Срок обжалования решения налоговой об отказе в возврате переплаты

Обновлено: 03.05.2024

Нередко организации или ИП уплачивают налог в большей сумме, чем необходимо. Излишне уплаченный налог по-простому называется переплатой. Переплату можно вернуть, либо зачесть в счёт других налогов или долга. Вместе с членом Палаты налоговых консультантов Гульнарой Волынец объясняем, как вернуть излишне уплаченные деньги.

Статья будет полезна и для ИП, и для юридических лиц.

Почему возникает переплата и как узнать о ней

Переплата может возникнуть из-за ошибки налогоплательщика, либо из-за ошибки налоговиков. Чаще всего это происходит вот по каким причинам:

Бухгалтер использовал не ту налоговую ставку, поэтому неправильно рассчитал налог.

Налогоплательщик по ошибке указал в платёжке завышенную сумму или неверный код бюджетной классификации (КБК).

Законодательство ввело налоговую льготу, действие которой распространяется на прошлые периоды. Бухгалтеру следовало пересчитать налог, а он этого не сделал.

Иногда бухгалтера специально вносят больше денег при оплате налога, чтобы обезопасить себя и компанию.

Какой бы ни была причина переплаты, налоговый кодекс закрепляет право компании или индивидуального предпринимателя на зачёт или возврат лишней суммы.

Выявить факт излишней уплаты налогов может как бухгалтер, так и налоговая инспекция.

На практике налоговики сообщают о переплате не всегда. Поэтому лучше не ждать их милости и проверять самостоятельно. Проверить наличие задолженностей или переплат можно с помощью акта совместной сверки расчётов с налоговой . Если есть несоответствие между начисленными и уплаченными налогами, акт это покажет.

Чтобы запросить сверку, необходимо подать в налоговую заявление. Утверждённой формы заявления нет, главное указать в нём название фирмы, ИНН, адрес и телефон, а также налоги, по которым нужно свериться.

Общий срок сверки расчётов — десять дней. Если в ходе сверки обнаруживаются расхождения в цифрах, срок увеличивается до 15 рабочих дней.

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

Зачесть её в счёт будущих платежей или существующего долга.

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный. Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например , ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057 . Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

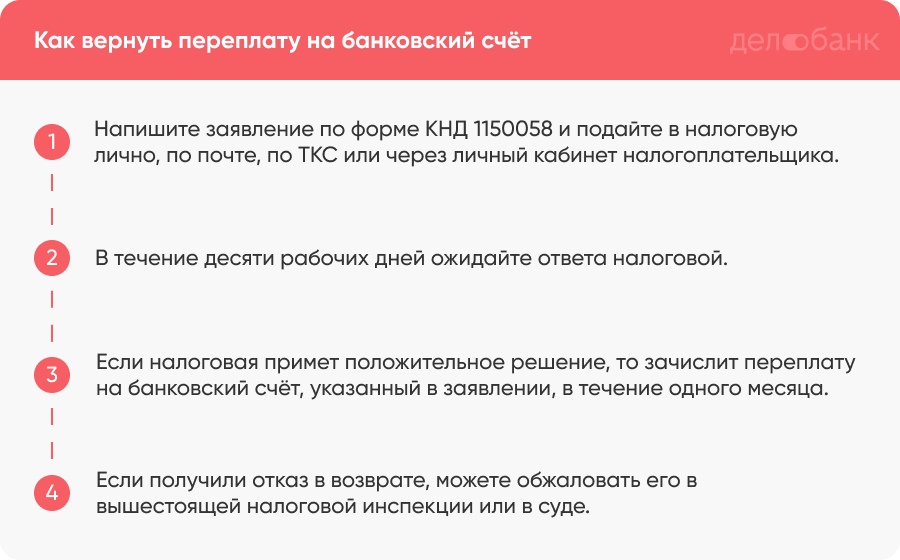

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты. Если долгов нет, налоговая вернет сумму переплаты полностью.

Как быть, если пропустили трёхлетний срок

По общему правилу, срок для зачёта или возврата переплаты — три года со дня уплаты налога. Если три года прошли — налоговая инспекция откажет.

Однако трёхлетний срок не всегда отсчитывается с даты уплаты. Например, переплата возникла из-за уплаты авансовых платежей по налогу на прибыль. А бухгалтер узнал о ней, когда подал декларацию по итогам года.

Поэтому если налоговая вам отказала, проверьте, знали ли вы о переплате в тот момент, когда она возникла. Или вы по объективным причинам узнали о ней позже.

Если со дня, как налогоплательщик реально узнал об излишке, три года еще не истекли, можно обратиться в суд. Суд считает трёхлетний срок с момента, когда компания узнала или должна была узнать о переплате. При этом судья проверит причины, из-за которых фирма или ИП не смогли узнать о переплате раньше.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую . Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Коротко о главном

Если возникла переплата по налогам, вы можете её вернуть живыми деньгами, либо зачесть в счёт будущих платежей или долга.

Чтобы зачесть излишек в счёт существующей задолженности или будущего платежа, напишите заявление по форме КНД 1150057 и подайте в налоговую инспекцию по месту учёта. Налоговая примет решение в течение десяти дней. Зачесть переплату с 01.10.2020 разрешено в счёт налога любого уровня.

Чтобы вернуть переплату на банковский счёт, напишите заявление по форме КНД 1150058 и подайте в налоговую лично, по почте, по ТКС или через личный кабинет. Налоговики примут решение в течение десяти дней, затем вернут деньги в течение месяца. Если будет проводиться камеральная проверка — в течение четырёх месяцев.

Проводите сверку расчётов с налоговиками. В идеале так: сдали декларацию, прошла камеральная проверка (три месяца), можно проводить сверку. Лучше заказывать акт сверки через личный кабинет: сделают за два дня.

Зачесть или вернуть деньги получится в течение трёх лет с момента уплаты налога. Если трёхлетний срок пропущен, обращайтесь в суд. Но придётся доказать: а) переплата действительно была б) вы узнали о ней гораздо позже по объективным причинам.

Обжалование решения налогового органа в суде возможно в том случае, если процедура досудебного урегулирования споров не принесла желаемых результатов — налогоплательщик не согласен с решением вышестоящего налогового органа. Рассмотрим в нашей статье, в какие сроки происходит обжалование решений налоговых органов, основные этапы данной процедуры и документальное оформление.

Подаем заявление с обжалованием решения налоговой службы в суд первой инстанции

Чтобы признать решение налоговиков недействительным, в первую очередь нужно обратиться в арбитражный суд по месту нахождения налогового органа с заявлением (п. 4 ст. 138 НК РФ, подп. 2 п. 1 ст. 29, ст. 34, 35 АПК РФ).

Заявления налогоплательщиков — физических лиц, не имеющих статуса индивидуального предпринимателя, рассматриваются в судах общей юрисдикции (п. 4 ст. 138 НК РФ, ст. 24 ГПК РФ, п. 2 ч. 2 ст. 1, ст. 19, ч. 1 ст. 22, чч. 1, 5 ст. 218, ч. 3 ст. 24 КАС РФ).

Согласно п. 2 ст. 138 НК РФ до обращения в суд налогоплательщик обязан пройти процедуру досудебного урегулирования спора.

Рассмотрение заявлений происходит в соответствии с нормами искового производства и особенностями, установленными гл. 24 АПК РФ.

Судья единолично рассматривает дело не более 3 месяцев, включая срок на подготовку к судебному разбирательству и принятие решения. Данный срок может быть продлен, если дело окажется достаточно сложным или в процессе будет задействовано большое количество участников (п. 1 ст. 200 АПК РФ).

Если решение арбитражного суда не устроит налогоплательщика, то он может обжаловать его в судах вышестоящих инстанций.

Повторно обратиться в арбитражный суд по одному и тому же решению налогового органа уже не удастся, даже если позднее будут приведены новые доводы в обоснование позиции заявителя. При повторном обращении по тому же делу арбитражный суд должен прекратить производство по делу со ссылкой на п. 2 ч. 1 ст. 150 АПК РФ. В возобновлении того же самого дела налогоплательщику будет отказано (ч. 3 ст. 151 АПК РФ).

В арбитражный суд поступило заявление налогоплательщика о признании решения по итогам налоговой проверки незаконным в связи с нарушениями налоговой инспекции, допущенными в ходе проверки. Других доводов заявлено не было. Суд не удовлетворил требование заявителя.

Позднее налогоплательщик повторно обратился в арбитраж с заявлением о признании того же решения недействительным, в котором указал, что доначисления по налогу на прибыль были произведены неправомерно. Хотя в заявлении были приведены новые доводы, суд обязан прекратить производство по данному делу.

Каковы сроки обжалования решения налогового органа в арбитражном суде

Налогоплательщик может обратиться в суд, если его не устраивает результат рассмотрения вышестоящим налоговым органом его жалобы (апелляционной жалобы). Решение по жалобе налоговики должны принять в течение 1 мес. со дня ее получения (п. 6 ст. 140 НК РФ).

Учтите, что срок рассмотрения жалобы может быть продлен, но не более чем на 1 месяц, о чем налогоплательщик должен быть извещен в течение 3 дней с момента принятия решения такого решения вышестоящим налоговым органом.

В течение 3 месяцев после получения решения вышестоящего налогового органа по проведенной проверке налогоплательщик может обратиться в суд с тем, чтобы обжаловать данное решение (ч. 4 ст. 198 АПК РФ, п. 1 ст. 219 КАС РФ, п. 3 ст. 138 НК РФ). Если вышестоящий налоговый орган не успеет вынести решение по жалобе налогоплательщика в сроки, установленные п. 6 ст. 140 НК РФ, налогоплательщику можно обратиться в суд, не дожидаясь вынесения данного решения (абз. 2 п. 2, п. 3 ст. 138 НК РФ).

3-месячный срок исчисляется в соответствии с нормами, установленными ст. 113, 114 АПК РФ или ст. 107, 108 ГПК РФ, ст. 92,93 КАС РФ. Зачастую суды восстанавливают срок подачи заявления, но только в том случае, если посчитают, что он был пропущен по уважительной причине.

Как должно выглядеть заявление в суд о признании решения налогового органа по проведенной проверке недействительным

В процессе оформления заявления в суд о признании решения налоговой службы недействительным:

- Определите форму его подачи. Заявление можно подать как на бумажном носителе, так и воспользовавшись средствами электронной связи (абз. 2 ч. 1 ст. 41, ч. 1 ст. 125, ч. 1 ст. 199 АПК РФ, пп. 1, 8, 9 ст. 125, п. 1 ст. 220 КАС РФ).

- Проконтролируйте исполнение формальных требований к содержанию заявления (они указаны в ч. 1 ст. 199 АПК РФ, п. 2 ст. 125 КАС РФ).

- Уделите внимание основной части заявления. Она должна содержать аргументы налогоплательщика о том, по каким причинам он считает доводы налоговой службы не соответствующими действительности или нормам законодательства. Налогоплательщику нужно привести достаточно весомые аргументы, в том числе и ссылки на документы и конкретные обстоятельства, чтобы убедить суд в своей правоте.

- Проанализируйте и включите в заявление все нарушения, допущенные налоговиками в процессе досудебного урегулирования спора.

Так, если налогоплательщик не участвовал в рассмотрении материалов налоговой проверки или ему не дали возможности объяснить какие-либо обстоятельства, то об этом нужно упомянуть в заявлении. Суд обязательно должен принять такие факты во внимание и не оставить их без рассмотрения.

Бывает, что у налогоплательщика есть сведения, доказывающие, что в ходе налоговой проверки, а также при составлении решения о привлечении к ответственности и акта проверки налоговиками были допущены серьезные нарушения. Тогда в заявлении необходимо привести имеющиеся сведения. Кроме того, можно указать и на нарушения сроков проверки, если таковые имелись.

Таким образом, все собранные факты, указывающие на нарушения налоговиков, помогут склонить судью на сторону налогоплательщика.

Технические тонкости оформления заявления

Заявление необходимо формулировать грамотно и четко. После каждого аргумента лучше всего приводить ссылки:

- на действующие в спорный момент законодательные акты, нормы Налогового кодекса;

- ссылки на судебные акты, изданные Высшим арбитражным судом РФ, Верховным судом РФ или арбитражными судами вашего судебного округа;

- разъяснения Минфина и ФНС России, если они соответствуют спорному вопросу.

Обязательно следует обратить внимание на такие обстоятельства, которые могут повлиять на решение суда, если налогоплательщика все же привлекут к ответственности:

- обстоятельства, исключающие привлечение к ответственности (ст. 109 НК РФ);

- смягчающие обстоятельства (ст. 112, 114 НК РФ);

- обстоятельства, исключающие вину налогоплательщика в совершении правонарушения (ст. 111 НК РФ), и т. д.

Таким образом, составить заявление в суд достаточно непросто, поэтому есть смысл обратиться к грамотным юристам для выполнения этой задачи.

Какие документы следует приложить к заявлению в арбитражный суд

К заявлению обычно прилагаются документы, перечисленные в ст. 126 АПК РФ. Приведем наиболее важные из них:

1. Копия оспариваемого решения налогового органа (ч. 2 ст. 199 АПК РФ).

2. Копия решения вышестоящего налогового органа по жалобе налогоплательщика.

Данный документ является доказательством того, что досудебный порядок обжалования соблюдался, поскольку выходить в суд с заявлением можно только после обжалования решения налоговиков в вышестоящем налоговом органе (п. 7 ч. 1 ст. 126, ч. 2 ст. 199 АПК РФ).

Если же вышестоящий налоговый орган не вынес решения своевременно, то к заявлению можно приложить копию жалобы с отметкой вышестоящего налогового органа о ее принятии либо копию описи вложения в почтовое отправление и уведомления о его вручении, если жалоба направлялась по почте.

3. Ходатайство о приостановлении действия оспариваемого решения налогового органа (ч. 3 ст. 199 АПК РФ, информационное письмо президиума ВАС РФ от 13.08.2004 № 83).

Если заявление в суд подается в электронном виде, то все прилагаемые документы также представляются электронно (абз. 2 ч. 1 ст. 41, ч. 2 ст. 126 АПК РФ).

Кроме того, все прилагаемые к заявлению документы вместе с самим заявлением должны быть направлены в налоговую службу и всем лицам, которые участвуют в деле. Направлять документы следует заказной почтой с уведомлением о вручении. Квитанции, свидетельствующие о почтовых отправлениях, прилагаются к исковому заявлению, подаваемому в арбитражный суд (п. 1 ч. 1 ст. 126 АПК РФ).

Основные правила разрешения налоговых споров узнайте из этой публикации.

Итоги

Заявление в суд можно подать на бумаге или в электронной форме. Изложите в нем аргументы, подтверждающие вашу позицию. Поясните, почему вы считаете доводы налоговиков не соответствующими действительности и/или нормам законодательства.

К заявлению приложите подтверждающие документы и иные бумаги из перечня, указанного в ст. 126 АПК (копии оспариваемого решения налогового органа, копии решения вышестоящего налогового органа по жалобе налогоплательщика и др.).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Налогоплательщик имеет право на своевременный зачёт или возврат излишне уплаченных либо излишне взысканных сумм налогов, пени, штрафов.

Налоговый орган со своей стороны обязан принимать решения о возврате, направлять на исполнение в Федеральное казначейство соответствующие поручения на возврат, а также осуществлять зачёт излишне уплаченных (взысканных) сумм.

Некоторым вопросам, связанным с возвратом излишне взысканных сумм налогов, посвящено интервью с экспертом.

В каких случаях сумма налога может быть квалифицирована как излишне взысканная?

Излишне уплаченным и излишне взысканным суммам налога отведены статьи 78 и 79 НК РФ соответственно. Оценка сумм налогов как излишне уплаченных или излишне взысканных проводится в зависимости от основания исполнения обязанности по уплате налога, признаваемой впоследствии отсутствующей.

Можно ли говорить об излишнем взыскании, если налогоплательщик уплатил налог самостоятельно?

Способ исполнения обязанности по уплате налога — самостоятельно налогоплательщиком либо путем принудительного взыскания налоговым органом — правового значения не имеет.

Более того, налогоплательщик, добровольно исполнивший решения налоговых органов, как законопослушный участник этих правоотношений, не должен быть поставлен в худшие условия по сравнению с субъектом, в отношении которого решения налоговых органов исполняются принудительно (определение Конституционного Суда № 503-О от 27 декабря 2005 года).

Излишне взысканными суммами могут быть те, которые уплачены налогоплательщиком во исполнение документов налогового органа, в том числе, на основании неверного расчета налогового органа, ошибочного доначисления суммы налога в карточке расчетов с бюджетом.

Допустим, в отношении налогоплательщика вынесено решение по налоговой проверке. А налогоплательщик до вступления решения в силу уплатил причитающиеся по решению суммы и при этом подал апелляционную жалобу. В этом случае уплаченные им суммы также могут быть признаны излишне взысканными?

Уплата сумм, причитающихся по решению, принятому по результатам рассмотрения материалов налоговой проверки, даже не вступившему в силу, рассматривается как принудительное взыскание, а не как добровольная уплата. Налогоплательщик, исполнив решение, желает, например, исключить риски обеспечительных мер, применяемых по отношению к нему налоговым органом, получить справку об отсутствии задолженности и т.п.

Согласно пункту 5 статьи 79 НК РФ сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами. Если в результате рассмотрения последующей жалобы налогоплательщика решение инспекции будет отменено, налогоплательщик вправе претендовать не только на возврат сумм как излишне взысканных, но и на получение процентов, начисленных в соответствии с пунктом 5 статьи 79 НК РФ.

Причем, при обжаловании решения налогового органа в судебном порядке срок обращения за возвратом суммы как излишне взысканной будет рассчитываться не со дня уплаты, а со дня вступления в силу судебного акта по этой жалобе, который подтверждает взыскание излишней суммы налогов.

Получается, что достаточно указать сумму в документе налогового органа для того, чтобы она считалась излишне взысканной?

Не совсем. В судебной практике сформирован подход, при котором любая сумма, уплаченная налогоплательщиком по инициативе налогового органа даже при отсутствии налоговой проверки и (или) требования об уплате налога (пеней, штрафа), может быть признана излишне взысканной.

Другой пример. Налоговым органом взыскана сумма, отраженная налогоплательщиком в налоговой декларации. Но оказалось, что налогоплательщик ошибся сам, завысив сумму налога. Является ли в данной ситуации сумма недоимки излишне взысканной, подлежащей возврату с процентами по статье 79 НК РФ?

Как уже сказано ранее, для того чтобы оценить суммы налогов как излишне уплаченные или излишне взысканные, нужно установить является их исчисление действиями налогоплательщика или налогового органа.

Излишняя уплата налога возникает в том случае, когда налогоплательщик, исчисляя подлежащую уплате в бюджет сумму налога, допускает ошибку в расчетах, например, вследствие незнания налогового законодательства.

В том случае, если спорная сумма налога в налоговой декларации исчислена налогоплательщиком самостоятельно без участия налогового органа, принудительное взыскание этой суммы налоговым органом по статье 46 НК РФ не является основанием для квалификации названной суммы как излишне взысканной.

В приведенном примере сумма налога является излишне уплаченной и подлежит возврату в соответствии со статьей 78 НК РФ, по общему правилу, без начисления процентов. Такая позиция отражена в постановлении Президиума ВАС № 16551/11 от 24 апреля 2012 года по делу № А41-36076/10.

А вот когда излишне уплаченная налогоплательщиком сумма зачтена инспекцией в счет недоимки, зафиксированной в решении по итогам налоговой проверки, которое в дальнейшем признано недействительным, тогда соответствующая сумма квалифицируется как излишне взысканная (постановление Президиума ВАС № 17231/12 от 11 июня 2013 года).

Каков срок подачи заявлений о зачете (возврате) излишне взысканной суммы налога?

Решение о возврате излишне взысканных сумм и процентов принимается налоговым органом на основании заявления налогоплательщика.

В соответствии со статьей 79 НК РФ налогоплательщик может обратиться за возвратом суммы с заявлением в налоговый орган в течение одного месяца с того дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, или со дня вступления в силу решения суда.

При этом пропуск срока подачи заявления в инспекцию на практике влечет отказ налогового органа в возврате суммы излишне взысканного налога.

Срок обращения с заявлением в суд – три года с того дня, когда лицо узнало или должно было узнать о факте излишнего взыскания налога.

Отсчет срока на обращение будет исчисляться с самой ранней из дат, которая подтверждает наличие у налогоплательщика информации о факте переплаты. Скажем, если вначале был получен акт сверки с указанием переплаты, а затем решение налогового органа об отказе в возврате переплаты, то срок на обращение в суд будет исчисляться с даты получения акта сверки.

Согласно постановлению Президиума ВАС № 12882/08 от 25 февраля 2009 года вопрос определения того момента, когда налогоплательщик узнал или должен был узнать о факте излишней уплаты налога, решается по рассмотрению совокупности всех имеющих значение в этом деле обстоятельств.

Такими могут быть, в частности, причины, по которой налогоплательщик допустил переплату налога, а также другие обстоятельства, которые могут быть признаны судом достаточными для признания срока на возврат налога не пропущенным.

Бремя доказывания обстоятельств, приведших к переплате налога, в силу статьи 65 АПК РФ возлагается на налогоплательщика.

Можно ли считать дату получения справки о состоянии расчетов тем моментом, когда налогоплательщик узнал о переплате?

Подобная справка является основой для начала отсчета срока только в том случае, если налогоплательщик впервые из нее узнал о переплате, которая ранее не могла быть выявлена другими способами.

А если возникли разногласия по сумме переплаты?

Налоговый орган по своей инициативе может предложить провести сверку. Инициировать сверку также вправе налогоплательщик. Сверка расчетов по налогам, сборам, пеням и штрафам проводится совместно. По итогам сверки налогоплательщик получает акт совместной сверки (подпункт 5.1 пункта 1 статьи 21 НК РФ). Однако в результате сверки могут быть выявлены разногласия и составлен акт с подписью налогоплательщика о разногласиях по суммам. Такая ситуация требует дополнительного рассмотрения документов, подтверждающих излишнее взыскание.

Повторю, что справки о состоянии расчетов с бюджетом и акты сверки расчетов, выдаваемые налоговыми органами, сами по себе не прерывают течение трехлетнего срока на обращение в суд за возвратом.

Может ли налогоплательщик попросить зачесть излишне взысканные суммы в счет предстоящих платежей?

Формально в статье 79 НК РФ указано на зачет излишне взысканных сумм в счет имеющейся недоимки или их возврат. Однако при наличии соответствующего заявления налогоплательщика проведение такого зачета не противоречит НК РФ.

В какой форме представляется заявление о возврате?

В соответствии с пунктом 2 статьи 79 НК РФ возврат суммы излишне взысканного налога осуществляется на основании письменного заявления налогоплательщика или заявления в электронной форме с усиленной квалифицированной электронной подписью, направленного по телекоммуникационным каналам связи.

Письменное заявление может быть составлено в произвольной форме.

Но ведь есть форма заявления о зачете (возврате), утвержденная ФНС?

Вместе с тем НК РФ не предусматривает представление заявлений на зачет (возврат) суммы налога по форме, установленной ФНС. Таким образом, форма указанного заявления может быть произвольной. И отказ налогового органа в проведении возврата или зачета по причине представления заявления по не установленной ФНС форме неправомерен.

Отметим, Приказом ФНС России № ММВ-7-8/478@ от 23 мая 2017 года утверждены рекомендуемые форматы представления заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) и заявления о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) в электронной форме.

При каких условиях налоговый орган может отказать в зачете (возврате) излишне взысканной суммы?

- в заявлении указано на проведение зачета в счет налога иного вида (с учетом пункта 1 статьи 12 НК РФ переплату по федеральным налогам можно зачесть только в счет федеральных налогов, по региональным — в счет региональных, по местным — в счет местных);

- заявление представлено в ненадлежащий налоговый орган (не по месту учета налогоплательщика);

- заявление на возврат представлено при имеющейся недоимке по налогам соответствующего вида, задолженности по пеням, штрафам (следует обратить внимание, что у налогового органа есть возможность зачесть излишне взысканную сумму в счет погашения задолженности налогоплательщика);

- заявление подано в налоговый орган по истечении одного месяца со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога или со дня вступления в силу решения суда.

В чем специфика процедуры зачета (возврата) сумм страховых взносов, установленных Налоговым кодексом?

Возврат плательщику страховых взносов суммы излишне взысканных страховых взносов при наличии у него задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда, в который эта сумма была зачислена.

Страховые взносы, которые установлены Федеральным законом № 212-ФЗ от 24 июля 2009 года, и страховые взносы, установленные НК РФ — разные обязательные платежи. Вопросам зачета (возврата) переплаты, а также погашения недоимки по страховым взносам, установленным до 1 января 2017 года, и задолженности по уплате пеней (штрафов) посвящено письмо Минфина № 03-02-07/2/11564 от 1 марта 2017 года.

Будут ли начисляться пени на недоимку по другому налогу при проведении зачета сумм излишне взысканного налога в счет ее погашения?

При зачете излишне взысканного налога в счет погашения недоимки, на основании статьи 75 НК РФ на сумму этой недоимки начисляются пени до момента принятия решения о зачете.

Здесь же обратим внимание на отличие процедур уточнения платежа, предусмотренной пунктом 7 статьи 45 НК РФ и зачета излишне уплаченного (взысканного) налога в счет недоимки. В результате уточнения налог фактически признается уплаченным должным образом, вследствие чего основания для начисления пени отсутствуют (письмо ФНС России № ЗН-4-22/6853 от 11 апреля 2017 года).

Можно ли сразу обратиться в суд с заявлением о возврате излишне взысканных сумм?

Излишне уплаченные налоги (пени, штрафы) необходимо отличать от излишне взысканных. За возвратом (зачетом) излишне взысканных сумм можно обратиться напрямую в суд, без предварительной подачи заявления в инспекцию. Об этом сказано в постановлении Президиума ВАС № 17413/09 от 20 апреля 2010 года.

Статья 79 НК РФ не содержит указаний на то, что обратиться с иском в суд налогоплательщик вправе при условии досудебного обращения к налоговому органу. Не установлен такой порядок и иным федеральным законом, что следует из пункта 65 постановления Пленума ВАС № 57 от 30 июля 2013 года.

Кроме того, положения об обязательном зачете сумм переплаты в счет погашения недоимки, задолженности по пеням, штрафам применимы лишь в случае возврата этих сумм налоговым органом в административном порядке, то есть, без обращения в суд. Вместе с тем обращением в налоговые органы по поводу возврата взысканных сумм пренебрегать не стоит. Во-первых, эта процедура — более короткая по времени: на принятие решения налоговому органу отводится, по общему правилу, 10 дней. Во-вторых, обращение в налоговый орган не требует уплаты госпошлины.

Представим, что налогоплательщик уплатил суммы, доначисленные по решению налогового органа, которое было принято по результатам рассмотрения материалов налоговой проверки. Может ли налогоплательщик подать заявление в суд о возврате этих сумм без обжалования указанного решения?

Может. Оспаривание ненормативных актов налоговых органов и истребование излишне взысканного налога — это независимые процедуры. Так сказано в определении Верховного Суда № 304-КГ16-3143 от 20 июля 2016 года.

Когда налогоплательщик оспаривает решение по проверке, то суд решает вопрос о законности этого ненормативного правового акта. По результатам соответствующей процедуры возможно признание решения недействительным, что, в частности, исключает последующее взыскание налога на его основании.

В том случае, если налогоплательщик инициирует процедуру истребования излишне взысканного налога, то суд также решает вопрос о законности ненормативного правового акта, в результате чего может быть уставновлена обязанность налогового органа возвратить налог, уже взысканный в излишней сумме на основании незаконного акта, без признания этого акта недействительным.

Излишне взысканные суммы возвращаются с процентами. Как начисляются такие проценты?

Проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата. Обратите внимание, что проценты начисляются не только на излишне взысканный налог, но и на авансовые платежи, сборы, пени, штрафы.

Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования (ключевой ставки) Центрального банка. Для определения размера ставки, действующей за календарный день, следует разделить ставку на количество дней в году.

Согласно письму ФНС России № НД-4-8/1968@ от 8 февраля 2013 года для расчета процентов необходимо брать число дней в году, равное 360.

В настоящее время целесообразно при расчете суммы процентов использовать фактическое число дней в календарном году (365 или 366, если год високосный). Именно этот показатель отражен в постановлении Президиума ВАС № 11372/13 от 21 января 2014 года.

При том, что рассмотренное дело касалось процентов, начисленных в соответствии со статьей 176 НК РФ за несвоевременный возврат возмещаемого НДС, выводы названного постановления распространяются и на статьи 78 и 79 НК РФ и используются в судебной практике в качестве универсального подхода.

Начисляются ли проценты на сумму излишне взысканного налога за день, в котором она возвращена налогоплательщику?

Проценты подлежат начислению за весь период использования бюджетом средств налогоплательщика. Начало исчисления этого периода приходится на день, следующий за днем изъятия средств, а завершение — на день фактического возврата средств на расчетный счет налогоплательщика в банке.

Об этом сказано в пункте 36 постановления Пленума ВАС № 57 от 30 июля 2013 года. Поскольку в этот день одновременно происходит и возврат средств, и продолжается их незаконное удержание налоговым органом (постановление Президиума ВАС № 11675/13 от 24 декабря 2013 года по делу № А40-62495/12-115-422).

Таким образом, период просрочки начинается со дня, следующего за днем взыскания, и заканчивается днем возврата включительно.

В случае, если проценты выплачены налогоплательщику не в полном объеме, налоговый орган должен самостоятельно принять решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне взысканного налога.

НК РФ предусмотрен срок принятия такого решения — в течение трех дней со дня получения налоговым органом уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств. В этот же трехдневный срок поручение на возврат процентов направляется на исполнение в Федеральное казначейство.

Означает ли отказ налогового органа в возврате по причине пропуска срока обращения в налоговый орган основанием для прекращения начисления процентов?

Нет. Срок обращения в налоговый орган не является пресекательным, то есть, не влечет потерю налогоплательщиком права на возврат суммы излишне взысканного налога. Налогоплательщик вправе обратиться за возвратом в суд.

Предположим, налоговый орган зачел излишне взысканные суммы в погашение недоимки по соответствующим налогам. Будут ли начисляться проценты в этом случае?

Будут. Обязанность налогового органа осуществить возврат суммы излишне взысканного налога предполагает начисление процентов при использовании любого способа восстановления имущественного положения налогоплательщика, в том числе при зачете (письмо ФНС № СА-4-7/15431 от 21 сентября 2011 года).

Облагаются ли возвращаемые из бюджета проценты налогом у получателя?

На основании подпункта 12 пункта 1 статьи 251 НК РФ при определении налоговой базы по налогу на прибыль организаций не учитываются доходы в виде сумм процентов, полученных из бюджета (внебюджетного фонда) в соответствии с требованиями статей 78, 79, 176, 176.1 и 203 НК РФ.

Поэтому с суммы поступивших из бюджета процентов по статье 79 НК РФ налог на прибыль не уплачивается. По этим же основаниям не уплачивают налог и налогоплательщики, применяющие УСН.

Нормы, аналогичной той, что в подпункте 12 пункта 1 статьи 251 НК РФ, глава 23 НК РФ не содержит. Однако в соответствии с письмом Минфина № 03-04-07/33140 от 8 июня 2015 года суммы процентов, полученные физическими лицами в соответствии с статьями 78 и 79 НК РФ, не должны учитываться при определении налоговой базы по НДФЛ.

В этом письме приведены одновременно два разных основания освобождения от налогообложения: отсутствие у физического лица экономической выгоды при получении процентов и компенсационный характер процентов, то есть возмещение затрат, связанных с излишним удержанием налога.

До вступления закона в силу, налогоплательщики могут перераспределять переплату и засчитывать её в счёт задолженностей только внутри налогов одного уровня — федеральных, региональных или местных.

Поправки в закон направлены на упрощение порядка возврата и зачёта излишне уплаченного налога. Переплатой можно будет погасить последующие платежи, и её можно будет распределять по разным уровням. Например, переплатой по НДС можно будет закрыть долг по налогу на имущество.

Также с октября при наличии задолженностей по налогам, вернуть переплату деньгами будет нельзя. Согласно п. 6 ст. 78 НК РФ, налогоплательщикам в первую очередь нужно будет погасить долги. Сумма излишне уплаченного налога будет засчитываться в счёт погашения недоимки.

До вступления закона в силу, переплату можно было вернуть на расчётный счёт вне зависимости от наличия задолженностей.

Важно: новые правила зачёта и возврата переплаты не распространяются на страховые взносы.

Откуда берётся переплата

Переплата может возникнуть в двух случаях: ошибка налогоплательщика или ошибка налогового органа.

Со стороны налогоплательщиков происходят следующие ситуации:

Неправильный расчёт налога. Если бухгалтерия допускает ошибки в расчёте, например, забывает учесть льготы и вычеты, то общая сумма может оказаться неправильной.

Ошибки в КБК. Неправильное заполнение платёжных поручений приводит к недоимкам по одним налогам и переплатам по другим.

Иногда налоговая может дважды взыскать налог. Так случается, когда налогоплательщик уже оплатил налог, но деньги не поступили на счёт ФНС. В таком случае налоговая может списать сумму налога без согласия налогоплательщика. В итоге когда деньги, отправленные налогоплательщиком, доходят, появляется переплата.

Как узнать о факте переплаты

Налогоплательщик может запросить акт сверки в налоговой инспекции или в личном кабинете на сайте ФНС. После подачи заявления налоговый орган выдаст подписанный акт сверки в течение пяти рабочих дней.

Как вернуть переплату

С излишне уплаченным налогом можно провести три операции: зачесть в счёт задолженности, оставить на лицевом счёте для оплаты будущих платежей или вернуть на расчётный счёт.

В течение трёх лет

Основные правила зачёта и возврата переплаты по налогам действуют в течение трёх лет с момента поступления денег в налоговую.

Зачёт в счёт задолженности. Если у налогоплательщика есть долги по налогам любого вида, то, в первую очередь, переплата пойдёт на погашение этих недоимок. Сотрудники налоговой самостоятельно будут выбирать, на погашение какой именно задолженности будут направлены деньги.

Налогоплательщик может сам подать заявление на погашение недоимки. Налоговая инспекция будет рассматривать заявление в течение десяти рабочих дней.

В течение десяти дней с момента получения заявления, налоговая примет решение о зачёте.

Возврат денег на расчётный счёт. Для того чтобы вернуть сумму переплаты на расчётный счёт, налогоплательщик должен подать заявление по форме КНД 1150058. К заявлению также должны быть приложены документы, подтверждающие факт переплаты.

Налоговая инспекция принимает решение в течение десяти рабочих дней. При положительном решении деньги поступят на счёт налогоплательщика через месяц.

Если же через месяц деньги на счёт не поступят, то за каждый день просрочки налоговая будет доплачивать процент, который вычисляется по следующей формуле:

По истечении трёх лет

Если налогоплательщик не подал ни одного заявления в течение трёх лет с момента зачисления налога, то он может обратиться в суд. В этом случае разбирательство будет проходить по гражданскому законодательству, а не налоговому.

Отсчёт срока будет считаться с момента, когда налогоплательщик узнал о переплате. Поэтому в суде нужно будет доказать, что с этого момента прошло не более трёх лет.

С 1 октября налогоплательщик сможет вернуть переплату на банковский счёт, зачесть в счёт задолженности или в счёт будущих платежей в упрощённом порядке. Однако, сделать он это должен будет в течение трёх лет.

Читайте также: