Сравнительная характеристика налоговых систем россии и швейцарии

Обновлено: 19.05.2024

Швейцария является федерацией и состоит из 26 кантонов — малых суверенных образований, в каждом из которых свое налоговое законодательство, кроме того, на ее территории действует более 3 000 политических сообществ (автономных самоуправляющихся органов, наделенных правосубъектностью). Подобное сочетание многочисленных суверенных органов повлияло на правовую и налоговую систему Швейцарии, а также на то, что политические и административные обязанности распределены между федеральными, кантональными и муниципальными правительственными уровнями.

Швейцарская налоговая система построена и функционирует в соответствии с федеральной структурой страны. Федеральные, кантональные и муниципальные власти уполномочены устанавливать и взимать налоги в рамках своей компетенции, определенной федеральным законодательством, однако фискальные полномочия распределены таким образом, что конфедерация, кантоны и муниципальные структуры не мешают друг другу и не перегружают налогоплательщиков излишними обязательствами.

Изначально конфедерация не имела возможности взимать прямые налоги. Рост финансовых потребностей вследствие экономического кризиса 1930-х годов и Второй мировой войны на конфедеральном уровне повлекли за собой введение подоходного налога и налога на имущество, а также налога на прибыль и капитал. Однако доля конфедерации в налоговых сборах по-прежнему самая низкая в сравнении с двумя другими уровнями – около 70% доходов, поступающих в бюджетную систему страны, сосредотачивается в кантонах и общинах . Конфедерация имеет право на взимание лишь тех налогов, которые зафиксированы в конституции. Кроме того, ст.127 и 129 Конституции Швейцарии налагают на Конфедерацию ответственность за обеспечение действия запрета двойного налогообложения в межкантональных отношениях .

26 кантонов являются согласно союзной конституции (с некоторыми оговорками) самостоятельными государствами, обладающими налоговыми полномочиями. Общее налоговое право, ограничивая конфедерацию немногими видами сборов, предоставляет кантонам широкое поле для формирования налоговой деятельности. Так как кантоны обладают достаточно большой независимостью, то с целью привлечения инвестиций различные кантоны предлагают разнообразные налоговые льготы для местных компаний. Считается, что одними из самых льготных кантонов являются канторы Цуг, Фрибург, Тичино. Кантоны в принципе свободны в выборе взимаемых налогов за исключением специальных случаев, предусмотренных союзной Конституцией. На-пример, многие кантоны в последние годы отменили путем референдума налог на наследство для прямых наследников, став тем самым более привлекательными в качестве места жительства для состоятельных частных лиц.

Муниципальные структуры имеют право взимать налоги лишь в рамках, определенных для них кантонами. В данном случае можно говорить о делегированных или производных налоговых полномочиях, которые являются составной частью швейцарской налоговой системы наряду с полномочиями конфедерации и кантонов. Муниципальные органы обладают налоговыми полномочиями потому, что им как автономным органам местного самоуправления уделяется очень важное значение в общественной структуре. Наряду с задачами, которые они решают, будучи сообществами совместно проживающих граждан, муниципальные образования наделяются также в значительной мере полномочиями, находящимися в других странах в исключительном ведении государства, как, например, начальное школьное образование, социальное обеспечение и медицинское обслуживание. Хотя эти задачи решаются под общим наблюдением государственных органов и при финансовой поддержке государства, покрытие соответствующих расходов в основном является делом муниципальных органов. Отсюда – необходимость подключить муниципальные образования к поиску финансовых источников. Поэтому функциональная автономия муниципальных образований и их фискальная самостоятельность неразделимы .

К конфедеральным налогам относятся:

• подоходный налог;

• налог на прибыль корпораций;

• налог с оборота (или НДС);

• налог на тяжелые транспортные средства;

• налог на акционерный капитал;

• расчетный налог (или налог на дивиденды);

• государственная пошлина;

• акциз;

• таможенные сборы.

К кантональным налогам относятся:

• подоходный налог;

• налог на имущество;

• налог на прибыль корпораций;

• налог на акционерный капитал;

• налог на наследство и подарки;

• налог на недвижимость;

• налог на увеселительные заведения;

• государственная пошлина и прочие налоги.

К муниципальным налогам относятся:

• налог на прибыль корпораций;

• подоходный налог;

• налог на имущество;

• налог на домашнее хозяйство;

• налог на наследство и подарки;

• налог на земельный доход и прочие налоги.

Налоги в Швейцарии

Налоги в Швейцарии — один из факторов, объясняющих привлекательность Альпийской республики для ведения (международного) бизнеса. Однако ставки налогов (включая подоходный налог и налог на прибыль юридических лиц) могут — порой существенно — разниться по кантонам и гемайнде. Экскурсию в джунгли налогов Конфедерации проведёт практикующий швейцарский юрист Марад Видмер.

Почему налоги в Швейцарии разнятся от места к месту?

Релевантность вопроса отлично показывает следующий пример.

Клиентка-гражданка Великобритании поручила мне юридическое сопровождение переезда её семьи в Швейцарию. Уже в самой первой беседе с ней обсуждался вопрос о налогах. Её изначальный выбор места для переезда был городок Монтрё (кантон Во). Каково же было её удивление, когда я ей сообщил, что в другой части (название гемайнде из-за соображений конфиденциальности я называть не буду) её семья будет платить на 48% меньше налогов.

К разнице по налоговому бремени для физических и юридических лиц я вернусь далее по тексту. Сейчас же мне важно, чтобы Вы поняли, почему налоги в Швейцарии зависят от места проживания в нашей стране.

До 1848 года Швейцария представляла собой подлинную Конфедерацию, в рамках которой кантоны были, упрощённо выражаясь, суверенными государствами. Только им принадлежала компетенция устанавливать и взимать налоги. Соответственно, последние различались в зависимости от того, где проживал соответствующий резидент.

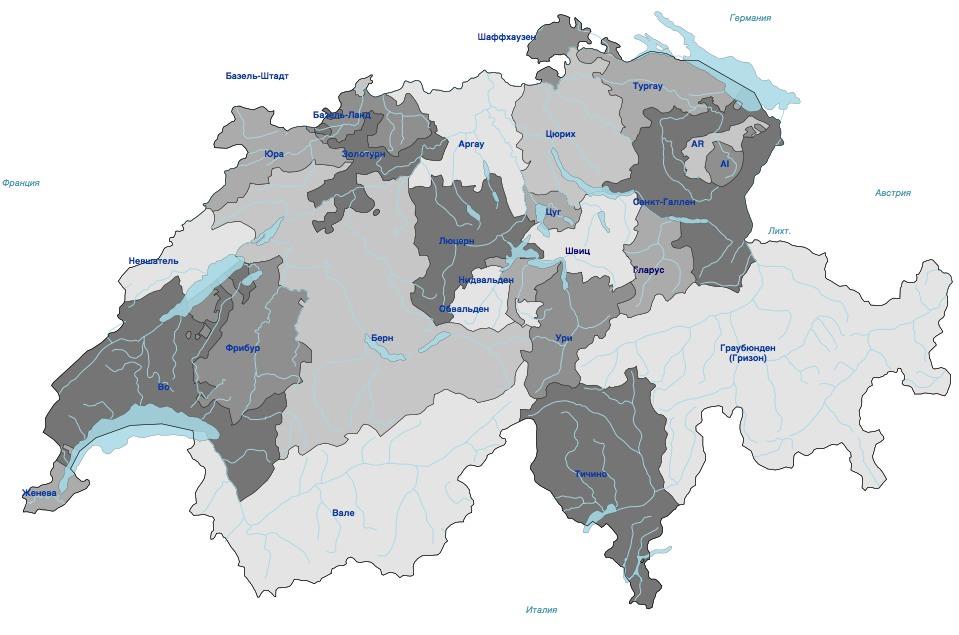

Карта кантонов Швейцарии

После 1848 года наша страна стала Федерацией (даже учитывая, что Швейцарии по-прежнему могут называть Конфедерацией). В результате, последняя получила часть налоговой компетенции. Из-за этого на сегодняшний день у нас действует ряд федеральный налогов. Однако кантоны, сохранив часть своего (налогового) суверенитета, также имеются право устанавливать свои налоги и ставки по ним.

Поэтому и получается, что и по сей день размер налогового бремени для одного и того же налогоплательщика может (значительно) разниться в зависимости от того, где он поживает.

Более того, в рамках одного и того же кантона налоговое бремя зависит от гемайнде (политических составных частей кантонов) проживания. Резюме:

- федеральный налоги действуют одинаково для всех в зависимости от их ситуации;

- кантональные налоги и налоги гемайнде зависят от того, в какой из около 2200 гемайнде Вы проживаете.

Каковы гарантии стабильности налогового режима?

Однако – в отличие от многих других государств – в Швейцарии имеются юридические гарантии стабильности налогового режима. Данные гарантии делают Конфедерацию практически уникальной в международным сравнении: по сути, через референдум по принятию и изменению конституций и законов сами налогоплательщики, имеющие гражданство, определяют, сколько они хотят платить налогов.

Некоторые конкретные юридические гарантии стабильности налогового режима:

- Конституция Швейцарии определяет, какие налоги может взимать Федерация. Например, на федеральном уровне не существует налога на имущество. Даже парламент страныне может его ввести, поскольку для этого в обязательном порядке требуется изменение Конституции, а значит – общешвейцарский референдум.

- Всё та же Конституция Швейцарии запрещает кантонам устанавливать некоторые виды налогов, которые могли бы конкурировать с федеральными. В данной связи, речь идёт, прежде всего, о НДС. Иными словами, кантоны не могут вводить собственный (дополнительный) НДС.

- Конституции и налоговые законы Федерации и кантонов устанавливают максимальные значения налогов, свыше которых налоговое бремя расти не может.

Швейцарские налоги для физических лиц

Обычное налогообложение vs. налог у источника

Для иных категорий иностранцев-налоговых резидентов (за некоторыми исключениями) действует налог у источника, который заменяет подоходный налог. Налог у источника удерживается работодателем и переводится напрямую в казну.

Подоходный налог

Сравнение по кантонам

В международном сравнении, согласно экспертам BAK Economics, которые ежегодно составляют индекс налогообложения, налоговые ставки Швейцарии остаются одними из самых низких в мире.

Однако не во всех кантонах можно действительно попасть под низкое налоговое бремя.

Приведу пример: семейная пара без детей с суммарным доходов в 60’000 франков в год и при отсутствии имущества заплатит в кантоне Женева всего лишь 284 франка налога. Однако уже через 30 минут езды на поезде и ситуация меняется: ту же пару в Лозанне (столице кантона Во) фискус попросит заплатить 6’706 франков.

Женева выгодна для низких зарплат. Фото: sam741002, Envato Elements

Более выгодными при высоких зарплатах являются внутришвейцарские кантоны.

Например, в городе Цуг семейная пара с суммарным доходов в 200’000 франков заплатит 16’157 франков налогов. Схожее налоговое бремя можно получить в кантонах Обвальден, Ури и Нидвальден. В городах Невшатель и Лозанна в идентичной ситуации возрастут примерно в 3 раза (3 x 16’157 франков).

Жители финансовой столицы Швейцарии – Цюриха – довольствуются средним налоговым бременем.

Международное сравнение

Самая высокая налоговая ставка оказалась в столице Бельгии – Брюсселе. Там работающий человек отдаёт государству почти что две третьих заработанного: 61 процент.

Налог на имущество

Налоговые резиденты Швейцарии обязаны платить налог на имущество. Последний установлен лишь на уровне кантонов и гемайнде. Федеральный налог на имущество отсутствует.

Налог на недвижимость

С точки зрения гражданского права, недвижимость считается имуществом. Тем не менее, некоторые кантоны для целей налогового права проводят различие между недвижимым и всем остальным имуществом. Соответственно, взимаются два вида налога.

Крайне важно: зарубежная недвижимость швейцарских резидентов освобождается от налога в Швейцарии и лишь учитывается для целей прогрессии.

Паушальный налог

Данный инструмент позволяет не только получить швейцарский вид на жительство, но и в ряде случаев легально экономить на налогах. Многие иностранцы-миллиардеры и миллионеры, проживающие в кантона Женева и Во, чтобы не платить обычные налоги, предпочитают именно паушальный налог.

Налоги в Швейцарии для юридических лиц

Средняя ставка корпоративного налога в Швейцарии насчитывает 16,6 процента. Данный показатель практически в 2 раза меньше среднестатистического результата во всём мире – 29 процентов. Индекс налогообложения учитывает налог на прибыль, налог на капитал, а также, частично, налог на землю.

Тройка лидеров

Наиболее привлекательным кантоном для иностранных компаний признан Нидвальден, где предприятия платят государству сборы в размере 10,1 процента.

Данный показатель ставит регион на второе место в международном сравнении по ставкам корпоративного налогообложения.

К слову, немного лучший результат показал лишь Гонконг со ставкой в 9,9 процента, благодаря чему и занял первое место.

Третье и четвёртое места поделили между собой швейцарские кантоны Аппенцелль-Аусерроден и Люцерн с показателем 10,3 процента каждый. Пятое место досталось Венгрии – 10,6 процента.

Первая десятка

Все оставшиеся места первой десятки распределили между собой швейцарские кантоны. Ставка корпоративного налога в Обвальдене составляет 10,9 процента (6), когда в Ури – 11,8 процента (7).

Цуг взымает с компаний налог в размере 12 процентов (8), когда Швиц требует уплатить несколько больше – 12,1 процента (9). Первую десятку закрывает кантон Граубюнден с показателем в 12,5 процента.

Лояльные немецкоязычные кантоны и дорогостоящая Женева

Сравнительно низким корпоративным налогом отличились и другие швейцарские кантоны. Налоговой ставкой менее чем 15 процентов могут похвастаться Тургау (11), Гларус (12), Шаффхаузен (13) и Санкт-Галлен (15).

Административная столица Швейцарии – Берн – облагает компании налогом в размере 17,2 процента (21), когда финансовая столица – Цюрих – 17,5 процента (22).

Самой высокой ставкой корпоративного налога на территории Альпийской республики обладает Женева – 21,4 процента (33).

Для сравнения: наибольший результат в международном сравнении показал Нью-Йорк – 40,8 процента.

Налоговые льготы вместо былых привилегий

С 2003 года ставки корпоративного налога в Швейцарии значительно снизились в международном сравнении. Данная тенденция не устраивала ЕС, который вынудил Швейцарию отказаться от налоговых привилегий для иностранных компаний.

С принятой отменой специализированных налоговых привилегий швейцарские власти ввели новые льготы, соответствующие международным требованиям.

При этом, в попытке сохранить налоговую привлекательность ряд кантонов намеревается сократить налоги на прибыль. К примеру, кантон Базель-Штадт хочет опустить текущую ставку в 22 процента до 13 процентов. С 2019 года в кантоне Во начала действовать новая ставка корпоративного налога в 13,8 процента.

Возврат налога на дивиденды

В зависимости от получателя дивидендов швейцарских юридических лиц начисляется НДФЛ (для акционеров-физических лиц) или налог на прибыль (для акционеров-юридических лиц). Лишь при определённых обстоятельствах налог может быть возвращён.

Налог на добавленную стоимость

В Конфедерации действуют 3 ставки НДС. Даже наибольшая из них (до 31.12.2017 — 8%; с 1.1.2018 — 7,7%) более чем в 2 раза ниже среднего уровня по странам Европы.

Налог на наследство

Кантоны Швейцарии имеют право устанавливать налог на наследство. Данной возможностью на данный момент воспользовалось подавляющее большинство кантонов. Напротив, федеральный уровень данной компетенцией не обладает.

Налоговая система Швейцарии является зеркалом государственной структуры страны — конфедерации, согласно которой каждый из 26 кантонов имеет свои законы, касающиеся в том числе и налогообложения. Кантоны по-своему регулируют налогообложение доходов, имущества, наследства, капитала, земли и других объектов. В свою очередь, каждая из 2800 коммун страны имеет право устанавливать коммунальные налоги по собственному усмотрению или пользоваться рамками, установленными на кантональном уровне. На федеральном уровне, несмотря на то, что основные поступления дают НДС, гербовые сборы и таможенные платежи, предусмотрен также федеральный налог на доход. Все налоги в Швейцарии можно разделить на три группы.

Налоговая система Швейцарии

Федеральные налоги: прямой федеральный налог на доход физических лиц и на чистую прибыль юридических лиц (для корпораций и кооперативов — 8,5% от суммы прибыли, для ассоциаций, фондов и других юридических структур — 4,25%); федеральный налог с источника дохода; некоторые налоговые обязательства; НДС (средняя ставка 8%).

Кантональные налоги: кантональный налог на доход и чистый доход физических лиц, на прибыль юридических лиц; годовой налог на капитал для юридических лиц (от 0,0010 до 0,5288% для компаний, облагаемых налогами в общем порядке, и от 0,0010% до 0,4028 % для компаний, имеющих право на специальный режим налогообложения); налоги на наследство и на дарение.

Муниципальные налоги: муниципальный налог в добавление к основному кантональному налогу (в Цюрихе, например); налог на приобретение и передачу прав собственности на недвижимость.

В большинстве случаев Швейцарию выбирают в качестве места для регистрации компании или проживания из-за низких налогов. Однако в стране 26 кантонов, наделенных законодательной властью, поэтому ставки налогов очень сильно различаются. Так, ставки налога на прибыль могут варьировать от 11 до 29%.

Традиционно самые низкие налоги на прибыль в кантонах Цуг и Фрибур, а наименьший подоходный налог — в кантоне Швиц.

Поэтому многие международные торговые компании регистрируются именно в Цуге, а вот самые богатые люди предпочитают селиться в кантоне Швиц, где к тому же отсутствует налог на наследство. Существуют легенды о кантонах, где налоговое бремя сведено к нулю. Хотя таких кантонов в Швейцарии нет, распространению подобных слухов способствует развитая в стране практика налоговых соглашений, речь о которой пойдет ниже.

Что касается налога на дивиденды, то Швейцария здесь ничем похвастаться не может. Ставка налога составляет 35% в отличие от России и Кипра, где аналогичные ставки составляют всего 9 и 10% соответственно, однако грамотное налоговое планирование может снизить эффективный налог.

Купить квартиру в Андерматте, Швейцария

по запросу , 189 – 592 м 2

485 613 – 2 445 762 EUR , 2 – 4 кол-во комнат

Соглашения об избежании двойного налогообложения

Швейцария имеет множество соглашений с другими странами об избежании двойного налогообложения. Кроме защиты от двойной уплаты налога на доход и прибыль, данные соглашения также регулируют уплату налога у источника.

Действие данных соглашений распространяется и на подоходный налог. Это означает, что, если вы проживаете в Швейцарии, где имеете доход, с которого платите подоходный налог по местным ставкам, платить налог повторно в вашей стране не придется. Однако нужно очень внимательно проверить соглашение с местными специалистами, так как в США или Германии, например, все равно будут требовать дополнительных налоговых выплат.

Подоходный налог для физических лиц

Налог должны платить все физические лица без исключения, которые постоянно проживают или временно находятся в Швейцарии. Обязательства по уплате налогов возникают, если лицо находится в Швейцарии: в течение как минимум 30 дней и занимается трудовой деятельностью; в течение как минимум 90 дней и не занимается трудовой деятельностью.

Доход семейных пар, проживающих вместе, независимо от имущественного положения обоих супругов учитывается как одно целое.

Прямой федеральный налог взимается с совокупного дохода, который включает: доход от трудовой деятельности вместе с дополнительными заработками (подарки, премии, чаевые и т. п.); доход от предпринимательской деятельности; различные виды выплат социального страхования (пособие, пенсия); доход от движимого и недвижимого имущества; иные доходы (лотереи, выигрыши).

Как правило, при расчете совокупного дохода из него вычитаются сопутствующие расходы, а также выплаты в фонды социального страхования, выплаты в счет погашения долгов до определенной суммы и некоторые другие выплаты.

Ставки прямого федерального налога имеют прогрессивную шкалу и предусматривают льготы для совместно проживающих пар и семей с одним родителем.

На кантональном и муниципальном уровнях (коммуны) предусмотрены налог на доход физических лиц и частичный налог на имущество. Налог на доход по своей сути схож с прямым федеральным налогом.

Купить квартиру в Монтрё, Швейцария

1 443 601 EUR , 3 кол-во комнат, 108 м 2

Montreux, квартира, комнат: 3, продажа

2 668 677 EUR , 3 кол-во комнат, 135 м 2

Налогоплательщики, проживающие за рубежом

Существует ряд лиц, которые обязаны платить налоги в Швейцарии, даже если они не проживают в этой стране. К ним относятся физические лица, проживающие за рубежом и получающие доход из источника в Швейцарии.

В зависимости от вида дохода предусматривается либо общий порядок налогообложения, либо система уплаты налога у источника.

Единый налог, или Чем же так привлекательны швейцарские налоги?

Прогрессивная ставка подоходного налога в Швейцарии для физических лиц, имеющих большие доходы (от 200 000 CHF), достаточно высокая и может доходить до 42%. Это соизмеримо со ставкой подоходного налога на доходы, превышающие £33 600 в год в Великобритании. При этом можно переехать на жительство в кантон Швиц, но все равно налоговое бремя будет существенным, особенно при налогообложении совокупного дохода со всего мира.

Если вы стали налоговым резидентом в Швейцарии, получили заветный вид на жительство или гражданство, необходимо платить налоги в этой стране со всех доходов по всему миру!

Казалось бы, имея существенный доход, например, в России, где ставка подоходного налога всего 13%, неразумно платить 42% в Швейцарии. Что же делает Швейцарию столь привлекательной для состоятельных людей?

Отметим, что этот налог достаточно высок, а его размер устанавливается индивидуально в ходе переговоров с налоговым департаментом. Но все равно это выгодно, потому что после уплаты единого налога в Швейцарии швейцарские власти не претендуют на ваши доходы по всему миру. Именно благодаря такой налоговой системе Швейцария стала столь популярной.

В случае уплаты единого налога подоходный налог в других странах, имеющих соглашение со Швейцарией об избежании двойного налогообложения, не взимается, но еще раз повторимся: лучше обо всем этом заранее проконсультироваться со специалистами в области налогообложения.

Налоги на недвижимость

При покупке недвижимости в Швейцарии взимается налог на передачу земельной собственности (по-английски — land transfer tax), который составляет от 1 до 3% стоимости объекта (в зависимости от кантона). Исключением является кантон Цюрих, в котором данный налог не взимается. При покупке объекта недвижимости также оплачиваются часть нотариальных расходов (около 0,5%) и расходы по внесению изменений в реестр прав собственников (около 0,5%). Общие расходы составляют от 2 до 5%. Налог на имущество в Швейцарии составляет в среднем 0,3–0,7% и рассчитывается от величины вложенного капитала. Поземельный налог составляет 0,2–0,6% от оценочной стоимости объекта. Оба налога платят раз в год.

Важно знать, что при расчете налога на имущество применяются специальные коэффициенты (обычно повышающие), напрямую зависящие от уровня благосостояния владельца недвижимости и величины его общих доходов по всему миру. Как это происходит? Заполняя налоговую декларацию, владелец недвижимости должен указать размер своего имущества и доходов по всему миру. Конечно, платить налоги он будет только с того, чем владеет в Швейцарии, но задекларировать обязан все доходы и имущество. Далее, на основании совокупного размера имущества и дохода рассчитываются коэффициенты, которые используются при расчете величины налога.

Если же информация о совокупном доходе и имуществе не предоставляется, то во многих кантонах исходят из простого правила: считается, что у иностранного владельца недвижимости в Швейцарии есть имущество и в других странах, стоимость которого в три раза больше того, чем он владеет в Швейцарии, кроме того, его доход, получаемый вне страны, позволяет это имущество содержать. Обычно именно на основании этого вмененного размера и рассчитывается повышающий коэффициент. Для квартиры стоимостью от 700 000 до 1 млн CHF это может привести к уплате дополнительных 1000–1500 CHF ежегодно. Поэтому при заполнении налоговой декларации желательно проконсультироваться с местным налоговым специалистом.

Около половины кантонов также взимают с недвижимости специальный ежегодный налог на богатство. Налог устанавливается на основе рыночной или налогооблагаемой стоимости недвижимости без вычета задолженностей. Налоговая ставка составляет от 0,03 до 0,3%.

Налоговые резиденты уплачивают налог со своего мирового дохода.

Доходы от зарубежной недвижимости и бизнеса, осуществляемого за рубежом, в Швейцарии налогом не облагаются, но учитываются при определении ставок налога, которые будут применяться к остальным доходам.

Нерезиденты уплачивают налог с доходов из источников в Швейцарии.

Налог взимается на федеральном уровне, уровне кантонов и муниципалитетов. Налоги взимаются по прогрессивной шкале, которая отличается в зависимости от семейного статуса налогоплательщика. Ставки федерального налога, в целом варьируются от 0% до 11,5%.

Кантональные налоги различаются не только по ставкам, но и уровням дохода, к которым ставки применяются. От кантона к кантону ставки могут различаться вдвое; общие максимальные маржинальные ставки быть более 40%. Однако общие эффективные ставки налога существенно ниже. Для сравнения: применительно к годовому доходу в виде заработной платы в размере 150 тыс. швейцарских франков для налогоплательщика без семьи, общая эффективная ставка налога, включая федеральный, кантональный и муниципальный налог составит около 9% в Цуге, 13% в Цюрихе, 14% в Люцерне, 16% в Женеве и 18% в Лозанне.

Прибыль от реализации движимого имущества (например, акций) освобождается от налогообложения, если это не коммерческий доход дилера. Прибыль от продажи недвижимости облагается налогом на уровне кантонов. Дивидендный доход облагается по обычным ставкам

Налог на прибыль

Швейцарские компании уплачивают налог на доходы, генерируемые в Швейцарии.Доходы, которые относятся к зарубежным постоянным представительствам, и от зарубежной недвижимости налогом не облагаются, но учитываются для определения ставок прогрессивной шкалы налогообложения, применимых к другим доходам.

На федеральном уровне налог уплачивается по ставке 8,5%. Поскольку сам налог вычитается из налогооблагаемой базы, эффективная ставка налога составляет около 7,83%.

Налог на прибыль, в основном, по плоской ставке взимается также на уровне кантонов и муниципалитетов. В некоторых кантонах и муниципалитетах применяется прогрессивная шкала налогообложения.

В зависимости от места расположения компании общая ставка налога, включая федеральный, кантональный и муниципальный уровень варьируется от 11,9% до 21,6%. Ставка налога на прибыль, включая федеральный, кантональный и муниципальный уровень составляет 11,95% в Цуге, 21,15% в Цюрихе, 12,32% в Люцерне, 14% в Женеве.

Кантональные ставки следующие (2020 год):

| Кантон | Максимальная налоговая ставка |

| Цюрих (ZH) | 8% |

| Берн / Berne (BE) | 1,55% |

| Люцерн (LU) | 1.5% |

| Ури (UR) | 2.8% |

| Швиц (SZ) | 1.95% |

| Обвальден (OW) | 6% |

| Нидвальден (NW) | 6% |

| Гларус (GL) | 4.5% |

| Цуг (ZG) | 3.5% |

| Фрибур (FR) | 4% |

| Золотурн (SO) | 5% |

| Базель-Штадт (BS) | 6,5% |

| Базель-Ланд (BL) | 6% |

| Шаффхаузен (SH) | 3.95% |

| Аппенцелль-Ауссерроден (AR) | 6,5% |

| Аппенцелль-Иннерроден (AI) | 6% |

| Санкт-Галлен (SG) | 2.8% |

| Граубюнден (GR) | 4.5% |

| Аргау (AG) | 5.5% |

| Тургау (TG) | 2.5% |

| Тичино (TI) | 8% |

| Во (VD) | 3 1/3% |

| Вале (VS) | 2.25% |

| Невшатель (NE) | 3.6% |

| Женева (GE) | 3.33% |

| Юра (JU) | 2.406% |

Дивиденды не облагаются налогом при условии не менее чем 10% участия в капитале распределяющей дивиденды компании, или если рыночная стоимость доли участия составляет не менее 1 млн швейцарских франков.

Прибыль от реализации акций не облагается налогом при условии владения в течение не менее одного года долей участия в капитале компании в размере не менее чем 10%. При продаже оставшегося пакета акций, если он составляет менее 10% капитала компании (из-за предыдущей продажи), льгота предоставляется, если рыночная стоимость оставшегося пакета акций составляет не менее 1 млн швейцарских франков.

Правила КИК

Налог на доходы у источника выплаты

С выплачиваемых дивидендов налог удерживается по ставке 35%.

Налог по ставке 35% удерживается с процентов по швейцарским облигациям и банковским счетам. В отношении процентов по обычным займам налог не удерживается.

При выплатах роялти налог не удерживается.

Налог может удерживаться при осуществлении некоторых других выплат дохода.

Ставки налога снижаются в соответствии с положениями соглашений об избежании двойного налогообложения и соглашения с ЕС.

Социальные взносы

Социальные взносы уплачиваются и работодателем и работником по одинаковым ставкам в 5,3% в отношении страхования по старости и инвалидности, 1,1% - страхования безработицы с вознаграждения до 148 200 швейцарских франков и 0,5% с превышения.

Работодатели также уплачивают взносы в фонд компенсации семьям по ставкам 1 – 3%, взносы на страхование от несчастных случаев на работе по ставкам от 0,17 до 13,5% в отношении вознаграждения до 148 200 швейцарских франков.

Работники уплачивают взносы на страхование от несчастных случаев по ставкам от 1 до 4% с вознаграждения до 148 200 швейцарских франков. Кроме того уплачиваются взносы на производственные пенсии, медицинское страхование.

Налог на капитал

На уровне кантонов и муниципалитетов взимается налог на капитал компаний.

Ставки налога варьируются от 0,001% до 0,508% в зависимости от места корпоративного резидентства компании в Швейцарии.

Гербовые сборы

Вклад в капитал облагается гербовым сбором в 1%, первый 1 млн швейцарских франков освобожден.

В отношении операций с ценными бумагами, осуществляемых с участием швейцарских дилеров, взимается налог по ставке 0,15% в отношении швейцарских ценных бумаг и 0,3% - иностранных ценных бумаг.

Налог на чистые активы физических лиц

Все кантоны взимают налог на чистые активы – разницы между рыночной стоимостью активов и долгами налогоплательщика. В облагаемые активы, среди прочего, входят остатки по банковским счетам, ценные бумаги, доли участия в компаниях, недвижимость, машины, картины и пр.

Ставки налога - прогрессивные и зависят от кантона и муниципалитета, семейного статуса налогоплательщика.

Налог на наследование и дарение

Налоги в кантонах уплачиваются по прогрессивным ставкам.

Существуют льготы для близких родственников.

Соглашения об избежании двойного налогообложения

- 106 DTCs: Австралия, Австрия, Азербайджан, Албания, Алжир, Ангилья, Антигуа и Барбуда, Аргентина, Аргентина, Армения, Бангладеш, Барбадос, Беларусь, Белиз, Бельгия, Болгария, Британские Виргинские острова, Великобритания, Венгрия, Венесуэла, Вьетнам, Гамбия, Гана, Гернси, Германия, Гонконг, Гренада, Греция, Грузия, Дания, Доминика, Египет, Замбия, Израиль, Индия, Индонезия, Иран, Ирландия, Исландия, Испания, Италия, Казахстан, Канада, Катар, Кипр, Китай, Кот д`Ивуар, Колумбия, Кувейт, Кыргызстан, Латвия, Литва, Лихтенштейн, Люксембург, Македония, Малави, Малайзия, Мальта, Марокко, Мексика, Молдова, Монголия, Монсеррат, Нидерланды, Новая Зеландия, Норвегия, ОАЭ, Оман, Пакистан, Перу, Польша, Португалия, Республика Корея, Российская Федерация, Румыния, Сан Марино, Сент-Китс и Невис, Сент-Люсия, Сент-Винсент и Гренадины, Сербия, Сингапур, Словакия, Словения, США, Таджикистан, Таиланд, Тайбэй, Тринидад и Тобаго, Тунис, Туркменистан, Турция, Узбекистан, Украина, Уругвай, Фарерские острова, Филиппины, Финляндия, Франция, Хорватия, Черногория, Чехия, Чили, Швеция, Шри Ланка, Эквадор, Эстония, ЮАР, Ямайка, Япония.

- 10 TIEAs: Андорра, Белиз, Бразилия, Гернси, Гренада, Гренландия, Джерси, Остров Мэн, Сан Марино, Сейшелы.

Валютный контроль

ОТЧЁТНОСТЬ

Бухгалтерские записи

Финансовая отчётность

Швейцарская GmbH обязана ежегодно готовить и подавать финансовую отчетность в реестр компаний. Финансовая отчетность должна включать отчетность о прибыли и убытках и баланс. Отчетность необходимо готовить в соответствии с международными стандартами (US-GAAP, IFRS, Swiss GAAP или FER). Документы должны быть полными, четкими и ясными.

Финансовая отчетность закрыта для публичного доступа.

Аудит

- Общие активы – 10 млн. CHF;

- Ежегодный оборот – 20 млн. CHF;

- Среднее число сотрудников – 50 или более.

Annual Return

- установочные данные (дату регистрации, юридический адрес);

- сведения о директорах и их отставках;

- сведения о секретарях и их отставках;

- сведения об установочном капитале, номинальной стоимости акций, количестве выпущенных акций;

- сведения об акционерах и передаче акций.

Налоговая отчётность

Налоговый год совпадает с финансовым годом, который компания может выбирать.

Налоговая декларация подается обычно в течение шести – девяти месяцев после окончания финансового года, в зависимости от кантона.

Налоговая служба выпускает налоговый расчет – требование, на основании которого производится уплата налога.

Курсовая 500 450

Диплом 3000 2500

Реферат 200

Поиск по каталогу:

Длительный опыт и постоянная работа над собой позволили нам выстроить очень эффективную систему, дающую возможность уменьшить издержки и сделать цены на дипломы и курсовые максимально привлекательными для Вас:

- Диплом на заказ – от 8100 руб.

- Заказать курсовую – от 1100 руб.

- Заказ реферата – от 650 руб.

- Заказать отчет по практике - 1620 руб.

- Заказать магистерскую - 24300 руб.

- заказать кандидатскую диссертацию - от 100000 руб.

Постоянные клиенты нашей компании являются обладателями дисконтных карт, позволяющих сделать заказ еще более выгодным для Вас. Мы также регулярно проводим акции, участие в которых принесет Вам дополнительные скидки на дипломы и курсовые, а также приятные подарки.

При написании любой работы, будь то дипломная работа на заказ, курсовая или реферат, наши авторы уделяют особое внимание поиску источников и литературы, содержащих самую современную информацию.

Исследования, предполагающие использование нормативной базы, основаны на законах последней редакции.

При обнаружении замечаний работа возвращается автору для внесения правок и передается клиенту уже после повторной проверки.

Каждая наша работа является авторской и выполняется строго по Вашим требованиям.

Для максимально полного соблюдения стандартов мы рекомендуем предоставить методические указания, план работы, пожелания к структуре и содержанию исследования, список источников и литературы.

- 6 мес. – для дипломных работ

- 2 мес. – для курсовых

- 1 мес. – для контрольных и рефератов

Такой подход является гарантией успешного прохождения Вами этапа подготовки к защите работы.

Десятилетний опыт нашей работы по написанию курсовых и дипломных работ, сотрудничество с ведущими специалистами гуманитарных направлений и активное открытие новых филиалов позволило довести количество выполненных исследований до 250 000.

Все работы проверены на соответствие образовательным стандартам, успешно прошли защиту в ВУЗах России и содержаться в нашем банке готовых работ.

Диплом на заказ

Диплом на заказ, выполненный нашими специалистами – это высококачественная авторская работа, исключающая плагиат и недобросовестное исполнение. После того, как вы решите заказать диплом у нас, мы обязуемся сопровождать Вас до защиты. При необходимости без доплаты внесем в заказанную дипломную все исправления согласно требованиям Вашего преподавателя.

Заказать курсовую

Заказ реферата

Заказать отчет по практике

Мы профессионально занимаемся написанием отчетов по преддипломной и производственной практике. Заказ отчета по практике включает в себя подробное описание и анализ базы практики, работ, выполненных практикантом, формулирование выводов по проделанной работе, а также написание других разделов, предусмотренных методическими указаниями Вашего ВУЗа. Мы также заполним для Вас дневник и календарный план практиканта.

Качественно выполним для вас рефераты, курсовые, дипломы на заказ

Как быстро заказать диплом: рефераты, курсовые, отчеты, презентации и другие работы

Заказать дипломную работу вы сможете двумя способами:

В обоих случаях необходимо предоставить нам как можно больше информации и материалов: если вам требуются рефераты (контрольные, курсовые) на заказ, то опишите требования к структуре, содержанию, уникальности и оформлению очень подробно, а также приложите методички, документы, наработки.

Если тема популярная и несложная, то можно не заказывать написание, а уже готовый купить диплом: курсовая работа и реферат также доступны для приобретения. Зайдите в наш каталог и поищите среди более 100 тысяч вариантов, среди них наверняка найдется тот, который вам подойдет. Идеально при ограниченном бюджете: готовое намного дешевле, чем рефераты (курсовые, дипломы) на заказ. Возникли сложности с поиском? Сделайте запрос, и наши специалисты отыщут вам готовую работу.

Почему выгодно купить диплом: диссертация, диплом, магистерская на заказ

Читайте также: