Сколько соток земли не облагается налогом для пенсионеров в 2020 году

Обновлено: 19.04.2024

Земельный налог — это вид местного налога, который уплачивается в бюджет муниципальных образований, на территории которых располагается участок. Поэтому в разных регионах и муниципалитетах величина ставки налога на землю, условия получения налогового вычета и льгот могут существенно отличаться. Их определением занимаются местные органы власти. Налог на землю в России уплачивают физические лица (в том числе и пенсионеры), которые имеют земельные участки, находящиеся в собственности, постоянном бессрочном либо пожизненном наследуемом владении и признаваемые объектам налогообложения согласно ст. 389 НК РФ.

При этом пунктом 5 статьи 392 Налогового кодекса на всей территории России для пенсионеров и федеральных льготников предусмотрен налоговый вычет, установленный в фиксированном размере — льгота по налогу на 6 соток земли. При расчете земельного налога налоговая база уменьшается на кадастровую стоимость участка площадью 600 квадратных метров.

Помимо этого, в разных субъектах РФ и муниципальных образованиях для пенсионеров могут быть предусмотрены дополнительные льготы по налогу на землю. Они устанавливаются в законодательных актах органов местного самоуправления, и это может быть:

- дополнительный налоговый вычет в фиксированном размере;

- полное освобождение от уплаты налога.

Поэтому лучше всего было бы уточнить условия предоставления и порядок оформления льгот по налогу на землю для пенсионеров в отделении Федеральной налоговой службы (ФНС) конкретного муниципального образования, на территории которого расположен земельный участок.

Платят ли пенсионеры налог на землю?

Пенсионерам, как и любым другим физическим лицам, необходимо уплачивать налоги, предусмотренные действующим законодательством РФ, в том числе и земельный налог. Но чтобы уменьшить налоговую нагрузку для этой категории граждан, в некоторых случаях для них могут быть предоставлены федеральные или местные льготы по уплате налога на землю.

Таким образом, в общем случае пенсионеры обязаны уплачивать налог на землю так же, как и другие граждане России. Однако в исключительных случаях обязанность по уплате земельного налога для них может быть вообще отменена.

Такие исключения предусмотрены для граждан, которые:

- Относятся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, общины таких народов. Они не платят налог в отношении участков, которые используются для развития и сохранения промыслов, хозяйствования и их традиционного образа жизни.

- Владеют землей по договору аренды.

- Владеют участком на праве безвозмездного пользования (в т.ч. срочного).

- Владеют земельными участками, которые входят в имущество паевого инвестиционного фонда (за них налог платит управляющая компания).

Согласно п. 2 ст. 389 НК РФ не требуется уплачивать земельный налог в отношении следующих участков, которые не являются объектами налогообложения:

- изъятые и ограниченных в обороте согласно п. 4 ст. 27 Земельного кодекса РФ (земли, на которых расположены объекты культурного наследия народов РФ, историко-культурные заповедники, музеи-заповедники и т.д.);

- участки, находящиеся в составе земель лесного и водного фонда;

- входящих в состав общего имущества многоквартирного дома.

В отношении других земельных участков, расположенных на территории муниципальных образований или городов федерального значения (Москва, Санкт-Петербург, Севастополь), налоговые органы начисляют налог на землю для пенсионеров так же, как и для всех остальных граждан.

Как рассчитать земельный налог?

Земельный налог для пенсионеров рассчитывается так же, как и для остальных физических лиц, с поправкой на предусмотренные законом налоговые льготы. Все сведения об участках земли, которыми владеет пенсионер, поступают в налоговую инспекцию от органов, осуществляющих государственный кадастровый учет и регистрацию прав на земельные участки (Росреестр).

Размер земельного налога (РЗН) для каждого участка определяется по следующей формуле:

Расшифровка и описание всех составляющих этой формулы приводится в таблице ниже:

Налоговая ставка в каждом регионе страны устанавливается в нормативно-правовом акте органа муниципального образования или в законе города федерального значения, но эта величина не может превышать значений, установленных в ст. 394 НК РФ:

- не более 0,3% для земель сельхоз. назначения, сельхоз. производства, занятых жилым фондом, инженерной инфраструктурой, для личного подсобного хозяйства, дачного хозяйства, садоводства, жилищного строительства и т.п.

- не более 1,5% для прочих участков земли.

Для уплаты начисленного налога на землю ФНС направляет налогоплательщику налоговое уведомление, произвести оплату по которому необходимо не позднее 1 декабря года, следующего за налоговым периодом. Например, не позднее 01.12.2021 г. по налогам, начисленным за 2020 год).

В случае, если пенсионер прекратил владеть каким-либо земельным участком, налоговый орган осуществит начисление налога только за тот период, в течение которого этот участок находился в собственности, пожизненном владении или постоянном (бессрочном) пользовании.

Льготы пенсионерам по земельному налогу в 2021 году

В целях снижения налоговой нагрузки для социально уязвимых категорий граждан российское законодательство предусматривает для пенсионеров льготы по земельному налогу:

- Федеральные. Предоставляются независимо от местоположения земельного участка в пределах РФ. Для пенсионеров такая федеральная льгота осуществляется в виде налогового вычета на 6 соток земли (600 квадратных метров).

- Местные. Определяются в зависимости от региона и муниципального образования, в котором расположен участок земли. То есть получить его может только пенсионер, имеющий участок на территории конкретного региона или городского округа.

В разных субъектах предоставляемые местные льготы отличаются, поэтому в одном субъекте определенная льгота может предоставляться, а в другом — нет. Уточнить, положена ли пенсионеру льгота по земельному налогу можно в местном отделении налоговой службы.

Льгота пенсионерам по земельному налогу на 6 соток в 2021 году

Еще с 2018 года (когда уплачивался налог на имущество за налоговый период 2017 года) в целом по России для пенсионеров действует вычет по земельному налогу, заключающийся в уменьшении налоговой базы на величину, равную кадастровой стоимости 600 квадратных метров земельного участка. Эта льгота является федеральной и предоставляется в отношении одного любого земельного участка на территории РФ независимо от региона.

Налоговый вычет на 6 соток предоставляется в соответствии с п. 5 ст. 391 НК РФ следующим гражданам:

- Пенсионерам, которые получают пенсии в соответствии с действующим пенсионным законодательством (при этом не имеет значения, работающий пенсионер или нет, а также независимо от вида получаемой пенсии).

- Достигшим возраста 55 лет для женщин и 60 лет для мужчин (пенсионный возраст по законодательству, действующему до 31.12.2018 г.).

До конца 2018 года льгота предоставлялась именно при достижении пенсионного возраста, но с 2019 года он повышается до 60/65 лет. Но право на налоговые льготы сохранили при достижении фиксированного возраста — 55 и 60 лет.

Такой налоговый вычет производится в отношении только одного земельного участка (по выбору гражданина). Можно выбрать любой участок земли, независимо от его местоположения в пределах РФ, вида разрешенного использования и категории.

Это значит, что для пенсионера, у которого имеется только один земельный участок площадью до 6 соток, после предоставления такой льготы налоговая база будет принята равной нулю, соответственно, согласно приведенной формуле, земельный налог тоже будет составлять 0 рублей. Т.е. принадлежащие пенсионерам участки земли площадью меньше 600 кв. м от налогообложения освобождаются (при условии, что участок единственный).

Льготы по налогу на земельный участок в разных регионах РФ

Как отмечалось ранее, в разных регионах и субъектах страны могут устанавливаться свои льготы по земельному налогу, в том числе и для пенсионеров. Органы муниципальных образований самостоятельно устанавливают основания, порядок и величину предоставляемых налоговых льгот, которые, естественно, в разных регионах отличаются.

Приведем несколько примеров местных льгот по налогу на землю в разных субъектах РФ в 2021 году:

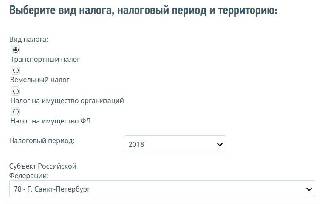

Полный перечень получателей льгот по уплате земельного налога можно уточнить в местных отделениях ФНС или органах местной администрации, так как перечни льготников периодически корректируются и дополняются. Также информация по предоставляемым льготам доступна на официальном сайте ФНС в справочном разделе о ставках и льготах по имущественным налогам.

Как оформить льготу на земельный налог для пенсионеров

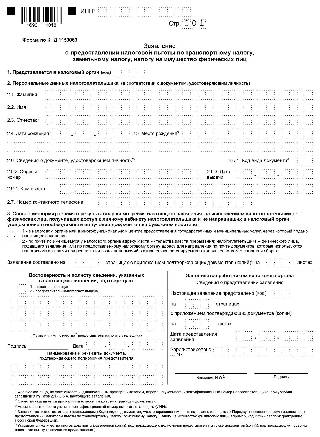

Если пенсионер имеет основание на получение льготы по земельному налогу, и эта льгота не учтена в полученном налоговом уведомлении или право на нее возникло впервые, то гражданин может самостоятельно обратиться в отделение ФНС с заявлением о ее предоставлении.

- Почтовым отправлением.

- Путем личного обращения в отделение налоговой инспекции.

- Через МФЦ, которое оказывает соответствующие услуги по соглашению с ФНС.

- Через Личный кабинет на официальном сайте ФНС (для работы необходима электронная подпись или подтвержденная учетная запись от Единого портала госуслуг).

Если заявление о предоставлении льготы уже направлялось в налоговый орган и в нем не было указано, что льгота будет использована в течение ограниченного периода времени, то в следующем налоговом периоде подавать такое заявление повторно уже не требуется.

К заявлению необходимо приложить документы, подтверждающие право пенсионера на получение льготы в зависимости от основания, например:

- для инвалидов I или II группы подтверждающим документом будет справка мед. учреждения, подтверждающая факт установления инвалидности;

- для Героев Советского Союза или РФ дополнительно нужно предоставлять книжку Героя или орденскую книжку;

- для граждан, оформивших пенсию в соответствии с действующим пенсионным законодательством, подтвердить право на получение льготы можно пенсионным удостоверением и т.д.

Перечень необходимых документов для подтверждения права пенсионера на получение льготы будет зависеть от основания, по которому гражданин планирует оформлять эту самую льготу. Уточнить, какие документы нужно приложить к заявлению в каждом конкретном случае, можно в отделении ФНС или их официальном сайте.

Для получения вычета на 6 соток по земельному налогу не требуется предоставление заявления и дополнительных документов, если в ФНС уже имеются сведения, на основании которых может быть предоставлена льгота. Например, если ранее пенсионер уже получал налоговый вычет по аналогичному основанию и предоставлял все положенные документы.

Стоит отметить, что в случае, если гражданин не направит уведомление о предоставлении налогового вычета в отношении конкретного земельного участка, а налоговый орган обладает сведениями о том, что такая льгота ему положена (например, при достижении фиксированного возраста — 55 или 60 лет), вычет будет предоставлен автоматически и будет учтен в отношении участка с максимальным начисленным имущественным налогом.

Согласно Налоговому кодексу РФ и в связи с повышением пенсионного возраста, изменились некоторые правила получения льгот для пенсионеров в 2021 году. Теперь женщины в возрасте 55 лет, а мужчины в 60 лет претендуют на часть налоговых льгот. Люди данных возрастов и выше делятся на две категории: работающие и неработающие пенсионеры. Это влияет на получение налоговых льгот.

Какие льготы на налоги предоставляются пенсионерам?

- Земельные;

- Имущественные;

- Транспортные;

- При уплате судебной госпошлины и НДФЛ;

- Социальные.

Дополнительной материальной поддержкой неработающим людям пенсионного возраста выступает индексация страховой пенсии на 6,3 %. Повышенной является и социальная выплата, что подтверждает увеличенная ежемесячная выплата с 1 февраля 2021 года для всех пенсионеров.

Льготы по транспортному налогу

Льготы на транспортные налоги для пенсионеров в 2021 году устанавливаются каждым регионом самостоятельно, на федеральном уровне они не предусмотрены, поэтому могут существенно различаться в разных субъектах РФ. Местные власти имеют возможность как частично, так и полностью освободить некоторые категории жителей от уплаты налогов. Одними из самых высоких показателей могут похвастаться города федерального значения.

В Москве за автомобиль с двигателем до 200 л. с. не платит транспортный следующие группы лиц, в которую также попадают люди пенсионного возраста:

- Ветераны и инвалиды Великой Отечественной Войны и прочих боевых действий;

- Герои СССР и РФ;

- Участники техногенных катастроф (ликвидаторы последствий аварии на Чернобыльской АЭС и других);

- Граждане, получившие орден Славы трёх степеней;

- Бывшие несовершеннолетние узники фашистских концлагерей.

В Санкт-Петербурге льготы уже более конкретны и выгодны: все граждане предпенсионного и пенсионного возраста не платят транспортный налог за одно ТС с мощностью до 150 л. с. Ещё одним условием является место его производства — Россия или ЕАЭС. Ветераны, инвалиды и герои здесь на 100 % освобождены от транспортного налога, но дополнительно установлены ограничения по мощности двигателя.

Стандартные правила поддержки пенсионеров в России выглядит следующим образом:

- Уменьшение налоговой ставки;

- Скидка на уплату налога, распространяющаяся на автомобили малой мощности.

Льготы по налогу на имущество

Размер льготы по налогу на имущество для пенсионеров в 2021 году зафиксирован и на местном, и на федеральном уровне. На данный вид материальной поддержки рассчитывают не только пенсионеры, но и люди предпенсионного возраста.

Схема расчета привычна — обладатель льготы может выбрать лишь один объект недвижимости, который не будет подлежать налогообложению. К ним относятся:

- Дом, часть дома;

- Квартира, ее часть;

- Комната;

- Гараж или другое место, предназначенное для стоянки машин;

- Постройка на дачном участке площадью до 50 кв. м.;

- И др. помещения (в том числе те, где лицо занимается творческой или любой другой деятельностью, но не использует ее в коммерческих целях).

То есть, если пенсионер является собственником частного дома на земле и квартиры в новостройке, то он полностью освобождается от налоговых выплат. В случае наличия, к примеру, двух домов на земле и квартиры, он может выбрать один из частных домов для поддержки государством. Уведомление о своём выборе необходимо подать до 31 декабря текущего года, за который и начисляется налог.

В том случае, если гражданин по каким-то причинам не подал заявку на предоставление льготы по выбранному им объекту недвижимости, то инспекция самостоятельно предоставит её в отношении самого большого размера налога из имеющихся в собственности объектов.

Любое получение прибыли с помощью объекта недвижимости лишает пенсионера права на материальную поддержку по налоговым выплатам.

Если льготник приобретает новый дом или занимается строительством самостоятельно, то он может написать заявление в налоговый орган о возмещении денежных трат — налоговом вычете.

Земельные льготы

Земельные льготы на налоги для пенсионеров в 2021 году имеют чётко установленные границы — граждане имеют полное право не платить за 6 соток собственного участка. Если частный участок имеет площадь выше установленного размера, то требуется заплатить разницу.

В группу получателей налоговых льгот входят также герои СССР и РФ, инвалиды первой и второй групп, ветераны и т. д.

Пенсионеры, которые владеют несколькими участками, по стандарту выбирают один по желанию. О своём выборе или при появлении права на налоговую льготу на имущество пенсионерам следует в обязательном порядке сообщить в ИФНС до 31 декабря текущего года.

Льготы по НДФЛ

НДФЛ — это основной вид прямых налогов для физических лиц. По закону этим налогом не облагаются любые виды пенсий, включая выплаты по старости и инвалидности. В этом, разумеется, есть прямая выгода для граждан, получающих данные выплаты.

Что же касается заработной платы работающих пенсионеров или предпенсионеров: средств, полученных в результате коммерческой деятельности (аренда или продажа жилья, бизнес и другие виды дохода), то этим придётся делиться с государством в любом случае.

Работающие пенсионеры в свою очередь могут воспользоваться весьма выгодной поддержкой от государства: на свои доходы, облагаемые по ставке кратной 13 %, они имеют право подать иск на имущественный вычет и вернуть НДФЛ. То есть, пенсионер, покупающий объект недвижимости может получить компенсацию по уплаченному НДФЛ за год, в котором приобрел его и за предыдущие 3 года (итого возврат за 4 года).

Госпошлины при обращении в суд

В случае обращения или подачи исков в судебные органы разного типа (мировой суд, пенсионный фонд и др. органы), пенсионеры не должны платить госпошлину. Влияют на это следующие условия:

- Обращение связано именно с пенсионным вопросом (невыплата пособий, отказ от предоставления льгот и прочие проблемы);

- Требования пенсионера не превышают суммы в 1 млн. руб.

При возникновении вопросов из других сфер пенсионеры платят госпошлину в общем порядке.

Как пенсионерам получить налоговые льготы в 2021 году?

Для того чтобы оформить получение льгот на оплату налогов для пенсионеров в 2021 году (по транспортному, земельному, имущественному налогам), физическому лицу необходимо подать заявление. Для оформления соответствующей заявки вам понадобятся паспорт и пенсионное удостоверение.

Получить право на льготу можно несколькими способами:

Учитывать нужно и сроки подачи заявки. Если физическое лицо достигло предпенсионного возраста в 2021 году, то подать заявку следует успеть до 1 мая 2022 года. В случае, если вы не успели подать заявление вовремя, то помните, что сделать перерасчёт налоговая сможет только за 3 года. Лучше заранее обратиться в ИФНС и позаботиться о будущей материальной поддержке. Перерасчёт оформляется в течение месяца, если по истечению этого срока налоговые начисления приходят в том же размере, обратитесь в налоговую напрямую. Там вам разъяснят, по какой причине не произошел льготный учет при начислении общей суммы.

Как быстро оплатить текущие налоги онлайн?

При помощи данного портала вы сможете всегда быть в курсе любых задолженностей по налоговым начислениям и не допустить роста пени. Обновление данных в ГИС ГМП и базах ФНС происходит ежедневно, по остатку и текущему статусу налогоплательщика — в течение 7-10 дней с момента оплаты.

Льготы пенсионерам по налогам — это установленное российским законодательством для лиц названной категории право платить определенные налоги в меньшей сумме или не платить их вообще. Расскажем, какие налоговые льготы для пенсионеров существуют в нашей стране.

РФ является социальным государством, политика в котором предусматривает обеспечение условий для достойного уровня жизни граждан. Граждане пожилого возраста имеют в России особый социальный статус, получая дополнительную господдержку, в том числе в виде льготы по имущественному налогу (для пенсионеров установлены и другие виды льгот, которые рассмотрим далее). Льготы в 2020 году касаются и сборов по транспорту и по земле.

Чем предусмотрены

Законодательством РФ определены как виды мер поддержки, так и категории граждан, которые могут использовать те или иные варианты. Важным фактором является место проживания человека, так как часть мер поддержки регулируется на уровне субъекта.

На уровне Федерации меры поддержки регулируются следующими статьями НК РФ:

Вначале нужно выбрать интересующий налог.

Кто имеет право

Рассмотрим подробнее, какие категории лиц и на что могут иметь право.

Пенсионеры по старости

- от уплаты налога на имущество, земельного, транспортного сборов;

- от уплаты НДФЛ с пенсий.

- по налогу на имущество, землю, транспорт;

- по уплате НДФЛ с финансов, компенсирующих санаторно-курортное лечение;

- по уплате НДФЛ (освобождение) с пособия от работодателя при сумме не выше 4000 рублей в год;

- по уплате сборов (освобождение) с предусмотренных регионами мер поддержки.

Граждане, продолжающие трудиться

Налоговая льгота для пенсионеров:

- на имущество, землю, транспорт;

- по НДФЛ.

Инвалиды 1, 2, 3 групп

- освобождение от НДФЛ с пенсионных выплат и компенсаций за путевки;

- вычет в сумме 10 000 рублей по оплате земельного сбора;

- освобождение от выплат на машину до 100 л. с. при использовании ее как средства реабилитации;

- льгота по транспортному сбору в виде скидки 50 % при покупке машины.

Таким образом, налоговые льготы пенсионерам на недвижимость, транспорт, по НДФЛ, иные их виды являются помощью значительного размера для рассматриваемой категории лиц.

Имущественный вычет

Люди пожилого возраста вправе использовать льготу по принадлежащему им имуществу.

Таким имуществом являются:

- квартиры или комнаты, в которых живет человек;

- жилые дома;

- места, предназначенные для творчества, научной, культурной работы (мастерские, библиотеки и т. п.);

- хозпостройки площадью не больше 50 кв. м;

- парковки и гаражи.

Земельный налог

Такой сбор является полномочием властей местного уровня. Но на уровне Федерации установлены механизмы, уменьшающие сумму на размер кадастровой стоимости имеющейся у них земли площадью 600 кв. м. Это означает, что за участки площадью 6 соток и менее платить не нужно.

Полное освобождение от выплаты может устанавливаться властями муниципальных образований субъекта, поэтому информацию подобного рода можно получить в местной администрации.

Статья 395 НК РФ полностью освобождает от сбора по земле лишь жителей Севера, Сибири, Дальнего Востока, если они относятся к категории малочисленных народов.

Транспортный налог

Такой сбор относится к региональным. НК РФ не содержит конкретные правила нормы по освобождению от выплат по транспорту, но особенности все же имеются.

Транспортный сбор не платят за:

- сельхозтехнику;

- водный транспорт мощностью менее 5 л. с.;

- машину и мототехнику мощностью меньше 100 л. с., а также транспорт, служащий средством реабилитации для инвалидов.

Региональные особенности существуют. Так, часть субъектов снижают размер ставки или вовсе упраздняют выплату сумм.

Такой вид поддержки предоставляется не во всех регионах. Подавляющее большинство областей сохраняют сбор на автомобили, вне зависимости от того, использует человек машину в течение всего года или сезонно.

Этот сбор — основной источник дохода местных бюджетов, поэтому на федеральном уровне льгот не предусмотрено.

Однако пенсионные выплаты в облагаемую базу не включаются, соответственно, не облагаются НДФЛ. Таковыми являются:

- пенсии, соцпособия;

- суммы финансовой помощи работодателя бывшим сотрудникам, ушедшим на отдых, на санаторное лечение, медобслуживание, лекарства, но на сумму не более 4000 рублей в год

Кроме этого, можно, купив недвижимость, получить вычет по НДФЛ. Условиями являются покупка за счет средств пожилого гражданина и переход объекта в его собственность.

Меры поддержки такого вида не относятся к недвижимым объектам стоимостью более 300 млн рублей.

Нужно понимать, что если имущество используется для получения выгоды (например, сдача квартиры в аренду), никаких послаблений человек не получит.

Льготы предпенсионерам

Кто относится к категории

К рассматриваемой группе относятся лишь те, кому остается 5 лет и менее до того периода, когда им будет определена страховая пенсия в связи со старостью. В эту же категорию включены лица, которым страховая пенсия по старости устанавливается на досрочных основаниях. В соответствии с новыми положениями законодательства мужчины выходят на пенсию в 65 лет, женщины — в 60 лет. Это значит, что по окончании реформирования пенсионной системы к предпенсионерам будут относиться мужчины в возрасте от 60 лет и женщины — от 55 лет (при наличии оснований на льготы по выходу на страховую пенсию — ранее обозначенного возраста). Таким образом, люди, которым осталось менее пяти лет до пенсии, имеют право претендовать на новые налоговые преференции.

В ближайший период, пока продолжается переходный этап, возраст предпенсионера будет постоянно изменяться. В период с 01.01.2019 по 31.12.2023 пенсионный порог будет повышаться на один дополнительный год, значит, корректироваться будет и возраст отнесения к группе предпенсионеров и права получить налоговые послабления.

Виды льгот для пенсионеров

Для пенсионеров государство предусмотрело список налогов, по которым человек может подавать заявление и получать льготы.

Льготы по налогу на землю

Пенсионер имеет право на налоговую льготу в виде снижения выплаты на величину кадастровой стоимости 6 соток принадлежащего ему на праве собственности/пожизненного владения участка земли. Это значит, что участок земли в пределах данной площади не подлежит обложению налогом – налоговая выплата не предусматривается. В случае, если площадь превышает 6 соток, налоговая выплата на землю будет посчитана лишь в той части, которая превышает 6 соток.

Пенсионер может претендовать на налоговую льготу лишь по 1-му участку.

Право на участок необходимо оформить непосредственно на пенсионера — только в таком случае он сможет претендовать на налоговую льготу.

Льготы по налогу на имущество

Пенсионер вправе получить освобождение от налоговых выплат за:

- квартиру;

- жилой дом;

- гараж;

- машиноместо;

- хозпостройку площадью не выше 50 кв.м..

Освободиться от налоговой выплаты предпенсионеру можно только по одному объекту недвижимости. Если у пенсионера есть две квартиры и два гаража, освобождение от налога будет установлено только по одной квартире и одному гаражу.

Транспортный налог

Льготы по налогу на транспорт для пенсионера не относятся к федеральному законодательству. Каждый субъект РФ, как г. Москва, так и любой другой вправе решать самостоятельно, предоставлять ли подобную меру поддержки пенсионерам или нет. Только областной законодатель решает, кто, в каких суммах в руб. или процентах и в каком порядке может претендовать на льготу по снижению ставки по транспортному налогу.

В тех регионах, где такая льгота для пенсионеров есть, она чаще всего составляет скидку в 50% от размера необходимого пенсионеру платежа.

Как оформить

Ответ на вопрос, как оформить налоговую льготу пенсионеру, следующий:

Документы, которые понадобятся:

- паспорт РФ;

- удостоверение, подтверждающее статус;

- ИНН;

- документы о праве собственности на имущество, по которому человек претендует на вычет.

Таким образом, законодатель как на уровне Федерации, так и на местном уровне предусмотрел ряд послаблений в виде налоговых льготы для пенсионеров, усилив при этом степень их социальной защищенности.

Пожилые люди относятся к наиболее незащищенным слоям населения, поэтому государство всячески пытается поднять их уровень жизни, предоставляя различные послабления. Один из таких видов государственной помощи — льготы по налогам для пенсионеров в 2021 году, которые осуществляются в рамках налогового законодательства.

Виды налоговых преференций для пенсионеров

Законодательство РФ устанавливает несколько видов налоговых льгот для людей старшего поколения:

на личный автотранспорт; на оплату взносов по имущественному налогу; на уплату земельного налога;

на приобретение имущества; освобождение от оплаты услуг по капремонту.

Льготы по земельному налогу

Федеральная преференция предоставляется лицам, получающим пенсию по старости:

мужчинам, достигшим возраста 60 лет; женщинам, достигшим возраста 55 лет.

Пенсионеры освобождаются от уплаты земельного налога на участок, площадь которого не превышает 6 соток. Ранее была установлена ограничительная планка на снижение платежа в сумме 10 тыс. рублей. Указанным видом льгот могут воспользоваться также граждане предпенсионного возраста.

Программа льготного налогообложения действует только в отношении участков площадью до 600 м². Оставшаяся земля облагается налогом по общим основаниям.

Послабления по имущественным сборам

После введения нового механизма расчета налога на объекты недвижимости, подразумевающего использование кадастровой стоимости, налоговое бремя для пенсионеров оказалось слишком объемным. В связи с этим принято решение полностью освободить пожилых людей от уплаты этого вида сборов, но только при соблюдении следующих требований:

норма распространяется лишь на один объект недвижимого имущества, принадлежащего пенсионеру; преференция не может действовать в отношении нескольких объектов; остальная недвижимость облагается налогом на общих основаниях.

Пенсионер может оформить имущественные льготы на следующих условиях:

недвижимость не является элитной и по стоимости не превышает 300 млн рублей; пенсионер обладает частичной или полной триадой прав на жилплощадь (распоряжение, владение, пользование).

К объектам льготного налогообложения относятся:

машино-место; гараж; дачный дом площадью не более 50 м²; жилой дом индивидуальной постройки; квартира; комната; помещения, используемые для ведения профессиональной творческой деятельности.

Льготы по транспортному налогу

Преференции устанавливаются региональными властями, поэтому механизм их предоставления может отличаться. Например, в Москве не существует особых привилегий именно для пожилых людей, но они предусмотрены для разных категорий граждан, в число которых могут входить и пенсионеры.

В столичном регионе от уплаты налога на владение автомобилем освобождаются:

инвалиды и ветераны ВОВ; Герои Советского Союза и России; бывшие узники концлагерей, попавшие туда в несовершеннолетнем возрасте; Кавалеры Ордена Славы I, II, III степеней; участники вооруженных конфликтов, в том числе лица, получившие в результате этого группу инвалидности; ликвидаторы Чернобыльской аварии; лица, ставшие инвалидами вследствие проводимых ядерных испытаний.

Скидки по уплате НДФЛ

Решение об отмене НДФЛ было принято в связи с тяжелым материальным положением пенсионеров. Налог не взимается со следующих видов дохода:

фиксированных выплат; пенсии: социальных надбавок.

Также налогом не облагаются выплаты от организации, где гражданин трудился до момента достижения пенсионного возраста или уволился по причине наступившей инвалидности. При этом размер компенсации ограничивается сумой в 4 тыс. рублей за год.

К таким мерам поддержки относятся:

медицинское обслуживание; санаторно-курортное лечение (отдых); подарки, приуроченные к знаменательным датам и праздникам; приобретение лекарственных средств; другие виды финансовой помощи.

Лица, достигшие пенсионного возраста, имеют право на налоговый вычет с расходов, связанных с такими статьями расходов:

возведением объекта недвижимости; приобретением недвижимого имущества.

Льгота предоставляется вне зависимости от факта трудоустройства, то есть воспользоваться ею могут как работающие, так и неработающие пенсионеры.

Отличается лишь механизм расчета сумм, подлежащих вычету:

Работающий пенсионер может воспользоваться правом на вычет в тот год, когда оно стало доступным. Если установленный размер вычета превышает объем платежей по НДФЛ, недостающие суммы могут быть получены в последующие отчетные периоды. Нетрудоустроенные граждане получают остаточные суммы вычета за последние три года, предшествующие году оформления триады прав на недвижимость. Вычет (до 260 тыс. рублей) от приобретения недвижимого имущества предоставляется только один раз в течение жизни.

Если пенсионер, напротив, получил доход от реализации объекта недвижимости, он обязан уплатить налог согласно нормам НК РФ.

Как оформить налоговые льготы

Чтобы получить льготу по налогообложению, необходимо представить в органы ФНС пакет документов, включающий в себя:

заявление; паспорт гражданина РФ; ИНН; пенсионное удостоверение (при наличии); кадастровую и техническую документацию на объект недвижимости; свидетельство, подтверждающее триаду прав на имущество.

Лица, достигшие пенсионного возраста, пользуются целым рядом привилегий, предусмотренных налоговым законодательством. Поправки, внесенные в НК РФ, предусматривают существенное ослабление налогового бремени для пенсионеров путем отмены некоторых налогов и сборов. Чтобы оформить льготы, необходимо представить в уполномоченный орган пакет документов, подтверждающих право на их получение.

Платят ли налог на землю пожилые люди установлено в Налоговом кодексе РФ. Пожилые граждане в силу своего статуса могут претендовать на льготы, в том числе, и в сфере налогообложения.

Что такое земляной налог

Земельный налог – это один из видов налогов, получаемых местными властями с населения. Они же устанавливают его ставку в взаимосоответствии с собственными нормативно-правовыми актами и НК РФ (ст.387 НК РФ).

Для пенсионеров предусмотрены особые льготы по оплате налога. В 2020 г. они также получают налоговый вычет с данной статьи расходов. Малоимущим в ряде регионов положены дополнительные льготы.

Как рассчитывают величину платежа

Региональная власть без помощи других определяет количество льгот.

Размер земельного налога рассчитывают, руководствуясь познанием о региональных особенностях льготного исчисления и общей формулой расчета.

- НБ – налоговая база;

- НС – налоговая ставка, установленная для всякого региона в отдельности и не превышающая в процентном соотношении величин, прописанных в НК РФ;

- КПВ – коэффициент периода владения, его определяют в толиках, основывая расчеты на количестве месяцев владения наделом в течение 1 года;

- Д – толика в общей собственности (величина вписывается в формулу, если пенсионер не является единоличным обладателем участка);

- Л – льготы.

Формула едина для всех. Но не имеющие скидки по платежу люди рассчитывать на снижение налоговой нагрузки не могут. Если пенсионер утратил право принадлежности на участок, он обязан уведомить об этом ФНС.

Кого освобождают от налога

Пожилые люди являются незащищенной категорией граждан. Государство должно заботиться об их благополучии. Одним из причин проявления такой заботы считается освобождение от налога на землю.

Налог не надо оплачивать, если пенсионер:

- владеет участком, находящимся на землях коренных и немногочисленных народов РФ, и сам относится к таковым;

- не является собственником земли (налог должен оплатить арендодатель);

- безвозмездно использует участок;

- пользуется землей, принадлежащей паевому вкладывательному фонду.

Некоторые участки не являются объектами налогообложения, плата за их внедрение не берется (ст. 389 НК РФ).

На какие льготы могут претендовать пенсионеры

Налогом на землю облагаются все люди, ею владеющие, а также физлица, обладающие участком на правах бессрочного или бессрочного наследования.

Отдельные категории пенсионеров, например, участники ВОВ или инвалиды, могут рассчитывать на дополнительные льготы. Им предоставляют вычет или высвобождают от налога.

Как узнать о льготах

Информацию предоставляет налоговый орган по месту расположения участка

Подробную информацию можно получить при исследовании нормативно-правых актов, выпущенных местными властями

На какие участки очень распространены льготы

Участки, принадлежащие собственнику на правах пожизненного пользования с последующей передачей их по наследию

Как узнать о праве на льготы

Льгота на земельный участок, расположенный в одном районе, не распространяется на надел, находящийся в другом.

Чтобы не попасть в неприятную ситуацию, связанную с нехваткой средств на оплату земляного налога, пенсионеру следует:

- позвонить или лично обратиться в местное отделение ФНС, чтобы просто узнать, освобождаются ли граждане его категории от оплаты;

- зарегистрироваться на сайте ФНС и с его помощью просто узнать не только о местных, но и о федеральных льготах, которыми до этого гражданин, допустимо, не пользовался по незнанию.

Право на послабление налогового гнета на дачный участок появляется у каждого, кто оформил пенсию, с момента получения положительного ответа от ПФР. Но о наличии этого права пенсионер должен уведомить ФНС без помощи других.

Льготы на участок (слово, имеющее несколько значений) в 6 соток в 2020 г.

В 2020 г. пенсионеры могут пользоваться не только льготами на оплату налога (обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного) на имущество, но и вернуть часть денежных средств в виде налогового вычета.

Вычет полагается за 6 соток земли. Это значит, что если во владении пенсионера, например 10 соток, то ему придется заплатить только лишь за 4, остальное вернется к нему в виде вычета (может означать) от государства. Данный вид льгот считается федеральным. Им могут воспользоваться все граждане.

Основанием для написания соответственного заявление в ФНС становится п. 5 ст. 391 НК РФ.

Важно! Возврат вычета в 2020 году оформляют только лишь за 1 участок. Если в собственности 2 или 3 надела, то пенсионер получает вычет только лишь за 1 из них, на оставшиеся могут не распространяться льготы. Все зависит от решения местных властей. Ограничений на размер участка, с которого планируется получить выплату, не налагается.

Пожилые люди, владеющие участком, площадью до 6 соток, благодаря внесенным в НК РФ изменениям, от уплаты земляного налога освобождаются, сколько бы строений на этом участке не было, как бы он не употреблялся.

Можно ли уменьшить размер НДФЛ при продаже земли пенсионером

Информация о том, платят ли налог пожилые люди с продажи земельного участка, противоречива. С одной стороны граждане являются незащищенным слоем населения, а с другой НДФЛ обязаны платить все. Так, с продажи земельного участка взимается такая же плата в пользу гос-ва, как и с любого другого.

Исключением является небольшая стоимость участка. Если пенсионер (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,) выручил не более 1 млн. рублей, его высвобождают от любых выплат.

Льготы в разных регионах России

Орган городской власти обладает полным набором полномочий для определения причины, порядка и величины налоговых льгот, положенных пенсионерам. В ряде районов послаблениями могут пользоваться также и люди предпенсионного возраста.

При этом об уменьшении платежа подданный может не знать. ФНС и другие ответственные органы не обязаны сообщать о них каждому пенсионеру. Но вся информация есть в свободном доступе.

Москва

В Столичной области нет льгот по уплате земельного налога, что возмущает многих людей.

Но москвичи могут получить налоговый вычет в пределах 1 млн. рублей, при условии наличия у них:

Вычет положен многодетным родителям или усыновителям. Для его получения совместно с заявлением передают в ФНС подтверждающие соответствующий статус документы.

Санкт-Петербург

Петербуржцы, владеющие участками, величиной до 2,5 соток, от налогового бремени освобождены. Льготы есть и для военных пенсионеров, отслуживших не менее 20 лет и решивших, например, уменьшить налог на землю под гаражом, домом.

Челябинск

Земляной налог для пенсионеров можно не оплачивать. Оплата не взимается с жителей района, получивших статус героя Советского Союза или РФ. Ветераны и инвалиды первых 2 групп, инвалиды юношества также могут бесплатно пользоваться принадлежащей им землей.

Местные обитатели вправе рассчитывать на федеральные льготы (определенные преимущества, дополнительные права, полное или частичное освобождение от выполнения установленных правил, обязанностей, или облегчение условий их выполнения). За подробным разъяснением стоит обратиться в отделение налоговой службы по месту жительства.

Екатеринбург

Местные обитатели могут претендовать на дополнительный вычет (льготу) в размере 800 тыс. и 200 тыс. рублей. Больший размер вычета положен гражданам, занимающимся ведением личного подсобного хозяйства. 200 тыс. рублей получают дачники и садоводы-огородники. Получателями могут быть только пенсионеры.

Важно! В некоторых регионах для граждан льгот не предусмотрели. К примеру, жителям Севастополя не положен дополнительный вычет. Они могут воспользоваться только лишь федеральной льготой.

Правила оформления льготного платежа

Для оформления льгот обращаются с подходящим заявлением в ФНС.

Сделать это можно разными способами:

- по почте;

- через МФЦ;

- при личном воззвании;

- в личном кабинете на сайте ФНС.

Вместе с заявлением пенсионерам нужно навести в ФНС копию пенсионного удостоверения или справки. Если есть право на дополнительные льготы, пересылают подтверждающие документы.

Льготы пенсионерам по земляному налогу могут быть ограничены по времени их использования. В этом случае в последующем налоговом квартале потребуется повторно подавать заявление и документы. Если пенсионер не позаботился о предоставлении ему вычета и льгот на основании заявления, но у ФНС есть сведения о наличии у него прав на них, делается автоматическое причисление гражданина к льготной категории.

Сведения о том, платят ли пожилые люди налог, как начисляют земельный налог и в каком порядке, содержатся в НК РФ. Информацию, какие льготы по уплате налога положены определенному человеку, следует истребовать у местных органов власти. Не исключено, что пенсионер подпадает под категорию, освобожденную от платежей.

Читайте также: