Российский учет забирают на штраф

Обновлено: 17.05.2024

В соответствии со статьями 31.3, 31.7 - 31.10 Кодекса Российской Федерации об административных правонарушениях, статьями 7, 8 Федерального закона от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете", Положением о Федеральной службе финансово-бюджетного надзора, утвержденным постановлением Правительства Российской Федерации от 15 июня 2004 г. N 278, Единым планом счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений и Инструкцией по его применению, утвержденными приказом Министерства финансов Российской Федерации от 1 декабря 2010 г. N 157н, Планом счетов бюджетного учета и Инструкцией по его применению, утвержденными приказом Министерства финансов Российской Федерации от 06.12.2010 N 162н, приказываю:

1. Утвердить Порядок отнесения на забалансовый счет задолженности по уплате административных штрафов, признаваемой нереальной (безнадежной) к взысканию, согласно приложению N 1 к настоящему приказу.

2. Утвердить Перечень документов, подтверждающих обстоятельства на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, согласно приложению N 2 к настоящему приказу.

3. Настоящий приказ вступает в силу с 1 марта 2013 г.

4. Признать утратившим силу приказ Федеральной службы финансово-бюджетного надзора от 31 июля 2012 г. N 313 "Об утверждении Порядка отнесения на забалансовый счет задолженности по уплате административных штрафов, признанной нереальной (безнадежной) к взысканию, и Перечня документов, подтверждающих обстоятельства на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию" с 1 марта 2013 г.

5. Контроль за исполнением настоящего приказа оставляю за собой.

к приказу Федеральной службы

от 11 февраля 2013 г. N 79

ОТНЕСЕНИЯ НА ЗАБАЛАНСОВЫЙ СЧЕТ ЗАДОЛЖЕННОСТИ

ПО УПЛАТЕ АДМИНИСТРАТИВНЫХ ШТРАФОВ, ПРИЗНАВАЕМОЙ НЕРЕАЛЬНОЙ

(БЕЗНАДЕЖНОЙ) К ВЗЫСКАНИЮ

1. Настоящий Порядок отнесения на забалансовый счет задолженности по уплате административных штрафов, признаваемой нереальной (безнадежной) к взысканию (далее - Порядок), определяет:

1.1. перечень обстоятельств, на основании которых задолженность по уплате административных штрафов в бюджет (далее - задолженность) признается нереальной (безнадежной) к взысканию;

1.2. порядок принятия решений о признании задолженности нереальной (безнадежной) к взысканию и ее отнесение на забалансовый счет при поступлении документов, подтверждающих обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию.

2. К обстоятельствам, на основании которых задолженность признается нереальной (безнадежной) к взысканию, относятся:

2.1. издание акта амнистии, если такой акт устраняет применение административного наказания;

2.2. отмена или признание утратившими силу закона или его положения, устанавливающих административную ответственность за административное правонарушение;

2.3. отмена постановления о наложении административного штрафа;

2.4. истечение установленного Кодексом Российской Федерации об административных правонарушениях срока давности исполнения постановления о назначении административного наказания при отсутствии оснований для перерыва, приостановления или продления такого срока;

2.5. смерть физического лица - плательщика штрафа или объявление его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации;

2.6. признание банкротом индивидуального предпринимателя - плательщика штрафа в соответствии с Федеральным законом от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" - в части задолженности по административным штрафам, не погашенным по причине недостаточности имущества должника;

2.7. ликвидация организации - плательщика штрафа, в том числе в случае применения процедуры в деле о банкротстве юридического лица, и (или) исключение организации - плательщика штрафа из единого государственного реестра юридических лиц.

3. В целях обеспечения управленческого учета использовать к забалансовому счету 04 "Задолженность неплатежеспособных дебиторов" рабочего плана счетов Федеральной службы финансово-бюджетного надзора дополнительный аналитический субсчет 04.1 "Задолженность неплатежеспособных дебиторов по вынесенным постановлениям о наложении штрафов" с ведением аналитического учета по данному субсчету, в разрезе контрагентов и постановлений о наложении административных штрафов.

4. Решение о признании задолженности нереальной (безнадежной) к взысканию и ее отнесение на субсчет 04.1 "Задолженность неплатежеспособных дебиторов по вынесенным постановлениям о наложении штрафов" принимается руководителем Федеральной службы финансово-бюджетного надзора (территориального управления Росфиннадзора) в случае наличия обстоятельств, указанных в пунктах 2.1 - 2.7 Порядка, и документов, подтверждающих обстоятельства, на основании которых дебиторская задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию.

5. Срок учета задолженности неплатежеспособных дебиторов на субсчете 04.1 "Задолженность неплатежеспособных дебиторов по вынесенным постановлениям о наложении штрафов" составляет 5 лет с момента постановки ее на забалансовый учет для осуществления контроля и наблюдения за возможностью ее взыскания.

6. При возобновлении взыскания задолженности, признанной в соответствии с настоящим Порядком нереальной (безнадежной) к взысканию, или поступлении средств в погашение задолженности неплатежеспособных дебиторов осуществляется восстановление данной задолженности с отражением операций на балансовом счете 205 00 "Расчеты по доходам" (в части штрафных санкций) на дату возобновления взыскания задолженности или на дату зачисления на лицевые счета Росфиннадзора (территориальных управлений Росфиннадзора) в органах Федерального казначейства.

к приказу Федеральной службы

от 11 февраля 2013 г. N 79

ДОКУМЕНТОВ, ПОДТВЕРЖДАЮЩИХ ОБСТОЯТЕЛЬСТВА НА ОСНОВАНИИ

КОТОРЫХ ЗАДОЛЖЕННОСТЬ ПО УПЛАТЕ АДМИНИСТРАТИВНЫХ ШТРАФОВ

ПРИЗНАЕТСЯ НЕРЕАЛЬНОЙ (БЕЗНАДЕЖНОЙ) К ВЗЫСКАНИЮ

1. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.1 Порядка отнесения на забалансовый счет задолженности по уплате административных штрафов, признаваемой нереальной (безнадежной) к взысканию (далее - Порядок), подтверждаются опубликованным и вступившим в силу постановлением Государственной Думы Федерального Собрания Российской Федерации об объявлении амнистии и о порядке применения амнистии, устраняющей применение административного штрафа.

2. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.2 Порядка, подтверждаются одним из следующих документов:

а) опубликованным и вступившим в силу федеральным законом об отмене или признании утратившими силу закона или его положения, устанавливающих административную ответственность за административное правонарушение;

б) постановлением о прекращении исполнения постановления о назначении административного наказания (постановлением о прекращении исполнения постановления о назначении административного наказания в части), вынесенным уполномоченным должностным лицом в соответствии с пунктом 2 статьи 31.7 Кодекса Российской Федерации об административных правонарушениях.

3. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.3 Порядка, подтверждаются одним из следующих документов:

а) копией вступившего в законную силу судебного постановления (судебного акта) об отмене постановления о наложении административного штрафа, оформленного в соответствии с Гражданским процессуальным кодексом Российской Федерации или Арбитражным процессуальным кодексом Российской Федерации;

б) копией постановления вышестоящего должностного лица об отмене постановления о наложении административного штрафа.

4. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.4 Порядка, подтверждаются одним из следующих документов:

а) постановлением судебного пристава-исполнителя, вынесенным в соответствии с пунктом 3 или 4 части 1 статьи 47 Федерального закона от 2 октября 2007 г. N 229-ФЗ "Об исполнительном производстве" при условии истечения срока исполнения постановления о назначении административного наказания, установленного Кодексом Российской Федерации об административных правонарушениях;

б) постановлением судебного пристава-исполнителя, вынесенным в соответствии с пунктом 9 части 1 статьи 47 Федерального закона от 2 октября 2007 г. N 229-ФЗ "Об исполнительном производстве";

в) постановлением судебного пристава-исполнителя, вынесенным в соответствии с пунктом 6 части 2 статьи 43 Федерального закона от 2 октября 2007 г. N 229-ФЗ "Об исполнительном производстве";

г) постановлением о прекращении исполнения постановления о назначении административного наказания, вынесенным уполномоченным должностным лицом в соответствии с пунктом 4 статьи 31.7 Кодекса Российской Федерации об административных правонарушениях.

5. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.5 Порядка, подтверждаются одним из следующих документов:

а) копией вступившего в законную силу решения суда о признании физического лица - должника умершим, оформленной в соответствии с Гражданским процессуальным кодексом Российской Федерации;

б) свидетельством о смерти физического лица - должника либо выпиской о смерти физического лица - должника из книги регистрации актов гражданского состояния;

в) постановлением судебного пристава-исполнителя, вынесенным в соответствии с пунктом 6 части 2 статьи 43 Федерального закона от 2 октября 2007 г. N 229-ФЗ "Об исполнительном производстве";

г) постановлением о прекращении исполнения постановления о назначении административного наказания, вынесенным уполномоченным должностным лицом в соответствии с пунктом 3 статьи 31.7 Кодекса Российской Федерации об административных правонарушениях.

6. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.6 Порядка, подтверждаются копией вступившего в законную силу решения арбитражного суда о признании должника по уплате административного штрафа банкротом и копией определения арбитражного суда о завершении в отношении должника по уплате административного штрафа конкурсного производства, оформленными в соответствии с Арбитражным процессуальным кодексом Российской Федерации.

7. Обстоятельства, на основании которых задолженность по уплате административных штрафов признается нереальной (безнадежной) к взысканию, указанные в подпункте 2.7 Порядка, подтверждаются одним из следующих документов:

а) выпиской из Единого государственного реестра юридических лиц, содержащей сведения о государственной регистрации юридического лица в связи с его ликвидацией (об исключении организации из Единого государственного реестра юридических лиц);

б) копией определения арбитражного суда о завершении конкурсного производства, оформленной в соответствии с Арбитражным процессуальным кодексом Российской Федерации.

Содержание

Возможность оплачивать штрафы ГИБДД со скидкой 50% водителям предоставили в январе 2016 года. Сколько дней на это отводится, на какие штрафы распространяется дисконт, где и как можно оплатить долг со скидкой , расскажем в материале.

Какие штрафы можно оплатить со скидкой

Оплатить со скидкой 50 процентов можно большую часть штрафов ГИБДД , за исключением некоторых. Всю сумму придется внести, если водитель:

При остальных нарушениях скидка на штрафы ПДД действует.

Срок оплаты штрафа со скидкой

Скидка на штрафы ГИБДД действует в течение 20 дней с момента вынесения постановления. Максимум можно оплатить до полуночи 20-го дня, после чего придется гасить долг полностью.

В заявлении необходимо привести доводы, по которым хотите восстановить срок уплаты штрафа ГИБДД со скидкой 50% . В качестве доказательств приложите подтверждающие документы: справку из больницы, билеты, выписку из почтового реестра и т. п.

Что еще нужно писать в ходатайстве, мы рассказывали в этом материале . Там же вы сможете скачать образец и бланк заявления.

Если причина уважительная и документы это подтвердят, срок оплаты штрафа ГИБДД со скидкой 50 % восстановят. Если доводы и подтверждающие документы неубедительны, в восстановлении откажут.

Где оплатить штраф ГИБДД со скидкой 50%

Оплатить штрафы ГИБДД со скидкой можно через:

- Кассу любого российского банка. Заполняется бланк квитанции по реквизитам автоинспекции, указанным в постановлении.

- Официальный сайт ГИБДД. Средства можно списать с банковской карты или электронного кошелька.

- Портал госуслуг. Оплатить можно так же – банковской картой или с помощью электронных платежных систем.

- Систему электронных денег: Яндекс-Деньги, QIWI и проч. Списание средств производится с электронного счета – кошелька.

- Интернет-сервисы от отечественных банков: Сбербанк-Онлайн, Тинькофф-банк и т. д. Деньги будут списаны с банковской карты.

- Банкоматы и иные платежные терминалы самообслуживания.

Некоторые из этих способов предусматривают комиссию за перевод, например, платежные терминалы, электронные кошельки, банки. Ниже мы покажем, как оплатить штраф со скидкой через ГИБДД.

Как оплатить штраф ГИБДД со скидкой 50%

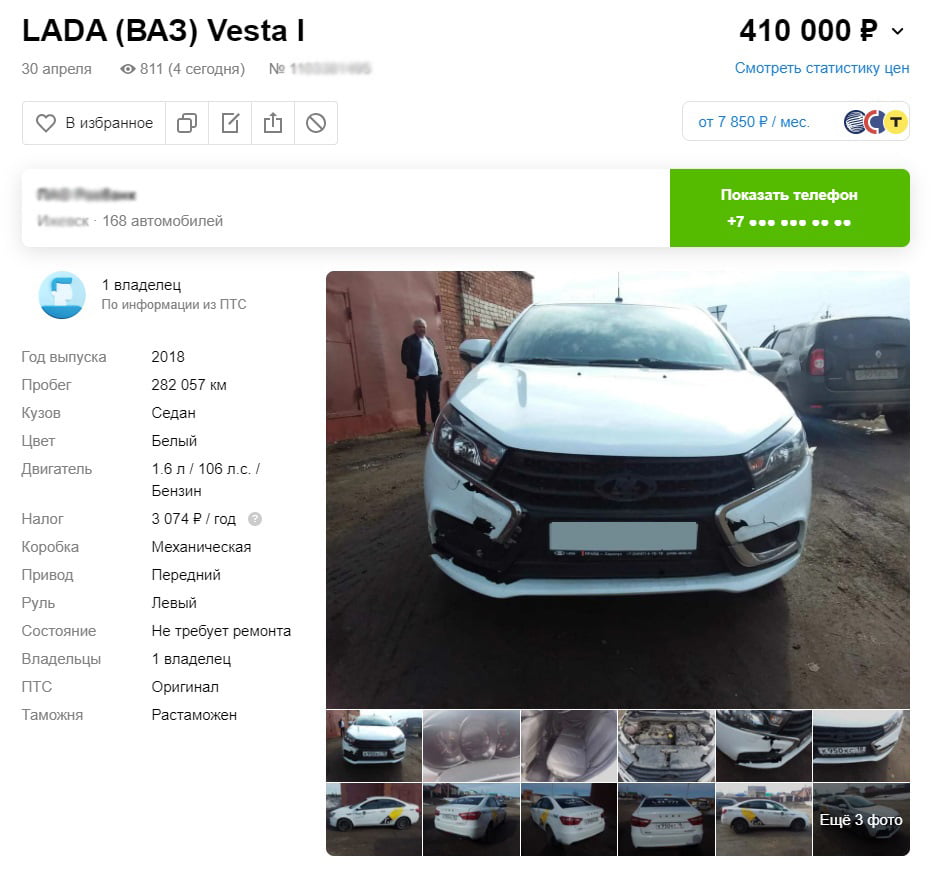

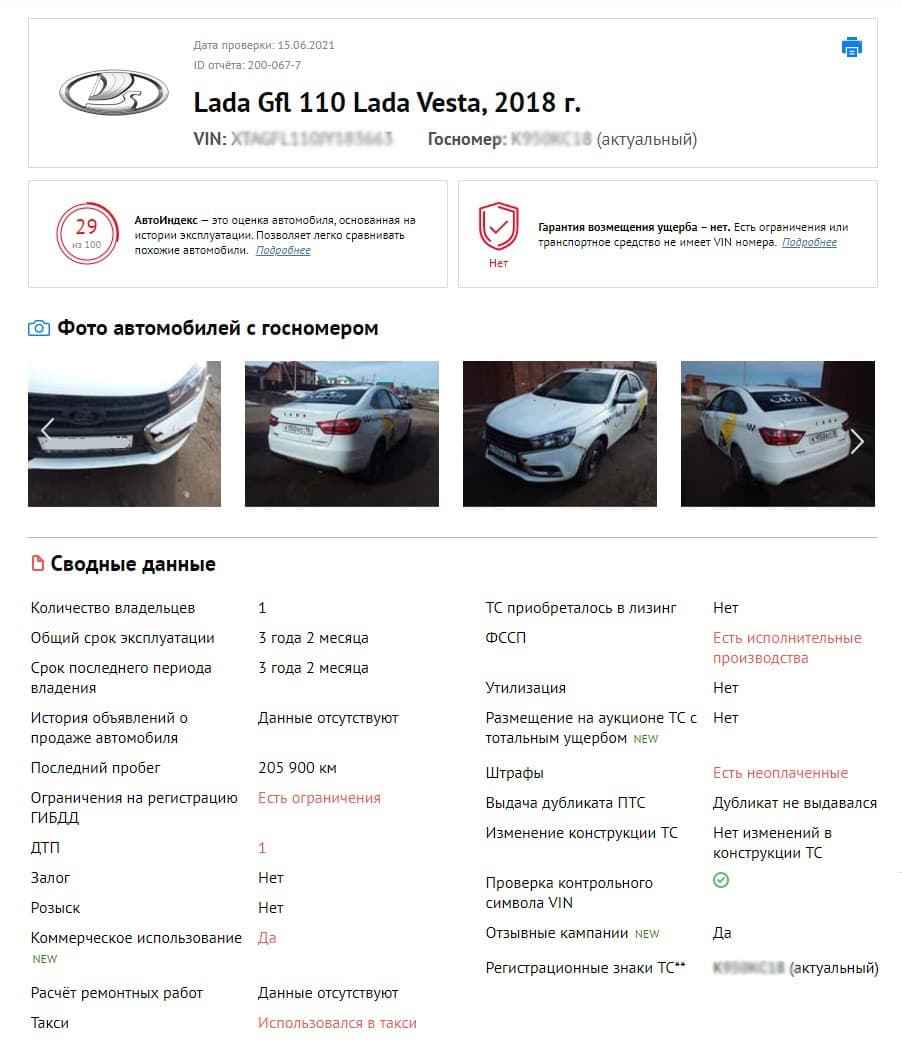

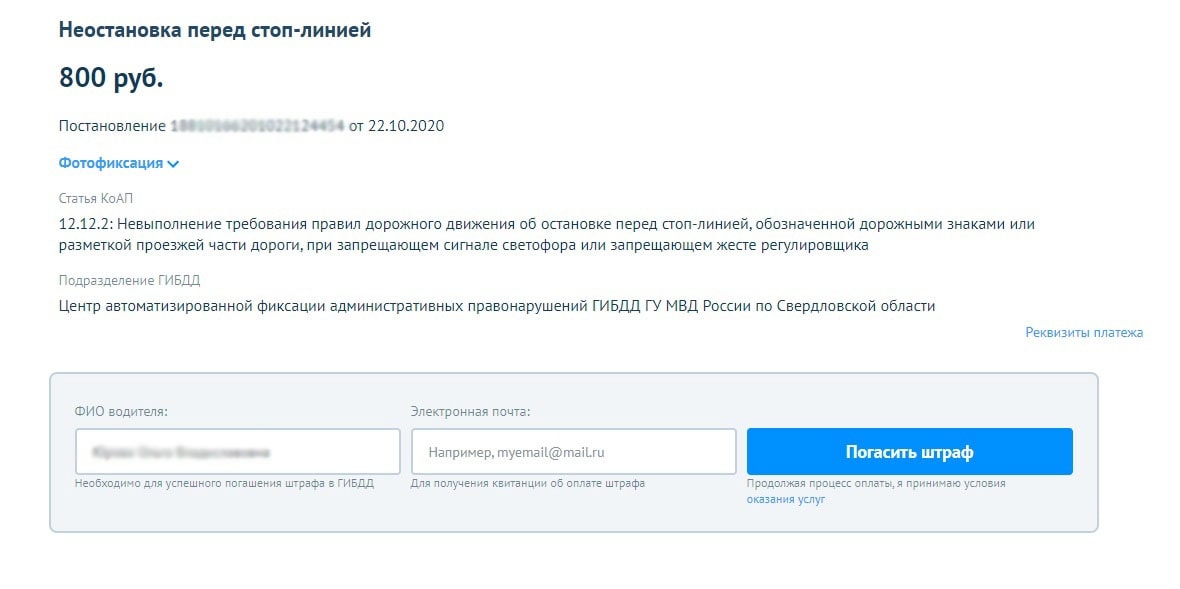

Также в отчете может быть фото с камеры, запечатлевшей нарушение. Если всевидящее око зафиксировало не ваш автомобиль, можно будет обжаловать штраф.

Вбиваем госномер на главной странице сайта и ждем, пока сформируется отчет. Через пять минут получаем информацию по автомобилю.

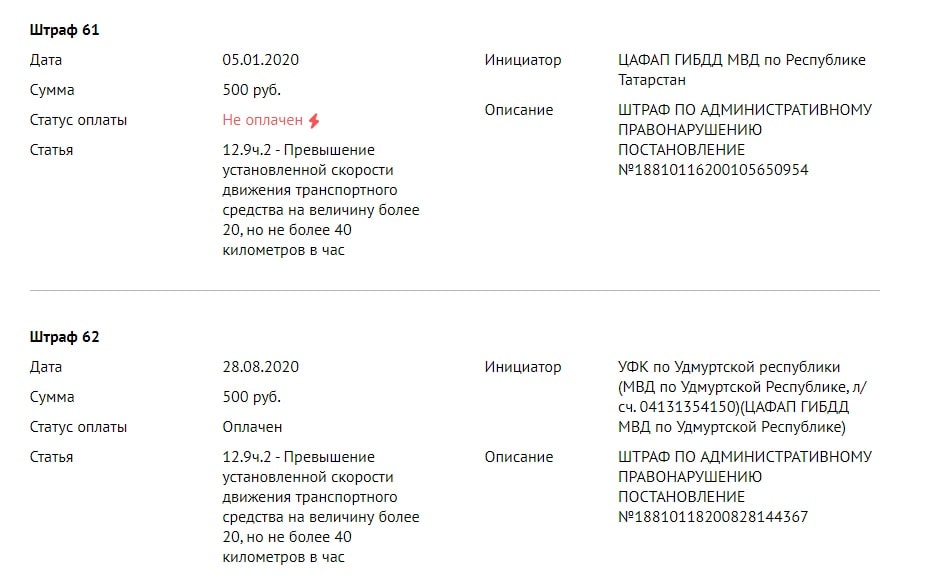

Штрафы у машины имеются. Спускаемся в соответствующий блок и получаем более подробную информацию.

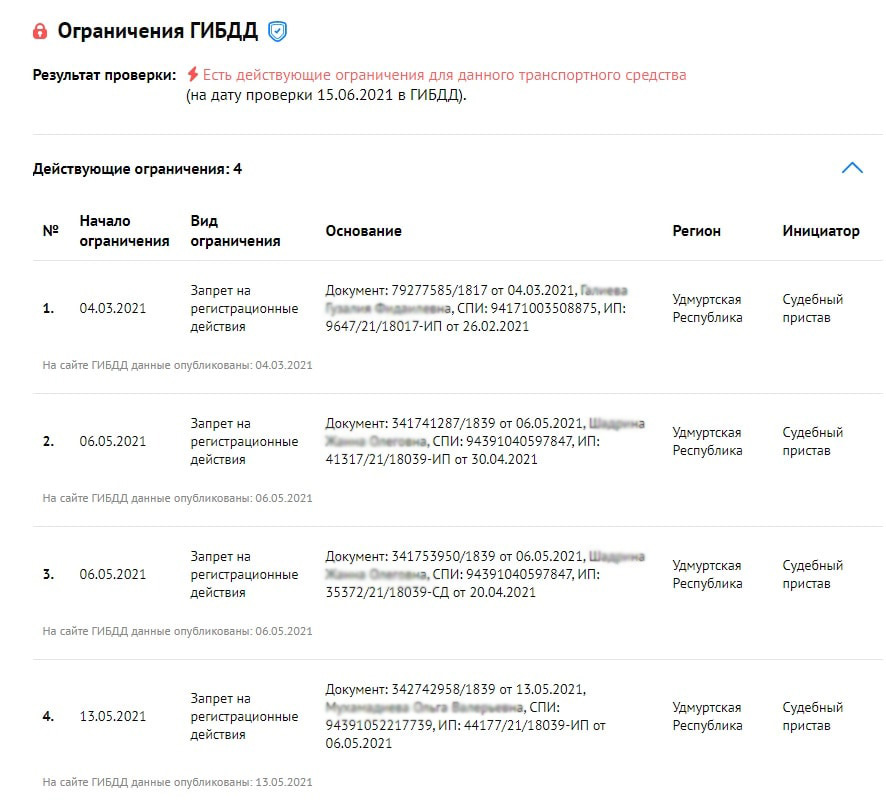

Из-за неуплаты судебные приставы возбудили исполнительное производство в отношении собственника и наложили ограничения на автомобиль.

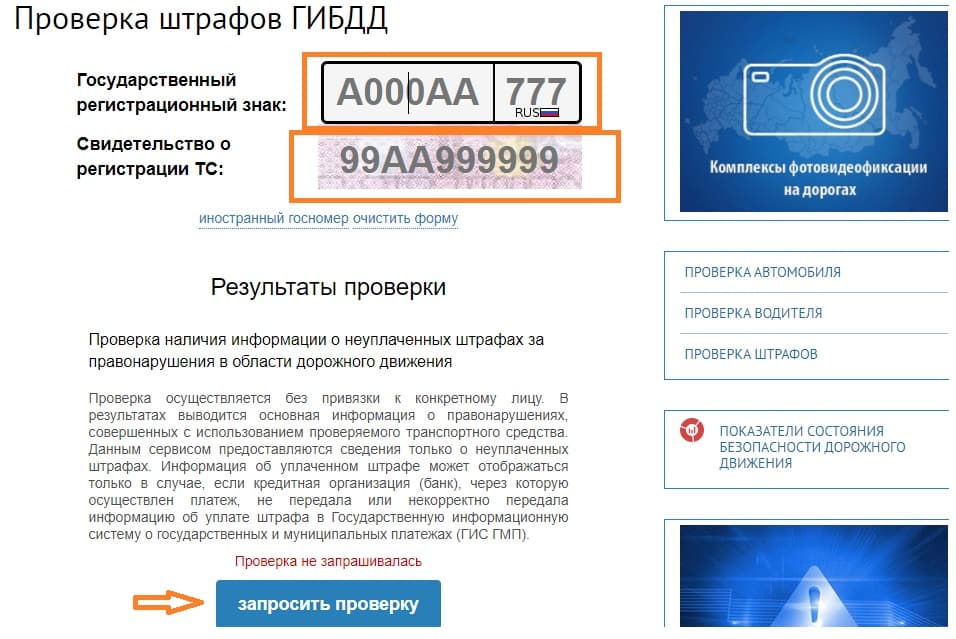

Откроется форма, в которую нужно ввести номер государственного регистрационного знака и СТС. Введите и запросите проверку.

Кликаем по кнопке и получаем список сервисов, через которые можно произвести оплату.

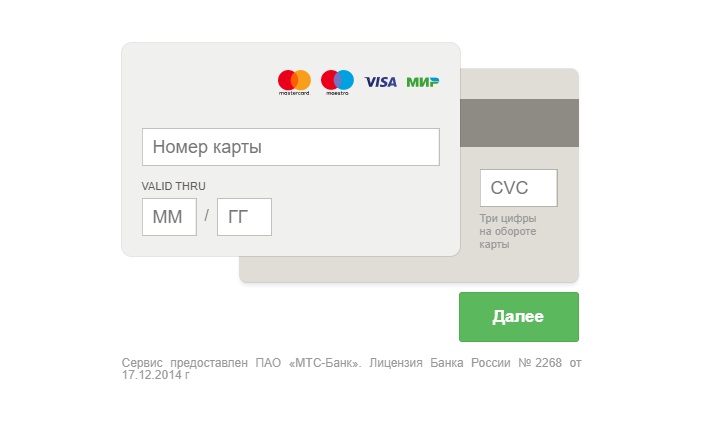

Открывается страница, в которой нужно ввести реквизиты банковской карты.

Если штраф отменят, вам вернут деньги. Если обжаловать не получится, ничего не потеряете, так как уже внесли оплату на льготных условиях.

Уплатить штраф со скидкой 50% в последний день срока

Оплата штрафа ГИБДД со скидкой 50 %, как мы уже сказали выше, принимается максимум в полночь последнего 20-го дня. На 21 сутки сумма вырастет вдвое. Тянуть до последнего дня не стоит, особенно при оплате через банк: платеж может идти несколько дней – задолженность вырастет.

Как сэкономить на штрафах

Сэкономить на штрафах можно только при оплате с 50% скидкой в течение 20 дней . Поэтому важно не пропускать сроки и вовремя узнавать, выписала ли вам их ГИБДД и на сколько . Скачайте на телефон приложение ГИБДД или госуслуг, которые рассылают уведомления о новых санкциях и позволяет тут же их оплатить.

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

- удержать сумму штрафа (ст. 238 ТК РФ),

- не удерживать сумму штрафа (ст. 240 ТК РФ).

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

- месячный срок истек;

- работник не согласен добровольно возместить причиненный работодателю ущерб;

- сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок;

- работник обязался возместить ущерб добровольно, но до полного погашения долга уволился и отказался выплачивать долг.

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

- Роструд утверждает, что организация имеет право взыскать с работника прямой действительный ущерб, к которому относятся и штрафы (Письмо Роструда от 19.10.2006 N 1746-6-1).

- Многие суды приходят к выводу, что штраф не является прямым действительным ущербом, поэтому работник не обязан его возмещать (Апелляционное определение ВС Республики Татарстан от 01.04.2013 по делу N 33-3688/2013, Апелляционное определение Московского городского суда от 14.09.2012 по делу N 11-20881, Апелляционное определение Новгородского областного суда от 18.07.2012 по делу N 2-247/12-33-1059, Апелляционное определение ВС Республики Саха (Якутия) от 22.05.2013 N 33-1779/2013 и др.).

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

- У работника возникает экономическая выгода (натуральный доход) в виде освобождения от обязанности возместить прямой действительный ущерб в сумме неудержанного штрафа (ст. 41 НК РФ). Доход подлежит обложению НДФЛ (Письма Минфина РФ N 03-04-05/1660 от 20.01.2016, от 22.08.2014 N 03-04-06/42105, от 12.04.2013 N 03-04-06/12341, от 10.04.2013 N 03-04-06/1183, от 08.11.2012 N 03-04-06/10-310).

- У работника не возникает дохода, так как к ответственности привлечена организация как владелец транспортного средства (Письмо ФНС РФ от 18.04.2013 N ЕД-4-3/7135@, Письмо Минфина РФ от 02.12.2020 N 03-04-07/105532).

Если вы примете решение удержать налог, то для целей учета НДФЛ:

- дата получения дохода — день прощения ущерба (дата распоряжения, приказа о прощении) (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ — дата первой по времени денежной выплаты в пользу работника (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ — день, следующий за днем выплаты работнику (п. 6 ст. 226 НК РФ).

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

В Организацию поступило Постановление об административном правонарушении в отношении ПДД.

07 мая Постановление вступило в силу.

08 мая оплачен штраф ГИБДД.

13 мая получено согласие работника на возмещение ущерба, нанесенного Организации.

20 мая внесена работником в кассу сумма возмещения.

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Уплата штрафа в ГИБДД

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание .

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

- Статья расходов — Прочие расходы;

- Вид движения — Прочие платежи по текущим операциям.

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную .

![]()

В документе укажите:

- от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Внесение работником суммы штрафа в кассу предприятия

![]()

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

- Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров:

- Вид движения — Прочие поступления по текущим операциям.

Удержание НДФЛ в случае отказа от возмещения штрафа

![]()

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать .

![]()

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты .

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

Штраф ГИБДД — проводки в 1С 8.3

![]()

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Специалисты ведомства в Письме от 10.04.2019 N 14-2/В-260 отметили, что.ФНС России в Письме от 03.09.2019 N БС-4-11/17598@ напомнила о.С 01.10.2018 для участия в электронных торгах, где требуется обеспечение.С 01.10.2018 для участия в некоторых видах электронных торгов организация-поставщик.

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (3)

Спасибо за внимание к нашему материалу и такой обстоятельный аргументированный комментарий. Вопрос со штрафами ГИБДД действительно неоднозначный до сих пор.

Как узнать задолженность по административным штрафам

![Узнать задолженность по административным штрафам по фамилии - проверка у судебных приставов - Изображение 1]()

Административный штраф - наиболее популярный вид наказания за административное правонарушение. Механизмы назначения, суммы и причины для наложения штрафов закреплены в КоАП. Никто не застрахован от получения административного штрафа. Однако при просроченной оплате штрафа возникает задолженность, которая может привести к неприятным последствиям. Поэтому, лучше узнавать, имеется ли у вас задолженность по административным штрафам и погашать ее в срок. Тем более что в наше время это можно сделать онлайн с помощью специальных сервисов по проверке задолженностей.

Рассмотрим возможные способы проверки административных штрафов:

На данном портале требуется полная регистрация, авторизация, зато здесь аккумулируются все данные со всех министерств, ведомств и служб. Соответственно, только здесь вы найдете наиболее полную информацию об имеющихся штрафах и задолженностях. И пусть вас не пугает регистрация на портале - помимо информации о штрафах, вы сможете получать широкий спектр государственных услуг. Для того, чтобы проверить штрафы на портале, нужно зайти в соответствующий раздел и далее следовать инструкции. Вы также можете добавить "информеры", тогда на вашей главной странице всегда будет отображаться текущая информация из официальных баз данных.

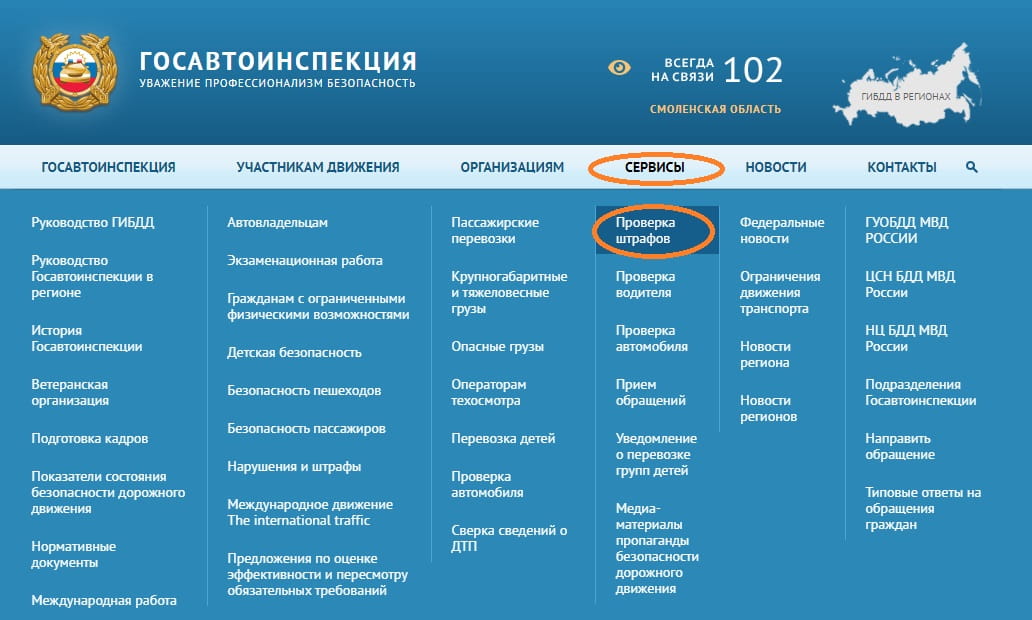

На данном портале вы легко можете проверить штрафы ГИБДД. Для проверки необходимо:

⦁ Находясь на портале гибдд.рф, зайти во вкладку "контакты" и выбрать там "проверка штрафов";

⦁ После чего необходимо заполнить поля "государственный регистрационный знак" и "свидетельство о регистрации ТС";

⦁ Далее нажмите "запросить проверку" и ожидайте результаты, которые не заставят себя долго ждать.

3. Портал ФНС РФ.

Данный сервис наряду с информацией о задолженности предоставляет возможность получать:

- актуальную информацию об объектах имущества и транспортных средствах;

- о суммах начисленных и уплаченных налоговых платежей;

- о наличии переплат;

- осуществлять оплату начислений по налогам;

- заполнять декларацию по форме 3-НДФЛ и отслеживать статус ее камеральной проверки;

- обращаться в налоговые органы без личного визита в налоговую инспекцию.

Но один раз посетить налоговую все же придется, для того чтобы завести личный кабинет, если у вас его еще нет.

Проверка штрафов у судебных приставов

На официальном сайте ФССП в "Банке данных исполнительных производств" содержится информация о просроченных административных штрафах. То есть о тех, по которым срок оплаты прошел, нарушитель во время не погасил штраф, и было открыто исполнительное производство судебными приставами.

Для того чтобы проверить , имеются ли у вас такие штрафы, необходимо:

2. Ввести фамилию и имя или номер исполнительного производства (ИП).

3. Регион, если не определился автоматически, нужно выбрать из предложенного списка.

5. Далее сервис потребует ввести код с картинки для проверки того, что вы не робот.

6. По результатам поиска сервис выдаст вам список имеющихся исполнительных производств. Если же страница окажется пустой, значит у вас отсутствуют просроченные задолженности.

Также доступен и расширенный поиск по физическим лицам, юридическим лицам, по номеру исполнительного производства (ИП), по номеру исполнительного документа (ИД).

![Узнать задолженность по административным штрафам по фамилии - проверка у судебных приставов - Изображение 2]()

Здесь вам потребуется ввести фамилию, имя, отчество, дату рождения, и указать регион, в котором вы проживаете.

Этот способ также является простым и удобным. Информацию вы получите сразу по результатам проверки в "Банке данных исполнительных производств". Дополнительным преимуществом данного способа является возможность погашения задолженности, обнаруженной при проверке.

Важно учесть, что запись о задолженности в "Банке данных исполнительных производств" ФССП будет удалена или изменена (в случае неполного погашения части задолженности) в течение 3 - 7 дней с момента оплаты. Сведения об имеющихся задолженностях по вновь возбужденным исполнительным производствам также могут попадать в базы данных с задержкой, поэтому наличие задолженности стоит проверять периодически и непосредственно перед выездом за границу.

Ограничение выезда из РФ – не единственная неприятность, с которой можно столкнуться в случае наличия невыполненных в срок обязательств по исполнительному производству. Судебные приставы могут также вынести постановление, например, о лишении вас права на управление транспортным средством, арестовать денежные средства, находящиеся на счетах и вкладах должника, описать и наложить арест на имущество. В некоторых случаях должник может даже подвергнуться уголовному преследованию.

Если вам необходимо получить справку об отсутствии задолженности, это можно сделать либо обратившись лично в соответствующий отдел ФССП с заявлением о получении справки, либо онлайн, с помощью портала госуслуг.

Читайте также: