Регистры ндфл для 6 ндфл

Обновлено: 24.05.2024

Налоговые агенты – организации (в т.ч. обособленные подразделения организаций), ИП, нотариусы, адвокаты и прочие лица, занимающиеся частной практикой, которые выплачивают доходы гражданам и обязаны рассчитывать, удерживать и перечислять НДФЛ с этих доходов в бюджет РФ.

Срок сдачи расчета

- по итогам отчетных периодов (I квартал, полугодие и 9 месяцев) - не позднее последнего дня месяца, следующего за отчетным периодом;

- за год - не позднее 1 марта следующего года.

Если срок сдачи расчета выпадает на выходной или праздничный день, то он переносится на ближайший рабочий день.

В 2021 году расчет представляется в следующие сроки:

| I квартал | 30.04.2021 |

| Полугодие | 02.08.2021 |

| 9 месяцев | 01.11.2021 |

| Год | 01.03.2022 |

Изменения в 6-НДФЛ - 2021

Начиная с 2021 года расчет 6-НДФЛ нужно сдавать по новой форме.

Главное новшество - объединение расчета 6-НДФЛ и справок 2-НДФЛ в единый отчет. Помимо этого, в форму были внесены и другие изменения, влияющие на порядок ее заполнения:

- разделы 1 и 2 поменяли местами: в разделе 1 отражается информация о сроках перечисления и сумме налога, а в разделе 2 - обобщенная информация о суммах начисленного дохода и удержанного налога;

- исключили строки, в которых указывали даты получения дохода и удержания налога;

- добавили поле, в котором нужно отражать КБК (стр. 010 раздела 1 и стр. 105 раздела 2);

- отдельно выделили в разделе 2 доходы по трудовым договорам и ГПД;

- в справке о доходах исключили информацию о налоговом агенте, т.к. она отражается на титульном листе формы, и признак справки.

При сдаче расчета за 2021 год необходимо учесть новые изменения.

Внесенные поправки носят не только технический характер (изменение штрихкодов, добавление КБК в справку к расчету), но и меняют форму и порядок ее заполнения.

Рассмотрим наиболее значимые изменения:

Проверка расчета

Сколько справок о доходах нужно формировать на сотрудника, который сначала уволился, а затем снова был принят на работу?

Сколько справок о доходах работника нужно подавать в случае его работы одновременно в нескольких подразделениях организации?

Как сдавать расчет, если организация (обособленное подразделение) в течение года изменила свое местонахождение?

Титульный лист

В титульном листе отражаются сведения о налоговом агенте.

Не допускается указание номера корректировки в уточненном расчете без ранее принятого первичного расчета.

Также указываются ИНН и КПП (при наличии) налогового агента.

В разделе титульного листа также отражается сведения о подписанте расчета:

- Руководитель - если документ представлен налоговым агентом;

- Уполномоченный представитель - если документ подан представителем налогового агента. При этом указывается наименование представителя и реквизиты документа, подтверждающего его полномочия.

Раздел 1. Данные об обязательствах налогового агента

В разделе 1 отражаются сведения об удержанном (возвращенном) налоге, срок перечисления (возврата) которого наступает в последние три месяца отчетного периода.

Если налог удержан, а срок его перечисления наступит в следующем отчетном периоде, то сведения об этом налоге в разделе 1 за текущий отчетный период отражать не нужно, за исключением случая выплаты дохода в последний рабочий день отчетного периода (см. здесь).

По строке 010 указывается КБК налога.

С 01.01.2021 года, помимо основного КБК, применяемого налоговыми агентами, в отношении налога, исчисленного с налоговой базы, превышающей 5 млн. руб., используется новый КБК 18210102080011000110.

По строке 020 отражается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода.

По строке 021 указывается дата, не позднее которой должна быть перечислена сумма налога.

Если срок перечисления налога, отражаемый по строке 021, выпадает на выходной или праздничный день, то указывается ближайший следующий за ним рабочий день.

По строке 022 указывается обобщенная сумма удержанного агентом налога, подлежащая перечислению в срок, отраженный по строке 021.

Сумма значений всех строк 022 должна соответствовать значению строки 020, т.е.:

стр. 020 = ∑ стр. 022

По строке 030 отражается общая сумма налога, возвращенная налоговым агентом физическим лицам за последние три месяца отчетного периода (например, когда работник представил уведомление о праве на социальный или имущественный вычет не с начала года).

По строке 031 указывается дата возврата налога.

Возврат излишне удержанной суммы налога должен быть произведен налоговым агентом в течение трех месяцев со дня получения от работника заявления.

По строке 032 указывается сумма налога, возвращенная налоговым агентом в срок, отраженный по строке 031.

Сумма значений всех строк 032 должна соответствовать значению строки 030, т.е.:

стр. 030 = ∑ стр. 032

Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм НДФЛ

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если налоговый агент выплачивал физическим лицам доходы, облагаемые по разным ставкам налога, раздел 2 заполняется отдельно для каждой налоговой ставки.

По строке 105 указывается КБК налога.

С 01.01.2021 года, помимо основного КБК, применяемого налоговыми агентами, в отношении налога, исчисленного с налоговой базы, превышающей 5 млн. руб., используется новый КБК 18210102080011000110.

По строке 110 отражается общая сумма дохода, начисленная по всем физическим лицам нарастающим итогом с начала налогового периода.

В строках 111-115 приводится расшифровка начисленного дохода по видам выплат:

- доходы, начисленные физическим лицам в виде дивидендов, указываются по строке 111;

- доходы, начисленные по трудовым договорам - по строке 112;

- доходы, начисленные по гражданско-правовым договорам (ГПД) - по строке 113;

- доходы, начисленные высококвалифицированным специалистам (ВКС) по трудовым договорам и ГПД - по строке 115 (из строк 112 и 113).

По строке 120 отражается количество физических лиц, которым начислен облагаемый доход в течение соответствующего отчетного периода.

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, его считают только один раз.

По строке 121 из общего количества лиц, отраженных по строке 120, указывается количество ВКС, получивших доход по трудовым договорам и ГПД.

По строке 130 отражается нарастающим итогом общая сумма налоговых вычетов, уменьшающих налогооблагаемый доход, указанный в строке 110. В сумме налоговых вычетов также указывают другие суммы, которые уменьшают налоговую базу, и необлагаемые суммы, если доходы освобождены от налога в определенных пределах (например, материальная помощь в размере 4000 руб.).

Если сумма вычета окажется больше суммы дохода, то вычет указывается в размере, не превышающем доход.

По строке 140 отражается обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала года.

По строке 141 отражается сумма исчисленного налога с выплаченных дивидендов по всем физлицам с начала года. При этом исчисление суммы налога по каждому налогоплательщику осуществляется отдельно в отношении каждой выплаты дохода.

По строке 142 отражается обобщенная по всем ВКС сумма исчисленного налога нарастающим итогом с начала года.

По строке 150 указывается сумма фиксированных авансовых платежей, которые заплатил иностранец при получении патента. На эту сумму налоговый агент может уменьшить сумму исчисленного налога при наличии соответствующих документов (заявление от сотрудника, уведомление из ИФНС, квитанции об уплате фиксированных платежей).

По строке 155 отражается сумма налога на прибыль, удержанная в отношении дивидендов, полученных российской организацией, и подлежащая зачету при определении суммы налога по доходам от долевого участия в этой организации.

По строке 160 указывается сумма удержанного налога, исчисленная нарастающим итогом с начала налогового периода.

Если по строке 110 указана сумма дохода, но его фактической выплаты в отчетном периоде еще не было, то по строке 160 налог с такого дохода не отражается, поскольку он будет удержан в другом отчетном периоде.

По строке 170 отражается сумма налога, которую налоговому агенту невозможно удержать (например, при натуральной оплате труда при отсутствии денежных выплат). В эту сумму не включают налог с зарплаты, которая будет выплачена в следующем отчетном периоде.

По строке 180 отражается сумма налога, излишне удержанная налоговым агентом.

По строке 190 указывается сумма налога, возвращенная налоговым агентом (например, в случае излишнего удержания налога из доходов работника).

Приложение 1. Справка о доходах и суммах налога физического лица

Справка подлежит заполнению при составлении расчета за налоговый период - календарный год.

Далее указывается уникальный порядковый номер справки, присваиваемый налоговым агентом.

Раздел 1. Данные о физическом лице - получателе дохода

В этом разделе приводятся сведения о физическом лице.

В соответствующих полях указывается фамилия, имя и отчество (при наличии) физического лица без сокращений, как в паспорте. Употребление латинских букв допускается только для иностранцев.

Далее указывается дата рождения физического лица.

Если у лица отсутствует гражданство, то указывается код страны, которая выдала документ, удостоверяющий личность.

Раздел 2. Общие суммы дохода и налога по итогам налогового периода

В разделе 2 отражаются итоговые данные, рассчитанные на основе сведений из раздела 3 и приложения к справке.

Данный раздел заполняется отдельно для каждой налоговой ставки.

В отдельном поле указывается КБК налога.

Раздел 3. Стандартные, социальные и имущественные налоговые вычеты

Раздел заполняется в том случае, если физическое лицо имеет право на налоговые вычеты и получает их у налогового агента.

Раздел 4. Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога

В данном разделе указываются следующие сведения:

- сумма дохода, с которого налоговый агент не удержал налог в налоговом периоде;

- исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода

В приложении к справке указываются ежемесячные суммы начисленных и полученных физическим лицом в денежной и натуральной формах доходов и соответствующих вычетов.

Стандартные, социальные и имущественные налоговые вычеты в приложении не отражаются.

В отдельном поле указывается КБК налога.

Регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ предназначен для составления:

- сведения о полученных работником доходах;

- исчисленных и удержанных суммах налога в разрезе даты получения доходов в организации, в которой сотрудник получал доходы.

Порядок заполнения

Рассмотрим порядок заполнения основных данных регистра.

Вид движения

Вид движения бывает двух видов: Приход и Расход .

Период

В графе Период указывается дата события: когда был исчислен или удержан налог.

Значение поля совпадает с датой Регистратора, по которому сформировалась запись в регистре Расчеты налогоплательщиков с бюджетом по НДФЛ .

Ставка налогообложения

Налоговые ставки, применяемые при исчислении налога на доходы физических лиц, установлены ст. 224 НК РФ.

В программе используются следующие ставки:

- 9% — при получении:

- дивидендов;

- процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007;

- доходов учредителями доверительного управления ипотечным покрытием.

- зарплаты и других доходов резидентов, кроме облагаемых по ставке 35%;

- зарплаты нерезидентов-иностранцев с патентом, граждан из ЕАЭС, высококвалифицированных специалистов, беженцев и лиц, получивших в РФ временное убежище.

Если физическое лицо является налоговым резидентом РФ, большинство его доходов будет облагаться по налоговой ставке в размере 13%. Налоговые резиденты — это физические лица, которые фактически находятся в РФ не менее 183 календарных дней в течение 12 месяцев, следующих подряд.

Физическое лицо

Работник, получивший доход, с которого исчислен (вид движения Приход ) или удержан (вид движения Расход ) налог НДФЛ.

Налогоплательщиками признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в РФ, не являющиеся ее налоговыми резидентами.

Документ-основание

Документ, послуживший основанием для начисления НДФЛ. Основанием для записи в регистр могут служить:

Регистратор

Документ, при проведении которого сформировалась запись в регистр. Записи в регистр формируют:

Полный список документов можно посмотреть здесь. PDF

Организация

Указывается наименование нашей Организации. Данные заполняются автоматически по документу Регистратор. Если в форме документа-регистратора поле Организация не отображается, значит, в базе ведется учет только по одной организации, и программа заполнит эти данные по умолчанию. PDF

Подразделение

Подразделение организации, к которому отнесен работник.

Дата получения дохода

В поле Дата получения дохода заполняется дата фактического получения дохода в целях расчета НДФЛ. Программа автоматически проставляет дату получения дохода в зависимости от вида дохода:

- зарплата, средний заработок в командировке, ежемесячные премии — последний день месяца, за который начислили зарплату (премию);

- вознаграждение подрядчику — дата выдачи денег из кассы или перечисления со счета организации на карту подрядчика;

- отпускные и больничные — дата выдачи денег из кассы или перечисления со счета организации на карту сотрудника;

- и т. д.

Полный список определения даты фактического получения дохода по виду дохода можно посмотреть здесь. PDF

Срок перечисления

- Не позднее конца месяца, в котором выплачен доход (по отпускным и больничным).

- Не позднее следующего за выплатой дохода дня (для прочих доходов).

Крайний срок уплаты

- Регистратор — Выдача наличных 06.02.2019;

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Крайний срок уплаты — 07.02.2019.

Если рассчитанный Крайний срок уплаты приходится на выходной или праздничный день, он автоматически переносится 1С на ближайшую рабочую дату, например, если выплата зарплаты сотрудникам прошла 08.02.2019. Крайний срок уплаты 09.02.2019 переносится на 11.02.2019, т. к. 09.02.2019 и 10.02.2019 — выходные дни.

Сумма дохода

Сумма выплаченного работнику дохода.

Сумма

Сумма исчисленного (вид движения Приход ) или удержанного (вид движения Расход ) налога НДФЛ.

Вид дохода

Указывается, к какой категории относится доход, полученный работником. Возможные варианты:

- оплата труда;

- дивиденды;

- прочие доходы;

- прочие натуральные доходы;

- и т. д.

Полный список видов дохода можно посмотреть здесь. PDF

Код дохода

Указываются данные из справочника Виды доходов НДФЛ . Справочник содержит все сведения, соответствующие действующему НК РФ и классификатору, утвержденному ФНС РФ. Изменить данные и добавить их в справочник невозможно: в случае изменения законодательства они обновляются автоматически при обновлении программы.

Возможные варианты кодов:

- 1010 — дивиденды;

- 1400 — доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей);

- 2000 — вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и лиц, приравненным к ним;

- 2012 — суммы отпускных выплат

- 2013 — сумма компенсации за неиспользованный отпуск;

- и т. д.

Полный список кодов дохода НДФЛ можно посмотреть здесь. PDF

Вариант удержания НДФЛ

В зависимости от характера удержания исчисленный НДФЛ может быть:

- Удержан;

- Передан на взыскание в налоговый орган;

- Возвращен налоговым агентом;

- Зачтен в счет авансовых платежей.

Вариант удержания автоматически заполняется в регистре по Документу-основанию.

Включать в декларацию по налогу на прибыль

Флажок выставляется для включения НДФЛ в декларацию по налогу на прибыль. Установка флажка выполняется программой автоматически по виду дохода. Например, дивиденды, причитающиеся юридическим лицам, облагаются налогом на прибыль согласно п. 3 ст. 284 НК РФ.

НДФЛ по оплате труда в декларацию по налогу на прибыль не включается, поскольку это не расход организации, а налог физических лиц, который удерживается из их доходов. Организация в данном случае выступает только агентом по удержанию и перечислению налога.

Учитывать выплаченный доход в 6-НДФЛ

Флажок выставляется для включения налога в форму 6-НДФЛ. Его установка выполняется автоматически в зависимости от вида дохода.

В расчет 6-НДФЛ не включаются следующие доходы:

- доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ: например, доходы от продажи имущества, принадлежащего физическому лицу на праве собственности;

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- компенсационные выплаты в следствие полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия;

- доходы резидентов других стран, не облагаемые в РФ в силу международных договоров.

- флажок Учитывать выплаченный доход в 6-НДФЛ — Истина. PDF

Отражение начисления и удержания НДФЛ налогоплательщика

При начислении дохода документами-основаниями PDF в регистр делается запись о начислении суммы налога:

![]()

При выплате дохода PDF в регистре формируется запись по сумме удержанного налога:

![]()

По сформированным записям регистра строятся специальные отчеты по НДФЛ:

- Налоговый регистр по НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Регистр налогового учета по НДФЛ . PDF

- Проверка разд. 2 6-НДФЛ : раздел Зарплата и кадры — Зарплата — Отчеты по зарплате — Проверка разд. 2 6-НДФЛ . PDF

Как правило, этих отчетов бывает достаточно для проверки и исправления ошибок заполнения формы 6-НДФЛ. Однако при ручных правках в документах и сбоях в программе может потребоваться более серьезная проработка ошибки по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ , Универсальным отчетом, который позволяет проанализировать ситуацию более глубоко, используя дополнительную информацию полей:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.В данной публикации мы рассмотрим вспомогательный регистр системы налогообложении УСН.В ЗУП 3.1.10 КОРП реализован учет расчетов с бюджетом по.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Практический переход на ФСБУ 25 в 1С - Часть 1

Первоочередные дела по годовой отчетности 2021 в 1С:Бухгалтерия

Как всегда у Марины Аркадьевны, четко, понятно, с юмором. Вынесла много полезного. Спасибо за Вашу работу.

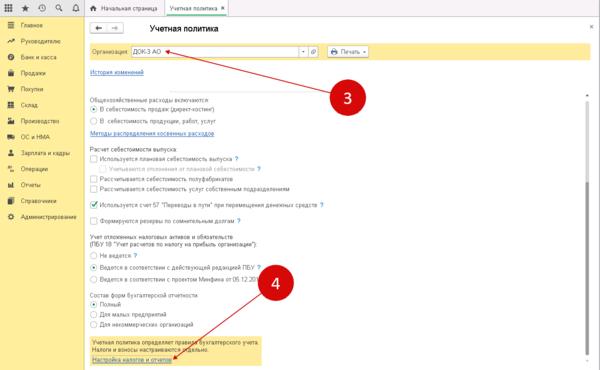

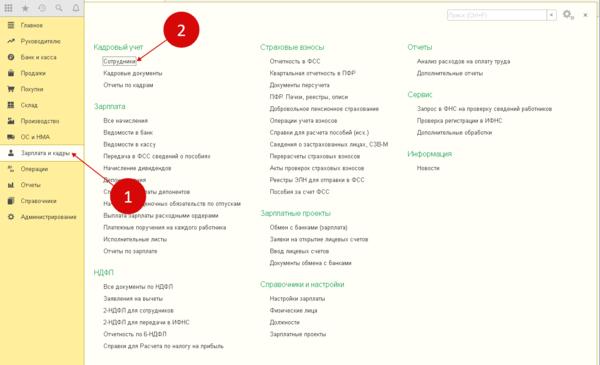

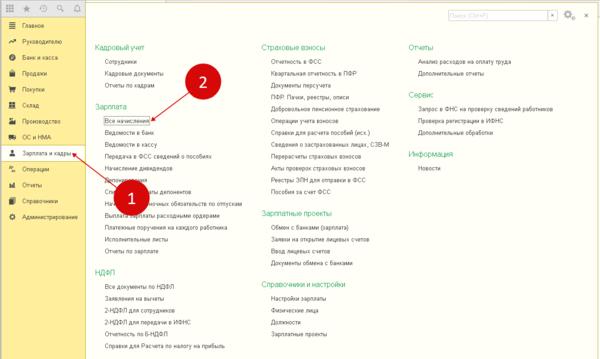

Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

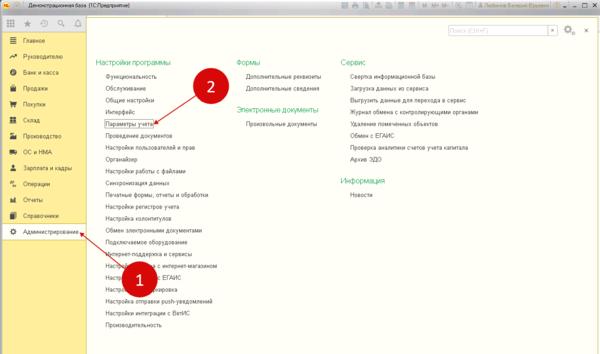

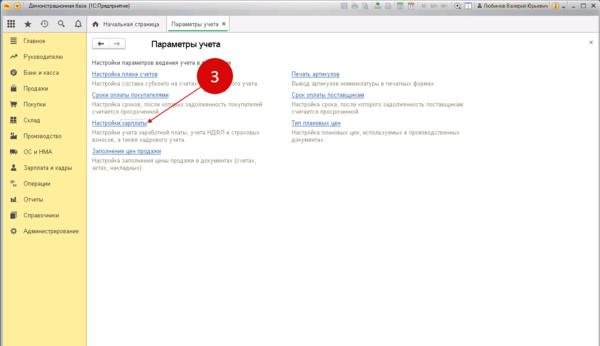

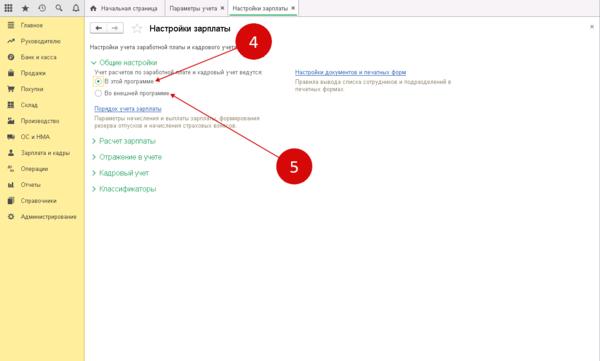

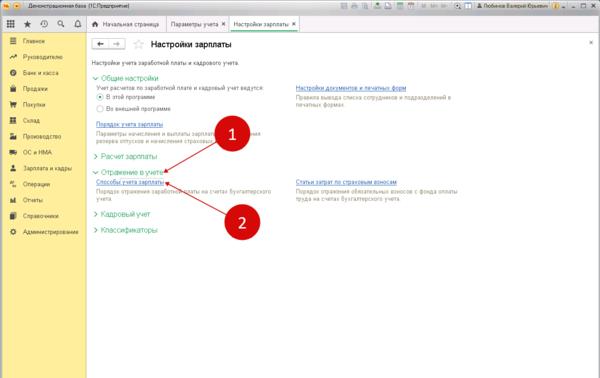

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

![]()

![]()

![]()

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

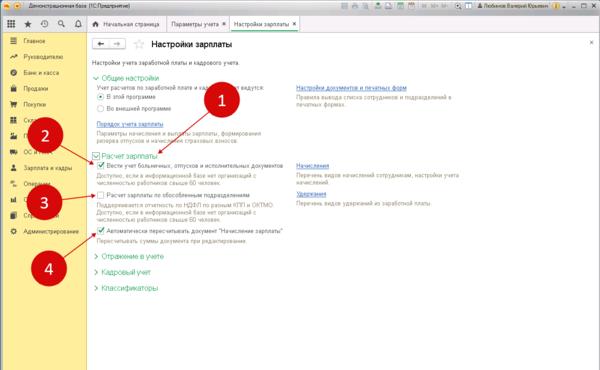

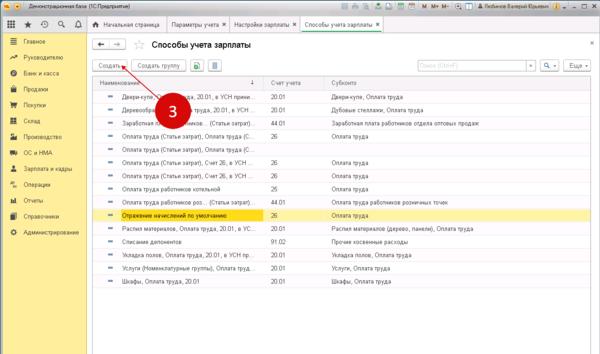

Учёт начислений: произведите настройку

![]()

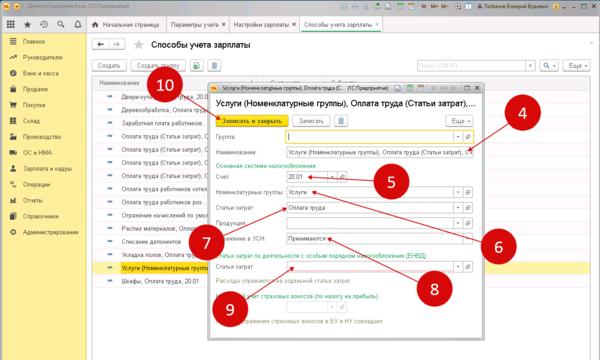

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

![]()

![]()

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

![]()

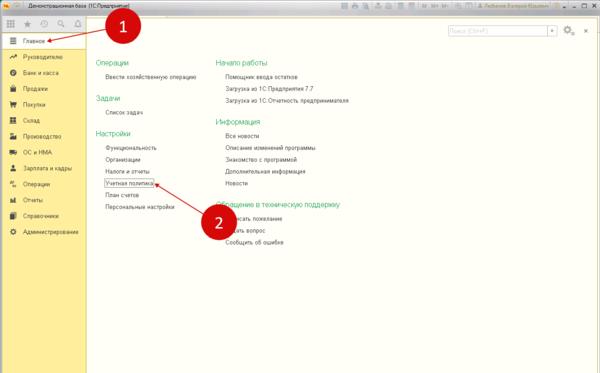

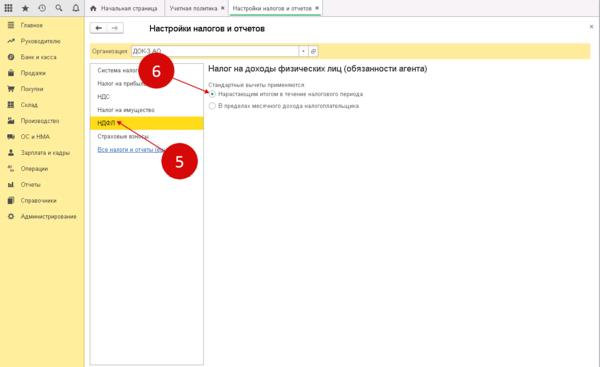

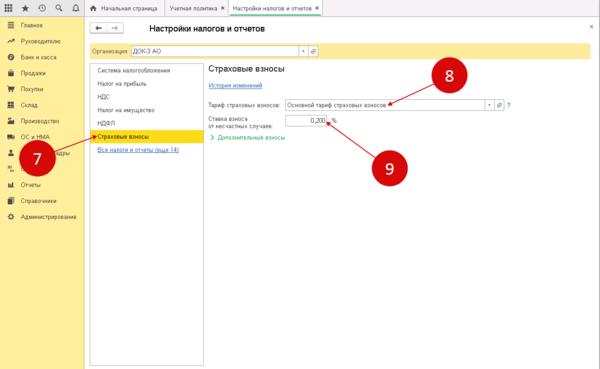

Учётная политика для регистров НДФЛ: подробная настройка

![]()

![]()

![]()

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг 8) и отметьте ставку ФСС по несчастным случаям (шаг 9).

![]()

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

Ввод данных по налоговым вычетам по сотрудникам

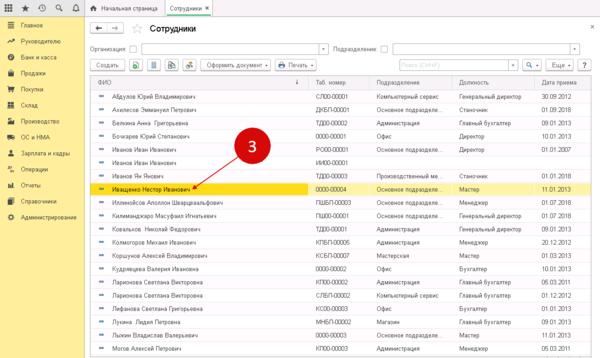

![]()

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

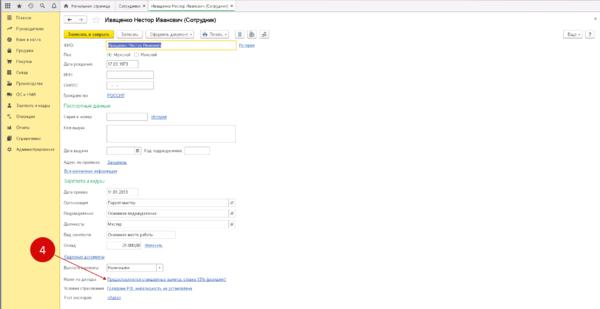

![]()

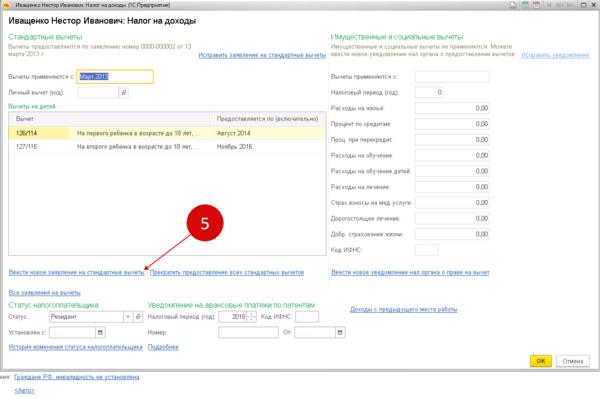

![]()

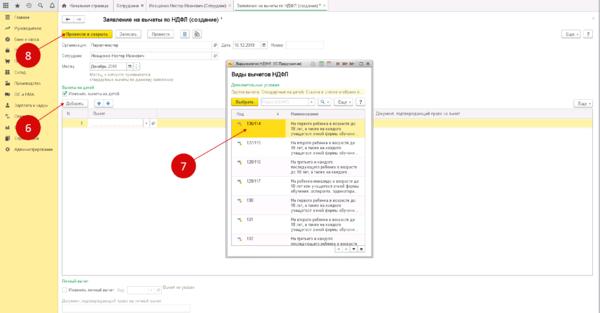

![]()

![]()

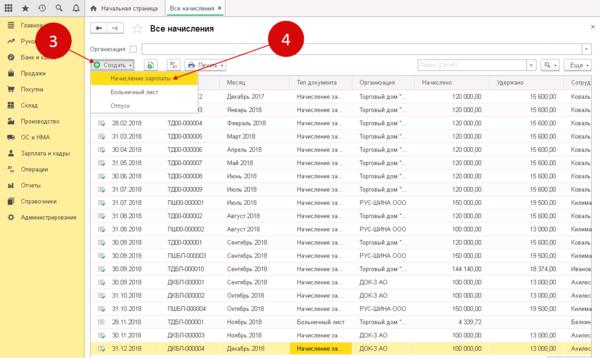

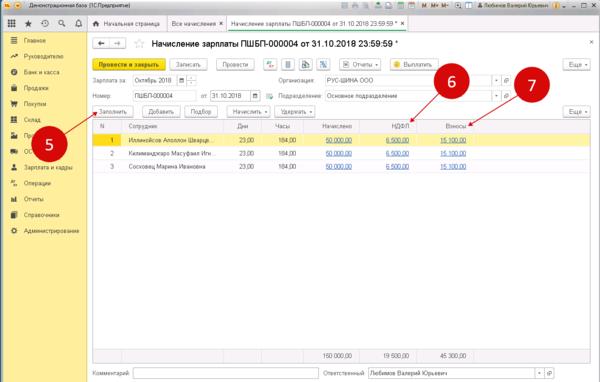

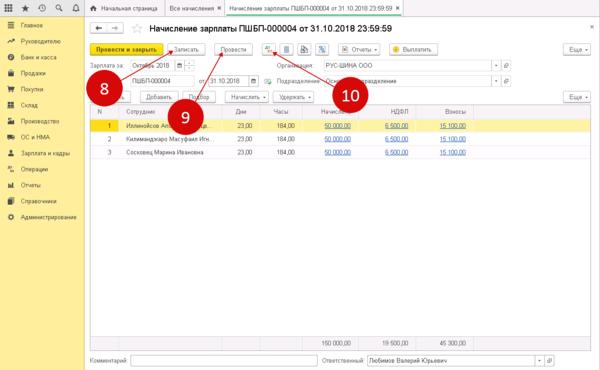

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

![]()

![]()

![]()

![]()

![]()

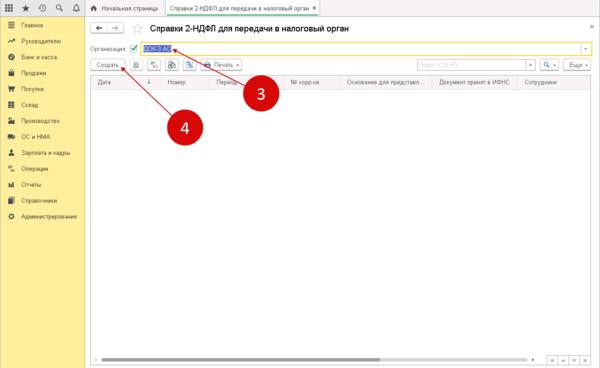

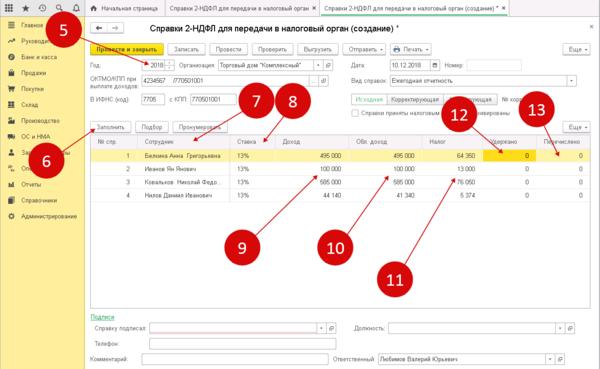

Создайте налоговую декларацию

![]()

![]()

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

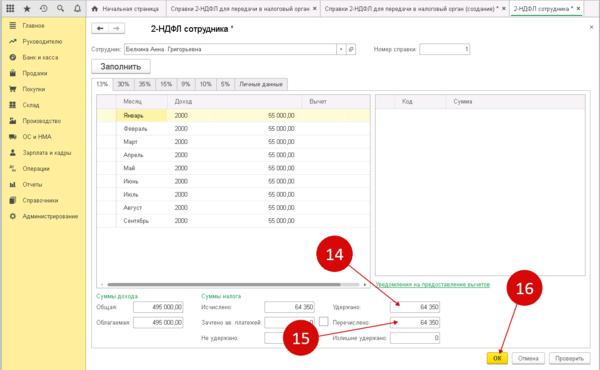

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

![]()

![]()

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органе

Нужно внимательно заполнить все реквизиты.

Настройка учета заработной платы

![настройка зарплаты в 1с 8.3]()

Получите понятные самоучители по 1С бесплатно:

![настройка НДФЛ]()

![Страховые взносы]()

![налог на доходы физических лиц]()

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

![пересчет расчета НДФЛ в 1С 8.3]()

![начисления и удержания зарплаты]()

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

![ндфл при начислении зарплаты]()

![проводки по начислению НДФЛ в 1С]()

![Учет доходов для исчисления НДФЛ]()

Фактически удержанный налог с работника отражается в учете при проведении документов:

В отличие от начисления, датой удержания налога является дата проведенного документа.

![Все документы по НДФЛ]()

![Списание с расчетного счета в 1С 8.3]()

![исходящее платежного поручение]()

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

![проводки по выплате заработной платы]()

![otchisleniya-po-ndfl]()

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

![создание 2-НФДЛ для сотрудников]()

Документ не формирует проводок и записей в регистры, а служит только для печати.

Пример заполнения второго раздела:

![заполнение 2 раздела 6-НДФЛ]()

Проверка удержанного и начисленного НДФЛ

![универсальный отчет по НДФЛ]()

![пример отчета в 1С 8.3]()

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

Читайте также: