Проводки по покрытию убытка за счет прибыли прошлых лет при усн

Обновлено: 09.05.2024

Если по итогам налогового периода (календарный год) расходы превышают доходы – получен убыток. Так же, как и при общей системе налогообложения, убыток может впоследствии уменьшить налоговую базу следующего налогового периода.

Но есть нюансы, относящиеся только к УСН:

2) на сумму убытка уменьшить можно только налоговую базу, исчисленную по итогам налогового периода (календарного года), а не отчётных периодов (письма Минфина от 19.05.2014 № 03-11-06/2/23437, от 26.05.2014 № 03-11-11/24968), т. е. авансы налога по итогам отчётных периодов убытками уменьшить не получится;

3) переносить убыток можно в течение 10 лет после его получения, причём переносить можно общей суммой или частично на любой год из последующих девяти лет (п. 7 ст. 346.18 НК РФ) (пример: получен убыток в 2020 г. – включить в расходы его можно и в 2021, и в 2023 и пр.);

4) убытки, полученные при применении иных режимов налогообложения (общем, например), нельзя признать при УСН (письмо УМНС по г. Москве от 25.05.2004 № 21-09/34942), отметим, что правило действует и для ОСН – убытки, полученные при УСН, не уменьшат налоговую базу по налогу на прибыль;

5) если убытки получены в нескольких налоговых периодах – признавать их нужно в очерёдности получения (письмо ФНС России от 14.07.2010 № ШС-37-3/6701@);

7) самое важное: если при УСН получен убыток – минимальный налог (1 % с доходов) уплатить всё равно придётся.

Законно ли взимание налога при убытках

Если по итогам налогового периода налогоплательщиком получен убыток и сумма налога, рассчитанного по общим правилам, равна нулю, то у налогоплательщика возникает обязанность заплатить минимальный налог (см. письма Минфина от 20.06.2011 № 03-11-11/157, от 01.04.2009 № 03-11-09/121, ФНС России от 14.07.2010 № ШС-37-3/6701@).

Но не все с этим согласны.

Обратите внимание на постановление АС Северо-Западного округа от 12.10.2020 г. № Ф07-11033/20 по делу № А26-12824/2019, цена вопроса – минимальный налог 167 тыс. руб. и пеня 605 руб.

ИП по итогам 2018 г. получил убыток 1,7 млн руб., минимальный налог платить не стал, более того, пытался в суде оспорить конституционность факта уплаты налога при убытках: дескать, взыскание минимального налога экономически не обосновано, нарушает баланс публичных интересов и интересов субъектов предпринимательской деятельности, не соответствует принципу соразмерности налогообложения. И вообще, пусть Арбитражный суд обратится с запросом в Конституционный суд и выяснит законность взимания минимального налога.

На самом деле, у Арбитражных судов есть такое право – ч.3 ст.13 АПК РФ указывает: если при рассмотрении конкретного дела Арбитражный суд придёт к выводу о несоответствии закона, применённого или подлежащего применению в рассматриваемом деле, Конституции Российской Федерации, Арбитражный суд обращается в Конституционный суд Российской Федерации с запросом о проверке конституционности этого закона. Но не в данном случае, решил Арбитражный суд Северо-Западного округа. Вывод суда: наличие убытка не освобождает налогоплательщика, применяющего УСН, от обязанности уплатить сумму минимального налога, предусмотренную п. 6 ст. 346.18 НК РФ.

Нужно ли документально подтверждать убытки

Конечно, нужно! Здравый смысл и судебная практика убеждают нас в этом.

Суд решил, что если убыток, отражённый в декларации, не подтверждён первичными документами, а только учтён в налоговых регистрах и декларациях прежних лет, то признать его нельзя.

Если признаёте убытки прошлых лет – храните первичные документы, подтверждающие формирование убытков, в течение всего периода признания и ещё 5 лет спустя (пп. 8 п. 1 ст. 23, п. 4 ст. 283 НК РФ). Контролёры имеют право проверить эти документы (письмо Минфина от 30.04.2019 № 03-02-08/32313).

Отражаем убытки в Книге учёта доходов и расходов и в декларации

В декларации по УСН (Форма и порядок заполнения декларации утверждены приказом ФНС от 25.12.2020 г. № ЕД-7-3/958@) сумма убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах), на которую уменьшается налоговая база за текущий налоговый период, отражается по строке 230 Раздела 2.2. Показатель этой строки участвует в расчёте величины налоговой базы для исчисления налога по УСН за налоговый период (строка 243 Раздела 2.2).

Безопасный переход с типовых и доработанных ERP на новую редакцию 2.5. Типовое обновление бесплатно!

В 1С:ERP появилась возможность вести регламентированный учет на ОСН в рамках налогового учета и отражать убытки при формировании декларации по налогу на прибыль, не прибегая к ручным операциям.

До выхода релиза 1С:ERP Управление предприятием версии 2.4.2 (далее 1С:ERP), в котором компания 1С автоматизировала процедуру, позволяющую отразить убытки прошлых лет, пользователям предлагалось использовать для их учета и отражения в оперативном контуре статьи справочника затрат будущих периодов. Но даже с появлением версии 2.2, где в документах распределения РБП появилась возможность независимого указания сумм управленческого, бухгалтерского и налогового учетов, возможность указывать статьи распределения для РБП с разноской 99 счета и автоматического расчета сумм зачета от полученной прибыли осталась нереализованной.

Отражение убытков в 1С ERP, начиная с версии 2.4.2

Начиная с версии 2.4.2, в 1С:ERP появилась возможность вести интересующий нас учет в рамках налогового учета и отражать убытки при формировании декларации по налогу на прибыль, не прибегая к ручным операциям.

Для этих целей в систему был добавлен новый счет 97.11 и новый одноименный справочник. При этом добавленный справочник является единственным субконто добавленного счета.

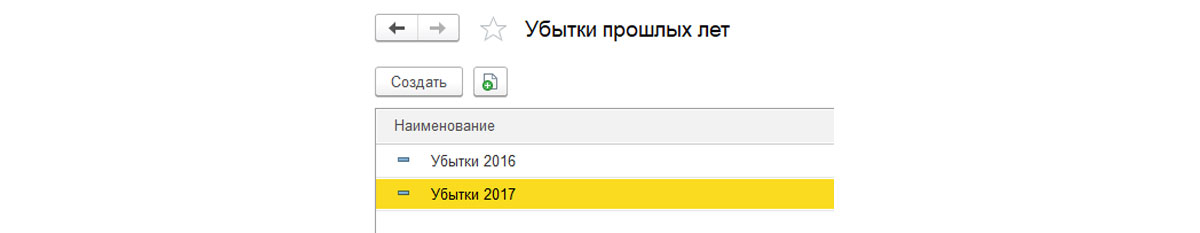

Обычно справочник прошлых убытков заполняется автоматически: в рамках закрытия года, перед реформацией баланса, система проверяет, существует ли в этом справочнике запись с годом, соответствующим закрываемому, и если нет – автоматически добавляет новый элемент для текущего года.

Рис.2 Отражение убытков в 1С:ERP

Также для учета временных разниц по рассматриваемым убыткам, по требованиям ПБУ 18/02, в список видов налоговых активов/обязательств (ОНА/ОНО) добавлен и одноименный вид активов.

1С:ERP Управление предприятием 2.5

Инновационное решение от ведущих партнеров 1С. Бесплатная установка, 3 месяца ИТС и ч/ч в подарок

1С:ERP 2 Корп. поставка

Автоматизация крупных бизнес-структур. Стоимость ниже, старт в филиалах быстрее. Выгода 17%!

В целом процедура закрытия месяца для организаций на общей системе налогообложения (ОСН) в части расчета и учета наших убытков выглядит так:

Если у вас остались вопросы по процедуре закрытия месяца в системе, обратитесь к нашим специалистам по сопровождению 1С. Мы с радостью вам поможем!

Закрытие убытков за прошлые годы

Операция списания будет сделана перед расчетом налога на прибыль, а ее результат учитывается при расчете налога на прибыль на следующем шаге закрытия месяца.

Перенос убытков за прошлые годы при обновлении конфигурации 1С ERP с 2.4.1 или более ранней версии на последнюю

Все вышесказанное справедливо для новых систем развернутых из дистрибутива, в которых отсутствуют исторические данные по убыткам прошлых лет, оставшиеся после обновления системы с предыдущих версий. Но что делать, если в системе уже вели учет на счете 97.21 и убытки закрывались в ручном режиме?

Следует помнить, что списание автоматом убытков за прошлые годы, но не более 10 лет с текущего момента, не производится, система оповестит о наличии таких сумм в рамках закрытия по регламентированному учету за последний месяц года (декабрь).

Учет убытков прошлых лет для организаций на упрощенной системе налогообложения

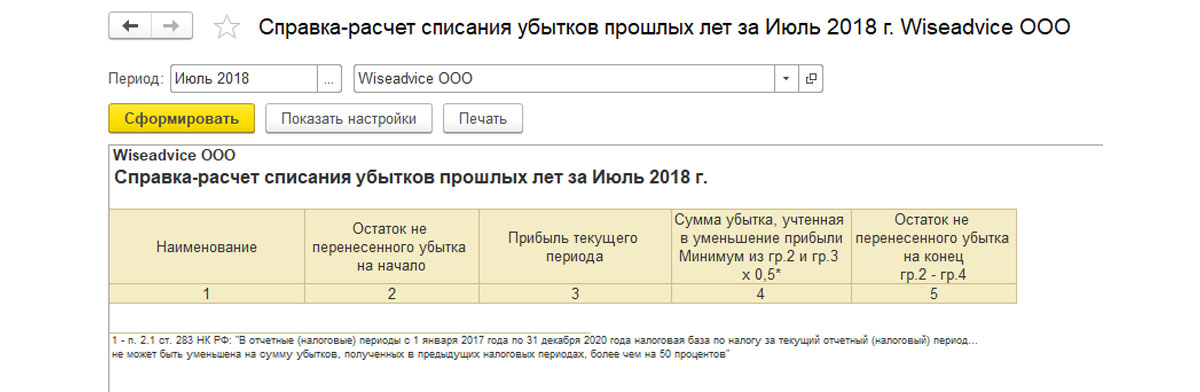

Анализ результатов расчета и списания убытков прошлых лет

Рис.3 Анализ результатов расчета и списания убытков прошлых лет

В отчете представлена информация об остатках убытков прошлых лет на начало и конец периода, прибыли текущего периода и суммах убытков, учтенных в уменьшение прибыли в разрезе периодов возникновения и списания убытков.

Функционал системы комплексной автоматизации 1С:ERP постоянно развивается для соответствия потребностям пользователей и запросам рынка. Если вам необходимо сопровождение системы или вы только планируете автоматизацию, узнать стоимость внедрения ERP, а также поддержки и доработки, можно на нашем сайте.

19% российских компаний в 2017 году показали убытки.

Убыток в отчетности – это почти гарантированная проверка ФНС. Убыток является обязательным критерием для назначения проверки, информационная система налоговой автоматически генерирует запрос на пояснение убытка, и его придется подтверждать документально.

Подключитесь прямо сейчас со скидкой в 50%.

Каков порядок учета убытков: свежие пояснения Минфина.

Согласно определению Налогового кодекса, убыток - это отрицательная разница между доходами и расходами в данном отчетном (налоговом) периоде.

Согласно НК, убытки могут быть компенсированы в последующих налоговых периодах, в которых компания получила прибыль. Прошлые убытки могут уменьшить текущую налоговую базу за счет вычета из прибыли.

Летом 2021 года Министерство финансов РФ в Письме от 28.06.2021 № 03-03-06/1/50650 пояснило порядок учета убытков прошлых лет. В нем акцентировано внимание на том, что базой по налогу на прибыль является не доход компании, а именно прибыль: разница между доходами и расходами за соответствующий период. В письме Минфина уточнено, что прибыль нужно определить нарастающим итогом с начала года. Убытки вычитают из уже сформированной прибыли.

Как вычислить прибыль?

Прибыль определяется как разница между полученными доходами, уменьшенными на величину произведенных расходов, без учета накопленного убытка.

Источник: Письмо Минфина от 28.06.2021 № 03-03-06/1/50650.

Согласно НК, налоговый убыток, полученный в текущем налоговом периоде, может быть перенесен уже на следующий период. Он может быть перенесен как в полном объеме, так и поделен на несколько будущих периодов.

10 лет на возврат.

Однако не нужно думать, что переносить возврат можно бесконечно. Налогоплательщик вправе осуществлять перенос убытка на будущие периоды в течение 10 лет, следующих за тем налоговым периодом, в котором был получен данный убыток. При этом десятилетний срок начинает отсчитываться не с момента первого заявленного возмещения, а с календарного года, следующего за тем, в котором был получен убыток.

Если налогоплательщик понес убытки в нескольких налоговых периодах, то перенос таких убытков производится по очереди, в хронологической последовательности.

Важно: налогоплательщик должен хранить документы, подтверждающие объем убытка, в течение всего срока, когда он будет его возмещать.

Компенсировать ежегодно можно только до 50% от текущей прибыли. И так до 2024 года.

По действующим в РФ правилам, налоговые убытки можно переносить на будущие годы до полного исчерпания, но в каждом году старые убытки могут покрыть не более половины прибыли текущего года. Напомним, уменьшить базу по налогу на прибыль на убытки прошлых лет можно не более чем на 50% на период с 1 января 2017 года.

Почему Минфин настоял на продлении этого ограничения, ведь его отмена могла бы стать важной мерой поддержки бизнеса? У государства есть тревога за региональные бюджеты и это ограничение, по мнению Минфина, поможет обеспеченность сбалансированность бюджетов субъектам федераций.

Условия переноса убытков в России:

перенос убытка на прошлые периоды - невозможен,

перенос убытка на будущие периоды - до исчерпания, но не более 50% прибыли текущего года (за период с 2017 года до 2024 года).

Важно отметить, что ограничение в 50% на учет прошлогодних убытков действует только при расчете налога на прибыль начиная с 2017 года. Если подается уточнение за предшествующие 2017-му году периоды, например, за 2014 год, то величину переносимого убытка может ограничить только величина самой прибыли, полученной за текущий период.

Перенести убытки могут не все.

50-ти процентное ограничение на величину списываемого убытка – препятствие, выставленное государством. Однако есть в вопросе переноса убытков и такие барьеры, которые переступать вообще нельзя. Попадающие под эти барьеры предприятия вообще лишены права перенести убытки на будущие налоговые периоды.

Стоп-факторы для переноса убытков:

Как учесть убытки прошлых лет, обнаруженные в текущем периоде.

Согласно статье 265 НК РФ, если предприятие обнаружило убытки прошлых лет в текущем году, то может учесть их в составе внереализационных расходов этого года. В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией. Выявленный убыток прошлых лет нужно подтвердить документом.

Убытки прошлых налоговых периодов, обнаруженные в текущем отчетном периоде, отражают в декларации по налогу на прибыль в приложении № 2, по строкам 300 - 301. Также убыток учитывают в общей сумме внереализационных расходов в строке 040.

Не забывайте, для работы с электронной отчетностью нужна электронная подпись. В нашем аккредитованном Центре ЭЦП оперативно изготовят электронную подпись на сертифицированном носителе.

Подробнее о том, как автоматизировать свою работу с помощью СБИС, вам готовы рассказать наши специалисты!

Читайте также: