Проценты к получению облагаются ли налогом на прибыль

Обновлено: 13.05.2024

С 1 января 2021 года начал действовать НДФЛ с процентов по вкладам. У вас есть действующие вклады, или вы только собираетесь разместить средства в банке? Тогда наш материал будет вам полезен.

Весна 2020-го. Александр услышал новость, возмутившую его до глубины души. Президент в своем телеобращении предложил ввести подоходный налог по вкладам от 1 млн ₽.

Возможно, кто-то не усмотрел в этом ничего особенного. Мы же отчисляем НДФЛ на другие доходы – почему в данном случае должно быть по-другому? Но Александр всего полгода назад впервые в жизни открыл вклад, и, как назло, именно на миллион. И теперь у него появилось неприятное ощущение, что его подставили

Давайте разбираться, как НДФЛ повлияет на доходность депозитов, и насколько обоснованными были опасения вкладчиков.

Какие изменения в налоговом кодексе в 2021

НДФЛ с процентов по вкладам начал действовать с 1 января 2021 г. Впервые заплатить его нужно будет в конце 2022.

Как и по остальным доходам физических лиц, если их размер за отчетный период не превысил 5 млн ₽, налог составляет 13% (если более 5 млн ₽, то НДФЛ составит 15% – это еще одна поправка, которая стартовала в 2021).

Не подлежит налогообложению сумма, равная произведению 1 млн ₽ и ключевой ставки ЦБ на 1 января отчетного периода.

По итогам 2021 г. вычет составит 42,5 тысячи ₽ (1 000 х 4,25%)

Отметим, что налог на вознаграждение по депозитам был и ранее, и составлял он не 13%, даже не 15%, а целых 35%. Но начислялся, когда доходность вклада была больше ключевой ставки Центробанка на 5% (то есть целых 11,25%, если говорить о 2020 г.).

Какие вклады облагаются налогом

Новый налог распространяется на прибыль, полученную за год по всем счетам и вкладам, если в совокупности превышает необлагаемый процентный доход (НПД). То есть их суммарная доходность больше 42,5 тысяч ₽ или эквивалента в иностранной валюте (для расчета НДФЛ за 2021). Это касается и начислений на остаток по банковским картам.

Прежде всего нововведения затронут вкладчиков, у которых на счетах больше 1 млн ₽ (в любой валюте), независимо от даты заключения договора. Даже если вы открыли вклад задолго до утверждения закона, все равно на суммы, полученные после 1 января 2021 г., будет начислен НДФЛ.

Какие вклады не будут облагаться налогом

Начнем с того, что налог не распространяется на сам вклад, а только на полученный доход.

НДФЛ не облагаются счета, если:

- ставка в течение отчетного периода не поднималась выше 1% (данное исключение действует только по рублевым счетам);

- начисления меньше или равны НПД.

Кроме того, не подлежит налогообложению прибыль, полученная по валютным вкладам в результате колебаний курса, кешбэк за покупки и эскроу-счета (это специальные счета, которые открывают не для получения дохода, а, например, чтобы передать деньги, документы или имущество в рамках сделки).

Совкомбанк предлагает выгодные вклады для пенсионеров – уже через полгода вы гарантированно получите 7% от суммы вклада! Открыть вклад и управлять им можно прямо из дома, а для пользователей Халвы предусмотрена увеличенная ставка. Заполните заявку прямо сейчас, и специалист подскажет, как открыть вклад самому.

Расчет налога на вклад

Вернемся к героям нашей истории и посчитаем, какую часть от дохода по вкладу им придется внести в качестве налога.

НДФЛ по вкладам рассчитывается по формуле: 13% х (Совокупный доход по всем счетам – Необлагаемый процентный доход)

В декабре 2019 г. Александр открыл вклад на 1 млн ₽.

| Срок размещения | 1100 дней |

| Процентная ставка | 6,4% |

| Порядок начисления и выплаты вознаграждений | Ежегодно, без капитализации |

В 2020 г. он уже получил 64 007 ₽. Тогда НДФЛ по вкладам еще не действовал.

В декабре 2021 г. банк начислит Александру 63 993 ₽, а за 2022 г. доходность составит 64 000 ₽.

| За 2021 г. | 13% х (69 993 - 42 500) = 3 574,09 ₽ |

| За 2022 г. | Не будет подлежать налогообложению, если текущий* размер ключевой ставки останется без изменений. |

| Итого | 3 574,09 ₽ |

*На момент публикации статьи ставка ЦБ 6,5%, то есть НПД равен 65 000 ₽

Выходит, что за 2021 – 2022 гг. Александр переведет в налоговую всего 2,7% от суммы 127 993 ₽.

У мамы Александра ситуация иная. В апреле 2019 г. подошел к концу срок вклада, открытого задолго до описанных событий. Часть средств она оставила на ремонт квартиры, а остальные – 1,4 млн ₽ – положила в банк еще на три года под 7,6%. Согласно договору, вознаграждение будет начислено в конце срока, то есть в 2022 г. Виолетта Михайловна получит сразу 296 400 ₽.

Если взять за основу действующую ключевую ставку, налог составит:

13% х (296 400 – 65 000) = 30 082 ₽ – а это уже около 10,2% от прибыли.

Получается, что налогооблагаемая база зависит от суммы и условий размещения средств, а изменение ставки Центробанка может привести к увеличению налога или наоборот – избавить вас от необходимости его вносить.

Совет от банка

НДФЛ рассчитывается не за весь срок размещения, а ежегодно – отдельно за каждый налоговый период. Следовательно, можно сократить базу налогообложения, если открыть вклад с промежуточными начислениями процентов в течение срока. Тогда доход распределится на несколько временных отрезков, и сумма для расчета налога уменьшится.

Кроме того, появится вероятность, что за какие-то периоды НПД превысит размер вознаграждения, то есть налог начислен не будет.

А подобрать такой вклад вы можете прямой сейчас на сайте Совкомбанка.

Порядок уплаты налога

Впервые уплатить подоходный налог по вкладам предстоит в 2022 г. Самостоятельно никакие действия предпринимать не нужно – если сумма процентов за 2021 г. превысит 42,5 тысячи ₽, вы узнаете об этом в Личном кабинете налогоплательщика или из письма от налоговой.

ФНС направит уведомление о начислении налога по вкладам в Личный кабинет налогоплательщика или по почте

Информацию по вашим счетам Федеральная налоговая служба будет получать от банков до 1 февраля года, следующего за отчетным. На оценку данных и формирование реестров уйдет несколько месяцев. О начислении НДФЛ вкладчики узнают не раньше конца октября.

Оплатить налог потребуется до 1 декабря. Для этого можно обратиться в банк или воспользоваться дистанционными сервисами, например, от ФНС.

В начале 2021 года налоговое законодательство РФ изменилось в части, касающейся налога на вклады частных лиц. Вступили в силу поправки, согласно которым вкладчики платят НДФЛ. Разберём подробнее, каких вкладов и счетов касается налогообложение, сколько составляет размер выплат, как его рассчитывать.

Введение

Размер дохода по вкладам напрямую влияет на ежегодную выплату налога физических лиц. С 2021 года проценты по вкладам, совокупный процентный доход по которым превышает 42,5 тыс. рублей, облагаются налогом. Это налог для физлиц, равный 13% годовых — подоходная часть.

Раньше налогом на доходы интересовались вкладчики, которые получали процентную ставку больше ключевой ставки ЦБ не менее чем на пять процентов. В таком случае размер процентной ставки по различным банковским вкладам для резидентов РФ составлял 35%, а для нерезидентов — 30%. Сейчас подход изменился.

Что изменилось в налогообложении по вкладам в 2021 году

2021 год внёс изменения в систему налогообложения. Теперь размер налога на вклады составляет 13% как для резидентов, так и для нерезидентов России. Размер выплат увеличивается до 15%, если доходы физических лиц превышают 5 млн рублей в год.

Согласно закону — ст. 214 НК РФ — существует необлагаемая НДФЛ часть дохода по вкладам, депозитам, накопительным счетам. Она рассчитывается по формуле: ключевая ставка ЦБ на 1 января текущего года, умноженная на один млн рублей. Размер необлагаемого процентного дохода можно рассчитать в начале года в зависимости от того, сколько составляет ключевая ставка.

Если совокупная сумма доходов физического лица по всем процентным накоплениям за год превышала необлагаемую сумму, необходимо заплатить 13% НДФЛ или 15%, если прибыль превышает 5 млн рублей.

Не придётся платить по рублёвым вкладам, если ставка в течение года не превышала 1%.

Налог на вклады свыше 1 миллиона рублей

НДФЛ на доходы в виде процента по накоплениям свыше 1 млн руб. рассчитывается совокупно по всем депозитам. Перечислять средства в налоговую придётся тем, у кого общий доход выше того, который определён ключевой ставкой ЦБ РФ.

Например, в 2021 году действует ставка 4,5%. Платить необходимо тем вкладчикам, суммы дохода которых выше 42,5 тыс. рублей.

Если вклад в валюте, расчёт прибыли по нему происходит по официальному курсу ЦБ РФ на дату получения средств.

Сколько, когда и как платить

Формула расчётов выглядит следующим образом:

Разберём пример. Клиент открыл депозит в рублях размером 1,5 миллиона рублей. Годовая ставка — 5%. Ключевая ставка ЦБ РФ в начале года составляет 4,25%.

Сначала рассчитываем доход: 1 500 000 × 5% = 75 000 рублей.

Далее считаем необлагаемую сумму. Формула необлагаемого дохода: текущая ключевая ставка ЦБ, умноженная на 1 миллион рублей. Если ставка ЦБ = 4,25%, то необлагаемая часть считается так: 4,25% × 1 000 000 = 42 500 рублей.

Один миллион берется для расчёта, так как предполагается облагать налогами вклады на общую сумму от миллиона.

Получается, необходимо вычесть из полученных средств необлагаемую часть: 75 000 − 42 500 = 32 500. Именно полученная сумма облагается НДФЛ.

Посчитаем, сколько понадобится заплатить: 32 500 × 13% = 4 225 рублей.

По аналогии можно подставить в формулу ваши цифры и рассчитать сумму.

При расчёте помните, что учитывать нужно совокупный процентный доход по всем счетам, если они находятся в разных банках. Для этого нужно сложить сумму дохода по каждому, затем рассчитать совокупную сумму НДФЛ.

Специалисты ФНС начислят оплату и до 30 октября направят уведомление через личный кабинет налогоплательщика одновременно со сведениями о начисленных суммах на транспорт и недвижимость.

Уплачивать сбор за текущий год физическое лицо будет, учитывая периоды: если вы получили прибыль в 2021 году, то оплатить НДФЛ необходимо до 1 декабря следующего года, то есть в 2022. Внести оплату можно через личный кабинет налогоплательщика на сайте ФНС. Либо оплатить по реквизитам, по QR- или штрих-коду в мобильном приложении банка, через банкомат или в кассе банка.

Будут ли облагаться налогом накопительные счета

У многих открыты накопительные счета, которые сами клиенты не расценивают как депозит. Однако налоговая их учитывает, так как такие финансовые продукты подразумевают начисление полученного дохода (обычно небольшого размера) в виде процентов на остаток.

Исключения составляют следующие виды накопительных счетов:

- на счёт 1 миллион рублей или меньше;

- рублёвый банковский депозит, если ставки за налоговый период не превысили 1% годовых;

- счета эскроу.

В остальных случаях учитывается совокупная прибыль и по накопительным счетам в том числе.

Освободят ли пенсионеров от налога на вклады

Налоговая приводит следующее разъяснение по этому вопросу. Пенсионер должен уплачивать НДФЛ так же, как и работающий гражданин. Однако в середине 2021 года в разработку ушёл законопроект, который может внести изменения.

Госдума предлагает освободить неработающих пенсионеров от уплаты НДФЛ с прибыли по накоплениям. При условии, что они не превышают двенадцатикратную величину прожиточного минимума по РФ, установленного для пенсионеров.

То есть освобождать пенсионеров от уплаты НДФЛ только планируют.

Заключение

Таким образом, с 2021 года вступили в силу изменения в налоговом кодексе. Они затронули налогообложение вкладов, депозитов и накопительных счетов. Если раньше физический налог платили крайне редко на депозиты с очень высокой ставкой, то теперь изменения затронули многих.

НДФЛ привязан не к размеру ставки, а к совокупному достатку по всем накоплениям как в рублях, так и в валюте.

Вопрос-ответ

Да, если совокупный достаток выше облагаемой НДФЛ суммы. Прибыль в валюте конвертируется в рубли по официальной ставке ЦБ РФ на день получения средств.

Лиза продала бабушкину квартиру за 3 000 000 ₽, вырученные деньги положила в банк на депозит. В банке Лизу предупредили, что с 2021 года нужно платить подоходный налог с дохода по вкладам. Разберем, как Лизе рассчитать сумму налога и когда уплатить НДФЛ.

Что изменилось в законе о вкладах

Было: налогом облагались рублевые вклады, по которым процентная ставка превышала ключевую ставку Центробанка на 5 процентных пунктов. Например, с 10 февраля по 26 апреля 2020 года ключевая ставка Центробанка была — 6%. Получается, что налогом облагались рублевые вклады с процентной ставкой выше 11% годовых. Но средняя ставка по вкладам российских банков в феврале–апреле 2020 года, составляла от 5,3 до 5,5%.

Аналогичная ситуация была со вкладами в иностранной валюте. Вкладчики платили НДФЛ, только если ставка превышала 9% годовых — таких ставок по вкладам в иностранной валюте в России давно не было. Средние процентные ставки по валютным вкладам обычно не превышает 0,3%.

Единичные вкладчики, доход которых по вкладам все-таки облагался налогом, самостоятельно ничего не рассчитывали и не платили. Банки исчисляли сумму налога и перечисляли деньги в бюджет, а вкладчик получил доход с депозита за минусом налога.

Налоговая ставка по доходам со вклада составляла: 35% — для налоговых резидентов и 30% — для нерезидентов.

Стало: с 2021 года действуют поправки в Налоговый кодекс. Как и раньше, платить налог нужно с процентов, которые превышают пороговое значение, но с 2021 года его считают так:

1 000 000 ₽ × ставку рефинансирования, установленную на 1 января того года, в котором вкладчик получает проценты. Все, что больше этой суммы, облагается НДФЛ 13%.

Налогом облагается общий доход по всем депозитам вкладчика. Если у вкладчика лежит по 700 000 ₽ в трех разных банках — он обязан уплатить налог со всех процентов.

Чтобы рассчитать размер дохода, нужно определить необлагаемую сумму. На 1 января 2021 года ставка рефинансирования составляла 4,25% — это значение будет действовать на протяжении всего 2021 года, даже если Центробанк в течение года несколько раз поменяет ставку. Необлагаемый доход в 2021 году равен:

1 000 000 × 4,25% = 42 500 ₽

С дохода по вкладу, который превышает эту сумму, необходимо уплатить подоходный налог по ставке 13%.

Пример: Предположим, что Лиза из нашего примера положила в банк 3 000 000 ₽ под 5% годовых. Ее доход со вклада за 2021 год составит: 3 000 000 × 5% = 150 000 ₽. Из полученного дохода нужно вычесть необлагаемую сумму — выше мы рассчитали, что в 2021 году необлагаемая сумма составляет 42 500 ₽. Остается узнать, с какой суммы Лиза должна уплатить налог и его сумму.

150 000 — 42 500 = 107 500 ₽ облагаются НДФЛ 13%

107 500 х 13% = 13 975 ₽ обязана уплатить Лиза.

Ставка в размере 4,25% действует только на 2021 год. В апреле 2021 года Центробанк поднял ключевую ставку до 5%. Если на начало 2022 года она не изменится, то необлагаемый доход составит: 1 000 000 × 5% = 50 000 ₽.

По валютным вкладам доход нужно пересчитать в рублях по курсу ЦБ на день фактического получения дохода.

При расчете суммы НДФЛ по валютным вкладам не учитывают изменения дохода из-за колебаний курса.

Пример: По итогам 2021 года вкладчик получил доход с банковского депозита в размере 1000 $. Доход был начислен 25 января 2022 года, в этот день курс доллара составляет, например, 75 ₽. Налоговики исчисляют подоходный налог после 1 февраля. Если к моменту расчетов курс доллара поднимется до 77 ₽, налог рассчитывают по курсу, который действовал на момент получения дохода — 75 ₽.

Какие вклады не облагаются налогом

- Рублевый счет, по которому на остаток банк начисляет менее 1% годовых.

- Проценты, начисленные по счету эскроу — банковский счет, который открывается на время оформления какой-либо сделки. Такие счета обычно открывают покупатели недвижимости.

Как уплатить налог

Лиза положила деньги в банк, который начисляет ей проценты с депозита. А налог с дохода взимают налоговики. Получается, что в такой ситуации задействовано три стороны: банк, налоговая служба и вкладчик (Лиза). Разберем, чем занимается каждая сторона.

Банки начисляют вкладчику проценты по договору депозита и выплачивают без удержания налога. С 2022 года банки обязаны подавать в инспекцию ФНС сведения о выплаченных процентах. Эти сведения банки подают до 1 февраля. Таким образом, если человек открыл несколько мелких вкладов в разных банках, то сведения обо всех суммах полученного дохода подадут к налоговикам.

Налоговый инспектор суммирует доходы, которые получил вкладчик по депозитам. Если доход превысит необлагаемый порог — инспектор рассчитает размер НДФЛ и отправит вкладчику налоговое уведомление до 1 ноября.

Вкладчик обязан уплатить налог по банковским вкладам до 1 декабря года, следующего за годом получения дохода. Налог за 2021 год нужно уплатить не позднее 1 декабря 2022 года.

Какой налог придется заплатить, если положить на депозит разные суммы

Рассмотрим разные сценарии.

Пример 1 — Лиза положила всю сумму в один банк под 4,5% годовых. Например, Лиза вносит деньги 1 января 2021 года и через год получает доход по депозиту:

3 000 000 × 4,5% = 135 000 ₽

До 1 февраля 2022 года банк передает в ФНС информацию о начисленных процентах. Из дохода налоговики вычитают сумму, необлагаемую налогом, и рассчитывают НДФЛ:

(135 000 — 42 500) × 13% = 12 025 ₽ необходимо уплатить Лизе до 1 декабря 2022 года.

Если Лиза опоздает с уплатой налога, за каждый день просрочки начисляют пеню. Размер пени рассчитывается по формуле:

Сумма задолженности × действующую ставку рефинансирования × 1/300

На 17 мая 2021 года ставка рефинансирования составляет 5%. Если она не изменится до декабря 2022 года, то за каждый день просрочки Лиза заплатит:

12 025 ₽ (сумма НДФЛ) × 5% (ставка рефинансирования) × 1/300 = 2 ₽ за каждый день просрочки.

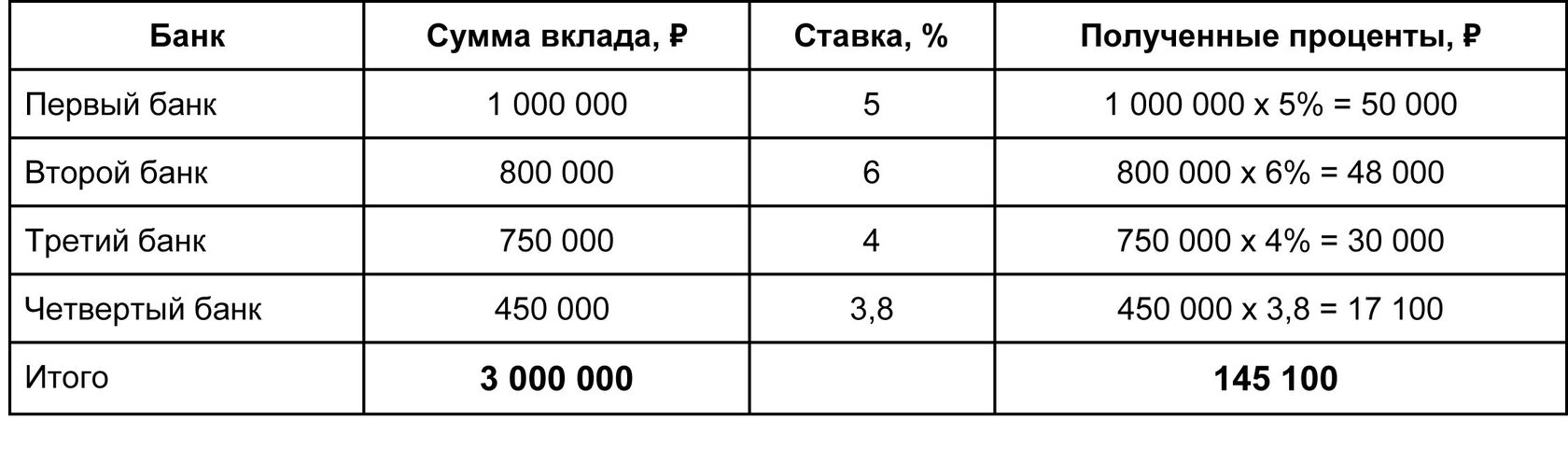

Пример 2 — Лиза положила всю сумму в разные банки.

Расчет дохода для исчисления налога за 2021 год

Лиза получает разный процент в разных банках, поэтому меняется сумма полученного дохода. В остальном механизм действия остается аналогичным предыдущему примеру:

- банки передают в ФНС сведения о начисленных процентах;

- налоговики суммируют доход;

- налоговики исчисляют налогооблагаемую сумму: 145 100 — 42 500 = 102 600 ₽;

- до 1 декабря 2022 года Лиза уплачивает налог: 102 600 х 13% = 13 338 ₽.

- За 2021 год банк начисляет доход по вкладу: 950 000 х 5% = 47 500 ₽.

- Налоговики рассчитывают облагаемый доход: 47 500 — 42 500 = 5000 ₽.

- Лизе уплачивает налог: 5000 х 13% = 650 ₽.

Пример 4 — Лиза положила в банк 1 000 000 ₽ под 3,8%. За год доход по вкладу составляет 38 000 ₽ — это меньше необлагаемого минимума в размере 42 500 ₽, поэтому налог не начисляется.

Что отвечают налоговики на вопросы по доходу с банковских вкладов

Нужно ли подавать налоговую декларацию о доходах по вкладам?

Нет, декларацию подавать не нужно. Банки самостоятельно отправляют в налоговую инспекцию сведения о начисленных суммах.

Если в течение года Центробанк изменит ключевую ставку, то и вычет поменяется?

Нет, для расчета размера вычета берут ключевую ставку, действующую на 1 января того года, в котором начислены проценты по вкладам.

Попадает ли под НДФЛ доход по вкладу, открытый до 2021 года?

По закону вкладчик получает доход по депозиту в тот день, когда банк зачислил проценты на счет. Если вкладчик получил доход в 2021 году, то независимо от времени открытия вклада, начисленные проценты попадают в базу по НДФЛ. Придется ли вкладчику платить налог, зависит от суммы дохода.

Уменьшатся ли проценты по вкладу, если закрыть вклад раньше срока?

Нужно смотреть условия договора. Если при досрочном расторжении проценты по вкладу не начисляются, то и доход не возникнет. Если по договору положена выплата процентов, то банк рассчитает налог и известит инспекцию.

Вкладчик получает доход по вкладу уже без подоходного налога?

Нет, вкладчик получит на руки все проценты, предусмотренные в банковском договоре. Банк только передает информацию налоговикам, они рассчитывают НДФЛ, а вкладчик самостоятельно платит налог. Уплатить его нужно по налоговому уведомлению, как, например, транспортный налог.

С 1 января 2021 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам. Поправки внесли во вторую часть Налогового кодекса России [1].

Однако налоговая база начала формироваться только в этом году, так что если вы получали проценты в 2020 году и раньше, то они учитываться не будут. Впервые такой налог нужно будет заплатить в 2022 году — до 1 декабря. За текущий год налоги оплачиваются в следующем.

В этом тексте вы узнаете:

Каким был налог на вклады раньше

Налоговый резидент — тот, кто платит налоги в бюджет той или иной страны. В России это люди, которые находились на территории страны 183 дня в течение года.

Какой налог на вклады действует сейчас

На вклады в рублях

Для процентных доходов от вкладов государство ввело необлагаемую сумму дохода. Все, что окажется выше этой суммы, облагается налогом. Вот как рассчитывается необлагаемая сумма: ключевая ставка ЦБ на 1 января умножается на сумму в ₽1 млн.

К примеру, ключевая ставка ЦБ на 1 января 2021 года составляла 4,25%. В этом случае налогообложению будет подлежать весь процентный доход, превышающий ₽42,5 тыс. Сколько у вас вкладов и на какую сумму — не имеет значения. Важно, превышает ли общая сумма полученных вами процентов необлагаемый минимум. Если да, то налог придется заплатить.

Если ваша общая сумма вкладов меньше или равна ₽1 млн, еще не значит, что налог платить не придется. Когда банки предлагают вклады с процентной ставкой, превышающей ключевую ставку ЦБ, доход по таким вкладам может превысить необлагаемую сумму.

На валютные вклады

Если у вас есть банковские вклады в иностранной валюте, то по ним тоже нужно будет платить налоги по новой схеме независимо от размера ставки. Доходы по ним будут пересчитываться в рубли по курсу Банка России, который действовал на дату выплаты процентов.

Например, вы открыли годовой долларовый вклад со ставкой 0,7%, проценты по которому выплачиваются в конце срока на отдельный счет. Его сумма — $10 тыс. Тогда проценты составят $70.

Допустим, что срок депозита закончился 15 ноября. Курс доллара ЦБ на эту дату был около ₽71,8. Переведем проценты из долларов в рубли — они составят ₽5026.

Эта сумма слишком мала, чтобы платить за нее налог, однако ее добавят к доходам по другим вкладам, если они у вас есть. При этом в Минфине объяснили [2], что доход от изменения курсов валют не учитывается. Сумма вклада — это имущество, а не доход, так что он в принципе не может подлежать налогообложению.

На вклады для пенсионеров

Сейчас у пенсионеров нет особых условий и льгот по новому закону о налогах на вклады. В 2021 году депутаты предложили законопроект [3], который освободил бы неработающих пенсионеров от выплаты таких налогов. Однако его так и не приняли, так что пенсионерам тоже нужно платить налоги.

Депутаты отмечали, что этот законопроект должен поддержать слабо защищенные группы населения. Многие россияне пытаются накопить средства на пенсию, пока работают, чтобы не бедствовать в старости, говорили законодатели. Когда пенсионер уже не работает, то у него нет зарплаты, а потеря нескольких тысяч рублей в виде налогов может стать существенной, считают депутаты.

В законопроекте они предложили освободить неработающих пенсионеров от налогов с доходов по вкладам. Условие — эти доходы за год не должны превышать прожиточный минимум пенсионеров в целом по России, умноженный на 12. То есть если минимум составляет ₽10 тыс., то годовые доходы от вклада не должны превышать ₽120 тыс.

Налог на вклады по наследству

Согласно Налоговому кодексу, с дохода в виде процентов по банковским вкладам и остаткам на счетах, выплаченного в порядке наследования, не нужно платить налоги. Поэтому и под новый закон они тоже не подпадают, пояснили в Минфине [4]. Но если вы получили вклад не в порядке наследования, то налоги придется платить.

Если вы не знаете, были ли вклады и счета у вашего родственника, то нужно обратиться к нотариусу, который ведет наследственное дело. Он собирает информацию об имуществе.

Когда можно не платить налог по вкладам

- Доходы по вкладам, процентная ставка по которым не более 1% годовых.

- Доходы по счетам эскроу — это специальный счет в банке, который используют в сделках, чтобы снизить риски.

Как рассчитать налог по вкладам

Представим, что на вашем банковском депозите лежит ₽900 тыс. по ставке 5,5% годовых. А ключевая ставка ЦБ на начало налогового периода (в нашем случае — на 1 января 2021 года) составляла 4,25%.

Используем следующую формулу

(Ваш доход по вкладу — Необлагаемая сумма) * 13% = Налог на доход от вклада

Считаем сумму, с которой будет взиматься налог

₽900 тыс. * 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

₽49 500 — ₽42 500 = ₽7000

Считаем налог с получившейся суммы

Итого: налог на вклад ₽900 тыс. под 5,5% при ключевой ставке ЦБ 4,25% на начало налогового периода составит ₽910.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам в 2021 году. Важный момент, который следует учесть: если вы открыли вклад в 2020 году, а закончится он в 2021 году, то стоит проверить, как выплачиваются проценты — по истечению срока вклада, ежеквартально или ежемесячно.

Когда и как платить налог по вкладам

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Они должны отчитаться до 1 февраля следующего года.

Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление. Налоги за 2021 год нужно будет заплатить до 1 декабря 2022 года.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Читайте также: