Приложение 5 к порядку заполнения декларации по усн

Обновлено: 03.05.2024

НД по УСН – налоговая декларация, которую представляют налогоплательщики, имеющие право применять упрощенную систему налогообложения (УСН).

Налоговую декларацию обязаны представлять налогоплательщики, применяющие упрощенную систему налогообложения (УСН):

- организации;

- индивидуальные предприниматели (ИП).

Срок подачи декларации

Организации представляют декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом (налоговый период – календарный год), индивидуальные предприниматели - не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Декларацию по УСН за 2021 год организациям нужно представить не позже 31 марта 2022 года, а ИП - не позднее 4 мая, поскольку 30 апреля 2022 года - суббота.

Налогоплательщики, прекратившие деятельность, в отношении которой применялась УСН, представляют налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному ими в налоговый орган, прекращена предпринимательская деятельность.

Налогоплательщики, утратившие право на применение УСН, представляют налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором они утратили право.

Проверка налоговой декларации

Изменения в НД по УСН - 2021

Декларацию по УСН за 2021 год необходимо сдавать по обновленной форме. Основная новация связана с тем, что с 2021 года увеличились лимиты для перехода на УСН и сохранения права на нее. Так, организации и ИП сохраняют право на этот спецрежим в 2021 году, пока не превышены следующие лимиты:

- доходы с начала года - 200 млн. руб.;

- средняя численность сотрудников - 130 человек;

- остаточная стоимость основных средств - 150 млн. руб.

Но, если численность сотрудников превысит 100 человек или доходы - 150 млн. руб., авансовые платежи и налог по итогам года нужно считать по повышенным ставкам.

По сравнению с прежней формой декларации можно выделить следующие поправки:

Декларацию можно заполнить обычным способом, т.е. по разделам (см. здесь) и упрощенным с помощью мастера.

Заполнение с помощью мастера

- Объект налогообложения: доходы или доходы минус расходы.

- Код признака применения налоговой ставки.

- Тип налогоплательщика.

- Платежи (налог, уплаченный при применении ПСН, страховые взносы и выплаты либо фиксированные платежи в ПФР или ФФОМС).

Платежи указываются обязательно, т.к. на их основе рассчитываются страховые взносы, уменьшающие сумму авансового платежа (налога).

Если в течение года менялись местонахождение и/или ставка, поставьте соответствующий флаг и укажите значение для каждого квартала.

Если организация/ИП уплачивает торговый сбор, поставьте соответствующий флаг. В открывшемся блоке укажите данные по деятельности, связанной с установленным торговым сбором.

Страховые взносы здесь указываются только по сотрудникам, участвующим в деятельности, облагаемой торговым сбором.

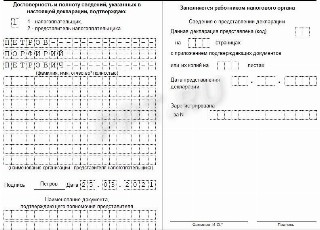

Титульный лист

- Руководитель - если документ представлен налогоплательщиком,

- Уполномоченный представитель - если документ представлен законным или уполномоченным представителем налогоплательщика. При этом указывается наименование представителя и документа, подтверждающего его полномочия.

Раздел 1.1. Сумма налога (авансового платежа), уплачиваемого в связи с применением УСН (объект налогообложения – доходы)

Все показатели раздела 1.1, за исключением кодов по ОКТМО, заполняются автоматически на основании сведений, отраженных в разделах 2.1.1 и 2.1.2.

По строке 020 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 апреля отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1 – стр. 160 раздел 2.1.2

при условии, что (стр. 130 – стр. 140) раздел 2.1.1 - стр. 160 раздел 2.1.2 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1

при условии, что стр. 020 = (стр. 130 – стр. 140) раздел 2.1.1 ≥ 0

По строке 040 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 июля отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 040 = (стр. 131 – стр. 141) раздел 2.1.1 – стр. 161 раздел 2.1.2 – стр. 020

при условии, что (стр. 131 – стр. 141) раздел 2.1.1 - стр. 161 раздел 2.1.2 – стр. 020 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 040 = (стр. 131 – стр. 141) раздел 2.1.1 – стр. 020

при условии, что (стр. 131 – стр. 141) раздел 2.1.1 – стр. 020 ≥ 0

Если значение показателя по строке 040 получилось отрицательным, то оно автоматически отражается по строке 050 – авансовый платеж за полугодие к уменьшению.

По строке 070 автоматически отражается сумма авансового платежа, подлежащая уплате до 25 октября отчетного года. При этом авансовый платеж субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 070 = (стр. 132 – стр. 142) раздел 2.1.1 – стр. 162 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050)

при условии, что (стр. 132 – стр. 142) раздел 2.1.1 - стр. 162 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050) ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 070 = (стр. 132 – стр. 142) раздел 2.1.1 – (стр. 020 + стр. 040 – стр. 050)

при условии, что (стр. 132 – стр. 142) раздел 2.1.1 – (стр. 020 + стр. 040 – стр. 050) ≥ 0

Если значение показателя по строке 070 получилось отрицательным, то оно автоматически отражается по строке 080 – авансовый платеж за 9 месяцев к уменьшению.

По строке 100 автоматически указывается сумма налога, подлежащая доплате за налоговый период (календарный год). Значение показателя по данной строке для субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 100 = (стр. 133 – стр. 143) раздел 2.1.1 – стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – стр. 101

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 - стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – стр. 101 ≥ 0

Для прочих налогоплательщиков авансовый платеж рассчитывается так:

стр. 100 = (стр. 133 – стр. 143) раздел 2.1.1 – (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080) – стр. 101

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 – (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080) – стр. 101 ≥ 0

Строку 101 заполняют только ИП, уплатившие налог в связи с применением патентной системы налогообложения.

По строке 101 указывается сумма налога, уплаченная в связи с применением ПСН и подлежащая зачету.

По строке 110 отражается сумма налога к уменьшению за налоговый период (календарный год). Значение показателя по данной строке для субъектов УСН, в отношении деятельности которых установлен торговый сбор, рассчитывается по формуле:

стр. 110 = (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) – ((стр. 133 – стр. 143) раздел 2.1.1 – стр. 163 раздел 2.1.2)

при условии, что (стр. 133 – стр. 143) раздел 2.1.1 - стр. 163 раздел 2.1.2 – (стр. 020 + стр. 040 – стр. 050 + стр. 070 – стр. 080) стр. 280 раздел 2.2

стр. 273 раздел 2.2 стр. 273 раздел 2.2

стр. 280 раздел 2.2 > (стр. 020 + стр. 040 + стр. 070 – стр. 050 – стр. 080 + стр. 101)

Раздел 2.1.1. Расчет налога, уплачиваемого в связи с применением УСН (объект налогообложения – доходы)

По строке 101 указывается код признака применения налоговой ставки:

Ставка 8% применяется, начиная с квартала, по итогам которого доходы превысили 150 млн. руб., но составили не более 200 млн. руб. и (или) в течение которого средняя численность работников превысила 100 человек, но не превысила 130 человек.

По строкам 110-113 указываются суммы полученных налогоплательщиком доходов нарастающим итогом за I квартал, полугодие, девять месяцев и налоговый период.

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 110, 111, 112) повторяется по строке 113.

По строкам 120-123 указывается налоговая ставка. По умолчанию во всех строках отражается ставка 6% либо 8% (в зависимости от кода в строке 101). В случае применения иной ставки в строке 123 указывается актуальная ставка.

Если ставка в течение года изменялась, то в соответствующем поле проставляется отметка и в строках 120-123 указываются действовавшие в отчетных периодах ставки.

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 120, 121, 122) повторяется по строке 123.

По строке 124 указывается обоснование применения региональной ставки. В первой части показателя указывается код налоговой льготы, который выбирается из справочника. Во второй части показателя отражаются номер, пункт и подпункт статьи закона субъекта Российской Федерации, в соответствии с которым применяется налоговая ставка. Для каждой из указанных позиций отведено по четыре знакоместа. При этом если соответствующий реквизит имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями. Например, если соответствующая ставка установлена п.п. 15.2 п. 2 ст. 5 регионального закона, то по строке 124 указывается:

| 3 | 4 | 6 | 2 | 0 | 1 | 0 | / | 0 | 0 | 0 | 5 | 0 | 0 | 0 | 2 | 1 | 5 | . | 2 |

По строкам 130-133 отражаются автоматически исчисленные суммы налога (авансовых платежей). По строке 130 указывается сумма авансового платежа за I квартал, исчисленная следующим образом:

стр. 130 = стр. 110 * стр. 120 / 100

По строке 131 указывается сумма авансового платежа, исчисленная с доходов за полугодие:

По строке 132 указывается сумма авансового платежа, исчисленного по итогам деятельности за 9 месяцев:

По строке 133 указывается сумма исчисленного налога за налоговый период:

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 130, 131, 132) повторяется по строке 133.

По строкам 140-143 указывается нарастающим итогом сумма страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей (взносов) по договорам добровольного личного страхования, уменьшающая сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный период).

за 1 квартал - стр. 140 ≤ стр. 130/2,

за полугодие - стр. 141 ≤ стр. 131/2,

за девять месяцев - стр. 142 ≤ стр. 132/2,

за налоговый период - стр. 143 ≤ стр. 133/2

за 1 квартал - стр. 140 ≤ стр. 130,

за полугодие - стр. 141 ≤ стр. 131,

за девять месяцев - стр. 142 ≤ стр. 132,

за налоговый период - стр. 143 ≤ стр. 133

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя за последний отчетный период (строки 140, 141, 142) повторяется по строке 143.

Раздел 2.1.2. Расчет суммы торгового сбора, уплачиваемого при применении УСН (объект налогообложения - доходы)

Значения показателей по строкам 110-143 заполняются аналогично значениям, указанным в строках 110-143 раздела 2.1.1 (см. порядок заполнения).

Показатели по строкам 110-143 отражаются только по виду предпринимательской деятельности, в отношении которой установлен торговый сбор и включаются в значения показателей по строкам 110-143 раздела 2.1.1.

В случае осуществления налогоплательщиком только вида предпринимательской деятельности, в отношении которого установлен торговый сбор, значения показателей по строкам 110-143 повторяются по строкам 110-143 раздела 2.1.1.

По строкам 150-153 нарастающим итогом указываются суммы торгового сбора, фактически уплаченные по итогам I квартала, полугодия, девяти месяцев и налогового периода.

В строках 160-163 автоматически отражается сумма торгового сбора, уменьшающая сумму исчисленного за отчетный (налоговый) период единого налога (авансового платежа). При этом порядок отражения значений в строках 160-163 следующий:

- - если сумма единого налога (авансового платежа), уменьшенного на сумму уплаченных страховых взносов, меньше суммы уплаченного за тот же период торгового сбора, то:

стр. 160 = стр. 130 - стр. 140

при условии, что:

стр. 130 - стр. 140 0

По строке 241 указывается налоговая база для исчисления авансового платежа по налогу за полугодие:

стр. 241 = стр. 211 – стр. 221, если стр. 211 – стр. 221 > 0

По строке 242 указывается налоговая база для исчисления авансового платежа по налогу за девять месяцев:

стр. 242 = стр. 212 – стр. 222, если стр. 212 – стр. 222 > 0

По строке 243 указывается налоговая база для исчисления налога за налоговый период:

стр. 243 = стр. 213 – стр. 223 – стр. 230, если стр. 213 – стр. 223 – стр. 230 > 0

Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение показателя по строке 243 будет равняться значению показателя за последний отчетный период (строки 240, 241, 242), уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (строка 230).

В том случае, если сумма убытка предыдущих налоговых периодов, на которую уменьшается налоговая база, равна величине налоговой базы, исчисленной за налоговый период, то значение показателя по строке 243 равно нулю.

По строкам 250-253 отражается автоматически исчисленная сумма убытка, полученного за истекший налоговый (отчетный) период. По строке 250 отражается сумма убытка, полученного за I квартал, рассчитанная следующим образом:

стр. 250 = стр. 220 – стр. 210, если стр. 210 стр. 260

По строке 272 указывается сумма авансового платежа, исчисленного по итогам деятельности за 9 месяцев:

По строке 273 указывается сумма исчисленного налога за налоговый период:

По строке 280 автоматически указывается сумма исчисленного за налоговый период минимального налога (ставка налога 1%):

стр. 280 = стр. 213 * 1 /100

Раздел 3. Отчет о целевом использовании имущества

Раздел 3 заполняют только те налогоплательщики, которые получали средства целевого финансирования, целевые поступления, имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности и т.п.

В данный раздел не включаются средства, полученные в виде субсидий автономным учреждениям.

В отчете о целевом использовании средств отражаются следующие данные:

- код вида поступлений, который выбирается из справочника кодов благотворительных поступлений (графа 1);

- дата поступления средств (графа 2);

- срок использования (графа 3);

- стоимость имущества, работ, услуг или сумма денежных средств (графа 4);

- сумма использованных по назначению средств (графа 5);

- сумма средств, срок использования которых не истек (графа 6);

- сумма средств, использованных не по назначению или не использованных в установленный срок (графа 7).

При наличии данных раздел 3 заполняется отдельно по каждому виду поступлений.

В первую очередь в отчете необходимо указать переходные остатки с прошлого налогового периода по полученным, но еще не использованным средствам, срок использования которых не истек, а также по которым не имеется срока использования:

- дату поступления средств на счета или в кассу налогоплательщика либо дату получения налогоплательщиком имущества (работ, услуг), имеющего срок использования, - в графе 2;

- размер средств, срок использования которых в предыдущем налоговом периоде не истек, а также неиспользованных средств, не имеющих срока использования, отраженных в графе 6 отчета за предыдущий налоговый период, - в графе 3.

Затем в отчете приводятся данные о средствах, полученных в налоговом периоде, за который составляется отчет.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Освежим знания и навык заполнения налоговой декларации по упрощенке.

Сроки сдачи декларации

Декларация по УСН сдаётся один раз в год. Стандартные сроки следующие:

- Организации сдают декларацию за год до 31 марта включительно.

- Индивидуальные предприниматели могут готовить декларацию немного дольше — до 30 апреля включительно.

Ещё одно важное правило — смещение срока сдачи отчета при выходных и праздничных днях. Так, если 31 марта выпадет на субботу, то отчет нужно будет сдать 2 апреля. В 2021 году смещений не будет.

Налогоплательщики, которые в квартале потеряли право на применение УСН на основании пункта 4 статьи 346.13 НК РФ, отчитываются не позднее 25 числа месяца, следующего за кварталом. Если превышение произошло в 4 квартале, то до 25 января подается декларация по УСН за 2021 год.

Как заполнить декларацию

В 2020 году утвердили новую форму декларации по УСН Приказом ФНС РФ от 25.12.2020 N ЕД-7-3/958@. Она вступает в силу с 20 марта 2021 года и в обязательном порядке применяется для отчетности за 2021 год. Однако если организация или ИП сдают декларацию за 2020 год, то они могут применять обе формы:

- новую форму, которая утверждена Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@;

- старую форму, которая утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

Инспекции примут новые формы с 20 марта 2021 года, такие правила изложила ФНС в письме от 02.02.2021 № СД-4-3/1135.

Напомним, денежные значения декларации заполняются в рублях целыми числами. Копейки округляются. Если ячейка не заполняется, то ставится прочерк. Сдаются только заполненные разделы отчета.

Титульный лист

Сдайте декларацию по УСН в несколько кликов!

Также, как и прежде, налогоплательщики заполняют титульный лист, указывая в нем номер страницы, число листов в отчете и ключевые данные о предпринимателе или организации:

- полное название;

- ИНН/КПП;

- номер корректировки;

- код по ОКВЭД;

- отчетный год;

- код налоговой службы (берется на сайте ФНС);

- код налогового периода: 34 для годовой отчетности, 50 при ликвидации, реорганизации или закрытии ИП, 95 при смене системы налогообложения, 96 при прекращении предпринимательской деятельности по УСН;

- код места подачи: 120 по месту жительства ИП, 210 по месту нахождения компании, 215 по месту нахождения правопреемника компании;

- код реорганизации: 1 преобразование, 2 слияние, 3 разделение, 5 присоединение, 6 разделение + присоединение, 0 ликвидация.

Налогоплательщики с режимом налогообложения “доходы” заполняют разделы 1.1 и 2.1 декларации. Организации и ИП с режимом “доходы минус расходы” заполняют разделы 1.2, 2.2.

Дополнительно, если организация или ИП получали субсидии или целевое финансирование или вели благотворительную деятельность (п. п. 1 и 2 ст. 251 НК РФ), заполняется раздел 3. Субсидии автономным учреждениям не включаются. Если вы платите торговый сбор, придется также заполнить раздел 2.1.2.

Данные для заполнения раздела 2 берутся из Книги учета Доходов и Расходов (утверждена Приказом Минфина РФ от 22 октября 2012 г. N 135н).

Сначала стоит заполнить раздел 2, потому что показатели нужны для Раздела 1.

Раздел 1.1

В строках 010, 030, 060, 090 указываются коды ОКТМО. Если они не менялись, то заполняем только 010 строку. В остальных — прочерки. Коды ОКТМО для ИП указываются по месту регистрации, для организаций — по месту нахождения.

В строку 020 вносим авансовый платеж за 1 квартал. Значение для строки — результат вычитания строк 130 и 140 из раздела 2.1.1. Если вы платите торговый сбор, то из этого результата нужно вычесть также показатели строки 160 раздела 2.1.2. В строке 020 указываем только положительные значения платежа. Отрицательные тут не указывайте.

В строке 040 фиксируется авансовый платеж за полугодие — результат вычитания из строки 131 строк 141 и 020. Если вы платите торговый сбор, из этого результата нужно вычесть показатель строки 161 из раздела 2.1.2. В этой строке также надо записывать значения, если они больше нуля. Отрицательные значения фиксируем в строке 050.

В строку 070 вносим сумму авансового платежа за 9 месяцев — результат вычислений по строкам: 132-142-020-040+050. Если вы платите торговый сбор, вычтите также значение строки 161 из раздела 2.1.2. Результат вписывается в эту строку только при положительном значении, отрицательный результат отражается в строке 080.

В строке 100 отражается положительное значение результата сложного вычитания: (133-143) из раздела 2.1.1 минус (020-040+050-070+080) из раздела 1.1. Если результат отрицательный, вносим его в строку 110. Если вы платите торговый сбор, то вычитаем также значение строки 163 из раздела 2.1.2.

Автоматический расчет налога УСН, сдача отчетности, не выходя из дома, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

В итоге строки 100 и 110 показывают сумму налога за год: в 100 строке — положительное значение, в 110 — отрицательное, которое нужно будет возмещать из бюджета. В конце листа ставим дату составления документа и подпись ответственного лица.

Раздел 2.1.1

- 3462010 — закон субъекта РФ установил ставки от 1 до 6 % в зависимости от категории налогоплательщика;

- 3462020 — закон Республики Крым и Севастополя уменьшил ставку для всех или отдельных категорий налогоплательщиков;

- 3462040 — в субъекте РФ действуют налоговые каникулы, поэтому ставка налога равна 0 %.

В строки 130-133 вносим расчет налога за каждый из периодов. Для этого умножаем доход из строк 110-113 на ставку из строк 120-123 и делим на 100.

В строки 140-143 вносим размер вычета, к которому относятся фиксированные платежи ИП за себя, взносы за сотрудников, больничные за первые три дня и пр. Данные снова указываются нарастающим итогом за квартал, полугодие, 9 месяцев и год.

Раздел 1.2

Наверху листа вносим ИНН и КПП, порядковый номер листа. В строки 010, 030, 060 и 090 вносим код ОКТМО. Обязательно заполняем только строку 010, в остальных строчках данные нужны, если в течение отчетного года менялся адрес деятельности.

В строку 020 нужно перенести результат из строки 270 раздела 2.2 — это авансовый платеж за 1 квартал. Для строки 040 значение определяется путем вычитания из строки 271 строки 020. Если результат меньше нуля, вносим его в строку 050.

Авансовый платеж за 9 месяцев для строки 070 находим по формуле: 272-020-040+050. Если результат отрицательный, вносим его в строку 080. Сумму налога к доплате за год для строки 100 ищем так: 273-020-040+050-070+080. Если результат отрицательный, вносим его в строку 110.

Строка 120 заполняется, если результат строки 280 больше чем 273. Формула для расчета следующая: 280-020-040+050-070+080. Если результат меньше нуля, вносим его в строку 110.

В итоге в строке 100 мы видим сумму налога к доплате. В строке 110 - налог к возврату из бюджета, или эту сумму можно включить в убытки на следующий год.

Раздел 2.2

Сдайте декларацию по УСН в несколько кликов!

По кодам строк 210, 211, 212, 213 указываются суммы доходов нарастающим итогом. По кодам строк 220, 221, 222, 223 — суммы расходов нарастающим итогом.

В 230 строке указывается сумма убытка в прошлые годы, на которую мы сможем уменьшить базу отчетного года. По кодам строк 240, 241, 242, 243 считается налоговая база - разницы между соответствующими строками доходов и расходов. Если сумма положительная, то пишем сюда. Если меньше нуля, то увеличиваем убыток и заполняем строки 251-253.

- 3462020 — закон субъекта РФ установил ставки от 5 до 15 % в зависимости от категории налогоплательщика;

- 3462020 — закон Республики Крым и Севастополя уменьшил ставку для всех или отдельных категорий налогоплательщиков;

- 3462040 — в субъекте РФ действуют налоговые каникулы, поэтому ставка налога равна 0 %.

По кодам строк 270, 271, 272, 273 рассчитывается авансовый платеж: произведение налоговой базы (строки 240-243) на ставку (строки 260-263). В строке 280 считается 1% от дохода из строки 213 — минимальный налог. Его платят, когда посчитанный обычным способом налог оказывается меньше и когда компания получает убыток.

Раздел 3

Этот раздел заполняют только те, кто получал целевое финансирование, целевые поступления или аналогичные средства (п. 1 и 2 ст. 251 НК РФ).

В графе 1 указываются коды средств целевого назначения (приложение 6 к порядку заполнения декларации). В графах 2 и 5 указывается дата поступления средств на счета или в кассу налогоплательщика либо дата получения имущества (работ, услуг) и срок использования этого средства.

В графах 3 и 6 — размер средств, срок использования которых в прошлом году не истек, и неиспользованных средств без срока использования (из графы 6 раздела 3 прошлой декларации).

В графах 4 и 7 указываются суммы использованные по назначению в течение установленного срока и суммы, использованные не по назначению или не использованные в срок.

В строке “Итого” указываются итоговые значения по графам.

Графы 2 и 5 заполняют благотворительные организации (Федеральный закон 135-ФЗ от 11.08.1995 г), некоммерческие организации при получении целевого финансирования и целевых поступлений со сроком использования, коммерческие организации при поступлении целевого финансирования со сроком использования (согласно п. 1 ст. 251 НК РФ).

Доходы, указанные в графе 7, включайте в состав внереализационных доходов в момент, когда вы использовали их не по назначению. Это увеличит налоговую базу.

Способы сдачи декларации

Сдавайте декларации в облачном сервисе Контур.Бухгалтерия. Здесь легко вести учет, начислять зарплату, автоматически формировать отчетность и отправлять ее онлайн. Первые 14 дней бесплатны для всех новых пользователей.

Заполнение декларации по УСН — это ежегодная обязанность всех налогоплательщиков, применяющих упрощенную систему налогообложения. Срок сдачи:

- для организаций — до 31.03.2021;

- для ИП — до 30.04.2021.

Декларацию по УСН для налогоплательщиков, применяющих ККТ, отменить пока не успели

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить декларацию по УСН.

Состав отчета по УСН

Форма и порядок заполнения декларации по УСН в 2021 году утверждены приказом ФНС №ММВ-7-3/99@ от 26.02.2016. Отчет состоит из титульного листа и трех разделов (у первого и второго есть по два подраздела):

С 20.03.201 для сдачи декларации по УСН разрешено использовать новую форму, утвержденную приказом ФНС России №ЕД-7-3/958@ от 25.12.2020 , но это не обязательно. Новый бланк предназначен для отчетности за 2021 год.

Основные требования к заполнению отчета

Приказом ФНС №ММВ-7-3/99@ от 26.02.2016 утверждена инструкция по заполнению декларации по УСН доходы для ИП без работников или с наемным персоналом. Суммы в этот отчет вносятся в целых рублях. Копейки округляются. Если документ заполняется от руки, необходимо использовать чернила синего, фиолетового или черного цвета.

Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Правила заполнения отчетов едины для любых видов собственности: и для юридических лиц, и для индивидуальных предпринимателей.

Чтобы сделать заполнение декларации по УСН максимально понятным, мы составили пошаговую инструкцию и готовые образцы.

Сроки сдачи декларации по УСН

Даты зависят от типа налогоплательщика. Последние даты подачи отчетности:

- 31 марта — для юридических лиц;

- 30 апреля — для индивидуальных предпринимателей.

Если организация или ИП прекращают применять упрощенку, то отчет они сдают, не дожидаясь окончания налогового периода, — до 25-го числа месяца, следующего за месяцем снятия с учета в качестве плательщика УСН. А если право на упрощенную деятельность утеряно из-за нарушений требований ст. 346.13 НК РФ, то декларацию УСН подают до 25-го числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ. У ИП есть возможность заполнить декларацию УСН онлайн в личном кабинете налогоплательщика на сайте ФНС.

Шаг 1. Титульный лист

ИНН и КПП берутся из свидетельства о постановке на учет и вписываются на все страницы документа (см. образец свидетельства). В электронном виде достаточно указать их только один раз, остальные заполнятся автоматически. Код налогового органа имеется и в свидетельстве о постановке на учет. Остальные коды, изображенные на рисунке, одинаковы для всех ООО. Под отчетным годом понимается налоговый период, т.е. 2020-й в нашем случае.

Название налогоплательщика берется из того же свидетельства либо из устава.

Писать надо и полное, и краткое название и наименование на иностранном языке, если они зафиксированы в учредительных документах.

Код ОКВЭД ставится для основного вида деятельности либо из устава, либо из кодов статистики, выдаваемых Росстатом. Телефон принято записывать 11-значный (с восьмеркой). Если до вас проще дозвониться по мобильному, значит, укажите его.

Заполним образец декларации.

Верность указанных сведений вправе удостоверить:

- директор ООО (код 1);

- штатный или аутсорсинговый бухгалтер (код 2).

Шаг 2. Раздел 2.1

Для итогового значения за отчетный период предназначена строка 213 в декларации по УСН, в ней суммируем доходы за все четыре квартала. Итоги по расходам подводим в строке 223.

В строках 240–243 указывается налогооблагаемая база для исчисления авансового платежа:

- Стр. 240 = стр. 210 – стр. 220, если > 0.

- Стр. 241 = стр. 211 – стр. 221, если > 0.

- Стр. 242 = стр. 212 – стр. 222, если > 0.

- Стр. 243 = стр. 213 – стр. 223 – стр. 230, если > 0.

Если сумма убытка по строке 230 равна налогооблагаемой базе, в 243-й ставим значение 0.

Убытки отчетного года отражают в строках 250–253, если показатели строк 210–213 меньше 220–223.

Следующие два блока по налоговой базе и убыткам отчетного года взаимоисключающие: если в строке 240 числовое значение (прибыль), то в строке 250 — прочерки (убыток), и наоборот. Аналогично для пар строк 241 и 251, 242 и 252, 243 и 253.

Значения определяются простым вычитанием расходов из доходов за нужный период (первые два блока).

Авансы по налогу рассчитываются и отражаются так:

- Стр. 270 = стр. 240 × стр. 260 / 100.

- Стр. 271 = стр. 241 × стр. 261 / 100.

- Стр. 272 = стр. 242 × стр. 262 / 100.

- Стр. 273 = стр. 243 × стр. 263 / 100.

Обратите внимание на строку 280 — минимальный налог на УСН (доходы за год по строке 213, умноженные на 1%). В строке 280 указывают минимальный налог к уплате. Он определяется как стр. 213 × 1 / 100.

Шаг 3. Раздел 3

Третий раздел налоговой декларации предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с п. 1 и 2 ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Заполнение раздела 3 начните с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. Для сумм, для которых установлен срок использования, укажите дату их поступления в графе 2, а в графе 3 — их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

- В графах 2 и 5 по средствам с установленным сроком ставят даты получения и использования.

- В графе 3 — сумма полученных средств с установленным сроком.

- В графе 4 — денежные средства, полностью использованные по назначению в установленный срок.

- В графе 6 — сумма неиспользованных средств, срок по которым еще не истек.

- В графе 7 — использованные денежные средства не по целевому назначению (их включают во внереализационные доходы в момент фактического использования).

Шаг 4. Раздел 1.2

- В строку 010 впишите код ОКТМО (код уточняйте на сайте ФНС).

- Впишите суммы квартальных авансовых платежей — в строки 020, 040, 070.

- В строку 100 — сумму доплаты за год.

Если в течение года были суммы к уменьшению, вместо 040 заполните 050, а вместо 070 — 080.

Строки 110 и 120 предназначены для особых случаев. Если налог за год меньше авансовых платежей, заполняется 110. Если следует доплатить сумму минимального налога — 120.

Шаг 5. Оформление и удостоверение декларации

Подписи и даты ставятся на титульном листе и в разделе 1.2 (внизу).

Проверяется наличие ИНН и КПП на каждой странице. Уточняются номера страниц: 001 — титульный лист, 002 — раздел 1.2, 003 — раздел 2.2.

На титульном листе указывается количество страниц. Официальных указаний, как это делать, нет, главное, чтобы все знакоместа были заняты. Учтите, что при подписании декларации по УСН представителем, а не директором фирмы имеется как минимум одно приложение — доверенность на представителя.

И последнее: в налоговую инспекцию необходимо отправлять только заполненные разделы. А те организации, которые в соответствии с уставом работают без печати, не заверяют отчет круглой печатью.

В строках 110–113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т.е. в 110 — доходы за первый квартал, в 111 — за полугодие, в 112 — за 9 месяцев, в 113 — за год. Эти значения будут умножены на ставку налога из 120.

В строках 130–132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 25-го числа месяца, следующего после окончания каждого квартала:

- 130 стр. = стр. 110 × стр. 120 / 100;

- 131 стр. = стр. 111 × стр. 120 / 100;

- 132 стр. = стр. 112 × стр. 120 / 100.

Сумма налога по стр. 133 рассчитывается как стр. 113 × стр. 120 / 100.

Если у индивидуального предпринимателя нет работников, в этих строках он ставит суммы фактически перечисленных страховых взносов за себя в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т.к. ИП вправе платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель вправе на все перечисленные за себя в отчетном периоде взносы.

Вопрос о том, как заполнять декларацию по УСН, обычно встает перед компаниями и ИП по окончании отчетного года. За год может поменяться форма декларации или механизм расчета налога, как это было не раз. Иногда можно элементарно забыть отдельные нюансы ее заполнения. Наш материал поможет сориентироваться в актуальных нормативных требованиях и заполнить декларацию по УСН с минимальными затратами сил и времени.

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2021 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

Форма декларации и сроки представления

Начиная с отчетности 2021 года, действует новая форма декларации.

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Подробнее о новшествах декларации по УСН за 2021 год читайте здесь.

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее о нововведениях 2021 года рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности изменений.

Сколько листов декларации заполнять

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 1.3─1.6 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@):

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Подробная инструкция по заполнению УСН-декларации приведена в приложении 2 к приказу № ЕД-7-3/958@.

Покажем, как заполнить декларацию по УСН на примере:

Помимо титульного листа в декларации 6 разделов. Какие из них нужно заполнять?

- Субъекты, выбравшие в качестве объекта налогообложения доходы, заполняют разделы 1.1 и 2.1.1 в обязательном порядке. Если при этом они являются плательщиками торгового сбора, то также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто в отчетном периоде получал средства целевого финансирования. Как правило, у рядовых фирм и ИП этот раздел в декларации отсутствует.

- Раздел 2.2 заполняют УСНщики, выбравших в качестве объекта налогообложения доходы минус расходы.

Срок сдачи декларации по УСН за 2020 год

Налоговая декларация по единому налогу при УСН юридическими лицами сдается ежегодно, до 31 марта года, следующего за отчетным (подп. 1 п. 1 ст. 346.23 НК РФ).

Отчет юридического лица за 2019 год необходимо представить до 31 марта 2021 года.

Налоговая декларация по единому налогу при УСН индивидуальными предпринимателями сдается ежегодно, до 30 апреля года, следующего за отчетным (подп. 2 п. 1 ст. 346.23 НК РФ).

Отчет ИП за 2020 год необходимо представить до 30 апреля 2021 года.

Декларация по УСН: пример заполнения

Обязанности применять машиночитаемые бланки при сдаче декларации по УСН у налогоплательщиков нет. Однако на практике некоторые налоговые инспекции отказываются принимать обычные Excel-формы.

Еще несколько правил:

- каждый лист декларации печатается отдельно — двусторонняя печать запрещена;

- скреплять степлером листы не нужно;

- при отсутствии данных в полях ставятся прочерки.

Заполняем титульный лист

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

Если сдаете уточнёнку — ставите номер корректировки.

Далее указывается налогоплательщик:

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Заполняем раздел 2.1.1

Заполнение расчетной части декларации начинается с раздела 2.1.1. Здесь необходимо отразить данные за отчетный период о полученных доходах и уплаченных взносах.

Далее идут строки 110-130, в которых необходимо указать размер полученных доходов. Доходы отражаются не за каждый отдельный квартал, а нарастающим итогом:

- в строке 110 будет отражен доход за первый квартал,

- в строке 111 — за полугодие,

- в строке 112 — за 9 месяцев,

- в строке 113 — за весь 2020 год.

Следующие четыре строки предназначены для указания ставки налога. По умолчанию это 6%. Однако в разных регионах могут быть установлены собственные ставки.

Обратите внимание! Многие регионы на своей территории установили пониженные ставки налога при УСН. Например, в Саратовской области для отдельных видов деятельности установлена ставка 2%, в Смоленской области — 4,5%, в Тульской — 1%.

Следующие четыре строки с кодами 130-133 предназначены для указания начисленной суммы налога (авансового платежа) за квартал, полгода, 9 месяцев и год. Сумма рассчитывается путем умножения полученного дохода за соответствующий период на ставку налога. При использовании специальных программ или сервисов это значение заполняется автоматически.

Далее указываются суммы, которые субъект уплатил в соответствующих периодах в качестве страховых взносов, пособий и прочих выплат, вычитаемых из налога.

Взносы и выплаты, уменьшающие налог, отражаются в том периоде, в котором они были произведены фактически, а не в том, к которому относятся.

Как уменьшить налог на сумму взносов

Порядок уменьшения налога на взносы и выплаты зависит от того, является ли налогоплательщик работодателем.

Это общий случай. Однако если субъект уплачивает торговый сбор, то расчет производится иначе. В любом случае в строках 140-143 данные о торговом сборе не фигурируют.

Заполняем раздел 2.1.2

Этот раздел заполняют плательщики торгового сбора. Он служит для расчета суммы, на которую им позволено уменьшить налог. Соответственно, у неплательщиков торгового сбора этот раздел в декларации отсутствует, как и у тех, кто сбор платит, но налог не уменьшает.

В строках 110-143 указываются те же данные, что и в разделе 2.1.1, но лишь в части деятельности, которая облагается торговым сбором.

Если субъект на УСН ведет деятельность, которая облагается и не облагается торговым сбором, ему следует вести раздельный учет. Это касается не только выручки, но и расходов, которые уменьшают налог.

Налог уменьшается на взносы по тем же правилам, что и в разделе 2.1.1

В строках 150-153 отражается торговый сбор, который был фактически уплачен в 2020 году, в том числе и за 2019 год. В строках 160-163 указывается сумма сбора, которая уменьшает налог.

Торговый сбор вычитается из суммы налога к уплате и уменьшает его вплоть до нулевого значения.

Рассчитывается сумма сбора, уменьшающего налог, путем вычета из строк 130-133 значений, указанных в строках 140-143 за соответствующий период. Если полученный результат больше суммы торгового сбора, то в строках 160-163 повторяется значение строк 150-153. Если меньше, то указывается то, что рассчитано.

Допустим, в строке 130 сумма налога равна 50000 рублей. В строке 140 указана сумма взносов и прочих расходов, которая уменьшает налог — 25000 рублей. В строке 150 сумма торгового сбора — 25000 рублей. По строке 160 отражается весь уплаченный сбор за 1 квартал.

Заполняем раздел 1.1

В строке 010 указывается код ОКТМО. Далее в разделе аналогичное поле встречается еще три раза — за каждый период. Если код не менялся, его можно указать только один раз.

Остальные строки раздела предназначены для отражения сумм авансовых платежей и налога, который исчислен к уплате за год. Расчет производится на основании данных из раздела 2.1.1 и 2.1.2. Налог к уплате рассчитывается так:

- если субъект не платит торговый сбор: строка 130 — строка 140;

- если субъект уплачивает торговый сбор: строка 130 раздела 2.1.1 — строка 140 того же раздела — строка 160 раздела 2.1.2.

Аналогичным образом рассчитывается и налог за все остальные периоды. Однако из полученной суммы вычитается сумма налога, начисленная за предыдущий период в разделе 1.1.

Расчет недоплаты

Важный нюанс! Декларация по УСН не отражает сумм налога, который налогоплательщик уплатил в течение года. Поэтому результат в строке 100 раздела 1.1 не всегда показывает именно ту сумму, которую нужно доплатить в бюджет.

Расчет недоплаты производится по такой формуле:

строка 133 раздела 2.1.1 — строка 143 раздела 2.1.1 — Уплаченный налог,

где Уплаченный налог — сумма налога, которая была уплачена в течение года.

Читайте также: