Поддержка рубля налоговый период

Обновлено: 19.05.2024

Код налогового периода включает в себя две цифры. Помимо деклараций, такой код проставляют в платежках на уплату налогов. Благодаря этим кодам инспекторы ФНС определяют отчетный период по сданной декларации. Также подобный код даст понять ФНС, что компания ликвидируется (при ликвидации ставится свой код).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Виды налоговых периодов:

- месяц;

- квартал;

- полугодие;

- 9 месяцев;

- год.

Код налогового периода фиксируется на титульном листе декларации или иной отчетной формы. Обычно все коды по той или иной декларации плательщики могут найти в порядке по заполнению декларации (в приложении). Например, для декларации по налогу на прибыль коды периодов расписаны в Приказе ФНС РФ от 23.09.2019 № ММВ-7-3/475@.

Коды налогового периода для декларации по налогу на прибыль

Если налог считается нарастающим итогом, декларации сдаются в перечисленные ниже периоды с кодами:

- квартал — 21;

- первое полугодие — 31;

- 9 месяцев — 33;

- календарный год — 34.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если декларация подается ежемесячно, коды будут следующими:

36 — два месяца (январь и февраль);

38 — четыре месяца;

39 — пять месяцев;

40 — шесть месяцев;

41 — семь месяцев;

42 — восемь месяцев;

43 — девять месяцев;

44 — десять месяцев;

45 — одиннадцать месяцев;

Для консолидированных групп налогоплательщиков утверждены свои коды: от 13 до 16:

- квартал — 13;

- первое полугодие — 14;

- 9 месяцев — 15;

- календарный год — 16.

Кодировка месячной отчетности консолидированных групп начинается с кода 57 и заканчивается кодом 68. Например, апрельская декларация за январь-март сдается с кодом 59, а годовая — с кодом 68.

При сдаче декларации за последний налоговый период в связи с ликвидацией (реорганизацией) компании нужно ставить код 50.

Для расчетов авансовых платежей по имущественному налогу применяют иные коды:

51 — 1 квартал при реорганизации;

47 — полугодие при реорганизации;

48 — 9 месяцев при реорганизации.

Для ежегодной декларации по имущественному налогу коды такие:

50 — последний налоговые период при ликвидации.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Коды налогового периода для декларации по НДС

В декларации по НДС используйте один из этих кодов:

- 1 квартал — 21;

- 2 квартал — 22;

- 3 квартал — 23;

- 4 квартал — 24.

Если организация проходит ликвидацию или реорганизацию:

- 1 квартал — 51;

- 2 квартал — 54;

- 3 квартал — 55;

- 4 квартал — 56.

При выполнении соглашения о разделе продукции предусмотрены специальные коды:

- 01-12 — за январь — декабрь;

- 71-82 — за январь — декабрь при реорганизации или ликвидации.

Коды налогового периода для деклараций по акцизам и косвенным налогам

Коды указываются в соответствии с порядковым номером отчетного месяца:

- 01-12 — за январь — декабрь;

- 71-82 — за январь — декабрь при реорганизации или ликвидации.

Коды налогового периода для УСН и ЕСХН

При сдаче годовой декларации по УСН применяется код 34, а при сдаче декларации за последний налоговый период при реорганизации (ликвидации) — код 50.

Также есть специальные коды для УСН:

95 — завершающий налоговый период при смене режима налогообложения;

96 — последний налоговый период перед завершением предпринимательской деятельности или деятельности на УСН.

Коды при ЕНВД

Заполняя декларацию по ЕНВД, плательщики должны использовать следующие коды:

21 (51) — 1 квартал (1 квартал при ликвидации);

22 (54) — 2 квартал (2 квартал при ликвидации);

23 (55) — 3 квартал (3 квартал при ликвидации);

24 (56) — 4 квартал (4 квартал при ликвидации).

Код всегда можно проверить, открыв соответствующее приложение к порядку по заполнению декларации. Обычно все коды сведены в таблицу.

Код налогового периода для единой упрощенной декларации

- квартал — 3;

- полугодие — 6;

- 9 месяцев — 9;

- год 1.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Исходя из действующих законодательных норм, закрепленных в рамках п. 1 статьи 17 НК РФ и определяющих порядок налогообложения, обязательными условиями для установления налога являются определение налогоплательщиков (организаций или физических лиц), а также сопутствующих элементов, определяющих конкретные критерии и аспекты применения. Перечень последних включает в себя объект, базу, ставку, принципы исчисления и сроки уплаты. Есть и еще один фактор, который также формирует совокупную структуру — налоговые периоды, достаточно часто путаемые с отчетными. Чтобы не допустить ошибок при подаче декларации, важно знать, в чем конкретно разница между ними и как правильно определять этот показатель.

Общее представление

Дефиниция, приведенная в содержании пункта первого ст. 55 НК РФ, раскрывает содержательную специфику рассматриваемого термина. В соответствии с определением, приведенным законодателем, в данном случае речь идет об ограниченном временном интервале, по истечении которого должны быть подведены итоги осуществлявшейся деятельности и сформирована база, подлежащая налогообложению. Окончание налогового периода означает возникновение у субъектов обязательств, которые должны быть погашены в отведенный срок.

Продолжительность подобных отрезков времени определяется нормами Кодекса, устанавливается для каждого типа налога, и варьируется от одного месяца до года. Стоит отметить, что в законодательных положениях также применяется понятие периодичности по подаче отчетности, и в этом случае временные интервалы могут отличаться. Конкретные требования закреплены в содержании НК РФ.

Сколько длится налоговый период

Особенности утверждения

Один из характерных признаков — применение принципа однократной уплаты обязательного налога. Это означает, что в текущем налоговом периоде обязательства перед государством погашаются только один раз. Подобные правила не распространяются на нерегулярные или разовые сборы. При этом нужно учитывать, что действующий порядок корректировки не универсален, и не может применяться во время работы на ЕНВД. Кроме того, в особых случаях для ряда субъектов допускается отмена отчетных временных рамок, инициированная государственными органами, тогда как в случае с рассматриваемым элементом подобная возможность отсутствует.

Практика показывает, что путаница нередко возникает при рассмотрении понятий налогового периода и срока выплат по налогу. Здесь разница заключается в том, что первое из них характеризует временной промежуток, отведенный на подведение итогов коммерческой деятельности и расчет суммы обязательств, возникших перед бюджетами различного уровня. Второе, в свою очередь, обозначает конкретный диапазон дат, в рамках которого должна быть произведена выплата.

Изменение статуса организации

Учреждение юридического лица или ИП после начала календарного года.

Индивидуальный налоговый период завершится вместе с окончанием общего, и будет короче, чем следующий за ним.

Продление базового срока, объединяющего как оставшийся укороченный, так и будущий нормативный отрезок.

Ликвидация и реорганизация.

Крайний интервал определяется началом стандартного периода и датой окончания существования организации.

Стоит отметить, что, если предприятие было создано после 1 января, и снято с регистрации меньше чем за 12 месяцев, фактическая продолжительность установленного налогового периода будет меньше года. Все указанные принципы действуют в отношении налогов годичного характера, тогда как для квартальной и ежемесячной периодичности корректировка должна согласовываться с территориальной инспекцией ФНС.

Коды в 2021 году

Суммы обязательств перед государственными бюджетами различных уровней фиксируются в содержании подаваемой субъектом хозяйственной деятельности декларации (в тех случаях, когда отчетность предусмотрена), форма которой предусматривает в качестве одного из заполняемых реквизитов конкретный налоговый расчетный период. Важно учитывать, что отражение сведений осуществляется не словами, а в закодированном виде, что обуславливается машинной обработкой представляемых документов, ускоряющей процесс сведения данных в общей учетной системе.

Отчетная периодичность

Рассматривая специфику временных ограничений, нельзя не упомянуть о рамках, определяемых для подачи отчетов. В этом случае речь идет о сроках, отведенных для подведения промежуточных итогов — расчета авансовых платежей, а также подачи отдельной документации, обязательной для некоторых субъектов налогообложения. Основной критерий, определяющий, чем отличается налоговый период от отчетного — это разница в принципах установления, а также общая продолжительность — как правило, первый интервал может включать в себя сразу элементов второго типа.

Кодификаторы для отчетности в 2021 году

В рамках бухгалтерского учета, порядок ведения которого определяется сводом правил ПБУ и федеральными законами, установлено, что основным временным отрезком, отведенным на подачу отчетов, является календарный год. К числу исключений относятся уже упомянутые ранее ситуации, связанные с учреждением, реорганизацией (но не преобразованием!), а также ликвидацией юридического лица. Порядок оформления не предусматривает использование кодировки — в документах, будь то титульный лист, или таблица с показателями, проставляется обычная дата. Таким же образом оформляется и документация, содержащая сведения о финансовых результатах деятельности.

Продолжительность по видам

Для каждой категории бюджетных обязательств сроки определяются отдельно, исходя из специфики. Рассмотрим их подробнее.

На прибыль

В данном случае стандартным показателем, определенным положениями п. 1 ст. 285 Кодекса, считается календарный год. При этом способ, выбранный для уплаты авансовых платежей, в соответствии с содержанием второго пункта статьи НК РФ, определяет длительность отчетного периода по налогу, которая может составлять от одного до двенадцати месяцев.

Только квартальные выплаты

Квартал, полугодие, девять мес.

Ежемесячное, с доплатой по итогу

Один месяц, два, три и т. д. — до завершения годового периода

На основании фактической прибыли

Стоит отметить, что налогоплательщики в данном случае должны представлять декларацию как по истечении каждого из временных интервалов — данное обязательство регламентировано положениями п. 1 ст. 289, и строго контролируется надзорными органами, что обуславливает необходимость соблюдения озвученного порядка.

Налоговый период 34

Этот код обычно используется в отчетности, подаваемой субъектами на УСН, а также декларантами НДФЛ и налога на имущество юридических лиц, и определяет, что установленный срок приравнивается к одному календарному году. Важный нюанс, который следует учитывать при оформлении документации: в рамках подачи годовой декларации кодовое обозначение применяется субъектами, работающими по ежеквартальной системе, тогда как для тех, кто ежемесячно отчитывается по прибыли, используется кодификатор 46, также обозначающий годовой отрезок.

Налоговый период 31

Код, применяемый в рамках декларирования доходов, полученных в результате осуществления деятельности, связанной с добычей углеводородного сырья, а также в отчетах по налогу на прибыль. Обозначаемый временной интервал — полугодие.

НП 22

Проставляется в отчетности за второй квартал, и используется при заполнении деклараций по НДС, водному сбору, а также ЕНВД.

Акцизы и косвенное налогообложение

В данном случае критерием для определения служит порядковый номер месяца, за который предоставляются сведения:

01-12 — январь/декабрь;

71-82 — аналогичный отрезок при реорганизации или ликвидации.

Налог на добавленную стоимость

В соответствии с положениями, закрепленными в рамках статьи 163, стандартным временным промежутком считается квартал. При этом отчетная периодичность законодателем не предусматривается.

В случае с физическими лицами используется календарный год, что определено положениями ст. 216. Любопытно, что периоды по отчетам, несмотря на отсутствие в правовых нормах данного регламента, фактически существуют. Так, например, обязанностью работодателей является предоставление расчета по форме 6-НДФЛ не только на момент завершения основного отрезка, но и поквартально — это требование статьи 230 НК РФ.

Упрощенная система налогообложения

Порядок, аналогичный предыдущему, но на этот раз все временные интервалы закреплены законодательно — год для налоговых (ст. 346.19, пункт первый) и квартал для отчетных (там же, п.2).

Имущество организаций

В данном случае для налогов также применяется годовой период (п. 1, статья 379), а вот для промежуточной отчетности все зависит от имущественной стоимости, выступающей в качестве базы для расчета:

Первый квартал, полугодие, девять месяцев

Важно учитывать, что речь идет о региональном сборе, поэтому субъектные власти вправе самостоятельно принимать решения об отказе от установления временных рамок. Для уточнения информации по конкретному региону достаточно ознакомиться с местным законодательством.

Имущество физических лиц

Налоговый период, исходя из ст. 405, составляет один календарный год. Промежуточная отчетность не предусмотрена.

Транспортный сбор

Стандартная схема определяет годовую и поквартальную периодичность, при этом во втором случае допускается отмена ограничений региональными властями.

Земельный налог

Аналогично предыдущему разделу, с учетом возможности местного муниципалитета не вводить обязательные отчетные периоды.

Платная система налогообложения

Для субъектов, работающих по патенту, общими правилами устанавливается налоговый интервал в один календарный год, однако в 2021 году, на основании п. 1.1 статьи 346.49, в качестве временного отрезка определяется один месяц. В тех случаях, когда разрешение на ведение деятельности выдается на меньший срок, дата его истечения является определяющим критерием.

Единый сельскохозяйственный налог

Регламентируется Кодексом в рамках ст. 346.7, и предусматривает годовую и полугодовую периодичность.

Первый и последний периоды

Рассмотрев стандартные регламенты, стоит уделить внимание ситуациям, когда продолжительность хозяйственной деятельности правового субъекта фактически отличается от установленного периода по датам. Подобные расхождения обуславливаются тем, что учреждение или ликвидация крайне редко привязаны к началу или числу месяца — в законодательстве нет подобных требований. Чтобы лучше разобраться в возможных вариантах, и понять, когда следует предоставлять отчетность, представим их в виде сводных таблиц.

Если общий порядок определяет продолжительностью налогового периода календарный год:

При регистрации предприятия

Первый временной интервал

1 января — 30 ноября

Со дня создания и до 31 декабря включительно

Оставшийся промежуток + следующие 12 месяцев

При реорганизации или ликвидации

Прекращение деятельности субъекта, работавшего на начало года

С 1 января до даты регистрации записи в реестре

Создание и расформирование в течение 12 календарных месяцев

Период фактического существования

Учреждение в декабре и внесение изменений в статус на следующий год

Если законом устанавливается квартальная продолжительность:

Первый временной интервал

Со дня оформления и до окончания текущего

Меньший временной интервал

Оставшийся промежуток + следующие 3 месяца

При реорганизации или ликвидации

Прекращение деятельности субъекта, работавшего на начало налогового периода

С первичной даты до момента регистрации записи в реестре

Создание и расформирование в течение квартала

Период фактического существования

Учреждение за 10 дней до окончания и ликвидация в следующий отрезок

Если законом устанавливается месячный интервал, в качестве первого промежутка берется срок с момента регистрации и до завершения месяца. Обратный порядок применяется при внесении изменений иного типа — начальной датой служит 1-е число, а завершающей — день реорганизации или ликвидации.

Стоит также отметить, что указанные правила применяются не только для организаций, но и для индивидуальных предпринимателей, однако не распространяются на налогоплательщиков, применяющих специальные режимы уплаты налогов. В подобных случаях лучше всего дополнительно изучить регламенты, установленные региональными законодателями, в том числе обладающими правом отмены сроков для промежуточного представления.

Налоговый период, как и отчетные периоды, определен законодательными нормами отдельно для каждого налога. Из нашего материала вы узнаете о том, какие бывают налоговые и отчетные периоды и от чего зависит их длительность.

Что в России понимается под налоговым периодом

Налоговый период в России — это отрезок времени, по истечении которого выводится финальная налоговая база, а с нее рассчитывается и уплачивается налог (п. 1 ст. 55 НК РФ). В большинстве случаев данный период приравнивается к календарному году, но может составлять квартал или месяц.

В НК РФ налоговый период длительностью менее 1 года установлен для целого ряда налогов. Так, налоговый период длиной в квартал определен для НДС (ст. 163 НК РФ), водного налога (ст. 333.11 НК РФ), торгового сбора (ст. 414 НК РФ).

Самый короткий налоговый период протяженностью всего месяц определен, например, для таких налогов, как НДПИ (ст. 341 НК РФ) и акцизы (ст. 192 НК РФ).

Важно! Разъяснения от "КонсультантПлюс"

Налоговый период важен не только для расчета налога, но и в целом для налоговых правоотношений, в частности:

для вступления в силу изменений по налогу (п. 1 ст. 5 НК РФ);

перечисления налога. Например, в поле "107" платежного поручения нужно указать код налогового периода (п. 8 Приложения N 2 к Приказу Минфина России от 12.11.2013 N 107н);

.

исправления ошибок в расчете налоговой базы (п. 1 ст. 54 НК РФ).

Подробнее читайте в К+. Пробный доступ к системе бесплатен.

Но даже законодательно установленный период не всегда бывает одинаковой продолжительности. Ст. 55 НК РФ рассматривает такие случаи удлинения и сокращения налогового периода:

- для только что образованных компаний или ИП, момент госрегистрации которых расположен между 1 января и 31 декабря (25 августа, например), первый налоговый период укорачивается и составляет срок с 25.08.2021 по 31.12.2021 (абз. 2 п. 2 ст. 55 НК РФ);

- для фирмы (или ИП), зарегистрировавшейся в декабре (например, 08.12.2021), первый налоговый период становится длиннее обычного — с 08.12.2021 по 31.12.2022 (абз. 3 п. 2 ст. 55 НК РФ);

- для организаций и ИП, решивших реорганизовать или вообще ликвидировать свой бизнес в течение года, последний налоговый период сократится по сравнению с обычным; в итоге продолжительность его будет, например, с 01.01.2021 до момента реорганизации или ликвидации (абз. 1 п. 3 ст. 55 НК РФ);

- если компания или ИП созданы в 2021 году и тогда же ликвидированы (реорганизованы), то налоговым периодом для них является временной промежуток длительностью с момента госрегистрации до момента ликвидации (реорганизации) (абз. 2 п. 3 ст. 55 НК РФ);

- для компании (или ИП), созданной в декабре 2021 года (например, 20.12.2021) и прекратившей деятельность в 2022 году (например, 30.12.2022), налоговый период составит временной промежуток с 20.12.2021 до 30.12.2022 (абз. 3 п. 3 ст. 55 НК РФ);

- для иностранной компании, признавшей себя налоговым резидентом, продолжительность налогового периода зависит от даты признания, указанной в заявлении об этом событии (п. 6 ст. 55 НК РФ).

Аналогичные правила действуют для налогового периода, равного кварталу. Однако временной промежуток, позволяющий удлинить его, равен не 1 месяцу (декабрю), как для года, а 10 дням, оставшимся до конца квартала (абз. 3 п. 3.1, абз. 3 п. 3.2 ст. 55 НК РФ).

При каких обстоятельствах налоговый период не может удлиняться и сокращаться

Налогоплательщики, работающие на специальных налоговых режимах (ЕСХН, УСН, ПСН), воспользоваться правилом изменения продолжительности налогового периода не могут (п. 4 ст. 55 НК РФ).

Нужно ли подавать декларацию за год, если организация на УСН зарегистрировалась только в декабре этого года? Ответ на этот вопрос смотрите в "КонсультантПлюс". Пробный доступ к системе предоставляется бесплатно.

Для налогового периода, определяемого как месяц, его продолжительность берется по фактическому количеству дней существования налогоплательщика в нем, если такое существование охватывает не весь этот период (пп. 3.3 и 3.4 ст. 55 НК РФ).

Для налоговых агентов удлинение налогового периода не предусмотрено. Он может только сокращаться (п. 3.5 ст. 55 НК РФ).

Что такое отчетный период и когда он признается равным налоговому

Отчетный период — это промежуток времени, за который налогоплательщик должен отчитаться по конкретному налогу или при необходимости перечислить аванс. Он меньше по продолжительности, чем налоговый период.

Обычно в одном налоговом периоде содержится несколько отчетных периодов, при этом законодательство определяет их точное число. Например, для земельного налога, уплачиваемого организациями, ст. 393 НК РФ календарный год установлен в качестве налогового периода, а кварталы, соответственно, указаны как отчетные периоды.

При этом Налоговый кодекс предусматривает возможность совсем отказаться от отчетных периодов по отдельным видам налогов. Например, поскольку земельный налог относится к разряду местных, органам местного самоуправления предоставлено право по этому налогу отчетные периоды не устанавливать (п. 3 ст. 393 НК РФ).

В таких случаях налоговый и отчетный периоды совпадают по продолжительности (налоговый отчетный период).

О том, как уплачивается земельный налог, читайте в этом материале.

Предельные сроки уплаты, как правило, из года в год остаются неизменными, и налогоплательщик заранее к ним готовится, чтобы оплатить свои налоговые обязательства в срок и в полном объеме. Однако под давлением обстоятельств коррекции все-таки производятся. Например, для такого налога, как НДС, законодателями неоднократно за последние годы изменялся срок и порядок уплаты. Некоторое время назад ежеквартально рассчитываемые суммы НДС уплачивались плательщиками этого налога не позднее 20-го числа месяца, следующего за отчетным кварталом. Сейчас срок уплаты отодвинули до 25-го числа, а сумма НДС, подлежащая уплате по окончании квартала, делится на 3 части и уплачивается в течение 3 месяцев равными долями.

Можно ли изменить налоговый период

Налоговый период является одним из обязательных элементов налогообложения, без определения которого ни один налог не может быть установлен (п. 1 ст. 17 НК РФ).

Для отдельных видов налогов коррекция длительности налогового периода возможна только при одном непременном условии — если будут внесены изменения в НК РФ. В том числе это касается и тех налогов, отдельные элементы которых устанавливаются и корректируются местными или региональными властями (например, они вправе устанавливать свои ставки налога, сроки уплаты и т. д.).

Итоги

Налоговый период представляет собой временной промежуток, устанавливаемый Налоговым кодексом РФ, по истечении которого рассчитывается и уплачивается налог. Для большинства налогов он составляет календарный год. По отдельным налогам предусмотрен менее длительный налоговый период (квартал или месяц).

Отчетный период — это промежуток времени, за который налогоплательщик должен отчитаться и проавансировать бюджет. Такой период по продолжительности короче налогового. В некоторых обстоятельствах отчетные периоды не устанавливаются, если это предусмотрено региональным или местным законодательством в отношении соответствующих видов налогов.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Многие из нас часто встречали подобную фразу: “рубль укрепился благодаря наступлению налогового периода ” или такую “без поддержки налогового периода рубль начал снижаться”. Так очень любят писать почти все аналитики валютного и фондового рынка. В данном случае основная идея заключается в том, что для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля. Так ли это на самом деле и насколько сильно влияние налогового периода на укрепление рубля, я и постараюсь выяснить в этой статье.

В данной статье курс рубля будет рассчитываться по отношению к доллару США. Т.е. фраза “рубль укрепился” будет означать, что, в соответствии с курсом ЦБ России, за один доллар США стали давать меньше рублей.

Параметры тестирования

Для проведения тестирования я скачал статистику курса рубля по отношению к доллару США с 01.01.2015 по 31.12.2018, т.е. за 4 полных года. Я специально начал тестовый период с 2015 года, чтобы исключить 2014 год, когда колебания курса рубля были очень велики.

Теперь осталось определиться с тем, когда же начинается налоговый период. Календарь налоговых выплат вы можете посмотреть по следующей ссылке:

Как вы можете заметить, налоги выплачиваются в течение всего месяца, но наиболее существенные налоговые платежи приходятся каждый месяц на один и то же день. Это 25 число. Именно в этот день предприятия экспортеры платят налог на добычу полезных ископаемых, НДС и акцизы. Соответственно, наша задача в данной статье: проверить гипотезу о том, что существует зависимость роста курса рубля и 25 числа каждого месяца.

Результаты тестирования

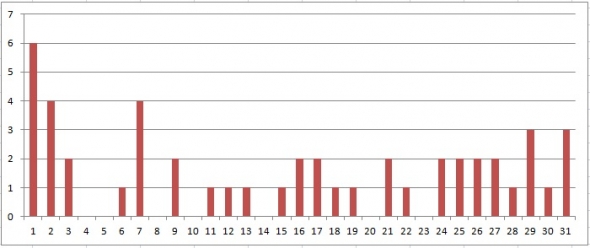

На Рис.1 приведена диаграмма зависимости дня месяца и количества максимумов курса рубля по итогам месяца. На оси X приведены дни месяца, а на оси Y приведено количество раз, когда курс рубля в этот день достиг максимального значения по итогам месяца. Соответственно, за 4 года наблюдения максимальное значение курса рубля было в первый день месяца 6 раз, а в пятый день месяца ни разу.

Рис. 1. Максимальные месячные значения рубля по дням месяца.

Как вы можете заметить, 25 числа за 48 месяцев (4 года тестового интервала) максимальным курс рубля был всего 2 раза. Может быть, хитрые экспортеры продавали валюту заранее, 24 числа или 23? Но, судя по Рис. 1 и в эти дни не было какого-то всплеска роста курса рубля.

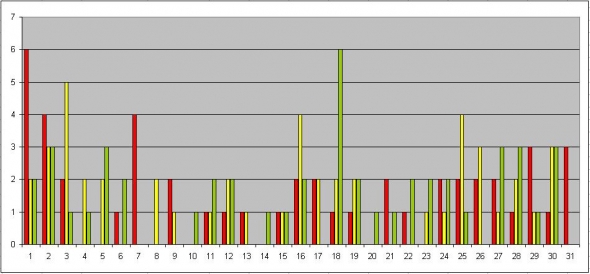

Кто-то наверняка скажет, что одного дня недостаточно для анализа движения курса рубля. Ну что же, давайте возьмем три дня. Рассмотрим три дня каждого месяца, когда курс рубля был максимальным. Проанализировав статистику за 4 года, получим диаграмму зависимости курса рубля от 3 лучших дней месяца, см. Рис. 2.

Рис.2. Три максимальные месячные значения рубля по дням месяца.

На Рис. 2. красным цветом выделен максимальный курс рубля, желтым – 2-й после максимального, зеленым – 3-й после максимального. Соответственно, 25 числа за 4 года наблюдения курс рубля был максимальным 2 раза, вторым после максимума значение было 4 раза и третьим после максимума значение было 1 раз. Опять, как вы без труда можете заметить, никакого статистически значимого роста курса рубля 25 числа или за день-два до 25 не наблюдается.

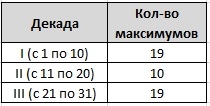

Давайте теперь попробуем разбить максимумы курса рубля по декадам месяца. Мы получим следующую табличку:

Таблица 1. Максимумы курса рубля по декадам месяца.

Как вы можете заметить из таблицы 1, наиболее часто рубль достигал своего максимума в начале и конце месяца, и в этом нет ничего удивительного. Дело в том, что курс рубля часто находился в долгосрочном трендовом движении и если был рост, то максимальный курс был в конце месяца, а если начиналось падение, то максимальный курс был в начале месяца.

Заключение

На курс рубля влияет множество разных факторов, ниже я приведу список основных из них:

- Ключевая ставка ЦБ

- Ставка ФРС

- Инфляция

- Покупка валюты ЦБ и Минфином

- Санкции

- Операции кэрри-трейда

Возможно, приближение налогового периода также оказывает некоторое влияние на курс рубля, но это влияние незначительно по сравнению с другими факторами. Другими словами, построить эффективную торговую систему для прогнозирования курса рубля ТОЛЬКО на основе анализа налоговых периодов представляется, на мой взгляд, крайне сложной, а, скорее всего, просто невыполнимой задачей.

Читайте также: