Отчетность по ндфл в 2019 году

Обновлено: 16.05.2024

Более чем за год до наступления 2021 года стало известно, что с соответствующего налогового периода изменится отчетность по НДФЛ. Об этом было сказано в Федеральном законе от 29.09.2019 № 325‑ФЗ, который внес изменения в п. 2 ст. 230 НК РФ, вступившие в силу с 01.01.2020 [1] .

В связи с этими изменениями издан Приказ ФНС России от 15.10.2020 № ЕД-7‑11 / 753@ (далее – Приказ ФНС № ЕД-7‑11 / 753@), которым утверждены форма расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (6‑НДФЛ), порядок ее заполнения и представления, формат представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, в электронной форме, а также форма справки о полученных физическим лицом доходах и удержанных суммах НДФЛ (далее – Справка).

Данный документ впервые должен быть применен начиная с отчетности за I квартал 2021 года. При этом утрачивает силу Приказ ФНС России от 14.10.2015 № ММВ-7‑11 / 450@, до сих пор применявшийся с целью заполнения формы 6‑НДФЛ, но по его правилам необходимо отчитаться за 2020 год не позднее 01.03.2021. Да и Справки за 2020 год представляются в соответствии с Приказом ФНС России от 02.10.2018 № ММВ-7‑11 / 566@, который в дальнейшем утратит силу.

Заполнение титульного листа.

Изменения внесены уже в титульный лист формы 6‑НДФЛ (далее – Расчет), хотя они в основном выглядят формальными.

Так, до сих пор в нем надо было указать период представления Расчета с соответствующим кодом и налоговый период (год). Под периодами представления имелись в виду отчетные периоды по НДФЛ (первый квартал, полугодие, девять месяцев, год), а отдельными кодами отмечались такие же отчетные периоды, но при реорганизации (ликвидации) организации.

По месту жительства индивидуального предпринимателя

По месту жительства адвоката, учредившего адвокатский кабинет

По месту жительства нотариуса, занимающегося частной практикой

По месту жительства члена (главы) крестьянского (фермерского) хозяйства

По месту нахождения российской организации

По месту нахождения правопреемника российской организации

По месту нахождения обособленного подразделения российской организации

По месту нахождения (учета) российской организации при представлении расчета по закрытому обособленному подразделению

По месту осуществления деятельности индивидуального предпринимателя

По месту нахождения обособленного подразделения иностранной организации в Российской Федерации

Это правило связано с тем, что в соответствии с абз. 8 п. 7 ст. 226 НК РФ такие предприниматели с доходов наемных работников обязаны перечислять исчисленные и удержанные суммы налога в бюджет по месту своего учета в связи с осуществлением данной деятельности.

В иных случаях они указывают код по ОКТМО по месту жительства.

Заполнение раздела 1.

Существенные изменения претерпели разд. 1 и 2 Расчета. Как видно, чиновники учли большинство проблем, связанных с заполнением Расчета в прежней редакции.

Так, в разд. 1 Расчета будут указываться данные об обязательствах налогового агента, причем это будут не какие‑либо промежуточные данные, а именно те, на основании которых налоговые органы смогут контролировать эти обязательства.

В качестве сводных данных в разд. 1 будет фигурировать только сумма НДФЛ, удержанная за последние три месяца отчетного периода, обобщенная по всем физическим лицам и выплатам (строка 020).

В этом же разделе надо указать отдельно по каждой дате (не позднее которой должно быть сделано перечисление налога) все выплаты за те же три последних месяца отчетного периода (в строке 021).

Пример

7‑го числа месяца работникам выплачена зарплата и с нее удержан НДФЛ в сумме 22 000 руб.

10‑го и 25‑го числа месяца выплачены суммы пособия по временной нетрудоспособности (в части обязанности работодателя) двум работникам. Удержан НДФЛ, соответственно, 350 и 540 руб.

В месяце 30 дней.

В соответствии с п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Следовательно, надо перечислить НДФЛ не позднее 8‑го числа месяца (удержанный с суммы заработной платы) и не позднее 30‑го числа месяца (удержанный с пособий по временной нетрудоспособности). Выходные дни в рамках примера учитывать не будем.

По нашему мнению, если срок перечисления с нескольких выплат совпадает, то соответствующий НДФЛ можно указывать суммарно по одной строке.

Срок перечисления налога

Сумма налога, удержанная за последние три месяца отчетного периода, указанная в поле 020, должна соответствовать сумме значений всех заполненных полей 022.

Аналогично в разд. 1 Расчета указывается сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ за последние три месяца отчетного периода. То есть в поле 030 отражается общая сумма налога, возвращенная таким образом за этот период. А в полях 031 и 032 – в том числе суммы возврата в каждую отдельную дату этого же периода.

Если у физического лица сумма дохода с начала налогового периода нарастающим итогом превысила 5 млн руб., то в соответствии с новой редакцией гл. 23 НК РФ с суммы превышения названной величины налог удерживается по ставке 15 %. В таком случае для доходов и налога, удерживаемого по этой ставке, заполняется отдельный экземпляр разд. 1. Это следует из Письма ФНС России от 01.12.2020 № БС-4‑11 / 19702@. В нем приведены примеры того, как Расчет заполняется в подобной ситуации.

Заполнение раздела 2

В разделе 2 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разд. 2 заполняется для каждой из ставок налога.

Здесь указывается не только обобщенная по всем физическим лицам вся сумма начисленного дохода нарастающим итогом с начала налогового периода. В том числе надо выделить по отдельным строкам сумму дохода:

– в виде дивидендов;

– по трудовым договорам (контрактам);

– по гражданско-правовым договорам, предметом которых являются выполнение работ (оказание услуг).

Такая разбивка облегчит, видимо, налоговикам контроль начисления НДФЛ и страховых взносов при том, что их облагаемая база различается.

Общие суммы исчисленного и удержанного налога заносятся без разбивки [5] , общая сумма вычетов указывается только в целом по всем физическим лицам.

Также надо указать общее количество физических лиц, которым в отчетном периоде был начислен облагаемый налогом доход.

Обратите внимание:

В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется.

В поле 190 разд. 2 указывается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, но, в отличие от разд. 1, нарастающим итогом с начала налогового периода.

В соответствии с Приказом ФНС № ЕД-7‑11 / 753@ Справка представляется теперь при составлении Расчета за налоговый период – календарный год и вместе с Расчетом.

Обратите внимание:

Согласно п. 5.3 Порядка заполнения взамен отдельной представленной Справки может быть представлена корректирующая или аннулирующая ее (при этом требуется представление уточненного Расчета с корректирующими (аннулирующими) Справками).

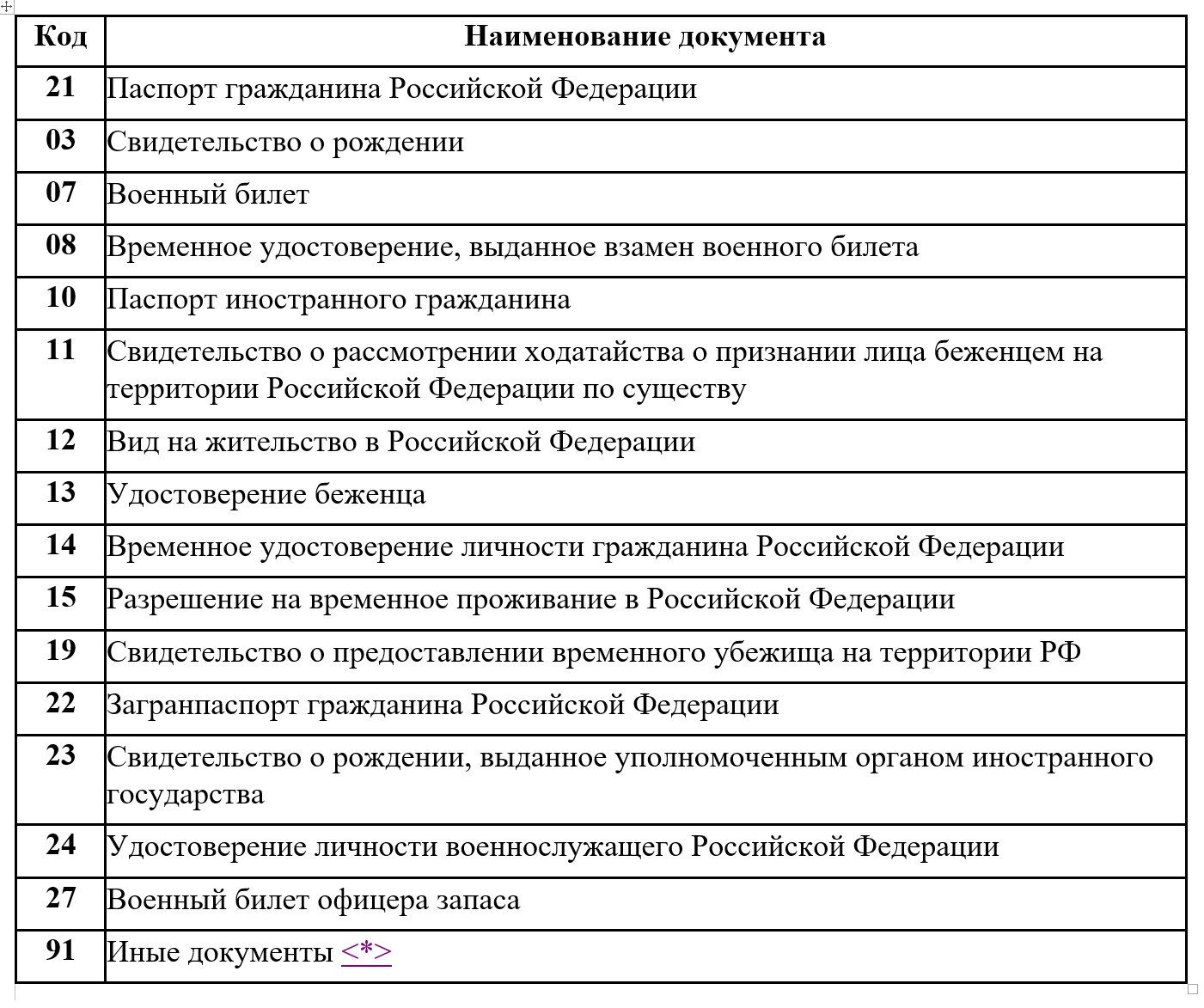

Для свидетельства о предоставлении временного убежища на территории Российской Федерации вместо кода 19 теперь действует код 18.

Нет больше отдельных кодов для загранпаспорта гражданина РФ и военного билета офицера запаса. В то же время сохранен код 91, который указывается в отношении иных документов, признаваемых в соответствии с законодательством или международными договорами РФ в качестве удостоверяющих личность налогоплательщика.

Обратите внимание:

В силу п. 3 ст. 230 НК РФ налоговые агенты по‑прежнему обязаны выдавать физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога. Очевидно, теперь они должны это делать по форме, утвержденной в соответствии с приложением 4 к Приказу ФНС № ЕД-7‑11 / 753@.

[2] Порядок заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6‑НДФЛ) (приложение 2 к Приказу ФНС России № ЕД-7‑11 / 753@).

[3] См. новую редакцию приложения 4 к Порядку заполнения.

[4] В Приказе ФНС России № ЕД-7‑11 / 753@, который вступил в силу с 01.01.2021, имеется указание в отношении данного спецрежима, хотя этот спецрежим не применяется с той же даты.

[5] За исключением исчисленной суммы налога, из нее надо выделить сумму налога, исчисленного с доходов в виде дивидендов.

Многочисленные поправки, внесенные в Налоговый кодекс Федеральным законом от 29.09.19 № 325-ФЗ (далее — Закон № 325-ФЗ), затронули НДФЛ и страховые взносы. Так, годовую отчетность по НДФЛ за 2019 год налоговым агентам придется сдать на месяц раньше. А с 2021 года справки 2-НДФЛ и вовсе отменят. Законодатель также изменил порядок представления расчета по страховым взносам (РСВ). Большинство поправок начнут действовать c 1 января 2020 года, однако некоторые новшества уже вступили в силу.

НДФЛ: новшества для налоговых агентов по уплате налога и сдаче отчетов

В части НДФЛ наиболее важными для налоговых агентов являются новшества, которые меняют правила перечисления в бюджет удержанного налога и представления соответствующей отчетности. Но прежде рассмотрим поправку, актуальную для ситуации, когда налоговый агент не удержал НДФЛ.

Уплата налога за счет средств организации

В пункт 9 статьи 226 НК РФ внесено новшество, допускающее с начала 2020 года уплату НДФЛ за физическое лицо из средств налогового агента. Но это будет возможно только в одном случае: если при налоговой проверке установлены факты неудержания или неполного удержания НДФЛ при выплате доходов. В такой ситуации организация может принять решение о том, что она не станет проводить перерасчет и доудерживать НДФЛ у сотрудника, а оплатит недоимку за счет собственных средств.

При этом перечисленный НДФЛ не будет признаваться доходом физлица-налогоплательщика, у которого налоговый агент вовремя не удержал налог (новая редакция п. 5 ст. 208 НК РФ). Поэтому начислять НДФЛ на НДФЛ, уплаченный за счет средств организации, не надо.

Перечисление НДФЛ за обособленные подразделения

Заметим, что многие организации практиковали указанный способ уплаты налога и до появления комментируемых поправок. Хотя формально подобные действия были вне закона, негативных последствий они не влекли. Объясним почему.

Представление 2-НДФЛ и 6-НДФЛ по обособленным подразделениям

О выборе налогового органа, в который будет подаваться отчетность, нужно официально уведомить все ИФНС, где организация состоит на учете по месту нахождения обособленных подразделений. Сделать это необходимо не позднее 1 числа налогового периода, то есть календарного года (ст. 216 НК РФ).

Выбор налогового органа фиксируется на год и поменять его в течение года нельзя. Исключение составляют ситуации, когда происходит изменение количества подразделений на территории муниципального образования — в таком случае в ИФНС нужно представить другие уведомления (новая редакция п. 2 ст. 230 НК РФ). Законодатели не прописали срок и правила представления уведомлений в таких случаях. Устранять этот пробел, видимо, придется чиновникам при разработке форм и порядка направления уведомлений.

Новые сроки сдачи форм 2-НДФЛ и 6-НДФЛ

А начиная с 2021 года, справка 2-НДФЛ как отдельный документ, содержащий сведения о доходах и суммах исчисленного, удержанного и перечисленного налога, и вовсе перестанет существовать. По задумке законодателей, эта информация должна войти в состав расчета 6-НДФЛ (новая редакция п. 2 ст. 230 НК РФ).

В 2020 году 1 марта выпадает на воскресенье, следовательно, с учетом положений пункта 7 статьи 6.1 НК РФ, справки 2-НДФЛ и расчет 6-НДФЛ за 2019 год надо сдать не позднее 2 марта.

Способ сдачи отчетности по НДФЛ

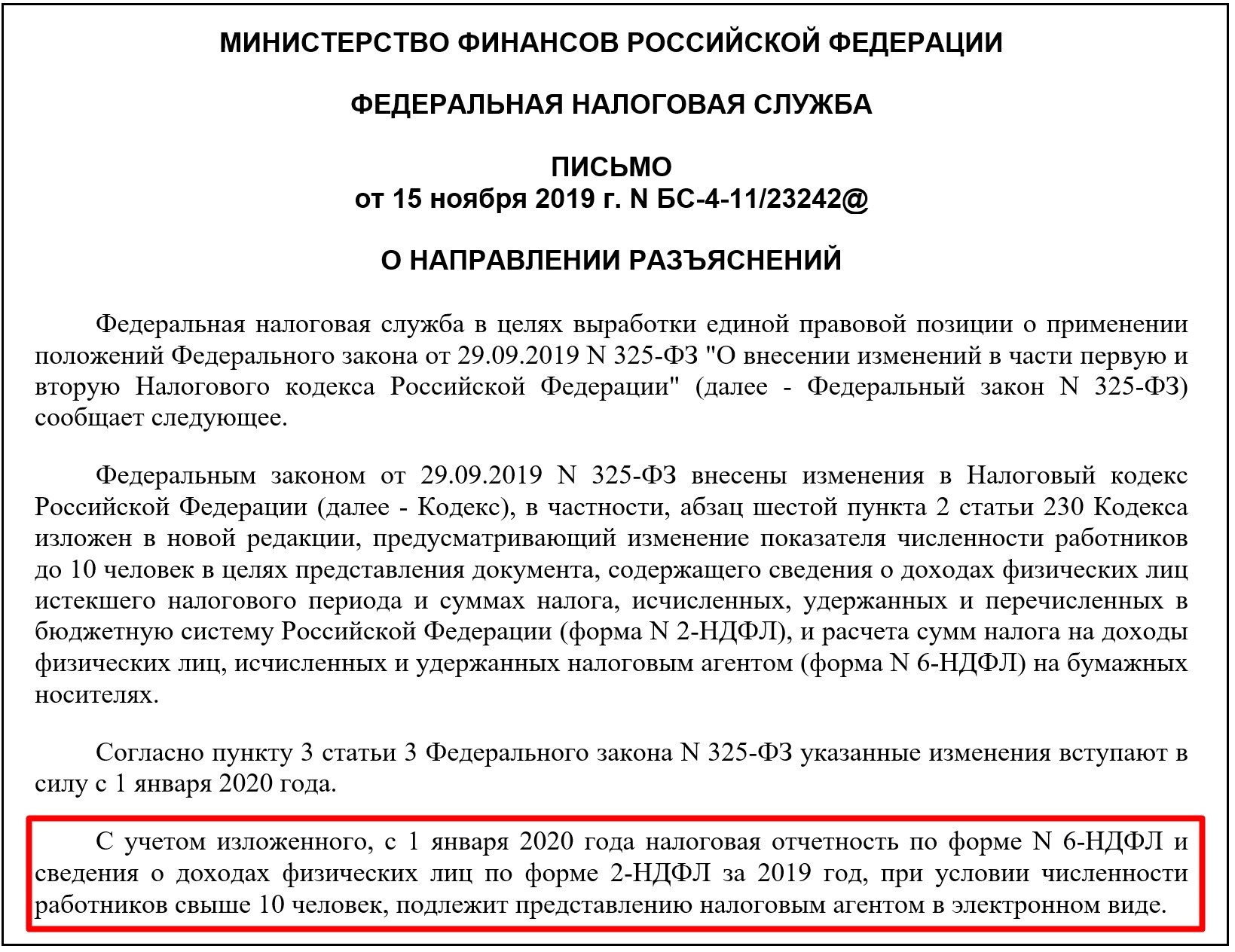

С 2020 года право сдавать отчетность по НДФЛ на бумажном носите сохранится только у тех налоговых агентов, которые за год выплатили доходы максимум 10 физлицам. Как только количество получателей дохода составит 11 или более человек, отчетность нужно будет представлять в электронном виде по ТКС. Такой вывод можно сделать из новой редакции пункта 2 статьи 230 НК РФ. Изменения нужно будет применять в отношении отчетности, представляемой с 1 января 2020 года, в том числе расчета 6-НДФЛ и справок 2-НДФЛ за 2019 год.

Отметим, что некоторые эксперты придерживаются другой трактовки комментируемой нормы пункта 2 статьи 230 НК РФ. Они полагают, что те, кто выплатил доходы 10 и более физлицам, смогут сдавать формы 6-НДФЛ и 2-НДФЛ только в электронном виде через интернет. Возможно, что на этот счет появятся официальные разъяснения Минфина и ФНС.

Обратите внимание: если вы раньше не сдавали отчетность через интернет, вам стоит заблаговременно заключить договор с оператором ЭДО — электронного документооборота (согласно Налоговому кодексу, именно через него сдается описанная выше отчетность) и подключиться к системе для отправки отчетности.

Заключить договор и сдать 6‑НДФЛ, 2‑НДФЛ и РСВ через оператора ЭДО Сдать бесплатно

Страховые взносы: уточнения по порядку уплаты взносов и сдачи РСВ

Нормы Налогового кодекса, касающиеся страховых взносов, с 1 января 2020 года изменятся следующим образом.

Во-вторых, как было сказано выше, с 1 января 2020 снижается порог численности работников, при котором страхователь должен представлять РСВ в электронном виде по ТКС. Такая обязанность появится у тех плательщиков, которые в течение расчетного или отчетного периода начислили выплаты и вознаграждения по трудовым договорам или договорам подряда (оказания услуг) как минимум 11 физическим лицам (новая редакция п. 10 ст. 431 НК РФ). Новый критерий численности необходимо учитывать при сдаче РСВ за 2019 год и более поздние периоды.

Другие изменения по НДФЛ и страховым взносам, внесенные Законом № 325-ФЗ

Новшество

Соответствующая норма НК РФ

Дата вступления в силу

НДФЛ

Правила о налогообложении процентов по вкладам применяются также к процентам, которые начисляются на остатки по счетам (т.е. по договору банковского счета).

Новая редакция ст. 214.2 НК РФ

1 января 2020 года

НДФЛ с выигрышей в казино и игровых автоматах исчисляется с разницы между доходом и расходом участника азартных игр. Налоговая инспекция рассчитает налог на основании данных, полученных с онлайн-кассы организатора азартных игр, и направит получателю выигрыша соответствующее уведомление. Срок уплаты налога — 1 декабря года, следующего за тем, в котором был получен доход.

Новый п. 3 ст. 214.7 НК РФ

Систематизированы правила определения величины дохода при продаже недвижимости. В частности, прописано, как установить доход, если объект продан по цене меньшей, чем его кадастровая стоимость.

П. 2 ст. 214.10 НК РФ

П. 6 ст. 214.10 НК РФ и новая редакция подп. 2 п. 2 ст. 220 НК РФ

Если одаряемый или продавец недвижимости не представит декларацию по полученному доходу, ИФНС сама рассчитает налог на основании данных ЕГРН. При этом налоговики должны применить соответствующие вычеты.

П. 3 — 6 ст. 214.10 НК РФ

Единовременные выплаты педагогическим работникам, полученные в рамках госпрограммы, освобождены от НДФЛ. Необлагаемая сумма составит 1 млн руб. Льгота будет применяться к тем выплатам, право на которые возникнет в 2020 — 2022 годах.

Новая редакция п. 37.2 ст. 217 НК РФ

Новая редакция подп. 4 п. 1 ст. 220 НК РФ

Наследники и одаряемые (в случаях, когда дарение не облагается НДФЛ) могут уменьшить доходы от продажи соответствующих объектов на документально подтвержденные расходы по их приобретению, произведенные наследодателем или дарителем. Это правило применяется, если наследодатель или даритель ранее не учел такие расходы в составе вычетов.

Новая редакция подп. 2 п. 2 ст. 220 НК РФ

29 сентября 2019 года (применяются в отношении доходов, полученных, начиная с налогового периода 2019 года).

Сумма НДФЛ, уплаченного при получении имущества безвозмездно (или с частичной оплатой), может уменьшать доход от продажи этого имущества.

Определен порядок уменьшения дохода от продажи доли в недвижимости, приобретенной с использованием материнского капитала.

29 сентября 2019 года (распространяются на доходы, полученные, начиная с налогового периода 2017 года).

Организации и ИП, выплачивающие доходы по договорам купли-продажи или мены ценных бумаг, являются налоговыми агентами по НДФЛ. При исчислении налога они обязаны уменьшить выплаченные физлицу доходы на сумму документально подтвержденных расходов по приобретению и хранению ценных бумаг (если имеется соответствующее заявление физлица). Документы о таких расходах налоговый агент должен хранить 5 лет.

Новая редакция п. 1 ст. 226 НК РФ

1 января 2020 года

Состоящие на учете в налоговых органах РФ иностранцы (лица без гражданства), с доходов которых не был удержан НДФЛ, должны представлять декларации по доходам. Это нужно сделать и в том случае, если налоговый агент сообщил в ИФНС о невозможности удержать налог.

Новый подп. 9 п. 1 ст. 228 НК РФ и новая редакция п. 6 ст. 228 НК РФ

Заявление о возврате (зачете) НДФЛ можно включить в состав декларации по доходам.

Новая редакция п. 4 ст. 229 НК РФ

1 января 2021 года

Налоговые агенты при осуществлении операций с ценными бумагами представляют cправки 2-НДФЛ в общеустановленном порядке.

Утратил силу п. 4 ст. 230 НК РФ

1 января 2020 года

Страховые взносы

Для получения освобождения от уплаты страховых взносов на период приостановления статуса адвоката, достаточно представить заявление в ИФНС по месту учета.

Новая редакция п. 7 ст. 430 НК РФ

1 января 2020 года

Двадцать лет существовавшая единая ставка налога в 13% будет повышена до 15% для категории лиц с заработной платой выше 5 млн руб. Также в 2020 году НДФЛ шагнул в сторону цифровизации - большой пласт компаний был переведен на электронную отчетность по этому налогу. Облегчена учесть компаний с обособленными подразделениями по НДФЛ, изменен срок сдачи отчетности по этому налогу. Подробнее об изменениях по НДФЛ, а также о том, как рассчитать налог на доходы физических лиц и как это сделать в системе СБИС, читайте в нашей статье.

НДФЛ в 2020 году: сроки сдачи отчетов.

Важно. До 30 июля нужно сдать налоговую декларацию 3-НДФЛ за 2019 год. Декларацию 3-НДФЛ необходимо сдать в том числе и с нулевой суммой к уплате налога. В декларации должны быть отражены не только доходы, но и налоговые вычеты.

Кто предоставляет декларацию 3-НДФЛ.

- Индивидуальные предприниматели;

- Лица, занимающиеся частной практикой: адвокаты, нотариусы и т.п.;

- Лица, получившие доход от продажи имущества;

- Лица, получившие в дар имущество, транспортные средства, акции и т.п. от физлиц, не являющихся их близкими родственниками;

- Лица, получившие вознаграждения от сдачи недвижимости в аренду и т.п.;

- Лица, получившие выигрыши;

- Лица, получившие доход от источников за пределами России.

Напомним, срок уплаты НДФЛ за 2019 год для перечисленных выше категорий налогоплательщиков истек 15 июля. Однако для ИП, занятых в наиболее пострадавших от коронавируса отраслей и внесенных на 1 марта 2020 года в реестр субъектов малого и среднего бизнеса, срок уплаты НДФЛ продлен до 15 октября 2020 г.

Согласно налогового кодекса (229 статья НК), срок сдачи 3-НДФЛ - не позднее 30 апреля года, следующего за отчетным. Сдача НДФЛ в 2020 году была перенесена в связи с COVID-19. Сдать декларацию только в целях получения налогового вычета можно в любое время в течение года.

И это не все изменения по срокам сдачи отчетности по НДФЛ. С 2020 года сроки сдачи отчетов по форме 6-НДФЛ и 2-НДФЛ были сдвинуты на месяц вперед. Была установлена новая дата сдачи отчетности для этих форм – до 1 марта.

Плавающая ставка НДФЛ: экономика или политика?

Президент РФ Владимир Путин в последней декаде июня в обращении к жителям страны заявил о том, что граждане с очень высокими доходами будут платить НДФЛ по повышенной ставке. А это значит, что действовавшая два десятилетия единая ставка налога на доходы физических лиц 13% больше не будет единой для всех и станет прогрессирующей – для граждан с доходом выше 5 миллионов рублей в год она повысится с 2021 года до 15%.

Повышенная ставка коснется граждан, чей ежемесячный доход составляет 416,7 тыс. руб. и выше. Есть важное уточнение: повышенной ставкой будут облагаться не все доходы, а превышающие сумму в 5 млн руб. в год. Число таких высокооплачиваемых специалистов в РФ точно оценить сложно, эксперты называют цифру примерно в несколько сотен тысяч человек, это менее 0,5% от всех работающих граждан. По оценке экономистов, повышение ставки НДФЛ даст бюджету страны порядка 60 млрд руб. Эти средства будут централизованы и направлены на лечение детей с тяжелыми, редкими заболеваниями.

15% - повышенная ставка НДФЛ для высокооплачиваемых работников,

416,7 тыс. руб. – ежемесячный доход свыше этой суммы будет облагаться повышенной ставкой НДФЛ,

60 млрд руб. – доходы бюджета от повышения ставки НДФЛ.

Несмотря на то, что о прогрессирующей шкале НДФЛ говорили не один год, ее введение стало скорее неожиданностью, чем планомерным решением. Еще в начале 2020 года министр финансов Антон Силуанов в беседе с журналистами говорил, что в ближайшие годы НДФЛ меняться не будет, к этому вопросу в планах правительства вернуться к 2024 году. Ранее не самым лестным образом об идее прогрессирующего налога на доходы физлиц отзывался и сам Президент, говоря, что в этой идее больше шума, чем экономической целесообразности.

Стремительное принятие решения о повышении ставки НДФЛ для высокооплачиваемых работников, по мнению экспертов, связано с двумя факторами: во-первых, необходимостью пополнения бюджета из-за внеплановых расходов на борьбу с коронавирусом и его последствиями, во-вторых, с резко возросшим запросом со стороны общества на социальную справедливость.

Аналитики полагают, что решение о повышении ставки до 15% для высокооплачиваемых работников – лишь первый шаг на пути развития прогрессирующей ставки НДФЛ. Это тренировка на небольшой группе, в дальнейшем может последовать дифференциация ставки для других категорий работающих граждан.

Отчетность по НДФЛ переводят в электронный формат.

В 2020 году отчетность по НДФЛ на бумаге могут сдавать только те компании, численность которых не превышает 10 человек. С 2020 года предприятия численностью более 10 человек должны сдавать налоговую отчетность по форме 6-НДФЛ и 2-НДФЛ за 2019 год в электронном виде.

Отчетность должна быть представлена в электронной форме с использованием усиленной квалифицированной электронной подписи по ТКС (телекоммуникационным каналам связи).

Важно отметить, что электронная отчетность становится для таких плательщиков не альтернативным способом подачи отчетной информации (наравне с бумажной отчетностью), а единственным законным способом предоставления данных.

Предприятиям с обособленными подразделениями стало проще платить НДФЛ.

В 2020 году поменялись правила по сдаче отчетности НДФЛ для компаний с обособленными подразделениями

- У компаний, имеющих несколько обособленных подразделений на территории одного муниципального образования, появилась возможность представлять налоговую отчетность по НДФЛ и перечислять удержанные суммы НДФЛ в бюджет по месту учета самой организации или одного из ее обособленных подразделений. Ранее такие компании были должны сдавать отчетность и в головной организации, и в каждом обособленном подразделении. О том, где компания приняла решение сдавать отчетность и перечислять налог, необходимо поставить в известность ФНС.

- У компаний, имеющих несколько обособленных подразделений на территории разных муниципальных образований, появилась возможность среди обособленных подразделений выбрать ответственное и уведомить об этом ФНС.

Новые контрольные соотношения для отчетов по НДФЛ.

Дополнены контрольные соотношения для проверки расчетов по форме 6-НДФЛ и справок 2-НДФЛ. Дополнения внесены Письмом ФНС Письмо ФНС РФ от 17.10.2019 N БС-4-11/21381@. Новые контрольные соотношения сопоставляют среднюю зарплату работника с МРОТ и средней зарплатой по отрасли.

Проверяя данное соотношение, налоговые органы не преследуют цель подменить социальную задачу трудовой инспекции – выявить занижение размера зарплаты сотруднику, они преследуют цель выявить занижение налоговой базы по НДФЛ.

Если инспектор обнаружит расхождение с контрольными соотношениями, плательщика должны уведомить об этом, после чего потребуется либо дать объяснения, либо внести исправления в течение пяти дней.

Законодательные инициативы по НДФЛ.

- Обсуждается вопрос объединение отчетных форм 2-НДФЛ и 6-НДФЛ.

По данным из открытых источников, ФНС проводит работу по упрощению процедуры представления отчетности по НДФЛ и уплаты данного налога. Возможно, в перспективе нескольких ближайших лет произойдет объединение данных форм отчетности: 2-НДФЛ может быть представлена внутри расчета 6-НДФЛ. Отчет же по форме 6-НДФЛ будет упрощен.

- Обсуждается возможность снижения НДФЛ для нерезидентов.

Осенью 2019 г. началась разработка проекта федерального закона о снижении налоговой ставки по НДФЛ для иностранных работников-нерезидентов с 30% до 13%. Законопроект уже разработан, более того, 25 февраля 2020 года прошла новость, что завершился этап публичных обсуждений в отношении текста законопроекта и антикоррупционной экспертизы. Однако пандемия отодвинула данную законодательную инициативу на второй план. В чем суть изменений: налогоплательщик, который работал в РФ менее 183 дней за последний год, платит налог НДФЛ как нерезидент по ставке 30%. Исключением являются лишь несколько категорий, например, беженцы, высококвалифицированные специалисты и др., НДФЛ у которых ниже. Новая законодательная инициатива была призвана унифицировать ставку для нерезидентов на уровне 13%.

Формула для расчета НДФЛ:

Как рассчитать НДФЛ в СБИС.

В системе СБИС сформировать платежное поручение на уплату НДФЛ можно прямо из ведомости на выдачу.

Пошаговый алгоритм работы в СБИС:

СБИС Бухгалтерия и Учет позволяет бухгалтеру вести полный цикл учета: от ввода первичных документов до закрытия периода и формирования отчетов. А СБИС Электронная отчетность призвана автоматизировать процесс подготовки и сдачи отчетности; она гарантирует правильность форм отчетности, точность отчетной информации и соблюдение сроков сдачи отчетности в контролирующие органы. СБИС сводит риск сделать ошибку в отчетности к нулю.

Используйте СБИС и будьте в курсе всех нововведений. А как СБИС автоматизирует ваш бизнес, вам готовы рассказать наши консультанты.

А если у вас возникают сложности с ведением и сдачей отчетности, обратитесь к нашим специалистам. Они без ошибок и точно в срок сдадут все необходимые отчеты в государственные органы.

По итогам каждого года работодатели обязаны отчитаться в ИФНС о выплаченном сотрудникам доходе и удержанном с него налоге. Сведения оформляются специальным документом и представляются отдельно по каждому работнику. Рассмотрим, как составить справку 2-НДФЛ за 2019 год.

Для чего нужна справка 2-НДФЛ?

Справка 2-НДФЛ содержит сведения о доходе физического лица и НДФЛ, уплаченном с него. Налоговики с помощью этого документа отслеживают информацию о сумме удержанного и перечисленного в бюджет налога. Работникам она нужна для подтверждения своего дохода, например, в банке при получении кредита или в ИФНС при заявлении налогового вычета.

Приведем краткую характеристику справки 2-НДФЛ:

- Получателем справки является не только ИФНС, куда она сдается по итогам года, но и работник, которому она выдается по запросу.

- На каждого сотрудника составляется отдельная справка 2-НФДЛ.

- В справке, помимо выплаченного дохода и уплаченного налога, отражаются суммы налоговых вычетов: имущественных, социальных и стандартных, предоставленных работнику в течение года.

- В ИФНС справка сдается один раз в год в установленный законом срок, работнику она выдается столько раз, сколько он ее запрашивает.

- 2-НФДЛ выдается работнику абсолютно бесплатно, независимо от того, сколько экземпляров он запросил и как часто он за ней обращался.

- В 2019 году для ИФНС и работника составляются две разные справки.

Виды 2-НДФЛ: для ИФНС и для работника

С отчетности за 2018 год справка 2-НДФЛ составляется по двум разным формам:

- Для ИФНС — справка о доходах и суммах налога физического лица (форма 2-НДФЛ).

- Для работника — справка о доходах и суммах налога физического лица.

Кто сдает 2-НДФЛ за 2019 год?

Справка 2-НДФЛ составляется и сдается в ИФНС налоговыми агентами, которые в налоговом периоде выплачивали своим сотрудникам доходы, облагаемые НДФЛ. К ним, в частности относятся (ст. 226 НК РФ):

- организации;

- ИП;

- нотариусы, адвокаты и другие частнопрактикующие лица;

- обособленные подразделения иностранных организаций в РФ.

Кто не сдает 2-НДФЛ?

Не нужно сдавать 2-НДФЛ, если:

- Доход выплачен ИП в рамках договора ГПХ или самозанятому гражданину (плательщику налога на профдоход).

Налог в этом случае они уплачивают самостоятельно.

- В налоговом периоде доходы сотрудникам не выплачивались.

Если в течение года сотрудники находились в неоплачиваемых отпусках и дохода не получали справку по ним составлять не нужно.

- В организации числится только директор, являющийся учредителем, с которым трудовой договор не заключен и доход, которому не выплачивается.

- Доход выплачен одним физическим лицом в пользу другого.

В этом случае получатель дохода заполняет не справку 2-НДФЛ, а декларацию по форме 3-НДФЛ и сдает ее в ИФНС по месту регистрации по окончании года, в котором он получил доход. Тот, кто выплатил ему доход, ничего в налоговую не сдает, так как не является налоговым агентом.

Подробнее о необходимости заполнения и сдачи нулевой 2-НДФЛ за 2019 год можно узнать в этой статье.

Форма 2-НДФЛ за 2019 год

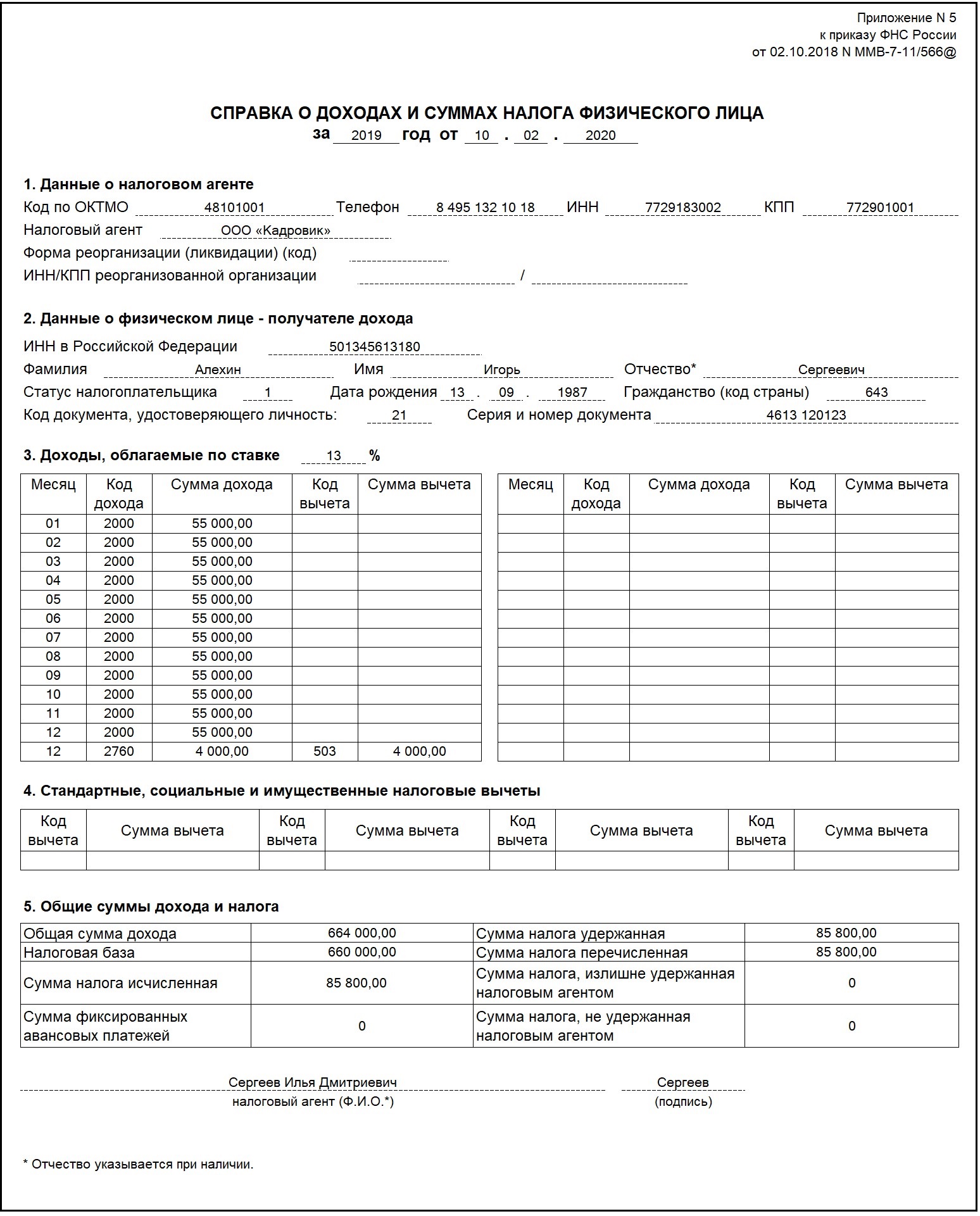

Форма 2-НДФЛ за 2019 год утверждена Приказом ФНС России от 02.10.2018 № ММВ-7-11/566@. Она используется для обоих видов справок: предоставляемых работникам и направляемым в ИФНС.

Справка, направляемая в ИФНС, теперь имеет машиноориентированную форму, то есть ее проверка проходит теперь не в ручном, а в автоматическом режиме.

Способы сдачи 2-НДФЛ в ИФНС

С 01.01.2020 года изменились лимиты, дающие право работодателям сдавать отчет на бумаге. В 2019 году 2-НДФЛ на бумаге могли сдать налоговые агенты, выплатившие доход не более, чем 25 сотрудникам. С 2020 года их численность сократилась до 10 человек.

Формат сдачи справки

Количество сотрудников, которым выплачен доход

- На бумаге — если численность сотрудников, которым выплачен доход, не превышает 10 человек.

Те, кто выплатил доход 10 сотрудникам и менее, могут сдать отчет так как им удобно: на бумаге или электронно. А вот те, у кого сотрудников больше — выбора не имеют, они сдают его только в электронном формате.

- В электронной форме — если сотрудников, получивших доход, 11 человек и больше.

Справка в электронной форме направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота. Перед этим ее нужно подписать ЭЦП.

У многих работодателей возникают вопросы относительно предельной численности сотрудников, позволяющей сдавать 2-НДФЛ на бумаге. Формулировка, указанная в п. 2 ст. 230 НК РФ, довольно размыта и указывает на количество сотрудников — до 10 человек. И у многих это вызывает закономерный вопрос: включительно или нет. До недавнего времени официальных разъяснений по этому вопросу не было и при сдаче отчета на местах между ИФНС и налогоплательщиками часто возникали споры. Точку в этих спорах поставила ФНС, выпустив Письмо от 15.11.2019 № БС-4-11/23242@, в котором указало, на то, что отчет сдается в электронной форме, при численности сотрудников свыше 10 человек:

Сроки сдачи 2-НДФЛ за 2019 год

Срок сдачи 2-НДФЛ в ИФНС — до 1 марта года, следующего за отчетным. Этот срок един для справок:

До 2020 года срок сдачи общей справки и справки по неудержанному НДФЛ различался. Справка по удержанному НДФЛ сдавалась в срок до 1 апреля, по неудержанному — до 1 марта.

Если крайний срок выпадает на выходной или праздник он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ). Так как срок сдачи 2-НДФЛ за 2019 год выпадает на воскресенье, он переносится на первый рабочий день — понедельник 02.03.2020.

Срок выдачи справки, запрошенной сотрудником, — не более 3 рабочих дней с момента получения от него запроса (п. 3 ст. 230 НК РФ, ст. 62 ТК РФ).

Требования к заполнению 2-НДФЛ

Полный перечень требований к заполнению справки 2-НДФЛ, представляемой в ИФНС, приведен в Приказе ФНС РФ № ММВ-7-11/566@. Перечислим самые важные из них:

Образец 2-НДФЛ 2019 для ИФНС

Заполнение справки начинается с первого, общего раздела:

Организации указывают 10-значный номер ИНН и КПП из Свидетельства о постановке на учет. Так как строка ИНН состоит из 12 клеток, в последних двух нужно поставить прочерки. ИП указывают только ИНН, а строку КПП отчеркивают. Если справку сдает ОП, то указывается ИНН головной организации и КПП обособленного подразделения.

Укажите порядковый номер справки. Если подается уточняющая или отменяющая справка в ней нужно указать номер ранее представленной справки.

- Представляется в налоговый орган.

Указываем код ИФНС, в которую сдается справка. Организации направляют их в инспекции по юридическому адресу, ИП по адресу места регистрации. Справки по ОП направляются в ИФНС по месту их учета, но сдаются они головной организацией, а не самим ОП.

Вносится сокращенное название организации в соответствии с уставом. ИП указывают полностью свои ФИО, без сокращений. Если справка сдается правопреемником ликвидируемой организации, нужно указать название этой организации.

Организации и их ОП указывают код ОКТМО муниципального образования, в котором они находятся. ИП, адвокаты, нотариусы и прочие частнопрактикующие лица отражают код ОКТМО по месту их проживания. ИП, состоящие на учете по месту ведения вмененной или патентной деятельности, указывают ОКТМО там, где непосредственно ведут эту деятельность.

Обязательно указывайте актуальный номер телефона, чтобы проверяющий инспектор мог, при возникновении каких-то вопросов, связаться с вами. Вначале укажите код города, а затем номер телефона.

Заполняем Раздел 1

Содержит основные сведения о сотруднике, в отношении которого сдается справка:

Указывается только если он есть у сотрудника, если его нет, то в строке поставьте прочерк. Отказать в приеме справки из-за отсутствия ИНН инспекция не вправе.

Указывается полностью, без сокращений, в соответствии с паспортом сотрудника. Если у него нет отчества, в строке нужно поставить прочерк. Если сотрудник-иностранец его ФИО можно указать латиницей.

Указывается в формате ДД.ММ.ГГГГ арабскими цифрами в соответствии с паспортом.

- Код документа, удостоверяющего личность.

Заполняем Раздел 2

Указывается в зависимости от вида, выплаченного сотруднику дохода:

- Для дивидендов резидентов РФ ставка составит 9% (15% — для нерезидентов).

- Для доходов резидентов РФ — 13% (30% — для нерезидентов РФ).

- Для выигрышей или призов резидентов РФ — 35%.

Подробнее со ставками НДФЛ в отношении разных видов доходов можно ознакомиться в ст. 224 НК РФ.

Вносим общую сумма начисленного и фактически полученного сотрудником дохода. Ее нужно указать без учета налоговых вычетов, отраженных в разделе 3 и Приложении к справке.

Рассчитывается по формуле: Общая сумма дохода — Сумма всех вычетов из раздела 3 — Сумма вычетов из Приложения к справке.

Указываем сумму НДФЛ, исчисленную с дохода сотрудника. Если он иностранец — уменьшаем ее на авансовые платежи по патенту.

Вносим общую сумму удержанного НДФЛ с дохода работника.

- Сумма фиксированных авансовых платежей.

Указываем сумму фиксированных авансовых платежей (по патенту сотрудника-иностранца), уменьшающую исчисленный налог.

Отражаем сумма фактически перечисленного НДФЛ в бюджет.

- Сумма налога, излишне удержанная.

Указываем излишне удержанную и не возвращенную сумму НДФЛ с дохода сотрудника, а также сумму налога, образовавшуюся при изменении налогового статуса сотрудника (был нерезидентом, стал резидентом).

- Сумма налога, не удержанная налоговым агентом.

Если в налоговом периоде вы не удержали какую-то сумму НДФЛ из дохода сотрудника, ее надо отразить в этой строке.

- в поле “Общая сумма дохода” укажите сумму дохода, с которой не удержан НДФЛ.

- в поле “Сумма налога исчисленная” отразите сумму НДФЛ исчисленную, но не удержанную;

- в полях “Сумма налога удержанная”, “Сумма налога перечисленная” и “Сумма налога, излишне удержанная налоговым агентом” укажите ноль (“0”);

- в поле “Сумма налога, не удержанная налоговым агентом” внесите исчисленную, но неудержанную сумму НДФЛ.

Заполняем Раздел 3

В этот раздел вносятся суммы имущественных, социальных и стандартных вычетов. Другие виды вычетов отражаются в приложении к справке.

Внесите сумму налогового вычета по каждому коду.

Если вычеты сотруднику не представлялись и уведомления не выдавались, раздел 3 заполнять не нужно.

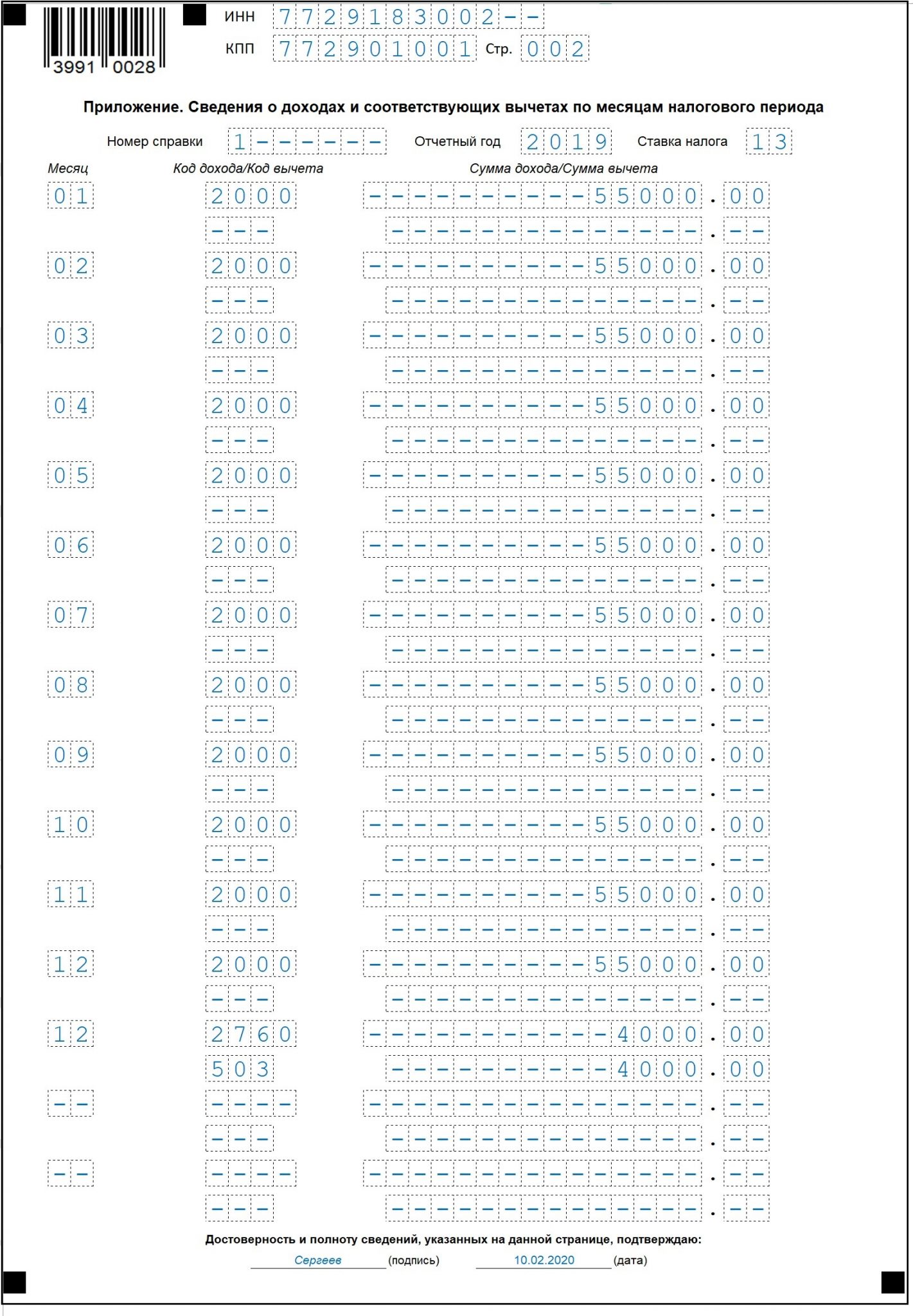

Заполняем Приложение к 2-НДФЛ

В этом приложении нужно указать начисленный и фактически выплаченный сотруднику доход (в денежной и натуральной форме), а также виды соответствующих ему вычетов. Данные вносятся помесячно. Если справка сдается по неудержанному налогу, то в ней нужно указать сумму дохода налог, с которого удержан не был.

Стандартные, социальные и имущественные вычеты в этом приложении указывать не нужно, они отражаются в Разделе 3.

Приложение заполняется отдельно по каждой ставке налога, которая указывается в правом верхнем углу листа

В этом поле нужно указать код соответствующий выплаченному сотруднику доходу. Узнать его можно в Приложении № 1 к Приказу ФНС РФ № ММВ-7-11/387@.

Указывается в соответствии с Приложением № 2 к Приказу ФНС РФ № ММВ-7-11/387@.

Внесите сумму вычету, не превышающую сумму дохода по соответствующей строке.

Завершается заполнение справки подписью лица, ее сдающего и указанием даты подписания документа.

Образец 2-НДФЛ 2019 для сотрудника.

Справка для сотрудника заполняется по тем же правилам, что и основная, сдаваемая в ИФНС.

Штрафы за 2-НДФЛ

Размер штрафа зависит от вида правонарушения:

- Справка сдана с опозданием (п. 1 ст. 126 НК РФ).

Штраф составит 200 руб. за каждый непредставленный в срок документ. Если вы опоздали со сдачей 2-НДФЛ по 25 сотрудникам вас оштрафуют на 5 000 руб.

- В 2-НДФЛ допущены ошибки (п. 1 ст. 126.1 НК РФ).

За ошибку в справке штраф составит 500 руб. Если, например, вы подали 25 справок и 5 из них с ошибками, то штраф на вас наложат в размере 2 500 руб. Обратите внимание, что налоговый орган не уточняет за какие именно ошибки положен штраф. В статье ст. 126.1 НК РФ говорится лишь о недостоверных сведениях, а вот, что к ним относится законодатель не уточняет.

В своем письме от 09.08.2016 № ГД-4-11/14515 ФНС РФ указывает, что к недостоверным сведениям относятся арифметические ошибки, искажения суммовых показателей и иные ошибки, влекущих неблагоприятные последствия для бюджета. Касается это и ошибок в ИНН, ФИО, дате рождения и паспортных данных сотрудника.

Но если вы обнаружили ошибку раньше, чем налоговики, и подали корректирующую 2-НДФЛ — штрафа не будет (п. 2 ст. 126.1 НК РФ).

Читайте также: