Освобождение от уплаты налога на доход сроком на три года

Обновлено: 19.04.2024

Госдума и Совет Федерации уже приняли закон об освобождении семей с детьми от налога на доходы при продаже недвижимости. Еще нужна подпись президента, но она точно будет, потому что он и выступил с такой инициативой.

Закон вступит в силу с 2021 года и будет иметь обратную силу, то есть коснется и уже совершенных сделок. Это значит, что вы можете избежать налога при наличии детей. Или подготовиться, чтобы не платить его, даже если планировали и уже отложили деньги.

Освобождение коснется не всех семей с детьми. Вот какие условия должны соблюдаться, чтобы не было лишних расходов при продаже жилья.

Курс о больших делах

В чем суть проблемы

При продаже недвижимости нужно платить налог. Такая обязанность возникает:

- Если сделка совершена ранее минимального срока владения — 3 или 5 лет.

- И доход от продажи выше расходов на покупку.

При этом доходы и расходы учитываются по одной квартире. Если семья получила за старую больше, чем за нее заплатила, и сразу купила новую с доплатой, все равно приходилось отдавать часть денег государству.

Например, семья с двумя детьми купила однушку за 1 500 000 Р . Через два года продала ее за 2 200 000 Р . Налог с такой сделки — 91 000 Р . Через месяц эта семья купила двухкомнатную квартиру за 2 500 000 Р . Вроде бы новое жилье дороже проданного, но налог платить все равно приходилось.

Кто избежит уплаты налога с 2021 года

Для освобождения от налога при продаже жилья должны совпадать пять условий:

- Налогоплательщик или супруг — родитель двух и более детей до 18 лет. Или до 24 лет — при очном обучении. Усыновленные дети тоже учитываются.

- Семья купила новую недвижимость в том же календарном году или не позднее 30 апреля следующего года. По ДДУ в этот срок должна пройти полная оплата без учета доплаты за метры, при купле-продаже или мене нужно зарегистрировать право собственности. Покупателем может быть сам налогоплательщик или члены его семьи.

- Общая площадь нового жилья или его кадастровая стоимость больше, чем у проданного. При этом учитываются совокупные доли членов семьи.

- Кадастровая стоимость проданного жилья не превышает 50 000 000 Р . Если ее нельзя установить, учитывается только площадь.

- На момент продажи налогоплательщику и членам семьи не принадлежит в совокупности более 50% другого жилья, общая площадь которого больше приобретаемого.

Например, семья после сделки по продаже однокомнатной квартиры должна была заплатить 91 000 Р НДФЛ. Но в том же году купила двухкомнатную — теперь потратит сэкономленные деньги, а не отдаст их в бюджет.

На какие сделки распространяется освобождение

При соблюдении всех условий НДФЛ можно не платить при продаже квартиры, комнаты, жилого дома или доли в них. При этом срок владения не имеет значения: можно купить комнату и через полгода продать ее для покупки квартиры — налога не будет.

С машинами и нежилыми помещениями так не получится.

Если собственник продаваемого жилья — ребенок

Освобождение будет действовать при соблюдении всех условий. То есть ребенок должен быть членом семьи, где хотя бы двое детей. Тогда даже вся принадлежащая ему квартира может быть продана без НДФЛ.

При продаже доли, которая принадлежит ребенку, она освобождается от налога в том случае, если его не платят родители по новому закону. Но все доли родителей и детей нужно продать одновременно.

Возраст детей для освобождения от налога определяется на дату продажи.

Нужно ли подавать декларацию

Исключений для таких ситуаций пока нет. Декларацию не подают при продаже недвижимости по истечении минимального срока владения или не дороже 1 000 000 Р . В других случаях нужно отчитаться и подтвердить условия освобождения. Возможно, декларация 3-НДФЛ будет как-то доработана для этих целей: время еще есть, за 2021 год нужно отчитаться в 2022.

Но глава ФНС анонсировал отмену деклараций, так что, может быть, подавать их скоро не придется вообще никому. Государство и так знает достаточно, чтобы начислить налоги или ничего с вас не требовать.

Что с этим делать

Если есть двое детей, вы продали квартиру в 2021 году и планировали покупать новую, проведите сделку до 30 апреля 2022 года с учетом всех условий. Тогда налога не будет.

Если уже так сделали — можете не готовить сумму НДФЛ к уплате до 15 июля 2022 года.

Если только планируете продавать жилье, учтите сроки: при продаже в 2021 году новую квартиру нужно купить до 30 апреля 2022 года. Если продать в 2022 году — до 30 апреля 2023 года.

Если не попадаете под условия нового закона, используйте другие способы экономии:

Источник: Законопроект № 1258307-7 Тэги: дети, жилье, НДФЛ, семья, налоги Обложка — Pavel L Photo and Video / Shutterstock

Стоит освободить всех у кого есть дети. Не два и более, а всех. Потому как люди у кого один ребёнок тоже тратятся на все те же расходы и если они выбрали повысить качество жизни одного ребёнка, реально понимая свои доходы, а не родить двух и более и еле вывозить расходы то это не делает их жизнь менее беззаботной финансово и морально .

Анастасия, я тоже не понимаю этого ценза с двумя детьми. Учитывая, что до последнего года граждане активно рожали вторых и последующих детей ради семейного капитала.

Evgeny, Да и в целом это такое ущемление и унижение людей. Кто-то может годы потратил и не мог забеременнеть и вот хоть одного родил и далось это не легко и тут тебе еще родное государство спешит напомнить, что твой они ребёнок это вообще не считается . Кто-то адекватно расчитывает возможности и рожает одного за то даёт ему хороший уровень жизни и получается это тоже не считается он же у тебя один. Да и можно подумать, что у людей по 10 квартир и у них из забот только как бы эти квартиры продать так чтоб налог платить по меньше. Тут скорей у семей с детьми обратная проблема , как купить квартиру так чтоб семье нормально жить и рожать детей.

Интересно, почему двое детей. Почему не трое, не четверо, не десять?

Если эта мера направлена на улучшение качества жизни детей, то почему бы не поддержать, например, желание родителей единственного ребёнка, живущих с ним в одной комнате, расшириться и обеспечить этому ребёнку собственную комнату?

Если эта мера направлена на повышение рождаемости, то неужели кто-то действительно будет рожать второго ребёнка ради возможности не платить налог с продажи квартиры? Верится с большим трудом.

Александра, Ага, можно подумать что у нас у людей по 10 квартир и эта мера всех очень выручит🤦🏽♀️.

Анастасия, при чём тут 10 квартир? Идея как раз в том, что у тебя одна квартира, и ты хочешь её продать, чтобы купить взамен квартиру побольше. (В частности этот вопрос действительно очень актуален для семей с детьми, которым необходима дополнительная площадь.)

Поэтому сама идея - освободить от налога тех, кто переезжает сам, а не зарабатывает на торговле недвижимостью (а именно для них установлен пятилетний заградительный барьер), - очень правильная. Но вот почему нужно привязываться обязательно к детям, да ещё и к двум.

Александра, Смотрите, чтоб купить новую квартиру людям с детьми надо еще совершить очень не скучные манёвры. Как мы знаем детей нельзя выписать в никуда то есть даже покупая новую у тебя что-то должно быть ещё где дети прописаны. И там вот в этом выписать детей и продать квартиру очень много сложностей по этому продать одну и купить другую это не так просто по этому до вопроса вычета налога там еще другие трудности. Дальше идут остальные условия того чтоб этот вычет сработал и в итоге реализация этой возможности очень сомнительна .

Это по факту просто очередной благозвучно звучащий закон который на деле ноги до попы сотрёшь чтоб реализовать в реальности.Плюс срез возможности по количеству людей которые этим смогут воспользовться в силу нужного колличетсва детей.

Анастасия, это лишние проблемы, но всё решаемо. Кто-то временно к своим родителям вписывается, кто-то к друзьям, а при продаже альтернативой, то есть одновременной покупке новой квартиры (а именно так делает большинство - иначе надо ведь не только выписаться в никуда, но и выехать в никуда!), в договоре можно прописать обязательство выписаться из квартиры в течение пары недель при регистрации в новой квартире.

Александра, Вы когда-то пробовали временность этого решения в реальности?

Анастасия, да, мы выбрали своё решение - сначала покупка квартиры и переезд, потом уже реализация старого жилья. А вот продавцы сначала хотели прописаться в новой квартире, и мы дали им по договору на это две недели, а потом, поняв, что не успевают, зарегистрировались у друзей. Знакомые, кто расширялся с детьми, тоже как-то все справлялись. Эта "забота о детях" со стороны государства, конечно, создаёт лишний геморрой, но точно не заградитеььный барьер.

Вы в условиях для освобождения от уплаты налогов оперируете то налогоплательщиком, то супругом-родителем, то вообще семьёй - прийдите к какому-то общему знаменателю.

А то не понятно, могут ли на это претендовать разведённые супруги, особенно если дети проживают с другим супругом или их место проживания не определено.

Также не раскрыта тема, если продаваемых квартир несколько:

1. Это распространяется только на 1 продаваемую квартиру или любое количество?

2. Если любое количество, ограничение в 50 млн руб - на все продаваемые квартиры суммарно или на каждую по отдельности?

3. Важен ли порядок сделок или главное, чтобы они были совершены в один год? Т.е. можно ли продать одну квартиру, купить вторую, потом продать третью и не платить налоги с продажи третьей квартиры?

4. Налоговый вычет при покупке новой квартиры предоставляется на какую сумму - общую стоимость по договору (ДДУ/ДКП) или на размер собственных вложенных средств? Т.е. если продать квартиру за 20 млн, купить новую за 20 млн, но из вырученных с продажи средств вложив только 10 млн (остальное - ипотека), надо ли платить НДФЛ с оставшихся 10 млн?

5. И если налоговый вычет предоставляется только на сумму собственных средств, будет ли учитываться последующее досрочное/частично досрочное погашение? Т.е. если продать квартиру за 20 млн, купить новую квартиру за 20 млн с первоначальным взносом 10 млн, а потом в течение года погасить кредит на 7 млн или вообще полностью, надо ли будет потом платить налоги с этих ушедших на досрочное погашение 7 / 10 млн?

Налог с продажи квартиры для физических лиц в России нужно платить не всем. Есть нюансы, о которых мы расскажем в этом материале. Также поделимся информацией о налоговой ставке и формуле расчета, которую ФНС использует для начисления.

— Во многих странах порядок налогообложения дохода от продажи жилья очень сложный и зависит от срока нахождения его в собственности, порядка продажи и еще от очень многих условий. В России достаточно всего пяти лет нахождения жилья в собственности, чтобы налог вообще не уплачивался, т.е. условия мягкие для налогоплательщика, — считает Наталья Рябова.

Ставка налога при продаже квартиры

В России установлена ставка налога на доход физического лица, в том числе, от продажи недвижимости (не только квартир, но и домов, дач и проч.) в 13%. Однако в налоговом кодексе имеются исключения, которые освобождают от уплаты налога. О них мы расскажем ниже.

Расчет налога с продажи квартиры

Это один из самых сложных нюансов в налоге с продажи квартиры для физических лиц. Чтобы вам было удобно, мы разбили все на тезисы. Выбирайте тот, который касается вашего случая.

Налог с продажи квартиры (комнаты) платить не нужно, если.

- вы владеете квартирой (комнатой) три года и это единственное жилье;

- квартира (комната) куплена после 1 января 2016 года, вы продали ее после того, как она была в собственности пять лет и это не единственное ваше жилье;

- квартира (комната) была приватизирована более трех лет назад;

- квартиру (комнату) получили в наследство и владели ей три года;

- квартиру (комнату) получили в подарок от близких родственников и владели ей три года.

1. Прежде нужно знать, с какой суммы будет взиматься налог. Узнайте кадастровую цену квартиры. Для этого посетите сайт Росреестра. Затем умножьте эту сумму на 0,7.

2. Сравните получившуюся кадастровую цену с той, что указана в договоре купли-продажи. Налог платится с большей суммы.

3. Примените вычеты (о них читайте ниже).

4. От получившейся суммы отсчитайте 13% — это и есть налог с продажи квартиры.

Сроки уплаты налога с продажи квартиры

Продали квартиру — должны подать декларацию 3-НДФЛ в свою налоговую службу до 30 апреля следующего года. Можно сделать это на сайте ФНС в личном кабинете. В документе укажите доход, который получили с продажи и суммы вычета. Если вычет не покрыл полностью налог, вы должны заплатить его до 15 июля.

Например, в 2021 году вы продали квартиру. Значит до 30 апреля 2022 года нужно подать декларацию и до 15 июля 2022 года оплатить пошлину.

Льготы на налог с продажи квартиры

Еще одна трудная часть налогового законодательства. Внимательно изучите, какие вычеты можно применить, чтобы снизить сумму налога или вовсе полностью нивелировать ее.

1. Вычтите сумму расходов из суммы дохода. Например, в 2021 году вы купили квартиру за 3 миллиона рублей, а в 2022 году — продали за 6 миллионов.

6 млн доходов - 3 млн расходов = 3 млн. С этой суммы и платите 13%.

2. Сумма дохода меньше суммы расходов или равна ей. Купили квартиру за 3 млн, а продали за 2,5 млн. Тогда налог платить не нужно. Но в декларации 3-НДФЛ это указать все равно надо.

3. Квартиру вам подарили близкие родственники, оставили в наследство или вы ее приватизировали. При этом вы владели ею менее трех лет и решили продать. Тогда вам полагается имущественный вычет в 1 миллион рублей. Например, в наследство вам досталась квартира. Вы не стали ждать три года и продали ее за 4 млн рублей.

4 млн дохода - 1 млн вычета = 3 млн. С этой суммы и платите 13%.

Популярные вопросы и ответы

У меня с женой (мужем) квартира в общей долевой собственности. У каждого по половине. Как нам поступить?

Есть два варианта. Первый — продать по общему договору. Например, квартиру продали за 3 млн рублей. Каждому из собственников досталось по 1,5 млн рублей. И имущественный вычет в 1 млн рублей в таком случае общий. То есть каждый из членов семьи должен заплатить налог с 1 млн рублей.

Второй вариант — продать каждую долю по отдельном договору. Тогда каждый из владельцев доли имеет право на вычет в 1 млн рублей. Например, вы с мужем владеете квартирой за 2 млн рублей в равных долях. Каждый продает свою долю за 1 млн и делает с этой суммы имущественный вычет в 1 млн рублей. Таким образом налог полностью нивелируется.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

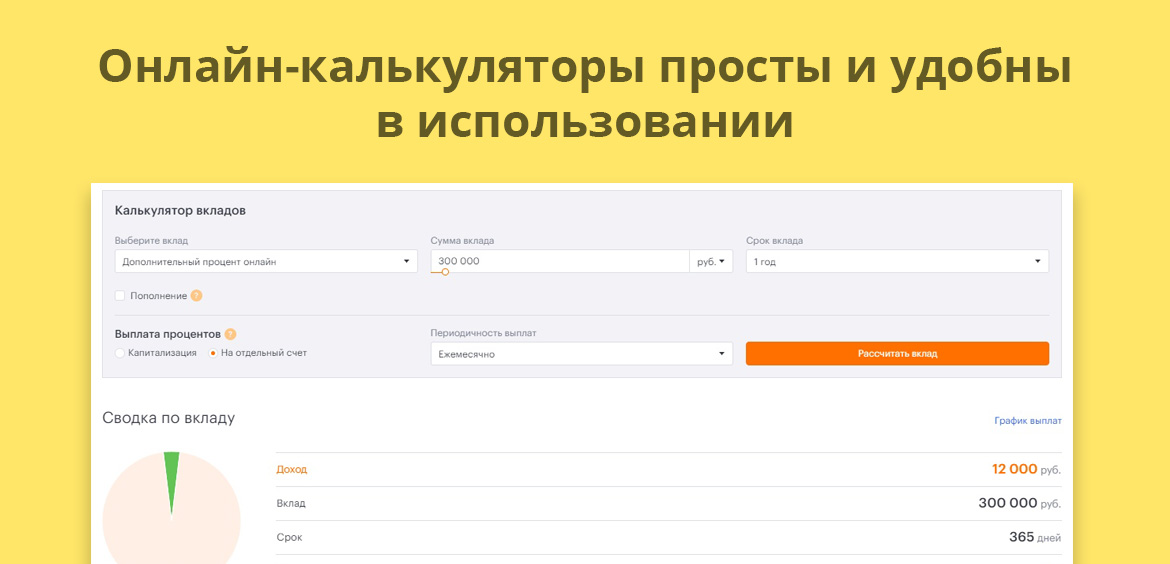

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Сын унаследовал долю в бизнесе отца. Но остальные участники не пустили его в круг учредителей и решили отдать долю деньгами. А потом налоговая потребовала заплатить с этой суммы НДФЛ, решив, что это уже не наследство, а деньги от реализации актива. Три инстанции с этим согласились, а Верховный суд встал на сторону наследника. Коллегия пять месяцев рассматривала спор и четыре раза откладывала заседания. В итоге ВС изменил свою позицию 2014 года. Эксперты считают, что новый подход кардинально изменит судебную практику.

Доход или нет

Сначала налогоплательщик обратился в областную ФНС. Но там согласились, что в состав наследства входит именно доля в уставном капитале общества, а не ее стоимость. Тогда Лябах обжаловал требование налоговиков в суде.

Первая инстанция встала на сторону ИФНС. Ольга Коваленко, судья Самарского районного суда, решила, что решающее значение имеет согласие участников общества на переход доли. Учредители этого не одобрили, поэтому нельзя считать, что доход получен в порядке наследования. Поэтому и положения п. 18 ст. 217 НК в этом случае применять нельзя (дело № 2а-266/2020). Апелляция и кассация согласились с таким подходом. Лябах обжаловал эти выводы в Верховном суде.

Наследник доли не платит налог

В своем определении ВС отметил, что после решения участников общества наследник либо входит в состав компании, либо получает свое наследство в денежной форме. При этом перечисленные средства в справке 2-НДФЛ обозначаются как доход, который выплачивают при выходе участника из организации.

Коллегия подчеркнула, что это не меняет правовую природу суммы, которая остается имуществом, полученным по наследству. Несмотря на код дохода, который принято указывать в справках налоговой, наследники в таких ситуациях фактически не распоряжаются долей. Лябах не приобрел статус участника общества, не стал владельцем доли и, следовательно, не мог выйти из состава его участников.

В итоге ВС отменил акты трех инстанций и принял новое решение. Коллегия признала незаконным требование ФНС об уплате налога на доходы физических лиц и пени.

Позиция ВС радикально изменит практику

Потом такая же позиция появилась и в письмах Минфина, который опирался в том числе и на вывод ВС, говорит Камила Султанова, руководитель практики налогового консультирования и споров КА Коллегия адвокатов "Адвокат Премиум" Коллегия адвокатов "Адвокат Премиум" Федеральный рейтинг. × . Позиция, что доход, полученный наследником за долю, облагается налогом, изложена в документах этого ведомства от 24.10.2017 № 03-04-06/69723, от 12.07.2018 № 03-04-06/48735, от 04.09.2018 № 03-04-05/63147.

Именно такими разъяснениями стали руководствовались налоговые органы. В итоге суды начали отказывать наследникам в освобождении от налога (дела № А55-8960/2017, № А55-31014/2014), говорит Иван Шиенок, руководитель налоговой практики Инфралекс Инфралекс Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры - mid market) группа Банкротство (включая споры) (high market) группа ГЧП/Инфраструктурные проекты группа Земельное право/Коммерческая недвижимость/Строительство группа Цифровая экономика группа Антимонопольное право (включая споры) группа Корпоративное право/Слияния и поглощения (high market) группа Семейное и наследственное право группа Транспортное право группа Фармацевтика и здравоохранение группа Налоговое консультирование и споры (Налоговое консультирование) группа Налоговое консультирование и споры (Налоговые споры) группа Частный капитал группа Уголовное право × . Поэтому решение ВС по делу Лябаха кардинальным образом изменит сложившуюся практику, считает Камила Султанова, руководитель практики налогового консультирования и споров КА Коллегия адвокатов "Адвокат Премиум" Коллегия адвокатов "Адвокат Премиум" Федеральный рейтинг. × .

Новое определение становится еще более ценным и радикальным, поскольку Верховный суд занял противоположную позицию ранее изложенной им самим и наконец признал, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах следует толковать в пользу налогоплательщика.

Читайте также: