Особенности налоговой политики в россии реферат

Обновлено: 18.05.2024

Налоговая система в РФ — это инструмент для выполнения ключевых государственных функций и задач. Совокупность механизмов и принципов организации фискального обременения представляет собой налоговую систему Российской Федерации. Определим действующую структуру и ключевые функции, а также расскажем об основах налоговой системы в Российской Федерации.

Фискальная система государства: кратко об истории

Уже в 1998 году была утверждена первая часть НК РФ , а через два года, в 2000, законодатели приняли вторую часть . Так, стал главной правовой основой налоговой системы РФ Налоговый кодекс. Норматив детально определял порядок взаимоотношений между государством и налогоплательщиками.

Преобразования коснулись не только самой налоговой системы страны, но и органов, осуществляющих контроль. Так, в 1990 году была создана Государственная налог. инспекция, на которую были возложены функции по контролю и сбору фискальных платежей. Затем ее переименовали в службу. Но уже 1998 году службу упразднили, а взамен было создано специальное Министерство по налогам и сборам.

Однако и это не последнее изменение. В 2004 году чиновники решили передать бюджетные полномочия в Минфин РФ. Контрольная же функция была передана в ФНС — службу, которая действует и по сей день. Следовательно, единая централизованная система налоговых органов состоит из Министерства финансов России и ФНС.

Определения и общая характеристика налоговой системы РФ

Итак, что такое налоговая система, определение кратко: налоговая система — это совокупность норм, обязательств, налогоплательщиков и государственных органов.

Иными словами, это не только фискальные платежи, зачисляемые в государственный бюджет в соответствии с действующими законодательными актами, это еще и все категории и виды налогоплательщиков, подпадающих под фискальное обременение, а также государственные органы, контролирующие правильность и полноту перечислений в бюджет.

Сущность налоговой системы РФ (кратко) — это гарантия поступления платежей в бюджеты, а следовательно, это важнейший и основной источник дохода государства, позволяющий качественно и постоянно выполнять ключевые государственные функции и задачи.

Принципы построения

Разобраться в столь сложном понятии, не определив принципов его построения, невозможно. Так, все принципы становления и построения налоговой структуры РФ описаны в 3 статье НК РФ. К ним следует относить:

- справедливость, то есть обременение распространяется на всех (граждане, ИП, организации);

- определенность, которая не допускает двусмысленных трактовок одного и того же положения, правила, нормы;

- равенство, устанавливается независимо от расовых, социальных, религиозных, национальных и прочих принципов;

- доступность, то есть все нормы должны быть сформулированы максимально доступным и понятным языком;

- удобство, налогоплательщики должны быть информированы обо всех обязательных платежах, объектах обложения и порядках исчисления суммы обязательства;

- обоснованность, все действующие и новые обязательства должны быть экономически обоснованы, недопустимо вводить обременения, противоречащие Конституции России.

Следовательно, принципы налогообложения направлены на соблюдение действующего законодательства и основ Конституции.

Структура налоговой системы РФ 2020

Налоговая система государства, налоги и их виды, подразумевает группировку на определенные уровни. А вот уровень конкретизируется двумя взаимосвязанными признаками: в какой бюджет зачисляется платеж, и власти какого уровня устанавливают нормы налогообложения. Так, выделяют всего три уровня:

- Федеральный. Платежи федерального уровня зачисляются напрямую в бюджет Федерации (высший уровень). Нормы и принципы налогообложения (объект, база, ставки, льготы, периоды, освобождения, отчетности и сроки) регламентируются Кодексом и Конституцией, федеральными законами, указами Президента, постановлениями Правительства России. Федеральные обязательства применимы на территории всей страны.

- Региональный. Сборы, которые подлежат зачислению в казну региона, субъекта, автономного округа, области, города федерального значения. Следовательно, ключевые правила налогообложения устанавливают власти субъекта РФ. Нормы действуют только для конкретного региона.

- Местный. Обязательства, которые уплачивают в бюджет муниципального образования. Принципы налогообложения устанавливают власти местных администраций в индивидуальном порядке.

Налоговая система России: кратко об элементах

Эффективность определяется не только ее структурой, но и составляющими элементами. Выделяют следующие элементы:

- виды налогов, сборов, взносов (с 2017 г.) и иных платежей;

- права и обязанности налогоплательщиков и госорганов;

- совокупность способов и видов контроля;

- введение ответственности на правонарушения фискальных норм;

- принципы и обоснования для установления фискальных платежей;

- установленный порядок обжалования.

Несмотря на многочисленность элементов, основой функционирования Налоговой системы РФ является его правовая база, а именно Налоговый кодекс.

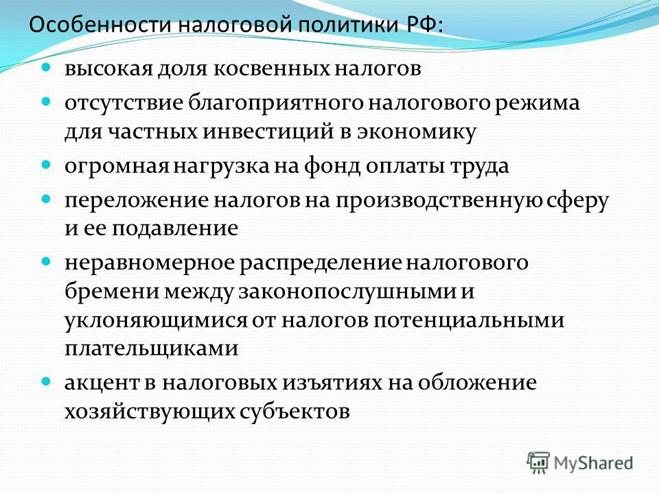

Налоговая система РФ и проблемы ее совершенствования

Основное направление деятельности налоговой системы — это создание рационального, эффективного и справедливого механизма, который бы обеспечил достойный экономический рост всему государству. Однако, как показывает практика, ключевым направлением становится повышение стимула к сбору фискальных платежей.

В то же время повышение стимулов к собираемости фискальных обязательств позволило российской экономике выйти на новый, более высокий уровень развития. Это связано с тем, что законодатели предложили рациональные виды и режимы налогообложения, сокращающие фискальную нагрузку плательщиков. А следовательно, большинство экономических субъектов решило выйти из теневой экономики. Однако действующие подходы несовершенны и требуют многочисленных изменений.

Формирование налоговой политики России, результатом корой стала радикальная реорганизация налоговой системы страны, велось под знаком принятых без обсуждения следующих постулатов:

Налоговая система ведущих западных стран является образцом эффективности и стимулирующего воздействия на экономическое развитие;

При ее копировании она окажется столь же эффективной и стимулирующей и для российских условий;

Конечным итогом и целью формирования налоговой системы России является принятие Налогового кодекса.

Особенности оценки налоговой политики

Эффективность выбранной налоговой политики заключается в оптимальном сочетании фискальной и социально-экономической функции налогов, и базируется на следующих принципах:

1. Стабильность, понятность и прозрачность налоговой политики, установление правовых механизмов взаимодействия всех ее элементов в рамках единого налогового пространства.

2. Установление равных условий налогообложения для всех категорий налогоплательщиков и отмены необоснованных льгот по налогообложению.

3. Создание эффективной налоговой системы, которая обеспечит сбалансированность общегосударственных и частных интересов, будет способствовать развитию предпринимательства и наращиванию национального богатства РФ.

4. Обеспечение социальных гарантий и защиты в отношении малообеспеченных слоев населения.

5. Стимулирование переоснащения предприятиями основных фондов и обновления материально-технической базы.

6. Стимулирование развития малого и среднего предпринимательства.

7. Социальное партнерство, как основа нового механизма налогового администрирования.

В сложившихся условиях актуализируются задачи оценки эффективности действующей налоговой политики государства и отыскания путей ее оптимизации.

Качественный метод оценки эффективности налоговой политики государства заключается в упорядочении и совершенствовании всего налогового законодательства. Необходимо прежде всего отказаться от практики начисления налогов на затраты (в настоящее время именно таким образом изымается налог на добавленную стоимость) и перейти к схеме, предусматривающей уплату налогов по мере поступления средств на счет предприятия. Уже этих двух моментов в действующей системе налогового регулирования достаточно, чтобы разрушить вполне нормальную экономическую структуру. Однако этот подход, направленный на “расшивку” всей системы бухгалтерского учета для изменения самого механизма изъятия налогов, не предполагает методов макроанализа.

В противовес ему количественные методы оценки эффективности налоговой политики государства нацелены на определение максимально рациональных налоговых ставок в рамках действующего налогового механизма. Для оценки налоговой политики государства существует несколько подходов. Самые распространённые из них:

§ оценка общей налоговой нагрузки в различных модификациях (доля налогов в ВВП, теория А. Лаффера, модели полных ставок). Данный подход имеет ряд существенных недостатков, ограничивающих его практическое использование;

§ анализ налогообложения, состоящий из таких методов анализа, как временной и структурный анализ, трендовый анализ, анализ относительных коэффициентов, а также пространственный, факторный, исторический и международный анализ. Однако, здесь оценка налоговой политики производится только для целей государства;

§ анализ системы количественных и качественных показателей, подразумевающий формирование, расчёт и анализ специальной системы показателей. При этом процесс анализа связан с обработкой большого объёма информации.

Оценить эффективность налоговой политики государства можно с разных позиций, а именно с позиции экономического субъекта (источника налогообложения) и государства (получателя налогов).

С точки зрения юридических и физических лиц, оценка эффективности налоговой политики государства не представляет научного интереса, так как здесь действует прямолинейная и примитивная логика: чем больше налоговых изъятий, тем хуже.

При оценке налоговой политики с точки зрения государства возможны два аспекта анализа: оценка эффективности налоговой политики, влияющей на производственную активность экономической системы и на наполненность доходной части государственного бюджета. Как правило, эти две оценки вступают в противоречие, и налоговая политика, эффективная с точки зрения второго критерия, может быть совершенно неэффективной с точки зрения первого. Кроме того, даже в рамках каждого из этих критериев налоговая политика может иметь неоднозначный результат, т. е. в развитии исследуемых процессов имеются точки перегиба.

Показатели могут быть разделены с известной долей условности на две группы.

Вторую - показатели влияния налогов на социально-экономические процессы, налоговую нагрузку (таблица).

Таблица - Методические особенности расчета налоговых показателей

| Цель, для которой рассчитываются показатели | Расчет |

| Оценка выполнения бюджета | Оценка выполнения бюджета |

| Оценка влияния изменений в налоговом законодательстве на величину налоговых платежей | Оценка влияния изменений в налоговом законодательстве на величину налоговых платежей |

| Отслеживание хода реализации налоговых преобразований для нужд ведения системы национальных счетов | Учет системы показателей, отражающих сумму налоговых платежей, относящихся только к деятельности отчетного периода (начисленных или уплаченных, не включая штрафы, пени, доначисления по результатам проверок) |

К важнейшим показателям эффективности налоговой политики государства безусловно относятся общий налоговый режим и налоговое бремя. Если налоговая система следует классическим принципам своего построения (равенство, нейтральность, простота, удобство и др.), то тем самым она способствует созданию благоприятных условий для производства. Важно и то, на что расходуются собираемые налоги: структура бюджетных расходов (и не в меньшей мере, чем их объем) накладывает отпечаток на реальное налоговое бремя и несомненно должна учитываться при разработке налоговой политики.

Методика оценки тяжести налогового бремени отношением всех уплачиваемых налогов к выручке от реализации разработана Департаментом налоговой политики Минфина РФ.

Налоговое бремя - в широком смысле - общая сумма уплачиваемых налогов.

Налоговое бремя - в узком смысле - уровень экономических ограничений, создаваемых отчислением средств на уплату налогов и отвлечением их от других возможных направлений использования.

Распределение налогового бремени между налогоплательщиками опирается на принцип налогообложения получаемых благ и на принцип платежеспособности.

Выбор социально-экономических показателей для анализа обусловливается его целями и неизбежно будет варьироваться в зависимости от уровня, масштабов и перспектив стоящих задач. С макроэкономической точки зрения наиболее значимым для оценки эффективности налоговой политики представляется исследование связи предложенных опорных налоговых показателей с основными характеристиками развития производства и социальной сферы.

Среди производственных показателей можно указать (помимо уже задействованных при расчетах налогового бремени) на динамику и структуру основного капитала и инвестиций, на прибыль и ее использование, региональные и отраслевые пропорции и т.д.

Из показателей социального развития - все главные характеристики уровня жизни: доходы, заработная плата, потребление, сбережения и др.

Читайте также:

- Ооо налоги бизнес право

- Налоговое планирование способствует сокращению издержек

- К взысканию признаются недоимка задолженность по пеням и штрафам числящиеся за отдельными

- Строка 140 6 ндфл начислено или выплата образец заполнения

- Страховые взносы с выплат не учитываемых в расходах по налогу на прибыль