Офз доходность 2020 таблица возврат ндфл

Обновлено: 18.05.2024

ОБЛИГАЦИЯ – это долговая ценная бумага. Она приобретается инвестором на определенный срок, по истечению которого тот получает проценты. Эмитентами могут выступать государство, отдельные регионы России или коммерческие компании.

Опираясь на приведенные выше критерии, рассмотрим ТОП самых привлекательных облигаций 2020 года. Примеры высокорискованных активов мы также приведем, хотя их заявленная высокая доходность совершенно не гарантирована. Итак, в какие долговые бумаги можно инвестировать?

Облигации компаний

Корпоративные ценные бумаги – наиболее доходные активы. Гиганты рынка и крупные банки выпускают облигации с доходностью около 6%-8%. Некоторые компании предлагают заработать от 11%, но приобретение таких бумаг слишком рискованное. Для ВДО на российских рынках предусмотрен индекс Cbonds-CBI RU High Yield. Он учитывает высоколиквидные корпоративные облигации с доходностью на 5% выше ставки ЦБ РФ (в данный момент 6%+5%).

В ETF (портфель ценных бумаг, собранный фондами по определенным показателям) ВДО не входят, поэтому инвесторам приходится формировать его самостоятельно. При желании можно покупать ценные бумаги на иностранных биржах, но для этого придется открывать отдельный брокерский счёт или заранее выбирать брокера, имеющего к ним доступ.

В какие высокодоходные облигации, представленные на ММВБ, возможно вкладывать в 2020 году с наибольшей отдачей:

- Моторные технологии, производство моечного оборудования для промышленных предприятий. Ставка купона 13% и 15%, выплаты 4 раза в год, номинал 1 000 рублей. Сроки погашения 21.09.2022 г., 01.03.2023 г.

Конечно, перечень высокодоходных облигаций гораздо шире. В данный момент в список Cbonds-CBI RU High Yield входят 86 ценных бумаг. Полный их список можно посмотреть тут . Представленные выше варианты вложения в облигации не являются рекомендацией. Мы перечислили ценные бумаги, обладающие наиболее высокой доходностью в 2020 году. Каждый инвестор, составляя портфель, делает собственный выбор и самостоятельно проверяет компанию-эмитента.

Обратите внимание на следующие важные моменты при выборе ВДО:

- наиболее высокими рисками обладают облигации финансового сектора, к которым относятся банки, МФО, брокеры и т.д.;

- следует выбирать тех эмитентов, кто имеет поддержку от государства, такие компании более надежны;

- тщательно изучите данные по выбранной структуре: перспектива дальнейшей работы, их закредитованность, имеющиеся проблемы и т.д.

Помните, что в нынешней нестабильной экономической ситуации вероятность дефолта очень высокая. Необходимо выделить часть инвестиционного портфеля под высокодоходные облигации, остальные вложения должны быть достаточно надежными, чтобы обеспечить выгодность игры на бирже.

Вполне возможно разбавить портфель ВДО с высокой ставкой. Если при этом вы используете ИИС , доходность повышается на 13%, которые вправе получить в виде налогового вычета. Однако опытные инвесторы рекомендуют не превышать 20% от инвестиционной корзины, вкладываясь в рискованные активы.

Облигации федерального займа

Какие еще облигации следует включить в инвестиционную корзину? ОФЗ, несмотря на невысокую доходность, могут стать выгодным вложением именно в текущий момент времени. Дело в том, что их стоимость может понижаться ввиду сложной экономической ситуации, и сейчас реально купить облигации по выгодной цене. Средний размер дохода, который получит инвестор – 6%-7%.

Сделав выборку, мы получаем следующий рейтинг российских государственных облигаций:

Номинальная стоимость всех представленных облигаций равняется 1 000 рублей. В среднем доходность от вложения в ОФЗ чуть выше, чем по банковским депозитам, но также надежна. Стоит обратить внимание, что опытные инвесторы могут получать доход не только от купонов, но и от разницы в стоимости облигаций.

Муниципальные облигации

Этот вид ценных бумаг имеет большую доходность, чем ОФЗ – 8%-9%. Однако они менее ликвидны, поэтому их приобретение может быть рискованным для инвестора. С другой стороны, вряд ли какой-либо регион России ожидает дефолт, поэтому вкладывать деньги в такие облигаций можно. К тому же, такие ценные бумаги имеют амортизацию номинала – эмитент ежегодно гасит часть стоимости облигаций. Значит, доходность может быть выше расчетной при реинвестировании.

Основная проблема при сделках с муниципальными долговыми бумагами – недостаток предложений на рынке. Поэтому их сложно приобрести по привлекательной цене и впоследствии быстро продать.

Наилучшие ставки по муниципальным облигациям:

Обратите внимание, что инвестиционный портфель формируется различными ценными бумагами. Если говорить об облигациях, оптимально, если они будут представлены ОФЗ, муниципальными, надежными и высокодоходными корпоративными бумагами. Ориентируйтесь на приведенный выше список, выбирая те, что сейчас продаются с дисконтом и гарантируют наибольший заработок.

Особенности облигаций с ежемесячным купоном

В целом, плюсы таких облигаций очевидны и привлекательны:

- ежемесячные выплаты позволяют создать предсказуемый постоянный доход;

- у облигаций с ежемесячным купоном меньшая дюрация , так как капитал возвращается быстрее;

- полученные купоны можно быстрее реинвестировать, в результате чего возрастает эффективная доходность к погашению;

- полученные купоны можно инвестировать в другие, менее рискованные активы, например, акции или ОФЗ .

Если облигация с амортизацией , то в данном случае это тоже можно считать плюсом: капитал возвращается быстрее, а амортизация снижает долговую нагрузку эмитента, уменьшая вероятность дефолта.

Отмечу, что большинство облигаций с ежемесячными купонами как раз с амортизацией.

Но у облигаций с ежемесячным доходом есть и минусы:

- как правило, это высокодоходные облигации с соответствующим высоким уровнем риска, и вероятность дефолта у них довольно высокая;

- значительная часть таких облигаций идут с переменным купоном, значение которого зависит от ключевой ставки или устанавливается эмитентом произвольно;

- по части выпусков почти нет торгов, т.е. они малоликвидны.

- с 2021 года купоны по всем облигациям будут облагаться налогом по ставке 13%, т.е. безналоговых купонов больше не будет.

Опять-таки амортизацию можно считать минусом, если вам нужно пристроить деньги на конкретный срок. Так как эмитент возвращает часть номинала, то вам нужно опять искать, куда вложить средства. К тому же при амортизации абсолютный размер купона сокращается, что постепенно приводит к уменьшению денежного потока.

Таким образом, к выбору облигаций с выплатой купонов каждый месяц нужно подходить с особой тщательностью. Не все они одинаково полезны (с).

Методология отбора

Я отобрал 15 наиболее доходных и ликвидных облигаций с ежемесячной выплатой купона, обращающихся на Московской бирже и доступных к покупке для физических лиц.

- оборот – более 1 млн рублей в неделю;

- ставка по купону – более 10% годовых;

- выплата купона – 12 раз в год;

- оферта – отсутствует.

О наличии переменного купона и амортизации я предупреждаю в таблице. Если там есть соответствующие пометы, лучше проанализируйте профиль выпуска в независимых источниках.

Сортировку облигаций произвел по эффективной доходности к погашению, т.е. доходности , которую вы получите, если продержите облигацию до конца (и получите на руки номинал) и будете реинвестировать все купоны.

В реальности я не советую реинвестировать купоны (для снижения рисков), поэтому берите эффективную доходность к погашению исключительно как ориентир.

Цена номинала приведена на дату публикации обзора, поэтому к моменту вашего прочтения может существенно измениться (как и доходность бонда). Дюрацию не указывал, так как в случае переменного купона ее значение искажается. НКД тоже не стал указывать, так как его размер небольшой и меняется ежемесячно.

Важно: все эти облигации обращаются на Мосбирже, но ваш брокер может не давать к ним доступа по разным причинам.

Список самых доходных облигаций с ежемесячным купоном в 2020 году

А вот и сама таблица. Еще раз указываю – это просто информация для ознакомления, а не рекомендация к действию. Изучите облигацию самостоятельно прежде, чем принимать решение о покупке.

| Название облигации | Дата погашения | Ставка купона | Эффек-тивная доходность к погашению | Цена облигации, в рублях | Аморти-зация | Пере-менный купон |

| Быстроденьги-001Р-01 | 17.11.2922 | 16% | 15,13% | 1025,2 | Есть | Нет |

| АПРИ Флай Плэнинг-БО-П01 | 27.01.2022 | 16% | 14,77% | 1029,3 | Нет | Нет |

| КарМани МФК-03-боб | 24.12.2022 | 15% | 14,35% | 1025,7 | Есть | Нет |

| Нафтатранс плюс-БО-02 | 26.09.2024 | 13% | 14,32% | 9996 | Есть | Да |

| Калита-001Р-01 | 19.09.2023 | 15% | 14,28% | 1037,7 | Есть | Нет |

| ОАЭ-БО-П03 | 22.05.2023 | 13,75% | 14,26% | 1008,6 | Есть | Нет |

| МигКредит-БО-01МС | 19.06.2022 | 16% | 14,16% | 1024,6 | Есть | Нет |

| МСБ-Лизинг-002Р-02-боб | 30.04.2024 | 12,75% | 14,08% | 992 | Есть | Нет |

| Дядя Дёнер-БО-П02 | 25.04.2023 | 13,5% | 13,82% | 10112 | Нет | Нет |

| Роделен-ЛК-001Р-02 | 16.09.2022 | 12% | 13,48% | 992,9 | Есть | Нет |

| Лизинг-Трейд-001Р-01 | 07.01.2023 | 12,5% | 13,31% | 999 | Есть | Нет |

| ГрузовичкоФ-Центр-БО-П04 | 12.03.2023 | 14% | 12,7% | 10448 | Нет | Нет |

| МясничийТД-БО-П03 | 17.02.2024 | 13,5% | 12,4% | 1033,2 | Есть | Нет |

| Обувь России-001Р-02 | 14.11.2024 | 12% | 12,25% | 1010,3 | Есть | Нет |

| Транс-Миссия-БО-П01 | 18.05.2022 | 15% | 10,63% | 10438,61 | Есть | Нет |

Вот такой список облигаций с купоном каждый месяц, актуальный по состоянию на середину 2020 года. Брать их или нет – решайте сами. В любом случае не забывайте о диверсификации и о том, что ВДО не могут составлять весь портфель – лучше отвести под них объем не более 10-15%, т.е. это будет спекулятивная часть.

Подробнее об облигациях федерального займа

Особенности эмитента

Такие ценные бумаги выпускаются только в цифровом виде, для их приобретения потребуется воспользоваться брокерскими услугами. Брокеры — это биржевые посредники, за определенное вознаграждение предоставляющие доступ к специальным счетам. После оформления сделки покупатель становится владельцем государственных ценных бумаг, минимальное количество для покупки составляет 30 штук.

Со 2-ого квартала 2019 года Мин Фин начал выпускать облигации в новом формате: в отличие от первого выпуска, клиентам не придется платить крупные брокерские комиссии, все расходы эмитент берет на себя. Кроме того, у держателей появится возможность получать кредиты в банках под залог таких ценных бумаг. Первая версия не позволяла проводить такие операции.

Облигации Мин Фина — это возможность привлечь широкий круг инвесторов по всей стране и получить дополнительный капитал на реализацию различных государственных проектов. Покупателей привлекает возможность получать доход по плавающей ставке: чем дольше облигация будет на руках у покупателя, тем выше по ней будет доходность, такая схема выгодна именно тем, кто планирует долгосрочные инвестиции.

Условия приобретения облигаций

Общий объем первой государственной эмиссии 2017 года составил 15 миллиардов рублей. Номинал 1 облигации — 1000 рублей, следовательно, для минимальной покупки потребуется инвестировать не менее 30 тысяч. У таких ценных бумаг есть несколько особенностей:

- Невозможность перепродажи третьим лицам. В отличие от обычных облигаций, ценные бумаги Мин Фина не допускается перепродавать на бирже.

- Возможность предъявления к выкупу в любой момент. Владелец может потребовать досрочно вернуть долг — в этом случае он потеряет только не выплаченный за остаток срока купонный доход.

- Растущая процентная ставка. Чем дольше ценные бумаги остаются на руках владельца, тем выше будет их прибыльность. Стартовая ставка равна 7,5%, вторая выплата — 8%, третья — 8,5% и т.д.

- Периодичность выплат — 2 раза в год.

- Продолжительность возврата — 3 года.

Средняя доходность облигации Мин Фина находится в районе 9% годовых, это существенно больше, чем средний доход по предлагаемым банковским вкладам. Из-за этого ОФЗ станут выгодным приобретением для широкого круга покупателей.

Преимущества инвестирования в ОФЗ

Дополнительные плюсы инвестирования:

- Увеличенная доходность, по сравнению с банковскими вкладами. Можно получить более крупную пассивную прибыль.

- Средние сроки возврата. Долгосрочные программы интересуют не всех инвесторов, вложение на 3 года станет оптимальным вариантом.

- Относительно небольшой порог входа. Это делает ОФЗ доступными для частных лиц.

- Заранее известная прибыль — важное отличие от вложения в акции крупных компаний. Они могут не выплатить дивиденды, а государство гарантированно выполнит свои обязательства по купонному доходу.

Минусом ОФЗ можно назвать относительно невысокую процентную ставку. Такой вариант подходит для тех, кто предпочитает консервативные, а не рискованные стратегии инвестирования.

Надежность вложения в ОФЗ

Среди всех вариантов инвестиций вложение в государственный долг остается наиболее надежным решением. Такие облигации н торгуются на рынке, поэтому они не могут потерять в цене, обязательства по ним гарантированно будут исполнены. Покупка позволит получать заранее известные выплаты в течение всего срока погашения, а при необходимости можно сразу вернуть вложенные деньги.

Это оптимальный вариант для начинающих инвесторов, которые не рискуют вкладывать крупный капитал в менее надежные проекты и предприятия. Оформление такой сделки позволит гарантированно сохранить и приумножить накопления, причем доход по ним будет достаточно высоким. Обновленный вариант облигаций не требует уплаты комиссий за брокерские услуги, поэтому они становятся еще более выгодными.

С весны этого года Московская биржа фиксирует приток клиентов – физических лиц: только за август количество уникальных клиентов возросло на 515,5 тыс. с 5,6 млн до 6,2 млн. Для сравнения: в декабре 2019 года их было 3,8 млн. Почти двухкратный рост за 8 месяцев! Не все, конечно, из них активно торгуют: хотя бы одну сделку за месяц совершили в июле этого года только 821,5 тыс. клиентов из 5,6 млн, в августе – 950,4 тыс. Но для относительно небольшого российского рынка цифры впечатляют.

При этом, как показывает даже беглое чтение социальных сетей, форумов, "беседок", особенно специализированных, открытых некоторыми брокерами, мало кто из новичков знает или задумывается о налоговых последствиях сделок с ценными бумагами. И тем более об изменениях в налоговом законодательстве в этом плане. Между тем с 2021 года инвесторов ожидают изменения в налогообложении депозитов и ценных бумаг, что может повлиять даже на выбор инвестиционных стратегий и доходность. Потому кратко затронем эту тему, стараясь не погружаться в "налоговый омут" слишком глубоко.

Облигации и акции относятся к ценным бумагам, и воспринимаются нередко в бытовом представлении просто как некая "фишка" из казино, или лотерейный билет, ставка-стоимость которых постоянно меняется и может "выстрелить". Но постоянное колебание рыночной цены "побочный эффект", суть этих бумаг ведь не только и не сколько в заработке на ценовых колебаниях, хотя они, действительно, в состоянии принести доход выше банковского депозита.

Так, акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации (п. 10 ст. 2 Федерального закона от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг", далее – Закон № 39-ФЗ).

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение (если иное не предусмотрено законом) в предусмотренный в ней срок от эмитента облигации ее номинальной стоимости или иного имущественного эквивалента (п. 11 ст. 2 Закона № 39-ФЗ).

А если говорить упрощенно:

- акция – это доля в компании, так как уставный капитал акционерных обществ "долевой", разделен на определенное число акций (п. 1 ст. 96 Гражданского кодекса);

- облигация – некий аналог "обычного" договора займа, документ-расписка, подтверждающий, что определенное лицо-эмитент должен указанную в номинале облигации сумму, а также выплатить, как правило, соответствующие проценты (выплата купона);

- ETF/БПИФ – это акции фондов "коллективных инвестиций". По сути это "общий портфель", собранный по какому-то принципу, например, в соответствии с индексом Мосбиржи или S&P500, а инвестор через "акцию" фонда приобретает долю в этом портфеле. Отличие ETF и БПИФ в функционировании и построении инфраструктуры фонда.

Для российского рынка обычный номинал – 1 тыс. руб., а наиболее распространены облигации с процентными (купонными) выплатами. Значит, наличие 1 облигации означает, что компания-эмитент должна держателю облигации 1000 руб. + проценты, которые выплачиваются периодически (как правило, ежеквартально, хотя есть и другая периодичность выплат: раз в месяц или полгода). Причем "срок действия" облигации может быть как относительно коротким, вплоть до однодневного, так и очень длинным – 10 и более лет, а есть даже и "вечные" облигации. По окончании срока обращения облигация погашается по номиналу и инвестор получает обратно вложенные деньги.

Из-за таких особенностей владение акциями и облигациями обычно приносят определенную выгоду держателю:

- для акционеров в виде дивидендов – части прибыли компании, которая распределяется между акционерами. В этом случае НДФЛ удерживается с суммы выплаченных акционеру дивидендов (п. 1 ст. 43, подп. 1 п. 1 ст. 208 Налогового кодекса).

Пример

На 1 акцию выплачено по 1 руб. дивидендов, у акционера 100 акций, 100 руб. дивидендов перечислено, подоходный налог составит 13 руб., и чистыми "на руках" у акционера останется 87 руб.

- для держателей облигаций – в форме процентных выплат и (или) дисконта (когда доход с облигации идет не за счет процента, а за счет продажи ниже номинала, и погашения по номиналу. НДФЛ по доходу с облигаций удерживается с некоторыми особенностями (см. Таблицу 2);

- и от обеих бумаг можно получить прибыль в виде положительной курсовой разницы между ценой приобретения и ценой продажи (подп. 5 п. 1, подп. 5 п. 1 ст. 208 НК РФ).

Пример

Купили акцию по 100 руб., а продали по 110 руб. Разница составит: 110 – 100 = 10 руб. С этой суммы, налогооблагаемой базы, и будет исчисляться налог: 10 х 0,13 = 1,3 руб.

Для облигаций возможна еще прибыль при положительной разнице между ценой покупки и суммой погашения (купили за 900 руб., а погасили номинал в размере 1 тыс. руб., положительная разница 100 руб.).

Пример

В результате "волнений" на рынке рыночная стоимость облигации АО "Василек" просела до 90% (цены облигаций на рынке обычно определяются в процентах от номинала), то есть ее инвестор смог купить за 900 руб. Но погашение происходит по номиналу в 1000 руб., разница между ценой покупки и погашением составила 1000 – 900 = 100 руб., это дополнительная прибыль, которая также облагается НДФЛ.

К слову, в настоящее время набирают популярность ETF и БПИФы, во многом они торгуются как обычные акции, и "налоговый режим" к ним применяется схожий с акциями. (см. Таблицу 1).

При этом, при продаже ценных бумаг инвестор вправе рассчитывать на получение налоговых вычетов на сумму расходов на приобретение, хранение, реализацию, погашение ценных бумаг (скажем, комиссии брокера и биржи). На эту сумму уменьшается налогооблагаемая база (п. 10 ст. 214.1 НК РФ). Обычно многие брокеры автоматически подсчитывают суммы налога с соответствующими вычетами, но иногда для получения вычета может потребоваться обращение к брокеру с заявлением, потому всегда лучше уточнять у конкретного брокера особенности работы с клиентом на определенном тарифном плане (п. 4 ст. 226.1 НК РФ).

Посмотрим чуть подробнее на основные случаи уплаты НДФЛ при получении прибыли в этих случаях (налоговые ставки указаны для резидентов):

Таблица 1. НДФЛ владельцев акций и ETF

Налог на дивиденды

Налог на разницу между покупкой и продажей

Акции иностранных эмитентов (покупка через Санкт-Петербургскую биржу)

Как правило, с дивидендов иностранных эмитентов налог удерживается в соответствующей стране при выплате. При этом если между РФ и этой страной есть соглашение об избежании двойного налогообложения, то возможен зачет налога полный или частичный (зависит от условий соглашения)

Так, по акциям США возможен полный зачет.

Ставка на дивиденды "по умолчанию" в США обычно 30%: 13% – 30% = – 17%, следовательно, дополнительно платить ничего не надо

Если ставка меньше, например, при подписанной форме W-8ben, когда в США удерживают 10%: 13% – 10% = 3%. В этом случае 3% надо будет доплатить в бюджет РФ (п. 1 ст. 232 НК РФ).

Важно! Форму W-8ben необходимо оформить до уплаты налога

Важно! Многие брокеры не являются налоговыми агентами, уточняйте условия обслуживания у вашего брокера

Важно! Если соглашения о двойном налогообложении нет, то придется уплатить налог и в РФ

Если производится покупка на брокерский счет или ИИС через брокера, то налоговым агентом является брокер, который удержит налог, п. 1, п. 2, п. 4 ст. 226.1 НК РФ

Как правило, это делается со свободного остатка на счете клиента, при их нехватке налоговый агент не сможет удержать налог, и тогда может понадобится самостоятельно выплачивать НДФЛ, потому внимательно следите за расчетом и уплатой налога брокером. Информация о налогах содержится или в брокерском отчете, или специальном "налоговом" отчете (в зависимости от конкретного брокера)

Есть льгота длительного владения с освобождением от налога, см. примечание

Важно! Перечень налоговых агентов по доходам от ценных бумаг в зависимости от "ситуации" приведен в п. 2 ст. 226.1 НК РФ.

Важно! На ИИС можно получить вычет по типу Б, без налогов с продажи

Акции российских эмитентов

Удерживается, как правило, налоговым агентом (в том числе депозитарием / брокером) (п. 1, п. 2, п. 4 ст. 226.1 НК РФ)

На ИИС также удерживается налог на дивиденды

Если производится покупка на брокерский счет или ИИС через брокера, то налоговым агентом является брокер, который удержит налог, п. п. 1, п. 2, п. 4 ст. 226.1 НК РФ

Как правило, это делается со свободного остатка на счете клиента, при их нехватке налоговый агент не сможет удержать налог, и тогда может понадобится самостоятельно выплачивать НДФЛ, потому внимательно следите за расчетом и уплатой налога брокером. Информация о налогах содержится или в брокерском отчете, или специальном "налоговом" отчете (в зависимости от конкретного брокера)

Есть льгота длительного владения с освобождением от налога, см. примечание

Важно! Перечень налоговых агентов по доходам от ценных бумаг в зависимости от "ситуации" приведен в п. 2 ст. 226.1 НК РФ

Важно! На ИИС можно получить вычет по типу Б, без налогов с продажи

Примечания

Важно – льгота долгосрочного владения (далее – ЛДВ)! С положительной курсовой разницы не уплачивается НДФЛ, если:

- ценная бумага приобретена не ранее 1 января 2014 года;

- обращается на организованных торгах, (а также для паев открытых ПИФ, БПИФ, ETF);

- находится в непрерывном владении не менее 3 полных лет (подп. 1 п. 1 ст. 219.1 НК РФ).

Ограничение – сумма вычета не более 3 млн руб. в налоговом периоде. (количество лет владения х 3 млн).

ЛДВ распространяется и на иностранные ценные бумаги, приобретенные на российских биржах – Московской и Санкт-Петербургской (письмо Минфина России от 30 мая 2017 г. № 03-04-06/33381).

Для акций, не обращающихся на бирже, также есть ЛДВ, но срок владения должен составлять более пяти лет (на праве собственности или ином вещном праве, п. 1 ст. 284.2 НК РФ).

Важно! Есть особая ЛДВ на акции высокотехнологичных компаний, приобретенные не ранее 1 января 2015 года, если они находятся в непрерывном владении не менее 1 полного года и включены в специальный перечень согласно Правилам, утвержденным Постановлением Правительства РФ от 22 февраля 2012 г. № 156. С перечнем, как правило, можно ознакомится на сайте Московской биржи.

ЛДВ не распространяется на дивидендные выплаты

Для ETF и БПИФ оплачиваются налоги с дивидендов только при прямом их получении инвестором. Как правило, за некоторым исключением, обращающиеся на Мосбирже ETF и БПИФ дивиденды инвесторам не выплачивают, а реинвестируют, потому дополнительно НДФЛ с инвестора не удерживается.

Таблица 2. НДФЛ для владельцев облигаций

Купонный доход

Положительная (с прибылью)

До 31 декабря 2020 года

С 1 января 2021 года

Разница между покупкой и погашением

Курсовая разница между покупкой и продажей

Облигации федерального займа (ОФЗ)

Облигации муниципальные / субфедеральные (региональные)

13% (п. 25 ст. 217 НК РФ в новой редакции)

Корпоративные облигации

Эмитированы до 1 января 2017 года

Эмитированы после 1 января 2017 года

Если ставка по купонному доходу выше на 5 процентных пунктов ставки рефинансирования Банка России, то по ставке 35% с суммы превышения (п. 1 ст. 214.2, п. 2 ст. 224 НК РФ).

Примечания

Внимание! ЛДВ распространяется также (см. Таблицу 1).

Важно! При продаже облигаций до погашения с накопленным купонным доходом (НКД), с НКД также будет удержан налог.

ЛДВ не распространяется на купонные выплаты.

Для налоговой оптимизации можно использовать ИИС по типу Б или по типу А (с получением вычета-возврата с ранее уплаченного НДФЛ, например, с заработной платы). Но из-за ЛДВ даже обычный брокерский счет может стать аналогом ИИС (с вычетом по типу Б), правда, вычет-возврат НДФЛ тогда инвестору не полагается. Подробнее об ИИС, вычетах, а также видах акций и облигаций и их особенностей рассмотрим в иных материалах. Пока же, в заключение отметим, что, приобретая акции и облигации, надо помнить – они могут приносить доход владельцу, как в виде дивидендов/процентных выплат, так и положительной курсовой разницы при продаже-покупке, покупке-погашении, потому не стоит упускать из виду обязанность уплаты НДФЛ при получении прибыли. Уклонение от уплаты налогов (неподача декларации в срок, неуплата налога и тп., в случае, если налог не перечисляется налоговым агентом) влечет за собой начисление пени, штрафа (ст. 75, п. 1 ст. 119, п. п. 2 - 4, 5 ст. 75, ст. 122 НК РФ).

ОБЛИГАЦИЯ – это долговая ценная бумага. Она приобретается инвестором на определенный срок, по истечению которого тот получает проценты. Эмитентами могут выступать государство, отдельные регионы России или коммерческие компании.

Опираясь на приведенные выше критерии, рассмотрим ТОП самых привлекательных облигаций 2020 года. Примеры высокорискованных активов мы также приведем, хотя их заявленная высокая доходность совершенно не гарантирована. Итак, в какие долговые бумаги можно инвестировать?

Облигации компаний

Корпоративные ценные бумаги – наиболее доходные активы. Гиганты рынка и крупные банки выпускают облигации с доходностью около 6%-8%. Некоторые компании предлагают заработать от 11%, но приобретение таких бумаг слишком рискованное. Для ВДО на российских рынках предусмотрен индекс Cbonds-CBI RU High Yield. Он учитывает высоколиквидные корпоративные облигации с доходностью на 5% выше ставки ЦБ РФ (в данный момент 6%+5%).

В ETF (портфель ценных бумаг, собранный фондами по определенным показателям) ВДО не входят, поэтому инвесторам приходится формировать его самостоятельно. При желании можно покупать ценные бумаги на иностранных биржах, но для этого придется открывать отдельный брокерский счёт или заранее выбирать брокера, имеющего к ним доступ.

В какие высокодоходные облигации, представленные на ММВБ, возможно вкладывать в 2020 году с наибольшей отдачей:

- Моторные технологии, производство моечного оборудования для промышленных предприятий. Ставка купона 13% и 15%, выплаты 4 раза в год, номинал 1 000 рублей. Сроки погашения 21.09.2022 г., 01.03.2023 г.

Конечно, перечень высокодоходных облигаций гораздо шире. В данный момент в список Cbonds-CBI RU High Yield входят 86 ценных бумаг. Полный их список можно посмотреть тут . Представленные выше варианты вложения в облигации не являются рекомендацией. Мы перечислили ценные бумаги, обладающие наиболее высокой доходностью в 2020 году. Каждый инвестор, составляя портфель, делает собственный выбор и самостоятельно проверяет компанию-эмитента.

Обратите внимание на следующие важные моменты при выборе ВДО:

- наиболее высокими рисками обладают облигации финансового сектора, к которым относятся банки, МФО, брокеры и т.д.;

- следует выбирать тех эмитентов, кто имеет поддержку от государства, такие компании более надежны;

- тщательно изучите данные по выбранной структуре: перспектива дальнейшей работы, их закредитованность, имеющиеся проблемы и т.д.

Помните, что в нынешней нестабильной экономической ситуации вероятность дефолта очень высокая. Необходимо выделить часть инвестиционного портфеля под высокодоходные облигации, остальные вложения должны быть достаточно надежными, чтобы обеспечить выгодность игры на бирже.

Вполне возможно разбавить портфель ВДО с высокой ставкой. Если при этом вы используете ИИС , доходность повышается на 13%, которые вправе получить в виде налогового вычета. Однако опытные инвесторы рекомендуют не превышать 20% от инвестиционной корзины, вкладываясь в рискованные активы.

Облигации федерального займа

Какие еще облигации следует включить в инвестиционную корзину? ОФЗ, несмотря на невысокую доходность, могут стать выгодным вложением именно в текущий момент времени. Дело в том, что их стоимость может понижаться ввиду сложной экономической ситуации, и сейчас реально купить облигации по выгодной цене. Средний размер дохода, который получит инвестор – 6%-7%.

Сделав выборку, мы получаем следующий рейтинг российских государственных облигаций:

Номинальная стоимость всех представленных облигаций равняется 1 000 рублей. В среднем доходность от вложения в ОФЗ чуть выше, чем по банковским депозитам, но также надежна. Стоит обратить внимание, что опытные инвесторы могут получать доход не только от купонов, но и от разницы в стоимости облигаций.

Муниципальные облигации

Этот вид ценных бумаг имеет большую доходность, чем ОФЗ – 8%-9%. Однако они менее ликвидны, поэтому их приобретение может быть рискованным для инвестора. С другой стороны, вряд ли какой-либо регион России ожидает дефолт, поэтому вкладывать деньги в такие облигаций можно. К тому же, такие ценные бумаги имеют амортизацию номинала – эмитент ежегодно гасит часть стоимости облигаций. Значит, доходность может быть выше расчетной при реинвестировании.

Основная проблема при сделках с муниципальными долговыми бумагами – недостаток предложений на рынке. Поэтому их сложно приобрести по привлекательной цене и впоследствии быстро продать.

Наилучшие ставки по муниципальным облигациям:

Обратите внимание, что инвестиционный портфель формируется различными ценными бумагами. Если говорить об облигациях, оптимально, если они будут представлены ОФЗ, муниципальными, надежными и высокодоходными корпоративными бумагами. Ориентируйтесь на приведенный выше список, выбирая те, что сейчас продаются с дисконтом и гарантируют наибольший заработок.

Особенности облигаций с ежемесячным купоном

В целом, плюсы таких облигаций очевидны и привлекательны:

- ежемесячные выплаты позволяют создать предсказуемый постоянный доход;

- у облигаций с ежемесячным купоном меньшая дюрация , так как капитал возвращается быстрее;

- полученные купоны можно быстрее реинвестировать, в результате чего возрастает эффективная доходность к погашению;

- полученные купоны можно инвестировать в другие, менее рискованные активы, например, акции или ОФЗ .

Если облигация с амортизацией , то в данном случае это тоже можно считать плюсом: капитал возвращается быстрее, а амортизация снижает долговую нагрузку эмитента, уменьшая вероятность дефолта.

Отмечу, что большинство облигаций с ежемесячными купонами как раз с амортизацией.

Но у облигаций с ежемесячным доходом есть и минусы:

- как правило, это высокодоходные облигации с соответствующим высоким уровнем риска, и вероятность дефолта у них довольно высокая;

- значительная часть таких облигаций идут с переменным купоном, значение которого зависит от ключевой ставки или устанавливается эмитентом произвольно;

- по части выпусков почти нет торгов, т.е. они малоликвидны.

- с 2021 года купоны по всем облигациям будут облагаться налогом по ставке 13%, т.е. безналоговых купонов больше не будет.

Опять-таки амортизацию можно считать минусом, если вам нужно пристроить деньги на конкретный срок. Так как эмитент возвращает часть номинала, то вам нужно опять искать, куда вложить средства. К тому же при амортизации абсолютный размер купона сокращается, что постепенно приводит к уменьшению денежного потока.

Таким образом, к выбору облигаций с выплатой купонов каждый месяц нужно подходить с особой тщательностью. Не все они одинаково полезны (с).

Методология отбора

Я отобрал 15 наиболее доходных и ликвидных облигаций с ежемесячной выплатой купона, обращающихся на Московской бирже и доступных к покупке для физических лиц.

- оборот – более 1 млн рублей в неделю;

- ставка по купону – более 10% годовых;

- выплата купона – 12 раз в год;

- оферта – отсутствует.

О наличии переменного купона и амортизации я предупреждаю в таблице. Если там есть соответствующие пометы, лучше проанализируйте профиль выпуска в независимых источниках.

Сортировку облигаций произвел по эффективной доходности к погашению, т.е. доходности , которую вы получите, если продержите облигацию до конца (и получите на руки номинал) и будете реинвестировать все купоны.

В реальности я не советую реинвестировать купоны (для снижения рисков), поэтому берите эффективную доходность к погашению исключительно как ориентир.

Цена номинала приведена на дату публикации обзора, поэтому к моменту вашего прочтения может существенно измениться (как и доходность бонда). Дюрацию не указывал, так как в случае переменного купона ее значение искажается. НКД тоже не стал указывать, так как его размер небольшой и меняется ежемесячно.

Важно: все эти облигации обращаются на Мосбирже, но ваш брокер может не давать к ним доступа по разным причинам.

Список самых доходных облигаций с ежемесячным купоном в 2020 году

А вот и сама таблица. Еще раз указываю – это просто информация для ознакомления, а не рекомендация к действию. Изучите облигацию самостоятельно прежде, чем принимать решение о покупке.

| Название облигации | Дата погашения | Ставка купона | Эффек-тивная доходность к погашению | Цена облигации, в рублях | Аморти-зация | Пере-менный купон |

| Быстроденьги-001Р-01 | 17.11.2922 | 16% | 15,13% | 1025,2 | Есть | Нет |

| АПРИ Флай Плэнинг-БО-П01 | 27.01.2022 | 16% | 14,77% | 1029,3 | Нет | Нет |

| КарМани МФК-03-боб | 24.12.2022 | 15% | 14,35% | 1025,7 | Есть | Нет |

| Нафтатранс плюс-БО-02 | 26.09.2024 | 13% | 14,32% | 9996 | Есть | Да |

| Калита-001Р-01 | 19.09.2023 | 15% | 14,28% | 1037,7 | Есть | Нет |

| ОАЭ-БО-П03 | 22.05.2023 | 13,75% | 14,26% | 1008,6 | Есть | Нет |

| МигКредит-БО-01МС | 19.06.2022 | 16% | 14,16% | 1024,6 | Есть | Нет |

| МСБ-Лизинг-002Р-02-боб | 30.04.2024 | 12,75% | 14,08% | 992 | Есть | Нет |

| Дядя Дёнер-БО-П02 | 25.04.2023 | 13,5% | 13,82% | 10112 | Нет | Нет |

| Роделен-ЛК-001Р-02 | 16.09.2022 | 12% | 13,48% | 992,9 | Есть | Нет |

| Лизинг-Трейд-001Р-01 | 07.01.2023 | 12,5% | 13,31% | 999 | Есть | Нет |

| ГрузовичкоФ-Центр-БО-П04 | 12.03.2023 | 14% | 12,7% | 10448 | Нет | Нет |

| МясничийТД-БО-П03 | 17.02.2024 | 13,5% | 12,4% | 1033,2 | Есть | Нет |

| Обувь России-001Р-02 | 14.11.2024 | 12% | 12,25% | 1010,3 | Есть | Нет |

| Транс-Миссия-БО-П01 | 18.05.2022 | 15% | 10,63% | 10438,61 | Есть | Нет |

Вот такой список облигаций с купоном каждый месяц, актуальный по состоянию на середину 2020 года. Брать их или нет – решайте сами. В любом случае не забывайте о диверсификации и о том, что ВДО не могут составлять весь портфель – лучше отвести под них объем не более 10-15%, т.е. это будет спекулятивная часть.

Подробнее об облигациях федерального займа

Особенности эмитента

Такие ценные бумаги выпускаются только в цифровом виде, для их приобретения потребуется воспользоваться брокерскими услугами. Брокеры — это биржевые посредники, за определенное вознаграждение предоставляющие доступ к специальным счетам. После оформления сделки покупатель становится владельцем государственных ценных бумаг, минимальное количество для покупки составляет 30 штук.

Со 2-ого квартала 2019 года Мин Фин начал выпускать облигации в новом формате: в отличие от первого выпуска, клиентам не придется платить крупные брокерские комиссии, все расходы эмитент берет на себя. Кроме того, у держателей появится возможность получать кредиты в банках под залог таких ценных бумаг. Первая версия не позволяла проводить такие операции.

Облигации Мин Фина — это возможность привлечь широкий круг инвесторов по всей стране и получить дополнительный капитал на реализацию различных государственных проектов. Покупателей привлекает возможность получать доход по плавающей ставке: чем дольше облигация будет на руках у покупателя, тем выше по ней будет доходность, такая схема выгодна именно тем, кто планирует долгосрочные инвестиции.

Условия приобретения облигаций

Общий объем первой государственной эмиссии 2017 года составил 15 миллиардов рублей. Номинал 1 облигации — 1000 рублей, следовательно, для минимальной покупки потребуется инвестировать не менее 30 тысяч. У таких ценных бумаг есть несколько особенностей:

- Невозможность перепродажи третьим лицам. В отличие от обычных облигаций, ценные бумаги Мин Фина не допускается перепродавать на бирже.

- Возможность предъявления к выкупу в любой момент. Владелец может потребовать досрочно вернуть долг — в этом случае он потеряет только не выплаченный за остаток срока купонный доход.

- Растущая процентная ставка. Чем дольше ценные бумаги остаются на руках владельца, тем выше будет их прибыльность. Стартовая ставка равна 7,5%, вторая выплата — 8%, третья — 8,5% и т.д.

- Периодичность выплат — 2 раза в год.

- Продолжительность возврата — 3 года.

Средняя доходность облигации Мин Фина находится в районе 9% годовых, это существенно больше, чем средний доход по предлагаемым банковским вкладам. Из-за этого ОФЗ станут выгодным приобретением для широкого круга покупателей.

Преимущества инвестирования в ОФЗ

Дополнительные плюсы инвестирования:

- Увеличенная доходность, по сравнению с банковскими вкладами. Можно получить более крупную пассивную прибыль.

- Средние сроки возврата. Долгосрочные программы интересуют не всех инвесторов, вложение на 3 года станет оптимальным вариантом.

- Относительно небольшой порог входа. Это делает ОФЗ доступными для частных лиц.

- Заранее известная прибыль — важное отличие от вложения в акции крупных компаний. Они могут не выплатить дивиденды, а государство гарантированно выполнит свои обязательства по купонному доходу.

Минусом ОФЗ можно назвать относительно невысокую процентную ставку. Такой вариант подходит для тех, кто предпочитает консервативные, а не рискованные стратегии инвестирования.

Надежность вложения в ОФЗ

Среди всех вариантов инвестиций вложение в государственный долг остается наиболее надежным решением. Такие облигации н торгуются на рынке, поэтому они не могут потерять в цене, обязательства по ним гарантированно будут исполнены. Покупка позволит получать заранее известные выплаты в течение всего срока погашения, а при необходимости можно сразу вернуть вложенные деньги.

Это оптимальный вариант для начинающих инвесторов, которые не рискуют вкладывать крупный капитал в менее надежные проекты и предприятия. Оформление такой сделки позволит гарантированно сохранить и приумножить накопления, причем доход по ним будет достаточно высоким. Обновленный вариант облигаций не требует уплаты комиссий за брокерские услуги, поэтому они становятся еще более выгодными.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Фин. консультант.

- 20 лет в фин. сфере.

- Независимый эксперт. . .

Давайте разберемся, выгодно ли инвестировать в ОФЗ или это очередная завлекаловка? В чем плюсы и минусы инвестиций в ОФЗ-н, где подводные камни? Правда ли, что ОФЗ-н выгоднее депозита? Обо всем этом вы узнаете на Brobank.

Для начала немного теории

Облигация — долговая ценная бумага: покупка облигации означает предоставление займа предприятию или государству, который оно обязано вернуть (выкупить облигацию).

Облигации выпускают предприятия, муниципальные органы, государство. Облигации федерального займа выпускает Министерство финансов РФ.

Купить их можно на фондовой бирже, для этого нужно выбрать брокера и открыть у него счет.

Комиссии у брокера при покупке обычных облигаций в среднем от 0,0177% до 0,3%. Для начинающих инвесторов при открытии брокерского счета могут быть спецпредложения – минимальные комиссии или отсутствие комиссий на определённый период времени.

ОФЗ-н — это ценные бумаги, которые выпускает Министерство финансов РФ специально для распространения среди обычных граждан: их проще купить, чем рыночные облигации, а риски ограничены.

Приобретая ОФЗ-н, вы даёте деньги в долг государству и получаете доход по фиксированной ставке. Государство выступает гарантом возврата ваших инвестиций.

Сейчас Минфин размещает 4-й выпуск ОФЗ-н. И если размещение 2 первых выпусков прошло в условиях ажиотажного спроса, то третий выпуск был раскуплен на 60%. Поэтому Минфин решил завлечь россиян на 4-й выпуск ОФЗ-н более привлекательными условиями:

-

Отсутствие комиссии банкам-агентам (расходы будет нести сам Минфин). При покупке ОФЗ-н банки не будут удерживать с вас комиссию, как это было при покупке ОФЗ-н предыдущих выпусков. Для покупки ОФЗ-н не нужно открывать брокерский или инвестиционный счет – их можно купить в 4-х банках: Сбербанке, ВТБ, Промсвязьбанке и Почта Банке.

Снижение минимального размера покупки с 30 000 руб. до 10 000 руб. и возможность купить ОФЗ-н без комиссий, делает этот инструмент доступным широкому кругу начинающих инвесторов.

А что с доходностью?

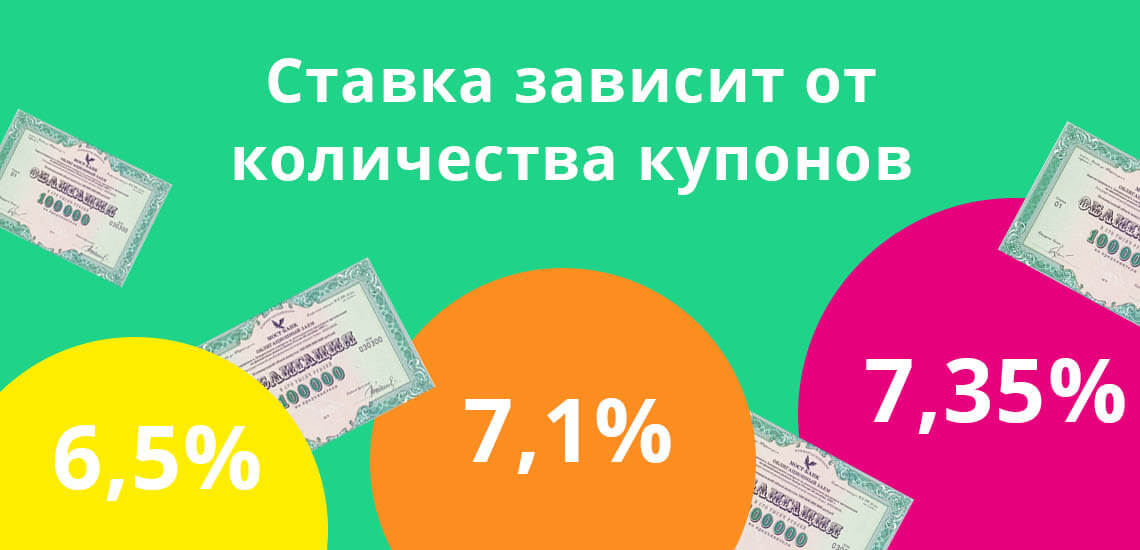

Купонная ставка по облигациям установлена на уровнях: 6,5% годовых – по первому купону, 7% годовых – по второму, 7,05% годовых – по третьему, 7,1% годовых – по четвертому, 7,25% годовых – по пятому, 7,35% годовых – по шестому.

Посчитаем доходность?

Воспользуемся калькулятором для расчета доходности по ОФЗ-н, который есть на сайте Минфина РФ.

Например, вы купили 30 штук ОФЗ-н 4 выпуска 6 сентября 2019 г. Доходность к погашению (при владении в течение 3-х лет до даты погашения) составит 7,15% годовых.

Сравним полученную доходность по ОФЗ-н с доходностью депозитов в крупных банках

Доходность ОФЗ-н повыше, чем доходность депозитов в крупных банках.

Если же сравнивать с доходностью ОФЗ, то обычные ОФЗ будут доходнее народных, и порог входа ниже – от 1 000 руб. При покупке ОФЗ с индивидуального инвестиционного счета (ИИС), можно получить налоговый вычет в размере 13% от внесенной суммы, но не более 52 000 руб. А это дополнительная доходность ваших инвестиций.

Преимущества и недостатки инвестирования в ОФЗ-н

- Высокая надежность. Доходность гарантирована Минфином. Ну а если вдруг случится дефолт, плохо будет всем, не только держателям ОФЗ-н.

- Возврат всей суммы без ограничений (возврат депозита при отзыве лицензии у банка – не более 1, 4 млн. руб.)

- Доходность повыше, чем у депозитов.

- Доходность увеличивается в течение срока владения облигаций.

- Низкий порог входа – от 10 000 руб.

- Отсутствие комиссий при покупке.

- Можно использовать в качестве залога для получения банковских кредитов.

- Не входит в систему страхования вкладов.

- Невысокие ставки, которые фиксируются на трехлетний период. Три года – долгий срок, ситуация на рынке может измениться. С учетом специфики действия системы страхования вкладов, частным лицам с небольшими активами (до 1,4 млн. руб.), выгоднее вкладывать деньги на депозиты до года и получать максимальную доходность в среднем 7-7,5% годовых и иметь доступ к деньгам.

- Досрочный возврат в течение первых 12 месяцев владения возможен с потерей выплаченного и накопленного купонного дохода за период владения. Банк-агент выкупает ОФЗ-н по цене ее приобретения владельцем, но не выше номинальной стоимости, с учетом потери полученного процентного дохода.

- Отсутствие вторичного рынка. ОФЗ-н можно продать только банку, они не торгуются на фондовом рынке, что снижает ликвидность таких бумаг.

- Нет возможности использовать ежегодный налоговый вычет в сумме до 52 000 руб. при покупке ОФЗ через ИИС. Это снижает итоговую доходность инвестиций.

На наш взгляд, ОФЗ-н интересны начинающим инвесторам, с небольшим капиталом, которые хотят разбавить свои депозиты. Для них важна простота приобретения таких бумаг, понятная доходность и минимальные риски. Более квалифицированным инвесторам такой вид вложений не очень интересен.

А инвестировать в ОФЗ-н или нет – решать вам. Надеемся, что статья поможет вам сделать правильный выбор.

Читайте также: