Обязан ли арендодатель сообщать в налоговую об арендаторах

Обновлено: 18.04.2024

Налоги при сдаче квартиры в аренду зависят от статуса собственника:

- если он физическое лицо, уплачивается НДФЛ 13%;

- если ИП — патентный платеж 6% или 15% с дохода, а также страховые взносы;

- если самозанятый — только фиксированные 4% или 6% от выручки в месяц.

Кто вправе сдавать недвижимость в аренду

Сдавать недвижимость в аренду вправе любое лицо, как физическое, так и юридическое. И любое лицо, сдающее недвижимость в аренду и получающее с этой деятельности доход в виде арендных платежей, обязано платить налоги.

В России чрезвычайно распространена практика сдачи в аренду жилых помещений физическими лицами, при этом на этом рынке существует большая проблема контроля налогообложения — большинство арендодателей предпочитают действовать неофициально, сдавая квартиры и жилые дома без договоров и не уплачивая никаких налогов. Такое поведение не является правильным и допустимым: если у лица имеется выручка, с нее необходимо уплачивать налог.

Сдавать в аренду недвижимость вправе любые физические лица:

- простые граждане, не обладающие никаким специальным предпринимательским статусом;

- индивидуальные предприниматели;

- плательщики налога на профессиональный доход, известные как самозанятые.

При этом для каждой из указанных групп имеются отдельные правила и особенности налогообложения.

Какие налоги платит владелец недвижимости с арендной платы

То, какие налоги при сдаче квартиры в аренду в 2021 году предстоит уплатить ее владельцу, зависит от его статуса. Статус владелец выбирает сам: намерен он сдавать квартиру как физическое лицо или как индивидуальный предприниматель — решать исключительно ему. При выборе статуса важно внимательно посчитать, какой из вариантов налогообложения наиболее выгоден в конкретной ситуации. Зависит это от:

- региона сдачи недвижимости;

- предполагаемой ежемесячной выручки от этой деятельности;

- предполагаемых затрат;

- других индивидуальных факторов.

Если физлицо

Если гражданин сдает квартиру как простое физическое лицо, он обязан платить подоходный налог с полученных арендных платежей. Ставка НДФЛ для резидентов РФ — 13% в месяц, для нерезидентов — 30%. Платить ежемесячно не придется: по окончании календарного года, до 30 апреля следующего года, необходимо подать декларацию 3-НДФЛ, в которой посчитать выручку и налог за весь год, а затем уплатить НДФЛ за весь истекший год.

Эксперты КонсультантПлюс разобрали, как исчислить и уплатить НДФЛ с доходов от сдачи имущества в аренду. Используйте эти инструкции бесплатно.

Доходом считаются не только непосредственно арендные платежи, но и платежи за коммунальные услуги, если их оплачивают квартиросъемщики, кроме платежей, уплачиваемых по счетчикам.

Например, владелец сдает квартиру, ежемесячный арендный платеж — 20 000 рублей. При этом жильцы платят по счетчикам 2000 рублей в месяц за свет и воду, и еще 3000 — остальные коммунальные платежи, начисляемые без счетчиков, в том числе плата за обслуживание общедомового имущества.

В этой ситуации налогооблагаемым месячным доходом арендодателя является сумма в 23 000 рублей — арендный платеж и коммуналка без счетчиков. 2000 коммуналки по счетчикам не облагается НДФЛ. Годовая выручка составит: 23 000 × 12 = 276 000 рублей. Годовой налог: 276 000 × 0,13 = 35 880 рублей.

Если ИП

Для индивидуального предпринимателя налог с аренды недвижимости зависит от выбранной системы налогообложения. Разумных вариантов два:

В обоих случаях придется платить страховые взносы, в 2021 году их размер составляет:

- на пенсионное страхование — 32 448 рублей в год;

- на медицинское — 8426 рублей.

Если годовой заработок превышает 300 000 рублей, в Пенсионный фонд дополнительно перечисляется 1% с суммы, превышающей этот порог.

ИП на УСН вправе выбрать один из двух вариантов уплаты налога:

- 6% с общей суммы выручки;

- или 15% с суммы дохода, уменьшенного на расходы.

Второй вариант имеет смысл выбирать, если предприниматель регулярно вкладывается в квартиру и его расходы составляют 60% или более от суммы дохода. Это крайне редкая ситуация, как правило, арендодатели если и вкладываются в квартиру, например, делают там периодический клининг или ремонты, эти затраты значительно меньше доходов.

Разумнее выбирать ставку 6% и платить ее со всего дохода без учета расходов.

ИП на патенте уплачивают страховые платежи и стоимость патента.

Стоимость патента рассчитывается как 6% от предполагаемого дохода в данной сфере деятельности в данном регионе. То есть рассчитывается не из реального дохода предпринимателя, а от предполагаемого дохода, который в конкретном регионе получают предприниматели, занимающиеся аналогичной деятельностью.

Таким образом, стоимость патента зависит:

- от срока его действия;

- региона, в котором сдается квартира;

- ее площади.

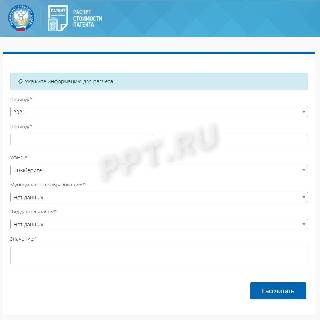

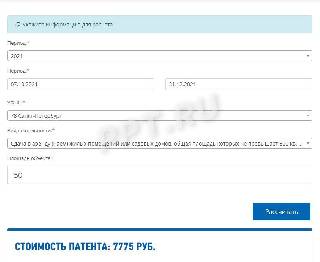

Стоимость патента не зависит от размера арендных платежей, который назначит арендодатель. Для расчета стоимости патента на сайте ФНС создан удобный сервис.

Рассчитаем, сколько стоит патент для сдачи квартиры площадью 50 квадратных метров в Санкт-Петербурге в период с 07 октября по 31 декабря 2021 года.

Если самозанятый

Для самозанятых то, какой налог при сдаче квартиры в аренду им предстоит заплатить, зависит от того, кто выступает в качестве арендатора:

- если физическое лицо — 4% от ежемесячного дохода;

- если юридическое лицо — 6%.

От страховых взносов самозанятые освобождены.

Предельный объем годового дохода самозанятого — 2,4 млн рублей. При его превышении статус прекращается.

Ответственность за неуплату налогов

Если арендодатель скрывает доход и не платит никаких налогов, при выявлении этого факта с него взыщут не уплаченный НДФЛ и штраф в размере 20% или 40%, если докажут, что неуплата совершена умышленно, — такую ответственность устанавливает ст. 122 НК РФ . Взыскания производятся не более чем за последние три года.

В отдельных случаях возможна ответственность вплоть до уголовной, если сумма неуплаты за три года составила 2,7 миллиона рублей или больше. В таком случае не исключено даже лишение свободы до трех лет — уголовная ответственность за уклонение от уплаты урегулирована ст. 198 УК РФ .

Читайте также: