Образец письма в ифнс при сдаче ндфл

Обновлено: 19.05.2024

Декларация о доходах является обязательным документом для подачи в налоговую службу. Это правило относится к физлицам, которые получили доход сверх того, по которому уже оплачен налог. Речь идет о налоге на доход физического лица от любого вида деятельности. Заполненная декларация подается в налоговый орган по месту регистрации.

Что такое З-НДФЛ, как рассчитывается сумма налога, как получить декларацию и как правильно представлять документы в налоговую службу?

Содержание:

Декларация 3-НДФЛ

Справка 3-НДФЛ - это декларация, которая подается в налоговую инспекцию по регистрационному месту для того, чтобы предоставить отчет о собственной прибыли и расходах.

Такая обязанность возлагается на человека, который продал имущество или сдает в аренду жилье, оформлен как ЧП (частный предприниматель) или ИП (индивидуальный предприниматель), осуществляет деятельность как нотариус или адвокат.

Налоги взимаются за все, где есть доходы: с заработных плат и премиальных, с продажи имущества, с гонораров за интеллектуальную деятельность, за подарки или призы, выигрыши и т.д.

С помощью этой декларации получают налоговые вычеты. И в большинстве случаях это неплохие денежные компенсации. Однако декларацию З-НДФЛ не обязательно подают для возвращения налогов – это отдельный выбор каждого.

Главное преимущество подоходного налога то, что он наиболее логично сообразуется с платежеспособностью физического или юридического лица. В истории налога было много перипетий: чтобы привить населению подоходную ответственность, понадобилось ни одно десятилетие.

Впервые подоходный налог в России появился в 1916 году во время Первой мировой войны, и отчислениями облагались все предприятия, поставки и подряды, граждане, получающие доходы. Позже эти законы видоизменялись советским правительством, и дошли в современную экономику в полноценном, доработанном виде.

Сегодня список налогоплательщиков, налоговые ставки и базу определяют статьи НК РФ. С 2010 года было принято решение, что нельзя поднимать ставку выше 13%, так как имеющие неплохое состояние люди найдут лазейки для ухода от налогообложения.

Образец З-НДФЛ

Для чего нужна декларация 3-НДФЛ?

Обязанность задекларировать свои доходы возникает при получении средств не от налоговых агентов в случаях: дохода от сдачи недвижимости в аренду, получения наследства, подарков и т.д. К примеру, это аннулирование кредита заемщика банком вследствие признания лица банкротом.

Доходы от агентов налогообложения, которые не стали объектами удержания налогов при выплате, не всегда освобождены от отчислений.

Многие налогоплательщики не знают о возможности применения налоговых вычетов. Налоговым вычетом называют государственную льготу, которая предназначена для возврата налогов с определенных трат налогоплательщика. Необходимо в документах указывать все расходы, ведь с незаявленных растрат налоги не будут пересчитаны.

Налоговые вычеты могут устанавливать за лечение, обучение, страховые взносы, пожертвования благотворительным фондам. Документы на получения вычетов подаются в году, следующим за отчетным. К примеру, чтобы получить оплату за лечение в 2020, подайте необходимые бумаги до апреля 2021 года.

Как получить справку 3-НДФЛ?

Существует два варианта и оба варианта подходят для всех граждан.

Получить 3-НДФЛ онлайн

Заполнить документы на доходы физического лица можно через сайт налоговой службы. В дополнениях к декларации необходимо передавать договор – оферту о выполненных работах и указанных услугах. В личном кабинете пользователя можно делать формулировку актов за отчетные периоды и скачивать их архивами.

Получить 3-НДФЛ лично

Если вы решили подавать налоговую отчетность с посещением соответствующего учреждения – есть несколько вариантов. Можете самостоятельно распечатать З-НДФЛ с любого интернет-ресурса и заполнить образец прежде, чем отнести в налоговую службу. Также можно получить документ в налоговой инспекции, в которую будете относить отчетность – там сотрудник вам распечатает бланк и поможет с заполнением.

Главное – не забудьте взять с собой необходимые документы, которые подтверждают вашу личность и наличие источника доходов.

Как заполнить декларацию 3-НДФЛ

Оплатить налоги намного проще, чем получить вычет. Для оплаты налогов все реализовано максимально просто: достаточно воспользоваться услугами онлайн-портала и внести необходимую сумму. А вот получить налоговый вычет по 3-НДФЛ намного сложнее.

Как заполнить самостоятельно бесплатно?

Заполнить отчетность самостоятельно могут те физические лица, которые намерены получить вычеты по имущественным или социальным направлениям. Декларацию следует подавать посредством использования личного кабинета налогоплательщика.

Видео "Как заполнить декларацию 3-НДФЛ самостоятельно в личном кабинете"

Как заполнить платно?

Можно поручить процесс заполнения документов специализированной конторе, которая за указанную сумму возьмет выполнение всех процессов на себя. Стоимость услуг устанавливается в индивидуальном порядке, а со стороны заказчика необходимо предоставить личные данные.

Когда нужно и не нужно подавать 3-НДФЛ

Когда нужна декларация 3-НДФЛ

Предоставить данную декларацию необходимо в ряде случаев:

- во время получения доходов от продажи имущества;

- при получении недвижимого имущества, странспортного средства, доли или акций от людей, которые не входят в число близких родственников;

- при получении денежных средств от заключенных договоров между физическими лицами;

- при получении выигрыша от азартных игр и тотализаторов;

- от доходов с источников, которые расположены за пределами РФ.

Можно вернуть сумму налогового вычета по ипотеке. Пример вычетов можно рассмотреть в следующей таблице:

Максимально возможная сумма для расчета

Можно ли получить остаток по имущественному вычету

Получить сумму вычета по процентам можно по факту регистрации прав собственности.

Когда не нужно подавать?

В случаях, когда налогоплательщик не является предпринимателем, не получал налоговый доход или средства, с которых уже были изъяты налоги.

Очень важно, что налогоплательщик не должен подавать документ, но имеет право совершить это по собственному желанию. Достаточно обратиться в налоговый орган по фактическому месту проживания. Такая ситуация распространена при подаче документов для получения вычетных налогов. Декларацию на получение налоговых вычетов можно подавать в годовой период.

Что делать с уже заполненной декларацией?

Возврат средств будет осуществлен в течение 4 месяцев. В первые 3 месяца происходит проверка документов, а в течение четвертого у налоговой есть время для возврата средств. При составлении деклараций необходимо использовать электронную подпись, получение которой длится максимум сутки. Обычно оформление и получение электронной подписи составляет не более 10 минут.

Сколько действует декларация 3-НДФЛ

Сроки действия декларации З-НДФЛ не регламентированы рамками закона. Если желаете получить налоговый вычет с помощью декларации, справка 2-НДФЛ должна быть не старше трех лет.

Сроки действия декларации для банков устанавливаются самостоятельно этими организациями. Финансовые структуры заранее оповещают клиентов о необходимости предоставления свежей отчетности.

Для налоговых инспекций декларация не имеет определенного срока годности. Сдавать документы нужно в установленные сроки для подачи, во избежание получения санкций (регулируется пунктом 5 ст. 226 и пунктом 2 ст. 230 НК РФ).

Сроки и правила предоставления декларации в налоговую

З-НДФЛ должна подаваться на бумажном носителе или в форме электронного письма в налоговую по фактическому месту жительства физического или юридического лица, не позже 30 апреля следующего года, который идет после факта получения соответствующего дохода.

По налогу на прибыль установлено два отчетных периода. При этом промежуточные отчеты за первый квартал, полгода, три квартала – налогооблагаемые лица должны предоставлять в течение сорока дней по календарю, следующих за отчетным кварталом.

Оплачивать задекларированные налоги следует на протяжении десяти дней, идущих за сроком подачи декларации.

Штрафы за просрочку подачи 3-НДФЛ

За просрочку даты подачи документов налогоплательщик получает штраф от инспекции: 5% от налоговой суммы за каждый просроченный месяц, но не больше 30% всей суммы. Оплатить налог необходимо до 15 июля следующего года, идущим за отчетным. Если вы не оплатили его вовремя – будете оштрафованы 20%

При подаче нулевой декларации несвоевременно необходимо предоставить документы о действительности отсутствия налогов к выплате, и заплатить штраф в 1000 рублей.

Штраф применяется только к тем плательщикам налогов, чью неуплату смогли обнаружить. Но если вы самостоятельно выявили неуплату и погасили установленные отчисления – инспекторы не могут наложить на вас санкции.

Вопрос-ответ:

Можно ли заполнить декларацию от руки?

Да, если будут использованы чернила синего или черного цвета. Однако, данный способ не является предпочтительным, т.к. налоговая оставляет за собой право отказать в рассмотрении документа, если какая-то его часть вызовет сложности при чтении и интерпретации.

Где брать бланк для заполнения?

Что делать, если заполнил 3-НДФЛ неправильно?

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях - ПРАЙМ, ТАСС и других известных в РФ компаниях.

Налоговым законодательством размеры санкций за совершение правонарушения установлены в зависимости от масштаба и характера причиненного ущерба. Штрафы рассчитываются в процентном отношении от суммы неуплаченного (неудержанного или неперечисленного) налога.

Смягчающие обстоятельства — это шанс снизить штраф

Размер начисленных штрафов по акту проверки — при наличии смягчающих обстоятельств — можно снизить. Обстоятельствами, смягчающими ответственность за совершение правонарушения, признаются условия, определенные п. 1 ст. 112 НК РФ:

1. Тяжелые личные или семейные обстоятельства.

2. Угроза или принуждение; Материальная, служебная или иная зависимость.

3. Тяжелое материальное положение физ. лица, привлекаемого к ответственности.

4. Иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, признаются таковыми.

Вывод: возможность уменьшить размер санкций предусмотрена законодательно. Для этого необходимо составить ходатайство в налоговую о снижении суммы штрафа.

Образец ходатайства об уменьшении штрафа в налоговую инспекцию можно скачать в конце статьи.

Варианты формулировок для ходатайства

В качестве фактов, смягчающих вину, можно указать:

- совершение правонарушения впервые;

- невозможность выплаты зарплаты работникам из-за взыскания штрафа;

- то, что деятельность является убыточной или сезонной; то, что организация является добросовестным налогоплательщиком, и т.п.

При просроченном сроке сдачи отчетности в качестве смягчающих фактов могут быть признаны:

- несоразмерность наказания характеру и тяжести совершенного правонарушения;

- отсутствие умысла на совершение правонарушения;

- отсутствие для бюджета негативных последствий;

- технический сбой, не позволивший представить отчет своевременно;

- факт совершения нарушения впервые.

В случае указания семейных ситуаций, предусмотренных ст. 112 НК РФ, при возможности, ходатайство об отмене штрафа в налоговую инспекцию или суд должно содержать копии документов, подтверждающие наличие обстоятельств, смягчающих ответственность.

Насколько штраф может быть снижен

Согласно п. 3 ст. 114 НК РФ, если есть хотя бы одно смягчающее обстоятельство, наказание должно быть уменьшено не менее чем в 2 раза по сравнению с первоначальным размером.

Одновременно с этим, в п. 16 постановления Пленума ВАС РФ от 30.07.2013 № 57 указано, что в пункте 3 статьи 114 НК РФ установлен лишь минимальный предел снижения санкции. Суд по результатам оценки обстоятельств вправе уменьшить размер взыскания более чем в два раза и даже сделать его ниже минимального размера (см. письма Минфина России от 16.05.2012 № 03-02-08/47, от 30.01.2012 № 03-02-08/7).

Однако ни ИФНС, ни суд не могут снизить размер санкций до нуля, так как данное действие будет считаться освобождением от ответственности за совершенное правонарушение.

При наличии смягчающих фактов может быть снижена только сумма примененных штрафных санкций, сумма налогов и пени по этим основаниям уменьшена быть не может.

Образец ходатайства в налоговую о снижении штрафа, скачать который можно в конце статьи, основан на обстоятельствах, приведенных в пп. 3 п. 1 ст. 112 НК РФ.

Подача ходатайства

Акт проверки можно и нужно обжаловать. Организация вправе самостоятельно принять решение об очередности подачи заявлений: сначала обратиться в налоговые органы, а затем в суд, или сразу в суд.

Организация направляет ходатайство об отмене штрафа в налоговую инспекцию и суд в сроки, указанные в таблице.

Подавать ходатайство в суд или ИФНС можно тремя способами:

1. Лично или через представителя.

2. Почтой, ценным письмом с описью вложения.

3. В электронной форме через интернет (сайт Госуслуг).

При передаче лично документ нужно составить в двух экземплярах. Один будет передан в канцелярию государственной структуры, второй останется у заявителя. Важно получить отметку должностного лица, удостоверяющую прием документов на рассмотрение.

Декларация о доходах является обязательным документом для подачи в налоговую службу. Это правило относится к физлицам, которые получили доход сверх того, по которому уже оплачен налог. Речь идет о налоге на доход физического лица от любого вида деятельности. Заполненная декларация подается в налоговый орган по месту регистрации.

Что такое З-НДФЛ, как рассчитывается сумма налога, как получить декларацию и как правильно представлять документы в налоговую службу?

Содержание:

Декларация 3-НДФЛ

Справка 3-НДФЛ - это декларация, которая подается в налоговую инспекцию по регистрационному месту для того, чтобы предоставить отчет о собственной прибыли и расходах.

Такая обязанность возлагается на человека, который продал имущество или сдает в аренду жилье, оформлен как ЧП (частный предприниматель) или ИП (индивидуальный предприниматель), осуществляет деятельность как нотариус или адвокат.

Налоги взимаются за все, где есть доходы: с заработных плат и премиальных, с продажи имущества, с гонораров за интеллектуальную деятельность, за подарки или призы, выигрыши и т.д.

С помощью этой декларации получают налоговые вычеты. И в большинстве случаях это неплохие денежные компенсации. Однако декларацию З-НДФЛ не обязательно подают для возвращения налогов – это отдельный выбор каждого.

Главное преимущество подоходного налога то, что он наиболее логично сообразуется с платежеспособностью физического или юридического лица. В истории налога было много перипетий: чтобы привить населению подоходную ответственность, понадобилось ни одно десятилетие.

Впервые подоходный налог в России появился в 1916 году во время Первой мировой войны, и отчислениями облагались все предприятия, поставки и подряды, граждане, получающие доходы. Позже эти законы видоизменялись советским правительством, и дошли в современную экономику в полноценном, доработанном виде.

Сегодня список налогоплательщиков, налоговые ставки и базу определяют статьи НК РФ. С 2010 года было принято решение, что нельзя поднимать ставку выше 13%, так как имеющие неплохое состояние люди найдут лазейки для ухода от налогообложения.

Образец З-НДФЛ

Для чего нужна декларация 3-НДФЛ?

Обязанность задекларировать свои доходы возникает при получении средств не от налоговых агентов в случаях: дохода от сдачи недвижимости в аренду, получения наследства, подарков и т.д. К примеру, это аннулирование кредита заемщика банком вследствие признания лица банкротом.

Доходы от агентов налогообложения, которые не стали объектами удержания налогов при выплате, не всегда освобождены от отчислений.

Многие налогоплательщики не знают о возможности применения налоговых вычетов. Налоговым вычетом называют государственную льготу, которая предназначена для возврата налогов с определенных трат налогоплательщика. Необходимо в документах указывать все расходы, ведь с незаявленных растрат налоги не будут пересчитаны.

Налоговые вычеты могут устанавливать за лечение, обучение, страховые взносы, пожертвования благотворительным фондам. Документы на получения вычетов подаются в году, следующим за отчетным. К примеру, чтобы получить оплату за лечение в 2020, подайте необходимые бумаги до апреля 2021 года.

Как получить справку 3-НДФЛ?

Существует два варианта и оба варианта подходят для всех граждан.

Получить 3-НДФЛ онлайн

Заполнить документы на доходы физического лица можно через сайт налоговой службы. В дополнениях к декларации необходимо передавать договор – оферту о выполненных работах и указанных услугах. В личном кабинете пользователя можно делать формулировку актов за отчетные периоды и скачивать их архивами.

Получить 3-НДФЛ лично

Если вы решили подавать налоговую отчетность с посещением соответствующего учреждения – есть несколько вариантов. Можете самостоятельно распечатать З-НДФЛ с любого интернет-ресурса и заполнить образец прежде, чем отнести в налоговую службу. Также можно получить документ в налоговой инспекции, в которую будете относить отчетность – там сотрудник вам распечатает бланк и поможет с заполнением.

Главное – не забудьте взять с собой необходимые документы, которые подтверждают вашу личность и наличие источника доходов.

Как заполнить декларацию 3-НДФЛ

Оплатить налоги намного проще, чем получить вычет. Для оплаты налогов все реализовано максимально просто: достаточно воспользоваться услугами онлайн-портала и внести необходимую сумму. А вот получить налоговый вычет по 3-НДФЛ намного сложнее.

Как заполнить самостоятельно бесплатно?

Заполнить отчетность самостоятельно могут те физические лица, которые намерены получить вычеты по имущественным или социальным направлениям. Декларацию следует подавать посредством использования личного кабинета налогоплательщика.

Видео "Как заполнить декларацию 3-НДФЛ самостоятельно в личном кабинете"

Как заполнить платно?

Можно поручить процесс заполнения документов специализированной конторе, которая за указанную сумму возьмет выполнение всех процессов на себя. Стоимость услуг устанавливается в индивидуальном порядке, а со стороны заказчика необходимо предоставить личные данные.

Когда нужно и не нужно подавать 3-НДФЛ

Когда нужна декларация 3-НДФЛ

Предоставить данную декларацию необходимо в ряде случаев:

- во время получения доходов от продажи имущества;

- при получении недвижимого имущества, странспортного средства, доли или акций от людей, которые не входят в число близких родственников;

- при получении денежных средств от заключенных договоров между физическими лицами;

- при получении выигрыша от азартных игр и тотализаторов;

- от доходов с источников, которые расположены за пределами РФ.

Можно вернуть сумму налогового вычета по ипотеке. Пример вычетов можно рассмотреть в следующей таблице:

Максимально возможная сумма для расчета

Можно ли получить остаток по имущественному вычету

Получить сумму вычета по процентам можно по факту регистрации прав собственности.

Когда не нужно подавать?

В случаях, когда налогоплательщик не является предпринимателем, не получал налоговый доход или средства, с которых уже были изъяты налоги.

Очень важно, что налогоплательщик не должен подавать документ, но имеет право совершить это по собственному желанию. Достаточно обратиться в налоговый орган по фактическому месту проживания. Такая ситуация распространена при подаче документов для получения вычетных налогов. Декларацию на получение налоговых вычетов можно подавать в годовой период.

Что делать с уже заполненной декларацией?

Возврат средств будет осуществлен в течение 4 месяцев. В первые 3 месяца происходит проверка документов, а в течение четвертого у налоговой есть время для возврата средств. При составлении деклараций необходимо использовать электронную подпись, получение которой длится максимум сутки. Обычно оформление и получение электронной подписи составляет не более 10 минут.

Сколько действует декларация 3-НДФЛ

Сроки действия декларации З-НДФЛ не регламентированы рамками закона. Если желаете получить налоговый вычет с помощью декларации, справка 2-НДФЛ должна быть не старше трех лет.

Сроки действия декларации для банков устанавливаются самостоятельно этими организациями. Финансовые структуры заранее оповещают клиентов о необходимости предоставления свежей отчетности.

Для налоговых инспекций декларация не имеет определенного срока годности. Сдавать документы нужно в установленные сроки для подачи, во избежание получения санкций (регулируется пунктом 5 ст. 226 и пунктом 2 ст. 230 НК РФ).

Сроки и правила предоставления декларации в налоговую

З-НДФЛ должна подаваться на бумажном носителе или в форме электронного письма в налоговую по фактическому месту жительства физического или юридического лица, не позже 30 апреля следующего года, который идет после факта получения соответствующего дохода.

По налогу на прибыль установлено два отчетных периода. При этом промежуточные отчеты за первый квартал, полгода, три квартала – налогооблагаемые лица должны предоставлять в течение сорока дней по календарю, следующих за отчетным кварталом.

Оплачивать задекларированные налоги следует на протяжении десяти дней, идущих за сроком подачи декларации.

Штрафы за просрочку подачи 3-НДФЛ

За просрочку даты подачи документов налогоплательщик получает штраф от инспекции: 5% от налоговой суммы за каждый просроченный месяц, но не больше 30% всей суммы. Оплатить налог необходимо до 15 июля следующего года, идущим за отчетным. Если вы не оплатили его вовремя – будете оштрафованы 20%

При подаче нулевой декларации несвоевременно необходимо предоставить документы о действительности отсутствия налогов к выплате, и заплатить штраф в 1000 рублей.

Штраф применяется только к тем плательщикам налогов, чью неуплату смогли обнаружить. Но если вы самостоятельно выявили неуплату и погасили установленные отчисления – инспекторы не могут наложить на вас санкции.

Вопрос-ответ:

Можно ли заполнить декларацию от руки?

Да, если будут использованы чернила синего или черного цвета. Однако, данный способ не является предпочтительным, т.к. налоговая оставляет за собой право отказать в рассмотрении документа, если какая-то его часть вызовет сложности при чтении и интерпретации.

Где брать бланк для заполнения?

Что делать, если заполнил 3-НДФЛ неправильно?

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях - ПРАЙМ, ТАСС и других известных в РФ компаниях.

ФНС может запросить пояснение по 6-НДФЛ, если налоговый агент по их мнению каким-то образом нарушил порядок предоставления отчётности. Например при отсутствие деятельности организации, при отправке ошибочного отчёта или при выявлении расхождений между 6-НДФЛ и РСВ.

- Когда требуется предоставление пояснений по 6-НДФЛ

- Как оформлять пояснительное письмо

- Образец пояснения в налоговую по 6-НДФЛ

- При ошибочном отчёте

- При расхождениях 6-НДФЛ и РСВ

- Сроки сдачи и штрафы

Когда требуется предоставление пояснений по 6-НДФЛ

Подача формы 6-НДФЛ является частью обязательной квартальной отчётности для организаций и ИП. Однако бывают ситуации, когда такой порядок нарушается в силу различных причин, и налоговая может запросить дополнительные пояснения. В этой статье рассмотрены самые распространённые из подобных ситуаций.

В форме 6-НДФЛ указывается информация по доходам физических лиц, занятых в конкретной организации или ИП. Согласно п. 2 статьи 230 НК РФ, этот бланк подаётся налоговыми агентами, то есть работодателями, уплачивающими налог в бюджет за своих сотрудников, удержанный с их заработка.

Налоговые органы, в свою очередь, могут запросить пояснение по 6-НДФЛ, если агент по их мнению каким-то образом нарушил порядок предоставления отчётности. К подобным случаям относят:

- Отсутствие деятельности организации

- Отправка ошибочного отчёта

- Выявление расхождений между 6-НДФЛ и РСВ

В общем же практика показывает, что во избежание неприятных инцидентов лучше уведомить налоговую заранее при возникновении внештатных ситуаций по сдаче отчётности.

Всегда надёжнее подстраховаться: ИФНС получает сведения о трудоустроенных лицах только от работодателей и взять им их больше негде. Если же информация имеет двоякий характер, то есть вероятность, что она будет истолкована не в вашу пользу.

Сервис напомнит о сроках сдачи, учтёт все нюансы заполнения, сформирует, проверит и отправит отчётность

Как оформлять пояснительное письмо

Пояснительное письмо следует составить на стандартном бланке организации с указанием её основных данных, таких как:

- Наименование

- Идентификационный номер налогоплательщика (ИНН)

- Адрес

- Контакты

- Дата

В теле письма указываются события, послужившие причиной той или иной ситуации. Описывать их стоит ёмко и точно в произвольной форме так, чтобы у инспекторов не осталось вопросов после изучения пояснения.

Доставить пояснительное письмо можно как лично либо курьером, так и по почте. Также разрешается отправка в электронном виде по телекоммуникационным каналам связи (ТКС).

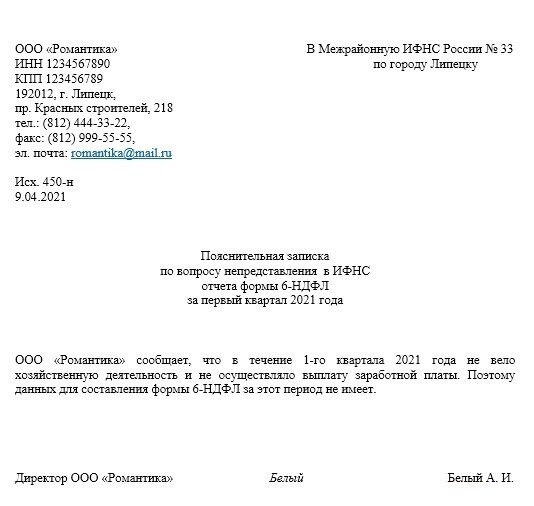

Образец пояснения в налоговую по 6-НДФЛ

Единого образца для пояснений в налоговую не существует. Для каждого случая общими будут только сведения об организации и формат заполнения данных адресата. Пояснения же будут отличаться в зависимости от причин обращения в налоговую.

При отсутствии деятельности организации

Согласно закону, форма 6-НДФЛ содержит сведения о работниках, если налоговым агентом был удержан подоходный налог с их дохода. Соответственно, при отсутствии таких сотрудников работодатель не обязан отчитываться по ним в ИФНС. По сути, можно сказать, что предприятие не ведёт деятельность, так как отсутствуют трудовые отношения.

Однако, инспекция не может быть информирована о каждом предприятии и факте отсутствия деятельности и расценит непредоставление отчёта как нарушение согласно п. 1.2 статьи 126 НК РФ. Кроме того, если у налоговой будут подозрения о сокрытии фактов оплаты труда, то работодатель рискует получить блокировку расчётного счёта.

Стоит помнить, что в подобном случае разрешается сдача нулевой отчётности – инспекторы будут обязаны её принять.

Образец пояснения в налоговую при отсутствии деятельности

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Читайте также: