Обращение в налоговую инспекцию образец о неправильном начислении

Обновлено: 05.07.2024

Сегодня довольно часто человек, будь то обычный гражданин или предприниматель, может столкнуться с различными нарушениями в работе госорганов. Не является исключением и Федеральная инспекция по налогам и сборам. В случае столкновения с подобной ситуацией необходимо написать жалобу в налоговую инспекцию. Данное обращение будет рассмотрено соответствующими органами в соответствии с действующим законодательством.

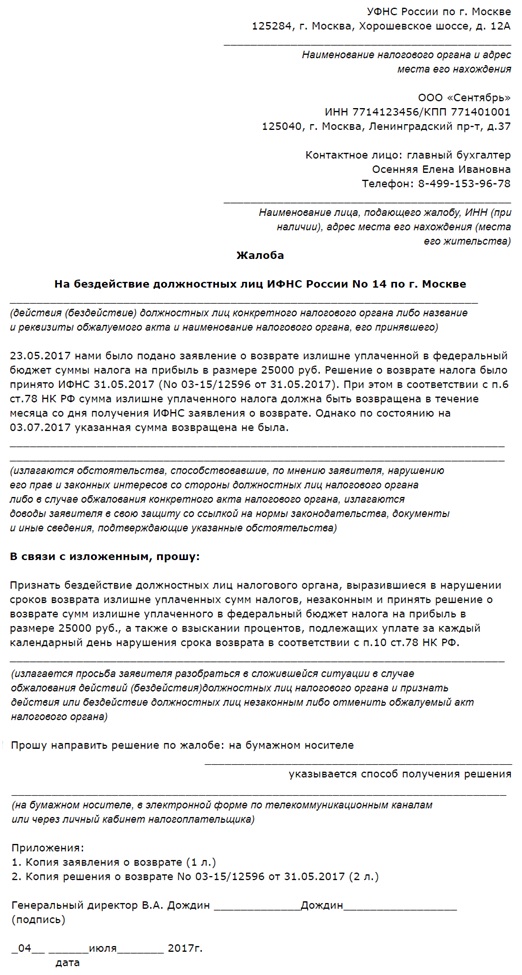

Жалоба в налоговую инспекцию составляется в произвольной форме, при этом должна соответствовать определенным нормам.

Среди нарушений налогового органа, из-за которых составляются подобного рода документы, чаще всего встречаются следующие:

- неправомерное начисление налоги;

- задержка возврата ошибочно начисленного налога либо предоставленного налогового вычета;

- незаконно выставленный штраф.

Инструкция по написанию

Чтобы обращение было рассмотрено, необходимо знать, как написать жалобу грамотно. Несмотря на то, что жалоба пишется человеком в произвольной форме, она должна содержать определенные обязательные сведения. В каждом учреждении должен находиться пример образца, по которому любой гражданин может составить свое письмо-жалобу.

В бланке письма необходимо указать адресата — орган, куда будет направлено обращение, а также сведения о самом заявителе:

- фамилию, имя, отчество;

- ИНН;

- адрес регистрации.

Если обратившимся является юридическое лицо, то дополнительно указываются следующие данные:

- юридический адрес;

- КПП;

- ОГРН;

- должность лица, направившего заявление.

В этой части указываются обстоятельства, позволившие выяснить факт нарушения. При желании следует прописать, каким именно положениям закона, действующего на территории России, они противоречат. Поскольку не каждый человек может свободно владеть знаниями современного законодательства, то указывать ссылки на статьи необязательно. В тексте зл конкретная информация по делу. Побольше фактов по произошедшему инциденту. Никаких эмоций, оскорблений и угроз там не может быть. Написанный подобным образом документ рассмотрен не будет.

После изложения всех обстоятельств по делу следует просьба, т.е. то, какие меры, по мнению обратившегося, должен предпринять налоговый орган, чтобы разобраться в данной проблеме: провести проверку и принять соответствующие меры. В тексте можно дополнительно указать просьбу о том, чтобы о результатах проведенного служебного расследования сообщили адресату. А также следует прописать номер телефона для связи.

К тексту письма можно приложить копии документов, которые наглядно подтверждают изложенные факты. В конце обращения их следует перечислить.

В конце документа ставится дата составления и подпись обратившегося.

Отправка жалобы посредством сайта ИФНС

Сроки, отведенные на рассмотрение

Согласно ст. 8 Закона РФ направленную жалобу в налоговую инспекцию должны зарегистрировать в течение 3 дней. Со дня регистрации начинается отсчет срока, который составляет 30 дней (ст. 12). Таким образом, в совокупности срок составляет 33 дня.

Существуют случаи, когда по распоряжению руководителя инспекции по налогам и сборам либо его заместителя период рассмотрения письма увеличивают. Новый срок не может превышать 30 дней. О данном решении работники налоговой службы должны уведомить обратившегося к ним гражданина.

В каких случаях госинспекция отказывает в рассмотрении

Существует ряд случаев, когда ФНС может дать отрицательное решение в рассмотрении обращения граждан, среди которых:

- отсутствие реквизитов;

- в тексте прописаны оскорбительные слова либо имеются выражения нецензурного характера, различного рода угрозы должностному лицу;

- текст невозможно прочитать;

- составление ответа без распространения государственной тайны невозможно.

- вышестоящий налоговый орган;

- прокуратуру;

- суд.

Как правило, судебные разбирательства наиболее эффективны, но и здесь есть свой недостаток — длительный период рассмотрения.

Отличным вариантом будет подача обжалования решения налоговой сразу во все органы. В данном случае для составления документа лучше воспользоваться квалифицированной помощью юристов.

Нарушения, какими бы они ни были, необходимо выявлять и искоренять, чтобы в дальнейшем подобных случаев не было. С этой целью составляется определенный документ — жалоба. Образец жалобы в налоговую инспекцию можно найти на страницах интернета либо обратиться за помощью в соответствующие инстанции.

Все дело в том, что по подачи судебной жалобы отдельные споры граждан с налоговыми органами должны быть рассмотрены в досудебном порядке. И только потом, если досудебный порядок результатов не даст, можно обращаться в суд. В каких случаях можно подать в суд на налоговую, и что это за такой досудебный порядок? Рассказываем обо всем по порядку.

Когда можно подать на налоговую в суд?

Вообще, есть масса оснований, чтобы подать на налоговую инспекцию в суд. Это могут быть как ненормативные акты, изданные ИФНС, так и действия/бездействия инспекторов. В том числе, выраженные в:

- отказе в возврате излишне уплаченного налога, процентов на сумму излишне взысканного налога;

- принятии решения об остановке операций по счетам;

- направлении требования о доплате налога, уплате пеней и штрафов;

- принятии решения о взыскании налога без должных на то оснований;

- отказе в регистрации юр. лица или ИП, предъявлении непредусмотренных законом требований;

- действиях по истребованию у налогоплательщика документов;

- действий по осмотру помещений налогоплательщика;

- отказе в предоставлении налогового вычета и в иных случаях.

В общем, любое действие/бездействие/ненормативный акт можно обжаловать, если он, по мнению налогоплательщика, нарушает его права и законные интересы. Но для начала придется подать жалобу в вышестоящий орган – законодательство предусматривает обязательный досудебный порядок обжалования действий и решений налоговиков (п. 2 ст. 138 НК).

Досудебное урегулирование конфликта

Досудебное урегулирование споров с налогоплательщиками осуществляется путем обжалования решений и действий в вышестоящий налоговый орган. Налогоплательщик может обжаловать их путем подачи (п. 1 ст. 138 НК):

- Апелляционной жалобы. Она подается при обжаловании не вступивших в силу решений инспекции о привлечении налогоплательщиков к ответственности за совершение налоговых правонарушений.

- Жалобы. Она подается на вступившие в силу ненормативные акты ИФНС, действия и бездействия инспекторов, если, по мнению налогоплательщика они нарушают его интересы.

Подавать их необходимо в вышестоящий налоговый орган. Например, если обжалуется решение районной ИФНС, жалоба подается в ИФНС субъекта. Но, через ИФНС, решения которой обжалуются. Впоследствии она в течение трех дней перенаправляет жалобу в ответственный орган.

Решение по жалобе на привлечение налогоплательщика к ответственности принимается в течение месяца. По всем остальным жалобам срок рассмотрения – 15 дней (п. 6 ст. 140 НК). Если за это время решение по жалобе не будет принято или она будет оставлена без удовлетворения, можно подавать жалобу на налоговую инспекцию в суд.

Как составить иск к ИФНС?

Обращение в суд в части обжалования решений и действий ИНФС оформляется в виде:

- административного иска, если заявителем является гражданин, не имеющий статуса индивидуального предпринимателя;

- заявления об оспаривании ненормативного акта или действия/бездействия, если заявитель – ИП, юр. лицо, и жалоба вытекает из административных правоотношений.

Состав таких исков к налоговой инспекции в суд идентичный (за исключением ссылок на НПА), рассматривать их по отдельности нецелесообразно. Указанные заявления в любом случае должны соответствовать требованиям ст. 199 АПК, ст. 220 КАС, и содержать:

- наименование суда, в который подается заявление;

- наименование заявителя, его адрес и контактные данные;

- наименование административного ответчика, органа ИФНС, должностного лица, чьи действия и решения обжалуются;

- обстоятельства, при которых было принято обжалуемое решение;

- название, номер, дата принятия оспариваемого акта, решения, время совершения действий;

- права и законные интересы, которые, по мнению заявителя, нарушаются оспариваемым актом, решением и действием (бездействием);

- требование заявителя о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными;

- перечень приложенных документов.

Составить заявление самостоятельно не так и сложно, как может показаться на первый взгляд. В качестве шаблона можно использовать представленный ниже образец. А если опыта составления таких документов недостаточно, вы всегда сможете заказать заявление у профессиональных юристов.

Какие документы приложить?

К заявлению необходимо приложить комплект документов, обосновывающих его содержание. Традиционно в комплект документов входит:

- копия обжалуемого решения + копия акта проверки, если она проводилась + приложения к акту;

- копия решения ИФНС о проведении проверки;

- копия жалобы, апелляционной жалобы, поданной в досудебном порядке;

- копия решения, принятых по жалобе, апелляционной жалобе;

- свидетельство о госрегистрации в качестве ИП, юр. лица;

- документ об отправке копии заявления ответчику;

- квитанция об оплате госпошлины.

Как, куда и когда подать?

Заявления и административные иски подаются:

- в арбитражный суд по месту нахождения налогового органа, чье решение обжалуется, если заявитель – ИП или юр. лицо;

- в районный суд по месту нахождения налогового органа, если заявитель – физлицо без статуса ИП.

Заявление или административный иск можно подать в суд в течение 3 месяцев с момента, когда гражданину стало известно о нарушении его прав и законных интересов решением налогового органа (п. 4 ст. 198 АПК, ст. 219 КАС).

Госпошлина

При подаче заявления в арбитражный суд заявитель должен уплатить госпошлину в размере 300 рублей для граждан и 3 тыс. рублей для организаций (пп. 3 п. 1 ст. 333.21 НК). При подаче административного иска госпошлина составит, опять же, 300 рублей (пп. 7 п. 1 ст. 333.19 НК).

Порядок и сроки рассмотрения заявления

Дела об оспаривании ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц рассматриваются судьей единолично в срок, не превышающий 3 месяцев со дня поступления соответствующего заявления в арбитражный суд (п. 1 ст. 200 АПК). Срок рассмотрения административных исков меньше и составляет не более 1 месяца (п. 1 ст. 226 КАС). Естественно, у судов есть возможность при необходимости продлить эти сроки.

Если судья принимает заявление к рассмотрению, он обязательно должен уведомить заявителя о времени и месте, где будет проходить суд с налоговой инспекцией. Те вправе посетить заседание, но их неявка не будет основанием для нерассмотрения заявления. В судебном заседании суд (п. 4 ст. 200 АПК, п. 8 ст. 226 КАС):

- осуществляет проверку оспариваемого акта или его отдельных положений, оспариваемых решений и действий (бездействия) и устанавливает их соответствие закону или иному нормативному правовому акту;

- устанавливает наличие полномочий у органа или лица, которые приняли оспариваемый акт, решение или совершили оспариваемые действия (бездействие);

- устанавливает, нарушают ли оспариваемый акт, решение и действия (бездействие) права и законные интересы заявителя в сфере предпринимательской и иной экономической деятельности.

Как правило, в судебной практике по спорам с налоговиками суды не связывают себя доводами, изложенными в заявлении, и полноценно проверяют законность решений и действий служащих ИФНС. Если в результате выясняется, что решение, действие или бездействие не соответствуют закону, суд признает их неправомерными и отменяет все правовые последствия, которые наступили в их результате. Копии решения направляются сторонам в течение 5 дней арбитражным судом, и в течение 3 дней судом общей юрисдикции.

Право на обжалование актов ФНС закреплено в Налоговом кодексе. В главе 19 регламентирован порядок того, что делать если налоговая начислила неправомерно налог. Однако, разъяснений о том, как написать заявление в налоговую о неправильном начислении налога, в документе не содержится.

Что делать, если налоговая неправильно начислила налог на имущество физлиц

Согласно налоговому законодательству налогоплательщики должны сами исчислять размер налога, если данная обязанность не возложена на налоговый орган и налогового агента. В России физические лица обязаны самостоятельно декларировать свои доходы и уплачивать налоги. При этом, удержанием подоходного налога с заработной платы занимается работодатель. Декларировать налог на доход, полученный от продажи недвижимости обязан сам гражданин.

Согласно статье 218 граждане России могут воспользоваться льготой при определении налоговой базы:

- семьи с детьми;

- пострадавшие от атомных аварий и ядерных испытаний;

- инвалиды;

- участники и ветераны Великой отечественной войны.

Размер дохода с которого считается сбор в 13% для данных физических лиц уменьшается на установленную законом сумму. Например, для ветеранов налоговая база сокращается на 500 рублей, а для семей с тремя детьми на 5 тысяч 800 рублей (ежемесячно). Однако, данная льгота носит заявительный характер, и при отсутствии обращения от гражданина не действует. Поэтому работодатель, удерживая 13 процентов от оклада в пользу государства, может не уменьшать многодетной семье сумму от которой высчитывается налог. В таком случае, по окончанию налогового периода необходимо обратиться в территориальный налоговый орган и представить декларацию по форме 3 для возврата излишне удержанных денег.

Исчисление сборов за имущество является обязанностью налогового органа. Уведомление налоговиков о праве собственности на тот или иной налогооблагаемый объект является обязанностью гражданина.

Неправильно начисленный налог можно оспорить в налоговом органе, предоставив уточненные сведения.

В соответствии с частью 4 нормы № 58 налоговая инспекция должна получать сведения об объектах налогообложения путем межведомственного взаимодействия. А исчислять сбор в соответствии с формулами по каждому конкретному объекту недвижимости или транспорта. Федеральным нормативно-правовым актом № 52 предусмотрена ответственность физических лиц за не оплату не начисленного сбора. То есть, если гражданин купил автомобиль, но при этом не проинформировал ФНС, а ГИБДД не передала сведения о постановке на учет гражданином транспортного средства, то виновным будет признано физическое лицо, которое не проинформировало налоговый орган, а следовательно не оплатила налог.

Решение о взыскании штрафа можно оспорить.

В соответствии с положениями нормы 137 обжаловать акты налоговых органов, которые не являются частью нормативно-правовой базы работы службы, имеют все Россияне, чьи права ущемляются данными документами.

За что платить налог

Граждане в Российской Федерации обязаны платить следующие налоги:

- подоходный;

- земельный;

- имущественный;

- транспортный;

- акцизные;

- сбор за пользование объектами животного мира (охота и рыболовство);

- водный налог (за использование скважин).

Налоги за владение землей, транспортными средствами и недвижимостью начисляются налоговой инспекцией на основании имеющихся у них данных.

Каждый автомобилист, владелец участка земли и хозяин квартиры обязан до ежегодно до 1 декабря оплачивать начисленный сбор в соответствии с поступающими уведомлениями.

В соответствии с положениями главы № 32 Налогового кодекса имущественными налогами облагаются строительный объекты, имеющие кадастровый номер: квартиры, дома, дачи и хозяйственные постройки на земельных участках. Исчисление налога осуществляется исходя из кадастровой или инвентаризационной стоимости недвижимости.

Если уведомление, присланное по форме, утвержденной приказом Федеральной налоговой службы содержит некорректные данные об этом необходимо сообщить в налоговый орган.

Некорректно указанный в налоговом уведомлении кадастровый номер квартиры или объем двигателя транспортного средства может быть причиной неправильного вычисления сбора.

Если оплата уже проведена

В Федеральную налоговую службу также можно обратиться через личный кабинет налогоплательщика, в котором представлена функция прикрепления документов. Система автоматически формирует заявление, гражданин прикрепляет скан-копии правоустанавливающих бумаг и отправляет в налоговый орган.

Также проверить корректность начислений можно на сайте ФНС, воспользовавшись налоговыми калькуляторами.

В случаях, когда не получается найти согласия с налоговым органом, россияне могут обратиться в суд. В такой ситуации возврат налога будет осуществлен на основании постановления судебной инстанции.

Куда обратиться если неправильно начислили налог на имущество

При заявлении о неправильном начислении сбора стоит предъявить копии правоустанавливающих документов и самого налогового уведомления. После того, как инспекция примет заявление, в течение 30 дней будет проводиться проверка, по результатам которой будет пересмотрен размер суммы к оплате, а заявителю направлено уведомление.

Заявление в налоговую о неправильно начисленном налоге, образец

В законодательстве нет утвержденной формы заявления, но следует придерживаться общих правил документооборота. В соответствии с которыми заявление в органы власти должно содержать информацию о том, к кому оно адресовано, персональные (включая номер ИНН) и контактные данные заявителя.

В основном тексте документа необходимо описать проблему, с которой столкнулся гражданин, а также перечислить документы прилагаемые к обращению. Документ подписывается и ставится дата.

В Межрайонную инспекцию

Федеральной налоговой службы

России № 16 по г. Санкт-Петербургу,

от Власова Антона Геннадьевича,

проживающего по адресу

Санкт-Петербург, 11 линия ВО, 52 к.13

об уточнении налогового платежа (ошибка в размере исчисленного имущественного налога)

В налоговом уведомлении № 987 от 11.10.2018 года об оплате имущественного налога за квартиру, расположенную по адресу Санкт-Петербург, 11 линия Васильевского острова, 52 к.13, принадлежащую мне по праву собственности на основании Свидетельства РОСРЕЕСТРА № 1254, некорректно указана площадь квартиры. Данное обстоятельство приводит к некорректному начислению налога.

- Причины подачи жалобы в налоговую инспекцию

- Как физическое лицо

- Как юридическое лицо

- Онлайн, через личный кабинет на официальном сайте

- По почте

- Лично

- ФНС

- Суд

- Прокуратура

Причины подачи жалобы в налоговую инспекцию

При нарушении сотрудниками ФНС интересов гражданина или организации, они вправе опротестовать такие действия. Подобная возможность прописана в статье 137 НКРФ, независимо от причины произошедшего нарушения – технического сбоя, низкой квалификации работника, или корыстных целей. Причин для обжалования решений налоговой инспекции может быть несколько.

Как физическое лицо

Частные граждане , как и предприниматели, обязаны совершать различные налоговые отчисления в бюджет. Это подоходные налоги со всех видов заработка, процент суммы, полученной от продажи недвижимости, автотранспорта, от сдачи жилья внаём. Кроме того, автовладельцы платят транспортный налог, владельцы земельных наделов – зем е льный и так далее.

![]()

Некоторые категории граждан имеют право на освобождение от налогов, или снижение ставок. Самая частая ошибка в работе налоговых служащих с физлицами – завышение взимаемых сумм , неправильное исчисление налогооблагаемой ставки, игнорирование права гражданина на снижение или отмену налога. В случае выявления подобных ошибок, подаётся жалоба в налоговую для отмены неправильно начисленной суммы.

Как юридическое лицо

Любые нарушения налогового режима со стороны коммерческих организаций караются достаточно строго. Но часто и сотрудники ФНС превышают свои должностные полномочия , не соблюдают порядок проведения проверок.

Среди основных нарушений, на которые жалуются представители бизнеса:

- Нарушения положений НКРФ, регламентирующих проведение камеральных (статья 88) и выездных проверок (статья 89).

- Искусственное затягивание проверок.

- Незаконная блокировка счетов предприятия.

- Неправомерное наложение штрафных санкций.

Если причина вышеперечисленных нарушений недостаточная компетенция сотрудников службы, то поданная налогоплательщиком претензия является основанием для дисциплинарного или административного взыскания.

Если же налоговики своими неправомерными действиями вынуждают предпринимателя к даче взятки, то это прямо подпадает под действие антикоррупционных статей УКРФ. В подобном случае пишется жалоба на налоговую в надзорные инстанции – в суд, в правоохранительные органы, в прокуратуру.

Способы подачи обращения в налоговую

Для защиты своих интересов, налогоплательщик может обжаловать ошибочное решение ФНС несколькими способами:

- По интернету.

- По почте.

- При личном визите.

Онлайн , через личный кабинет на официальном сайте

Самый простой способ отправки претензии – это подать жалобу в налоговую инспекцию через интернет . Для приёма заявлений в ФНС существует официальный сайт . Для пересылки обращения через сайт, следует зарегистрироваться на нём, создав личный кабинет, а затем заполнив и отправив электронный бланк заявления. Ниже рассмотрим подробный алгоритм этой процедуры.

По почте

Если же местные инстанции не смогли, или не захотели разбираться с возникшей проблемой, следует обращаться в центральные налоговые органы.

Лично

Лично подать жалобу в налоговую инспекцию, можно посетив офис местного управления ФНС. Узнать приёмные дни и часы можно на оф и циальном сайте ФНС, зайдя на страницу , и выбрав свой регион.

В верхнем углу экрана, по умолчанию будет отображена Москва. Чтобы изменить регион, в левой верхнем углу выбираем город из выпадающего при нажатии списка.

Имеется несколько инстанций, в которые можно подать претензию к работе налоговиков.

Вышестоящие налоговые инстанции – самый первый надзорный орган, в который нужно подавать жалобу на любые выявленные нарушения в деятельности служащих налоговых учреждений. Это самый эффективный вариант досудебного урегулирования возникшей проблемы.

Суд относится к вышестоящим надзорным инстанциям, и обращение сюда допустимо, когда руководство налоговой службы не смогло разобраться с проблемной ситуацией, или проигнорировало обращение налогоплательщика. Недостатком подобного метода решения спора является длительность процедуры .

Обычно судебные тяжбы длятся не менее 1-2 месяцев, но в особо сложных ситуациях, или при перегруженности суда, разбирательство может затянуться и до полугода.

Прокуратура

Органы прокуратуры обязаны отслеживать правильность функционирования всех государственных ведомств, контролировать соблюдение ими действующего законодательства. Поэтому, за помощью прокурора нужно обращаться при серьёзных нарушениях со стороны налоговиков, причинивших значительный финансовый ущерб.

В сферу действия прокуратуры также входят нарушения коррупционной направленности – вымогательство налоговыми служащими взяток, незаконное чинение препятствий бизнесу и так далее.

Как составить жалобу в ФНС, образец

Написать жалобу в налоговую службу допус тимо в произвольной форме. Но при этом должны соблюдаться определённые правила, установленные статья 139 налогового законодательства. В документе должна содержаться информация о заявителе ( анонимки к рассмотрению не принимаются), сотруднике ФНС, нарушившем законодательные нормы, излагаться суть проблемы, выдвигаться конкретные требования. Стиль написания – сугубо деловой, без лирических отступлений, без угроз и брани.

![жалоба в налоговую инспекцию]()

Алгоритм подачи жалобы

Алгоритм подачи выглядит так:

Сроки рассмотрения заявления

Узнать о жалобе ФНС , её статусе, можно на официальном сайте ведомства по идентификационному номеру, присеваемому каждому обращению при его регистрации.

Заключение

Жалоба на неправомерные действия сотрудников налоговой инспекции должна подкрепляться серьёзной доказательной базой вашей правоты. В противном случае, голословные обвинения не будут рассматриваться надзорными ведомствами.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Читайте также:

- Как пенсионеру не платить налог на имущество написать заявление

- Строка 220 и 230 декларации по налогу на прибыль за год

- Что было последствием смутного времени экономический подъем снижение налогового гнета

- Сущность арбитражно судебной практики рассмотрения налоговых споров это

- Штраф за просроченное уведомление о виде на жительство