Не закрывается налог на прибыль

Обновлено: 13.05.2024

Из-за технических ошибок при обработке первичных документов и счетов-фактур произошли задвоения сумм расходов, которые привели к завышению расходов признанных в налоговой базе по налогу на прибыль и вычетов по НДС в 2019 году.

Как можно осуществить исправление несущественной ошибки 2019 г., повлекшей за собой занижение налоговой базы по налогу на прибыль?

Бухучет

Существенность следует применять не к отдельной выявленной ошибке (т.к. каждая ошибка может быть незначительной, но в совокупности они могут оказывать существенное влияние на показатели отчетности), а ко всей совокупности выявленных ошибок периода.

Если ошибка признана существенной, то дополнительно необходимо произвести ретроспективный пересчет соответствующих показателей бухгалтерской отчетности предшествующих отчетных периодов (пп. 2 п. 9 ПБУ 22/2010). Под ретроспективным пересчетом понимается пересчет сравнительных показателей бухгалтерской отчетности путем исправления показателей бухгалтерской отчетности, как если бы ошибка предшествующего отчетного периода никогда не была допущена.

Ретроспективный пересчет производится в отношении сравнительных показателей начиная с того предшествующего отчетного периода, представленного в бухгалтерской отчетности за текущий отчетный год, в котором была допущена соответствующая ошибка. Отметим, что ретроспективный пересчет не производится в случаях, когда невозможно установить связь этой ошибки с конкретным периодом либо невозможно определить влияние этой ошибки накопительным итогом в отношении всех предшествующих отчетных периодов.

При завышении расходов в прошлом отчетном периоде (2019 году), в бухгалтерском учете текущего года (т.е. отчетного периода выявления ошибки) необходимо отразить прочий доход:

Дебет 60 (76) Кредит 19

В бухгалтерском учете на сумму корректировки стоимости задвоенных расходов по услугам в периоде выявления ошибки признается доход, который не учитывается для целей налогообложения прибыли. При этом производится корректировка налоговой базы по налогу на прибыль и суммы налога на прибыль за предыдущий год (за период, в котором услуги выполнены). В связи с этим в учете образуется постоянная разница и соответствующий ей постоянный налоговый доход (п. 4, п. 7 ПБУ 18/02). Сумма доначисленного за прошлый год налога на прибыль не формирует условный расход (условный доход) по налогу на прибыль текущего отчетного периода и, соответственно, текущий налог на прибыль.

При этом сумма доначисленного налога формирует в Отчете о финансовых результатах чистую прибыль (убыток) и отражается по отдельной статье (п.20, п.21, п. 22 ПБУ 18/02, приложения к Письму Минфина РФ от 28.12.2016 N 07-04-09/78875).

Следовательно, сумма доначисленного налога обособляется на отдельном субсчете или в аналитическом учете по счету учета прибылей и убытков (Дебет 99 Кредит 68).

Налог на прибыль

В случае, когда организация самостоятельно обнаружила ошибку, т.е. в первичной декларации выявлено неправомерное завышение расходов, из-за чего налог уплачен в меньшем размере или не уплачен вовсе, возникает обязанность подать уточненную декларацию за отчетный (налоговый) периоды в которых допущено занижение налога на прибыль или в декларации завышен убыток, предварительно уплатив недостающую сумму налога на прибыль и соответствующие ей пени (п. 1 ст. 81 НК РФ). Это необходимо сделать, чтобы избежать штрафа за неполную уплату налога. При этом важно погасить недоимку и пени до того, как инспекция зафиксирует ошибки в акте камеральной проверки или до получения вами информации о назначении выездной проверки этого периода.

Уточненная декларация по налогу на прибыль составляется по той же форме, что и первичная декларация (п.5 ст. 81 НК РФ).

Как следует из вопроса, в части НДС ошибка привела к занижению суммы налога, подлежащей уплате. В связи с чем организация обязана представить уточненные налоговые декларации за те налоговые периоды 2019 года, к которым относится искажение вычетов по НДС, предварительно уплатив недостающую сумму НДС и соответствующие ей пени (п. 1, пп. 1 п. 4 ст. 81 НК РФ).

При досрочном прекращении договора обязательного страхования в случаях, предусмотренных правилами обязательного страхования, страховщик возвращает страхователю часть страховой премии в размере доли страховой премии, предназначенной для осуществления страхового возмещения и приходящейся на не истекший срок действия договора обязательного страхования или сезонного использования транспортного средства (п. 4 ст. 10 Федерального закона N 40-ФЗ).

Если соответствующая страховая премия не была учтена страхователем в расходах, то ее возврат страховщиком не приводит к возникновению дохода, подлежащего налогообложению у страхователя (письмо Минфина РФ от 05.05.2014 N 03-03-06/1/20922).

Учитывая обязательный характер страхования гражданской ответственности владельцев транспортных средств, часть неиспользованной страховой премии, которую страховщик не вернул, может быть учтена страхователем в расходах (письмо Минфина РФ от 18.03.2010 N 03-03-06/3/6).

Если организация просрочила обращение в страховую компанию за возвратом страховой премии, то часть расходов по страховке, относящаяся к периоду от расторжения договора лизинга (с даты прекращения пользования автомобилем для извлечения дохода) до даты обращения за возвратом может быть оспорена, как экономически необоснованный расход (убытки, не отвечающие критериям ст. 252 НК РФ).

Большинство проводок по приходу или расходу делаются при внесении в 1С соответствующих первичных документов. Но бывают операции, которые надо делать с определенной регулярностью, например, раз в месяц или квартал, при этом можно задать четкий алгоритм такого расчета. В этом случае нам поможет обработка Закрытие месяца, которая автоматически произведет необходимые вычисления. В данной статье на примере конфигурации 1С Бухгалтерия предприятия 8.3 будет приведена пошаговая инструкция по закрытию месяца*.

Следует отметить, что многие параметры того, как именно будет происходить закрытие месяца, задаются в настройках Учетной политики. Мы не будем рассматривать все особенности ее настройки, рекомендуем только обратить внимание на правильность ее заполнения для получения корректных результатов.

*Так как в статье будут показаны разные ситуации, рисунки не будут связаны между собой одним периодом и наименованием организации.

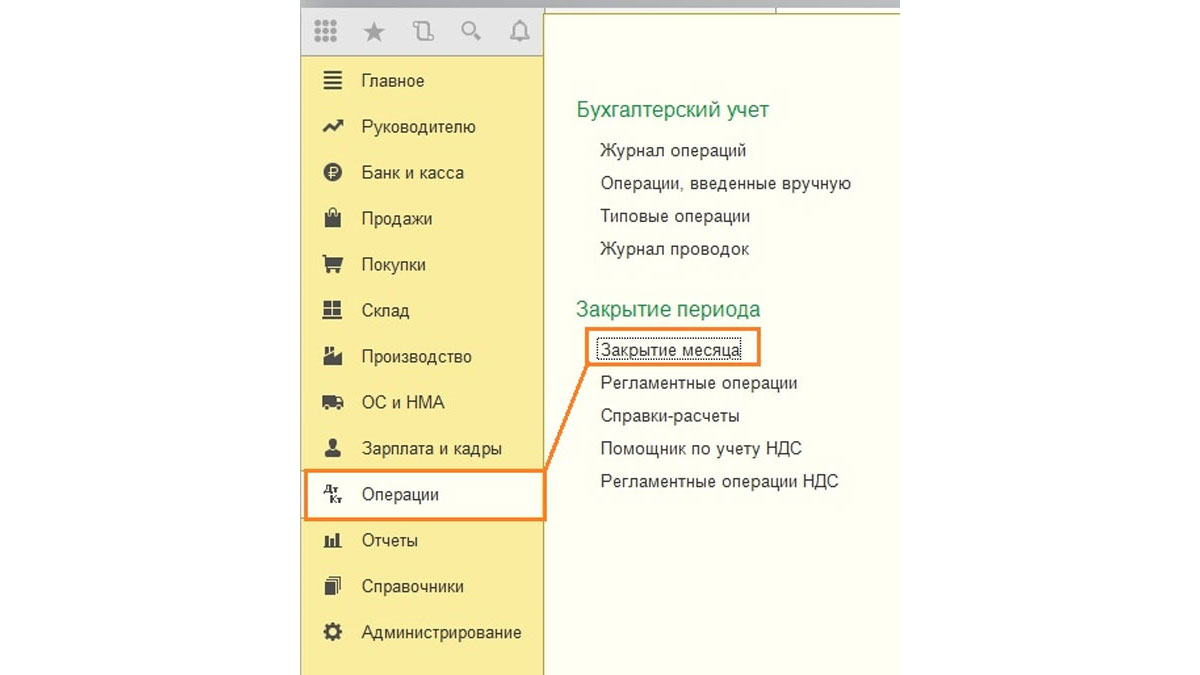

Операция Закрытие месяца в БП 8.3

Рис.1 Операции – блок Закрытие периода – Закрытие месяца

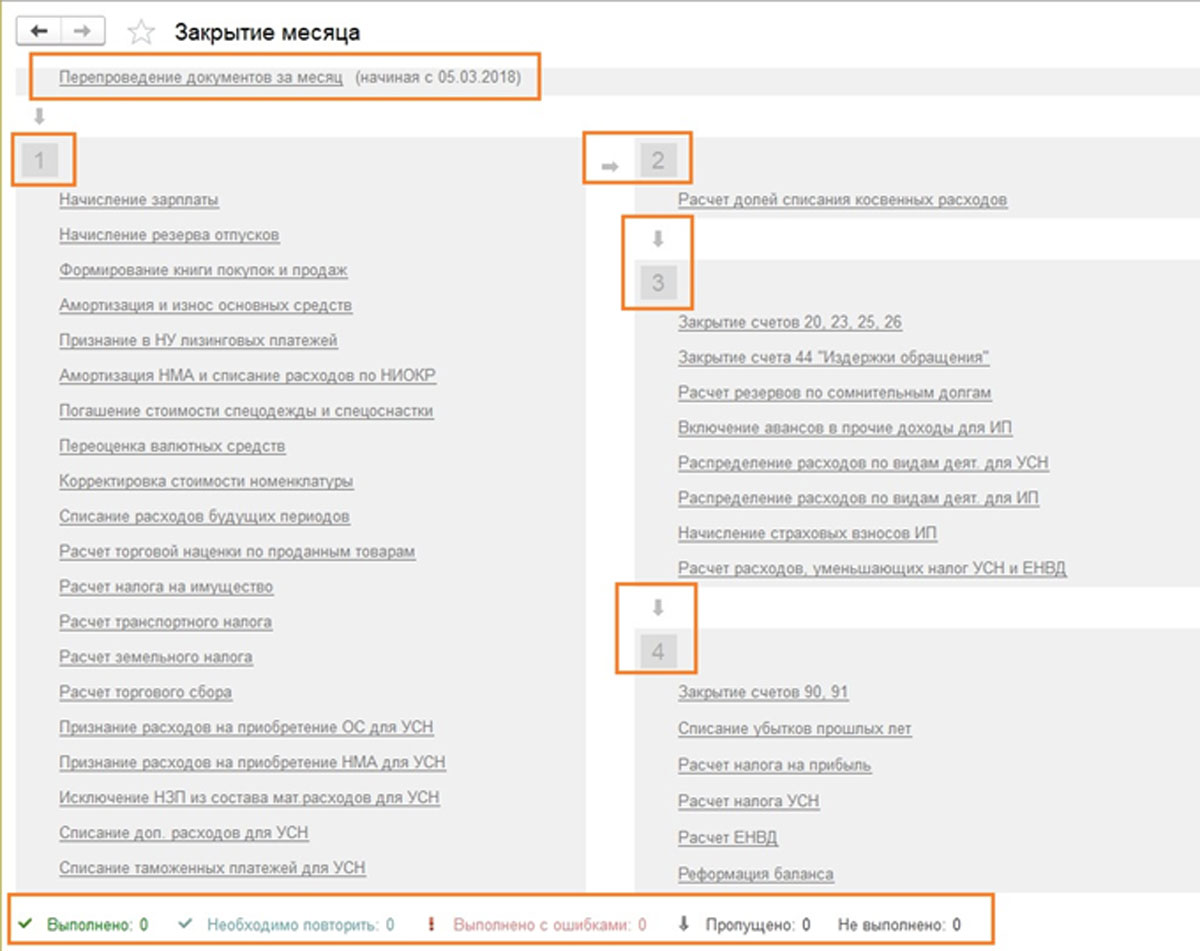

Если не задана организация или учетная политика, то можно увидеть все доступные пункты, которые могут быть при закрытии месяца. Сразу отметим, что в одной организации такая сборка быть не может, т.к. выбор вариантов зависит от системы налогообложения, настроек учетной политики и предварительно введенных первичных документов.

Рис.2 Если не задана организация или учетная политика, то можно увидеть все доступные пункты, которые могут быть при закрытии месяца

Здесь же можно предварительно отследить динамику проведения документов во времени: если задним числом перепровели какой-либо документ, перед тем, как провести закрытие месяца, программа предложит сделать перепроведение всех последующих.

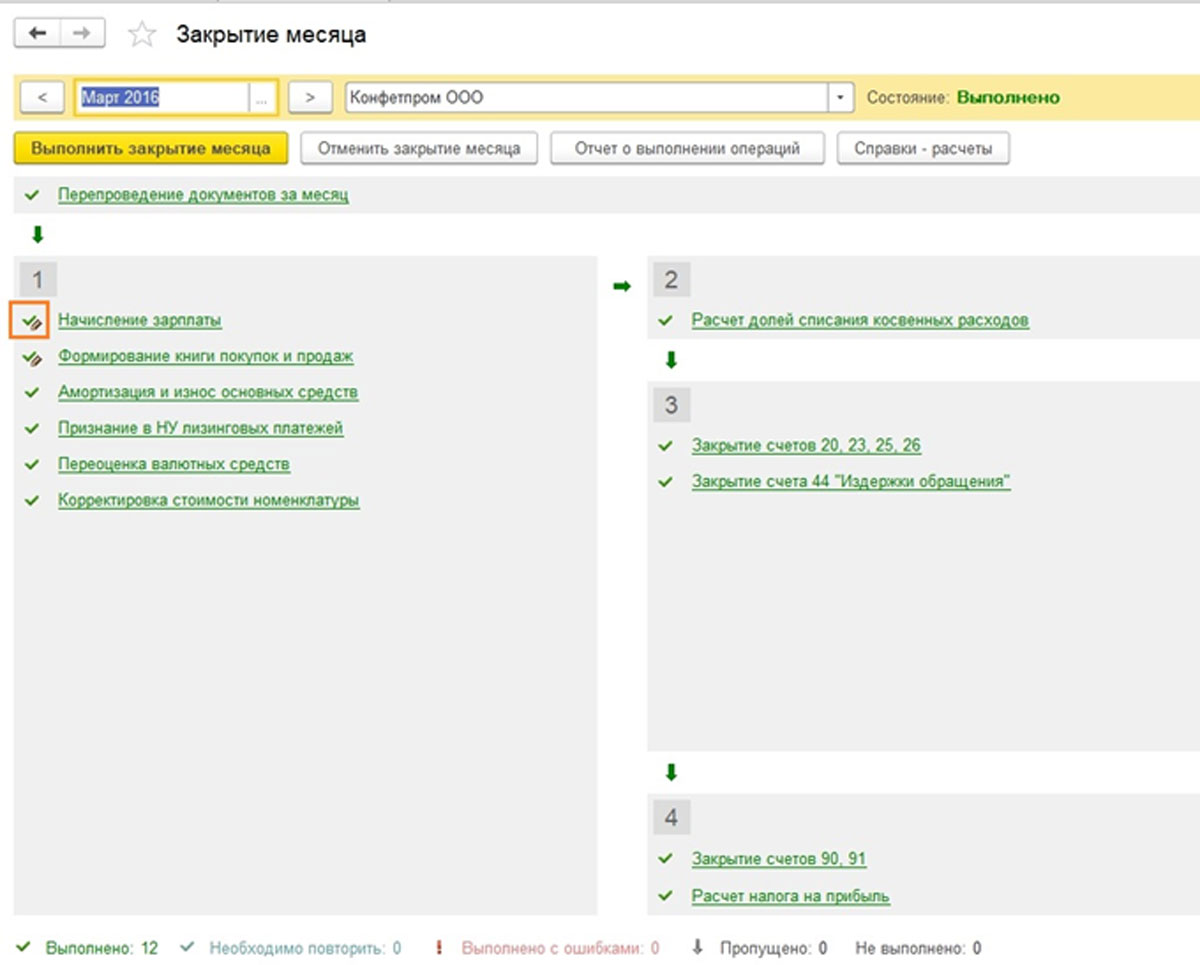

На нижней панели видно подсказку по статусу выполненных операций, из которых проведенная без ошибок будет окрашена зеленым, ошибочная красным и т.д.

Сделать закрытие месяца в 1С 8.3 Бухгалтерия необходимо последней операцией за месяц. Но в списке допустимых операций можно увидеть Расчет зарплаты и регламентные документы по НДС, только обычно зарплата к закрытию месяца уже посчитана и сведена, поэтому трогать ее перепроведением не хочется. С формированием книги покупок и продаж то же самое. Что же делать?

Рис.3 Исправленные вручную операции

Если начисление зарплаты не проводилось, но оклады сотрудникам установлены, при проведении месяца зарплата и взносы начислятся автоматически на основании окладов. Бывают ситуации, когда действительно не надо начислять зарплату за период. Тогда или откройте сформированную зарплату и обнулите суммы, или предварительно создайте пустой документ по начислению зарплаты.

Также следует отметить, что доступные пункты при закрытии месяца зависят от многих факторов. Например, регламентные документы по НДС появляются в конце каждого квартала, а реформация баланса в декабре. Если у предприятия нет основных средств или не надо списывать стоимость спецодежды, то такие операции и не будут в списке доступных. Как только ситуация изменится, увеличится и количество пунктов в обработке при закрытии месяца.

Рис.4 Доступные пункты при закрытии месяца зависят от многих факторов

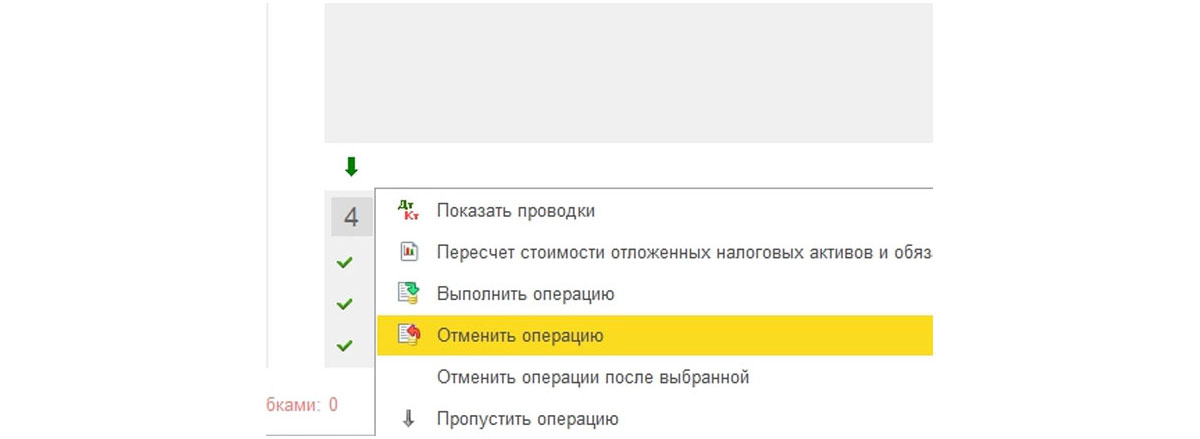

Если надо отменить закрытие месяца, для этого существует специальная кнопка. При этом операции, отмеченные как скорректированные вручную, останутся проведенными.

Рис.5 Операции, отмеченные как скорректированные вручную, останутся проведенными

Посмотрим на ситуацию, когда, несмотря на предупреждение о необходимости перепровести документы, просто отменили закрытие месяца и решили выполнить его снова. Появился ошибочный пункт по амортизации. По щелчку мыши можно вызвать контекстное меню и посмотреть ошибки.

Рис.6 Вызвать контекстное меню и посмотреть ошибки

В данном случае предлагают перепровести документы. Обратите также внимание, что операция по закрытию месяца выполняется в последний день периода, с указанием времени – 23:59:59.

Рис.7 Можно перепровести документы

Отметим, что в пределах первого блока операции провелись независимо друг от друга, но поскольку одна из них ошибочная, дальше закрытие месяца формироваться не стало.

Рис.8 В пределах первого блока операции провелись независимо друг от друга

Если решим перепровести прошлые периоды, то корректно проведенные операции изменят свой статус с Выполнено на Необходимо повторить.

Рис.9 Изменится статус с Выполнено на Необходимо повторить

Закроем месяц повторно.

Рис.10 Закроем месяц повторно

Теперь ошибок нет, а при вызове меню по каждому пункту можно посмотреть проводки или расшифровки расчетов.

Рис.11 Теперь ошибок нет, а при вызове меню по каждому пункту можно посмотреть проводки или расшифровки расчетов

Видим итоговые проводки, например, по амортизации за месяц.

Рис.12 Видим итоговые проводки, например, по амортизации за месяц

И более подробную справку-расчет.

Рис.13 И более подробную справку-расчет

Все сформированные справки-расчеты можно посмотреть по нажатию соответствующей кнопки. Есть еще кнопка Отчет о выполнении операции, она не покажет ничего нового, подробных расчетов по ней нет, только статусы операций, которые и так хорошо видны.

Рис.14 Отчет о выполнении операции

Рассмотрим отдельные виды расчетов при закрытии месяца. Проводки по начислению амортизации мы видели, они рассчитываются в зависимости от остаточной стоимости и срока полезной эксплуатации, которые были указаны по каждому основному средству.

Блок 1

Тут есть пункт Корректировка стоимости номенклатуры. Перед расчетом себестоимости сначала должна правильно рассчитаться стоимость номенклатуры. Это приобретает особенную актуальность, если материалы списываются в производство по средним ценам, а в течение периода было несколько поступлений по разным ценам. Или дополнительно к стоимости материалов были допрасходы, которые провели не сразу, а материалы уже успели списать. Тогда следует скорректировать их стоимость.

Например, за месяц было два поступления материалов (нитки швейные), количество в обоих случаях совпадает. Цена шт. в одном случае – 30 руб., во втором – 40. Средняя цена должна быть 35, но до второго поступления 10 шт. уже успели списать в производство. Тогда при закрытии месяца стоимость списанных материалов будет увеличена.

Иногда в подобной ситуации возможны сторнирующие проводки.

Рис.15 Возможны сторнирующие проводки

Блок 2

Этот блок связан с расчетом долей списания косвенных расходов. Дело в том, что согласно НК РФ некоторые расходы могут быть учтены не полностью, а в зависимости от некоторой базы. Например, иногда расходы по рекламе или представительские расходы подлежат нормированию и т.п. В 1С все подобные виды расходов считаются косвенными. Отражать их на счете 20 не следует, это может привести к ошибкам в налоговом учете. В нашем случае показан вариант, когда расходы на рекламу составили 5000 руб., а принять можно только тысячу. Справка-расчет покажет эту ситуацию.

Блок 3

Здесь мы переходим к закрытию затратных счетов. В этот момент происходит расчет себестоимости, корректировка фактической стоимости готовой продукции и корректировка

уровня себестоимости реализации. Пожалуй, это наиболее важный и объемный пункт из всех при закрытии месяца. На формирование проводок в этом случае повлияют настройки учетной политики в БУ, а также список прямых и косвенных расходов для НУ.

Отметим, что и наибольшее количество ошибок обычно возникает при закрытии именно этих счетов. Благодаря подсказкам 1С при закрытии можно найти ошибочный документ и внести исправление. Чаще всего ошибки связаны с некорректным использованием номенклатурных групп. Например, затраты отразили по одной номенклатурной группе, а выпуск продукции или реализацию провели по другой. Или какие-либо затраты должны распределяться, а для автоматического распределения не хватает данных. Например, не указали номенклатурную группу или статью затрат, или нет выручки, а она является базой. После внесения изменений следует повторно выполнить закрытие месяца.

Итоговым результатом закрытия месяца станет расчет налога на прибыль. После проведения закрытия месяца в БУ должны закрыться счета 25 и 26. 20-й может остаться на сумму незавершенного производства. Если незавершенки нет, 20-й счет тоже должен быть закрыт. По счетам 90 и 91 итогового сальдо на верхнем уровне не должно быть, а вот развернутое сальдо по субсчетам отражается в течение года.

В налоговом учете по счету 26 может быть разница на сумму косвенных расходов, которые рассчитываются во втором блоке закрытия месяца.

При реформации баланса счета 90, 91, 99 закрываются, перенося финансовый результат на счет 84. Если сальдо по сч. 84 кредитовое, получена прибыль, если дебетовое – убыток.

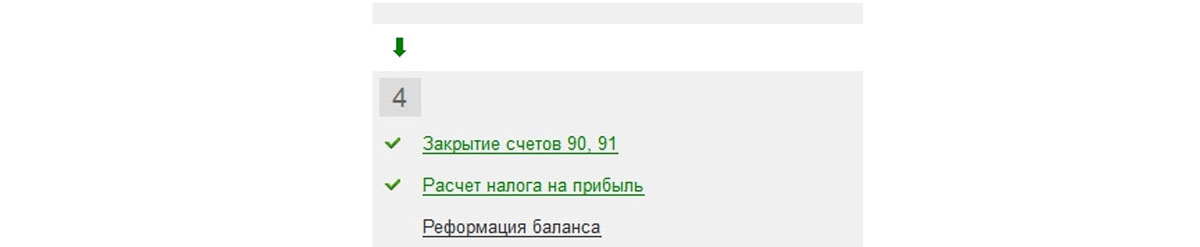

Для исправления ситуации отменяют реформацию баланса.

Рис.18 Для исправления ситуации отменяют реформацию баланса

Только эту операцию, весь месяц по остальным пунктам остается закрытым.

Рис.19 Только эту операцию, весь месяц по остальным пунктам остается закрытым

Создают ручную операцию. Согласно подсказке от 1С, в БУ по счету 09 переносим аналитику с Убыток текущего периода на Расходы будущих периодов (аналитика выбирается из справочников).

Рис.20 Аналитика выбирается из справочников

По счету 97 в НУ (БУ не меняем) записываем сумму убытка. В разных источниках упоминают разные субсчета счета 97 для этой операции, в нашем случае наиболее подходящий – 97.21. Одним из типов субконто по сч.97 могут быть подразделения, в данной операции их указывать не следует.

Рис.21 Одним из типов субконто по сч.97 могут быть подразделения, в данной операции их указывать не следует

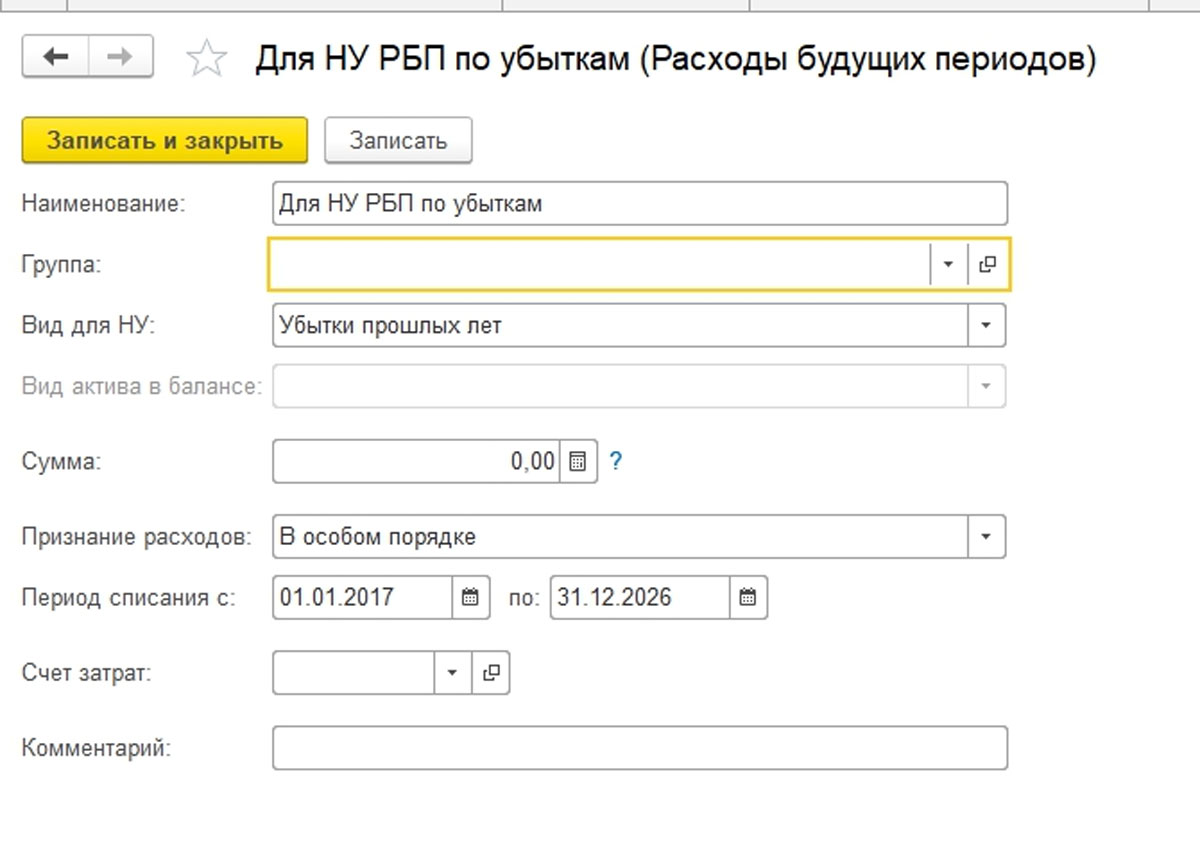

Создаем новый вид расходов, наименование произвольное, Вид для НУ из справочника – Убытки прошлых лет. Признание расходов – в особом порядке. Задаем период списания, в нашем случае – 10 лет, начиная со следующего года. Можно в качестве подсказки указать сумму и комментарий.

Рис.22 Убытки прошлых лет

Как уже отмечалось выше, по сч.97 в БУ сумм не ставим, в НУ указываем сумму убытка. Для соответствия правилу БУ = НУ + разницы, по типу ВР ставим сумму убытка с минусом.

После этого проводим реформацию баланса.

В январе следующего года ошибок по расчету налога не будет, а в Блоке 4 закрытия месяца появится пункт о списании убытков прошлых лет. В случае получения прибыли они начнут списываться.

Рис.23 В Блоке 4 закрытия месяца появится пункт о списании убытков прошлых лет

Мы рассмотрели основные моменты при использовании обработки Закрытие месяца в 1С бухгалтерии 8.3. Следует отметить, что на нашем информационном ресурсе можно найти более подробные статьи по вопросам учета тех операций, которые участвуют в закрытии месяца, например учет ОС или спецодежды, расчет налога на имущество или прибыль, расчет себестоимости и т.д.

Закрытие месяца в 1С — один из важных вопросов в работе бухгалтера, так как именно с помощью этой процедуры мы сможем сформировать корректную отчётность. В 1С:Бухгалтерии 8 ред. 3.0 есть обработка, которая включает все необходимые операции для закрытия периода. Однако этими функциями умеют пользовать далеко не все бухгалтеры. Сегодня мы рассмотрим, как происходит закрытие периода в 1С:Бухгалтерии 8 ред.3.0.

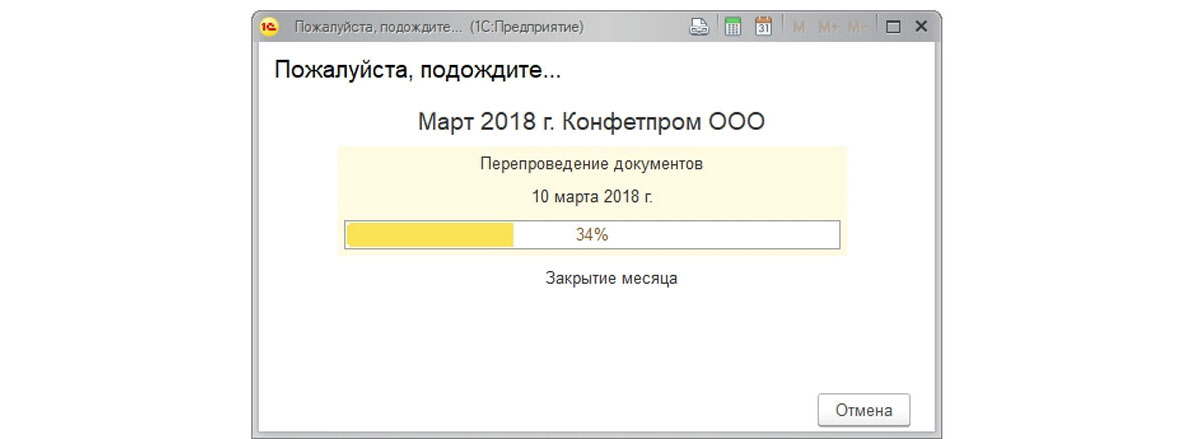

При процедуре закрытия месяца в программе 1С:Бухгалтерия 8 ред. 3.0 осуществляется проверка и актуализация данных учёта, то есть требуется восстановление последовательности проведения документов.

Непоследовательно проведённые документы могут повлиять на:

- корректность расчёта себестоимости;

- на стоимость списанных запасов;

- правильность отражения взаиморасчётов с контрагентами и др.

Если же сомнения всё-таки есть и мы видим, что период закрыт неверно, делаем архив базы и только после этого смело перепроводим документы.

Далее переходим к самим регламентным операциям по закрытию месяца. Их можно разделить на несколько этапов.

На первом этапе происходит формирование затрат организации, которое включает операции:

Остановимся на некоторых из них поподробнее и разберём часто встречающиеся ошибки.

1.1. Начисление заработной платы

1.2. Амортизация основных средств

1.3. Формирование книги покупок и продаж

1.4. Корректировка стоимости номенклатуры

- Операция по расчёту долей списания косвенных расходов

Второй этап включает лишь одну регламентную операцию по расчёту долей списания косвенных расходов, которая предназначена для проведения предварительных расчётов, предшествующих закрытию затратных счетов. Эта операция определяет суммы нормируемых расходов, уменьшающих налогооблагаемую базу по налогу на прибыль, таких как расходы на рекламу, представительские или транспортные расходы и т. д. По этой же причине данная операция не всегда формирует проводки.

- Операция по формированию проводок закрытия 20, 23, 25, 26 счетов

На третьем этапе у нас добавляется операция по формированию проводок закрытия 20, 23, 25, 26 счетов, и, как правило, 90% ошибок при закрытии месяца касаются именно этой операции. Закрытие прямых затрат в программе напрямую зависит от настроек учётной политики (рис. 4).

Чтобы в программе автоматически закрылся счёт 25, в учётной политике должна быть указана база распределения (объём выпуска, оплата труда, прямые или материальные затраты, выручка и др.). База распределения может быть указана в общем для счёта, а также в разрезе подразделений или даже статей затрат. Счёт 25 будет закрыт автоматически на 20, если в данном периоде есть указанная база распределения, а также совпадают подразделения на счетах 20 и 25.

Переходим к закрытию счёта 26. Возможны два варианта настройки его закрытия, которые также устанавливаются в учётной политике.

Если в учётной политике всё настроено верно, но при выполнении данной операции всё равно выходят ошибки, то решение таких проблем очень простое: необходимо проверить установку аналитики во всех документах, то есть указать подразделение или номенклатурную группу счёта затрат.

- Формирование финансовых результатов

Надеемся, теперь вопрос закрытия периода в 1С не вызовет у вас сложностей. А если всё-таки вопрос возникнет, то обязательно обращайтесь на нашу выделенную Линию консультаций 1С. Мы вам с радостью поможем! Работаем 7 дней в неделю с 9:00 до 21:00. В месяц консультируем более 5 000 Клиентов. Первая консультация совершенно бесплатно!

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В феврале 2020 года закрылось одно обособленное подразделение, которое не было выделено на отдельный баланс.

Каков порядок предоставления налоговой декларации по налогу на прибыль организаций за 2020 год по закрытому обособленному подразделению?

Рассмотрев вопрос, мы пришли к следующему выводу:

Налоговую декларацию по налогу на прибыль организаций за 2020 год по закрытому обособленному подразделению в рассматриваемой ситуации следует представить в налоговый орган по месту нахождения головной организации (в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения).

В Приложении N 5 к Листу 02 Декларации по реквизиту "Расчет составлен (код)" следует указать код "2".

Обоснование вывода:

Налогоплательщики независимо от наличия у них обязанности по уплате налога на прибыль организаций (далее также - Налог) и (или) авансовых платежей по Налогу, особенностей исчисления и уплаты Налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено п. 1 ст. 289 НК РФ, соответствующие налоговые декларации в порядке, определенном указанной статьей (п. 1 ст. 289 НК РФ).

Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям (п. 5 ст. 289 НК РФ).

Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@ утверждены форма декларации по налогу на прибыль организаций (далее - декларация), порядок ее заполнения (далее - Порядок), а также формат представления в электронной форме.

Согласно п. 1.4 Порядка организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговый орган по месту своего нахождения Декларацию, составленную в целом по организации с распределением прибыли по обособленным подразделениям в соответствии со ст. 289 НК РФ или по обособленным подразделениям, находящимся на территории одного субъекта Российской Федерации, при уплате налога на прибыль в соответствии с абзацем вторым п. 2 ст. 288 НК РФ (группа обособленных подразделений).

В налоговый орган по месту нахождения обособленного подразделения организации представляют Декларацию, включающую в себя Титульный лист (Лист 01), подраздел 1.1 Раздела 1 и подраздел 1.2 Раздела 1 (при уплате в течение отчетных (налогового) периодов ежемесячных авансовых платежей), а также расчет суммы налога (Приложение N 5 к Листу 02), подлежащей уплате по месту нахождения данного обособленного подразделения.

Приложение N 5 к Листу 02 "Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения" заполняется налогоплательщиком по организации без обособленных подразделений и по каждому обособленному подразделению, включая закрытые в текущем налоговом периоде, или группе обособленных подразделений. Количество расчетов зависит от количества обособленных подразделений или групп обособленных подразделений (п. 10.1 Порядка).

В случае принятия организацией решения о прекращении деятельности (закрытии) своего обособленного подразделения (далее - закрытое обособленное подразделение) уточненные Декларации по указанному обособленному подразделению, а также Декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в налоговый орган по месту нахождения организации, а по организации, отнесенной к категории крупнейших налогоплательщиков, - в налоговый орган по месту её учета в качестве крупнейшего налогоплательщика.

При этом в Титульном листе (Лист 01) по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП по месту нахождения организации (по месту учета в качестве крупнейшего налогоплательщика).

По реквизиту "ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения" указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения (п. 2.7 Порядка).

В рассматриваемой ситуации на момент наступления срока представления Декларации за 2019 год организация снята с учета по месту нахождения обособленного подразделения.

В письмах Минфина России от 05.03.2007 N 03-03-06/2/43, от 11.12.2006 N 03-03-04/2/259 разъясняется, что прекращение обязанности по уплате Налога и Налога в виде авансовых платежей по ликвидированному обособленному подразделению и представлению соответствующих налоговых деклараций наступает в том отчетном периоде, в котором налоговый орган уведомил о снятии с учета организации по месту нахождения ликвидированного подразделения.

С учетом приведенных разъяснений Минфина России в постановлении Восемнадцатого ААС от 03.07.2018 N 18АП-7445/18 судьи указали, что в случае, если организация получает уведомление о снятии с учета обособленного подразделения до наступления обязанности по представлению Декларации за тот отчетный (налоговый) период, в котором принято решение о ликвидации, то Декларация за этот период в налоговый орган по месту нахождения ликвидированного обособленного подразделения уже не представляется .

Таким образом, по нашему мнению, в рассматриваемой ситуации Декларация по обособленному подразделению за 2019 год представляется в налоговый орган по месту нахождения головной организации (смотрите также письма УФНС России по г. Москве от 23.12.2009 N 16-15/136058, от 15.04.2009 N 16-15/36239). На наш взгляд, в такой Декларации в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения.

В Разделе 1 Деклараций по закрытому обособленному подразделению указывается код по ОКТМО муниципального образования, на территории которого находилось закрытое обособленное подразделение (п. 4.5 Порядка).

Соответственно, в рассматриваемой ситуации за налоговый период 2019 года в налоговый орган по местонахождению организации будет необходимо предоставить две Декларации: по закрытому обособленному подразделению и головной организации.

Поскольку Декларация по обособленному подразделению будет представляться за период, в котором данное подразделение действовало, полагаем, что Приложение N 5 к Листу 02 Декларации следует предоставить с кодом "2", а не "3" по реквизиту "Расчет составлен (код)" (п. 10.2 Порядка).

За отчетный период 1 кв. 2020 года в налоговый орган по месту нахождения головной организации также будет необходимо представить две Декларации: по закрытому обособленному подразделению (в такой Декларации в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения) и по головной организации.

Полагаем, что в отношении закрытого обособленного подразделения в Приложении N 5 к Листу 02 Деклараций за отчетный период 1 кв. 2020 года нужно будет указывать код "3" по реквизиту "Расчет составлен (код)" (п. 10.2 Порядка).

Рекомендуем также ознакомиться с материалом:

- Вопрос: Было закрыто единственное обособленное подразделение, находящееся в Московской области. Отчетными периодами для организации признаются первый квартал, полугодие и девять месяцев календарного года. Авансовые платежи и ежемесячные авансовые платежи организацией не уплачиваются по причине убытка. На настоящее время налоговые декларации за девять месяцев 2018 года не представлены в налоговые органы. При этом в октябре было получено уведомление о снятии с учета организации по месту нахождения ликвидированного обособленного подразделения. В какой налоговый орган представляются налоговые декларации по закрытому обособленному подразделению? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2018 г.).

19 марта 2020 г.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Сегодня мы обсудим такие понятия как прямые (отражаются на счетах 20, 23) и косвенные затраты (на счетах 25,26). Расскажу немного теории учета. Также поговорим, о том где в 1С БП 3.0 настроить учет этих косвенных и прямых расходов, а также об особенностях закрытия косвенных затрат. Всё это будет рассмотрено на примере организации, занимающейся производственной деятельностью, поэтому немного поговорим и о производстве.

Напомню, что на сайте уже есть ряд статей, которые посвящены вопросу закрытия месяца в программе 1С БУХ 3.0:

Немного теории

Как я уже говорил расходы в производстве можно разделить на две большие группы: прямые и косвенные. По сути это классификация затрат по способу их включения в себестоимость производимой продукции. Поэтому данная классификация, в большинстве своем, актуально для бухгалтерского учета производственных организаций. Давайте поговорим подробнее про каждую из этих двух групп.

Учет прямых расходов в 1С БУХ 3.0

Учет косвенных расходов в 1С БУХ 3.0

Таким образом, затраты на оплату труда и уплату страховых взносов по двум сотрудникам будут отражены на счете 26.

Учетная политика БУХ 3.0: прямые и косвенные расходы

Первый вариант довольно прозрачный поэтому нам лучше выбрать второй, который немного посложнее.

Настройка учета прямых и косвенных расходов в НУ

Счет 20.01 в Налоговом Учете полностью закрывается на счет 40.

На этом сегодня всё.

Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя! Также не забывайте свои вопросы и замечания оставлять в комментариях!

Читайте также: