Ндфл с прямых выплат из фсс как отражать пособия в 6 ндфл

Обновлено: 14.05.2024

Суммы начисленных пособий по временной нетрудоспособности подлежат включению в декларацию 6-НДФЛ. Исключения составляют пособия по беременности и родам, которые подоходным налогом не облагаются. Важно помнить, что датой получения дохода по больничному листу в 6-НДФЛ является день перечисления денег работнику, в отличие от заработной платы, для которой такая дата совпадает с последним днем месяца. Оплатить налог организация обязана до конца месяца, в противном случае при проверке ФНС начислит пени.

Как заполнять больничные по новым правилам

С 14 декабря работать с больничными нужно по-новому! Правила изменил Приказ Минздрава №925н от 01.09.2020.

Эксперты КонсультантПлюс подготовили обзор поправок и новую инструкцию. Используйте ее бесплатно.

Как заполнить расчет с учетом больничного

Каждое начисленное пособие по временной нетрудоспособности отражается в отчете отдельным блоком.

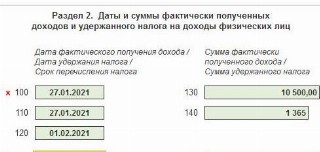

Рассмотрим наглядный пример заполнения больничного в 6-НДФЛ 2021 года с цифрами. Сотрудник болел в период с 11 по 18 января 2021 года. 19 января он приступил к работе и предоставил в бухгалтерию листок нетрудоспособности с пометкой медучреждения о закрытии. Бухгалтерия произвела расчет пособия в тот же день, а деньги были перечислены в день выплаты аванса — 27 января:

- начислено — 10 500 руб.;

- НДФЛ — 1365 руб.;

- к выплате — 9135 руб.

Датой фактического получения дохода по больничному в стр. 100 6-НДФЛ является 27.01.2021. Такое же значение указывается и в строке 110, а в строке 120 следует указать значение 01.02.2021, т. к. 31 января попадает на выходной день.

При этом по строке 100 отражается вся сумма пособия. Если у вас возникает вопрос, как в 6-НДФЛ отразить 3 дня больничного листа за счет работодателя в 2021 году, то эта сумма облагается подоходным налогом так же, как и часть, выплачиваемая из средств ФСС. Следовательно, начисленное пособие по нетрудоспособности учитывается общей суммой.

При участии в пилотном проекте суммы, выплачиваемые напрямую из ФСС, в отчетности не отражаются. В декларацию следует включать только начисления за первые 3 дня нетрудоспособности за счет средств работодателя.

Суммы, начисленные по больничным в разделе 1 6-НДФЛ за 1 кв. 2021, отражаются в составе всех начислений по строке 020, а удержанный налог — по стр. 040.

Основные правила учета больничного в 6-НДФЛ, если пособие выплачено в отчетном периоде:

- включаются только пособия, облагаемые НДФЛ;

- каждое начисление отражается в отдельном блоке;

- срок перечисления — последний день месяца;

- в разделе 1 суммы листков нетрудоспособности входят в стр. 020.

Порядок заполнения, если деньги по листку нетрудоспособности еще не выплачены

Предположим, сотрудник сдал в бухгалтерию листок нетрудоспособности в последний рабочий день месяца. В этом случае организация вправе начислить пособие как в текущем, так и в следующем периоде. Как правильно заполнить 6-НДФЛ, если больничный лист оплачен в следующем месяце, и какие указать сроки?

Например, листок нетрудоспособности поступил в бухгалтерию 29 января. 30 и 31 января — выходные дни. Следовательно, срок выплаты денег работнику и перечисления налога переносится на февраль. Здесь расхождений между разделами 1 и 2 не возникает: в стр. 020 попадет вся сумма с учетом пособий за квартал, а по строкам 100-140 доход и НДФЛ отразятся февральскими датами.

А если листок нетрудоспособности поступил в марте, и этим же месяцем произведено начисление, а деньги выплатили в апреле, то отражение больничного в 6-НДФЛ в 2021 году не совпадет с данными бухгалтерского учета. Иными словами, проводки по начислению (Дт 69.01 Кт 70 и Дт 26(44) Кт 70) бухгалтер сделает в марте, но в декларацию эти суммы не попадут. Получение дохода, удержание и уплату налога следует отразить в отчете за 2 квартал.

Таким образом, возникают разночтения, которые бухгалтер учитывает при проверке контрольных соотношений после составления отчета:

При заполнении расчета по форме 6-НДФЛ у бухгалтера часто возникают сомнения в правильности отражения той или иной выплаты. В нашей статье мы подробно разберем, как отражается больничный в 6-НДФЛ при различных сроках его оформления и оплаты.

Содержание статьи:

1. Законодательство об отражении в отчетности больничного листа

2. Отражение больничного в 6-НДФЛ (раздел 1)

3. Отражение больничного в 6-НДФЛ (раздел 2)

4. Больничные пример заполнения в 6-НДФЛ

1. Законодательство об отражении в отчетности больничного листа

Больничный лист может быть предъявлен работником для оплаты не позднее 6 месяцев со дня восстановления работоспособности.

Бухгалтер в течение 10 дней обязан исчислить пособие по больничному листу. В регионах, где действует пилотный проект ФСС по прямым выплатам пособий, в этот же срок необходимо передать сведения / документы в региональное отделение ФСС.

Оплата больничного листа должна быть произведена в ближайший день выплаты зарплаты в организации.

Такой порядок предусмотрен Федеральным законом от 29.12.2006 г. № 255-ФЗ (статьи 12, 15).

Согласно статье 223 Налогового Кодекса (НК РФ) датой получения дохода в виде оплаты больничного листа в целях исчисления НДФЛ является дата фактической выплаты пособия. Удержать НДФЛ необходимо непосредственно при выплате (статья 226 НК РФ), а перечислить НДФЛ в бюджет можно до конца месяца, в котором произведена оплата больничного.

Между датой отражения в бухгалтерском учете начисления пособия и его выплатой может пройти несколько дней, указанные даты могут оказаться не только в разных месяцах, но и в разных отчетных периодах. Именно к таким, так называемым переходящим больничным нужно относиться особенно внимательно.

Напомним, что с пособия по беременности и родам НДФЛ не удерживается (статья 217 НК РФ). Соответственно, такой больничный лист в 6-НДФЛ отражать не нужно.

Если при этом работодатель производит доплату до фактического заработка, такие выплаты в 6-НДФЛ отражаются, заполнение раздела 2 6-НДФЛ при этом производится по правилам прочих выплат:

в строке 100 — указывается дата получения доплаты (пособия, увеличенного на сумму доплаты),

строка 110 — будет равняться строке 100,

в строке 120 — указывается день, следующий за днем выплаты.

О таких правилах ФНС проинформировала письмом от 01.08.2016 № БС-4-11/13984@.

2. Отражение больничного в 6-НДФЛ (раздел 1)

Больничный лист в 6-НДФЛ в разделе 1 отражается только после его фактической оплаты.

Сумма дохода отражается в графе 020, исчисленного налога – в строке 040, удержанного налога – в строке 070.

Работник принес в бухгалтерию больничный лист 10 июня 2019. Время временной нетрудоспособности – с 19 по 24 мая 2019 г. Бухгалтер начислил выплаты по больничному 11 июня. Так как один день выплаты зарплаты (10 июня) уже миновал, бухгалтер запланировал оплату больничного в день второй выплаты зарплаты (25 июня), что и было произведено. Как отразить данный больничный лист в 6-НДФЛ?

Графы 020, 040, 070 раздела 1 будут заполнены во 2 квартале 2019 года. Крайний срок перечисления удержанного с зарплаты НДФЛ по законодательству приходится на последний день месяца (статья 223 НК РФ). Но последний день месяца в июне 2019 года был воскресенье, значит, срок уплаты в бюджет был перенесен на 01 июля. А это уже другой отчетный период.

Поэтому в нашем случае раздел 2 формы 6-НДФЛ не заполняется во 2 квартале 2019 года, но должен быть заполнен в 3-м квартале 2019 года. Как отразить больничный в 6-НДФЛ в 1С Бухгалтерия 8 ред. 3.0 смотрите в видео:

3. Отражение больничного в 6-НДФЛ (раздел 2)

Больничный в 6-НДФЛ в разделе 2 отражается по следующим правилам:

в строке 100 – указывается дата фактической выплаты дохода в виде пособия,

в строке 110 – указывается та же дата в качестве даты удержания дохода,

в строке 120 – крайний срок перечисления НДФЛ с больничного (последний день месяца, либо первый рабочий день следующего месяца, если последний день месяца приходится на выходной или праздничный день),

в строке 130 – сумма оплаты больничного,

в строке 140 – НДФЛ, удержанный с больничного.

Заполнить раздел 2 формы 6-НДФЛ по условиям примера 1.

В разделе 2 6-НДФЛ за 3 квартал 2019 г. необходимо указать:

строка 100 – 25.06.2019

строка 110 – 25.06.2019

строка 120 – 01.07.2019

4. Больничные пример заполнения в 6-НДФЛ

Рассмотрим еще два примера отражения больничного в 6-НДФЛ.

Пособие по больничному начислено 28.06.2019. Выплачено – 10.07.2019. Нужно ли данные по больничному включать в 6-НДФЛ за 2 квартал 2019 года?

Нет, начисление пособия в 6-НДФЛ не отражается как дата получения дохода. Обязанность отразить больничный в 6-НДФЛ возникает в дату выплаты пособие – в июле 2019 года, соответственно в отчетности за 3 квартал.

Во 2 квартале 2019 г. выплачены пособия по больничным:

25.04.2019 — 12 394,36 руб. (НДФЛ — 1 611 руб.),

08.05.2019 — 6 236,84 руб. (НДФЛ — 811 руб.),

25.06.2019 — 7 935,53 руб. (НДФЛ — 1 032 руб.).

НДФЛ с этих пособий перечислен в бюджет в день выплаты пособий.

28.06.2019 начислено пособие 13 935,07 руб., которое выплачено 10.07.2019.

Необходимо отразить выплаченные пособия в 6-НДФЛ.

Общая сумма пособий, выплаченных за 2 квартал 2018 г., — 26 566,73 руб. (12 394,36 руб. + 6 236,84 руб. + 7 935,53 руб.), НДФЛ с них 3 454 руб. (1 611 руб. + 811 руб. + 1 032 руб.).

В 6-НДФЛ за 2 квартал 2019 г. больничные будут отражены так:

Пособие, выплаченное 25.06.2019, в раздел 2 6-НДФЛ за 2 квартал 2019 г. включаться не должно, ведь крайний срок по выплате НДФЛ с него приходится на выходной, и будет перенесен на 01.07.2019. Пособие необходимо отразить в разделе 2 6-НДФЛ за 3 квартал 2019 г.

Такой подход подтвержден в Письме ФНС России от 13.03.2017 № БС-4-11/4440@.

Пособие, выплаченное 10.07.2019, хотя оно и начислено 28.06.2019, в 6-НДФЛ за 2 квартал 2019 г. не отражается. В этом случае будут заполняться разделы 1 и 2 6-НДФЛ за 3 квартал 2019 г.

Отражение переходящих больничных в 6-НДФЛ в 3 квартале 2019 года:

В нашей статье мы рассмотрели наиболее часто встречающиеся случаи отражения больничного в 6-НДФЛ. Если ваш случай отличается от рассмотренных, опишите ситуацию в комментариях ниже и задайте свой вопрос, мы обязательно не него ответим.

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

Расчет 6-НДФЛ — один из самых запутанных, даже в автоматическом режиме программы учета не всегда заполняют его корректно. В отличие от него, РСВ выглядит вполне безобидно, но тоже требует внимательности.

По завершении каждого периода (квартал, полугодие, 9 месяцев, год) отчетность передается в налоговую инспекцию. При камеральной проверке (обычно годовых расчетов) налоговики сравнивают суммы в отчетах, при помощи контрольных соотношений и, если, по их мнению, что-то не сходится, направляют организации требование о предоставлении пояснений или внесении уточнений.

В 2020 году сроки сдачи отчетности за первый квартал сдвинулись: РСВ — на 15 мая, 6-НДФЛ — на 31 июля, хотя обычно в течение года расчеты подаются почти в одно и то же время. Фактически в июле можно сдать отчет по НДФЛ сразу за два периода – первый квартал и полугодие.

Разрыв между квартальными отчетами дает возможность отреагировать на уже поступившие запросы ФНС и подготовиться к ответам в будущем. Если разницы возникают постоянно по одним и тем же причинам, рекомендую составить стандартный бланк, в котором придется менять только периоды и цифры. Примерные формулировки приведу в конце статьи.

6-НДФЛ

Важно! В 6-НДФЛ первый раздел заполняется нарастающим итогом, а сведения во втором разделе указываются за квартал.

Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е. за определенный квартал. Каждая операция вводится блоком из 5 строк:

- Даты – фактического получения дохода, удержания НДФЛ и срок перечисления налога.

- Суммы – фактически полученный доход и удержанный налог.

Значит, надо указать одновременно три даты, которые почти никогда не будут сходиться. Пример трех одинаковых дат: выплата отпускных, когда она осуществляется в последний день месяца (являющийся также рабочим днем) и с нее удержан НДФЛ.

Обратите внимание! Если какая-то из дат выходит за предел периода отчета, значит, вся операция будет отражаться в следующем расчете.

Вернемся к суммам. В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают.

Пример: в строке 020 указывается начисленная заработная плата за период январь – март, а в строках 130 – фактически выплаченная. Учитывая, что зарплату за март работники получат в апреле, а возможно, в отчет попадет и декабрьская (полученная в январе), то суммы совпадать не будут.

В отчете указываются доходы, подлежащие обложению налогом в соответствии со статьей 209 НК, но по различным ставкам (на каждую ставку необходимо составить отдельный раздел 1, строки с 060 по 090 заполняются сводно). Допустим, нерезиденты (не все) уплачивают 30% вместо 13%.

Что необязательно указывать в отчете:

- Материальную помощь или подарок до 4000 рублей.

- Суточные в необлагаемых пределах – 700 рублей по России и 2500 за границей.

- Возмещение расходов по проживанию и проезду в командировке.

- Оплата проезда к месту отдыха и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях.

- Другие необлагаемые доходы.

Учтите, если выплачиваете что-то сверх этих сумм, то должны обложить превышение налогом. Как быть в этом случае с необлагаемой частью? Есть два варианта:

- Указываем в 6-НДФЛ только доход, подлежащий обложению налогом (к примеру, при материальной помощи, равной 10000 рублей, в отчет включаем 6000).

- В качестве дохода отражаем всю сумму, а необлагаемую часть включаем в строку с вычетами (используя пример с матпомощью: 10000 – в строке 020, а 4000 — в строке 030).

ФНС проводит сверку показателей по контрольным соотношениям, подробнее в Письме № БС-4-11/3852@ от 10.03.2016 г.

Кстати! Проверяют не только внутреннее соответствие данных, сравнивают среднюю зарплату (по годовым НДФЛ-отчетам) с МРОТ и среднеотраслевой по субъекту РФ.

В ходе камеральной проверки расчета инспекция сверяет сведения с РСВ и, когда находит отличия в базах, отправляет требование. Если получаете документы в электронном виде, то необходимо прислать подтверждение, с его подачи начинает течь срок, установленный для ответа. При неготовности сразу писать объяснения, оставляйте время для маневра – подтверждайте в последний день. Главное, не упустите момент, а то рискуете блокировкой счета (пп. 1.1 п. 3 статьи 76 НК).

У 6-НДФЛ есть много нюансов в заполнении, вернемся к ним в следующих материалах и более подробно разберем самые сложные ситуации.

Заполнение РСВ

Расчет по страховым взносам выглядит гораздо объемнее за счет множества приложений к разделам, которых, по сути, всего три. Всеми заполняются титул, раздел 1 (сводные данные по начисленным взносам), приложение 1 к первому разделу (в части подразделов 1.1 – пенсионное страхование и 1.2 – медицинское страхование), приложение 2 (ФСС в части нетрудоспособности и пособий по материнству), раздел 3.

Важно! При подаче уточняющего (корректирующего) РСВ, где не затрагивается раздел 3, последний не включается в состав расчета. Программы проверки могут указывать на возможную ошибку, но ее в данном случае не будет.

Остальные приложения включаются в отчетность при условии, что есть соответствующие показатели: дополнительные или льготные тарифы, больничные и т.д. Пройдемся по основным разделам.

Раздел 1

Для каждого вида взносов предназначен отдельный блок сведений, содержащий следующую информацию:

- КБК.

- Сумма к уплате (т.е. начисленная!) накопительно с начала года (нарастающий итог).

- Суммы за последние три месяца периода (помесячно).

Часто встречающаяся ошибка – несовпадение данных в первом разделе и рассчитанных в третьем по отдельным сотрудникам (в совокупности по всем). Это результат округлений и особенностей работы программ учета. В пункте 1 статьи 431 НК РФ сказано, что расчет ведется нарастающим итогом с начала года.

Пример: при подсчете взносов на ОПС за май 2020 года берем базу за период январь-май включительно, умножаем на тариф, из получившего результата вычитаем взносы, рассчитанные за январь, февраль, март и апрель, получаем сумму за май.

При заполнении РСВ как автоматизировано, так и вручную иногда возникает ситуация, когда контрольные соотношения выполняться не будут. Например, вы рассчитали взносы, просто умножив начисления текущего месяца на тариф, не применяя накопительный метод, разница в одну копейку формально станет поводом в отказе в приемке отчета (абзац 2 пункта 7 статьи 431 НК).

Подразделы 1.1 и 1.2

Расчет взносов на ОПС с начала года и за три последних месяца. Здесь указывается:

- количество застрахованных лиц (обратите внимание, что берется не среднесписочное значение, а фактическое количество работников);

- начисленные доходы;

- доходы, не подлежащие обложению и вычеты (они мало кого касаются – это расходы по правам на результаты интеллектуальной деятельности, лицензии и т.п.);

- облагаемая база.

Разбивка производится также в разрезе предельной величины годовой базы (и взносов) и превышения. Предельные величины в 2020 году согласно Постановлению №1407 от 06.11.2019 года:

Кстати! Для отчислений в Фонд обязательного медицинского страхования пределов не установлено.

Подраздел 1.2 заполняется аналогично, но без разбивки по предельной базе и превышению.

Раздел 3

Заполняется по данным сотрудников или работников по договору ГПХ. Потребуются личные данные физического лица:

- ИНН

- СНИЛС.

- Паспортные данные (номер, серия).

- ФИО.

- Дата рождения.

- Пол.

- Гражданство.

Очень часто, заключая договор подряда или оказания услуг, забывают получить информацию для заполнения расчета. Если возникли сомнения или не хватает данных, проверьте их с помощью сайта ФНС и личного кабинета.

Расхождения между отчетами

Теперь те, кто не был знаком, немного представляет себе два расчета. Пора перейти к сравнению показателей и возникающим расхождениям в двух документах.

Облагаемые базы для налога на доходы физических лиц и взносов разные для отдельных видов выплат. Есть такие начисления, которые в одну базу не попадают в принципе, т. к. даже не относятся к предмету обложения, а в другую, напротив, включаются.

Возьмем самые распространенные случаи:

Несмотря на обычно смешные суммы, ФНС настаивает, что они должны облагаться взносами, поскольку не носят характер компенсации за исполнение работником его должностных обязанностей (как возмещение командировочных расходов, например). При этом прямо противоположную позицию занимают судебные органы. Выбор остается за налогоплательщиком – идти на поводу у ФНС или судиться в будущем.

А теперь внимание, изменения с 2020 года! Компенсации не облагались НДФЛ в соответствии с п. 3 статьи 217 НК в 2019 году, но с 01.01.2020 года вступили в силу изменения в НК и п.3 признан утратившим силу. Я не смогла найти ни одного подходящего пункта в статье, который бы говорил о том, что норма сохранилась, поэтому считаю, что в 2020 году компенсация за задержку заработной платы должна облагаться налогом.

Обратите внимание! Доходы участников при выходе из организации – выплата действительной части доли – облагаются НДФЛ, если не соблюдаются условия для освобождения от налога: доля приобретена после 1 января 2011 года и принадлежала участнику непрерывно более 5 лет. Взносы не нужно рассчитывать в любом случае.

Ответ на требование ФНС

Самое главное – не паниковать. Писать пояснения налоговой совсем не страшно, но я хочу дать несколько рекомендаций, которых придерживаюсь сама:

- Не давать лишнюю информацию. Ответ лаконичный, в общих чертах без конкретики. Захотят – попросят уточнение. Почему так – требования иногда носят чисто формальный характер и инспектору достаточно получить ответ в принципе.

- Не понимаешь – позвони. Проверяешь отчеты – вроде все в порядке, чего от тебя хотят, не ясно, показатели в норме, расхождений нет. В требовании указывается номер исполнителя, свяжитесь и узнайте, что имел в виду инспектор. Возможно, требование отправлено по ошибке (у меня такое бывало).

Если отсутствуют документы – тяните время. Подтверждайте получение впритык к сроку, просите отсрочки, отправляя часть документов, сообщите об отсутствии ответственного сотрудника (кадровика, главбуха, руководителя) и наличия пароля на компьютере с данными.

Напишите, что в связи с болезнью, нахождением в отпуске заграницей (нет связи) и т.п. невозможно связаться с человеком и получить доступ. Конечно, врать не нужно, но если причины реальные, почему нет?

В 2-НДФЛ за какой год следует включить ежемесячную премию, начисленную в январе за декабрь?

В 2-НДФЛ за какой год следует включить ежемесячную премию, начисленную в январе 2021 г. за декабрь 2020 г.?

Как в 6-НДФЛ отражается зарплата, выплаченная 31.12.2020 г.?

Заработная плата выплачена 31.12.2020 г. Как эти данные должны отразиться в отчете 6-НДФЛ ?

Данные в отчете 6-НДФЛ за 2020 г. в разделы попадают по следующему принципу:

С заполнением данных по зарплате декабря 2020 г., исчисленном и удержанном НДФЛ в Разделе 1 все понятно – данные попадут в 6-НДФЛ за 2020 г.

А вот четких разъяснений отразить ли эту информацию в Разделе 2 отчета за 2020 г. или в Разделе 1 за 1 кв. 2021 г., к сожалению, нет. Дело в том, что если смотреть правила заполнения новой 6-НДФЛ , то в Разделе 1 указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчетного периода.

Получается, что с одной стороны в 6-НДФЛ за 2020 г. в Раздел 2 зарплата, выплаченная 31.12.2020 г., не попадет, т.к. этот Раздел заполняется по сроку перечисления, а он наступает 11.01.2021 г. Т.е. в отчетном периоде, когда старая форма 6-НДФЛ уже не будет действовать.

С другой стороны – если следовать правилам заполнения новой 6-НДФЛ в Раздел 1 за 1 кв. 2021 г. информация по зарплате, выплаченной 31.12.2020 г., не должна попадать. Пока же в ЗУП 3 в этом случае зарплата отражается в Разделе 1 отчета 6-НДФЛ за 1 кв. 2021 г. Разработчики консультируются по этому вопросу с ИФНС.

Получается есть риск, что сумма налога не попадет в отчетность по НДФЛ и КРСБ. Чтобы этого избежать рекомендуем вручную включить данные по декабрьской зарплате, выплаченной 31.12.2020 г., в Раздел 2 отчета 6-НДФЛ за 2020 г.

Не рекомендуем включать эти данные в Раздел 1 отчета 6-НДФЛ за 1 кв. 2021 г., т.к. пока неизвестны контрольные соотношения. Если в новой 6-НДФЛ будет сравниваться сумма удержанного НДФЛ в Разделе 2 и Разделе 1 , то при включении в Раздел 1 декабрьской зарплаты, выплаченной 31.12.2020 г., контрольные соотношения не будут выполнены.

Обратите внимание, что фактическая дата перечисления НДФЛ в отчете 6-НДФЛ не отражается. В 6-НДФЛ указывается срок перечисления НДФЛ.

Подробнее см. — В 6-НДФЛ указывается дата фактического перечисления НДФЛ?

Как в 6-НДФЛ отражается зарплата, выплаченная 30.12.2020 г., если 31 декабря в регионе был объявлен выходным?

Заработная плата выплачена 30.12.2020 г. Как эти данные должны отразиться в отчете 6-НДФЛ , если 31 декабря в регионе был объявлен выходным?

В этом случае в ЗУП 3 заплата декабря, исчисленный и удержанный НДФЛ попадут в Раздел 1 отчета 6-НДФЛ за 2020 г.

В этом случае безопаснее было перечислить НДФЛ в бюджет 30.12.2020 г., раз 31.12.2020 г. в регионе был объявлен выходным, а в Разделе 2 отчета 6-НДФЛ указать крайний срок перечисления – 31.12.2020 г. Т.е. стандартный срок перечисления налога – следующий день после выплаты зарплаты. Тогда данные по декабрьской зарплате и удержанному с нее НДФЛ попадут в Раздел 2 отчета 6-НДФЛ за 2020 г.

Именно так в ЗУП 3 и происходит автоматическое заполнение Раздела 2 отчета 6-НДФЛ .

Если же крайний срок перечисления в этом случае указать как 11.01.2021 г., то в отчет за какой период (в Раздел 2 6-НДФЛ за 2020 г. или Раздел 1 6-НДФЛ за 1 кв. 2021 г.) включить информацию об удержанном НДФЛ с декабрьской зарплаты остается открытым.

Обоснованием крайнего срока перечисления НДФЛ как 11.01.2021 г. в этом случае может служить Письмо ФНС от 10.09.2018 N БС-4-11/17565. Однако этот вариант на наш взгляд является небезопасным, т.к. в Письме идет речь об установлении в качестве нерабочих праздничных дней религиозных праздников.

Как заполнить 6-НДФЛ и 2-НДФЛ, если изменились регистрационные данные организации?

- перерегистрация в течение года, когда поменялся ОКТМО и ИФНС;

- переход в городе из одной налоговой в другую, когда ОКТМО не поменялось, сменилось КПП ;

- смена адреса, при этом ИФНС та же, ОКТМО другой.

Во всех случаях в ЗУП 3 прежде всего меняются регистрационные данные ( ОКТМО , КПП ) организации / обособки. При этом алгоритм формирования отчетов по НДФЛ одинаковый.

Рассмотрим заполнение отчетов по НДФЛ на примере перерегистрации организации в течение года, когда поменялся ОКТМО и ИФНС.

Сдавать отчеты по данным до перерегистрации необходимо в новую ИФНС, при этом следует указать ОКТМО по старой регистрации, а КПП – по новой:

В этом случае в ЗУП 3 следует сформировать отчеты по НДФЛ нижеописанными способами.

2-НДФЛ :

6-НДФЛ :

По данным после перерегистрации 2-НДФЛ и 6-НДФЛ сдается в обычном порядке с указанием нового ОКТМО и КПП .

Таким образом, если была перерегистрация организации, то подать следует два отчета 2-НДФЛ и два отчета 6-НДФЛ .

Как сдавать 2-НДФЛ и 6-НДФЛ по ликвидированному (закрытому) обособленному подразделению?

Как сдавать 2-НДФЛ и 6-НДФЛ по ликвидированному (закрытому) обособленному подразделению?

Как сдавать отчетность по НДФЛ по обособленным подразделениям одного муниципального образования за 2020 г.?

Как сдать 2-НДФЛ, если сотруднику-иностранцу выдан натуральный доход?

В 2020 г. сотрудникам-иностранцам вручили подарки, однако из-за того, что выплат в денежной форме не было, то НДФЛ не смогли удержать. По работникам есть только копия загранпаспорта, адреса нет. Необходимо по натуральному доходу (подаркам) подавать 2-НДФЛ с признаком 2 и 1 ? Такие отчеты будут приняты без адреса?

В этом случае действительно следует подать отчеты 2-НДФЛ с признаками 2 и 1 , а адреса в отчетности не указываются, поэтому справки должны успешно пройти проверку в ИФНС.

Что делать в ЗУП 3, если сотрудник потерял статус налогового резидента?

Что делать в ЗУП 3, если сотрудник потерял статус налогового резидента? По какой ставке сведения должны отразиться в 2-НДФЛ ?

Что необходимо сделать в этом случае в ЗУП 3 и по какой ставке сведения отразятся в 2-НДФЛ смотрите в статье — Сотрудник потерял статус налогового резидента (перерасчет и отражение неудержанного НДФЛ по итогам года налога)

Что делать в ЗУП 3, если сотрудник приобрел статус налогового резидента?

Что делать в ЗУП 3, если сотрудник приобрел статус налогового резидента? По какой ставке сведения должны отразиться в 2-НДФЛ ? Как данные отразятся в 6-НДФЛ и нужно ли подавать корректировки за прошлые периоды?

Что необходимо сделать в этом случае в ЗУП 3 и как это отразиться в 2-НДФЛ и 6-НДФЛ смотрите в статье — Сотрудник приобрел статус налогового резидента (полный зачет и неполный зачет излишне удержанного НДФЛ)

Как пересчитать НДФЛ иностранца на патенте за прошлые месяцы?

В организации с января работает иностранец по патенту. Только в феврале организация получила уведомление из ИФНС о зачете НДФЛ. Что необходимо сделать в ЗУП 3, чтобы пересчитать НДФЛ за прошлые месяцы?

В ЗУП 3 зачет авансовых платежей по НДФЛ в этом случае не автоматизирован и потребуется прибегнуть к ряду ручных корректировок.

Как можно проверить данные, попавшие в 060 строку отчета 6-НДФЛ?

При составлении отчетов по НДФЛ получилось, что количество справок 2-НДФЛ отличается от количества физических лиц в строке 060 отчета 6-НДФЛ . Как можно проверить данные, попавшие в 060 строку отчета 6-НДФЛ за год?

В ЗУП 3 можно сформировать отчет Анализ НДФЛ по месяцам ( Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам ).

Щелкнуть двойным щелчком мыши общую сумму начисленного дохода за весь год и расшифровать до поля Сотрудник .

Будет выведен полный список физ. лиц, получавших доход. Количество людей в этом списке должно совпадать со строкой 060 .

Для того, чтобы в ЗУП 3 посчитать количество строк в расшифровке необходимо выделить всех физических лиц и выбрать функцию по подсчету количества.

После этого в специальном поле будет виден результат.

Как можно проверить данные, попавшие в 070 строку отчета 6-НДФЛ?

Как можно проверить данные, попавшие в 070 строку отчета 6-НДФЛ за год?

Для этого можно воспользоваться отчетом Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов ( Налоги и взносы – Отчеты по налогам и взносам ).

Следует Период получения дохода не ограничивать, а в Периоде взаиморасчетов указать весь год.

Тогда в колонке Удержано будут выведены данные по 070 строке отчета 6-НДФЛ .

Здесь могут быть, например, в январе отчетного года удержания НДФЛ за декабрь прошлого года.

Сюда НЕ попадают удержания НДФЛ за декабрь отчетного года, проведенные в январе следующего года, что правильно.

Почему может не удерживаться НДФЛ?

В этом случае в ЗУП 3 по выплаченной премии должен быть оформлен документ Ведомость на счета , в котором в колонке НДФЛ к перечислению должна присутствовать сумму удерживаемого НДФЛ с премии. Если она не подтянулась, то скорее всего ошибочно указали дату выплаты в Ведомости на счета ранее даты документа-начисления (документа Премии ):

Если с датами все в порядке, однако НДФЛ все равно не удерживается, то можно попробовать воспользоваться документом Операция учета НДФЛ ( Налоги и взносы – Операции учета НДФЛ ) и заполнить информацию по удержанному НДФЛ на вкладке Удержано по всем ставкам .

Нужно ли каждый год по имущественному вычету получать новое уведомление из налоговой?

Если в 2020 г. предоставили имущественный вычет не в полном размере, то он переносится на 2021 г. до полного возмещения или же сотруднику нужно запросить в ИФНС новое уведомление на вычет?

На имущественный вычет сотрудник должен каждый год получать новое уведомление в налоговой.

В ЗУП 3 информация об имущественном вычете вносится с помощью документа Уведомление НО о праве на вычет — Налоговые вычеты по НДФЛ

Как в ЗУП 3 зарегистрировать возврат НДФЛ?

Как в ЗУП 3 зарегистрировать возврат НДФЛ?

Как в ЗУП 3 зачесть излишне удержанный НДФЛ?

Как в ЗУП 3 зачесть излишне удержанный НДФЛ?

Каковы последствия, если есть излишне перечисленный НДФЛ?

Каковы последствия, если есть излишне перечисленный НДФЛ?

По какой организационной единице следует сдавать 2-НДФЛ, если деятельность ведется по обособленному подразделению, а по головной организации ее нет?

В компании есть обособленное подразделение. Деятельность по головной организации не ведется, работает только обособка. Поэтому подается нулевой отчет 6-НДФЛ по головной организации и 6-НДФЛ с данными по обособленному подразделению. По какой организационной единице следует сдавать 2-НДФЛ ?

Как отразить в 6-НДФЛ и 2-НДФЛ материальную помощь сотрудникам по 4 000 руб., выданную в январе 2020 г. за декабрь 2019 г.?

Как отразить в 6-НДФЛ и 2-НДФЛ материальную помощь сотрудникам по 4 000 руб., выданную в январе 2020 г. за декабрь 2019 г.?

Выплаты в Раздел 1 отчета 6-НДФЛ и в отчет 2-НДФЛ попадают по дате получения дохода. Для материальной помощи дата получения дохода соответствует дате ее выплаты. Поэтому материальная помощь, выплаченная в январе 2020 г. за декабрь 2019 г., будет отражена в отчетности по НДФЛ за 2020 г.

Должна ли в 6-НДФЛ и 2-НДФЛ отражаться материальная помощь до 4 000 руб.?

Должна ли в 6-НДФЛ и 2-НДФЛ отражаться материальная помощь до 4 000 руб.?

Материальная помощь до 4 000 руб. отражается в 6-НДФЛ и 2-НДФЛ .

Подробнее об особенностях включения такой материальной помощи в 6-НДФЛ см. Должна ли отражаться в 6-НДФЛ материальная помощь до 4000 руб.?

Как в отчетности по НДФЛ отразить доначисленный зарплатный доход?

Как в отчетности по НДФЛ отразить доначисленный зарплатный доход?

Как в 2-НДФЛ и 6-НДФЛ отразить доход, сторнированный в рамках одного налогового периода?

Как в 2-НДФЛ и 6-НДФЛ отразить доход, сторнированный в рамках одного налогового периода?

Как в 2-НДФЛ и 6-НДФЛ отразить доход, сторнированный в следующем налоговом периоде?

Как в 2-НДФЛ и 6-НДФЛ отразить доход, сторнированный в следующем налоговом периоде?

Как в ЗУП 3 влияет на заполнение 6-НДФЛ дата подписи отчета, а на 2-НДФЛ дата составления документа?

Как в ЗУП 3 влияет на заполнение 6-НДФЛ дата подписи отчета, а на 2-НДФЛ дата составления документа?

Как в ЗУП 3 можно сверить 2-НДФЛ и 6-НДФЛ?

Как в ЗУП 3 можно провести сверку между 2-НДФЛ и 6-НДФЛ ?

Междокументарную сверку 2-НДФЛ и 6-НДФЛ в ЗУП 3 можно произвести только вручную.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

...У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Читайте также: