Налоговые платежи в бюджет

Обновлено: 30.06.2024

В бюджете налогов представляется информация о планируемом начислении налогов и налоговых платежах, сгруппированная по видам налогов, с указанием налогооблагаемой базы и предполагаемой задолженности компании перед бюджетом (включая реструктуризированную задолженность). Бюджет налогов необходимо составлять, во-первых, для дальнейшего расчета финансовых показателей компании и определения влияния на них налогового бремени, во-вторых, для формирования платежного календаря и, в-третьих, для оптимизации налогов.

Не обязательно составлять бюджет налогов отдельно от всех остальных бюджетов и включать в него прогнозные показатели по всем налогам сразу. На практике организации часто планируют налоги, относимые на затраты , в соответствующих бюджетах расходов и только косвенные налоги ( НДС , акцизы ) отражают в отдельном бюджете. Иногда компании не формируют обособленные налоговые бюджеты. Однако в любом случае, данные о начислении налогов, планируемых налоговых платежах и прогнозах задолженности перед бюджетом показываются, соответственно, в бюджете доходов и расходов, бюджете движения денежных средств и прогнозном балансе предприятия. Решение же о формировании отдельного налогового бюджета, либо о включении расчетных налоговых показателей в промежуточные операционные бюджеты расходов, либо об отражении их только в заключительных трех бюджетах принимается с учетом специфики деятельности и размера компании. Как правило, один общий бюджет налогов формируют крупные компании.

Планирование налогового бюджета осуществляется не менее, чем за месяц до начала следующего года. Налоговый бюджет планируется на основании принятой налоговой политики, амортизационной политики, данных бухгалтерского учета и расчетов налогооблагаемых баз в следующие сроки:

- для годового планирования - до 1 декабря года, предшествующего планируемому году;

- для квартального планирования - до 1-го числа третьего месяца предшествующего квартала;

- для месячного планирования - до 20-го числа предшествующего месяца.

Ответственность за планирование налогового бюджета несет бухгалтерия или отдел (специалист) по налоговому учету. Права и ответственность руководителей центров ответственности (главного бухгалтера или начальника отдела) и конкретных исполнителей определяются в положениях об отделах и должностных инструкциях.

Процедура формирования налогового бюджета проиллюстрирована на рис. 8.4.

Процесс формирования налогового бюджета включает следующие этапы.

1-й этап. Анализ налогооблагаемых объектов. Этот анализ носит характер детальной инвентаризации установленных и уплачиваемых налогов, взносов и сборов отдельно по федеральному и местному законодательству. В процессе анализа необходимо получить ответы на следующие вопросы.

2-й этап. Подготовка связанных бюджетов. Для планирования налогового бюджета необходимы данные по следующим операционным бюджетам (сметам):

- бюджету продаж;

- бюджету закупок материалов;

- смете расходования материалов;

- бюджету закупок работ и услуг;

- бюджету расходов на оплату труда;

- бюджету социальных выплат и льгот;

- бюджету инвестиций и др.

3-й этап. Расчеты по видам налогов. Процедуру формирования бюджета налогов можно разбить на несколько частей: планирование начисления налогов, налоговых платежей и налоговой задолженности.

Начисление налогов. Прежде всего, необходимо рассчитать планируемые суммы начисления налогов в плановом периоде. Для этого используются следующие исходные данные:

- планируемые показатели для расчета налогооблагаемой базы (площадь, количество сотрудников, расходы на персонал, добавленная стоимость, налогооблагаемая прибыль и т. д.);

- налоговое законодательство (порядок уплаты налогов и сборов - ставки по налогам, сроки начисления и уплаты налогов, льготы по налогам);

- прочие данные (соглашения о реструктуризации, графики погашения реструктуризированной задолженности, графики реструктуризации, графики погашения пеней и штрафов и т. п.).

Источниками получения планируемых показателей для определения налоговой базы по налогам являются соответствующие операционные и финансовые бюджеты, а также документы, подтверждающие права компании на определенное имущество (землю, транспортные средства).

Налоговые платежи. После того, как определены начисления по налогам, необходимо произвести расчет налоговых выплат, чтобы составить графики расчетов с бюджетом и сформировать бюджет движения денежных средств.

Налоговые платежи рассчитываются по формуле:

Для расчета периодичности уплаты налогов и взносов составляется календарь налоговых платежей на год, квартал, месяц. В месячном или квартальном расчете определяется срок уплаты налога, установленного законом. Суммы налоговых платежей, взносов и сборов распределяются по срокам их уплаты, в соответствии с порядком, установленным законодательством РФ. По результатам планирования календаря налоговых платежей может сложиться такая ситуация, что в пик уплаты налогов и взносов сумма поступлений денежных средств будет наименьшая. В этом случае финансовый отдел (департамент) будет принимать решение о необходимости накопления средств или их заимствования и очередности платежей, в соответствии с установленными сроками уплаты.

Налоговая задолженность. На заключительном этапе, необходимо определить задолженность перед бюджетом для составления прогнозного баланса, которая рассчитывается по формуле:

4-й этап. Контроль и анализ исполнения бюджета налогов. Закрытие налогового бюджета осуществляется ежемесячно в срок до 10-20-го числа следующего месяца. Контроль исполнения бюджета налогов проводят по истечении планового периода. Отклонения по бюджету налогов напрямую зависят от отклонений в налогооблагаемой базе, т. е. в соответствующих статьях операционных, инвестиционных и финансовых бюджетов. Финансово-экономическая служба, составляющая бюджет налогов, может нести ответственность только за правильность расчета сумм налогов, планируемых на основе информации о налогооблагаемой базе, предоставляемой другими подразделениями. Поскольку ФЭС не может контролировать показатели, на основе которых определяются бюджетные суммы налогов, она не может отвечать за неисполнение бюджета налогов, вызванное отклонениями данных показателей.

При наличии отклонений от бюджета налогов, целесообразно выявлять их причины: рост или снижение доходов и расходов по сравнению с прогнозами, незапланированное приобретение нового имущества, изменение налогового законодательства и др., т. е. проводится анализ исполнения налогового бюджета. Бухгалтерия или отдел налогового учета (центр ответственности) готовят отчет в табличной форме "план - факт - отклонения" по видам налогов и сборов в сопоставлении с прошлым периодом.

Увеличение налоговых платежей, по сравнению с запланированными, вовсе не означает, что финансовое положение компании ухудшилось и необходимо наказывать виновных. Важно проанализировать причины увеличения сумм того или иного налога. Например, величины налога на имущество и на рекламу напрямую зависят от изменения состава имущества организации и расходов на рекламу. Тем не менее, увеличение данных расходов может быть вполне обоснованным. Иногда бюджет, составленный в конце предыдущего года, в течение года корректируется, если происходит резкое изменение в работе компании в целом и требуются дополнительные расходы на новый проект. Превышение фактической величины налога на прибыль над плановой может свидетельствовать о росте прибыли и повышении благосостояния компании. Для того, чтобы выявить причину отклонения налога на прибыль , анализируется весь бюджет доходов и расходов и все отклонения по нему. Как правило, выявляется объективная причина таких отклонений.

В соответствии с этим алгоритмом производится бюджетирование каждого конкретного налога. Бюджеты по отдельным налогам могут объединяться в единый налоговый бюджет организации.

Примерная форма общего бюджета налогов организации приведена в табл. 8.3.

Показатели общего налогового бюджета организация использует для отражения планируемой задолженности перед бюджетом в прогнозном бухгалтерском балансе. Кроме того, организация имеет возможность проанализировать суммы налогов, которые она должно будет уплатить в бюджет в различные сроки, и, в соответствии с этим, составить график движения денежных средств, в случае необходимости предусмотреть краткосрочные заимствования для покрытия кассовых разрывов по платежам в бюджет. При совпадении значительных объемов платежей поставщикам с выплатами в бюджет, предприятие может договориться с партнерами об отсрочках платежей и т. д.

Разработка налогового бюджета осуществляется в соответствии с данными тех бюджетов организации, которые содержат показатели, необходимые для расчета налогооблагаемой базы по соответствующему налогу, и нормативных актов в области налогообложения, регулирующих порядок исчисления и уплаты налогов. В связи с этим большинство проблем налогового бюджетирования связано со сложностью предусмотренного законодательством порядка исчисления налогов. Так, например, составление бюджета по налогу на прибыль и единому социальному налогу является крайне трудоемким, из-за чего предприятия предпочитают составлять приблизительный прогноз налоговых платежей исходя, например, из сложившихся за предыдущие периоды зависимостей суммы уплаченных налогов от показателей деятельности организации. Однако это является недостатком всей налоговой системы, и совершенствование в этом вопросе возможно лишь при изменении законодательства в направлении упрощения порядка исчисления и уплаты налогов.

Кроме того, дополнительные трудности в разработке налоговых бюджетов создает нестабильность, характерная для налогового законодательства РФ. Организации не имеют возможности достоверно планировать свои налоговые платежи на перспективу, в связи с вероятными изменениями в порядке исчисления налогов.

Характерная для бюджета налогов зависимость его показателей от параметров операционных бюджетов создает трудности в обеспечении исполнения налогового бюджета, а также проблемы, связанные с неоднозначностью оценки достигнутых результатов. Необходимо проявлять гибкость в выработке системы контроля исполнения бюджета налогов, так как нередко превышение фактических показателей над плановыми свидетельствует об улучшении ситуации в организации, в отличие от аналогичной ситуации с перерасходом средств других бюджетов. Необходима интеграция налогового бюджетирования в общую систему налогового планирования организации, что позволит ей сосредоточиться на достижении своих финансовых целей, оптимизируя налоговые платежи.

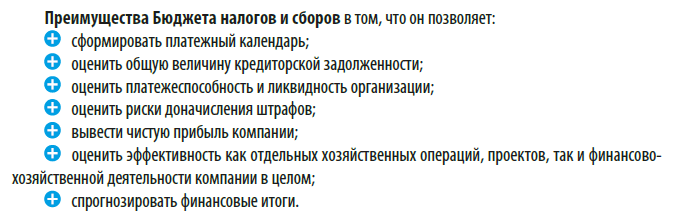

Растут налоговые обязательства, ужесточается процесс налогового администрирования, и все больше компаний составляют Бюджет налогов и сборов. Без рассчитанной обоснованной величины налоговых обязательств невозможно вывести корректный финансовый результат, посчитать кредиторскую нагрузку, оценить платежеспособность предприятия. Как и всякий финансовый отчет, Бюджет налогов и сборов имеет свои особенности формирования. Рассмотрим их.

Что такое бюджет налогов и сборов

Бюджет налогов и сборов в разных источниках называют по-разному — налоговый бюджет, бюджет налоговых обязательств, бюджет налоговой нагрузки и т. п.

Степень детализации этих бюджетов, количество оцененных налогов, методики расчета зависят от требований руководства, специфики деятельности, но по факту можно говорить о тождестве названный финансовых форм, отражающих и оценивающих одни и те же финансовые показатели.

Бюджет налогов и сборов — это финансовый отчет, по данным которого можно оценить эффект от схем налоговой оптимизации, а также величину налоговых обязательств компании и сроки их погашения.

Особенности бюджета налогов и сборов:

• налоговые обязательства компании можно выводить как в целом по предприятию, так и по видам деятельности, по подразделениям, региональному признаку и т. п.;

• этот бюджет может быть как самостоятельной финансовой формой, так и итоговой формой, результирующей иные бюджеты;

• значительная часть итоговых данных бюджета налогов и сборов — регулируемые, т. е. они меняются в зависимости от исходных данных;

• данные бюджета налогов и сборов — основа для формирования других бюджетов. Например, рассчитанные налоговые обязательства должны быть обязательно включены в бюджет движения денежных средств, бюджет доходов и расходов (если источником их формирования будет являться себестоимость продукции, в частности, транспортный налог, или внереализационные расходы в отношении налога на имущество), в бюджет дебиторской, если есть переплата, и кредиторской задолженности и другие связанные бюджеты.

В бюджет налогов и сборов предприятия включили:

• расчет земельного налога;

• расчет страховых взносов с сумм заработной платы.

Расчет земельного налога не зависит от других бюджетов (если речь не идет об инвестиционном проекте), он рассчитывается на основе кадастровой стоимости земли и величины налоговой ставки.

Если не учитывать какую-то специфику момента (например, переоценку кадастровой стоимости), то по общему правилу эти данные Бюджета налогов и сборов не будут зависеть от неких финансовых параметров, генерируемых компанией.

А чтобы рассчитать величину страховых взносов, необходимо обратиться к Бюджету расходов по оплате труда. То есть Бюджет налогов и сборов будет являться в этом случае результирующим, а также регулируемым. Величина налоговых обязательств предприятия будет меняться в зависимости от запланированной суммы оплаты труда. Например, планы по повышению оплаты труда, выплате премий будут прямо влиять и на величину страховых взносов.

На основе бюджета продаж и бюджетов расходов компании была рассчитана прогнозная прибыль организации на будущий финансовый год — 5 550 250 руб. Соответственно, прогнозная величина налоговых обязательств по налогу на прибыль составит:

5 550 350 руб. × 20 % = 1 110 050 руб.

При этом в отдаленных планах руководства (после прогнозного периода) — ремонт производственного здания компании, стоимость которого — не менее 5 млн руб.

У компании есть деньги, чтобы сделать ремонт и раньше. Но с учетом того, что расходы на ремонт могут существенно снизить обязательства по налогу на прибыль, а в последующих периодах они сформируют убыток, который принимается в особом порядке (не более 50 % налогооблагаемой базы), то выгоднее провести ремонт в прогнозном периоде и сэкономить на налоге на прибыль.

Что нужно знать, чтобы сформировать корректный бюджет налогов и сборов

Чтобы сформировать корректный и полноценный бюджет налогов и сборов, необходимо в первую очередь знать налоговое законодательство применительно к конкретным налогам и сборам.

В частности, при расчете налога на имущество надо понимать, что является объектом налогообложения, как производить расчет, какие ставки применять и многое другое.

При этом теоретических знаний мало, важен практический опыт расчета налогов.

К примеру, чтобы рассчитать НДС, мало понимать общую методику действий. Надо знать, какие требования налоговики предъявляют к оформлению документов, какие претензии возникают к поставщикам, какие препоны чинят при возмещении НДС из бюджета.

Бюджет налогов и сборов нужно формировать не в отрыве от других прогнозных показателей, а в непосредственной взаимосвязи и на их основе. А насколько точными будут исходные данные для бюджета, зависит от того, насколько корректны базовые показатели и насколько активно участвуют в формировании бюджетов работников профильных служб.

В результате возникновения конфликтной ситуации и при попустительстве руководства работники коммерческой службы дистанцировались от представления данных для формирования бюджетов продаж. Финансовой службе пришлось делать все прогнозы самостоятельно. Для этого за основу были взяты данные прошлых лет.

В итоге некорректным оказался как сформированный бюджет продаж, так и построенный на его основе бюджет обязательств по НДС и налогу на прибыль.

В рамках применяемой системы налогообложения нужна информация, необходимая для расчета конкретных налогов. По разным налогам набор таких данных разный.

Например, чтобы рассчитать НДФЛ, надо знать:

• размер прогнозируемых выплат работникам;

• есть ли право на налоговые вычеты;

• какие выплаты не облагаются НДФЛ и т. п.

Для расчета НДС необходимы данные:

• о прогнозируемых объемах реализации;

• видах продукции в разрезах разных ставок НДС;

• объемах вычетов и т. п.

Формируемый бюджет налогов и сборов должен не просто статистически отображать величину налоговых обязательств компании, а быть инструментом налогового планирования в составе финансового планирования.

В ходе формирования бюджета налогов и сборов нужно учесть все факторы, которые на законном основании способствуют уменьшению налоговых обязательств компании — убытки, льготы, различные законные приемы и способы, позволяющие избежать или уменьшить налоговые выплаты компании в бюджет.

В группу компаний входит организация, оборот которой в квартал не превышает 2 млн руб. Ранее в ходе анализа было принято предварительное решение реализовать право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, на основании ст. 145 Налогового кодекса РФ (далее — НК РФ).

Соответственно, при формировании бюджета налогов и сборов, расчетах налоговых обязательств отдельно по организации и в целом по группе компаний не учитывался НДС. Зато была выведена прогнозная сумма экономии на налогах на основе сопоставления плановых данных и фактических данных прошлых периодов.

В сформированном полноценном бюджете налогов и сборов обязательно должна быть следующая информация:

• суммы начисленных налогов по видам налогов в привязке к данным других бюджетов;

• суммы возмещения НДС, если хозяйствующий субъект — плательщик НДС;

• конечные суммы налоговых обязательств, подлежащие уплате в бюджет или возмещению;

• сроки уплаты налогов и сборов;

• планируемые съемы налоговой оптимизации и экономических эффект от их применения;

• оценка рисков возникновения конфликтов с налоговыми органами в отношении планируемых оптимизационных действий;

• итоговая сумма совокупных налоговых обязательств;

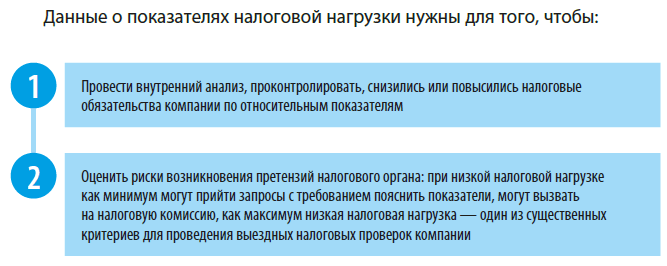

• показатель налоговой нагрузки компании.

Суммовая налоговая нагрузка рассчитывается по следующей формуле:

где ∑N — величина налоговых обязательств предприятия, возникающих в процессе его функционирования;

К сведению

Относительная налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата)[1].

Ряд предприятий, в первую очередь небольших, отдельный самостоятельный бюджет налогов и сборов не формирует. В таком случае данные о налогах и сборах являются составной частью одних связанных бюджетов и базовыми показателями для других связанных бюджетов.

Как сформировать бюджет налогов и сборов

В ходе формирования бюджета налогов и сборов можно выделить несколько этапов:

Этап 1. Подготовка

Что надо сделать на этом этапе:

• проанализировать применяемую систему налогообложения, происшедшие в ней существенные изменения, налоги и сборы, которые должна платить компания;

• определить ставки налогов;

• выяснить, какие есть льготы;

• разработать предварительные налоговые схемы для расчетов, влияющие на величину налоговых обязательств;

• собрать предварительные данные, необходимые для расчета налогов и сборов. Например, паспорт транспортного средства (ПТС) для расчета транспортного налога, выписка из Единого государственного реестра недвижимости или другие документы, в которых указывается актуальная кадастровая стоимость земли.

Д. В. Кислов,

канд. экон. наук

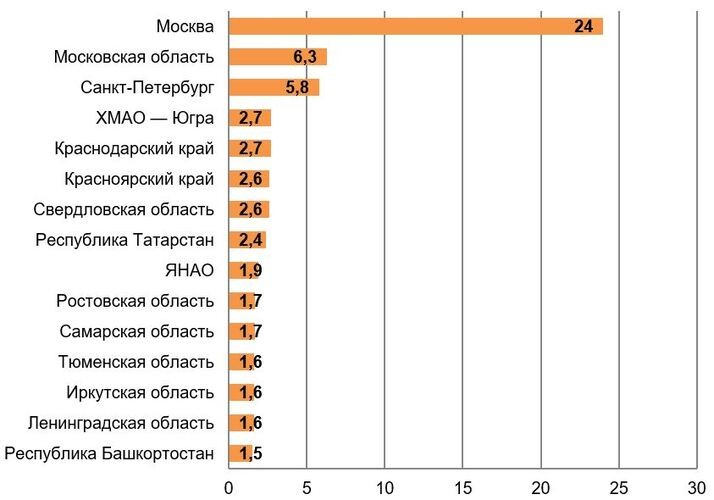

Так ли это на самом деле? Предлагаем разобраться в том, как распределяются между регионами поступающие в бюджет налоги.

За счёт чего пополняется бюджет

Доходы бюджета формируются согласно налоговому и бюджетному законодательству РФ.

В соответствии со ст. 41 Бюджетного кодекса РФ доходы бюджета включают в себя:

-

Налоговые доходы — налоги и сборы, уплачиваемые в бюджет.

В этой статье мы более подробно остановимся на налоговых доходах.

Налоги и сборы делятся на федеральные, региональные и местные.

Федеральные налоги обязательны к уплате на территории всей страны, размер региональных определяется самостоятельно субъектами РФ, местные налоги устанавливаются органами местного самоуправления. Но это не означает, что федеральные налоги идут только в федеральный бюджет, а региональные — в бюджеты субъектов РФ. Размер налогов и сборов устанавливает Налоговый кодекс РФ (НК РФ) , а процент и бюджет, в который он зачисляется, определяет Бюджетный кодекс РФ (БК РФ) . Например, НДФЛ — федеральный налог, который обязателен к уплате на территории всей России, но зачисляется НДФЛ в региональный (85%) и местный бюджет (15%).

Все налоги поступают в консолидированный бюджет РФ, который представляет собой свод бюджетов всех уровней (федеральный, бюджет субъекта, местный бюджет).

Москва, Санкт-Петербург и Севастополь — города федерального значения, то есть они являются субъектами РФ и имеют региональный, а не местный бюджет.

Как распределяются налоги по уровням бюджета

Раздел II Бюджетного кодекса РФ определяет порядок формирования доходов по уровням бюджетной системы страны. Те налоги и сборы, которые поступают в федеральный бюджет, распределяются на основании решений федеральных органов власти. Налоги и сборы, поступающие в региональный и местный бюджет, распределяются по усмотрению органов власти субъектов РФ и местного самоуправления.

Распределение основных налогов и сборов по уровням бюджетной системы, %

Местный бюджет РФ ( гл. 9 БК РФ )

Налог на добычу общераспространённых полезных ископаемых

*остальные 37% уплачиваются в ФФОМС

**в 2017–2024 гг., согласно ст. 284 НК РФ . После 2024 г. будет распределение 18% и 2%. В 2017–2022 гг. регионы могут понижать ставку до 12,5%, после 2024 г. — только до 13,5%

***на сегодняшний день торговый сбор взимается только на территории Москвы. Согласно ст. 410 НК РФ , торговый сбор могут взимать города федерального значения. Однако Санкт-Петербург и Севастополь пока не используют это право.

Рис. 1. Источник: Бюджетный кодекс РФ

Структура доходов Москвы

Доходы бюджета Москвы по итогам 2020 г. составили 2,9 трлн руб., из них более 81% составляют налоговые поступления. В структуре налоговых доходов наибольший вес приходится на НДФЛ и налог на прибыль организаций.

Напомним, НДФЛ поступает только в региональный и местный бюджет, как и бо́льшая часть налога на прибыль.

Структура налоговых доходов Москвы, %

Кроме того, Москва делает самые большие отчисления в пенсионный фонд, ФФОМС и ФСС, так как, согласно данным Росстата , в столице самые высокие заработные платы по стране.

Топ-15 субъектов РФ по налоговым доходам за 2020 г., % в доходе бюджета РФ

Нюансы уплаты налогов

В региональный бюджет поступает НДФЛ, который составляет более 40% московских доходов. В целом чуть больше половины налоговых доходов Москвы идёт в бюджет города, остальная часть — в федеральный бюджет за счёт НДС и части налога на прибыль.

ХМАО является крупнейшим плательщиком налога на добычу природных ископаемых (НДПИ) и налога на добавленный доход (НДД), которые поступают в федеральный бюджет. При этом ХМАО — Югра является регионом-донором, то есть не получает субсидии и дотации со стороны государства, согласно Приказу Минфина РФ № 1030 от 11.11.2020 . В то время как Москва ежегодно получает межбюджетные трансферты из федерального бюджета.

От чего зависит благосостояние регионов?

Нельзя сказать, что Москва кормит регионы. Но и обратное утверждение ошибочно. В формировании федерального бюджета, из которого потом поступают субсидии, дотации и другие межбюджетные трансферты, участвуют все субъекты РФ. И чем богаче регион, чем больше предприятий функционирует на его территории, тем больше доходов он приносит в федеральный бюджет.

Благосостояние региона зависит от нескольких факторов:

В следующих статьях более подробно рассмотрим самые богатые регионы, доходы которых зависят от размещённых на их территории предприятий.

Кстати, если вы хотите поделиться мнением об этой статье или о нашей работе в целом – это можно сделать через форму обратной связи. Напишите нам, и мы обязательно к вам прислушаемся!

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

Рассмотрим подробнее порядок формирования платежного поручения и уплату налога на прибыль в федеральный бюджет в 1С.

30 апреля 2018 г. (перенос с 28 апреля) бухгалтер подготовил платежное поручение на уплату налога на прибыль в федеральный бюджет на сумму 152 700 руб. Уплата налога прошла в этот же день по банковской выписке.

Платежное поручение на уплату налога прибыль

Общие реквизиты

Платежное поручение на уплату налога на прибыль формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения — кнопка Создать .

При этом необходимо правильно указать Вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов :

- через раздел Главное — Задачи — Список задач ;

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы .

Необходимо обратить внимание на заполнение полей:

- Налог — Налог на прибыль, федеральный бюджет, выбирается из справочника Налоги и взносы.

Налог на прибыль организации предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа ;

- счет учета налога.

Если элемент предопределен в справочнике, то удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы , к которому следует указать свои настройки.

- Вид обязательства — Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении.

- Очередность платежа—5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

Реквизиты получателя — ИФНС

- Получатель — ИФНС, в которую платится налог, выбирается из справочника Контрагенты.

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель .

В программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, то сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

Реквизиты платежа

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа .

В данной форме необходимо проверить заполнение полей:

Распечатать платежное поручение можно по кнопке Платежное поручение . PDF

Уплата налога на прибыль в бюджет

После уплаты налога на прибыль в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета . PDF

Основные данные перенесутся из документа Платежное поручение . Его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

Проводки по документу

Документ формирует проводку:

- Дт 68.04.1 Кт 51 — задолженность перед бюджетом по налогу на прибыль погашена.

Проверка расчетов с бюджетом по налогу на прибыль

Настройка Анализа счета 68.04.1 следующая: по кнопке Показать настройки на вкладке Отбор установить:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

В данной статье мы расскажем о том, как заполнять платежное.По результатам налоговой проверки компании доначислены НДС, пени и штраф..С 01 мая 2018 года применяется новый размер МРОТ (Федеральный.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Практический переход на ФСБУ 25 в 1С - Часть 1

Первоочередные дела по годовой отчетности 2021 в 1С:Бухгалтерия

Огромное спасибо Марине Аркадьевне и всей команде БУХЭКСПЕРТ за вебинар по Аренде, как всегда все четко, понятно, актуально. Огромная благодарность за ответы на вопросы. Еще не один раз придется вернутся к этому материалу, потому что материалы много и много ссылок на законодательство.

Читайте также: