Налоговые льготы задним числом

Обновлено: 31.05.2024

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

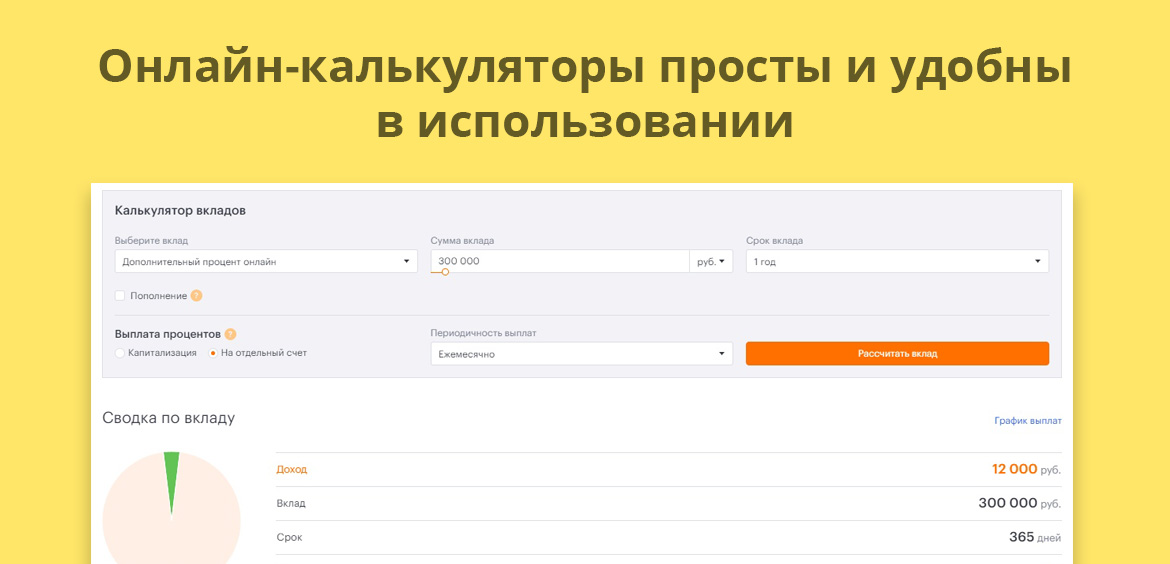

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Если квартира приобретена в общую совместную собственность супругами, то в соответствии с п.1 ст.256 гражданского кодекса РФ и ст.33,34 Семейного кодекса РФ в случае если между супругами не заключен брачный договор, предусматривающий раздельный или долевой режим собственности на имущество, то имущество находится в общей совместной собственности и каждый из супругов имеет право на имущественный налоговый вычет вне зависимости от того, на имя кого из супругов оно оформлено.

Согласно пп.2 п.1 ст.220 НК РФ при приобретении имущества в общую совместную собственность налоговый вычет распределяется между совладельцами в соответствии с письменным заявлением, в котором может быть предусмотрено любое процентное распределение вычета, в частности и в соотношении 100% и 0%.

Если квартира куплена в долевую собственность по одному договору купли-продажи, то вычет в размере 2 млн. руб. полагается на весь объект недвижимости и делится пропорционально долям между владельцами. Если квартира куплена супругами по разным договорам купли-продажи, то вычет в размере 2 млн. руб. может получить каждый из супругов.

Что такое подоходный налог с продажи квартиры? Что такое налог на доходы физических лиц? Что такое налог на имущество?

Налог на доходы физических лиц – это налог, который уплачивают физические лица с доходов, полученных от источников в Российской Федерации и от источников за пределами РФ для физических лиц, проживающих на территории РФ.

К источникам доходов в РФ относятся:

-

— Вознаграждения за выполненную работу (заработная плата);

— Доходы от сдачи в аренду иного имущества, на территории РФ;

— Доходы от реализации недвижимого имущества, находящегося в РФ;

— Другого имущества, находящегося в РФ и принадлежащего физическому лицу.

Подоходный налог – это название налога на доходы физических лиц в просторечии.

Налог на имущество физических лиц – это налог, который уплачивают физические лица- собственники имущества, признаваемого объектом налогообложения.

Объектом налогообложения признаются следующие виды имущества:

-

— Жилой дом;

— Квартира;

— Комната;

— Дача;

— Гараж;

— Иное строение, помещение и сооружение.

Какой налог возникает при продаже квартиры, а какой при покупке?

При продаже квартиры (владение менее 3-х лет) у налогоплательщика возникает обязанность подачи декларации 3-НДФЛ по истечении налогового периода (до 30 апреля года следующего за годом, в котором была проведена сделка), в котором была произведена сделка и обязанность по уплате налога на доходы физических лиц с доходов, полученных от продажи квартиры.

При покупке квартиры возникает обязанность по уплате налога на имущество физических лиц. Налог на имущество исчисляется по истечении налогового периода. Сроки уплаты налога на имущество физических лиц указываются в налоговом уведомлении, высылаемом налогоплательщику по почте. С 1 января 2011 г. Налог на имущество физических лиц должен уплачиваться не позднее 1 ноября года, следующего за годом исчисления налога, т.е за 2011 год до 1 ноября 2012 г.

Мои знакомые продали квартиру, которой владели менее 3х лет и не платили налог? Как?

Если налогоплательщик в прошедшем году получил доход от продажи недвижимости, подлежащего государственной регистрации, владение которым было менее 3-х лет, то налоговая декларация 3-НДФЛ подается в обязательном порядке за прошедший год не позднее 30 апреля следующего года.

При этом финансовый результат налоговой декларации 3-НДФЛ для физического лица может различаться в зависимости от ситуации следующим образом:

-

— По итогам налоговой декларации НДФЛ к уплате не возникает. Это происходит при продаже имущества, в случаях, когда налогооблагаемой базы не возникает;

— НДФЛ подлежит уплате по итогам налоговой декларации 3-НДФЛ;

— По итогам налоговой декларации 3-НДФЛ возникает возврат НДФЛ.

Если налогоплательщик не подал декларацию своевременно, то, начиная с шестнадцатилетнего возраста, он может быть привлечен к ответственности за совершение налоговых правонарушений. Он будет вызван в налоговую инспекцию для разбирательства и подачи налоговой декларации. В соответствии со ст.119 НК РФ данное правонарушение влечет взыскание штрафа. В размере 5 процентов неуплаченной суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или не полный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1000 руб., т.е если по не поданной декларации НДФЛ к уплате не возникает, то штрафные санкции составят 1 000 руб. Причем привлечение лица к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога. Т.е. помимо НДФЛ в размере 13% от суммы полученных доходов от реализации имущества, налогоплательщик оплатит и штрафные санкции.

Что такое налоговый вычет, его размеры, как получить?

Доходы физических лиц, которые облагаются по ставке НДФЛ в размере 13%, можно уменьшить (п.3 ст.210, п.1 ст.224 НК РФ). Уменьшение производится на так называемые вычеты. Одним из существующих вычетов является имущественный налоговый вычет. Имущественный налоговый вычет – это льгота предоставляемая государством физическим лицам по уплате налога на доходы физических лиц в связи с проведением купли-продажи недвижимого или иного имущества в целях стимулирования граждан к улучшению своих жилищных условий.

К недвижимому имуществу, при продаже которого можно применить вычет, относятся жилые дома, квартиры, комнаты, включая приватизированные жилые помещения, дачи, садовые домики, земельные участки, а также доли в указанном имуществе (пп.1 п.1 ст.220 НК РФ).

Иное имущество составляют автомобили, жилые помещения для временного проживания, нежилые помещения, гаражи.

Имущественный вычет при продаже имущества, находившегося в собственности налогоплательщика три года и более, не предоставляется. Доходы от продажи такого имущества, полученные налоговыми резидентами РФ, не облагаются НДФЛ, и декларировать их не нужно.

Применять имущественный налоговый вычет можно с того налогового периода, в котором возникло право на вычет (пп.2 п.1 ст.220 НК РФ).

Право на вычет возникает в том налоговом периоде, когда соблюдены следующие условия:

-

— Имеются документы, подтверждающие произведенные расходы на приобретение жилья;

— Имеются документы, подтверждающие право собственности на жилье (при приобретении права на квартиру (комнату) в строящемся доме: акт о передаче такого жилья либо решение суда о признании права собственности на жилье).

Налогоплательщик имеет право на получение следующих имущественных налоговых вычетов:

-

— Вычет при продаже недвижимости. В соответствии с пп.1 п.1 ст.220 НК РФ имущественный налоговый вычет при продаже жилых домов, квартир, комнат и долей в них, находившихся в собственности налогоплательщика менее трех лет, предоставляется в сумме, которая не превышает в целом 1 млн. руб., а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250 000 рублей. Налогоплательщик вправе не применять имущественный вычет, а уменьшить полученные от продажи имущества доходы на расходы, связанные с их получением. Такие расходы должны быть документально подтверждены. Это следует из абз.2 пп.1 п.1 ст.220 НК РФ. Имущественный налоговый вычет по доходам, полученным от продажи имущества, может применяться неоднократно.

Таким образом, налоговый вычет при продаже недвижимости может применяться столько раз, сколько раз налогоплательщик будет совершать операции по его продаже. Например, налогоплательщик в 2009 г. Продал автомобиль, в 2010 г.- гараж, а в 2011 г. – комнату в коммунальной квартире. Этот налогоплательщик вправе применить имущественный налоговый вычет при продаже и автомобиля, и гаража, и комнаты в коммунальной квартире.

Имущественный налоговый вычет по доходам, полученным от продажи имущества, предоставляется налоговым органом. Обращаться за вычетом следует по окончании года, в котором получены доходы от продажи имущества. Для этого необходимо подать в налоговый орган по месту своего учета декларацию по НДФЛ. Заявление на вычет представлять не нужно.

Можно ли получить налоговый вычет задним числом? Купил квартиру 5 лет назад…опомнился…могу ли получить налоговый вычет сейчас?

Имущественные налоговые вычеты, предоставляются за тот налоговый период, к котором возникло право на его получение (год приобретения имущества), или в последующие налоговые периоды. При этом срок для обращения в налоговый орган для получения имущественного налогового вычета Кодексом не ограничен. Вместе с тем в соответствии с п.7 ст.78 Кодекса срок обращения за возвратом сумм излишне уплаченного налога на доходы физических лиц ограничен тремя годами.

Имущественный вычет при приобретении жилого помещения предоставляется в размере, действовавшем в налоговом периоде, в котором были получены необходимые документы, подтверждающие право на получение данного вычета.

Таким образом, если физическое лицо, купившее квартиру 5 лет назад и правом на имущественный вычет до сих пор не воспользовалось, оно вправе в 2012 году получить имущественный налоговый вычет по доходам за 2009, 2010, 2011 г.г.г. и в последующие налоговые периоды в сумме расходов на приобретение квартиры, но не превышающей предельный размер вычета, действовавший в период, когда возникло право на такой вычет, т.е. 1 000 000 руб., т.к. право на вычет возникло до 1 января 2008 года.

Как я получаю налоговый вычет? Деньгами или возможностью не платить налоги?

Имущественный налоговый вычет может быть получен (п.п. 2,3 ст.220 НК РФ):

-

— У налогового органа по окончании года либо

— У работодателя до окончания года.

Вычет, предоставляемый налоговым органом.

Чтобы получить имущественный вычет в налоговый орган по окончании налогового периода (года) необходимо подать декларацию по форме 3-НДФЛ с приложением подтверждающих документов. Однако, необходимо учитывать, что вычет предоставляется на основании письменного заявления ( абз.24 пп.2 п.1 ст.220 НК РФ). Его следует приложить к декларации. Налоговый орган выносит решение о возврате излишне уплаченных средств по НДФЛ на основании проведенной проверки, предельный срок, которой установлен в размере 3 месяцев с даты подачи декларации. Срок возврата налога ст.78 НК РФ, определен как месяц со дня подачи заявления о возврате налога. Возвращена будет та сумма НДФЛ, которую удержали с покупателя жилья в течение прошедшего года.

Имущественный налоговый вычет, предоставляемый налоговым органом, может быть получен в форме:

-

— Перечисления денежных средств на счет физического лица (карточка или сберегательная книжка), указанного в заявлении;

— Путем зачета НДФЛ к уплате от продажи имущества, в счет имущественного налогового вычета по приобретенному в этом же налоговом периоде имуществу.

Вычет, предоставляемый работодателем.

Имущественный налоговый вычет по расходам на строительство и приобретение жилья обязан предоставить один из работодателей (по выбору налогоплательщика), если налогоплательщик обратится к нему с соответствующим уведомлением налогового органа (п.3 ст.220 НК РФ). Помимо уведомления сотрудник должен представить заявление на получение вычета (п.4 ст.220 НК РФ). Работодатель начинает предоставлять имущественный вычет с момента предоставления уведомления.

Уведомление выдается налоговым органом по месту жительства в тридцатидневный срок со дня подачи налогоплательщиком письменного заявления и документов, подтверждающих право на вычет.

Если по итогам года сумма дохода работника оказалась меньше суммы имущественного налогового вычета, он имеет право на получение вычета у налогового органа по месту жительства, либо в следующем году у работодателя также на основании уведомления.

Я продаю квартиру и покупаю другую, могу ли зачесть НДФЛ с продажи и налоговый вычет с покупки, если продаю квартиру за 3 млн., которую покупал меньше чем за 1 млн. Квартиру которую приобретаю, стоит 5 млн.

Физическое лицо в 2011 г. Продало однокомнатную квартиру, принадлежащую ему на праве собственности менее 3 лет, за 3 млн. руб. и в этом же году приобрело двухкомнатную квартиру за 5 млн. руб.

По окончании 2011 г. Физическое лицо в декларации заявит:

Следовательно, доход от продажи однокомнатной квартиры физического лица уменьшится на 3 млн. руб. (1 млн. руб.+2 млн. руб.). Таким образом, сумма дохода для исчисления НДФЛ будет равна нулю. Налоговую декларацию физическое лицо должно представить в срок не позднее 30 апреля 2012 г. (п. 1 ст.229 НК РФ). А сумма к уплате налога будет равна нулю.

Доклад на конференции "Налоговое право в решениях Конституционного суда РФ", 20 - 28 апреля 2021 г. Вы можете принять участие в конференции, оставив комментарий к этому докладу и к докладам других участников конференции. Программа конференции по этой ссылке.

Проблема

Сейчас ситуация при добровольной уплате упростилась вследствие наличия в п. 1 ст. 45 НК РФ нормы о том, что уплата налога может быть произведена за налогоплательщика иным лицом. Возможно, отсутствие существенных сведений о том, что налоговые органы активно взыскивают налоги с детей, предопределено тем, что пока в России дети не являются владельцами значимого объема облагаемого имущества.

Мнение автора

Некоторые разъяснения по рассматриваемой проблеме дает ФНС России (как на уровне Службы, так и на уровне нижестоящих налоговых органов).

- В частности, на официальном сайте в январе 2014 г. опубликована следующая информация: если ребенок стал обладателем прав на какую-то собственность в виде объекта недвижимости (жилого дома, квартиры, комнаты, дачи, гаража, иного строения, помещения и сооружения, а также доли в праве общей собственности на указанное имущество), то у него появляется обязанность по уплате налога на имущество физических лиц[1].

- В сентябре 2018 г. было разъяснено следующее: родители (усыновители, опекуны, попечители) как законные представители несовершеннолетних детей, имеющих налогооблагаемое имущество, управляют им, в том числе исполняя обязанности по уплате налогов. Следовательно, физлица, признаваемые плательщиками налогов на недвижимое имущество, вне зависимости от возраста обязаны уплачивать налог в отношении находящейся в их собственности или владении недвижимости[2].

В октябре 2020 г. опубликованы подобные сведения: законодательством не установлены особенности взыскания с несовершеннолетних задолженности по налогу на имущество физических лиц (как и по другим имущественным налогам). Вместе с тем в силу возраста несовершеннолетние налогоплательщики участвуют в налоговых отношениях через своих законных представителей, к которым относятся их родители, усыновители или опекуны. При выявлении задолженности по налогу на имущество в отношении недвижимости, принадлежащей несовершеннолетнему, требование о взыскании недоимки по налогу на имущество и пеней в судебном порядке налоговый орган предъявляет обычно к законным представителям несовершеннолетнего[3].

- Письмо УФНС России по г. Москве от 16 апреля 2012 г. № 20‑14/033206@ разъясняет, что от имени несовершеннолетнего ребенка, получившего доход от продажи недвижимого имущества, налоговую декларацию по форме 3‑НДФЛ заполняет его родитель (усыновитель, опекун) как законный представитель ребенка. Уплату налога от имени ребенка осуществляет также его родитель как законный представитель. Кроме того, ответственность за неуплату налогов несет тоже его законный представитель.

Ю.В. Тай и С.Л. Будылин, комментируя указанное Определение ВС РФ, указали следующее: насколько можно понять из одной фразы Коллегии, ответственность детей ограничена стоимостью подарков, полученных ими от родителей[6].

В Постановлении Тринадцатого арбитражного апелляционного суда от 16 февраля 2012 г. № 13АП‑1017/12 сделан следующий вывод: обязанность по совершению от имени несовершеннолетних необходимых юридических действий, в том числе применительно к обязанности по уплате налогов исчисленных в связи с нахождением у несовершеннолетнего в имущества в собственности возложена на родителей.

Еще приведен пример: в Апелляционном определении СК по административным делам Верховного Суда Республики Алтай от 01 сентября 2016 г. по делу № 33а‑871/2016 указано следующее: по рассмотренному спору, несовершеннолетний Тыщенко Н.Н., как собственник транспортных средств, обязан в силу ГК РФ нести бремя содержания своего имущества, включая участие в уплате налогов в отношении этого имущества, что предполагает обязанность совершения от его имени необходимых юридических действий родителем – Тыщенко Т.М., в том числе применительно к обязанности по уплате транспортного налога. Возложение на Тыщенко Т.М. обязанности по уплате недоимки и пени по транспортному налогу не может быть признано противоречащим действующему законодательству.

Другой пример: Определением Третьего кассационного суда общей юрисдикции от 29 января 2020 г. № 88‑1462/2020 оставлены в силе судебные акты нижестоящих судов, в соответствии с которыми частично удовлетворены требования истца о взыскании с ответчика – бывшего супруга истца задолженности по оплате за жилое помещение и коммунальные услуги, по уплате налога на имущество за детей.

Таким образом, следует признать, что суды общей юрисдикции прямо, либо косвенно, в ряде случаев возлагают обязанности по уплате поимущественных налогов несовершеннолетних детей на их родителей (законных представителей). Иногда этот подход предопределяется правовой позицией, изложенной в Постановлении КС РФ от 13 марта 2008 г. № 5‑П: как участники отношений общей долевой собственности несовершеннолетние дети обязаны в силу ГК РФ нести бремя содержания принадлежащего им имущества (ст. 210), включая участие в уплате налогов в отношении этого имущества (ст. 249), что предполагает обязанность совершения от их имени необходимых юридических действий родителями, в том числе применительно к обязанности по уплате налогов. Однако, в данном акте КС РФ нет прямого указания на то, что налоги, не уплаченные родителями за детей, могут быть взысканы с родителей, хотя на практике зачастую получается именно так.

В связи с изложенным, особый интерес представляет Определение КС РФ от 30 июня 2020 г. № 1467‑О, в котором фактически не расценена, как неверная, практика судов общей юрисдикции, в рамках которой с плательщика алиментов взыскиваются денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. Заявитель полагал, что оспаривавшиеся им положения ГК РФ и СК РФ противоречат ст. 17 (ч. 3), 18, 19, 38 (ч. 2) и 55 Конституции РФ, поскольку по смыслу, придаваемому им правоприменительной практикой, они позволяют дополнительно взыскать с плательщика алиментов денежные средства на оплату коммунальных услуг и уплату налогов за несовершеннолетнего ребенка. По мнению Суда, оспоренные нормы ГК РФ и СК РФ направлены на обеспечение баланса интересов несовершеннолетних детей и их родителей. Сами по себе оспариваемые нормы не могут расцениваться как нарушающие конституционные права заявителя, перечисленные в жалобе.

Соответственно, КС РФ фактически солидарен с возможностью взыскания с плательщика алиментов денежных средств в уплату налогов за несовершеннолетнего ребенка.

При этом, уже достаточно давно, в силу ч. 2 ст. 32.2 КоАП РФ при отсутствии самостоятельного заработка у несовершеннолетнего административный штраф взыскивается с его родителей или иных законных представителей. Проблем в конституционности данного положения заинтересованные лица и правоприменители, по всей видимости, не усматривают, т.к. соответствующих актов КС РФ не имеется. В Определении КС РФ от 9 февраля 2016 г. № 213‑О указанное положение упомянуто, но никаких сомнений в его конституционности не высказано.

ВЫВОД:

Следует предположить, что рано или поздно перед КС РФ может быть прямо поставлен вопрос о том, должны ли родители (законные представители) уплачивать налоги за детей. Скорее всего, КС РФ, учитывая в т.ч. уже сложившийся объем практики судов общей юрисдикции, ответит на этот вопрос положительно.

[6] Тай Ю.В., Будылин С.Л. Сын за отца отвечает. Субсидиарная ответственность членов семьи директора в банкротстве компании. Комментарий к Определению Судебной коллегии по экономическим спорам ВС РФ от 23.12.2019 № 305‑ЭС19‑13326 // Вестник экономического правосудия Российской Федерации. – 2020. – № 6. – С. 4 – 22.

Как сказано в статье 145 НК РФ, воспользоваться освобождением от уплаты НДС могут компании и индивидуальные предприниматели, чья выручка за последние 3 месяца без учета налога составила не более 2 млн рублей. Прежде чем воспользоваться этим правом, нужно уведомить об этом налоговый орган. Для уведомления существует специальная форма – ее нужно заполнить и вместе с комплектом подтверждающих документов представить в местное отделение ФНС до 20 числа того месяца, с которого решено применять освобождение.

Если НДС начислен в ходе контрольных мероприятий

Возможность применить льготу по НДС может освободить от выплаты в случае начисления налога по результатам проверки. На этот счет есть постановление Президиума ВАС от 24.09.2013 № 3365/13. Суд выразил следующую позицию. Налоговый кодекс не определяет порядок реализации налогоплательщиком права на освобождение от НДС в тех случаях, когда о необходимости уплаты налога стало известно по результатам контрольных мероприятий. Однако отсутствие определенного порядка не может лишать предпринимателя права воспользоваться налоговым послаблением.

В другом постановлении Пленума ВАС от 30.07.2013 № 57 сказано, что налогоплательщик может реализовать льготу, которую он не использовал в прошлых периодах. Для подтверждения может быть подан один из следующих документов:

- уточненная налоговая декларация;

- заявление в налоговый орган (если налог подлежит уплате на основании уведомления);

- заявление в рамках выездной проверки (касаемо льгот, относящихся к предмету проверки).

Тем самым Высший Арбитражный Суд определяет, что для применения налогового освобождения необходимо соблюсти порядок если не в части сроков, то хотя бы в части подачи соответствующих документов.

Индивидуальный предприниматель пропустил очередной срок оплаты за патент и в связи с этим лишился права на применение патентной системы налогообложения. При этом считается, что с начала того налогового периода, на который был выдан патент, налогообложение ведется по основной системе. Следовательно, предпринимателю за указанный период необходимо исчислить и уплатить НДС, а также отчитаться по нему.

Может ли он в этой ситуации воспользоваться налоговым освобождением, при условии, что попадает под требования статьи 145 НК РФ? Да, может – такова позиция арбитражных судов. Правда, уведомить об этом ФНС все-таки придется, пусть и с опозданием. Налоговики обязаны документы принять, рассмотреть и установить, имеет ли налогоплательщик право воспользоваться освобождением от НДС (то есть определить, не превышает ли его выручка лимиты, установленные упомянутой нормой Налогового кодекса).

Пример из арбитражной практики

ИП из Московской области просрочил очередной платеж по патенту. После этого он представил в ФНС декларации по НДС с нулевыми показателями за то время, пока пользовался патентом. Видимо, его рассуждения сводились к следующему. Право на патент утеряно, значит, необходимо исчислять НДС. Но поскольку размер выручки подпадает под условия статьи 145 НК РФ, налог можно не платить (отсюда и нулевые декларации).

Когда речь идет об утрате права на применение упрощенной системы налогообложения, действуют аналогичные правила. На этот счет также есть арбитражная практика, например, Постановление АС УО от 12.02.2016 № Ф09-11894/15 по делу № А50-7406/2015.

Неправомерное применение ЕНВД

Пример арбитражного спора

Дело дошло до судебного разбирательства, в процессе которого предприниматель уведомил ФНС о своем праве воспользоваться налоговым освобождением по НДС. Сделал он это не сразу, а только в период рассмотрения апелляционной жалобы, поданной налоговиками. Последние указали, что предприниматель не заявил о применении льготы по НДС своевременно, а также не сделал этого в процессе выездной проверки. На этом основании они настаивали на том, что он должен оплатить сумму начисленного НДС и санкций.

Однако суд принял решение в пользу налогоплательщика, указав, что тот подал уведомление о применении налогового освобождения хоть и с нарушением установленного порядка, но все же до принятия решения по апелляционной жалобе. Налоговая проверка установила, что за 3 последних календарных месяца выручка предпринимателя не превысила 2 млн рублей, следовательно, он имеет право воспользоваться нормами статьи 145 НК РФ. И тот факт, что уведомление об этом было подано несвоевременно, не должен этого права лишать (Постановление АС ПО от 19.05.2016 № Ф06-8385/2016).

Еще один пример – постановление по делу номер № А59-4135/2014, которое по своей сути аналогично предыдущему. В своем решении арбитры прямо указали, чтобы предприниматель имеет право воспользоваться налоговым освобождением и на стадии судебной проверки решения ФНС.

Цель освобождения от исполнения обязанностей налогоплательщика состоит в снижении налогового бремени для тех из них, кто имеет незначительные обороты по реализации. Лишение компаний и предпринимателей возможности применять это освобождение из-за несоблюдения сроков и порядка уведомления налогового органа не соответствует этой цели (Постановление АС ДВО от 24.09.2015 № Ф03-3920/2015).

Нюансы расчета объема выручки

Отметим один момент, который касается порядка определения суммы выручки в целях применения статьи 145 НК РФ. В Постановлении Пленума ВАС от 30.05.2014 № 33 говорится, что при ее определении учитывать доходы от необлагаемых НДС операций не нужно. Тот факт, что в течение трех месяцев до начала применения налогового освобождения компания не имела облагаемой НДС выручки, не является основанием для отказа в применении налогового освобождения. Об этом говорится в Постановлении АС УО от 21.01.2016 № Ф09-10679/15 по делу № А60-16672/2015.

Документы, подтверждающие право на освобождение от НДС

Итак, арбитражная практика говорит о том, что в налоговый орган необходимо представить уведомление об освобождении от НДС даже в случае нарушения установленных сроков. А какие документы необходимо приложить к этому уведомлению?

Закон требует, чтобы организация подтвердила свое право на применение льготы, предусмотренной статьей 145 НК РФ. То есть необходимо доказать, что за 3 предшествующих календарных месяца выручка компании или предпринимателя не превысила 2 млн рублей. В случае непредоставления таких доказательств уведомительный порядок будет считаться нарушенным – такой вывод сделан в Постановлении АС ПО от 10.02.2016 № Ф06-5339/2015.

В общем случае предприниматели и компании, желающие заявить об освобождении от НДС, представляют выписку из книги учета доходов и расходов и выписку из книги продаж. Раньше нужно было представлять еще и выписку из журнала учета счетов-фактур, но с начала 2015 года этого не требуется.

Выводы

Подведем итог. Если организация за 3 последних календарных месяца имела выручку в сумме не более 2 млн рублей, она может применить норму статьи 145 НК РФ и не платить НДС. Для этого в налоговый орган необходимо подать уведомление, к которому приложить подтверждающие сумму выручки документы.

Воспользоваться освобождением от уплаты НДС можно также в случаях, когда право на применение льготных режимов налогообложения было утрачено либо налог был начислен по результатам проверки.

Подать уведомление о применении льготы по НДС нужно в течение 20 дней с начала периода, когда такое освобождение планируется применять. Однако есть ли налоговые органы не были уведомлены в срок, то сделать это можно (и даже необходимо) позже. В том числе в период проведения налоговой проверки, обжалования решения налогового органа вышестоящей инстанцией или арбитражного разбирательства (до вынесения окончательного решения по делу). Если ни на одном из этих этапов уведомление о применении освобождения от НДС не будет подано в налоговый орган, суд посчитает, что требования статьи 145 НК РФ соблюдены не были, и налогоплательщик не может применить указанное налоговое послабление.

Читайте также: