Налоговое заявление о регистрационном учете по отдельным видам деятельности

Обновлено: 16.05.2024

Новое в снятии с учета части участка под зданием, сооружением или объектом незавершенного строительства

Федеральный закон от 30.04.2021 № 120-ФЗ внёс масштабные изменения в порядок и правила государственной регистрации прав на недвижимость, иное имущество на земельном участке и кадастрового учета. Предлагаем обзор основных нововведений и изменений в данной сфере.

Причины больших изменений

Сразу скажем, что поправки затронули сразу несколько базов федеральных законов, регулирующих государственную регистрацию недвижимости и кадастровый учет. Это порядок получения сведений из ЕГРН, исправление ошибок в нём, регистрация договоров участия в долевом строительстве (далее также – ДДУ), аренда части здания, сделки с долями в общей собственности и другие вопросы.

Основные цели этого пакета поправок (Закон от 30.04.2021 № 120-ФЗ) такие:

Закон от 30.04.2021 № 120-ФЗ направлен на повышение качества и доступности государственной услуги по проведению кадастрового учета и/или госрегистрации прав. В связи с этим полномочия федерального государственного бюджетного учреждения (ФГБУ), подведомственного органу регистрации прав и кадастрового учета, теперь прямо предусмотрены в Законе о госрегистрации.

То есть, теперь из закона понятно:

- кто осуществляет конкретные функции и полномочия – орган регистрации прав или учреждение;

- чьи действия при необходимости можно обжаловать – кого привлекать в качестве ответчика при возникновении судебного спора.

Основная часть норм Закона от 30.04.2021 № 120-ФЗ вступила в силу с 30 апреля 2021 года, а некоторые – в более поздние сроки.

Новое в составе сведений ЕГРН и кадастра

ЕДИНЫЙ ГОСРЕЕСТР НЕДВИЖИМОСТИ

КАДАСТР НЕДВИЖИМОСТИ

- Реестр сведений о границах территории, зарезервированной для государственных или муниципальных нужд;

- Перечни координат пунктов геодезической основы в местных системах координат, установленных в отношении кадастровых округов.

Реестровые дела теперь ведут только в электронной форме.

С 2021 года в законе прописаны случаи, когда кадастровый учет и госрегистрацию прав проводят на основании техплана и акта обследования.

Новое в получении сведений из ЕГРН

ВОПРОС/СИТУАЦИЯ

НОВОЕ/ЧТО ИЗМЕНИЛИ, УТОЧНИЛИ

Иные сведения — на дату подписания выписки сотрудником Росреестра.

- правообладатели, чьи личные подписи стоят в акте, и их представители;

- лица, которым участок перешел в порядке универсального правопреемства.

Сведения можно бесплатно получить:

- об объектах, которые сейчас принадлежат должнику;

- о ранее принадлежавшей ему недвижимости.

Распоряжаться информацией, в которой есть сведения из ЕГРН, можно свободно, если она отвечает следующим требованиям:

- по форме и объему не копирует официальную выписку из ЕГРН;

- не подписана должностным лицом Росреестра или ФКП при нем.

Новое в подаче документов на госрегистрацию и кадастровый учет

Документы на бумаге с 30.04.2021 нужно подавать в 1-м экземпляре-подлиннике. Его вернут после завершения всех необходимых процедур с отметкой о сканировании.

Теперь если оплатить госпошлину, но не приложить к заявлению документ об оплате, срок рассмотрения заявления начинает течь с момента, когда сотрудники Росреестра увидят данные о платеже в информационной системе.

Если суд признал незаконным отказ в госрегистрации или постановке на кадастровый учет, не нужно подавать заявление на эти процедуры заново: механизм оформления заработает автоматически.

Стало удобнее действовать через нотариуса: если нотариус заверил подлинность подписи на заявлении о кадастровом учете или регистрации прав на недвижимость, он же направляет заявление и приложенные к нему документы на госрегистрацию обязательно заказным письмо с уведомлением о вручении. Срок — 2 рабочих дня. При этом нотариально удостоверять сделку с объектом недвижимости не обязательно.

С 2021 года установлена возможность выездного приема документов органом регистрации прав, необходимых для кадастрового учета и/или государственной регистрации прав.

Также теперь доступна доставка документов заявителю курьером.

Исправление ошибок в ЕГРН

Такое уведомление можно обжаловать через суд.

Новое в госрегистрации и учете построенных объектов, регистрация ДДУ

ВОПРОС

НОВОЕ С 2021 ГОДА

- лицо, уполномоченное общим собранием собственников (соответствующие коррективы внесли в ЖК РФ);

- лицо, которое провело перепланировку.

Новое в содержании ДДУ и документы для его госрегистрации

В договоре участия в долевом строительстве с 2021 года должен быть указан условный номер объекта стройки согласно проектной декларации застройщика.

В пакет документов, которые должен представить застройщик для госрегистрации первого ДДУ, включено согласие залогодержателя. Это нужно, если землю, на которой идет строительство, или права на нее застройщик передал в залог банку для обеспечения целевого кредита.

Для регистрации второго и последующих ДДУ застройщик обязан представить согласие залогодержателя на прекращение права залога, если оно было выдано на каждый объект долевого строительства.

- законность выдачи разрешения на строительство;

- соответствие сведений в проектной декларации или плане объекта недвижимости данным проектной документации.

Новое в госрегистрации машино-мест

С 30.04.2021 лимит максимальной площади машино-места отменили. А вот требование о минимальной площади оставили.

Эта поправка связана с многочисленными обращениями строительных компаний, а также многообразием транспортных средств, в отношении которых не установлены какие-либо размеры и габариты. В частности, сельскохозяйственная техника, транспортные и технические средства для инвалидов и т. д.).

Таким образом, в ЕГРН сведения о машино-месте указывают на основании техплана, подготовленного в соответствии с проектной документацией здания, сооружения.

Новое в госрегистрации сделок с долями в праве общей собственности

СИТУАЦИЯ

РЕШЕНИЕ С 2021 ГОДА

- если есть решение суда — один из участников долевой собственности;

- если соглашение об изменении долей удостоверил нотариус — один из участников или нотариус;

- в остальных случаях — все участники, чьи доли меняются.

Новое в изменении вида разрешенного использования земли

Это вправе сделать не только собственник, но и иной правообладатель.

В законе теперь есть основания, при наличии которых нельзя изменить вид разрешенного использования. Например, новый вид не предусмотрен на соответствующей территории, нет согласия на условно разрешенный вид использования.

Арендатор не вправе самостоятельно изменить вид использования, если по договору объект предоставлен для определенной деятельности (п. 3 Обзора практики рассмотрения судами дел, связанных с изменением вида разрешенного использования земельного участка, утв. Президиумом Верховного Суда РФ 14.11.2018).

Новое в госегистрации сделки без продавца

До 30.04.2021 Росреестр мог отказать в регистрации сделки, если заявление подано покупателем, а продавец ликвидирован либо исключен из ЕГРЮЛ как недействующее юрлицо. В итоге покупателям приходилось обращаться в суды. Теперь же порядок подачи документов установлен в законе.

Так, к заявлению нужно приложить:

- выписку из ЕГРЮЛ о ликвидации продавца или его исключение из этого реестра;

- документы об исполнении сторонами обязательств по договору (об оплате, акт приема-передачи и т. п.).

Данный порядок госрегистрации работает, если в ЕГРН была ранее включена запись о праве собственности продавца на объект.

Новое в госрегистрации и постановке на кадастр по решению суда

С 2021 года закон прямо обязывает органы регистрации прав исполнять судебные решения, которые предписывают провести кадастровый учет. Ранее это только подразумевалось и по этой причине не всегда исполнялось на практике.

К примеру, теперь не нужно подавать вместе с судебным решением межевой, технический планы или акт обследования, если в судебном решении:

- есть основные сведения об объекте, которые нужны для внесения информации в ЕГРН, вкл. координаты характерных точек;

- эти сведения с точки зрения методики верны.

Кроме того, прописан порядок действий и определен круг заявителей в случае вынесения судом решения:

Новое в госрегистрации, изменении наименования объекта и его исключении из ЕГРН

Чтобы по заявлению собственника или его представителя внести в ЕГРН или изменить наименование здания/сооружения/помещения, органам регистрации прав дано 5 рабочих дней.

Установлены особенности этой ситуации:

- наименование здания или сооружения должно соответствовать наименованию в разрешении на ввод объекта в эксплуатацию (для объектов культурного наследия — наименованию в соответствующем реестре);

- изменение наименования не должно быть связано с реконструкцией, перепланировкой, переустройством, изменением назначения объекта.

Теперь при внесении в ЕГРН сведений о виде разрешенного использования объекта можно одновременно исключить его наименование из этого реестра.

Новое в кадастровом учете при аренде части здания или земельного участка

С 30.04.2021 для постановки на кадастр арендованной части здания не нужен технический план, если:

- в ЕГРН есть сведения обо всех помещениях в этом здании;

- арендованная часть – это одно или несколько помещений, у которых есть общие строительные конструкции (смежные комнаты в помещении) и которые расположены в пределах одного или нескольких этажей.

В остальных случаях при регистрации аренды части здания, а также части земельного участка нужны межевой, технический планы в отношении этих частей. Без них на кадастровый учет арендованную недвижимость не поставят, а договор аренды зарегистрируют как обременение соответствующего объекта недвижимости.

Также уточнено, что при аренде части здания или части земельного участка объект в целом с кадастра не снимают.

Новое в кадастровом учете помещений и машино-мест в нежилом здании

- застройщик;

- лицо, которое уполномочили на это собственники помещений или машино-мест, участники долевого строительства (иные лица, у которых возникают права на помещения или машино-места в здании).

При этом, кроме заявления нужен технический план здания, в котором есть необходимые сведения.

Новое в снятии с учета части участка под зданием, сооружением или объектом незавершенного строительства

Если часть земельного участка поставили на кадастровый учет до 01.01.2013 по причине расположения на ней здания, сооружения или объекта незавершенного строительства, то по заявлению собственника участка эту часть теперь можно снять с учета.

Обязательное условие – в ЕГРН не должно быть записи, что на участке есть указанные объекты недвижимости.

Новое в исключении из ЕГРН объектов, которые не являются недвижимостью

Новое в актуализации в ЕГРН статуса участка как временного

С 2021 года есть новый способ изменить статус временного земельного участка – это регистрация безвозмездного пользования.

Временные части земельных участков, которые были поставлены когда-то на учет в связи с возникновением на них недвижимости, могут снять с учета:

- по решению органа регистрации прав – если прошло 5 лет с момента постановки на кадастровый учет таких частей;

- в любое время – по заявлению правообладателей участков;

- в любое время – по заявлению лиц, в пользу которых установлены ограничения прав или обременения на объекты недвижимости.

Изменения, которые начнут действовать позднее

Как было сказано, основная часть норм Закона от 30.04.2021 № 120-ФЗ вступила в силу с 30 апреля 2021 года. Начало действия некоторых его норм было отложено.

Так, с 28 октября 2021 года договоры долевого участия в стройке со вторым и последующими дольщиками будут регистрировать быстрее. Сроки такие:

- 3 рабочих дня — при подаче электронного заявления;

- 5 рабочих дней — если заявление на бумаге;

- 7 рабочих дней — подача заявления через МФЦ.

С 1 января 2023 года не нужна квалифицированная электронная подпись, чтобы подать через личный кабинет на сайте Росреестра заявление:

- о кадастровом учете в связи с изменением основных сведений о недвижимости;

- внесении в ЕГРН сведений о ранее учтенном объекте;

- невозможности госрегистрации без личного участия собственника объекта или его законного представителя.

Также с 1 января 2023 года госорганы и муниципальные власти обязаны запрашивать сведения из ЕГРН только в электронной форме.

Что в целом меняется с 2021 года

Закон от 30.04.2021 № 120-ФЗ детализировал отношения между МФЦ, Росреестром и учреждением госрегистрации прав и кадастра, связанные с приемом документов. И в частности, перевод принятых документов из бумаги в электронную форму. Это сокращает сроки рассмотрения документов, поскольку позволяет государственному регистратору приступить к правовой экспертизе документов с момента их поступления в электронной форме, не дожидаясь их бумажном носителе.

Также предусмотрена возможность подачи ряда заявлений, не связанных с переходом и ограничением прав, по электронке через личный кабинет правообладателя без подписания его усиленной квалифицированной электронной подписью. При этом идентификация личности правообладателя идёт посредством Единой системы идентификации и аутентификации (ЕСИА) портала Госуслуг.

Учитывая сложившуюся отрицательную судебную практику обжалования отказов органа госрегистрации прав по причине непредставления технического плана для кадастрового учета части здания/сооружения для целей регистрации договора аренды предусмотрена возможность госрегистрации договора аренды части здания/сооружения без представления техплана в отношении части такого здания или сооружения.

Также изменения в Закон о регистрации в том числе привели к следующему:

- уточнены полномочий органа госрегистрации прав;

- уточнён состав сведений ЕГРН (в т. ч. кадастра недвижимости, реестра границ – см. выше);

- запрет создания сайтов для перепродажи сведений ЕГРН;

- уточнены основания для кадастрового учета и/или госрегистрации прав на недвижимое имущество;

- уточнён перечень случаев, когда кадастровый учет и госрегистрация прав проходят одновременно и по-отдельности;

- расширен перечня лиц, по заявлениям которых осуществляется кадастровый учет и/или госрегистрация прав.

- уточнён порядок подачи заявления о кадастровом учете и/или госрегистрации прав и иных необходимых документов, в т. ч. электронных и/или их электронных образов документов, посредством выездного приема, личного кабинета;

- уточнён порядка взаимодействия кадастрового инженера и органа госрегистрации через личный кабинет кадастрового инженера;

- уточнены основания возврата заявления и иных представленных для документов без рассмотрения, основания для приостановления кадастрового учета и/или госрегистрации прав, установления срока для возобновления учетно-регистрационных действий в случае устранения препятствий;

- утверждены формы заявлений о приостановлении кадастрового учета и/или госрегистрации прав по инициативе заявителя, о возобновлении учетно-регистрационных действий, ранее приостановленных в инициативном порядке, о представлении дополнительных документов, о прекращении кадастрового учета и/или госрегистрации прав;

- уточнён состав сведений, представляемых в орган регистрации в порядке межведомственного информационного взаимодействия;

- изменены правила кадастрового учета и госрегистрации на объект незавершенного строительства, при строительстве этапами;

- уточнён порядок исправления ошибок в ЕГРН;

- уточнён порядок предоставления сведений из ЕГРН.

Скорректирована процедура внесения в ЕГРН сведений о решении об изъятии объекта недвижимости. С 2021 года их вносят не в реестр прав на недвижимость, а в кадастр недвижимости.

В случае исключения из ЕГРЮЛ продавца как стороны сделки (ликвидация или как недействующее юрицо) госрегистрация отчуждения недвижимого имущества происходит на основании:

- заявления другой стороны сделки – покупателя;

- выписки из ЕГРЮЛ, подтверждающей факт ликвидации.

Органы госвласти и местного самоуправления обязали (после 2021 г.):

- представлять документы для кадастрового учета и госрегистрации прав в электронном виде;

- удостоверять равнозначность электронного образа документа документу на бумажном носителе.

Сокращены сроки госрегистрации договоров участия в долевом строительстве многоквартирного дома и/или иного объекта недвижимости.

Теперь допустим кадастровый учет всех помещений в здании, учет которого осуществлен до 01.01.2017 на основании заявления застройщика либо уполномоченного лица собственниками помещений. А если на учет в здании до 01.01.2017 поставлено хотя бы одно помещение, допустим кадастровый учет на другое помещение в нём без кадастрового учета на здание.

Урегулирован вопрос кадастрового учета и госрегистрации помещений в жилом доме (жилом строении), если:

Закон предусматривает также обязательное уведомление залогодателя и залогодержателя в случае погашения регистрационной записи об ипотеке.

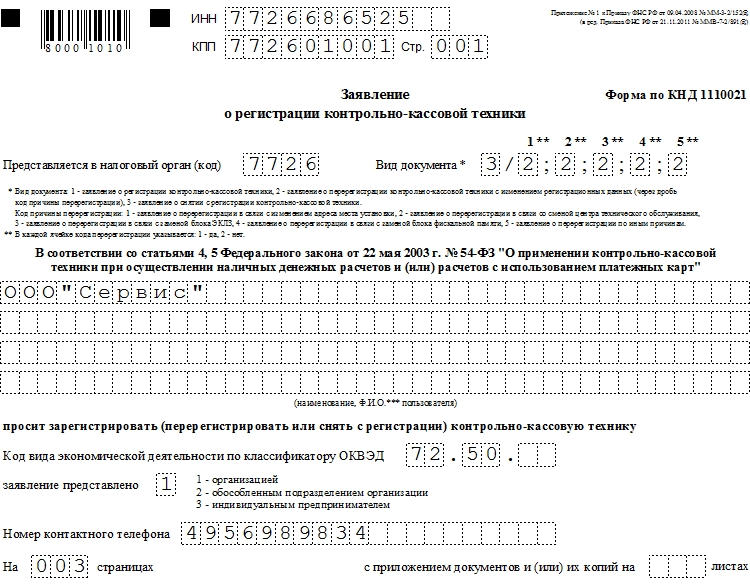

Многие предприятия и организации, использующие в своей деятельности контрольно-кассовую технику, рано или поздно сталкиваются с необходимостью снятия ее с учета в налоговой службе. Вызвано это бывает разными причинами: закрытием или ликвидацией компании, устареванием модели, неисправимой поломкой, продажей и т.д.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Сама процедура по снятию кассы с учета довольно сложна и многоступенчата. И один из ее основных этапов – написание и подача в налоговую инспекцию соответствующего заявления.

Зачем снимать кассу с учета

Снятие кассы с регистрации в налоговой инспекции – не праздная операция, от которой можно отказаться. Это очень важный процесс, в ходе которого налоговые специалисты проверяют, как соотносится информация, внесенная в кассовый журнал с данными фискальной памяти. Кроме того, только так происходит деактивация аппарата и передача сведения ЭКЛЗ на хранение законным способом.

Документы, которые потребуются для заполнения заявления

Есть строго определенный перечень документов, без наличия которых снять ККМ с учета будет крайне затруднительно. К ним относятся:

- личный документ заявителя (паспорт),

- коды статистики (можно найти в учредительных документах организации),

- паспорт ЭКЛЗ и ККМ,

- договор с сервисным центром, обслуживавшим кассу,

- договор аренды помещения, в котором установлена касса.

Кроме того, пригодится и сам кассовый аппарат.

Основные правила составления заявления о снятии ККМ с учета

Вначале следует сказать о том, что для регистрации и снятия ККМ с налогового учета используется одна и та же форма документа. Бланк ее унифицирован и утвержден законодательно. Он содержит в себе несколько страниц, в которые вносится самая подробная информация о кассовом аппарате.

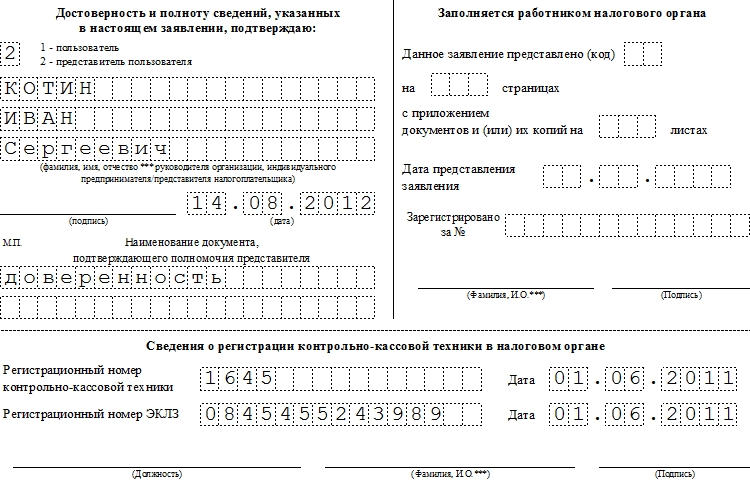

Сведения в заявление нужно вносить заглавными печатными буквами, разборчиво, с приведением необходимых ссылок на документы ККМ и прочие сопровождающие бумаги Все страницы заявления обязательно должны быть подписаны владельцем кассы.

После того, как документ будет оформлен надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии. С этого дня заявление уйдет на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление необходимо подавать в ту налоговую инспекцию, где кассовый аппарат и ставился на регистрацию.

Инструкция заполнения заявления о снятии ККМ с учёта

Заполнение титульной страницы

- Сначала в бланк вносятся сведения об организации-владельце кассы: ее ИНН, КПП и цифрой отмечается количество страниц в подаваемом заявлении.

- После этого указывается код налогового органа (можно узнать по телефону в территориальной налоговой инспекции) и вид документа: в нашем случае в первое окошечко ставится цифра 3, а в остальные двойки (подробные пояснения о том, как заполнить эти ячейки стоят отдельным абзацем чуть ниже).

- Затем нужно вписать полное наименование компании, которой принадлежит ККМ (с указанием ее организационно–правового статуса), вид деятельности по ОКВЭД (Общероссийский классификатор видов экономической деятельности – можно найти в учредительных документах или выписке из ЕГРЮЛ).

- Теперь в одиночной ячейке цифрой указывается код заявителя (организация, ее обособленное подразделение или ИП) и далее – рабочий или личный номер телефона (на случай, если у налоговых специалистов возникнут какие-либо вопросы к владельцу ККМ).

Ниже нужно отметить количество страниц в документе.

Правую часть заявления трогать не нужно – всю необходимую информацию сюда впишет специалист налоговой службы.

В самом низу страницу находятся две строки, в которые следует внести регистрационный номер ККТ и ЭКЛЗ и дату их постановки на учет. Эти сведения можно найти в карточке регистрации.

Заполнение раздела 1 заявления о снятии ККМ с учёта

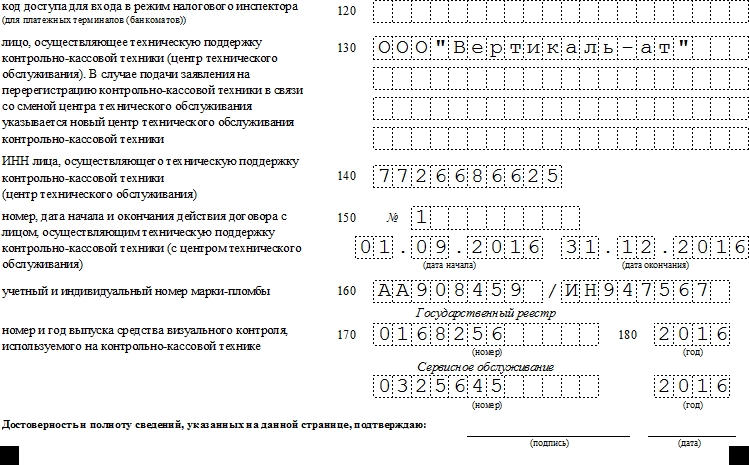

На этой странице указываются все необходимые сведения о контрольно-кассовой технике, подлежащей снятию с учета. В частности в нужных строках здесь надо вписать ее название, год выпуска, присвоенный заводом-изготовителем и номер версии. Всю эту информацию можно найти как в паспорте кассы, так и на ней самой.

Правда, не все кассы имеют эти данные, и если налоговый специалист требует заполнения этих ячеек, придется идентификационный номер докупить.

Строку 060 заполнять не надо, т.к. не существует законодательно утвержденного образца паспорта кассовой техники.

Сведения для ячеек под номером 070 можно взять из паспорта ЭКЛЗ. Здесь нужно отметить то, что цифр в номере больше чем количество клеток в стандартной форме заявления, так что следует просто пропустить первую цифру, а все остальные вносить по порядку. Номер регистрации ЭКЛЗ (электронной контрольной ленты защищённной) находится в паспорте кассы (доп. лист).

Наименование и ИНН компании, обслуживающей ККМ можно найти из договора с ней, как и все остальные сведения, вносимые в строки под номерами от 130 до 150.

Заполнение раздела 2 заявления о снятии ККМ с учёта

В последнюю страницу документа вносятся сведения о том, где именно была установлена касса, наименование места установки (офис, магазин, торговый отдел, палатка и т.п.), данные об арендном договоре. Если помещение или здание, в котором находится касса в собственности заявления, то, соответственно, строки об аренде нужно оставить пустыми.

Организации и ИП, осуществляющие расчеты, обязаны применять контрольно-кассовую технику (ККТ). Это требование пункта 1 ст. 5 Закона от 22.05.2003 № 54-ФЗ о ККТ. Однако использовать технику можно только после ее регистрации в ИФНС. Пошаговую инструкцию о том, как осуществить процедуру регистрации ККТ в 2021 году, мы предлагаем в нашей статье.

Заявление на регистрацию ККТ

Согласно пункту 4 ст. 7 Закона от 03.07.2016 № 290-ФЗ, с 01.02.2017 передача данных в ФНС производится в электронной форме через оператора фискальных данных, кроме случая, когда ККТ используется в недоступных для сетей связи местностях. Поэтому в первую очередь необходимо заключить договор с оператором фискальных данных.

Шаг первый: заполнение заявления на регистрацию ККТ.

Подать заявление можно двумя способами:

- в электронной форме, заполнив специальную форму в кабинете ККТ на сайте ФНС — п. 4 приложения к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/483@, п. 9 порядка ведения кабинета ККТ, утвержденного Приказом ФНС РФ от 21.03.2017 N ММВ-7-20/232@;

- на бумаге — путем личного представления или отправки по почте в ИФНС.

Электронный способ подачи заявления более удобен, но, чтобы им воспользоваться, необходимо иметь усиленную квалифицированную электронную подпись. Данный порядок установлен п. 5 приложения к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/483@ и п. 10 ст. 4.2 Закона от 22.05.2003 № 54-ФЗ.

Если вы решили подать заявление на бумаге, нужно заполнить форму, утвержденную приложением № 1 к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@ (форма 1110061). Правила ее составления приведены в приложении № 5 к указанному приказу. Согласно правилам необходимо учесть, что:

Не нужно заполнять поля:

ОГРН/ОГРНИП, если компания является иностранным юрлицом (п. 2 порядка);

Если пользователь планирует использовать одну ККТ в составе нескольких автоматических устройств для расчетов, то необходимо заполнить раздел 2.1 формы заявления.

ОФД для регистрации ККТ

При этом выбрать оператора и заключить с ним договор нужно прежде обращения в налоговую в целях регистрации ККТ.

В законе № 54-ФЗ под ОФД понимается организация, созданная в соответствии с законодательством РФ, находящаяся на территории нашей страны и получившая разрешение на обработку фискальных данных.

Обмен данными будет происходить по установленным протоколам и в рамках заключенного договора между пользователем ККТ и оператором фискальных данных. Федеральный закон № 54-ФЗ устанавливает требования к ним. Отметим, что оператором может быть, например, банк, оператор электронного документооборота или телекоммуникационная компания. При этом такие компании могут формировать пакетные предложения, субсидировать покупку и обслуживание кассовых аппаратов своих клиентов или предлагать широкий спектр дополнительных услуг.

Предприниматели самостоятельно отдают предпочтение тому или иному оператору. Сроки заключения договора законом не предусмотрены, однако стоит отметить, что без такого договора ККТ не зарегистрируется.

Регистрационный номер ККТ

Не позднее следующего рабочего дня после получения заявления ИФНС выдает пользователю регистрационный номер ККТ, необходимый для формирования отчета о регистрации кассовой техники.

Шаг второй: получить регистрационный номер.

Обратите внимание: если заявление было подано через кабинет ККТ на сайте ведомства, то регистрационный номер отобразится там же.

Отчет о регистрации ККТ

В течение следующего дня после получения регистрационного номера пользователь должен сформировать отчет о регистрации ККТ.

Для формирования отчета в фискальный накопитель нужно внести следующую информацию:

- регистрационный номер ККТ;

- полное наименование пользователя;

- данные о ККТ, фискальном накопителе и иные необходимые сведения.

Карточка регистрации ККТ

Шаг четвертый: получить карточку регистрации ККТ.

Обратите внимание: до получения карточки пробивать чеки нельзя.

Порядок получения карточки зависит от того, каким способом пользователь направил в налоговую заявление (форма 1110061). Если документ предоставлен в электронном виде, то карточку направят через личный кабинет или через оператора фискальных данных.

Чтобы получить карточку в бумажном виде, нужно подать соответствующее заявление в произвольной форме. Фискалы выдадут документ в течение 5 рабочих дней после получения заявления.

Шаг пятый: зарегистрировать ККТ на сайте ОФД.

Далее пользователю нужно зарегистрировать онлайн-кассу в личном кабинете на сайте оператора фискальных данных. Сделать тестовую продажу и проверить отправку чека можно в личном кабинете оператора.

Ошибки при регистрации ККТ

Как проверить регистрацию ККТ в ФНС

Таким образом, ККТ, сведения о которой отсутствуют в реестре, применять нельзя.

Шаг шестой: проверить регистрацию ККТ в ФНС.

В случае необходимости проверки регистрации применяемой модели контрольно-кассовой техники пользователь может обратиться в инспекцию по месту учета в качестве налогоплательщика для получения соответствующей информации. Проверка осуществляется в соответствии с административным регламентом ФНС, утвержденным Приказом Минфина РФ от 17.10.2011 № 132н.

Как снять с регистрации ККТ

В ряде случаев компания или ИП (пользователи кассового аппарата) должны снять ККТ с учета. Такая ситуация может возникнуть, например, если кассу украли либо она утеряна, либо возникла необходимо передать аппарат другому пользователю.

В этих случаях необходимо обратиться в ИФНС в течение следующего рабочего дня.

Кроме того, технику можно снять с учета, если пользователь перестал ее эксплуатировать. Однако закон этого не требует.

При заполнении заявления нужно пользоваться формой 1110062, которая приведена в приложении к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@.

Заявление может быть заполнено, как и при регистрации ККТ, в электронном или бумажном виде.

Формировать отчет о закрытии фискального накопителя нужно не всегда. Это необходимо сделать при передаче ККТ другому лицу. В остальных случаях отчет не формируется.

Кроме того, компания вправе представить отчет, если она прекратила использовать кассовую технику и решила снять ее с учета.

Если ККТ снимается с учета в связи с передачей другому пользователю, вместе с заявлением нужно представить сведения из отчета о закрытии фискального накопителя либо считанные фискальные данные в цифровом виде.

ККТ снимается с учета в течение 10 рабочих дней с даты подачи заявления.

При этом законом № 54-ФЗ установлены случаи, при которых налоговики снимут ККТ с учета без заявления пользователя. К таковым относятся:

- ККТ не соответствует требованиям законодательства;

- компания ликвидирована;

- истек срок действия ключа фискального накопителя.

Снятие налоговым органом ККТ с учета без заявления пользователя происходит при формировании карточки о снятии ККТ с регистрационного учета. Она выдается пользователю в течение 5 рабочих дней с даты ее формирования.

АКЦИЯ ПРОДЛЕНА

Плательщики страховых взносов – это лица (организации, индивидуальные предприниматели, главы КФХ, адвокаты, нотариусы и т.д.), которые обязаны уплачивать взносы на обязательное социальное страхование. Также они именуются страхователями.

Учет страхователей осуществляется органами контроля – территориальными отделениями ПФР и ФСС.

- При этом подразделения ПФР ведут учет плательщиков страховых взносов по пенсионному страхованию, а также по обязательному медицинскому страхованию (ОМС).

- Органы ФСС РФ ведут учет плательщиков взносов по нетрудоспособности и материнству.

По общему правилу, постановка на учет плательщиков взносов осуществляется в беззаявительном порядке.

Подразделения ПФР и ФСС РФ, в свою очередь, обязаны в трехдневный срок зарегистрировать новых страхователей и присвоить им регистрационные номера.

Таким образом, при регистрации нового налогоплательщика, постановка на учет в территориальных органах внебюджетных фондов осуществляется в беззаявительном порядке, т.е. без личного обращения ЮЛ и ИП.

В таблице отражена информация о том, в какой фонд регистрирующий орган передает сведения о плательщике и в какие сроки органы ПФР и ФСС РФ осуществляют постановку на учет страхователей.

| Страхователь | Срок регистрации | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | Не более трех рабочих дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

Из документа, который направляется страхователю в электронном виде.

Документ, подтверждающий факт регистрации в ПФР (а для организаций – и в ФСС РФ), направляется страхователю в электронной форме с усиленной квалифицированной электронной подписью посредством ТКС, в том числе через сеть Интернет, и на адрес электронной почты.

Уведомление о регистрации с регистрационным номером на бумажном носителе плательщик вправе получить добровольно в заявительном порядке. Данный документ выдается по запросу в течение трех рабочих дней.

Внимание! Чтобы узнать регистрационный номер, советуем запросить выписку из единого государственного реестра (ЕГРЮЛ/ЕГРИП).

Обязаны дополнительно встать на учет следующие страхователи.

- Обособленные подразделения организаций

- Индивидуальные предприниматели (главы КФХ, адвокаты, частные нотариусы) – в случае заключения трудовых договоров с работниками или осуществления выплат по гражданско-правовым договорам

При создании обособленного подразделения (ОП) организация должна зарегистрироваться как страхователь в органах ПФР и ФСС РФ по месту нахождения этого подразделения, если одновременном выполнены следующие условия:

- подразделение имеет отдельный баланс и расчетный счет;

- подразделение самостоятельно начисляет выплаты в пользу работников.

Если какое-либо из перечисленных условий не выполняется, страхователь не регистрируется по месту нахождения обособленного подразделения, а все обязанности обособленного подразделения, связанные с исчислением и уплатой страховых взносов, представлением расчетов по взносам, выполняет головная организация по месту своего нахождения.

Необходимо самостоятельно подать заявление и пакет документов.

Для регистрации по месту нахождения обособленного подразделения организация должна подать соответствующие заявления в отделения каждого из внебюджетных фондов по установленной форме:

К заявлению страхователи должны приложить копии документов, подтверждающих наличие отдельного баланса, расчетного счета и начисление выплат и иных вознаграждений физическим лицам.

В течение 30 дней со дня создания обособленного подразделения.

В территориальный орган ФСС РФ заявления и документы нужно подать в течение 30 дней со дня создания обособленного подразделения.

Срок для регистрации организации в территориальном отделении ПФР по месту нахождения обособленного подразделения не установлен. Однако целесообразно поставить ОП на учет до того, как впервые будут перечисляться страховые взносы с выплат физическим лицам. Это позволит идентифицировать платежи данного подразделения.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ должны зарегистрировать обособленное подразделение в качестве страхователя.

При этом в каждом фонде подразделению будет присвоен индивидуальный регистрационный номер (при регистрации в органе ФСС РФ также еще и код подчиненности). Он будет указан в уведомлении о регистрации, которое направляется страхователю территориальными отделениями ПФР и ФСС РФ.

Внимание! ПФР направляет два экземпляра уведомления о регистрации ОП, один из которых в течение 10 дней со дня его получения нужно представить в отделение ПФР по месту нахождения головной организации.

Индивидуальный предприниматель должен самостоятельно зарегистрироваться в органах ПФР и ФСС РФ только в следующих случаях:

- в территориальном отделении ПФР - при заключении с физическим лицом трудового или гражданско-правового договора, а также авторского договора;

- в территориальном отделении ФСС РФ – при заключении с работником трудового договора.

Порядок регистрации адвокатов и частных нотариусов тот же, что и для индивидуальных предпринимателей.

Внимание! ИП ничем не отличаются от других работодателей. Они также должны заключать трудовые договора с работниками и вести их трудовые книжки.

Необходимо подать заявление и пакет документов.

Для регистрации в качестве страхователя-работодателя индивидуальному предпринимателю необходимо в установленный срок подать в орган ПФР и/или ФСС РФ по месту своего жительства соответствующее заявление с приложением необходимых документов.

Для регистрации в отделении ПФР по месту жительства подается заявление и копии следующих документов:

- документа, удостоверяющего личность и подтверждающего регистрацию по месту жительства;

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- лицензии на осуществление определенных видов деятельности (при наличии);

- свидетельства о постановке на учет в налоговом органе;

- трудового (гражданско-правового, авторского) договора с физическим лицом.

Для регистрации в отделении ФСС РФ по месту жительства подается заявление, предъявляется паспорт и копии следующих документов:

- свидетельства о регистрации в качестве индивидуального предпринимателя;

- свидетельства о постановке на учет в налоговом органе;

- трудовой книжки работника с записью о приеме на работу у данного ИП.

Внимание! Если индивидуальный предприниматель, имеющий наемных работников, работающих по трудовым договорам, уже поставлен на учет в фондах в качестве страхователя-работодателя, то в дальнейшем регистрировать договоры, заключенные в ходе деятельности с новыми работниками, не требуется.

Для ИП установлены следующие сроки регистрации во внебюджетных фондах.

- В ПФР – в течение 30 дней со дня заключения трудового (гражданско-правового, авторского) договора с первым работником.

- В ФСС РФ – не позднее 10 дней со дня заключения трудового договора с первым работником.

Не позднее пяти дней с момента получения заявления и документов органы ПФР и ФСС РФ зарегистрируют предпринимателя в качестве страхователя-работодателя, о чем сообщат уведомлениями о регистрации. В уведомлениях будет указан регистрационный номер в соответствующем фонде (при регистрации в органе ФСС РФ также еще и код подчиненности).

Внимание! Теперь у предпринимателя в ПФР будет два регистрационных номера:

- номер, присвоенный при регистрации в качестве ИП,

- номер, присвоенный как работодателю.

Приняв на работу сотрудников, индивидуальный предприниматель должен уплачивать страховые взносы как за себя, так и за своих работников. При этом в платежных документах нужно будет указывать соответствующие регистрационные номера и КБК.

За несвоевременную регистрацию к страхователям применяются штрафы.

За нарушение установленного срока регистрации к страхователям применяются штрафы:

- до 90 дней - в размере 5 000 рублей,

- более чем на 90 дней – в размере 10 000 рублей.

За осуществление деятельности индивидуальным предпринимателем, заключившим трудовой договор, без регистрации в качестве страхователя-работодателя в органах ФСС взимается штраф в размере 10 % облагаемой базы для начисления взносов за весь период ведения деятельности, но не менее 20 000 рублей.

Кроме того, за нарушение сроков регистрации предприниматель или должностное лицо организации могут быть привлечены к административной ответственности в виде штрафа от 500 до 1 000 рублей. К адвокатам и нотариусам административная ответственность не применяется.

В-основном, ПФР и ФСС РФ самостоятельно снимают страхователей с учета.

Территориальные органы внебюджетных фондов сами снимают страхователей с учета на основе поступающих от налоговых органов данных.

Это происходит в следующих случаях:

- при ликвидации или реорганизации организации;

- при прекращении индивидуальным предпринимателем своей деятельности;

- при изменении места нахождения организации (места жительства предпринимателя), если по новому адресу она подведомственна другому территориальному подразделению ПФР или ФСС РФ.

После этого указанные внебюджетные фонды самостоятельно снимают организацию или предпринимателя с учета в качестве страхователей.

Информация о том, в какие сроки внебюджетные фонды осуществляют снятие с учета страхователей, приведена в таблице.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Юридические лица | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение пяти дней со дня получения сведений из налогового органа |

| Индивидуальные предприниматели, главы КФХ | — | |

| Адвокаты, нотариусы, занимающиеся частной практикой | Не более трех рабочих дней со дня получения сведений из территориального органа Минюста России | — |

При самостоятельном обращении страхователей для постановки на учет.

В ряде случаев для снятия с учета организация, предприниматель, а также адвокат и частный нотариус должны сами обратиться с заявлением об этом во внебюджетные фонды. Подать такое заявление должны следующие страхователи:

ПФР и ФСС РФ осуществляют снятие с учета таких страхователей в указанные в таблице сроки.

| Страхователь | Срок снятия с учета | |

|---|---|---|

| В органах ПФР | В органах ФСС РФ | |

| Индивидуальные предприниматели (адвокаты, нотариусы) – работодатели | Не более трех рабочих дней со дня получения сведений из налогового органа | В течение 14 дней со дня подачи заявления о снятии с учета |

| Юридические лица по месту нахождения обособленного подразделения | — | |

Документ, подтверждающий снятие с учета в органах ПФР, направляется страхователю в электронной форме. Для подтверждения снятия с учета получение страхователем документа на бумажном носителе не является обязательным. Данный документ выдается по запросу в течение трех рабочих.

Порядок снятия с учета прописан законодателем не так четко, как процедура постановки на учет. Не предусмотрена и ответственность за нарушение порядка снятия с учета. Однако, затягивать подачу заявления о снятии с учета не стоит, так как органы контроля будут требовать от вас представления отчетности об уплате страховых взносов.

Подать заявление о снятии организации с учета в органах ПФР и ФСС РФ нужно:

- При закрытии подразделения, которое имеет отдельный баланс, свой расчетный счет и само исчисляет и уплачивает страховые взносы с выплат физическим лицам.

- Если подразделение утратило полномочия по ведению отдельного баланса, расчетного счета или начислению вознаграждений в пользу физических лиц.

Для снятия с учета ОП необходимо подать соответствующее заявление в ПФР и ФСС РФ по месту нахождения обособленного подразделения:

К заявлению нужно приложить копии решения (приказа, распоряжения) о прекращении деятельности обособленного подразделения или о переходе на централизованную уплату страховых взносов через головную организацию.

К заявлению в подразделение ФСС РФ нужно приложить также уведомление о регистрации организации в качестве страхователя по месту нахождения обособленного подразделения.

В случае прекращения трудовых отношений с последним из своих работников.

Если у ИП были наемные работники, и он прекратил с ними трудовые отношения, ему потребуется принять меры для снятия с учета в ПФР и ФСС в качестве работодателя.

При этом порядок снятия с учета прописан не так четко, как процедура постановки на учет. Например, не установлены сроки подачи заявления о снятии с учета. Также не предусмотрена ответственность за нарушение порядка снятия с учета.

После прекращения трудовых отношений с последним из своих работников индивидуальному предпринимателю необходимо подать заявление о снятии с учета в территориальное отделение ФСС РФ.

Внимание! Если предприниматель кроме трудовых договоров заключал гражданско-правовые договоры с физическими лицами, которые продолжают действовать, и по которым сохраняется обязанность уплачивать взносы на страхование от несчастных случаев, то сниматься с учета не нужно.

Для снятия с учета в ФСС необходимо представить следующие документы:

-

;

- уведомление о регистрации в фонде;

- копии документов, которые подтверждают прекращение трудового договора с последним из работников (копии приказа об увольнении работника, трудового договора, выписка из журнала учета приказов или журнала учета работников и т.п.).

Срок подачи заявления о снятии с учета не установлен. Предусмотрено, что ФСС должен снять ИП с учета в течение 14 дней после подачи документов.

Порядок, регламентирующий постановку и снятие с учета в ПФР плательщиков страховых взносов, не обязывает ИП – работодателей обращаться в ПФР при увольнении работников.

Но для предпринимателя было бы логичным сняться с учета и в отделении ПФР. Ведь при заключении с физическим лицом трудового или гражданско-правового договора ИП представляет в отделение ПФР заявление о регистрации в качестве страхователя.

Рекомендуем индивидуальным предпринимателям подать в любом случае в ПФР заявление о снятии с учета в качестве работодателя. Иначе, по мнению сотрудников ПФР, ИП обязан представлять нулевую отчетность в установленные сроки.

Читайте также: