Налоговая декларация 100 форма

Обновлено: 10.05.2024

100 форма (Декларация по КПН) сдается 1 раз в год, предприятиями на общеустановленном режиме. Декларацию можно собрать вручную, так и настроить 1С и заполнить ее в 1С. Необходимо очень тщательно проверять вычеты, так как, возможен вариант уведомлений с НК, о занижении КПН. Необходимо сформировать регистры, проверить первичные документации, а также их юридическое оформление.

Заполняя 100 форму, необходимо сверять оборот с 300 декларацией (НДС), а также проверять начисление доходов, социального налога и начисление ВОСМС, ОСМС по 200 форме за весь год. Данные должны совпадать.

Также обратите внимание на приложение финансовой отчетности, остатки на конец прошлого года, должны совпадать с остатками на начало года текущего. Если не совпадает, значит были внесены изменения них необходимо правильно отразить и возможно сдать дополнительную декларацию за предшествующий год.

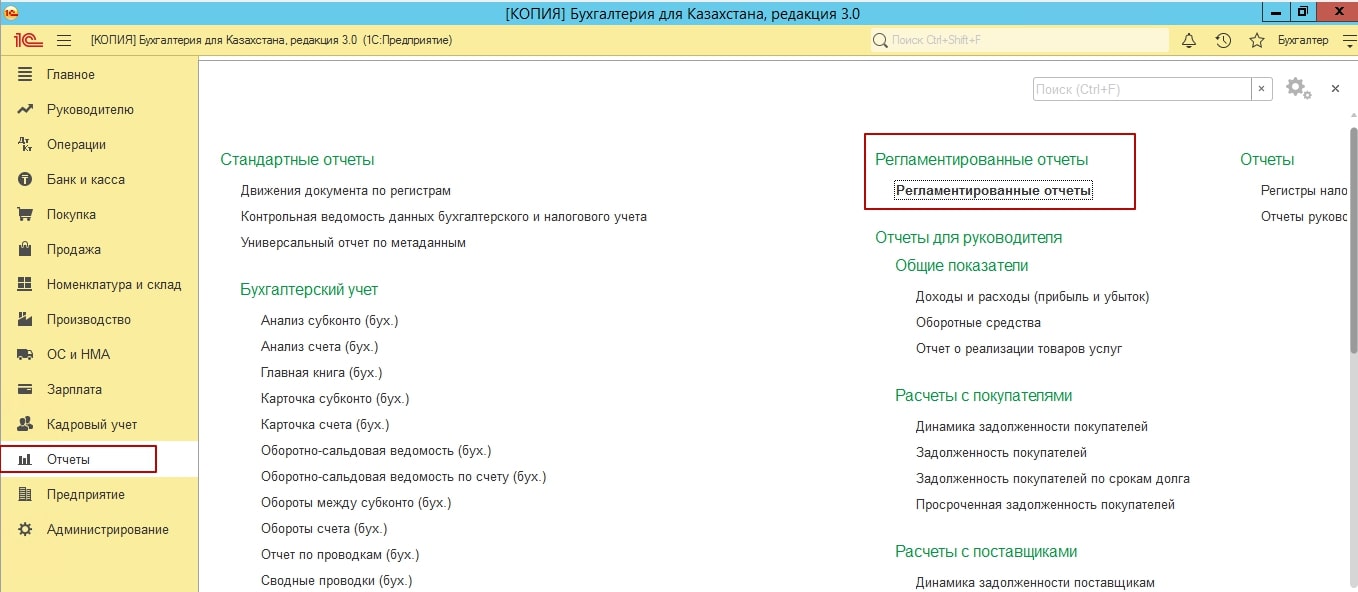

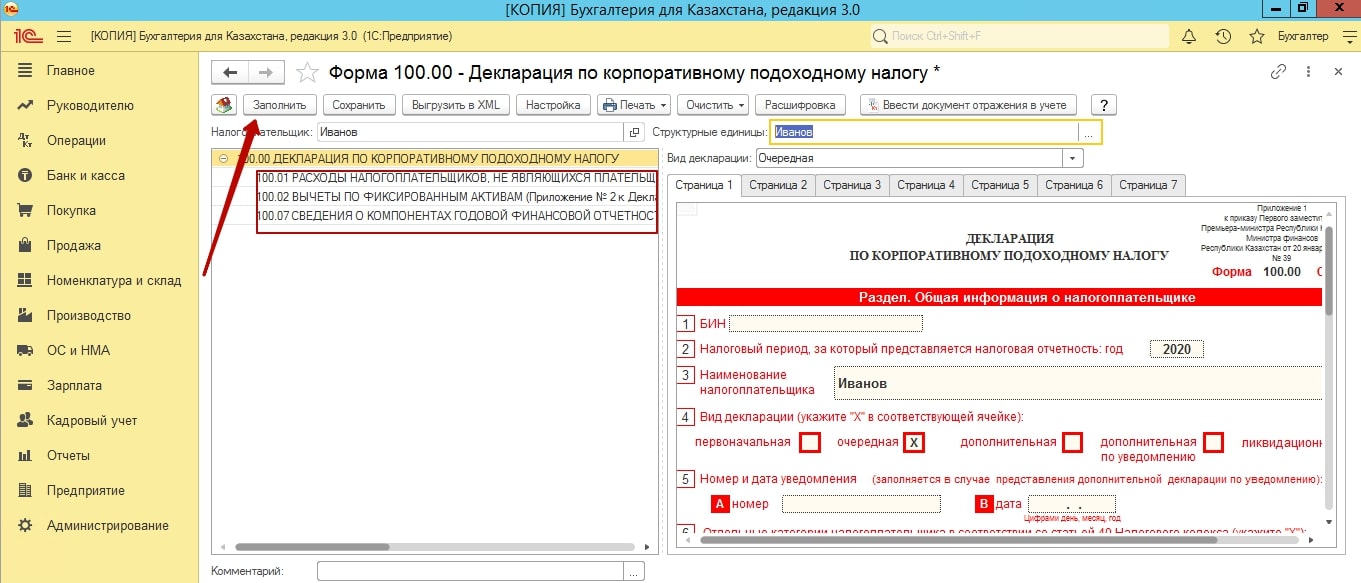

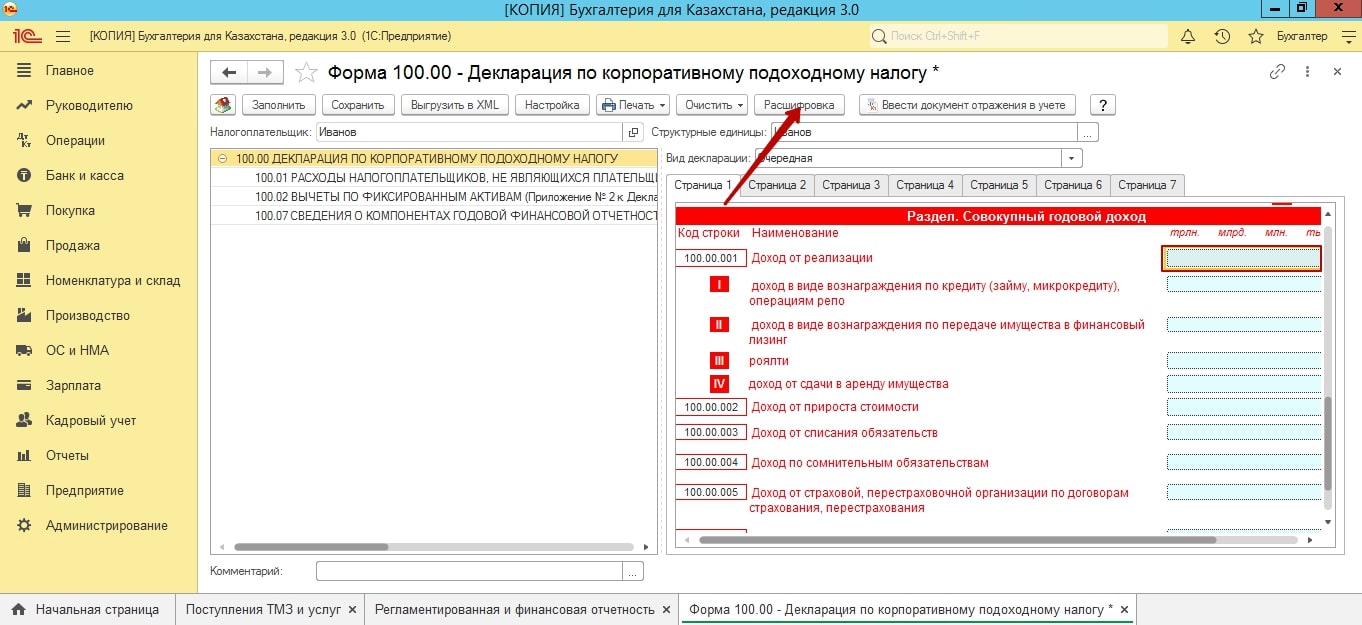

Пошаговая инструкция заполнения 100 формы в 1С

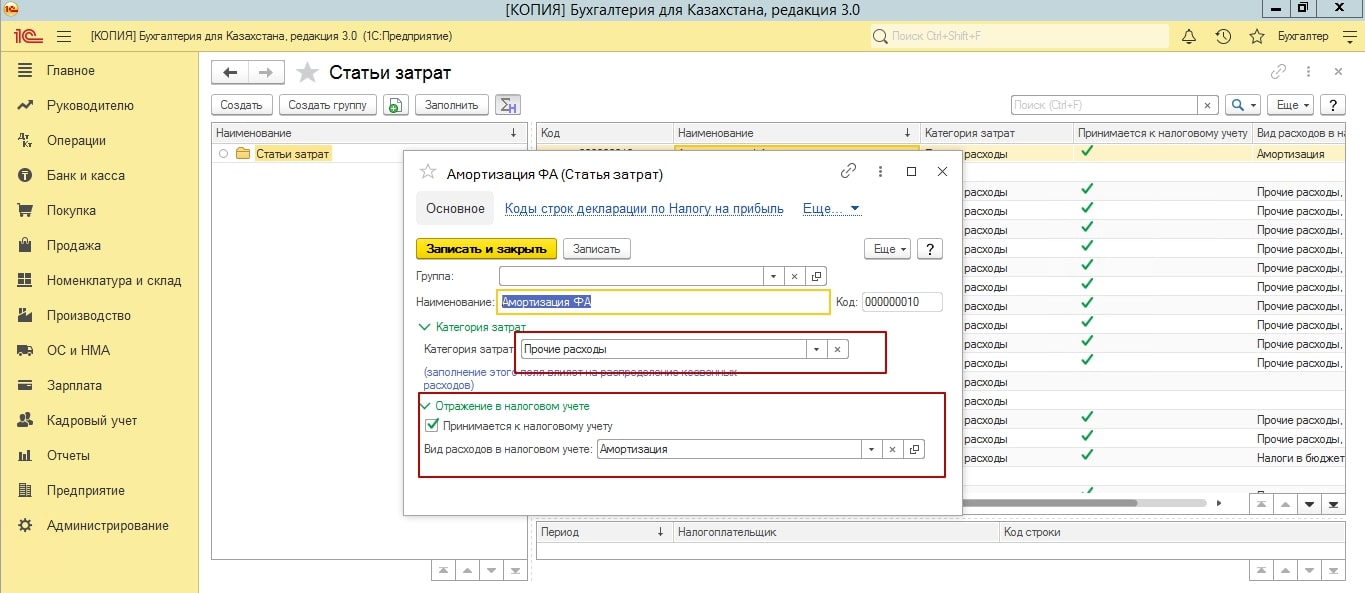

Для заполнения 100 формы в 1С первостепенно необходимо заполнить статьи затрат. Ведь именно используя аналитику статей затрат, мы формируем вычеты для 100 формы.

Помимо этого, необходимо указать, принимаем ли мы данную статью к налоговому учету. И какому виду категории затрат принадлежит данная статья.

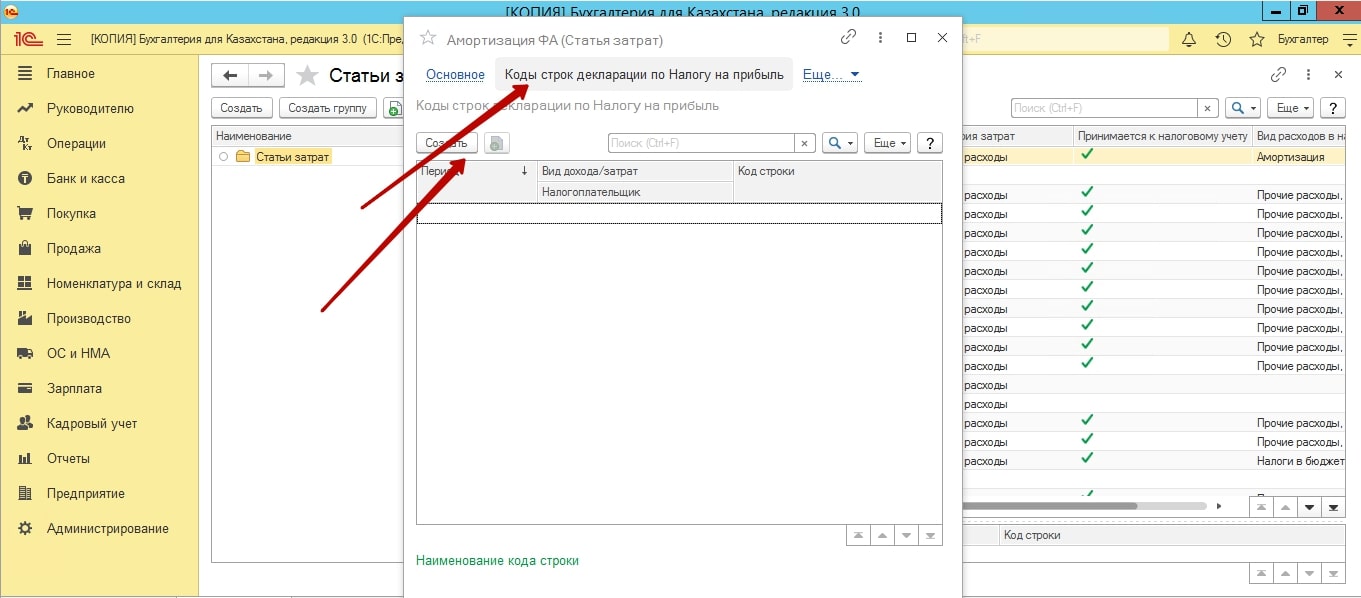

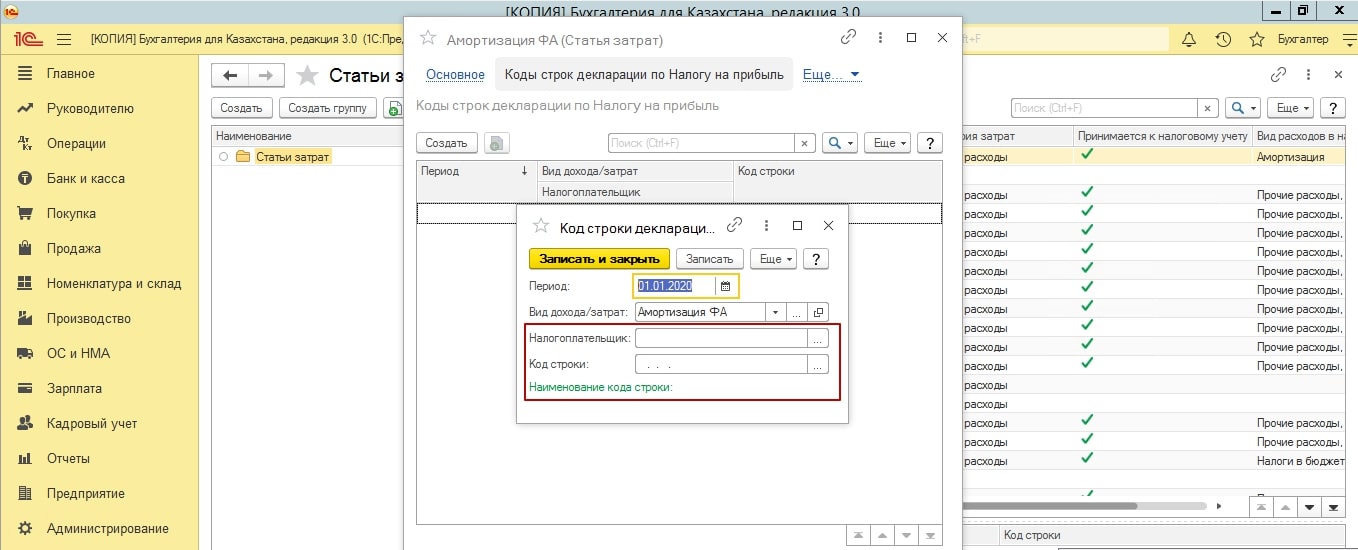

Если вдруг, заполняя строку, вы не обнаружили значение нужной строки, необходимо проверить актуальность классификатора, а также версию 100 формы. Изменения вносят в налоговые формы, практически каждый год.

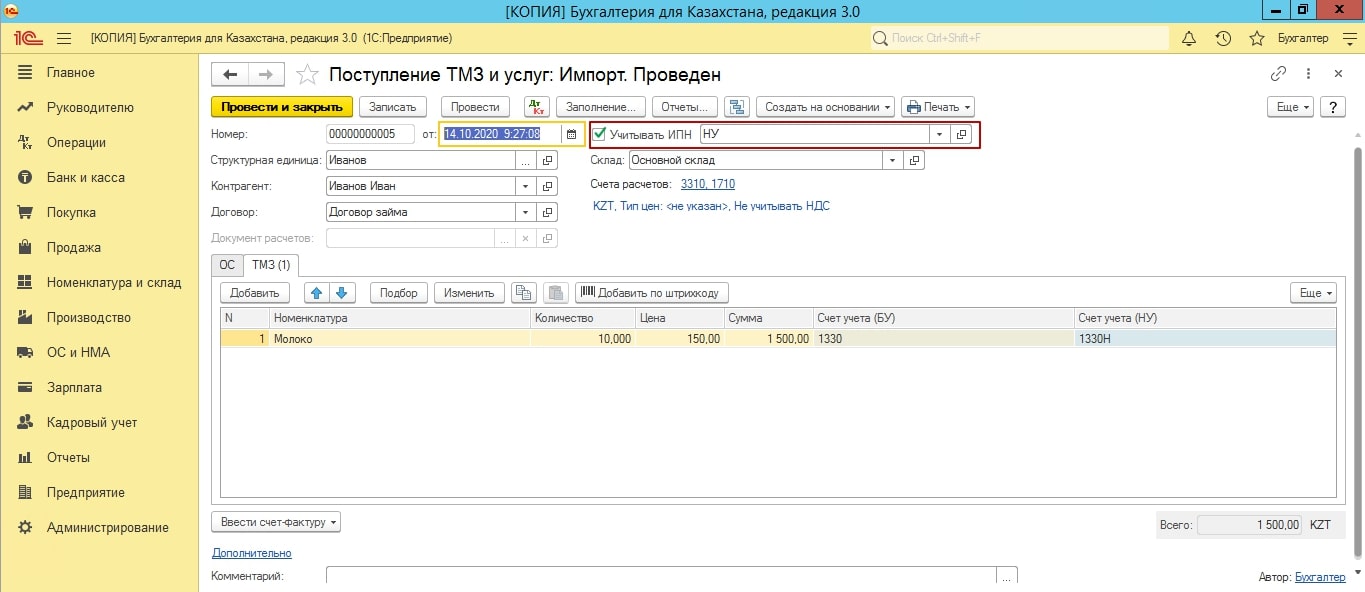

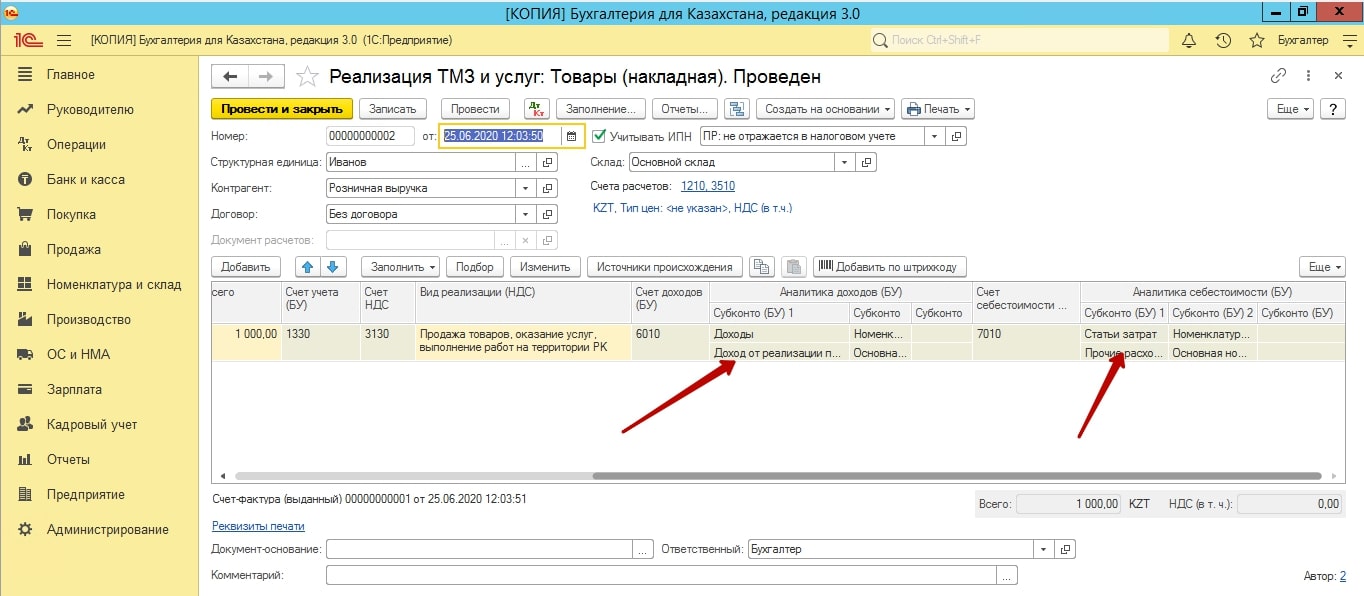

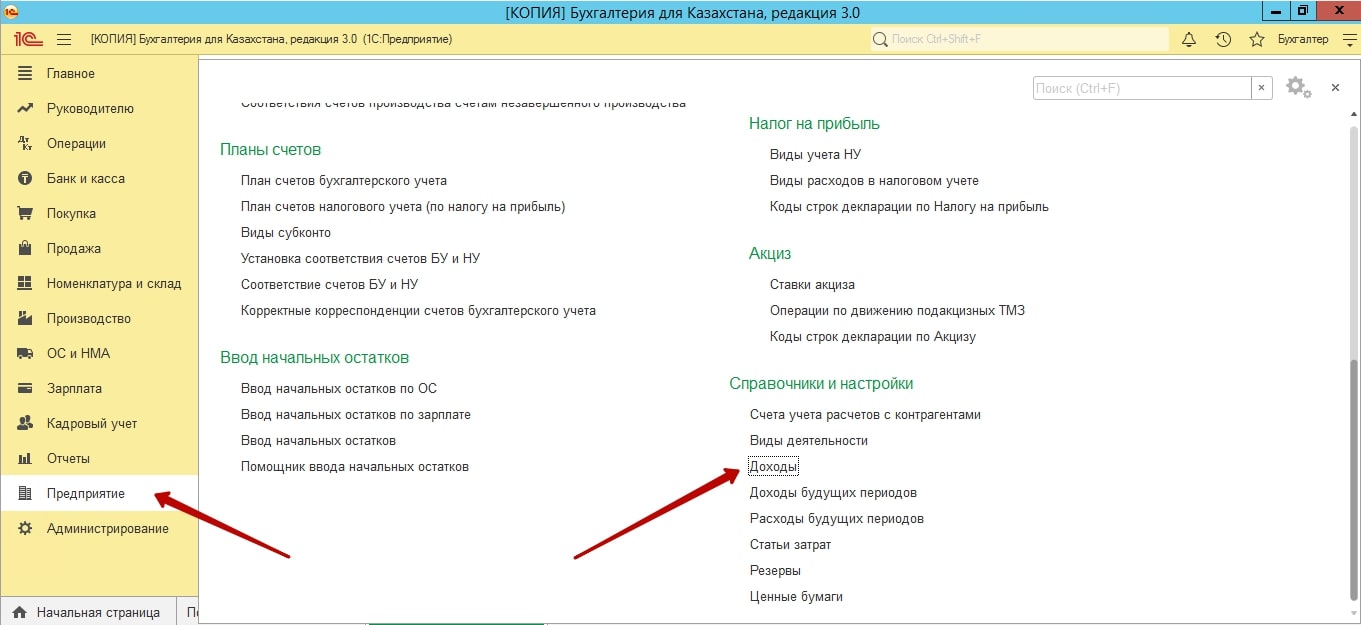

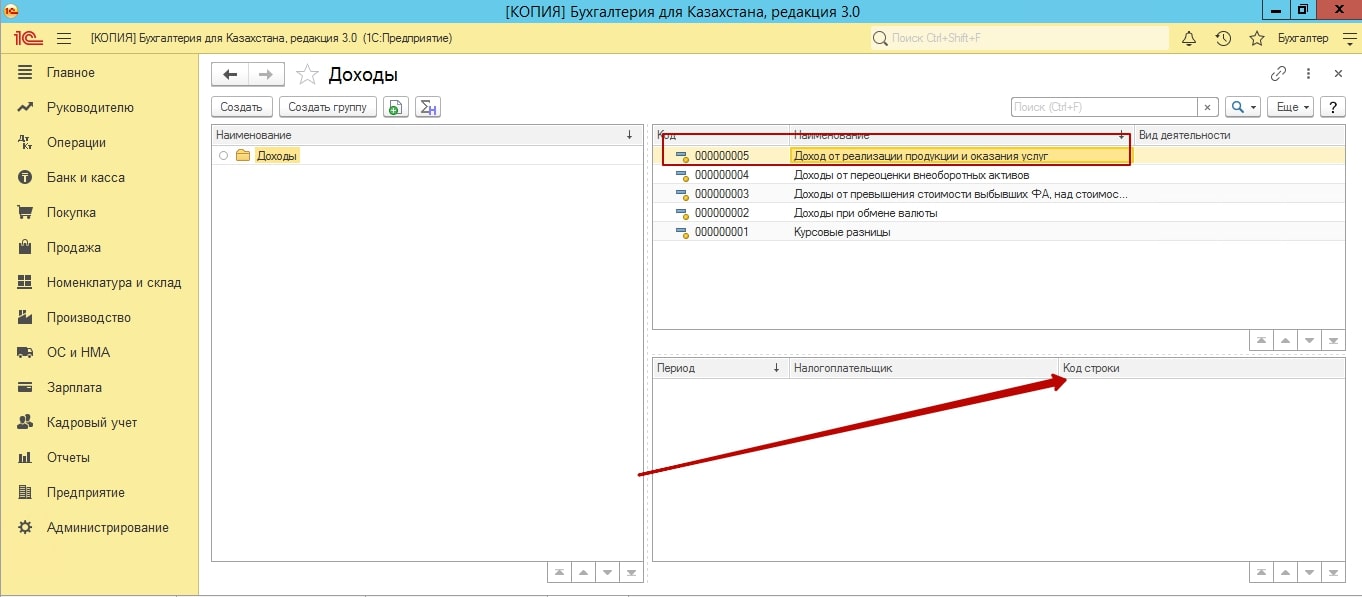

Далее, для того, чтобы заполнялись данные по сумме реализации, необходимо проверить статьи доходов и их заполнение в документах реализации.

В реализации ТМЗ и услуг, у вас должен быть проставлен счет доходов и себестоимости и заполнено субконто к этим счетам, которых вы и заполняете, статью доходов и субконто себестоимости. Данные которых, затем формируется в 100 форму.

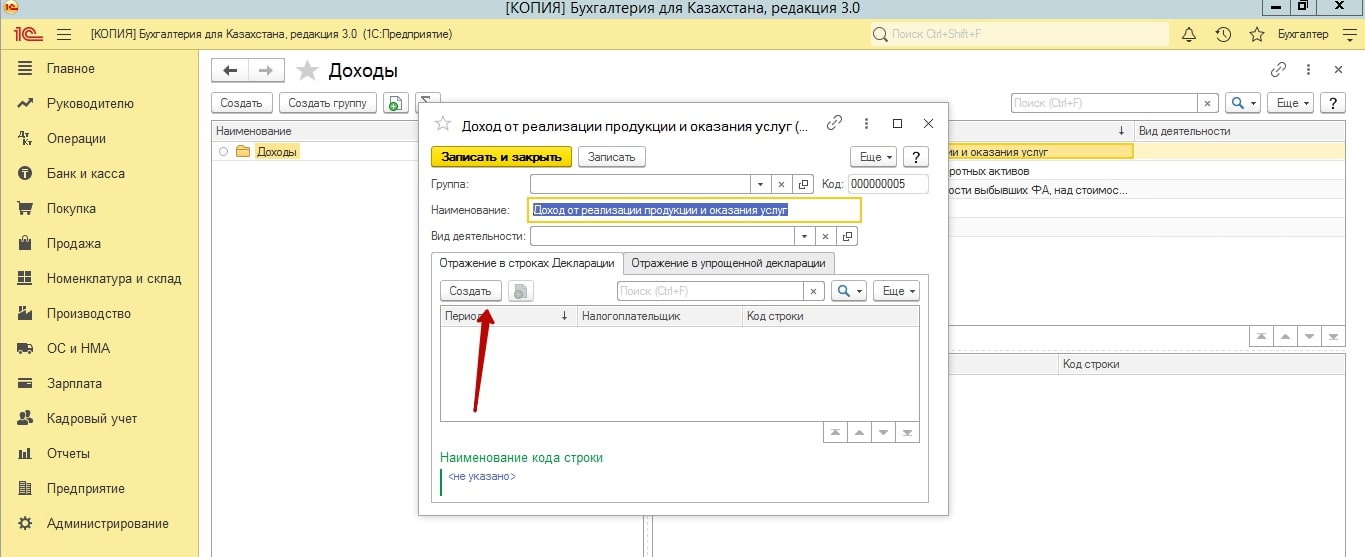

Создаем новое значение, заполняет строки для отражения в декларации.

После проверки документов и значений в них, мы переходим к закрытию месяца.

К 100 форме, в 1С приложено 3 приложения из 12. Если вас интересует любые другие, то вам необходимо заполнить их в 100 форме на сайте налогового комитете, в личном кабинете.

Практически значение каждой строки, вы можете расшифровать и посмотреть, откуда взялась та, или иная цифра.

Если у вас, какие данные не попали, вам необходимо вернуться к заполнению документа и проверить: стать затрат, статью доходов, значение КПН.

Все доходы физических лиц облагаются в России налогом. Граждане, работающие по найму, получают заработную плату, уменьшенную на его сумму. В этом случае исчислением, удержанием и перечислением в бюджет занимается работодатель, который является налоговым агентом по НДФЛ своих работников.

Но бывает, что доходы физлицом получены самостоятельно. В отношении таких доходов налогового агента нет, поэтому обязанность исчисления и уплаты НДФЛ ложится на самого гражданина. Например, это случаи, когда физическое лицо, не осуществляющее предпринимательскую деятельность:

- реализовало принадлежащее ему имущество;

- получило доход от его сдачи в аренду;

- получило доход по иным договорам гражданско-правового характера (если лицо, которое этот доход выплатило, не является налоговым агентом по НДФЛ);

- получило в подарок дорогостоящее имущество не от близкого родственника;

- иным способом самостоятельно получило доход, облагаемый НДФЛ.

Отдельная категория граждан — налоговые резиденты РФ, которые в отчетном году получили доходы за пределами страны. Отметим, что налоговыми резидентами признаются лица, которые прожили в России не менее 183 дней в году, при этом источники их доходов находились за границей.

Во всех этих случаях гражданин (налоговый резидент) должен самостоятельно уплатить налог со своих доходов и отчитаться в ИФНС по форме 3-НДФЛ.

Итак, первая группа лиц, которые подают рассматриваемую форму — это физические лица (не ИП), получившие доход без налогового агента.

Вторая группа — это лица, которые занимаются предпринимательской деятельностью, а именно:

- индивидуальные предприниматели, которые применяют общую систему налогообложения;

- адвокаты, нотариусы и некоторые другие лица, занимающиеся частной практикой;

- главы крестьянских фермерских хозяйств.

- налоговые органы проконтролировали правильность уплаты им НДФЛ;

- гражданин мог получить налоговый вычет.

Правила подачи

Форма декларации

Действующая форма 3-НДФЛ утверждена Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@. Это многостраничный бланк, который состоит из титульного листа, двух разделов и листов приложений. Причем приложения составляют большую часть декларации. Заполнять их нужно в зависимости от наличия сведений. А вот Титульный лист, Раздел 1 и Раздел 2 заполнять должны все налогоплательщики.

Сроки отчетности

В общем случае 3-НДФЛ подается до 30 апреля следующего года. То есть за доходы, полученные физлицом в 2020 году, следует отчитаться до 30 апреля 2021 года. Этот срок относится к случаям, когда отчет подается с целью декларирования доходов. Если же физлицо сдает форму для получения вычетов, то никаких сроков нет — это можно сделать в любое время.

Куда и как подать 3-НДФЛ

Форма подается в налоговый орган по месту регистрации налогоплательщика, то есть по месту жительства физического лица. Способы подачи стандартные:

- в территориальный орган ФНС лично;

- через представителя по нотариальной доверенности;

- по почте;

- в электронной форме через сайт ФНС либо при помощи онлайн-сервисов.

Ответственность

Неуплата НДФЛ карается штрафом в размере 5% от неуплаченной суммы за каждый месяц просрочки. Просрочка считается со дня после истечения срока уплаты налога. При этом считаются как полные, так и неполные месяцы.

Если 3-НДФЛ не подана, то штраф зависит от того, присутствует ли в ней налог к уплате или нет:

- если налога нет, последует штраф 1 тыс. рублей;

- если НДФЛ к уплате есть, то штраф составить до 30% от его суммы.

Общие правила

Бланк декларации можно заполнить:

- Вручную. Необходимо использовать синие или черные чернила. Поля заполняются слева направо с крайней ячейки. Информацию необходимо указывать печатными символами по образцу с сайта Налоговой службы. В пустых ячейках ставятся прочерки. В полностью пустых полях также должны стоять прочерки в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New размером 16-18.

Вне зависимости от способа заполнения, необходимо придерживаться следующих правил:

Заполнение титульного листа

Самая верхняя строка титульного листа, а также всех прочих листов в декларации, предназначается для ИНН. Далее указывается номер страницы. В следующей строке заполняются:

" data-medium-file="https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-212x300.jpg" data-large-file="https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-724x1024.jpg" loading="lazy" title="Заполнение титульного листа" src="https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL.jpg" alt="Форма 3-НДФЛ, титул" width="1654" height="2339" srcset="https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL.jpg 1448w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-212x300.jpg 212w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-768x1086.jpg 768w, https://kontursverka.ru/wp-content/uploads/2018/02/3NDFL-724x1024.jpg 724w" sizes="(max-width: 1654px) 100vw, 1654px" />

Титульный лист декларации 3-НДФЛ

Таблица. Код категории налогоплательщика для 3-НДФЛ

нотариус, занимающийся частной практикой, и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой

иное физическое лицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218 — 221 Кодекса или с иной целью

Далее идет блок информации о налогоплательщике. Необходимо указать:

- фамилию, имя и отчество (при наличии);

- дату рождения в формате XX.XX.XXXX;

- место рождения.

В следующем блоке приводятся реквизиты удостоверяющего личность документа. Прежде всего указывается его код. Для паспорта — код 21, для других документов код нужно взять из приложения №2 к порядку заполнения формы (в Приказе).

Последний в этом блоке параметр — статус налогоплательщика. Как его заполнять, указано в самой форме:

- имя, фамилия и отчество физического лица;

- полное наименование юридического лица.

Ниже необходимо указать документ, на основании которого действует представитель. Кроме того, копию этого документа нужно приложить к декларации.

Заполнение раздела 1

Этот раздел отражает сумму налога, которая подлежит уплате в бюджет либо возврату, если налог был переплачен.

В строке 010 нужно указать:

- 1 — если налог подлежит доплате;

- 2 — если налог должен быть возвращен из бюджета;

- 3 — если налог равен уплаченному, то есть ни доплаты, ни возврата производить не нужно.

В строке 020 указывается код бюджетной классификации, в строке 030 — код по ОКТМО.

Строки 040-050 являются результирующими, то есть их показатели вычисляются на основании данных, представленных на следующих листах деклараций. Другими словами, эти строки заполняются в последнюю очередь. Если по итогам расчета НДФЛ получился к уплате в бюджет, эта сумма отражается по строке 040, если возврату из бюджета — в строке 050.

" data-medium-file="https://kontursverka.ru/wp-content/uploads/2018/02/44-300x199.jpg" data-large-file="https://kontursverka.ru/wp-content/uploads/2018/02/44-1024x679.jpg" loading="lazy" title="Заполненный раздел 1 с суммой НДФЛ к возврату" src="https://kontursverka.ru/wp-content/uploads/2018/02/44.jpg" alt="3-НДФЛ, раздел 1" width="1654" height="1097" srcset="https://kontursverka.ru/wp-content/uploads/2018/02/44.jpg 1654w, https://kontursverka.ru/wp-content/uploads/2018/02/44-300x199.jpg 300w, https://kontursverka.ru/wp-content/uploads/2018/02/44-768x509.jpg 768w, https://kontursverka.ru/wp-content/uploads/2018/02/44-1024x679.jpg 1024w, https://kontursverka.ru/wp-content/uploads/2018/02/44-420x280.jpg 420w" sizes="(max-width: 1654px) 100vw, 1654px" />

Заполнение раздела 1 декларации 3-НДФЛ

Заполнение раздела 2

В разделе 2 приводится расчет налоговой базы и суммы налога к уплате. Рассмотрим его заполнение на примере.

Сидоров Иван Петрович продал в 2017 году принадлежащую ему квартиру за 2 200 000 рублей. Недвижимостью гражданин Сидоров владел на основании права собственности в течение 1 года.

Так будет выглядеть Раздел 2 декларации 3-НДФЛ гражданина Сидорова:

" data-medium-file="https://kontursverka.ru/wp-content/uploads/2018/02/33-1-300x234.jpg" data-large-file="https://kontursverka.ru/wp-content/uploads/2018/02/33-1.jpg" loading="lazy" title="Так заполняется раздел 2 при доходе от продажи имущества" src="https://kontursverka.ru/wp-content/uploads/2018/02/33-1.jpg" alt="3-НДФЛ, раздел 2" width="738" height="576" srcset="https://kontursverka.ru/wp-content/uploads/2018/02/33-1.jpg 738w, https://kontursverka.ru/wp-content/uploads/2018/02/33-1-300x234.jpg 300w" sizes="(max-width: 738px) 100vw, 738px" />

Раздел 2 декларации 3-НДФЛ при продаже квартиры

Заполнение листов А-И

Из остальных листов декларации 3-НДФЛ налогоплательщик должен заполнить только те, которые относятся к его доходам и вычетам.

- Листы А-В предназначены для отражения доходов:

- А — от источников в России;

- Б — от источников за пределами страны;

- В — от предпринимательской деятельности (его заполняют ИП, нотариусы, адвокаты и так далее).

- Лист Г служит для указания сумм доходов, которые не подлежат налогообложению.

- Листы Д-Ж предназначены для расчета различных налоговых вычетов.

- Листы З-И заполняются при наличии дохода от инвестиционной деятельности.

В рассмотренном выше примере доход у Сидорова И.П. образовался в результате продажи имущества, то есть он получен на территории РФ (Лист А). При расчете налога гражданин применил налоговый вычет по доходам от продажи имущества (Лист Д2). Таким образом, его декларация будет состоять из Титульного листа, Раздела 1, Раздела 2, а также листов А и Д2.

При заполнении 3-НДФЛ рекомендуем уточнять в Приказе, какие именно листы необходимо заполнять в том или ином случае.

XI. Заполнение Приложения 5 "Расчет стандартных

и социальных налоговых вычетов, а также инвестиционных

налоговых вычетов, установленных статьей 219.1 Налогового

кодекса Российской Федерации" к Декларации

11.1. Приложение 5 заполняется физическими лицами - налоговыми резидентами Российской Федерации.

11.2. В Приложении 5 рассчитываются суммы стандартных, социальных и инвестиционных налоговых вычетов, на которые вправе претендовать налогоплательщик в соответствии со статьями 218, 219 и 219.1 Кодекса.

Приложение 5 заполняется на основании справок о доходах и суммах налога физического лица, полученных у налоговых агентов, и иных имеющихся у налогоплательщика документов.

11.3. В строках 010 - 080 Приложения 5 налогоплательщик производит расчет сумм стандартных налоговых вычетов, установленных статьей 218 Кодекса, путем указания следующих показателей:

в строке 010 - суммы стандартного налогового вычета по подпункту 1 пункта 1 статьи 218 Кодекса, которая рассчитывается путем умножения 3 000 рублей на количество месяцев, в которых у налогоплательщика имелось право на получение данного стандартного налогового вычета;

в строке 020 - суммы стандартного налогового вычета по подпункту 2 пункта 1 статьи 218 Кодекса, которая рассчитывается путем умножения 500 рублей на количество месяцев, в которых у налогоплательщика имелось право на получение данного стандартного налогового вычета;

в строке 030 - суммы стандартного налогового вычета на ребенка родителю, супругу (супруге) родителя, усыновителю, опекуну, попечителю, приемному родителю, супругу (супруге) приемного родителя;

в строке 040 - суммы стандартного налогового вычета на ребенка единственному родителю (приемному родителю), усыновителю, опекуну, попечителю, а также одному из родителей (приемных родителей) при отказе другого родителя (приемного родителя) от его получения;

в строке 050 - суммы стандартного налогового вычета родителю, супругу (супруге) родителя, усыновителю, опекуну, попечителю, приемному родителю, супругу (супруге) приемного родителя на ребенка-инвалида в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы;

в строке 060 - суммы стандартного налогового вычета единственному родителю (приемному родителю), усыновителю, опекуну, попечителю, а также одному из родителей (приемных родителей) при отказе другого родителя (приемного родителя) от получения налогового вычета на ребенка-инвалида в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы;

в строке 070 - общей суммы стандартных налоговых вычетов, предоставленных в течение отчетного налогового периода налоговыми агентами. Значение данного показателя не должно превышать сумму строк 010 - 060 Приложения 5;

в строке 080 - общей суммы стандартных налоговых вычетов, заявляемой по Декларации. Данный показатель рассчитывается как разность между суммой значений показателей строк 010 - 060 и показателя по строке 070.

11.4. В строках 090 - 120 налогоплательщик производит расчет сумм социальных налоговых вычетов, установленных статьей 219 Кодекса (за исключением социальных налоговых вычетов, в отношении которых применяются ограничения, установленные пунктом 2 статьи 219 Кодекса), путем указания следующих показателей:

в строке 090 - суммы социального налогового вычета в соответствии с подпунктом 1 пункта 1 статьи 219 Кодекса. Значение данного показателя не должно превышать предельного размера, установленного подпунктом 1 пункта 1 статьи 219 Кодекса, от суммы дохода, полученного налогоплательщиком в налоговом периоде и подлежащего обложению согласно пункту 1 статьи 224 Кодекса по ставке 13 процентов, то есть не более 25 (30) процентов;

в строке 100 - суммы социального налогового вычета, предоставляемого в соответствии с подпунктом 2 пункта 1 статьи 219 Кодекса, в сумме, уплаченной налогоплательщиком в налоговом периоде за обучение детей в возрасте до 24 лет, подопечных в возрасте до 18 лет, бывших подопечных в возрасте до 24 лет по очной форме обучения в организациях, осуществляющих образовательную деятельность. Значение данного показателя не должно превышать предельного размера, установленного абзацем первым подпункта 2 пункта 1 статьи 219 Кодекса, на каждого ребенка на обоих родителей (опекуна или попечителя);

в строке 110 - суммы социального налогового вычета, предоставляемого в соответствии с абзацем четвертым подпункта 3 пункта 1 статьи 219 Кодекса, по дорогостоящим видам лечения в медицинских учреждениях Российской Федерации в размере фактически произведенных расходов;

в строке 120 - общей суммы социальных налоговых вычетов, в отношении которых не применяется ограничение, установленное пунктом 2 статьи 219 Кодекса, определяемой путем суммирования значений показателей, отраженных в строках 090 - 110.

11.5. В строках 130 - 190 Приложения 5 производится расчет социальных налоговых вычетов, установленных статьей 219 Кодекса, в отношении которых применяются ограничения, установленные пунктом 2 статьи 219 Кодекса, путем указания следующих показателей:

в строке 130 - суммы социального налогового вычета, предоставляемого в соответствии с подпунктом 2 пункта 1 статьи 219 Кодекса, в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение, а также за обучение брата (сестры) в возрасте до 24 лет по очной форме обучения в организациях, осуществляющих образовательную деятельность;

в строке 140 - суммы социального налогового вычета, предоставляемого в соответствии с абзацем первым подпункта 3 пункта 1 статьи 219 Кодекса, в сумме, уплаченной налогоплательщиком в налоговом периоде за оплату медицинских услуг (за исключением расходов по дорогостоящим видам лечения);

в строке 141 - суммы социального налогового вычета, предоставляемого в соответствии с абзацем первым подпункта 3 пункта 1 статьи 219 Кодекса, в сумме, уплаченной налогоплательщиком в налоговом периоде за лекарственные препараты для медицинского применения;

в строке 150 - суммы социального налогового вычета, предоставляемого в соответствии с абзацем вторым подпункта 3 пункта 1 статьи 219 Кодекса, в сумме уплаченных налогоплательщиком в налоговом периоде страховых взносов по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет;

в строке 160 - суммы социального налогового вычета, предоставляемого в соответствии с подпунктами 4 и 5 пункта 1 статьи 219 Кодекса, в сумме пенсионных и страховых взносов, уплаченных налогоплательщиком по договору (договорам) негосударственного пенсионного обеспечения, добровольного пенсионного страхования и добровольного страхования жизни, дополнительных страховых взносов на накопительную пенсию.

Для расчета значения показателя строки 160 Приложения 5 заполняются соответствующие значения показателей строк 010 - 080 Расчета к Приложению 5;

в строке 170 - суммы социального налогового вычета, предоставляемого в соответствии с подпунктом 6 пункта 1 статьи 219 Кодекса, в сумме, уплаченной в налоговом периоде налогоплательщиком за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность;

в строке 180 - общей суммы социальных налоговых вычетов, в отношении которых применяется ограничение, установленное пунктом 2 статьи 219 Кодекса, определяемой путем суммирования значений показателей, отраженных в строках 130 - 170 (данная сумма значений не должна превышать предельного размера, установленного абзацем седьмым пункта 2 статьи 219 Кодекса);

в строке 181 - общей суммы социальных налоговых вычетов, предоставленных в течение отчетного налогового периода налоговыми агентами. Значение данного показателя не может превышать сумму строк 100, 110, 130 - 160 Приложения 5;

в строке 190 - общей суммы социальных налоговых вычетов, заявляемых по Декларации. Данный показатель определяется путем вычитания значения строки 181 из сумм значений показателей строк 120 и 180 Приложения 5.

11.6. В строке 200 производится расчет общей суммы стандартных и социальных налоговых вычетов, заявляемой в Декларации и определяемой путем суммирования значений строк 080 и 190 Приложения 5.

11.7. В строках 210 - 220 Приложения 5 налогоплательщик указывает суммы инвестиционных налоговых вычетов, установленных подпунктом 2 пункта 1 статьи 219.1 Кодекса:

в строке 210 - сумму инвестиционного налогового вычета в размере денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет. Значение данного показателя не может превышать 400 000 рублей;

в строке 220 - сумму инвестиционного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 219.1 Кодекса, предоставленного налогоплательщику в предшествующих налоговых периодах, подлежащая восстановлению в соответствии с положениями подпункта 4 пункта 3 статьи 219.1 Кодекса.

Приложение 7 декларации 3-НДФЛ - образец заполнения понадобится тому, кто приобрел или построил жилую недвижимость и хочет получить налоговый вычет по понесенным на это расходам. Как правильно заполнить этот лист декларации, расскажет наша статья.

Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

Приложения №6 и №7 в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

- являются налоговыми резидентами РФ;

- произвели операцию (операции) с недвижимым имуществом, которая дает им право на налоговый вычет в отчетном году в соответствии со ст. 220 НК РФ.

Однако при этом:

- в приложении 7 производится расчет вычета, связанного с покупкой имущества, указанного в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- в приложении 6 отражается формирование вычета, связанного с реализацией имущества, поименованного в подп. 2 п. 2 ст. 220 НК РФ.

В данном материале мы рассмотрим порядок формирования приложения 7, заполняемого в случаях:

- если плательщик НДФЛ приобрел жилую недвижимость (квартиру, дом и т. п.);

- если плательщик НДФЛ приобрел землю под жилым домом или пригодную для строительства на ней такого дома;

- если плательщик сам построил дом;

- если для целей приведенной выше покупки или стройки плательщик брал кредит под проценты и выплатил проценты.

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

Чтобы получить вычет (и возврат) налога, плательщику нужно:

- предъявить в свою налоговую пакет документов, подтверждающих его расходы по основаниям, изложенным в подп. 3 и 4 п. 1 ст. 220 НК РФ;

Перечень документов, подаваемых для получения имущественного вычета, см. в материале "Документы на налоговый вычет при покупке квартиры в 2020-2021 годах".

- написать заявление о вычете (возврате) сумм НДФЛ за период;

- составить и подать декларацию 3-НДФЛ с указанием своих доходов (например, по местам работы в отчетном году) и расчетом суммы положенного ему вычета в приложении 7 декларации 3-НДФЛ.

Как заполнить декларацию при продаже и покупке жилья в одном отчетном периоде, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению вопроса бесплатно.

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет

Правила формирования 3-НДФЛ установлены порядком, который утвержден приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Касательно подачи 3-НДФЛ для целей получения налогового вычета по ст. 220 НК РФ можно выделить такие основные моменты:

1. В декларации обязательно формируется титульный лист, содержащий сведения, предусмотренные Порядком.

2. Формируется раздел 1, в котором указывается итоговая сумма, которую плательщик намерен вернуть из бюджета, и КБК и ОКТМО, по которым произошла переплата в отчетном году.

3. Заполняется раздел 2, где отображается расчет образовавшейся переплаты. Как правило, это происходит за счет того, что в течение года налоговые агенты удерживали из выплат претендующего на вычет лица НДФЛ и направляли его в бюджет. Сведения о таких суммарных выплатах и удержаниях и раскрываются в приложении 1 формы.

ВАЖНО! К расчету в приложении 1 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей). Данное требование законодательно не установлено, но инстпекторы вправе ее истребовать. Подробности см. здесь.

3. Заполняются листы-расшифровки:

- приложение 1 — доход от источника в РФ (заполняется столько листов А, сколько было источников в отчетном году);

- приложение 7 — расчет имущественного вычета по приобретению (постройке) объекта жилой недвижимости (заполняется тоже по каждому объекту отдельно, то есть будет столько разделов приложений 7, сколько было куплено или построено объектов);

- приложение 6 — расчет вычета, полагающегося при продаже недвижимых объектов (сведения по каждому объекту заполняются по аналогии с приложением 7).

Как заполнить 3-НДФЛ, если жилье куплено с использованием материнского капитала? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Порядок заполнения приложения 7 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1

Приложение 7 состоит из 2 разделов:

- в 1-й по пунктам вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ) и по процентам - 3 000 000 рублей (п.4 ст. 220 НК РФ)).

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, приложений 7), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе приложения 7.

Правила внесения данных в 1-й раздел приложения 7:

1. Подраздел 1.1 стр. 010 — кодировка установлена приложением к порядку заполнения:

- 1 — дом (жилой);

- 2 — квартира;

- 3 — комната;

- 4 — доля в объектах из п. 1–3;

- 5 — земля под индивидуальную жилую застройку;

- 6 — земля под готовым жильем (домом);

- 7 — дом на земельном участке (в комплексе).

2. Подраздел 1.2 стр.020 — вносится признак налогоплательщика:

- 01 — сам собственник;

- 11 - пенсионер - собственник имущества, заявляющий вычет в порядке, предусмотренном п.10 ст. 220 НК РФ;

- 02 — супруг собственника (для случаев, когда право на вычет делится между супругами);

- 12 - супруг собственника - пенсионер;

- 03 — родитель несовершеннолетнего собственника;

- 04 - родитель-пенсионер несовершеннолетнего собственника

- иные варианты кодов для различных ситуаций по приложению 7 к порядку заполнения.

Сюда законодатели добавили новую строку 030 где нужно указать код способа приобретения недвижимости:

- 1 - новое строительство;

- 2 - приобретение готового жилья.

В стр. 031 - фиксируется код номера объекта:

- 1 - кадастровый номер;

- 2 - условный номер;

- 3 - инвентарный номер;

- 4 - номер отсутствует.

В стр. 032 - приводится номер объекта.

В стр. 033 - информация о местонахождении недвижимости.

4. Подраздел 1.4 служит для указания даты акта передачи имущества.

5. Подразделы 1.5 и 1.6 содержат информацию о дате регистрации недвижимости и участка.

6. Подраздел 1.7 - о величине доли в праве собственности.

7. В подразделе 1.8 отражается общая сумма вычета, на которую может претендовать обращающийся. Для нее установлен верхний предел — 2 000 000 рублей (п. 3 ст. 220 НК РФ). То есть сумма, заявляемая на вычет, может быть меньше (по фактически произведенным и подтвержденным расходам), но не больше. В случае превышения фактическими расходами верхнего предела в 2 млн рублей в подразделе все равно указывается предельная величина.

ВАЖНО! Если заполняются несколько разделов 1 приложения 7 по нескольким объектам, суммарное значение к вычету в подразделе 1.8 все равно не должно превышать 2 млн рублей.

8. В подраздел 1.9 проставляется величина уплаченных процентов по кредитам (займам), израсходованным на покупку (стройку) жилой недвижимости. Для процентов также установлена предельная величина, в которой можно воспользоваться вычетом по НДФЛ, — это 3 000 000 рублей.

ОБРАТИТЕ ВНИМАНИЕ! В п. 1.9 указывается сумма только фактически уплаченных процентов по заемным средствам. Для их подтверждения нужно брать справку в кредитной организации, которая предоставляла заем и получала проценты.

Заполнение приложения 7, если вычет оформляется в первый раз: раздел 2

В разделе 2 производится расчет суммы вычета. Собственно, это тот раздел, ради которого заполнена вся декларация. И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Первое, что следует знать обращающемуся за вычетом, — вычет предоставляется не из суммы НДФЛ (как многие ошибочно полагают), а из налоговой базы. Чтобы было понятнее, разберем на примере.

Петров приобрел квартиру за 3 000 000 рублей. Максимальный вычет по этой покупке, положенный ему по ст. 220 НК РФ, — 2 000 000 рублей. Всего за период, указанный в декларации, Петров заработал 800 000 рублей, НДФЛ с них составил 104 000 рублей. Вот эти 800 000 рублей и есть налоговая база Петрова. И именно ее следует уменьшать на сумму вычета. В данном случае — налоговая база может быть уменьшена в полном размере: 800 000 – 800 000 = 0. То есть Петрову вернут налог в сумме 104 000 рублей (800 000 × 13%). А остаток по вычету в 1 200 000 (2 000 000 – 800 000) рублей Петров может перенести на следующие годы.

При первичном заполнении приложения 7 в разделе 2 указывается:

- стр. 2.5 — налоговая база (Петров из примера поставит туда 800 000);

- стр. 2.6 — подтвержденные суммы расходов, на которые уменьшается налоговая база за период (Петров подтвердил документами все положенные ему 2 000 000, значит, поставит то значение, которое использует фактически, — 800 000);

- стр. 2.8 — остаток вычета, переносимый на следующие периоды (годы) (Петров поставит 1 200 000 в строку 2.8, предназначенную для вычета, который дается именно за покупку (стройку) самой недвижимости).

Приложение 7 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно

При переносе остатка, который можно поставить в вычет, на следующие годы — в этих следующих годах:

- порядок обращения за вычетом (остатком) сохранится — снова в налоговую с заявлением, документами и новой декларацией 3-НДФЛ;

- появятся нюансы в заполнении раздела 2 приложения 7 декларации.

Как заполнять лист 7 декларации 3-НДФЛ в случае переноса остатка положенного вычета на другой период, рассмотрим на примере.

Топорков П. Б. приобрел квартиру в 2019 году за 4 000 000 рублей. При этом на часть суммы Топорков взял кредит, который выплачивал в 2019 и 2020 годах. В 2020-м — в первый раз подал заявление на вычет за 2019-й год по подп. 3 п. 1 ст. 220 НК РФ (покупка недвижимости) и получил его в размере 514 200 рублей. А также задекларировал и подтвердил проценты за 2019 год, уплаченные банку по кредиту, который потратил на покупку квартиры, — 120 000 рублей. За 2020 год Топорков снова подает заявление на вычет. Сумма дохода, с которого удержан налог работодателем Топоркова, — 702 540 рублей. Кроме этого, Топорков включает в декларацию и оформляет документы по второй части процентов, которые он выплатил по кредиту, — 240 000 рублей.

Как все это отразится в приложении 7, рассмотрим далее:

- подразд. 2.1 - сумма налогового вычета за 2019 год - 514 200 руб.;

- подразд. 2.2. - величина вычта по процентам за 2019 год - 120 000 руб.;

- подразд. 2.6 - сумма документально подтвержденных расходов за отчетный 2020 год - 702 540 руб.;

- подразд. 2.7 - размер расходов по процентам за 2020 год - 240 000 руб.;

- подразд. 2.8 - остаток имущественного вычета, переносимый на последующие годы 783 260 руб. (2 000 000 - 514 200 - 702 540);

- подразд. 2.9 - остаток вычета по процентам - 0, т.к. уплаченная сумма поцентов соответствует утвержденному лимиту в 390 000 руб. (3 000 000 * 13%).

Таким образом, в следующем году Топорков будет иметь право снова подать на вычет и возврат НДФЛ на сумму 783 260 рублей по подп. 3 п. 1 ст. 220 НК РФ (покупка квартиры).

Пошаговый алгоритм заполнения 3-НДФЛ декларации для получения имущественного вычета см. в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в материал. Это бесплатно.

Итоги

Приложение 7 в 3-НДФЛ формируется в случаях, когда плательщик НДФЛ имеет право на вычет по налогу в результате сделок по улучшению жилищных условий. Правила заполнения листа установлены приказом ФНС от 28.08.2020 № ЕД-7-11/615@. Существуют нюансы заполнения приложения 7 в случаях, когда декларация на вычет налога подается в первый раз или подается повторно, на остаток подтвержденного вычета по прошлым периодам (годам).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Шаблон бланка данного документа в формате PDF вы можете скачать по следующей ссылке:

Отчетность по этой форме принимается налоговыми инспекциями при сдаче отчетности за 2020 год с 20.03.2021. Но если для подачи отчетности за 2020 год также можно было использовать и старую форму, то для отчетности 2021 необходимо применять только формат, утвержденный в приказе ФНС от 25.12.2020 № ЕД-7-3/958@.

Формат документа не претерпел кардинальных изменений, для большинства индивидуальных предпринимателей расчет налога производится по тем же алгоритмам, что используются с 2016 года. Изменения коснулись тех налогоплательщиков, которые применяли патентную систему налогообложения , а также тех, у кого налоговая ставка ниже стандартных 6 (15)% .

В разделах 1.1 и 1.2 добавлена строка 101. В ней указывается сумма налога, выплаченная в связи с применением ПСН. Эта сумма учитывается при расчете налога.

В разделах 2.1.1 и 2.2 был введен код признака налоговой ставки . В котором указывается:

Также, в данных разделах появились новые строки (124 и 264, соответственно), обосновывающие применение пониженных налоговых ставок (менее 6% или менее 15%), установленных региональными законами.

В статье разберем как рассчитывать значения в декларации УСН ИП, приведем образец заполнения.

Внимание! Приведенный образец сформирован с помощью онлайн-калькулятора в левой колонке сайта. Введите ваши данные и получите образец декларации бесплатно.

Образец заполнения титульного листа новой декларации по УСН

При заполнении документа действует правило: если количество клеточек превышает количество символов, в пустых клеточках ставится тире .

На титульном листе заполняются следующие обязательные строки:

ИНН . 12 символов у ИП, 10 символов у ЮЛ.

Номер страницы . Нумеруются только заполненные и существующие в подаваемом отчете страницы.

Отчетный год . Указывается год, по итогам которого составляется налоговый отчет.

Код налогового органа . Каждой налоговой инспекции присвоен четырехзначный код, указывается тот, в которую подается документ.

Телефон . Поле не обязательное, но его указать желательно. Лучше ответить на вопросы инспектора по телефону, чем ждать письменного вызова.

Дата . Указывается дата подачи отчета. Дату заполнения можно ставить лишь в случае отправки налоговой декларации по почте.

Далее заполним разделы, используя конкретный пример.

В декларации нужно указывать целые числа, поэтому дробные значения при расчетах округляются. Как правило используется правило арифметического округления, но при вычислениях значений некоторых строк (Стр. 140, 141, 142, 143 и др.) используется округление в меньшую сторону. Если результатом вычисления является ноль, в строке ставим прочерк.

Заполнение раздела 2.1.1

Строка 101 . В этой строке указывается код признака применения налоговой ставки. Он может быть 1, если ставка не более 6% и 2, если налогоплательщик превысил лимиты по доходу или количеству работников и ему необходимо платить 8%. Исходя из этого правила ставим — 1.

Строка 110 . Здесь указываются ваши доходы за 1 квартал. Сумма 753011 руб. В вычислениях возможны дробные значения, но для внесения в декларацию суммы округляются (ст. 52 НК РФ).

Строка 111 . Здесь указываются ваши доходы за полугодие. Суммируются доходы полученные в 1 и 2 кварталах, результат округляется:

753011 + 877244 = 1630255 руб.

Строка 112 . Здесь указываются ваши доходы за 9 месяцев. Суммируются доходы полученные в 1, 2 и 3 кварталах, результат округляется:

753011 + 877244 + 653007 = 2283262 руб.

Строка 113 . Здесь указываются ваши доходы за налоговый период. Суммируются доходы полученные в 1, 2, 3 и 4 кварталах, результат округляется:

753011 + 877244 + 653007 + 745014 = 3028276 руб.

Строки 120, 121, 122, 123 . В данных строках указывается процентная ставка налога.

Для каждого значения отводится 4 клеточки, если число меньше, оно спереди дополняется нулями. Если пункта или подпункта нет, ставим 0.

Строка 130 . Рассчитываем сумму исчисленного налога за 1 квартал, округляя полученное значение до рублей:

Стр.110 х Стр.120 : 100 = 753011 х 6 : 100 = 45181 руб.

Строка 131 . Рассчитываем сумму исчисленного налога за полугодие, округляя полученное значение до рублей:

Стр.111 х Стр.121 : 100 = 1630255 х 6 : 100 = 97815 руб.

Строка 132 . Рассчитываем сумму исчисленного налога за 9 месяцев, округляя полученное значение до рублей:

Стр.112 х Стр.122 : 100 = 2283262 х 6 : 100 = 136996 руб.

Строка 133 . Рассчитываем сумму исчисленного налога за налоговый период, округляя полученное значение до рублей:

Стр.113 х Стр.123 : 100 = 3028276 х 6 : 100 = 181697 руб.

Заполнение раздела 1.1

Строка 010 . В этой строке указывается код ОКТМО, значение можо узнать на сайте Федеральной информационной адресной системы.

Строка 020 . Вычисляем значение строки по формуле:

(Стр.130 — Стр.140)разд.2.1.1 — Стр.160 разд. 2.1.2 = (45181 — 10219) — 28350 = 6612 руб.

Полученное число больше ноля, в Стр.020 указываем 6612. Именно эту сумму необходимо заплатить до 25 апреля отчетного года.

Строки 030, 060, 090 . Эти строки заполняются только в случае изменения ОКТМО, поэтому при заполнении декларации поставим прочерки. Именно прочерки, а не повторяющее значение строки 010, это регламентировано правилом заполнения декларации.

Строка 040 . Вычисляем значение строки по формуле:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (97815 — 20437) — 56700 — 6612 = 14066 руб.

Полученное число больше ноля, в Стр.040 указываем 14066. Именно эту сумму необходимо заплатить до 25 июля отчетного года.

Строка 050 . Проверяем выполнения условия:

(Стр.131 — Стр.141)разд.2.1.1 — Стр.161 разд. 2.1.2 — Стр.020 = (97815 — 20437) — 56700 — 6612 = 14066 руб.

Получаем ноль, условие НЕ выполняется, в Стр.050 ставим прочерк, суммы к уменьшению нет.

Строка 070 . Проверяем выполнения условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (136996 — 30656) — 85050 — (6612 + 14066 — 0) = 612 руб.

Полученное число больше или равно нолю, условие выполняется. Значение Стр.070 вычисляется по той же формуле, поэтому в Стр.070 вносим полученное значение 612. Эту сумму необходимо заплатить до 25 октября отчетного года.

Строка 080 . Проверяем выполнения условия:

(Стр.132 — Стр.142)разд.2.1.1 — Стр.162 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050) = (136996 — 30656) — 85050 — (6612 + 14066 — 0) = 612 руб.

Полученное число больше или равно нулю, условие НЕ выполняется. В Стр.080 ставим прочерк, суммы к уменьшению нет.

Строка 100 . Проверяем выполнения условия:

(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) — Стр. 101 == (181697 — 40874) — 113400 — (6612 + 14066 — 0 + 612 — 0) — 0 = 6133 руб.

Полученное число больше или равно нолю, условие выполняется. Значение Стр.100 вычисляется по той же формуле, поэтому в строку вносим полученное значение 6133.

Строка 101 . Эта строка заполняется только предпринимателями, утратившими право на патентную систему налогообложения.

Строка 110 . Проверяем выполнения условия:(Стр.133 — Стр.143)разд.2.1.1 — Стр.163 разд. 2.1.2 — (Стр.020 + Стр.040 — Стр.050 + Стр.070 — Стр.080) = (181697 — 40874) — 113400 — (6612 + 14066 — 0 + 612 — 0) = 6133 руб.

Полученное число больше или равно нолю, условие НЕ выполняется. В Стр.110 ставим прочерк, суммы к уменьшению нет.

Заполнение раздела 2.1.2

Данный раздел заполняется только плательщиками торгового взноса (действует только в Москве). У прочих налогоплательщиков этого раздела в документе не будет.

Строки 110, 111, 112, 113 . В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивается торговый сбор, значения этих строк берутся из соответствующих строк 110, 111, 112, 113 раздела 2.1.1.

Строки 130, 131, 132, 133 . В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивается торговый сбор, значения этих строк берутся из соответствующих строк 130, 131, 132, 133 раздела 2.1.1.

Строки 140, 141, 142, 143 . В случае осуществления только вида предпринимательской деятельности, в отношении которого уплачивается торговый сбор, значения этих строк берутся из соответствующих строк 140, 141, 142, 143 раздела 2.1.1.

Строка 150 . В этой строке указывается сумма торгового сбора за первый квартал (дробное число округляется) — 28350.

Строка 151 . В этой строке указывается сумма торгового сбора за полугодие, т.е. суммируем значения торгового сбора за первый и второй кварталы (дробное число округляется), получаем 56700.

Строка 152 . В этой строке указывается сумма торгового сбора за 9 месяцев, т.е. суммируем значения торгового сбора за первый, второй и третий кварталы (дробное число округляется), получаем 85050.

Строка 153 . В этой строке указывается сумма торгового сбора за налоговый период, т.е. суммируем значения торгового сбора за четыре квартала (дробное число округляется), получаем 113400.

Стр.130 — Стр.140 = 45181 — 10219 = 34962

Полученное число больше или равно Стр.150, значит Стр.160 должна равняться Стр.150. Но есть еще одно условие: Стр.160 должна быть меньше или равна (Стр.130 — Стр.140)раздела 2.1.1. Проверяем:

(Стр.130 — Стр.140) раздела 2.1.1 = (45181 — 10219) = 34962.

Условие выполняется, поэтому Стр.160 равна Стр.150, т.е. 28350.

Стр.131 — Стр.141 = 97815 — 20437 = 77378

Полученное число больше или равно Стр.151, значит Стр.161 должна равняться Стр.151. Но есть еще одно условие: Стр.161должна быть меньше или равна (Стр.131 — Стр.141)раздела 2.1.1. Проверяем:

(Стр.131 — Стр.141) раздела 2.1.1 = 97815 — 20437 = 77378.

Условие выполняется, поэтому Стр.161 равна Стр.151, т.е. 56700.

Стр.132 — Стр.142 = 136996 — 30656 = 106340

Полученное число больше или равно Стр.152, значит Стр.162 должна равняться Стр.152. Но есть еще одно условие: Стр.162 должна быть меньше или равна (Стр.132 — Стр.142)раздела 2.1.1. Проверяем:

(Стр.132 — Стр.142) раздела 2.1.1 = 136996 — 30656 = 106340.

Условие выполняется, поэтому Стр.162 равна Стр.152, т.е. 85050.

Стр.133 — Стр.143 = 181697 — 40874 = 140823

Полученное число больше или равно Стр.153, значит Стр.163 должна равняться Стр.153. Но есть еще одно условие: Стр.163 должна быть меньше или равна (Стр.133 — Стр.143)раздела 2.1.1. Проверяем:

(Стр.133 — Стр.143) раздела 2.1.1 = 181697 — 40874 = 140823.

Условие выполняется, поэтому Стр.163 равна Стр.153, т.е. 113400.

Заполненный образец новой декларации по УСН можно скачать по ссылке (файл PDF).

Читайте также: