Налоги в древнем мире

Обновлено: 13.05.2024

Во все времена налоговая стратегия властей сводится к тому, чтобы собрать как можно больше денег. Учитывая постоянные финансовые трудности того или иного государства, чиновники вынуждены идти на всевозможные ухищрения, дабы пополнить стремительно пустеющую казну. Естественно у населения цель была совсем другая: заплатить как можно меньше, а лучше совсем ничего не платить.

Если в древности сборы существовали, чтобы вести войну (в мирное время в Римской империи и Афинах налогов не было), то в наше время руководители Гвинейской Республики ввели в стране налог на мир – каждый год без войны обходился гвинейцам в кругленькую сумму.

Деньги не пахнут

Это утверждение приписывают римскому императору Веспасиану, который взимал с подданных плату за пользование туалетом. Его примеру последовали чиновники Венеции, которые с 1999 года установили налог на пользование общественными туалетами. Для тех, кто хочет сэкономить на этой естественной надобности предусмотрены абонементы сроком от года до трех лет. Если учесть, что Венецию ежегодно посещают десять миллионов гостей, то сумма в итоге получается внушительной. Этого венецианским чиновникам показалось мало, и они придумали налог на тень. Согласно предписанию владельцы магазинов, где есть навесы над витринами и козырьки над входом, вынуждены были платить налог на тень, падающую на коммунальную землю.

Машина не роскошь, а средство передвижения

Эта поговорка в некоторых странах звучит издевательски. Порой за более комфортное и безопасное средство передвижения приходится платить немалые деньги. Правительство Малайзии, например, защищая свой автопром, обложило трехсотпроцентным налогом импортные иномарки. За счет различных налоговых накруток продаваемые в Южной Корее импортные автомобили стоят в среднем на 75-80 % дороже, чем у производителей. В Шанхае власти объявили о скором введении налога на загрязнение воздуха, которым будут облагаться все автомобилисты города.

Собака – друг человека, или объект налогообложения?

Во многих странах мира любители собак обязаны платить налоги со своих любимцев. Ставка может быть единой, а может зависеть от породы собаки. В Пекине, например, с января 1995 года введены ограничения на численность собак в восьми центральных районах города, а налог, взимаемый с их владельцев, повышен до пяти тысяч юаней (600 долларов) при первичной регистрации. Кроме того, столичные любители четвероногих должны ежегодно платить сбор в размере двух тысяч юаней.

Власти специальной экономической зоны Шаньтоу (Китай) обложили владельцев собак непосильной данью. За регистрацию приглянувшегося пса в полиции следует раскошелиться на юаневый эквивалент в размере 1 200 долларов плюс еще по 400 в год за медицинскую проверку. И все это ради того, чтобы в городе стало меньше пострадавших от укусов собак людей. Расчет прост: суммы, намного превышающие годовой доход рядового собаковода-любителя, поставят его перед нелегким, но предопределенным выбором, а значит, и кусачих собак в городе станет меньше. Вот только беспризорных собак неизбежно станет больше. Хватит ли сил и средств у чиновников на то, чтобы отловить и устроить в приюты бездомных животных.

Довольно много платят и японские любители четвероногих. С 1994 года правительство повысило налог: независимо от породы собаки хозяин теперь выкладывает ежегодно до 20 долларов.

Заплатил налоги – твори спокойно

В СССР существовала уголовная статья за тунеядство, поэтому художники, поэты, музыканты не могли заниматься просто творчеством, они должны были числиться в каких-то организациях, приносить пользу государству и естественно платить налоги. В Мексике нашли оригинальный способ взимать налоги с творческой интеллигенции: художники имеют право платить свои налоги в натуральной форме. Законодательство этой страны позволяет использовать для уплаты созданные налогоплательщиком скульптуры, живопись и другие произведения искусства. Стоимость каждого представленного в счет уплаты налога произведения оценивается специальной экспертной комиссией. Лучшие работы выставляются в музеях и галереях столицы Мексики.

Один из основных источников налоговых поступлений в Египте – исполнительницы танца живота. Они ежегодно платят в качестве подоходного налога около 264 миллионов долларов.

Налоги во спасение души

Как развивалась система налогообложения в древние времена

Вначале четкого регулирования и распределения, кто кому и сколько должен платить, конечно, не было. Считалось, что государство вправе буквально отнимать у своих граждан определенную часть дохода в случае необходимости. Когда внезапно обрушивался враг, стихийное бедствие или эпидемия, никто не церемонился, и отобранные средства шли на устранение беды. Однако времена менялись, постепенно система стала приобретать определенный вид.

Плата с бедных и пленных

Чаще всего особенностью древнего налогообложения являлось то, что плата взималась лишь с определенных категорий людей. И чем менее благородными они были по происхождению, тем больше и платили. Особенно не везло крестьянам, ремесленникам, торговцам из разных стран, одним словом тем, кто трудился не покладая рук.

Древнеримские завоеватели облагали налогами только тех, кого они поработили. Любопытно, что, чем больше и упорнее сопротивлялись местные жители, тем большим поборам они впоследствии подвергались.

Славился своими налогами и Древний Египет. В нем была столь сложная бюрократическая система, что содержать ее на деньги государства было практически невозможно. Пришлось требовать выплат с простых граждан, чтобы было чем кормить всевозможные непонятно для чего существующие департаменты. Для учета денежных поступлений даже завели специалистов, которые в то время назывались писцы.

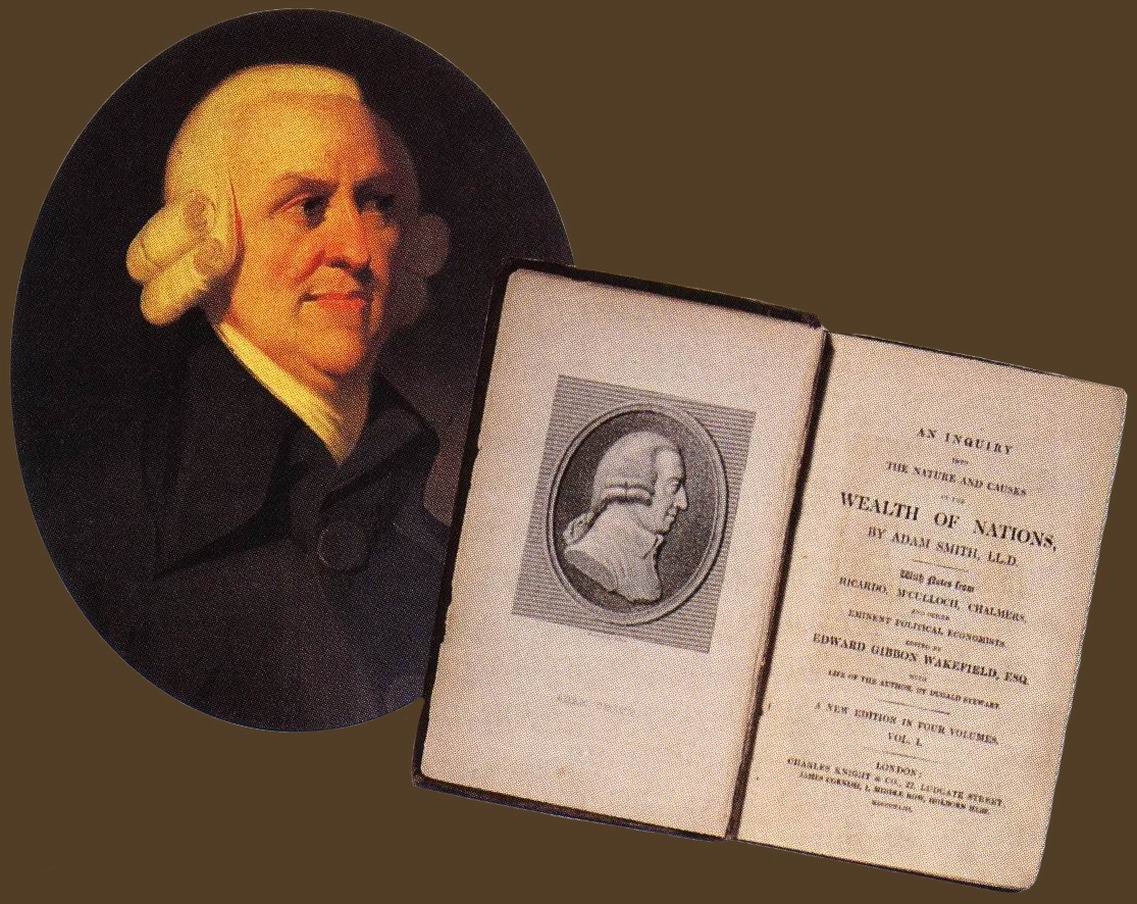

Новый взгляд Адама Смита

Основная мысль сводилась к тому, что налог — это признак не рабства, а свободы. В общем, экономист решил повлиять на мировоззрение и философию людей, чтобы им стало проще жить и расставаться со своими доходами и накоплениями.

Конечно, Адам Смит вывел формулу идеальной системы налогообложения. В частности он изложил мудрую мысль о том, что размер выплат должен формироваться индивидуально, в зависимости от величины дохода конкретного гражданина. Плательщику необходимо понимать, что он вносит средства для своей собственной пользы, чтобы в случае несчастья ему помогли.

Кроме того, мудрый Адам первым ввел разумное предложение каким-то образом урегулировать и согласовать систему налогообложения, чтобы граждане заранее знали, кому и сколько примерно они будут платить. А то всем так надоели неприятные сюрпризы… Как ни странно, до Смита почему-то никто больше до этого не додумался, все спокойно относились к полному произволу.

Экономист предложил взимать выплаты самым удобным для человека способом. Банкоматов тогда еще не было да и безналичного расчета тоже. Адам имел в виду, что крестьяне, например, должны платить после сбора урожая — это для них благоприятное время, когда есть хоть какие-то запасы в доме, и люди соответственно не реагируют с явным раздражением на приход очередного сборщика податей.

Особенно ценное замечание Смита заключалось в том, что в казну государства должна попадать вся сумма, уплаченная человеком… а не как обычно.

Адам Смит призывал поощрять предпринимателей, успешных торговцев и зажиточных крестьян, чтобы они не воспринимали налоги как наказание.

Как бы там ни было, сегодняшнего существования государства без развитой системы налогообложения представить никак нельзя. Налоги были, есть и будут: никуда от этого не деться.

Налоги как основной источник образования государственных финансов через изъятие в виде обязательных платежей части общественного продукта известны с незапамятных вре-мен. При этом налогообложение как элемент рыночной культуры присуще всем государст-венным системам как рыночного, так и нерыночного типа хозяйствования. В связи с этим о налогообложении можно говорить как о феномене человеческой цивилизации, как о ее не-отъемлемой части.

Содержание

Введение……………………………………………………………………………………..3

1. Налоги в Древнем мире………………………………………………………………..……4

1.1 Этапы развития…………………………………………………………………. …. 4

1.2 Развитие налогов в Древней Греции……………………………….…………………5

1.3 Развитие налогов в Древнем Риме………………………………………..………………..5

1.4 Развитие налогов в Древней Руси…………………………………………. 7

2. Налоги в средневековой Европе…………………………………….……………………10

3. Налоги в Средневековой России………………………………………………………….15

4. Налоги в современном мире………………………………………………………………17

4.1 Современный налог…………………………………………………. 17

4.2 Виды налогов……………………………………………………….………………. 17

4.3 Основные функции налогов……………………………………….…………….…..18

4.4 Налоговая нагрузка и влияние налогов на экономику……………. 19

Заключение………………………………………………..…………………………….….21

Библиографический список…………………………………………….…………………23

Работа содержит 1 файл

ЯНА.doc

Министерство образования и науки Российской Федерации

Государственное образовательное учреждение высшего

профессионального образования

Выполнила студентка 1-го курса

учебной группы БУА и А - № 1012

Проверила: к.т.н. Мутовкина Н.Ю.

- Налоги в Древнем мире……………………………………………………………….. ……4

- Этапы развития………………………………………………………… ………. …. 4

- Развитие налогов в Древней Греции……………………………….…………………5

- Развитие налогов в Древнем Риме………………………………………..………………..5

- Развитие налогов в Древней Руси…………………………………………. . 7

- Современный налог…………………………………………………. . 17

- Виды налогов……………………………………………………….… ……………. 17

- Основные функции налогов……………………………………….…………….… ..18

- Налоговая нагрузка и влияние налогов на экономику……………. . 19

Налоги как основной источник образования государственных финансов через изъятие в виде обязательных платежей части общественного продукта известны с незапамятных времен. При этом налогообложение как элемент рыночной культуры присуще всем государственным системам как рыночного, так и нерыночного типа хозяйствования. В связи с этим о налогообложении можно говорить как о феномене человеческой цивилизации, как о ее неотъемлемой части.

История налогов насчитывает тысячелетия. Налоги выступили необходимым звеном экономических отношений с момента возникновения государства и разделения общества на классы, когда нарождающиеся социально-государственные механизмы древнего мира потребовали соответствующего финансирования.

В нашей стране значение налогов в экономической жизни общества просто отрицалось. Провозглашалось, что наше государство будет жить без налогов и что последние из них будут вскоре отменны. Такие лозунги основывались на непонимании экономических законов, ибо в то же самое время налоги в форме отчислений от прибыли предприятий и организаций фактически составляли от 55 до 90 %. [9]

Актуальность данной темы в том, что знание истории налогообложения не только расширит кругозор специалистов, но и поможет лучше ориентироваться в современной налоговой системе, перенимать успешный опыт своих предшественников и при этом не повторять ошибок.

1.1 Этапы развития

В развитии форм и методов взимания налогов можно выделить три крупных этапа. На начальном этапе развития от древнего мира до начала средних веков государство не имеет финансового аппарата для определения и сбора налогов. Оно определяет лишь общую сумму средств, которую желает получить, а сбор налогов поручает городу или общине. Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI — начало XIX вв.) в стране возникает сеть государственных учреждений, в том числе финансовых, и государство берет часть функций на себя: устанавливает квоту обложения, наблюдает за процессом сбора налогов, определяет этот процесс более или менее широкими рамками. Роль откупщиков налогов в этот период еще очень велика. И, наконец, третий, современный, этап — государство берет в свои руки все функции установления и взимания налогов, ибо правота обложения успели выработаться. Региональные органы власти, местные общины играют роль помощников государства, имея ту или иную степень самостоятельности. [4]

На самых ранних ступенях государственной организации начальной формой налогообложения можно считать жертвоприношение. Не следует думать, что оно было основано исключительно на добровольных началах. Жертвоприношение было неписаным законом и таким образом становилось принудительной выплатой или сбором. Причем процентная ставка сбора была достаточно определенной. В Пятикнижии Моисея сказано: и всякая десятина на земле из семени земли и из плодов дерева принадлежит Господу.

1.2 Развитие налогов в Древней Греции

В Древней Греции в VII—IV вв. до Р.Х. представители знати, закладывая основы государства, ввели налоги на доходы в размере одной десятой или одной двадцатой части доходов. Были и акцизы в виде привратных сборов (т. е. у ворот города). Это позволяло концентрировать и расходовать средства на содержание наемных армий, на возведение укреплений вокруг городов-государств, на строительство храмов, водопроводов, дорог, на устройство праздников, раздачу денег и продуктов беднякам и на другие общественные цели. В то же время в древнем мире имелось и серьезное противодействие налогообложению. В Афинах, например, считалось, что свободный гражданин отличается тем, что не должен платить налогов. Личные налоги считались носящими на себе печать рабства, и некоторые полноправные граждане полагали их унизительными для себя. С неохотой признавали они и налоги с имущества. Афиняне готовы были вносить добровольные пожертвования, а дань они предпочитали получать с побежденных врагов, а также со своих союзников. Некогда предстояли крупные расходы, то совет или народное собрание города устанавливали процентные отчисления от доходов.[4]

1.3 Развитие налогов в Древнем Риме

Одной из первых организованных налоговых систем, многие стороны которой находят отражение и в современном налогообложении, является налоговая система Древнего Рима. На ранних этапах развития Римского государства налоговые механизмы использовались исключительно для финансирования военных действий. Граждане Рима облагались налогами в соответствии со своим достатком на основании заявления о своем имущественном состоянии и семейном положении (прообраз декларации о доходах). Определение суммы налога (ценз) проводилось специально избранными чиновниками.

Уже в Римской империи налоги выполняли не только фискальную функцию, но и функцию регулятора тех или иных экономических отношений.

Интересно отметить, что многие принципы определения объектов налогообложения и подходы по установлению тех или иных налоговых сборов сохранились до наших дней. Если сравнивать налоговые системы Древнего Рима и современной России, то ряд платежей поражают своей схожестью.[1]

Каждый житель Древнего Рима был обязан в определенный день представить властям общины свою декларацию. Налоговые документы хранились в финансовом органе и служили базой для последующих переписей имущественного состояния (цензов). Что представлял собой провинциальный ценз в Римской империи? Сведения о землевладении в Иудее, например, содержали в себе:

• наименование отдельного подворья, к какой общине оно относится и в каком угодье находится, кто является его двумя ближайшими соседями;

• количество моргенов пахотных угодий, которые могут быть засеяны в ближайшие десять лет;

• сколько на участке имеется виноградных лоз;

• сколько моргенов земли и сколько деревьев насчитывают оливковые плантации;

• сколько моргенов лугов будет скошено в ближайшие десять лет;

• сколько приблизительно моргенов земли отводится под пастбища;

• сколько моргенов земли приходится на лесные угодья, способные давать деловую древесину;

• пол и возраст всех членов семьи.

1.4 Развитие налогов в Древней Руси

Налоги

Краткая всемирная история налогообложения1. Появление налогов

1.1. Когда появились налоги?

История налогов уходит корнями в глубокую древность. Во всяком случае, документальные подтверждения их существования в виде натуральных сборов обнаруживаются примерно в V в. д.н.э. Налоги появились вместе с государствами и со временем, после введения денежной системы, стали играть гланую роль в формировании его казны. У властей были популярны чрезвычайные (на случай войны) и целевые (например, на содержание госслужащих) налоги, когда определенная госудаственная нужда финансировалась путем введения специального налога. Налоговое бремя в древности было чрезвычайно высоким. И позднее непомерное налоговое бремя постоянно вызывало раздражение жителей самых разных стран и вело даже к восстаниям (историки насчитывают только в Европе более 80 таких "налоговых бунтов").

1.2. Почему платили налоги?

К современному обоснованию существования налогов человечество пришло не сразу. Вначале преобладала идея дара - гражданин делал подарок властелину в благодарность за защиту от врагов. Затем ее сменила идея смиренной просьбы правительства к народу о поддержке ради решения общих задач нации. Эта идея плавно переросла в представление о необходимости помощи граждан своему правительству денежными средствами. Четвертой ступенькой восхождения к современным налогам стала идея о жертвах, приносимых гражданами в интересах государства. Пятой - теория о долге гражданина перед государством. Шестой уровень развития идеи налогообложения - убежденность в праве государства принудительно изымать деньги у граждан ради общего блага страны. И, наконец, на седьмой ступеньке налогового прогресса родилось представление о налогах как о необходимой плате за жизнь в цивилизованном обществе.

1.3. Кто платил налоги?

Ответ на этот вопрос на протяжении большей части известной нам истории человечества был один и тот же: платить налоги должно основное население - "неблагородные", т. е. крестьяне, ремесленники, торговцы, жители колоний. Это их обязанность, поскольку своими деньгами они должны обеспечивать доходы правителей страны и их придворных. Идея налогообложения как обязанности свободного гражданина страны родилась относительно недавно — после того, как в Англии, США, а затем и странах Западной Европы возникли конституции и демократические государственные механизмы.

1.4. С чего платили налоги?

Как показывает история, налоги взимались с чего угодно. Например, в Древнем Риме: от налога на огурцы до сбора с проституток.

2. Древний мир (до V в. д.н.э.)

и Античность ( V в. д.н.э. - V в. н.э.)2.1. Древний Египет

В Древнем Египте, где власть принадлежала мощной бюрократии, потребность в деньгах для содержания такого государственного аппарата оказалась столь велика, что породила множество разнообразных налогов. Налоговые чиновники (их функции в то время выполняли писцы — самые грамотные члены общества) сопровождали египтян даже в загробную жизнь: в гробницах фараонов среди статуэток прочих слуг, призванных сопровождать владыку после смерти, обнаруживаются и статуэтки писцов-налоговиков. Они должны были и на том свете помогать фараону наполнять государственную казну.

Рис. Налоги Древнего Египта

2.2. Древняя Греция

В Древней Греции тоже существовала своя налоговая система. Ставка подоходного налога составляла здесь от 10 до 20%. Но свободные граждане Афин налогов не платили, предпочитая им добровольные пожертвования. Однако если государству предстояли крупные расходы - война или большое строительство, народное собрание вводило обязательное налогообложение для всех. Деньги налогоплательщиков расходовались на содержание наемных армий, возведение храмов и оборонительных укреплений, строительство дорог, устройство празднеств, раздачу денег беднякам и другие общественные нужды.

2.3. Древний Рим

Великая Империя, Его государственное устройство стало образцом для государств Европы, которые появились гораздо позднее. Да и налоговая система римлян послужила примером для подражания. Такие понятия, как ценз, акциз, фискал, откупщик, дошли, до нас с тех далеких времен. Пока Рим оставался городом-государством, его налоговая система была не очень сложной. В мирное время налогов не существовало вовсе, а расходы покрывались путем сдачи в аренду общественных земель. Государственный же аппарат фактически содержал себя сам. Избранные магистраты не только исполняли обязанности безвозмездно, но еще и вносили на общественные нужды собственные средства, считая это почетным. В военное время граждане Рима облагались налогами в соответствии со своим достатком, для чего раз в пять лет подавали избранным чиновникам-цензорам заявление о своем имущественном и семейном положении. На основании этих заявлений, ставших прообразом современных налоговых деклараций. и определялась сумма налога (ценз).

Шли годы. Римское государство росло, постепенно превращаясь в империю. Победоносные войны позволяли присоединять к нему все новые и новые земли, получившие название провинций. Усложнялась и налоговая система. На завоеванных землях вводились коммунальные (местные) налоги и повинности, причем чем более упорное сопротивление оказывали римским легионерам жители покоренных земель, тем более высоким налогом они облагались.-

1. Сбор на содержание надзора за рынком.

2. Портовые пошлины при погрузке и выгрузке.

3. Дорожная пошлина.

4. Налог за закрепление сделки (налог с продаж).

5. Сбор за ярлык для ослов.

6. Налог на наследство.

7. Сбор за обмен и размен денег.

8. Сбор при уплате налога за выписку квитанции и прикладывание печати. 9. Сбор со скота.

10. Налог на владение рабами.

11. Налог в продовольственный фонд столицы.

12. Земельный налог.

13. Специальный налог на огороды.

14. Налог на вино.

15. Налог на пшеницу.

16. Налог на огурцы.

17. Сбор с квартирной платы.

18. Сбор с рыботорговцев.

19. Сбор с ломовиков.

20. Сбор с банщиков.

21. Сбор с проституток.

22. Подушная подать.

23. Налог на доход от фиников.

24. Налог на доход с земли под постройкой.

25. Сбор на воздвижение статуй.

26. Сбор на содержание неимущих.

27. Квартирный налог.

28. Пошлины с вина.

29. Сбор на содержание бань.

30. Сбор на содержание именитых гостей.

31. Сбор на содержание речной стражи.

32. Сбор на содержание тюрьмы для недоимщиков.

33. Сбор на содержание гарнизона.

34. Сбор на содержание сторожевых вышек.

35. Сбор на золотой венок в качестве выражения верноподданнических чувств представителю высшей власти.

36. Сбор на жалованье полиции.

37. Сбор на содержание и ремонт плотин.

38. Сбор на содержание сборщиков налогов.

39. Сбор на канцелярские принадлежности для правительственных учреждений.

40. Сбор на устройство зрелищ.

41. Сбор на содержание начальника района.

42. Сбор на благотворительность.

43. Налог на торговый оборот.

44. Налог на мыло.

45. Пошлины ввозные и вывозные.

46. Пошлины на пропуск в ворота.

3. Средние века

( V - XVI вв. н.э.)В Византийской империи, где только прямых налогов существовал 21 вид, а также всевозможные косвенные и чрезвычайные налоги, налоговое бремя привело к сокращению налоговой базы и ослаблению государства.

В Западной Европе во времена Средневековья налоги были мало распространены. Они были важнейшим источником доходов преимущественно для католической церкви. Содержание же короля, его двора, армии, равно как и благосостояние дворянства обеспечивались не столько за счет налогов, сколько за счет платы, которая взималась с крестьян, живших и работавших на землях этих феодалов. И о каких-либо принципах налоговой справедливости и рациональности в то время даже и говорить не приходится.4. Новое время

( XVI - XIX вв. н.э.)Современное европейское государство сформировалось в основном в ХVI-ХVII вв., однако его система налогообложения была еще далека от совершенства. После распада феодальной системы основным объектом налогообложения закономерно стала земля - ведь именно она в те времена была главным источником богатства в экономике всех стран. Поначалу размер земельного налога определялся площадью сельскохозяйственных земель, и лишь потом родилась идея брать налог в зависимости от того годового дохода, который землевладелец мог получить от использования своей земли. Затем в североамериканских колониях Великобритании был введен всеобъемлющий налог на собственность. Он взимался не только с земли как таковой, но и с построек на ней, а также личного имущества и ожидаемых доходов людей, которые на этой земле жили.

Значительная часть средств поступала в казну через систему чрезвычайных налогов, а их сбор находился в руках откупщиков, то есть дельцов, которые называли на торгах самую высокую цену за право сбора очередного налога и таким образом откупали его. Деньги поступали в государственную казну, а откупщик занимался сбором налогов, стараясь при этом получить максимальную прибыль за счет комиссионных. Надо ли говорить, к каким злоупотреблениям это приводило и насколько непопулярными личностями были откупщики у населения, если еще средневековый церковный деятель и философ Фома Аквинский называл налоги узаконенной формой грабежа.Рис. Европейские налоги

Достаточно рациональная налоговая система возникла на рубеже ХVII-ХVIII вв., когда в европейских странах в основном сложилось административное государство, располагавшее чиновничьим аппаратом. Доходы, как и в Древнем Риме, поступали через систему прямых и косвенных налогов. Прямые налоги в основной массе приходились на подушный и подоходный, ставка которых колебалась от 10 до 15%. Дворянство и духовенство от их уплаты освобождались, и налоговое бремя несли буржуазия и крестьянство. Основным косвенным налогом был акциз, размеры которого колебались от 5 до 25%. Но тут опять наметилось противоречие. Принося большие доходы в казну, налоги на предметы потребления сдерживали развитие торговли. Государство все сильнее нуждалось не только в системе, но и в научной теории налогообложения.

Создателем такой теории считается видный шотландский экономист и ученый XVIII в. Адам Смит. В противовес Фоме Аквинскому он утверждал, что налоги для налогоплательщика - признак не рабства, а свободы. Труд А.Смита "Исследование о природе и причине богатства народов", увидевший свет в 1776 г., определил основные принципы налогообложения, не утратившие значения и поныне:

- Принцип справедливости ("Подданные государства должны по возможности, соответственно своей способности и силам участвовать в содержании правительства, то есть соответственно доходу, каким они пользуются под покровительством и защитой государства).

- Принцип определенности ("Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа - все это должно быть ясно и определенно для плательщика. . Неопределенность обложения развивает наглость и содействует подкупности того разряда людей, которые и без того не пользуются популярностью даже в том случае, если они не отличаются наглостью и подкупностью").

- Принцип удобности ("Каждый налог должен взиматься в то время или тем способом, когда и как плательщику должно быть удобнее всего платить его").

- Принцип экономии ("Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из карманов народа возможно меньше сверх того, что он приносит государственному казначейству. Обязывая людей платить, он может тем самым уменьшать и даже уничтожать фонды, которые позволяли бы им осуществлять эти платежи с большей легкостью. . Неразумный налог создает большое искушение для контрабанды").5. Новейшее время (c XIX в. н.э.)

Главным источником государственных доходов стали налоги на доходы физических лиц и организаций. Это было вполне закономерно, так как становление после промышленной революции нового устройства экономической жизни общества привело к появлению вместо практически единственного источника доходов - земли - множества видов доходов и богатства.

Впервые прообраз современного налога на доходы был введен в Англии в 1799 году в связи с необходимостью найти деньги для войны с Наполеоном. А когда войска французского императора были окончательно разгромлены, англичане тут же отменили этот "неприятный" налог, и почти четверть века власти не решались его вновь ввести. Возрожденный спустя десятилетия, он стал образцом для аналогичных налогов в других странах. Но и там он приживался столь же тяжело, как и в Англии.

Во все времена экономистов занимал вопрос: формировать ли бюджет чисто фискальными методами или же стимулировать предпринимательскую деятельность и расширение налоговой базы путем снижения налогов? Какой путь вернее?

Практика показала, что реальное снижение налогов возможно лишь в государстве с прочной экономической базой. Только тогда снижение ставки налогообложения приведет к росту производства, который в дальнейшем компенсирует временное уменьшение налоговых поступлений. На таком принципе строят свою налоговую политику ведущие страны мира. Суть налоговых реформ, проведенных здесь в 80 - 90-е годы XX в., основывается на ускорении накопления капитала и стимулировании деловой активности. Снижаются ставки налога на прибыль корпораций (в США с 46 до 34%, в Великобритании с 45 до 35%, в Японии с 42 до 40%). Кроме того, снижен верхний уровень налогообложения личных доходов физических лиц, расширены интервалы необлагаемого дохода. Но снижение прямых налогов компенсируется ростом косвенных - налога с продаж, налога на добавленную стоимость и ряда других. Одновременно усилен контроль за соблюдением налогового законодательства и ужесточены экономические и юридические санкции к тем, кто его нарушает.6. Заключение

Хорошая система налогообложения - динамическое явление. Ведь налоги должны соответствовать особенностям страны, стадии экономического развития. Все это меняется. Вслед должна меняться и налоговая система.

История налогов уходит корнями в глубокую древность. Во всяком случае, документальные подтверждения их существования в виде натуральных сборов обнаруживаются примерно в V в. д.н.э. Налоги появились вместе с государствами и со временем, после введения денежной системы, стали играть гланую роль в формировании его казны. У властей были популярны чрезвычайные (на случай войны) и целевые (например, на содержание госслужащих) налоги, когда определенная госудаственная нужда финансировалась путем введения специального налога. Налоговое бремя в древности было чрезвычайно высоким. И позднее непомерное налоговое бремя постоянно вызывало раздражение жителей самых разных стран и вело даже к восстаниям (историки насчитывают только в Европе более 80 таких "налоговых бунтов").

1.2. Почему платили налоги?

К современному обоснованию существования налогов человечество пришло не сразу. Вначале преобладала идея дара - гражданин делал подарок властелину в благодарность за защиту от врагов. Затем ее сменила идея смиренной просьбы правительства к народу о поддержке ради решения общих задач нации. Эта идея плавно переросла в представление о необходимости помощи граждан своему правительству денежными средствами. Четвертой ступенькой восхождения к современным налогам стала идея о жертвах, приносимых гражданами в интересах государства. Пятой - теория о долге гражданина перед государством. Шестой уровень развития идеи налогообложения - убежденность в праве государства принудительно изымать деньги у граждан ради общего блага страны. И, наконец, на седьмой ступеньке налогового прогресса родилось представление о налогах как о необходимой плате за жизнь в цивилизованном обществе.

1.3. Кто платил налоги?

Ответ на этот вопрос на протяжении большей части известной нам истории человечества был один и тот же: платить налоги должно основное население - "неблагородные", т. е. крестьяне, ремесленники, торговцы, жители колоний. Это их обязанность, поскольку своими деньгами они должны обеспечивать доходы правителей страны и их придворных. Идея налогообложения как обязанности свободного гражданина страны родилась относительно недавно — после того, как в Англии, США, а затем и странах Западной Европы возникли конституции и демократические государственные механизмы.

1.4. С чего платили налоги?

Как показывает история, налоги взимались с чего угодно. Например, в Древнем Риме: от налога на огурцы до сбора с проституток.

2. Древний мир (до V в. д.н.э.)

и Античность (V в. д.н.э. - V в. н.э.)2.1. Древний Египет

В Древнем Египте, где власть принадлежала мощной бюрократии, потребность в деньгах для содержания такого государственного аппарата оказалась столь велика, что породила множество разнообразных налогов. Налоговые чиновники (их функции в то время выполняли писцы — самые грамотные члены общества) сопровождали египтян даже в загробную жизнь: в гробницах фараонов среди статуэток прочих слуг, призванных сопровождать владыку после смерти, обнаруживаются и статуэтки писцов-налоговиков. Они должны были и на том свете помогать фараону наполнять государственную казну.

Рис. Налоги Древнего Египта

![]()

2.2. Древняя Греция

В Древней Греции тоже существовала своя налоговая система. Ставка подоходного налога составляла здесь от 10 до 20%. Но свободные граждане Афин налогов не платили, предпочитая им добровольные пожертвования. Однако если государству предстояли крупные расходы - война или большое строительство, народное собрание вводило обязательное налогообложение для всех. Деньги налогоплательщиков расходовались на содержание наемных армий, возведение храмов и оборонительных укреплений, строительство дорог, устройство празднеств, раздачу денег беднякам и другие общественные нужды.

2.3. Древний Рим

Великая Империя, Его государственное устройство стало образцом для государств Европы, которые появились гораздо позднее. Да и налоговая система римлян послужила примером для подражания. Такие понятия, как ценз, акциз, фискал, откупщик, дошли, до нас с тех далеких времен. Пока Рим оставался городом-государством, его налоговая система была не очень сложной. В мирное время налогов не существовало вовсе, а расходы покрывались путем сдачи в аренду общественных земель. Государственный же аппарат фактически содержал себя сам. Избранные магистраты не только исполняли обязанности безвозмездно, но еще и вносили на общественные нужды собственные средства, считая это почетным. В военное время граждане Рима облагались налогами в соответствии со своим достатком, для чего раз в пять лет подавали избранным чиновникам-цензорам заявление о своем имущественном и семейном положении. На основании этих заявлений, ставших прообразом современных налоговых деклараций. и определялась сумма налога (ценз).

Шли годы. Римское государство росло, постепенно превращаясь в империю. Победоносные войны позволяли присоединять к нему все новые и новые земли, получившие название провинций. Усложнялась и налоговая система. На завоеванных землях вводились коммунальные (местные) налоги и повинности, причем чем более упорное сопротивление оказывали римским легионерам жители покоренных земель, тем более высоким налогом они облагались.Основные налоги Римской империи,

взимавшиеся в разных провинциях:1. Сбор на содержание надзора за рынком.

2. Портовые пошлины при погрузке и выгрузке.

3. Дорожная пошлина.

4. Налог за закрепление сделки (налог с продаж).

5. Сбор за ярлык для ослов.

6. Налог на наследство.

7. Сбор за обмен и размен денег.

8. Сбор при уплате налога за выписку квитанции и прикладывание печати. 9. Сбор со скота.

10. Налог на владение рабами.

11. Налог в продовольственный фонд столицы.

12. Земельный налог.

13. Специальный налог на огороды.

14. Налог на вино.

15. Налог на пшеницу.

16. Налог на огурцы.

17. Сбор с квартирной платы.

18. Сбор с рыботорговцев.

19. Сбор с ломовиков.

20. Сбор с банщиков.

21. Сбор с проституток.

22. Подушная подать.

23. Налог на доход от фиников.

24. Налог на доход с земли под постройкой.

25. Сбор на воздвижение статуй.

26. Сбор на содержание неимущих.

27. Квартирный налог.

28. Пошлины с вина.

29. Сбор на содержание бань.

30. Сбор на содержание именитых гостей.

31. Сбор на содержание речной стражи.

32. Сбор на содержание тюрьмы для недоимщиков.

33. Сбор на содержание гарнизона.

34. Сбор на содержание сторожевых вышек.

35. Сбор на золотой венок в качестве выражения верноподданнических чувств представителю высшей власти.

36. Сбор на жалованье полиции.

37. Сбор на содержание и ремонт плотин.

38. Сбор на содержание сборщиков налогов.

39. Сбор на канцелярские принадлежности для правительственных учреждений.

40. Сбор на устройство зрелищ.

41. Сбор на содержание начальника района.

42. Сбор на благотворительность.

43. Налог на торговый оборот.

44. Налог на мыло.

45. Пошлины ввозные и вывозные.

46. Пошлины на пропуск в ворота.

Римские граждане, проживавшие вне Рима, платили как государственные, так и местные налоги. Но если в мирные времена они от государственных налогов освобождались, то коренные жители провинций таких налоговых льгот не имели, что служило символом их подчиненного положения. Налоги на доходы отсутствовали - их заменяли налоги на наследство и подушный налог, который платили все граждане Рима (по схеме горизонтальной справедливости).Сбором налогов в римских провинциях занимались откупщики.

![]()

Контролировать их деятельность было довольно сложно, да и налогоплательщику было выгоднее дать взятку, нежели выплачивать непомерно высокие налоги. Коррупция и злоупотребление властью неизбежно вели к экономическому кризису, который разразился в 1 в. до н.э.

Рис. Налоги Древнего Рима

2.4. Налоги в Китае

![]()

В начале воцарения Сун наблюдалось расширение пахотных площадей и некоторое увеличение налогоплательщиков по сравнению с периодом Пяти династий. Но процесс концентрации земли приводил к потере крестьянами своего хозяйства, превращению их в арендаторов и сокращению налоговых поступлений. К тому же земельные собственники всячески пытались избежать налогообложения, сократить его. Попытки правительства бороться с этими явлениями не имели успеха .

В результате быстро росло налоговое бремя на крестьянство, что усугублялось нуждами на содержание огромного бюрократического аппарата и изнурительными войнами. Это, в свою очередь, вело к крестьянским восстаниям, которые приобретают довольно широкий размах уже в 90-х годах X в. (например, восстание в Сычуани). В 40-х годах XI в. вспыхивают крупные восстания в Шаньдуне и Хэбэе. В 1120—1122 гг. происходит известное восстание под руководством Фан Ла в Чжэцзяне. Но в целом, несмотря на размах крестьянского движения, оно не переросло в крестьянскую войну и правительству Сун удавалось подавлять восставших.

2.5. Налогообложение в Древней Руси

Началом финансового устройства в Древней Руси является установление даней. По сути, первоначально они были почти единственным источником доходов и служили удовлетворению потребностей князя и дружины. В дальнейшем содержание государственного аппарата потребовало уже реализации других задач. Каждая новая потребность вызывала новую повинность или подать. Для содержания исполнительных органов было установлено так называемое кормление; чрезвычайные подати взимались во время военных действий; для содержания войска появляются не чрезвычайные, а постоянные подати (стрелецкие деньги, хлеб и т. д.).

В целом понятие налога в Древней Руси основывалось на древнем понятии о государстве. Государь рассматривался не как Глава государства, а как вотчинник, и доходы его не отделялись от доходов, служивших для удовлетворения государственных нужд.

Все население делилось на две большие группы. Первая - класс, свободный от податей (княжеские слуги; духовенство; обеленные - люди, относящиеся к податному сословию, но по каким - либо причинам освобожденные). Вторая - податное сословие (городские обыватели; земледельцы).

На Руси о первых налогах, распределявшихся на регулярной основе, упоминается в летописях. В Лаврентьевской летописи указано: "В лето 6367 имаху дань Варяги из заморья на Чюди и на Словенах, на Мери и на Всех Кривичах; а Козари имаху на Полянах, и на Северах и на Вятичах, и маху по белей Веверице от дыма".

Княгиня Ольга в X в. в завоеванной земле уже устанавливает уставы и уроки, т.е. упорядочивает взимание даней-податей, а установившейся единицей обложения (дым, рало, плуг), говорящей о регулярности различных взиманий с народной массы, известные славянам задолго до Ольги, по крайней мере, в самом начале IX в., если не раньше.

Собирание налогов князями по большой части, бывали отнесены к двум временам года: к весне и зиме, когда князь и его войско отдыхали от походов. До 988 года основными видами налогов были: дани, оброки, корма. Дань собиралась двумя способами: подвластные народы привозили дань в Киев или же князья сами ездили за нею по подвластным народам.

![]()

3. Средние века

(V - XVI вв. н.э.)В Византийской империи, где только прямых налогов существовал 21 вид, а также всевозможные косвенные и чрезвычайные налоги, налоговое бремя привело к сокращению налоговой базы и ослаблению государства.

В Западной Европе во времена Средневековья налоги были мало распространены. Они были важнейшим источником доходов преимущественно для католической церкви. Содержание же короля, его двора, армии, равно как и благосостояние дворянства обеспечивались не столько за счет налогов, сколько за счет платы, которая взималась с крестьян, живших и работавших на землях этих феодалов. И о каких-либо принципах налоговой справедливости и рациональности в то время даже и говорить не приходится.4. Новое время

(XVI - XIX вв. н.э.)Современное европейское государство сформировалось в основном в ХVI-ХVII вв., однако его система налогообложения была еще далека от совершенства. После распада феодальной системы основным объектом налогообложения закономерно стала земля - ведь именно она в те времена была главным источником богатства в экономике всех стран. Поначалу размер земельного налога определялся площадью сельскохозяйственных земель, и лишь потом родилась идея брать налог в зависимости от того годового дохода, который землевладелец мог получить от использования своей земли. Затем в североамериканских колониях Великобритании был введен всеобъемлющий налог на собственность. Он взимался не только с земли как таковой, но и с построек на ней, а также личного имущества и ожидаемых доходов людей, которые на этой земле жили.

Значительная часть средств поступала в казну через систему чрезвычайных налогов, а их сбор находился в руках откупщиков, то есть дельцов, которые называли на торгах самую высокую цену за право сбора очередного налога и таким образом откупали его. Деньги поступали в государственную казну, а откупщик занимался сбором налогов, стараясь при этом получить максимальную прибыль за счет комиссионных. Надо ли говорить, к каким злоупотреблениям это приводило и насколько непопулярными личностями были откупщики у населения, если еще средневековый церковный деятель и философ Фома Аквинский называл налоги узаконенной формой грабежа.Рис. Европейские налоги

Достаточно рациональная налоговая система возникла на рубеже ХVII-ХVIII вв., когда в европейских странах в основном сложилось административное государство, располагавшее чиновничьим аппаратом. Доходы, как и в Древнем Риме, поступали через систему прямых и косвенных налогов. Прямые налоги в основной массе приходились на подушный и подоходный, ставка которых колебалась от 10 до 15%. Дворянство и духовенство от их уплаты освобождались, и налоговое бремя несли буржуазия и крестьянство. Основным косвенным налогом был акциз, размеры которого колебались от 5 до 25%. Но тут опять наметилось противоречие. Принося большие доходы в казну, налоги на предметы потребления сдерживали развитие торговли. Государство все сильнее нуждалось не только в системе, но и в научной теории налогообложения.

Создателем такой теории считается видный шотландский экономист и ученый XVIII в. Адам Смит. В противовес Фоме Аквинскому он утверждал, что налоги для налогоплательщика - признак не рабства, а свободы. Труд А.Смита "Исследование о природе и причине богатства народов", увидевший свет в 1776 г., определил основные принципы налогообложения, не утратившие значения и поныне:

- Принцип справедливости ("Подданные государства должны по возможности, соответственно своей способности и силам участвовать в содержании правительства, то есть соответственно доходу, каким они пользуются под покровительством и защитой государства).

- Принцип определенности ("Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа - все это должно быть ясно и определенно для плательщика. . Неопределенность обложения развивает наглость и содействует подкупности того разряда людей, которые и без того не пользуются популярностью даже в том случае, если они не отличаются наглостью и подкупностью").

- Принцип удобности ("Каждый налог должен взиматься в то время или тем способом, когда и как плательщику должно быть удобнее всего платить его").

- Принцип экономии ("Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из карманов народа возможно меньше сверх того, что он приносит государственному казначейству. Обязывая людей платить, он может тем самым уменьшать и даже уничтожать фонды, которые позволяли бы им осуществлять эти платежи с большей легкостью. . Неразумный налог создает большое искушение для контрабанды").5. Новейшее время (c XIX в. н.э.)

Главным источником государственных доходов стали налоги на доходы физических лиц и организаций. Это было вполне закономерно, так как становление после промышленной революции нового устройства экономической жизни общества привело к появлению вместо практически единственного источника доходов - земли - множества видов доходов и богатства.

Впервые прообраз современного налога на доходы был введен в Англии в 1799 году в связи с необходимостью найти деньги для войны с Наполеоном. А когда войска французского императора были окончательно разгромлены, англичане тут же отменили этот "неприятный" налог, и почти четверть века власти не решались его вновь ввести. Возрожденный спустя десятилетия, он стал образцом для аналогичных налогов в других странах. Но и там он приживался столь же тяжело, как и в Англии.

Во все времена экономистов занимал вопрос: формировать ли бюджет чисто фискальными методами или же стимулировать предпринимательскую деятельность и расширение налоговой базы путем снижения налогов? Какой путь вернее?

Практика показала, что реальное снижение налогов возможно лишь в государстве с прочной экономической базой. Только тогда снижение ставки налогообложения приведет к росту производства, который в дальнейшем компенсирует временное уменьшение налоговых поступлений. На таком принципе строят свою налоговую политику ведущие страны мира. Суть налоговых реформ, проведенных здесь в 80 - 90-е годы XX в., основывается на ускорении накопления капитала и стимулировании деловой активности. Снижаются ставки налога на прибыль корпораций (в США с 46 до 34%, в Великобритании с 45 до 35%, в Японии с 42 до 40%). Кроме того, снижен верхний уровень налогообложения личных доходов физических лиц, расширены интервалы необлагаемого дохода. Но снижение прямых налогов компенсируется ростом косвенных - налога с продаж, налога на добавленную стоимость и ряда других. Одновременно усилен контроль за соблюдением налогового законодательства и ужесточены экономические и юридические санкции к тем, кто его нарушает.6. Заключение

Хорошая система налогообложения - динамическое явление. Ведь налоги должны соответствовать особенностям страны, стадии экономического развития. Все это меняется. Вслед должна меняться и налоговая система.

Читайте также: