Налог на автомобиль старше 30 лет

Обновлено: 30.06.2024

Новый ГОСТ под номером Р 58686-2019 создал надежную базу для выделения раритетных автомобилей в отдельный класс и регулировку их эксплуатации. В настоящий момент в стране насчитывается около 3 миллионов подобных автомобилей. И еще около 10-15% авто от этого числа не имеют официальной регистрации.

Что регулирует новый ГОСТ

- дать определение перечисленным типам автомобилей;

- указать параметры получения паспортов на авто;

- регламентировать прохождение техосмотра.

- легковые автомобили отечественного и иностранного производства старше 30 лет;

- грузовики и автобусы старше полувека.

Но при этом из перечня исключена списанная военная техника. Она не может считаться раритетным автомобилем. Установлены ограничения и на использование классических авто.

- не использует авто в коммерческих целях;

- не организовывает на нем перевозку пассажиров.

Важно! Документ носит рекомендательный характер и не обязывает владельцев старых машин проходить сертификацию и получать паспорта. Тем более что процедура является платной.

Следом за ГОСТом правительство РФ планирует ввести ряд льгот для автомобилей, признанных классическими или раритетными:

- особые правила прохождения техосмотра;

- льготы;

- отмена дорожного сбора.

Также ГОСТ является базой для разработки ограничений в использовании и официальной классификации старинных автомобилей.

- передвижение в колонне;

- ограничения на выезд в дождь;

- запрет на выезд в темное время суток.

Введенный стандарт призван повысить безопасность на дорогах.

Что такое классическое и раритетное автотранспортное средство

- легковые – 30 лет;

- грузовики и автобусы — 50 лет.

Но не каждый автомобиль способен получить специальный паспорт. Под классическим авто понимают машины, отвечающие одному из следующих требований:

- сохраненные;

- отреставрированные до оригинального состояния.

Раритетный автомобиль должен иметь оригинальный двигатель, кузов и раму. Если последняя не предусмотрена конструктивом, то штрафные баллы авто не присваиваются.

Статус раритетного транспортного средства не требует исходного состояния. Владелец вправе усовершенствовать и доработать его.

- смена цвета кузова;

- установка современных электронных систем;

- использование современных дисков.

Главное, чтобы оригинальными оставались перечисленные ранее наименования.

Право проводить экспертизу отдано центру технической экспертизы ФГУП НАМИ. На 2021 год специалистов нужной квалификации в стране практически нет. Но подготовкой будущих экспертов уже занимаются.

Можно ли в России растаможить авто старше 30 лет

В России всегда было возможно провести растаможку старинного автомобиля. Но дешевой эту процедуру не назовешь, и изменений в законодательстве ждали.

Перечисленные пункты указаны в техническом регламенте Таможенного союза и считаются обязательными к исполнению. Но исключение из правил составляют раритетные автомобили в оригинальном состоянии либо восстановленные до исходного состояния.

Благодаря этим поправкам, владельцы классических авто могут не беспокоиться о дополнительном оснащении своих ТС. А новый ГОСТ освободил их и от уплаты утилизационного сбора. Единственная плата, взимаемая при пересечении границы, – таможенная пошлина.

Но перечисленные правила распространяются только на автомобили в статусе классических. Для этого требуется:

- Предварительно пройти экспертизу.

- Получить соответствующий паспорт.

Процедура проводится в несколько этапов.

Необходимые документы

- оформление в качестве культурной ценности;

- ввоз в статусе классического авто.

Первый вариант до недавнего времени пользовался большим спросом за счет относительно низкой цены, а также возможности не платить налоги. Но такое авто невозможно зарегистрировать в ГИБДД, оно не имеет номеров и его запрещено страховать. А значит и передвигаться на нем в городском потоке запрещено.

- договор покупки;

- справка, подтверждающая культурную ценность ТС;

- фото авто;

- заявление на ввоз;

- паспорт владельца.

- интерьер;

- экстерьер;

- кузов;

- двигатель;

- мосты.

Второй вариант ввоза стоит дороже. Но автомобиль становится полноправным участником дорожного движения:

- Ставится на учет.

- Получает номера.

- Проходит техосмотр.

- Страхуется.

- купчая;

- официальное заключение об оригинальности;

- акт с техническими характеристиками;

- фото авто с разных ракурсов;

- паспорт владельца.

Возраст автомобиля должен быть свыше 30 лет с года выпуска.

Проверка оригинальности раритетного авто

Это один из самых сложных этапов растаможки, так как экспертиза пока проводится не во всех городах России. Удобнее делать ее в Москве, где существуют сертифицированные специалисты.

Они имеют право выдавать паспорт классического автомобиля, выполняющего роль сертификата соответствия. Документ действителен в течение 5 лет. Потом экспертиза проводится повторно.

Важно! До введения нового ГОСТа эксперты проводили оценку по лично разработанным методикам. Сейчас существует единый стандарт, в согласии с которым и выстраивается работа с олдтаймером, как называют старинные машины специалисты.

Процедура предусматривает балльную систему. Специалист осматривает авто и начисляет штрафные баллы. Если их наберется менее сотни, то документ об оригинальности оформляется. В противном случае авто нельзя считать раритетным.

Перечень оснований для начисления баллов довольно внушителен. Нарушения разделены на 3 категории по году выпуска автомобиля:

- до 1946 года;

- 1946-1969;

- после 1970.

Одно и то же нарушение, обнаруженное на автомобилях разных лет, даст различное количество баллов.

- непредусмотренная антенна – 20;

- окраска в цвет, не имеющийся в палитре завода, — 75;

- дополнительные боковые зеркала – 10.

- тонировка;

- смена типа кузова;

- установка прямоточного выхлопа.

Чем меньше штрафных баллов, тем дешевле владельцу обойдется растаможка.

Правила и сроки прохождения таможни

- одни занимаются оформлением автомобилей в качестве культурной ценности;

- другие – как раритетных авто.

После нужно начинать растаможку автомобиля заново уже на правильном посту.

- Визит на таможенный пост.

- Предоставление документов.

- Проверка автомобиля.

- Оплата таможенной пошлины.

- Выпуск.

Работа с раритетными автомобилями усложняется необходимостью сделать экспертизу. На месте ее не производят, поэтому схема действий будет немного иная:

- Визит на пост.

- Предоставление полного пакета бумаг.

- Получение временного разрешения на выпуск.

- Прохождение экспертизы.

- Возврат на пост с заключением.

- Оплата пошлины.

- Выпуск.

Временное разрешение покинуть таможенную зону дается в среднем на 10 дней. За это время нужно успеть:

- Преодолеть дорогу.

- Пройти экспертизу.

- Вернуться.

Важно! Специалисты рекомендуют не затягивать с экспертизой. По дороге старинный автомобиль может показать себя не лучшим образом и сроки возвращения будут пропущены. Это нарушение облагается внушительным штрафом.

Стоимость

Этот момент многие владельцы раритетных авто упускают и в итоге бросают свою покупку на таможне из-за нехватки средств на все обязательные платежи. В дальнейшем судьбу такого автомобиля решает аукцион. В 90% случаев они выкупаются коллекционерами или различными учебными заведениями.

Сборы на таможне составляют всего несколько тысяч рублей и по силам каждому владельцу авто. А вот таможенные пошлины представляют собой довольно внушительные для бюджета покупателя раритетного автомобиля расходы.

Размер пошлины зависит от объема двигателя. И зачастую считается в евро. С учетом того, что раритетные автомобили отличаются объемистыми моторами, итоговая сумма составит несколько тысяч евро.

Для наглядного примера можно взять модель с трехлитровым мотором. Такой двигатель является одним из самых распространенных. Тариф для него рассчитывается следующим образом: 5 евро*сантиметр кубический. После подсчетов можно увидеть, что таможенная пошлина за автомобиль составит 15 000 евро.

К этим расходам нужно добавить и стоимость экспертизы. В среднем она обходится в 20 000 рублей.

В итоге конечная сумма за растаможку может составить свыше миллиона рублей, причем сама стоимость автомобиля в разы меньше – от 70 000 рублей.

Стандартный техосмотр для авто старше 30 лет

Для получения полиса ОСАГО владелец раритетного авто должен пройти техосмотр. Процедура проводится в стандартном режиме с поправкой на конструктивные особенности технического средства.

Важно! Сегодня техосмотром раритетных автомобилей занимаются специалисты из аккредитованных ранее станций. Они работают как с классическими, так и с обычными авто. В ближайшем будущем планируется передать осмотр автомобилей ретро сотрудникам ГИБДД. Для этого будет сформирован специальный отдел.

Перед посещением станции авто нужно подготовить, так как мастер изначально посмотрит на следующие моменты:

- чистота;

- на ходу ли автомобиль;

- наличие аптечки и знака аварийной остановки;

- огнетушитель.

- Визуальный осмотр.

- Замеры содержания выхлопных газов.

- Проверка состояния рабочих узлов.

Категорически не допускаются потеки жидкостей. Это нарушение становится причиной назначения повторной экспертизы.

Проверка рабочего состояния авто проводится с учетом конструктивных особенностей автомобиля. Если завод-изготовитель не предусмотрел установку штатных ремней безопасности, то их отсутствие не будет являться грубым нарушением. Под той же призмой проводится поверка работы фар. На многих раритетных авто нет разделения на дальний и ближний свет, что тоже не будет считаться недочетом.

Во всех перечисленных случаях при исправности автомобиля ему будет выдана диагностическая карта.

Реальные обозначения должны совпадать с указанными в документах на автомобиль. Но в случае с раритетными авто возникают серьезные трудности:

- привычный и понятный современным инспекторам VIN-номер отсутствует;

- маркировки нанесены в непривычных местах;

- обозначения съедены ржавчиной.

В таких случаях постановку на учет предваряет назначение криминалистической экспертизы. Авто проходит многоступенчатую проверку, чтобы сотрудники ГИБДД были уверены в его чистом прошлом.

Важно! При покупке олдтаймера можно избежать перечисленных проблем, если выбирать дорогие модели. Обычно низка цена означает, что часть обозначений уже повреждена.

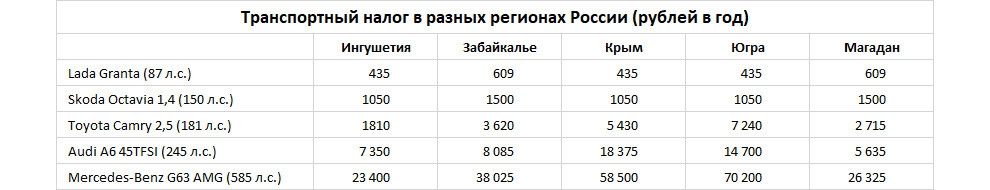

Сумма транспортного налога в различных регионах России может отличаться в разы. Местные власти самостоятельно устанавливают базовую ставку для расчета налога, опираясь на доходы населения и запросы бюджета. Это приводит к тому, что ежегодные платежи за одни и те же машины в разных уголках страны могут отличаться в несколько раз. Кроме того, налог зависит от возраста автомобиля.

Нынешняя методика расчета транспортного налога принципиально не менялась с 2003 года, но местные ставки постоянно корректируют. Законом устанавливаются базовые ставки налога в зависимости от мощности двигателя (от 2,5 до 15 руб. за лошадиную силу), которые регионы вправе увеличивать самостоятельно, но не более чем в 10 раз.

Статьи 20 марта 2020 Транспортный налог — 2020. Кто и почему может не платить

Сумма пошлины исчисляется как произведение региональной ставки, соответствующей мощности двигателя, и паспортного количества лошадиных сил. Также регионы могут вводить собственные градации. Например, если в Москве ставка для машин мощностью от 100 до 125 л. с. составляет 25 руб., а от 125 до 150 л. с. — 35 руб., то владелец Hyundai Solaris 1,6 со 123-сильным мотором будет ежегодно платить 3075 руб., а обладатель Kia Ceed 1,6 мощностью 128 л. с. — 4480 рублей.

Кроме того, автомобили стоимостью более 3 млн руб. облагаются налогом на роскошь, то есть имеют повышающий коэффициент в зависимости от стоимости и года выпуска. Поэтому реальный ежегодный платеж за такие автомобили будет больше указанного в таблице, в которой мы учитывали только чистый налоговый платеж. Если речь идет о новых автомобилях, то рассчитанный платеж за Audi A6 45 TFSI надо умножать на 1,1, а за Mercedes-Benz G63 AMG — на 3. В итоге в Ингушетии за эту машину придется заплатить 70 200 руб., а в Москве — 263 250 рублей.

Самые низкие ставки действуют в Ингушетии: от 5 до 40 руб. за лошадиную силу. Столь же дешево маломощный автомобиль обходится в Крыму и Севастополе, а также Ханты-Мансийском автономном округе (Югра), где ставка на машины до 100 л. с. составляет 5 руб., а до 150 л. с. — 7 руб., но более мощные там обходятся уже заметно дороже, чем в Ингушетии. В Свердловской области автомобилисты платят за маломощные машины базовые 2,5 руб., но дальше ставки увеличиваются до средних по стране.

Сюда же можно отнести Магаданскую область и Забайкальский край, где ставки на машины до 100 и 150 л. с. составляют соответственно 7 и 10 руб., но не так сильно увеличиваются с ростом мощности. Владелец автомобиля мощностью более 250 л. с. в Магадане заплатит по 45 руб. за силу, а в Забайкалье — по 65 руб., и это самые низкие ставки для мощных после Ингушетии. Похожие условия (45 руб.) действуют в Приморье, но только для автомобилей старше 10 лет.

В группу регионов со сравнительно небольшим налогом можно отнести несколько кавказских и сибирских областей. Ставки на маломощные машины в Чечне, Дагестане, Северной Осетии, Томской области, Хакасии, Тыве, Якутии и Кемерово не превышают 8 руб., а на машины до 150 л. с. составляют не более 15 руб. за силу, причем в Дагестане, Чечне и Тыве — всего 10 и 11 рублей.

Ставки, близкие к максимально возможным, действуют в Москве, Санкт-Петербурге и их областях, причем налоги на машины начального сегмента в Москве даже ниже. Если машины до 100 л. с. в Москве и области считаются по 12 и 10 руб. за силу соответственно, то в Санкт-Петербурге и области берут 24 и 18 рублей. Ставки для более мощных автомобилей везде почти одинаковы, за исключением символической разницы в 1 руб. для прописанных в Подмосковье. Принципиальное отличие Москвы заключается в том, что в ней есть отдельные ставки для машин мощностью от 100 до 125 л. с., от 150 до 175 л. с. и от 200 до 225 сил.

Символически дороже Санкт-Петербурга только четыре региона: Башкирия, Республика Марий Эл, Вологодская и Курская области, где даже ставка для маломощных составляет максимальные 25 рублей. В этом же ряду мог бы оказаться и Татарстан, но в его налоговом кодексе есть послабление: начальная ставка 25 руб. действует для юрлиц, а физлица платят по 10 руб. за машины мощностью менее 100 лошадиных сил.

Целый ряд регионов использует более мелкую сетку градаций по мощности. Помимо Москвы дополнительные ставки ввели Самарская, Калужская области, Еврейская автономная область и другие. Чаще всего регионы дают более лояльные условия автомобилям мощностью менее 70 или 80 л. с., но есть и более странные градации. Так, в Кировской области младшая категория делится на машины мощностью до 45, 85 и 110 л. с. (от 15 до 20 руб. за силу), в Коми налог отдельно считают для 70, 85 и 100 л. с. (от 10 до 20 руб. за силу).

Восемь регионов меняют налог в зависимости от возраста машин — чем старше, тем дешевле для владельца. Например, в Новосибирской области налог в категории от 150 до 200 л. с. варьируется от 30 руб. для машин возрастом до 5 лет и до 15 руб. для 10-летних и старше. А в Приморском крае ставки во всех категориях меняются, если машине до 3 лет, от 3 до 10 лет и больше 10 лет. Например, новый 150-сильный автомобиль посчитают по ставке 19 руб., а 10-летний — по ставке 15,7 рубля. В Саратове к той же машине применят ставку 32 руб. либо 30 руб., если ей больше трех лет.

Единственный регион с нулевой ставкой налога — Оренбургская область, где владельцы автомобиля мощностью менее 100 л. с. не платят ничего. Льгота действует только на один автомобиль владельца, а остальные рассчитают по лояльной ставке 5 рублей. Ставки в остальных налоговых категориях региона находятся на среднем уровне.

От транспортного налога освобождены легковые автомобили мощностью не более 100 л. с., которые выданы инвалидам через органы соцзащиты. В ряде регионов аналогичная норма распространяется и на личные машины инвалидов. Налог не платят герои Советского Союза, инвалиды боевых действий и ВОВ, ветераны труда, пострадавшие от разных аварий. Не платят владельцы угнанных машин. Региональные власти вводят льготы для пенсионеров, многодетных семей или матерей-одиночек.

В некоторых регионах от налога освобождают владельцев электрокаров. Такие льготы есть в Москве и области, а в Калужской, Кемеровской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, Санкт-Петербурге, Калининградской и Тюменской областях — только при условии, что их мощность менее 150 л. с. (или 200 л. с. в Курской области). В Ростовской области не платят налог владельцы газовых автомобилей, а в ряде других областей он просто снижен.

Льготы по транспортному налогу — это способ законно сэкономить на его уплате. В данной статье мы расскажем о том, кто имеет право на льготы по транспортному налогу и как их получить. А еще здесь вы найдете заявление на получение льготы.

Налоговые льготы на транспортный налог: где искать перечень

Транспортный налог (ТН) — налог региональный, поэтому НК РФ задает только общие рамки налогообложения. Особенности же уплаты могут устанавливать органы власти субъекта РФ своими законами. В том числе они вправе вводить налоговые льготы по транспортному налогу и определять основания для их использования налогоплательщиками — об этом прямо сказано в ст. 356 НК РФ.

Поэтому для того, чтобы выяснить, кто имеет льготы на транспортный налог, нужно обратиться к закону соответствующего региона, найти который можно на сайте ФНС. Но для начала стоит установить, является ли транспортное средство объектом обложения ТН.

Кто освобожден от уплаты транспортного налога по НК РФ

В п. 2 ст. 358 НК РФ приведен перечень ТС, которые не являются объектом налогообложения. Соответственно, их владельцы имеют право на освобождение от транспортного налога. В числе таких объектов:

С 03.07.2016 по 31.12.2018 дополнительно действовала льгота, позволявшая уменьшать налог, начисленный по большегрузам, вплоть до нуля на величину уплаченной в бюджет платы за вред, причиняемый таким транспортом дорогам. Она распространялась как на физлиц (ст. 361.1 НК РФ), так и на юрлиц (п. 2 ст. 362 НК РФ).

Кто освобождается от уплаты транспортного налога региональными законами

Льготы по транспортному налогу регион может вводить как для физических лиц, так и для организаций. В основном они имеют социальную направленность, и к льготникам обычно относят инвалидов, пенсионеров, участников войны, лиц, имеющих госнаграды и т. п. Льготы могут быть предоставлены как в виде полного освобождения от налога, так и в виде снижения ставки.

Установлены ли льготы по транспортному налогу для многодетных семей? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Согласно этой статье в Москве право на льготы по транспортному налогу в 2020-2021 годах имеют:

Где найти образец заявления на льготу по транспортному налогу

Тот, кто освобожден от транспортного налога, должен заявить об этом в ИФНС и подтвердить свое право на освобождение (снижение) налога.

Форма заявления на льготу по транспортному налогу для физлиц утверждена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Можете увидеть его на нашем сайте.

В заявлении можно выбирать:

- представить документы, подтверждающие право на льготу;

- или только сообщить реквизиты таких документов.

В последнем случае налоговики сами направят запрос туда, где были выданы указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении о предоставлении льготы.

Образец заявления на льготу по ТН для физлица вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в пример заполнения документа.

Обратиться с заявлением о предоставлении льготы по имущественным налогам можно в любой налоговый орган, а также через личный кабинет налогоплательщика.

Плательщики — юрлица с 2020 года также подают в ИФНС заявления о льготах (приказ ФНС от 25.07.2019 № ММВ-7-21/377@). Бланк заявления вы можете скачать по ссылке. За периоды до 2020 года льгота отражается в декларации.

Образец заполнения заявления на льготу для организации тоже можно посмотреть в К+, получив бесплатный пробный доступ к системе.

Итоги

Льготы по транспортному налогу делятся на федеральные (они перечислены в НК РФ) и региональные (их устанавливают в региональных законах).

О своем праве на льготу необходимо заявить в ИФНС (подать заявление в рекомендуемой налоговиками форме), а также представить подтверждающие документы или сообщить налоговикам их реквизиты.

- Налоговый кодекс РФ

- Закон РФ от 15.05.1991 № 1244-1

- Федеральный закон от 10.01.2002 № 2-ФЗ

- Приказ ФНС России от 25.07.2019 № ММВ-7-21/377@

- Приказ ФНС России от 14.11.2017 № ММВ-7-21/897@

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Госпошлину на автомобили выплачивают как физические, так и юридические лица. Она определяется согласно законодательным актам и зависит в полной мере от вида транспортного средства (ТС), мощности мотора и возраста. Чем старше авто, тем больше налог придётся за него уплатить.

Размер налога на авто Старше 25 лет Старше 20 лет Старше 10 лет Особенности Размеры коэффициентов для таких автомобилей Уплата транспортного налога Физическими лицамиЮридическими лицами var index=document.getElementsByClassName('index-post');if (index.length>0)0)>>

Размер налога на авто

Законодательные акты РФ гласят, что все транспортные средства старше 10 лет облагаются налогом с повышенной ставкой. Связано это с тем, что старые модели сделаны по другим стандартам и сильнее загрязняют окружающую среду, чем те, которые выпущены совсем недавно. Плюс к тому, внушительный возраст авто часто сопряжён с дополнительными затратами на ремонт деталей, что невыгодно при покупке спецтехники, необходимой для государственных нужд (строительная и сельскохозяйственная техника). Введение повышенных ставок преследует цель снизить количество старых машин в стране.

Важно! Возраст машины отсчитывают от момента её выпуска, а не от момента покупки.

Полностью освобождены от уплаты налога за машины любого возраста следующие категории людей:

инвалиды, получающие машины в качестве помощи от государства;фермеры, с/х организации, использующие ТС для производства (сбора урожая) и транспортировки продуктов;федеральные инстанции, в которых люди проходят военную службу или приравниваемую к таковой;в случаях угона машины и при наличии соответствующих справок из ГИБДД.

Полностью отменена повышающая ставка по возрасту на авто старше 25 лет на следующих территориях:

Тверь — авто до 1970 г. выпуска;Мурманск — упразднены налоговые взносы на машины старше 30 лет;Воронеж — взнос не платится при условии, что мощность двигателя составляет не более 100 лошадиных сил;Ингушетия — модели до 1994 г. выпуска и мощностью не выше 90 лошадиных сил;Хабаровск — ТС до 1991 г. выпуска + подаренные организациями или предприятиями;Санкт-Петербург — авто до 1990 г. выпуска отечественного производства, мощностью до 80 лошадиных сил.

Помимо экологического фактора, на размер пошлины будет влиять мощность двигателя. Учитывая такое большое количество показателей и то, что списки налогов, которые облагают роскошь, обновляют ежегодно, более точную информацию об оплате нужно искать на официальных ресурсах Минфина или спрашивать непосредственно у сотрудников налоговой службы.

Машина старше 20 лет не будет облагаться налогом в областях, указанных для ТС возрастом более 25 лет. В остальном, всё зависит от уровня экологичности и мощности движка, а также марки и модели автомобиля.

Важно! Размер налога на собственное ТС нужно узнавать ежегодно, т. к. постоянно вносятся правки в законы. При несвоевременной уплате налога или отказе от него, на автомобилиста будут наложены штрафные санкции.

Владельцы машин старше 10 лет уплачивают взносы аналогичные тем, что вносят хозяева новых ТС. Влияние на ставку будет оказывать мощность двигателя и его соответствие экологическим нормам. Помимо этого, существенно понизить или повысить окончательную сумму может место регистрации автомобиля. Дело в том, что существуют регионы с максимальной и минимальной ставками. В соответствии с этим конечная сумма рассчитывается в индивидуальном порядке.

Ключевые особенности, касающиеся рассматриваемой статьи расходов:

При эксплуатации старой машины, которая была куплена за 10 млн руб. налоговый сбор увеличивается в 3 раза.Оплата суммы налога осуществляется на основании квитанции, предоставленной фискальной организацией.Если квитанция на уплату госпошлины не была получена владельцем машины, то он не освобождается от внесения выплаты.

При внесении любых модернизаций при ремонте авто, призванных снизить влияние выхлопов в атмосферу, их необходимо фиксировать. Это поможет снизить процентную ставку налога.

Размеры коэффициентов для таких автомобилей

Основная масса автомобилей, курсирующих по РФ, эксплуатируется не один десяток лет. Повышающий коэффициент на такие машины введён с целью увеличить доходы региональных бюджетов. Этот показательно влияет не только на старые ТС, но и на новые, в частности дорогостоящие.

Коэффициент повышения налоговой ставки для автомобилей возрастом:

1–3 года — 0,5;5–10 лет — 1,75;10–15 лет — 2;более 15 лет — 3.

Рекомендуем для прочтения:

Как начисляется транспортный налог на машину

Изучаем, как правильно по закону подарить автомобиль

Как не платить налог на автомобиль как на роскошь

Кого освобождают от уплаты транспортного налога

Уплата транспортного налога

Рассматриваемый налоговый взнос должны оплачивать юридические и физические лица, не попадающие в льготную категорию. Порядок оплаты для них немного отличается. Основным пунктом здесь является тип уведомления и исчисления конечной стоимости. В остальном же тарифы рассчитываются стандартно, в соответствии с пунктами закона о конкретном средстве передвижения для обеих категорий пользователей.

Физическим лицам налоговая служба предоставляет квитанцию, не позднее чем за 1 календарный месяц, о необходимости внесения взноса.

В ней отражены следующие данные:

сумма;реквизиты получателя;тарифы;характеристики ТС.

Кроме этого, у физических лиц имеется возможность авторизоваться на официальном ресурсе ФНС. В таком случае уведомление будет получено пользователем минимум за 90 дней. Порядок получения уведомления о необходимости внесения оплаты не зависит от возраста машины в обоих случаях.

Размер и коэффициент оплаты для юридических лиц рассчитываются по той же схеме, что и для физических. Единственная разница в том, что данная категория не получает уведомлений от налоговой и проводит все подсчёты самостоятельно. Организация назначает ответственное лицо, которое занимается этими вопросами и переводит деньги в счёт госбюджета с личного счёта компании. Обычно эту работу выполняет бухгалтер. После внесения оплаты, статья расходов вносится в соответствующие декларации.

Все граждане РФ, имеющие в пользовании автомобиль, обязаны платить налоги. На процентную ставку этой статьи расходов пользователей будет влиять возраст ТС, его рыночная цена, экологичность и объёмы двигателей. Кроме этих факторов, существует ещё масса нюансов, поэтому точную информацию о размере налога нужно узнавать на официальных ресурсах Минфина или в налоговой службе.

Читайте также:

- Проверяет ли налоговая чеки на подлинность при налоговом вычете

- Какими нормативными правовыми актами устанавливается порядок уплаты региональных налогов

- Какой документ представляется в налоговый орган на применение налоговой льготы организациями

- Как продать квартиру в беларуси россиянам доставшуюся по наследству без налога

- Как обжаловать постановление налоговой об административном правонарушении