Можно ли получить налоговый вычет за лечение и за покупку квартиры одновременно в один год

Обновлено: 15.05.2024

Купив жилье, вы можете получить налоговый вычет и вернуть подоходный налог. Но сейчас для этого нужно собрать необходимый комплект подтверждающих документов и заполнить декларацию 3-НДФЛ. ФНС обещает, что уже в 2021 году процесс возврата НДФЛ станет намного проще — без лишних бумаг и суеты.

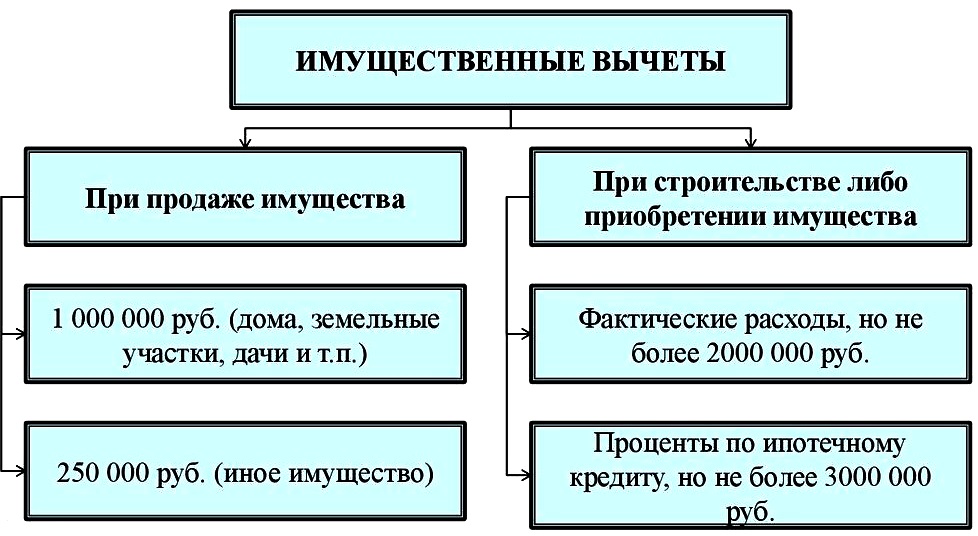

Право на налоговый вычет появляется в том случае, когда вы осуществили определенные операции с имуществом (ст. 220 НК РФ). Это может быть:

- покупка жилья — дома, квартиры, комнаты и т п.;

- продажа имущества;

- строительство жилья или приобретение земельного участка для этих целей.

Для получения налогового вычета потребуется либо свидетельство о регистрации и договор купли-продажи, либо акт приема-передачи и договор долевого участия.

В данной статье рассмотрим ситуацию с приобретением квартиры.

Кто может получить имущественный налоговый вычет

Во-первых, на льготу могут рассчитывать только граждане РФ, которые приобрели квартиру на территории России. Важно, чтобы за жилье были заплачены свои деньги или оформлена ипотека.

Во-вторых, вычет предоставляется тем налогоплательщикам, которые имеют налогооблагаемый доход по ставке 13 %. Для этого нужно получать официальную зарплату и платить с нее НДФЛ.

Однако и ИП на УСН, и самозанятые могут получать дополнительные доходы, облагаемые НДФЛ. Например, они могут зарабатывать деньги на собственной деятельности и параллельно трудиться официально в компании. В этом случае у них появится право на получение имущественного налогового вычета в том налоговом периоде, в котором были получены доходы, облагаемые по ставке 13 %.

Если налогоплательщик купил квартиру в 2019 году, а свидетельство о регистрации получил в 2020-м, то начиная с 2020 года он имеет право на вычет. Поэтому, как только вы п олучили документы, подтверждающие ваши права на недвижимость, начинайте собирать необходимые бумаги для получения имущественного налогового вычета.

Какие документы нужны для получения вычета

Этот комплект включает:

- паспорт;

- справку о доходах по форме 2-НДФЛ, в которой указаны доходы и уплаченные налоги за соответствующий год;

- декларация 3-НДФЛ, из которой видно, что приобретено имущество, уплачены налоги и что полагается определенная сумма имущественного налогового вычета.

На квартиру потребуются:

- договор о приобретении квартиры;

- акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру.

Если квартира куплена через договор долевого участия:

- договор долевого участия в строительстве либо договор уступки права требования;

- акт приема-передачи либо другой документ, подтверждающий передачу объекта от застройщика участнику;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца).

Если квартира куплена на вторичном рынке:

- договор о приобретении квартиры (например, договор купли-продажи);

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на квартиру (например, свидетельство о государственной регистрации права).

Если куплен дом и земельный участок:

- договор приобретения земельного участка с жилым домом;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на жилой дом (например, свидетельство о государственной регистрации права);

- документы, подтверждающие право собственности на земельный участок (например, свидетельство о государственной регистрации права).

До 2014 года имущественный налоговый вычет оформлялся только на один объект недвижимости, а сейчас его можно получать с нескольких квартир. Ограничение по сумме осталось преждним — не более чем на 2 млн руб. Например, если квартира стоит 1,5 млн руб., то можно будет получить вычет еще на 500 000 руб. с последующей квартиры.

До 2014 года не было ограничений по процентам по ипотеке. Например, с переплаты 10 млн руб. можно было получить вычет на все 10 млн руб. Начиная с 2014 года, введено ограничение на вычет по ипотечным процентам, размером в 3 млн руб.

Налоговый вычет можно получить не только на недвижимость, но и на проценты по ипотеке.

Для этого нужны следующие документы:

- кредитный договор с приложениями и дополнительными соглашениями к нему;

- документы, подтверждающие уплату процентов по ипотеке (например, справка из банка).

Вычет оформляется на фактически уплаченные проценты. Например, если ипотечный договор оформлен на 10 лет 3 года назад, то налоговый вычет оформляется на сумму процентов, уплаченных за 3 года. На проценты, выплаченные в следующий год, налоговый вычет можно будет получить в следующем году.

Размер вычета и максимальные суммы расходов

Есть некоторые нюансы с оформлением вычета в зависимости от вида собственности.

- Единоличная собственность. При покупке квартиры можно вернуть имущественный налоговый вычет, но не более чем на 2 млн руб. Возврату подлежит 13 % от суммы расходов. Приобретая квартиру за 2 млн руб., вы можете вернуть 260 000 руб. уплаченных ранее налогов, а за 1 млн руб. — 130 000 руб. Если стоимость покупки будет дороже, сумма возврата не изменится.

- Общая долевая собственность. Например, при покупке ½ доли в квартире за 3 млн руб. можно оформить вычет не более, чем на 1,5 млн руб.

- Общая совместная собственность. До 2014 года супруги на двоих могли получить вычет не более чем на 2 млн руб. Поэтому выгоднее было оформить вычет только на одного из супругов, а другой в будущем смог получить еще один налоговый вычет.

С 2014 года ограничения 2 млн руб. устанавливаются не на объект недвижимости, а на человека. Например, если стоимость квартиры составляет 5 млн руб., то каждый из супругов может получить вычет на 2 млн. Если квартира стоит 3 млн руб., можно договориться о том, чтобы сделать вычет по 1,5 млн руб., и тогда у каждого остается по 500 000 руб., которые можно использовать на следующие объекты.

Как рассчитать размер вычета

Максимальная сумма вычета составляет: 2 000 000 x 13 % = 260 000 руб. Эту сумму можно применить к нескольким приобретаемым жилым объектам, если их общая стоимость менее 2 млн руб. (п. 3 ст. 220 НК РФ).

Если недвижимость приобретают супруги, то каждый из них имеет право на максимальную сумму вычета с 2 млн руб.

Если на покупку имущества был взят кредит, по процентам можно получить вычет не более 3 млн руб. Максимальная сумма вычета равна: 3 000 000 x 13 % = 390 000 руб.

Что учитывается как расходы при расчете вычета

Если вы приобретаете квартиру, то в расходы учитываются:

- сама покупка недвижимости;

- приобретение прав на квартиру в строящемся доме;

- траты на отделочные материалы;

- работы по отделке квартиры, разработка проектной и сметной документации.

Если вы покупаете дом или строите его, то в расходы включается:

- разработка проектной и сметной документации;

- приобретение стройматериалов, а также материалов для отделки;

- сама покупка дома, в том числе на стадии незаконченного строительства;

- работы по строительству и отделке дома;

- проведение электро-, водо- и газоснабжения и канализации.

Этапы получения имущественного налогового вычета

Пока процесс состоит из четырех этапов. Но скорее всего уже в 2021 году будет принят законопроект, который вносит изменения в Налоговый кодекс в части введения упрощенной процедуры получения налоговых вычетов по НДФЛ. Срок представления поправок — 24 февраля 2021 года.

Этап 1. Соберите копии всех необходимых документов

Копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом или выписка из ЕГРП ;

- при приобретении квартиры — договор купли-продажи, акт о передаче налогоплательщику квартиры, свидетельство о госрегистрации права собственности или выписка из ЕГРП;

- при приобретении земельного участка под строительство или под готовое жилье — свидетельство о госрегистрации права собственности на земельный участок и свидетельство о госрегистрации права собственности на жилой дом;

- при погашении процентов по ипотеке — ипотечный договор, график погашения кредита и уплаты процентов за пользование заемными средствами.

До 2017 года для получения вычета было достаточно представить свидетельство о госрегистрации права. Но в 2017 году произошли изменения в подтверждении права на имущественный вычет при покупке недвижимости (Федеральный закон от 03.07.2016 № 360-ФЗ). Если вы приобрели недвижимость после 15 июля 2016 года, то право на имущественный вычет придется подтверждать выпиской из ЕГРП.

Копии платежных документов:

- подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств);

- свидетельствующие об уплате процентов по ипотечному договору (справка об уплаченных процентах за пользование кредитом).

Этап 2. Возьмите на работе справку 2-НДФЛ

Просто обратитесь в бухгалтерию — они подготовят.

Этап 3. Заполните декларацию 3-НДФЛ

Вам понадобятся данные из паспорта, 2-НДФЛ и других документов.

Учтите, что форма 3-НДФЛ ежегодно обновляется, но вы должны использовать именно ту, которая соответствует году, за который возвращается НДФЛ.

На своем сайте ФНС приводит пример заполнения налоговой декларации по форме 3-НДФЛ.

Если имущество покупалось в общую совместную собственность, нужно предоставить:

- копию свидетельства о браке;

- письменное заявление о договоренности супругов о распределении размера имущественного налогового вычета.

Обратите внимание: в составе новой формы 3-НДФЛ есть заявление о возврате суммы излишне уплаченного налога. Его тоже нужно заполнить, чтобы налоговая смогла перечислить вам сумму.

До 2021 года заявление нужно было заполнять отдельно по специальной утвержденной форме (Приказ ФНС РФ от 14.02.2017 № ММВ-7-8/182@).

В заявлении укажите:

- наименование банка;

- реквизиты банковского счета, на которые нужно перечислить сумму (сумма в заявлении должна совпадать с суммой, указанной в декларации).

Этап 4. Передайте комплект документов в налоговую инспекцию

Пакет документов подается либо в налоговую по месту жительства лично, либо через личный кабинет на сайте ФНС. Специалисты проверяют документы в течение 3-х месяцев. В случае возникновения каких-либо вопросов с вами свяжутся и попросят оригиналы документов. Если все в порядке, то деньги поступят на ваш счет. В целом на процедуру получения имущественного налогового вычета уходит максимум 4 месяца.

Получение имущественного налогового вычета через работодателя

При обращении к работодателю имущественный налоговый вычет можно получить до окончания налогового периода. Подача декларации 3-НДФЛ в этом случае не требуется.

- Написать заявление (в произвольной форме) на получение уведомления от налогового органа о праве на имущественный вычет. Можно использовать форму, которую ФНС рекомендует в Письме от 06.10.2016 N БС-4-11/18925@. Но гораздо проще подать заявление через личный кабинет налогоплательщика, так как там уже есть специальная форма.

- Сделать копии документов, подтверждающих право на получение вычета. Загрузите их в личный кабинет налогоплательщика и подпишите электронной подписью (специально получать ее не нужно, она формируется автоматически).

- Предоставить в налоговый орган заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить от налогового органа уведомление о праве на вычет и передайте его работодателю.

- Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Уведомление из ИФНС — это основание не удерживать НДФЛ из зарплаты, выплачиваемой сотруднику в текущем налоговом периоде, и основной документ, подтверждающий право на вычет, поэтому при получении уведомления необходимо проверить, правильно ли указаны все ваши данные и реквизиты.

Обратите внимание

- Срок давности для получения имущественного налогового вычета не установлен. Например, вы можете получить налоговый вычет даже спустя 10 лет после покупки квартиры.

- Если вы оформляете вычет самостоятельно, то в налоговой, после окончания налогового периода, можно рассчитывать на единовременную полную сумму 13 % с ваших доходов, заработанных в течение года. Если же вычет оформляется через работодателя, то возврат НДФЛ произойдет до окончания налогового периода, если налоговая подтвердит право на вычет. Это позволит получать зарплату без удержания НДФЛ, начиная с месяца, в котором вы принесли уведомление из налоговой.

- Согласно п. 9 ст. 220 НК РФ, если в налоговом периоде имущественные налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования. В зависимости от заработка налогоплательщика возмещение НДФЛ может растянуться на несколько лет.

В 2021 году получить налоговый вычет будет можно без декларации

Уже весной 2021 года процесс получения вычета может быть автоматизирован, а значит упрощен. 26 января Госдума приняла в первом чтении законопроект о предоставлении вычетов по НДФЛ в режиме онлайн.

ФНС обещает, что для возврата НДФЛ достаточно будет просто заполнить электронное заявление, сформированное в личном кабинете на сайте ФНС. Мучиться с декларацией и справками не придется. А сведения о праве на вычет налоговики смогут получать без участия налогоплательщиков. Например, если покупка квартиры осуществляется с участием банка, то информация, необходимая для налогового вычета, поступит в налоговый орган от банка.

Закон упростит жизнь многим. Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации.

Вячеслав Володин

Председатель Государственной Думы

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

ФНС опубликовала письмо по поводу вычетов у работодателя. Теперь стало понятнее, как получать максимум выгоды и не совершать лишних движений. Объясняем, как это работает и как правильно сделать.

Главное

Вычет — это сумма, с которой государство разрешает не платить НДФЛ или возвращает уже удержанный.

Получить вычет можно в следующем году по декларации через налоговую, а можно у работодателя в текущем году без декларации.

Чтобы получить вычет у работодателя, нужно взять уведомление в налоговой. Документы удобно оформлять через интернет.

Пишете на работе заявление, и у вас перестают удерживать НДФЛ 13%. И даже возвращают уже удержанный с начала года.

Сначала лучше получить все социальные вычеты, потом уже — все имущественные. Но можно как угодно: налоговая не против любой очередности.

Что за вычеты у работодателя? Кто их получает?

Если вы купили квартиру, заплатили за учебу ребенка в вузе или лечение зубов, то имеете право на имущественный или социальный вычет. С этой суммы можно не платить или вернуть НДФЛ.

Чтобы вернуть налог, обычно подают декларацию и заявление в налоговую. Там всё проверяют, а потом возвращают деньги на счет.

Но есть вариант не ждать следующего года и получить вычет сразу же. Купили квартиру в июне — сразу подтвердили право на имущественный вычет и перестали платить НДФЛ до конца года. Или оплатили лечение зубов на прошлой неделе, и у вас из зарплаты пару месяцев не удерживают налог.

Это называется получением вычета у работодателя. Вместо того чтобы платить НДФЛ в бюджет, а потом возвращать всю сумму сразу в следующем году, вы перестаете платить его прямо сейчас и получаете прибавку к зарплате.

У работодателя в текущем году можно получить не любой вычет. Например, по расходам на благотворительность и оценку квалификации вычет дает только налоговая и только в следующем году. Кто оформлен по гражданско-правовому договору, тоже должен подавать декларацию.

Как получить вычет у работодателя?

Нельзя просто так взять и прийти в бухгалтерию с просьбой о вычете. Сначала нужно утвердить ваш вычет в налоговой. Это проще, чем подавать декларацию.

Максимум через 30 дней будет готово уведомление, которое подтвердит, что такой-то сотрудник имеет право на вычет в такой-то сумме у такого-то работодателя. Этот документ отдаете в бухгалтерию или отдел кадров, и у вас перестают удерживать НДФЛ.

Уведомление будет действовать только до конца текущего года. Если у вас имущественный вычет и осталась неиспользованная сумма, в январе снова возьмете уведомление на остаток и не будете платить НДФЛ. Получать второе уведомление проще: копии документов на квартиру уже не нужны, хватит справки 2-НДФЛ и заявления.

И так до тех пор, пока вычет не закончится. Каждый раз налоговая будет указывать в уведомлении остаток вычета.

Если подать документы на вычет в середине года, как быть с уже удержанным налогом с начала года?

В налоговом кодексе про это ничего не написано. Некоторые работодатели перестают удерживать НДФЛ с того месяца, когда сотрудник принес заявление. А удержанный НДФЛ с начала года приходится возвращать по декларации в следующем году.

Это невыгодно. Минфин объяснил, что если сотрудник принес заявление на вычет в середине года, то ему нужно вернуть НДФЛ, который удержали с начала года. Верховный суд считает так же.

Вот что получится, если подать заявление на вычет у работодателя в июле:

- вам вернут НДФЛ, который удержали за полгода, в пределах лимита;

- с августа у вас перестанут удерживать НДФЛ, пока вычет не закончится.

Многие этого не знают, продолжают платить НДФЛ и ждут следующего года, чтобы подать декларацию. Потом ждут еще четыре месяца, пока налоговая всё проверит и вернет деньги. А можно не отдавать их государству прямо сейчас.

Если ваша бухгалтерия не в курсе, объясните, как правильно, и заберите свои деньги. Но если бухгалтерия в курсе разъяснений, но все равно не возвращает налог с начала года, не настаивайте. Такая позиция имеет право на жизнь. Мы объясняли, почему так происходит и почему бухгалтер в этом не виноват.

Какая разница, в каком порядке предоставлять вычеты? Зачем мне выбирать? Пусть решит бухгалтерия.

Нужно правильно выбирать порядок предоставления вычетов, чтобы не потерять деньги и забрать максимум у государства.

Если вычет один, проблемы нет. Тут и выбирать не придется: подал заявление и не платишь НДФЛ, пока вся сумма не закончится.

Если в один год есть право на имущественный и социальный вычет, нужно учитывать, что остаток социального вычета нельзя перенести на следующий год. Даже если использовать не весь вычет, он просто аннулируется и НДФЛ не вернут. Социальный вычет выгоднее получать раньше.

Имущественный вычет можно переносить на следующий год, поэтому его выгодно получить после социального. Остаток имущественного вычета разрешат использовать в следующем году, а потом еще и еще.

Правильно распределять вычеты и устанавливать их очередность может быть выгодно супругам. Если всё просчитать, семья может забрать у государства в разы больше денег.

Вот как это работает на примере

Допустим, у вас зарплата 70 тысяч рублей. В марте 2017 года вы купили квартиру за 3 млн. В июне оплатили 70 тысяч рублей за операцию маме и 50 тысяч за учебу ребенка в вузе. Вы только что узнали про вычет у работодателя, получили уведомления в налоговой и написали заявление на работе.

За лечение и образование дадут социальный вычет — максимум 120 тысяч в год. С такими расходами можно использовать всю сумму и вернуть 15 600 рублей, но только в этом году. На следующий год остаток переносить нельзя.

За покупку квартиры вычет 2 млн рублей. Можно вернуть 260 тысяч рублей налога. За год всю сумму использовать не получится, поэтому остаток перейдет на следующий год. С имущественным вычетом так можно.

На работе нужно написать заявление, чтобы сначала вам дали социальный вычет, а потом имущественный. Тогда вы заберете максимум. Если бухгалтерия сделает наоборот, потеряете 15 тысяч рублей: социальный вычет в 2017 году получить не успеете.

Налог же можно возвращать в течение трех лет. Я пойду и заявлю неиспользованный социальный вычет в 2018 году

Не выйдет. Налог можно возвращать в течение трех лет, но только за конкретный год, а не за любой. Если право на социальный вычет возникло в 2017 году, налог можно вернуть только за 2017 год. Этот вычет нельзя перенести на 2018 год ни полностью, ни частично.

Декларацию для возврата НДФЛ можно подать даже в 2020 году, но налог вернут именно тот, который заплатили в 2017. Если весь налог за 2017 год вернули за счет имущественного вычета, социальный не пригодится и пропадет.

У меня есть право на вычет. Как всё правильно оформить?

Если хотите использовать вычет у работодателя, подтвердите это право в налоговой. Если работодателей с трудовыми договорами несколько, берите несколько уведомлений.

Напишите на работе заявление на вычет. Укажите, в какой очередности вам нужно предоставить вычеты, если их несколько. Не имеет значения, когда вы подавали разные уведомления: в один день или с разницей в несколько месяцев. Налоговики считают, что на очередность вычетов это не влияет.

Купив жилье, вы можете получить налоговый вычет и вернуть подоходный налог. Но сейчас для этого нужно собрать необходимый комплект подтверждающих документов и заполнить декларацию 3-НДФЛ. ФНС обещает, что уже в 2021 году процесс возврата НДФЛ станет намного проще — без лишних бумаг и суеты.

Право на налоговый вычет появляется в том случае, когда вы осуществили определенные операции с имуществом (ст. 220 НК РФ). Это может быть:

- покупка жилья — дома, квартиры, комнаты и т п.;

- продажа имущества;

- строительство жилья или приобретение земельного участка для этих целей.

Для получения налогового вычета потребуется либо свидетельство о регистрации и договор купли-продажи, либо акт приема-передачи и договор долевого участия.

В данной статье рассмотрим ситуацию с приобретением квартиры.

Кто может получить имущественный налоговый вычет

Во-первых, на льготу могут рассчитывать только граждане РФ, которые приобрели квартиру на территории России. Важно, чтобы за жилье были заплачены свои деньги или оформлена ипотека.

Во-вторых, вычет предоставляется тем налогоплательщикам, которые имеют налогооблагаемый доход по ставке 13 %. Для этого нужно получать официальную зарплату и платить с нее НДФЛ.

Однако и ИП на УСН, и самозанятые могут получать дополнительные доходы, облагаемые НДФЛ. Например, они могут зарабатывать деньги на собственной деятельности и параллельно трудиться официально в компании. В этом случае у них появится право на получение имущественного налогового вычета в том налоговом периоде, в котором были получены доходы, облагаемые по ставке 13 %.

Если налогоплательщик купил квартиру в 2019 году, а свидетельство о регистрации получил в 2020-м, то начиная с 2020 года он имеет право на вычет. Поэтому, как только вы п олучили документы, подтверждающие ваши права на недвижимость, начинайте собирать необходимые бумаги для получения имущественного налогового вычета.

Какие документы нужны для получения вычета

Этот комплект включает:

- паспорт;

- справку о доходах по форме 2-НДФЛ, в которой указаны доходы и уплаченные налоги за соответствующий год;

- декларация 3-НДФЛ, из которой видно, что приобретено имущество, уплачены налоги и что полагается определенная сумма имущественного налогового вычета.

На квартиру потребуются:

- договор о приобретении квартиры;

- акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру.

Если квартира куплена через договор долевого участия:

- договор долевого участия в строительстве либо договор уступки права требования;

- акт приема-передачи либо другой документ, подтверждающий передачу объекта от застройщика участнику;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца).

Если квартира куплена на вторичном рынке:

- договор о приобретении квартиры (например, договор купли-продажи);

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на квартиру (например, свидетельство о государственной регистрации права).

Если куплен дом и земельный участок:

- договор приобретения земельного участка с жилым домом;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на жилой дом (например, свидетельство о государственной регистрации права);

- документы, подтверждающие право собственности на земельный участок (например, свидетельство о государственной регистрации права).

До 2014 года имущественный налоговый вычет оформлялся только на один объект недвижимости, а сейчас его можно получать с нескольких квартир. Ограничение по сумме осталось преждним — не более чем на 2 млн руб. Например, если квартира стоит 1,5 млн руб., то можно будет получить вычет еще на 500 000 руб. с последующей квартиры.

До 2014 года не было ограничений по процентам по ипотеке. Например, с переплаты 10 млн руб. можно было получить вычет на все 10 млн руб. Начиная с 2014 года, введено ограничение на вычет по ипотечным процентам, размером в 3 млн руб.

Налоговый вычет можно получить не только на недвижимость, но и на проценты по ипотеке.

Для этого нужны следующие документы:

- кредитный договор с приложениями и дополнительными соглашениями к нему;

- документы, подтверждающие уплату процентов по ипотеке (например, справка из банка).

Вычет оформляется на фактически уплаченные проценты. Например, если ипотечный договор оформлен на 10 лет 3 года назад, то налоговый вычет оформляется на сумму процентов, уплаченных за 3 года. На проценты, выплаченные в следующий год, налоговый вычет можно будет получить в следующем году.

Размер вычета и максимальные суммы расходов

Есть некоторые нюансы с оформлением вычета в зависимости от вида собственности.

- Единоличная собственность. При покупке квартиры можно вернуть имущественный налоговый вычет, но не более чем на 2 млн руб. Возврату подлежит 13 % от суммы расходов. Приобретая квартиру за 2 млн руб., вы можете вернуть 260 000 руб. уплаченных ранее налогов, а за 1 млн руб. — 130 000 руб. Если стоимость покупки будет дороже, сумма возврата не изменится.

- Общая долевая собственность. Например, при покупке ½ доли в квартире за 3 млн руб. можно оформить вычет не более, чем на 1,5 млн руб.

- Общая совместная собственность. До 2014 года супруги на двоих могли получить вычет не более чем на 2 млн руб. Поэтому выгоднее было оформить вычет только на одного из супругов, а другой в будущем смог получить еще один налоговый вычет.

С 2014 года ограничения 2 млн руб. устанавливаются не на объект недвижимости, а на человека. Например, если стоимость квартиры составляет 5 млн руб., то каждый из супругов может получить вычет на 2 млн. Если квартира стоит 3 млн руб., можно договориться о том, чтобы сделать вычет по 1,5 млн руб., и тогда у каждого остается по 500 000 руб., которые можно использовать на следующие объекты.

Как рассчитать размер вычета

Максимальная сумма вычета составляет: 2 000 000 x 13 % = 260 000 руб. Эту сумму можно применить к нескольким приобретаемым жилым объектам, если их общая стоимость менее 2 млн руб. (п. 3 ст. 220 НК РФ).

Если недвижимость приобретают супруги, то каждый из них имеет право на максимальную сумму вычета с 2 млн руб.

Если на покупку имущества был взят кредит, по процентам можно получить вычет не более 3 млн руб. Максимальная сумма вычета равна: 3 000 000 x 13 % = 390 000 руб.

Что учитывается как расходы при расчете вычета

Если вы приобретаете квартиру, то в расходы учитываются:

- сама покупка недвижимости;

- приобретение прав на квартиру в строящемся доме;

- траты на отделочные материалы;

- работы по отделке квартиры, разработка проектной и сметной документации.

Если вы покупаете дом или строите его, то в расходы включается:

- разработка проектной и сметной документации;

- приобретение стройматериалов, а также материалов для отделки;

- сама покупка дома, в том числе на стадии незаконченного строительства;

- работы по строительству и отделке дома;

- проведение электро-, водо- и газоснабжения и канализации.

Этапы получения имущественного налогового вычета

Пока процесс состоит из четырех этапов. Но скорее всего уже в 2021 году будет принят законопроект, который вносит изменения в Налоговый кодекс в части введения упрощенной процедуры получения налоговых вычетов по НДФЛ. Срок представления поправок — 24 февраля 2021 года.

Этап 1. Соберите копии всех необходимых документов

Копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом или выписка из ЕГРП ;

- при приобретении квартиры — договор купли-продажи, акт о передаче налогоплательщику квартиры, свидетельство о госрегистрации права собственности или выписка из ЕГРП;

- при приобретении земельного участка под строительство или под готовое жилье — свидетельство о госрегистрации права собственности на земельный участок и свидетельство о госрегистрации права собственности на жилой дом;

- при погашении процентов по ипотеке — ипотечный договор, график погашения кредита и уплаты процентов за пользование заемными средствами.

До 2017 года для получения вычета было достаточно представить свидетельство о госрегистрации права. Но в 2017 году произошли изменения в подтверждении права на имущественный вычет при покупке недвижимости (Федеральный закон от 03.07.2016 № 360-ФЗ). Если вы приобрели недвижимость после 15 июля 2016 года, то право на имущественный вычет придется подтверждать выпиской из ЕГРП.

Копии платежных документов:

- подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств);

- свидетельствующие об уплате процентов по ипотечному договору (справка об уплаченных процентах за пользование кредитом).

Этап 2. Возьмите на работе справку 2-НДФЛ

Просто обратитесь в бухгалтерию — они подготовят.

Этап 3. Заполните декларацию 3-НДФЛ

Вам понадобятся данные из паспорта, 2-НДФЛ и других документов.

Учтите, что форма 3-НДФЛ ежегодно обновляется, но вы должны использовать именно ту, которая соответствует году, за который возвращается НДФЛ.

На своем сайте ФНС приводит пример заполнения налоговой декларации по форме 3-НДФЛ.

Если имущество покупалось в общую совместную собственность, нужно предоставить:

- копию свидетельства о браке;

- письменное заявление о договоренности супругов о распределении размера имущественного налогового вычета.

Обратите внимание: в составе новой формы 3-НДФЛ есть заявление о возврате суммы излишне уплаченного налога. Его тоже нужно заполнить, чтобы налоговая смогла перечислить вам сумму.

До 2021 года заявление нужно было заполнять отдельно по специальной утвержденной форме (Приказ ФНС РФ от 14.02.2017 № ММВ-7-8/182@).

В заявлении укажите:

- наименование банка;

- реквизиты банковского счета, на которые нужно перечислить сумму (сумма в заявлении должна совпадать с суммой, указанной в декларации).

Этап 4. Передайте комплект документов в налоговую инспекцию

Пакет документов подается либо в налоговую по месту жительства лично, либо через личный кабинет на сайте ФНС. Специалисты проверяют документы в течение 3-х месяцев. В случае возникновения каких-либо вопросов с вами свяжутся и попросят оригиналы документов. Если все в порядке, то деньги поступят на ваш счет. В целом на процедуру получения имущественного налогового вычета уходит максимум 4 месяца.

Получение имущественного налогового вычета через работодателя

При обращении к работодателю имущественный налоговый вычет можно получить до окончания налогового периода. Подача декларации 3-НДФЛ в этом случае не требуется.

- Написать заявление (в произвольной форме) на получение уведомления от налогового органа о праве на имущественный вычет. Можно использовать форму, которую ФНС рекомендует в Письме от 06.10.2016 N БС-4-11/18925@. Но гораздо проще подать заявление через личный кабинет налогоплательщика, так как там уже есть специальная форма.

- Сделать копии документов, подтверждающих право на получение вычета. Загрузите их в личный кабинет налогоплательщика и подпишите электронной подписью (специально получать ее не нужно, она формируется автоматически).

- Предоставить в налоговый орган заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить от налогового органа уведомление о праве на вычет и передайте его работодателю.

- Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Уведомление из ИФНС — это основание не удерживать НДФЛ из зарплаты, выплачиваемой сотруднику в текущем налоговом периоде, и основной документ, подтверждающий право на вычет, поэтому при получении уведомления необходимо проверить, правильно ли указаны все ваши данные и реквизиты.

Обратите внимание

- Срок давности для получения имущественного налогового вычета не установлен. Например, вы можете получить налоговый вычет даже спустя 10 лет после покупки квартиры.

- Если вы оформляете вычет самостоятельно, то в налоговой, после окончания налогового периода, можно рассчитывать на единовременную полную сумму 13 % с ваших доходов, заработанных в течение года. Если же вычет оформляется через работодателя, то возврат НДФЛ произойдет до окончания налогового периода, если налоговая подтвердит право на вычет. Это позволит получать зарплату без удержания НДФЛ, начиная с месяца, в котором вы принесли уведомление из налоговой.

- Согласно п. 9 ст. 220 НК РФ, если в налоговом периоде имущественные налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования. В зависимости от заработка налогоплательщика возмещение НДФЛ может растянуться на несколько лет.

В 2021 году получить налоговый вычет будет можно без декларации

Уже весной 2021 года процесс получения вычета может быть автоматизирован, а значит упрощен. 26 января Госдума приняла в первом чтении законопроект о предоставлении вычетов по НДФЛ в режиме онлайн.

ФНС обещает, что для возврата НДФЛ достаточно будет просто заполнить электронное заявление, сформированное в личном кабинете на сайте ФНС. Мучиться с декларацией и справками не придется. А сведения о праве на вычет налоговики смогут получать без участия налогоплательщиков. Например, если покупка квартиры осуществляется с участием банка, то информация, необходимая для налогового вычета, поступит в налоговый орган от банка.

Закон упростит жизнь многим. Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации.

Вячеслав Володин

Председатель Государственной Думы

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

С 1.01.2019 года в НК РФ введены поправки относительно порядка начисления НДФЛ и других налогов. Их расчет выполняется с учетом стоимости проданного имущества, сроков владения жильем или коммерческой площади. На недвижимость существует несколько категорий налоговых платежей: НДФЛ, налог на имущество физических лиц.

Содержание:

Нужно ли платить налог на дарение и наследство?

Получатель подарка не должен платить налог на дарение. Но это правило распространяется на случаи, когда одаряемый гражданин получает недвижимость или любое другое имущество от близких родственников: родителей, супругов, братьев, сестер, бабушек, дедушек, детей, внуков.

В подобную категорию не входят другие родственники: тети, дяди, племянники и т.д. В этом случае одаряемый должен задекларировать доход и оплатить налог - 13% от стоимости квартиры, транспорта или другого имущества.

При наследовании недвижимости оплачивается государственная пошлина, при условии, что наследник не проживал с наследодателем. Наследство не облагается налогом на доходы. При составлении завещания на недвижимость завещатель также не оплачивает никакие налоги. Но если гражданин будет продавать квартиру, полученную в наследство, то тогда у него возникает обязанность оплачивать налог на доходы, а также имущественный налог.

Например, Васечкин получил от сестры в наследство двухкомнатную квартиру. Если он жил отдельно от сестры, то наследник несет расходы, связанные с оформлением свидетельства у нотариуса. Оплачивать налог не понадобится, но нужно платить госпошлину, если Васечкин не жил вместе с сестрой и не был прописан в наследуемой недвижимости. Размер пошлины – 0.3% от стоимости жилья (для близких родственников) и 0.6% для остальных правопреемников.

Налог на имущество

В НК РФ внесены поправки относительно имущественного налога и НДФЛ – с 1.01.2015 г. В первом случае поправки начали действовать 1.01.2015 г., изменения, касающиеся порядка расчета и уплаты НДФЛ на недвижимость, начали действовать с 1.01.2016 г. Согласно ст. 401 НК РФ налогом на имущество облагаются следующие категории недвижимости:

- жилой дом – в том числе в аварийном состоянии, если он продолжает состоять на кадастровом учете и считается полноценным объектом недвижимости;

- жилое помещение (квартира, комната). Налогом также облагается доля в недвижимости, независимо от ее размера;

- гараж, машино-место – (если они состоят на кадастровом учете);

- единый объект недвижимости комплекс – например, гостиница;

- объект незавершенной постройки – частный дом и т.д.;

- другие здания, помещения, сооружения.

По этой причине застройщикам – собственникам многоквартирных домов до их продажи невыгодно держать такую недвижимость в собственности, так как имущественный налог оплачивается за каждую квартиру до передачи ее в собственность.

Имущественный налог исчисляется исходя из кадастровой стоимости недвижимости. Она представляет собой стоимость жилья или другой недвижимости, определенную в соответствии с износом объекта. Кадастровая стоимость определяется инженерами.

Ранее налог рассчитывался с инвентаризационной стоимости, которая фиксировалась в БТИ, и налоги были незначительными. На территории РФ произошла переоценка стоимости недвижимости. Кадастровые инженеры оценивают ее по показателям, приближенным к рыночной цене и даже выше. Кадастровую стоимость пересматривают в Росреестре не реже 1 раза в 3-5 лет.

Налог оплачивается исходя из кадастровой стоимости определенной на конкретный период. Учитываются льготы для отдельных категорий граждан. В их перечень входят:

- Пенсионеры.

- Ветераны ВОВ и труженики тыла.

- Жители блокадного Ленинграда, участники военных действий.

- Граждане, принимавшие участие при ликвидации аварии на Чернобыльской АЭС и др.

Такие граждане вправе не платить налог за один объект недвижимости каждой категории – частный дом, квартиру, землю.

Например, если у пенсионера одна квартира, дача и гараж, то он не оплачивает налоги. Если у льготника несколько квартир, то налог он имеет право не платить только за одну.

Возможные вычеты

Уменьшение налоговой базы по каждому объекту предусматривает:

- 10 кв. м. на комнату;

- 20 кв. м. на квартиру;

- 50 кв. м. на частный дом

Это означает, что подобные метры из общей площади недвижимости не облагаются налогом. Сумма рассчитывается пропорционально метражу или долям в недвижимости. Так, если у человека в собственности однокомнатная квартира площадью в 32 кв. м., то налог рассчитывается только на 12 м. жилья. Новые поправки в НК РФ, регулирующие налоговые вычеты, фактически освободили от необходимости оплаты налога на имущество малоимущее сельское население.

Вышеуказанные вычеты применяются на все объекты недвижимости – независимо от их количества. Так, если у гражданина в собственности 2 квартиры, то вычет составит 20 кв.м. на обе. Вычет предоставляется на имущество с большей кадастровой стоимостью, без необходимости подачи дополнительного заявления.

НК РФ предусматривает постепенный переход на налогообложение по кадастровой стоимости до 2020 года.

- В первый год налоговый коэффициент (коэффициент-дефлятор) - 0.2,

- во второй – 0.4,

- в третий – 0.6,

- в четвертый – 0.8.

- К 2020 году налог на недвижимость не будет увеличиваться.

Учитывается, что вычеты распространяются и на долевую недвижимость.

Например, если у квартиры площадью в 45 кв.м. 3 собственника и каждому принадлежит 1/3 часть недвижимость, то вычет составит 20 кв.м., а налог нужно уплачивать с 25 кв.м., то есть, каждый из собственников заплатит налог с 8.33 кв.м. Сумма зависит от стоимости недвижимости. Налог оплачивается пропорционально долям каждого собственника.

Как снизить имущественный налог

Налогоплательщик может обратиться в комиссию по снижению кадастровой стоимости. Но если разница между кадастровой и рыночной стоимостью составляет меньше 4 млн., то снижать кадастровую стоимость нет смысла.

Процедура обращения в комиссию обязательна для юридических лиц, реализующих коммерческую недвижимость. При обращении к заявлению о снижении кадастровой стоимости понадобится приложить выписку ЕГРН о недвижимости, нотариально заверенную копию правоустанавливающего документа на недвижимость или документа, подтверждающего права собственности на объект (свидетельство и т.д.).

Также понадобится представить документы, подтверждающие недостоверные данные об объекте недвижимости:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости;

- нотариально заверенную копию правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- документы подтверждающие недостоверность сведений об объекте недвижимости;

- отчет об оценке объекта, в случае если заявление подается на основании установления в отношении объекта недвижимости его рыночной стоимости.

Желательно, чтобы документы, подтверждающие реальную стоимость недвижимости, были достоверными. Наши риэлторы помогут снизить имущественный налог, если в этом есть целесообразность!

При оформлении отчета учитывается, что его стоимость высока и может достигать 40-50 тыс. рублей. Заказывать его целесообразно при снижении кадастровой стоимости крупного объекта. При обращении в суд понадобится оформлять административное исковое заявление. Представителем по нему может быть гражданин только с высшим юридическим образованием.

Налог на доходы физических лиц и имущественные вычеты

После 1.01.2016 года налоговый вычет предоставляется с учетом кадастровой стоимости жилья и при условии, что квартира была в собственности более 5 лет (более трех лет по безвозмездным сделкам – наследство, приватизация, дарение) и ренте.

Если недвижимость меньше трех или 5 лет, то используются следующие схемы налогового вычета:

- Вычет в сумме 1 млн. рублей. Применяется, когда продавец не понес расходы на приобретение недвижимости, оформил сделку на безвозмездной основе. Сумма вычета в таком случае может зависеть от формулировки договора. Если приватизированную квартиру продать по долям, то вычет с 1 млн. рублей может получить каждый дольщик.

- Доход минус расход. Оплачивается 13% с суммы полученного дохода. Например, продавец продал квартиру за 8 млн. рублей, а купил за 6 млн. Тогда налог в размере 13% от полученного дохода в 2 млн. рублей он должен оплатить в обязательном порядке.

Однако с 1.01.2016 года есть возможность оплатить налог либо от суммы договора купли продажи или от кадастровой стоимости объекта, умноженной на понижающий коэффициент 0.7.

С 1 января 2016 г. налоговая база определяется от большей суммы:

- либо от суммы в Договоре купли-продажи;

- либо от кадастровой стоимости объекта (по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемую квартиру) *0,7 (понижающий коэффициент).

Например, квартира куплена за 5 млн. рублей, а ее кадастровая стоимость составляет 5.7 млн. рублей. Тогда сумма налога составляет 5.7*0.7/ 100 = 39900 руб. В этом случае целесообразно воспользоваться налогом с кадастровой стоимости и нет смысла занижать стоимость квартиры в ДПК, так как 13% с 700 тыс. - получится большая стоимость

Если, например, кадастровая стоимость жилья составляет 8 млн. рублей, а расходы – 5 млн. рублей, то целесообразно в договоре в качестве стоимости квартиры указать произведение такой стоимости на коэффициент 0.7. 8 млн. *0.7 = 5600000 млн. рублей. В договоре следует указать эту стоимость, а налог заплатить с 600 тыс. рублей (13%). Исключение составляют не резиденты, а также граждане-предприниматели. Они обязаны оплачивать 30% налог от кадастровой стоимости жилья.

Если ИП реализует коммерческие объекты, то вычеты на него не распространяются и предприниматель оплачивает 13% от стоимости недвижимости, если оно использовалось в бизнесе (например, магазин, помещение под парикмахерскую). В таких случаях при продажах можно занизить реальную стоимость сделки, но с учетом возможных рисков (неоплаты суммы покупателем). Рискует также гражданин, который использует квартиру под аренду, которая также считается предпринимательской деятельностью (штрафы со стороны налоговых инспекторов).

Налог при покупке объектов недвижимости

Можно оформить вычет в 13% с 2 млн. рублей. Вычет предоставляется резидентам и гражданам РФ, которые находятся в стране 183 дня и больше. Льгота предоставляется при условии, что гражданин является плательщиком НДФЛ и платит 13% со своих доходов. Вычет также могут получить пенсионеры, если они получали налогооблагаемый доход за 3 года до покупки жилья. Денежные средства за квартиру или другую недвижимость должны уплачиваться лично (не ипотека, не материнский капитал или другие государственные субсидии).

Кто может получить налоговый вычет (условия должны выполняться в совокупности):

- Налоговые резиденты (граждане находящиеся на территории России более 183 дней),

- получающие официальный доход облагаемый по ставке 13% (для пенсионеров получавшие доход за 3 года до года приобретения),

- денежные средства были ваши личные (не материнский капитал, не гос. субсидии и пр.),

- еще не использовавшие свое право на налоговый вычет.

Налоговый вычет на покупку недвижимости можно использовать 1 раз в жизни, но его можно добирать несколько раз (до 2 млн. рублей). Дети могут получить налоговый вычет дважды (в том числе уже после наступления совершеннолетия). Если родитель получил налоговый вычет за себя, то он не может рассчитывать на сумму вычета за ребенка. Поэтому родителям целесообразно сначала оформлять налоговый вычет на несовершеннолетних детей, а уже потом на себя!

Как можно получить налоговый вычет:

- У работодателя. Понадобится написать заявление, и тогда с зарплаты не будет удерживаться 13% НДФЛ до полного добора налога – в зависимости от суммы покупки квартиры. Работодатель не будет вычитать налог с зарплаты, пока зарплата не составит 2 млн. рублей в совокупности и сумма вычета с нее – 260 тыс. рублей.

- На банковскую карточку. При заполнении налоговой декларации можно написать заявление о предоставлении вычета.

- Взаимозачет (сокращение налоговой базы). Например, если гражданин продал квартиру, ранее приобретенную за 5 млн. рублей, за 7 млн. Тогда у него возникает обязанность оплатить 13% с 2 млн. рублей, то есть, с суммы полученного дохода. Но если гражданин покупает новую квартиру, например, за 4 млн. рублей, то у него есть право на вычет в сумме до двух миллионов рублей. Следовательно, происходит взаимозачет: гражданин не получает вычет с новой квартиры, но не платит НДФЛ с продажи старой жилплощади.

Вычет на покупку недвижимости можно получить только в течение 3 лет после приобретения жилья!

С помощью вычета можно компенсировать расходы на приобретение жилья, земельного участка с домом или участка ИЖС, строительство жилья, его отделку или ремонт недостроенного жилья. 3 млн. вычета можно получить при расходе на оплату ипотечного кредита.

Вычет не предоставляется, когда жилье приобретено у взаимозависимых лиц – родственников, работодателей, а также лицам, использовавшим право на льготу.

Максимальная сумма вычета составляет 2 млн. руб. (260 тыс. рублей – 13%). До 2008 года она составляла 1 млн. рублей. Сумма вычета возмещается каждый год – на сумму уплаченного гражданином подоходного налога. Льгота предоставляется при покупке жилья без ипотечного займа. Отдельно также можно получить вычет за проценты по ипотечному кредиту.

Если жилье приобретено в ипотеку до 1.01. 2014 года, то вычет предоставляется в неограниченном размере на всю сумму уплаченного НДФЛ. После 1.01.2014 г. вычет предоставляется на сумму в 3 млн. рублей (390 тыс. рублей на карту или у работодателя). Вычет при покупке в долевую собственность можно получить при подтверждении расходов на приобретении доли. Подобное правило распространяется на супругов. Если расходы производил каждый из них и эти траты подтверждаются платежными документами, то сумма вычета предоставляется в пределах понесенных расходов.

Если расходы производил один из супругов или они приходится на обоих супругов, то муж и жена вправе подписать в налоговой инспекции заявление о распределении расходов, независим от того, кто фактически оплачивал покупку недвижимости. Вычет на построенные частные дома можно получить, если на такой жилплощади предусмотрено право регистрации граждан. Вычет на покупку частного дома можно получить только с расходов на приобретение жилья. Даже если оно реконструировано (достроен второй этаж, пристроены дополнительные помещения), то такие расходы не возмещаются.

Если гражданин покупает объект незавершенного строительства (это должно быть указано в документе), то вычет полагается и за покупку такого объекта, и за его достройку, отделку. А вычет на строительство дома можно получить, если все расходы подтверждены документально – понадобятся договоры, чеки, расписки. Данные о налогоплательщике должны совпадать со сведениями, указанными в чеках. Расходные документы, выписанные на прораба, не подойдут.

НДФЛ с продажи жилья и его покупки оплачивается согласно полученному доходу и с учетом стоимости жилья. Предусмотрена возможность получить вычеты, которые существенно снижают необходимость оплаты подоходного налога. Основное условие – покупатель или продавец недвижимости на момент обращения за льготы должны располагать налогооблагаемым доходом.

Вопрос-ответ (2)

Здравствуйте! Дом приобретён в 2000 году могу я вернуть налоговый вычет 13% от покупки жилья. В 2000 г я официально не работала. Официальный стаж начался с 2010г и по сей день

За 20 лет размер вычетов с покупки и законы изменились. С этим вопросом вам конечно в Налоговую. Есть и телефон горячей линии по налогам РФ.

Квартира приобретена 2016 году. Я пенсионер. Работала 2011-2014 гг. В 2020 году могу получить имущественный вычет , сдав декларацию за 2019 год?

Здравствуйте.

Подать документы на вычет вы могли уже в 2017 году. При этом для пенсионера возможно было бы вернуть уплаченный налог за 2016,2015,2014,2013 годы. В вашем случае - вы могли вернуть налог (то есть подучить вычет) за 2014 и 2013 годы, в которые вы работали.

Таким образом,нельзя получить вычет более чем за 4 последних календарных года.

То есть в 2020 году не вернуть налог даже за 2015 год .

Уточнить вы можете, обратившись к консультанту по налогу на недвижимость - в вашей Налоговой инспекции по месту регистрации.

Читайте также: