Льготы по транспортному налогу для ветеранов вов

Обновлено: 18.05.2024

В соответствии с российским налоговым законодательством граждане, имеющие в своем распоряжении автомобиль, обязаны платить транспортный налог. При этом некоторые налогоплательщики освобождаются от такого сбора либо вносят его в меньшем размере. Одной из таких категорий льготников являются ветераны труда и боевых действий.

Какие льготы положены?

Если проанализировать законодательство различных субъектов РФ, регулирующее порядок взыскания транспортного налога, то можно увидеть, что во многих регионах для ветеранов труда и участников боевых действий предусмотрены разные виды льгот по данному сбору.

Участникам боевых действий

Как правило, налогоплательщики, которые в прошлом принимали участие в боевых действиях (ветераны ВОВ, участники военных действий в СССР и др.) полностью освобождаются от уплаты налога на транспорт. При этом может быть установлено дополнительное ограничение по допустимой мощности автомобиля.

За трудовой стаж

Для ветеранов труда налоговые послабления в большинстве случаев сводятся к снижению размера ставки по налогу на транспортные средства.

Однако для того, чтобы получить по транспортному налогу льготу ветерану труда, его автомобиль должен соответствовать установленному пределу мощности, выраженному в лошадиных силах.

Перечень и условия получения

Следует отметить, что конкретные налоговые льготы для ветеранов устанавливаются в рамках отдельных законодательных актов субъектов РФ. В связи с этим в разных регионах налоговые послабления могут отличаться по своему характеру и условиям предоставления.

Федеральные

Как уже было обозначено выше, федеральные льготы по транспортному налогу для участников боевых действий и героев труда в действующем налоговом законодательстве не предусмотрены.

Региональные

Налог на транспортные средства относится к категории региональных. В связи с этим порядок его уплаты отражается в соответствующем законе, принятом в конкретном субъекте РФ.

Проанализировав нормативные акты, действующие в разных территориальных единицах России, можно выделить следующие региональные льготы по транспортному налогу, предусмотренные для ветеранов:

- Пониженные ставки налогообложения (например, в Республике Алтай легковые авто ветеранов труда и боевых действий с мощностью до 100 л.с. облагаются налогом по ставке 1 рубль, от 100 до 150 л.с. – 1,4 рубля, от 150 до 200 – 2 рубля).

- Применение понижающих коэффициентов при расчете суммы налога (например, в Республике Марий Эл используется коэффициент в размере 0,5, что соответствует скидке 50%).

- Полное освобождение от уплаты подобного взноса.

Как оформить льготу ТН на машину в конкретном городе?

Получить информацию о действии льготы в определенном регионе можно прямо на сайте Федеральной налоговой службы. Чтобы узнать, платят ли льготу ветеранам труда и боевых действий необходимо:

- вид имущественного налога (транспортный);

- налоговый период;

- название субъекта РФ.

Когда и где в РФ предусмотрено освобождение от сбора за автомобиль?

В некоторых регионах РФ предусмотрено полное освобождение ветеранов от внесения данного вида налогового сбора. Так, от уплаты транспортного взноса освобождаются ветераны боевых действий в следующих регионах:

- Адыгея.

- Башкортостан.

- Карачаево-Черкесская Республики.

- Карелия (при условии, что мощность автомобиля не превышает 150 лошадиных сил).

- Коми.

- Краснодарский край.

- Амурская область (льгота предоставляется при условии, что среднедушевой доход семьи за предыдущий год не превышал двукратную величину минимального уровня дохода. При этом машина должна иметь мощность не более 150 л.с.).

- Г. Москва (для авто с мощностью до 200 л.с.) и др.

Кроме того, полное освобождение от транспортного налога на транспорт для обеих категорий ветеранов предусмотрено в таких субъектах РФ, как:

- Кабардино-Балкарская Республика.

- Северная Осетия.

- Алтайский край (мощность транспортного средства не должна превышать 100 лошадиных сил).

- Г. Санкт-Петербург (для ветеранов боевых действий мощность машины должна быть не выше 150 л.с, а для ветеранов труда – не выше 200 л.с.).

- Г. Севастополь (для автомобилей с мощностью менее 100 л.с.).

- Ярославская область (для машин с мощностью до 100 л.с.).

- Челябинская область (мощность до 180 л.с.).

- Ростовская область и др.

Освобождение от транспортного налога действует в отношении только одного автомобиля, владелец которого относится к льготной категории налогоплательщиков.

Более детально об освобождении от транспортного налога и способах его снижения, читайте в нашей статье.

Примеры расчета

В соответствии с п. 1 ст. 359 НК РФ налоговой базой по транспортному взносу выступает мощность автомобиля, выраженная в лошадиных силах.

Общая формула расчета имеет следующий вид:

- Пример № 1: житель Республики Алтай владеет транспортным средством мощностью 120 л.с. При этом данному налогоплательщику присвоен статус ветерана труда. Согласно ст. 3 Закона Республики Алтай от 27.11.2002 № 7-12 для налогоплательщика, приведенного в примере, установлена пониженная ставка в размере 1,4 рубля (для автомобилей мощностью от 100 до 150 л.с.).

Пошаговая инструкция

Чтобы оформить льготу по транспортному налогу, необходимо выполнить следующие шаги:

Данный документ состоит из двух частей:

- титульного листа;

- бланка со сведениями о льготе по налогу.

При подготовке заявления следует руководствоваться Приложением № 2 к упомянутому выше Приказу ФНС РФ. Бланк может быть заполнен от руки или же на компьютере. В случае выбора первого варианта в тексте не должно быть исправлений и зачеркиваний.

- общий перечень (предоставляются каждым льготником) – паспорт заявителя, доверенность (при необходимости), ПТС автомобиля;

- бумаги, подтверждающие право на получение налогового послабления – удостоверение ветерана войны или ветерана труда.

- в режиме онлайн через личный кабинет налогоплательщика;

- визит в налоговую инспекцию;

- отправка бумаг по почте;

- обращение за помощью в Многофункциональный центр (МФЦ).

О правильном оформлении заявления на льготы по транспортному налогу читайте здесь.

Платят ли в полном размере?

Для ветеранов труда и военной службы не предусмотрено каких-либо налоговых послаблений по транспортному взносу в следующих субъектах РФ:

- Бурятия.

- Дагестан.

- Ингушетия.

- Калмыкия.

- Республика Мордовия.

- Якутия.

- Тюменская область.

- Пермский край и др.

Вопросы и ответы

Как правило, многих льготников, имеющих статус ветерана, волнуют следующие вопросы:

- Можно ли оформить льготу, если на руках нет документов, подтверждающих право на ее получение? Несомненно, такая возможность действительно есть. В п. 3 ст. 361.1 НК РФ указано, что физические лица вправе предоставить подобные правоустанавливающие бумаги. Отсюда следует, что это не обязательное требование. Более того, налоговая инспекция при отсутствии документов может самостоятельно запросить информацию по конкретному льготнику в соответствующих инстанциях.

- В какой срок можно подать заявление на получение льготы по транспортному налогу? Обратиться в ФНС можно сразу после получения уведомления о необходимости внесения транспортного взноса. При этом успеть оформить льготу следует до 1 ноября отчетного периода, в которой должен быть уплачен налог.

- В течение какого времени сотрудники налоговой инспекции будут рассматривать заявление о предоставлении льготы ветерану? Уведомление, касающееся результатов рассмотрения заявления о предоставлении льготы, придет в течение 10 дней с момента подачи документов.

Ознакомьтесь с другими материалами нашего сайта о льготах на транспортный налог. Читайте о том, как оформить льготы многодетным семьям, пенсионерам и инвалидам.

В завершение следует отметить, что прежде чем приступить к оформлению льготы по транспортному налогу на машину для ветеранов труда и боевых действий, необходимо убедиться в том, что она действует на территории конкретного субъекта РФ. При этом сделать это можно буквально за пару минут, воспользовавшись приведенной выше инструкцией.

Россия является глобальным игроком на международной арене, поэтому нет ничего удивительного в том, что российские войска принимали участие в различных вооружённых конфликтах. Результатом этого является то, что в стране есть отдельная и довольно обширная категория людей — ветераны боевых действий (ВБД).

Разбираемся, кто же они такие, какие льготы и выплаты им положены и как их добиться.

Содержание:

Ветеран боевых действий

Кто имеет статус ветерана боевых действий?

Право на данный статус имеет довольно обширный список людей, связанных с армией и правоохранительной сферой. В эту категорию входят как военнослужащие, так и военнообязанные, сотрудники ОВД, работники государственной безопасности Минобороны СССР и РФ и т.д., при условии, что они являлись участниками боевых действий.

Так, например, в тексте документа отмечается, что к ВБД относятся люди, разминировавшие советскую территорию, а также иных государств в период с 1945 года по 1951 год.

Этот статус также имеют военные и даже гражданские экипажи, занимавшиеся доставкой грузов и участвовавшие в боевых заданиях и вылетах, да и просто те, кто работал в Афганистане с декабря 1979 года по декабрь 1989 года.

Сюда же относят и работников воинских частей советских и российских Вооружённых сил, пострадавших в ходе конфликтов, а также получивших российские или же советские награды за боевые заслуги.

Говоря о современной истории, к соответствующей группе людей относят солдат и офицеров, служивших в Сирии с момента начала российской военной операции в этом арабском государстве, то есть с 30 сентября 2015 года.

Документ ветерана боевых действий

Главным документом для данных граждан, подтверждающим соответствующий статус, является удостоверение ветерана боевых действий. Выдаётся оно специальной комиссией российского оборонного ведомства после подачи соответствующего заявление со всеми необходимыми бумагами.

Удостоверение ветерана боевых действий - образец

Законы, определяющие льготы ВБД

Также на размер выплат, налоговых послаблений и т.д., а также порядок их предоставления влияют различные документы российского кабмина, например, постановление правительства Российской Федерации об индексации выплат разным соцгруппам.

Кто может претендовать на статус ВБД?

Соответствующую категорию и полагающиеся льготы предоставляют россиянам или же иностранным гражданам, а также лицам без гражданства, только в том случае, если они постоянно проживают в России. Без российского гражданства или при временном проживании на территории страны, необходимо иметь вид на жительство, чтобы получать социальные привилегии в рамках статуса и финансовые выплаты.

Как получить удостоверение Ветерана боевых действий

Куда обратиться?

Выдачей удостоверения занимается особая комиссия Министерства обороны России. Для его получения надо обратиться в центральную комиссию ведомства, если вы являетесь военнослужащим Вооружённых сил РФ.

Как правило, претендующим на статус необходимо выяснить местонахождение комиссии военного округа или военный комиссариат по месту постановки на воинский учет или жительства. В них и надо обращаться с заявлением.

Немного иначе дела обстоят для проживающих в Мурманской и Архангельской областях, а также в Республике Коми. Им заявление и все положенные бумаги надо нести в комиссию Северного флота.

Документы на удостоверение

Претендующим на получение статуса ВБД необходимо предоставить:

- оригинал и копию паспорта;

- удостоверение военнослужащего;

- два матовых снимка формата 3×4 (при этом военнослужащим нужно фото в форме).

Вместе с этим надо приложить бумаги, свидетельствующие об участии в бою, например, командировочные удостоверения или же выписки из приказов об участии в боевых действиях.

Для некоторых отдельных случаев необходим дополнительный комплект документов.

Так, например, участникам вооружённого конфликта в Чеченской Республике понадобятся выписки из приказов начальников или командиров, документальное подтверждение данных о полученных в регионе во время боёв травмах или же контузиях.

Также надо показать все имеющиеся бумаги по наградам, если такие были, к примеру, копию наградного листа.

Как долго длится оформление удостоверения?

По официальным правилам документы могут изучаться в течение 30 дней, с возможность продления этого срока на такое же количество дней. В реальности же это может занять больше времени по разным причинам, чаще же всего это связано с тем, что для регистрации надо искать документы в архивах.

Заполнение удостоверения

Удостоверение человек получает под расписку. Оно содержит идентификационный номер, ФИО получающего, его фото, а также печать Минобороны России.

Полученный ветераном документ регистрируется в книге учёта, которая соответствующим образом пронумерована и оформлена, а также скреплена печатью. Помимо этого в ней обязана быть подпись ответственного за выдачу удостоверения.

Получение дубликата удостоверения

Дубликат повреждённого или потерянного документа выдаётся лишь по новому заявлению с предоставлением необходимого пакета бумаг. Если удостоверение было, например, порвано, то его утилизируют.

Виды льгот ветеранам боевых действий

Данным людям предоставляются довольно разные льготы. Так, например, в список федеральных льгот ВБД входят:

- компенсация по оплате ЖКХ;

- денежная надбавка к пенсионным выплатам;

- путевки в санатории;

- бесплатные протезы и иные подобные изделия;

- единовременная выплата на возведение дома или же покупку жилого помещения;

- право на пользование рядом услуг вне очереди, например, обслуживание без очереди в различных медицинских учреждениях;

- другие.

Также они имеют целый ряд налоговых льгот:

- На имущество — ветеран боевых действий может не оплачивать имущественный налог на один из объектов недвижимости. Исключение — земельный участок.

- На землю — человек в статусе ВБД не платит земельный налог на собственный участок, при условии, что его площадь до 6 соток.

- На доходы физических лиц — ВБД обладают правом ежемесячно уменьшать свои доходы, облагаемые соответствующим налогом, на сумму в размере 500 руб/месяц.

С региональными льготами всё несколько сложнее, так как они сильно зависят от местного законодательства, поэтому могут отличаться от одного субъекта России к другому. Одни регионы компенсируют затраты на телефонную связь, другие вводят бесплатный или более дешёвый проезд на общественном транспорте, а третьи обеспечивают дополнительные субсидии или же выплаты.

О том, какие именно льготы действуют в определённом регионе, стоит узнавать в каждом конкретном случае индивидуально.

Надо подчеркнуть, что нет федеральных льгот по транспортному налогу для ВБД. В этом вопросе всё решают только региональные власти. При этом необходимо учитывать тот факт, что налоговые послабления зависят от места прописки, а не от того, в каком именно месте проходила регистрация транспортного средства.

Как получить льготы ветеранам боевых действий

Чтобы получить те или иные привилегии в соответствии со своим статусом, надо обращаться в определённые учреждения. Для налоговых послаблений надо обращаться в налоговую службу, это можно сделать как лично, так и через Многофункциональные центры или с помощью интернет-ресурсов. В этом плане легче всего всё сделать через сайт ФНС.

Надо отметить, что льготы по налогу на доходы физлиц можно получить двумя путями. Можно обратиться либо в свою бухгалтерию с заявлением о вычете и с копиями документов о статусе, либо же в конце года сдать в налоговую декларацию по налогу (форма 3-НДФЛ) и аналогичный пакет бумаг о принадлежности к категории ВБД. В первом случае будет удерживаться меньше налогов от зарплаты, а во втором просто вернут деньги в размере переплаты.

За пенсионными льготами придётся обратиться в своё отделение пенсионного фонда. Там при предоставлении всех бумаг должны оформить положенные надбавки.

Денежные выплаты ветеранам боевых действий

Все ветераны боевых действий или же члены их семей, в случае их гибели, получают ежемесячные денежные выплаты (ЕДВ). Соответствующие суммы выплат устанавливаются и выделяются местными отделениями ПФР.

Чтобы начать получать ЕДВ, ветерану надо с заявлением лично прийти в подразделение фонда либо же оформить всё с помощью МФЦ и портала Госуслуг. Для регистрации необходим действующий паспорт и удостоверение ВБД. Для экономии времени лучше еще взять с собой СНИЛС. Также необходимо будет указать банковские реквизиты.

Повышение ЕДВ ветеранам боевых действий в 2021 году

Размер ЕДВ в феврале нынешнего года был увеличен в рамках индексации до 3212 рублей с учётом набора социальных услуг (НСУ) и до 2000 рублей без учёта НСУ.

- оплаченные бюджетом, то есть бесплатные, лекарства по рецепту;

- путевка в разного рода санатории при наличии необходимых медпоказаний;

- безвозмездный проезд к соответствующему месту лечения и обратно.

Человек может сам выбирать, хочет ли он получать НСУ или же предпочитает увеличенную сумму платежей.

Если ветеран боевых действий является ко всему прочему инвалидом войны, то ему полагаются ещё большая сумма выплат. С 1 февраля 2021 года 5838 руб. с учётом НСУ 4626 руб. без учёта НСУ.

Как обжаловать отказ в предоставлении льгот или субсидии

В случае иной мотивации отказа, необходимо устранять причины, послужившие основой для данного решения.

Также, вполне возможно, какие-то льготы могут не предоставляться по объективным причинам. В частности, ветеран боевых действий не имеет права получать определенные региональные выплаты, если прописан в области, отличной от той, где проживает и хочет получать те самые выплаты. Например, прописка в Екатеринбурге, а человек претендует на московские выплаты.

В случае, если, по мнению ветерана, ответственный орган отказал в предоставлении субсидии необоснованно, то возможно обжалование этого решения:

- в вышестоящем госоргане;

- в судебном порядке.

Вышестоящий госорган зависит от того, о чём конкретно идет речь.

Например, отказ пришел от местного отделения ПФР, тогда потом стоит обратиться в федеральное отделение.

В случае решения об обращении в суд, необходимо быть уверенным в своей позиции, так как процесс это небыстрый и затратный. Помимо победы или проигрыша в суде первой инстанции, в этой структуре будет ещё масса других ступеней: апелляционный, кассационный суды и т.д.

Льготы членам семьи ветеранов боевых действий

Льготы также положены супруге или супругу, а также детям и родителям. При этом муж или жена получат льготы, если не вступили в новый брак с кем-либо, а другие члены семьи (исключая родителей), если они имеют статус нетрудоспособных граждан и были на иждивении обладателя статуса ВБД.

Льготы вдовам и родителям ветеранов боевых действий

К ним относятся:

- ежемесячная денежная выплата;

- преимущественное право вступления во всякие кооперативы;

- возмещение всех трат, связанных с похоронами погибшего, за счёт бюджета;

- обеспечение жилой площадью один раз;

- компенсация в 50% на оплату услуг ЖКХ и жилых помещений;

- право на приобретение садовых или огородных земельных участков в первой очереди;

- путевки в санатории по медицинским показаниям;

- прием в первой очереди в организации социального обслуживания;

- другие.

Льготы детям ветеранов боевых действий

Дети могут получать аналогичные льготы, плюс пенсию по потере кормильца до 18 лет или же до 23 лет, если учатся на очном отделении вуза. Получение всех положенных выплат и льгот осуществляется через опекуна до достижения совершеннолетия.

Отдельно стоит подчеркнуть, что дети из данной категории не имеют каких-либо преимуществ при поступлении в вузы на федеральном уровне и сдают все экзамены на общих основаниях. При этом региональные власти могут предоставлять соответствующую льготу, но об этом надо узнавать в каждом случае отдельно.

На взрослых трудоспособных детей ветеранов боевых действий льготы не распространяются.

Как получить льготы членам семьи ВБД

Родственникам ветерана, в случае его гибели, для получения льгот и выплат надо обратиться в МФЦ. С собой необходимо иметь, в зависимости от родства:

- паспорт;

- свидетельство о смерти ветерана;

- свидетельство о рождении;

- свидетельство о браке;

- иные документы, свидетельствующие о родстве;

- удостоверения ВБД (обычно не требуется, но лучше иметь на руках);

- банковские реквизиты.

Как отказаться от льгот ветерану боевых действий

Некоторые считают, что лучше получать льготы деньгами. Оформить отказ от льгот можно. Для этого надо обратиться с заявлением в ПФР или МФЦ, а также через портал Госуслуг.

В частности, таким образом можно отказаться от НСУ. Для данного шага, по официальной информации, нужен лишь паспорт и заявление, но, по факту, если вы решите обратиться в ПФР и МФЦ, то вам стоит взять с собой ещё СНИЛС и удостоверение ВБД.

К сожалению, отказ начинает действовать лишь со следующего года, то есть, если вы обратились с заявлением в 2021 году, то отмена НСУ и увеличение надбавки к пенсии произойдёт лишь в 2022 году.

Журналист, пишущий и снимающий сюжеты на экономические, политические и социальные темы. Окончил МГУ им. М.В. Ломоносова по специальности "Международная журналистика" и Университет Тампере (Tampereen yliopisto) по направлению "Международная и экономическая журналистика".

Работал с различными изданиями, а также телеканалами, включая международные. Написал тысячи актуальных материалов и снял сотни сюжетов и интервью по различным темам.

Кто относится к категории льготников?

К ветеранам боевых действий причисляют людей, чья работа ранее была связана с силовыми акциями армейских подразделений.

Законодательно определены категории людей, принадлежащие к этому контингенту:

- Участники войсковых операций, продолжающие службу и находящиеся в запасе.

- Резервисты, прошедшие подготовку к военной службе.

- Солдаты и офицеры вооружённых сил, работники полиции и государственной безопасности.

- Кадры Минобороны Советского Союза и РФ.

- Сотрудники УИС Советского Союза и Российской Федерации, воевавшие в пределах официальных полномочий на территориях, принадлежащих другим государствам.

- Сотрудники УИС Советского Союза и Российской Федерации, участвовавшие в пределах своей службы в силовых операциях на территории России.

- Солдаты и офицерский состав вооружённых сил, работники полиции и государственной безопасности, гражданские, занимавшиеся разминированием на территории России и других пострадавших во Второй мировой войне государств, в прибрежных морских границах.

- Солдаты автотранспортных частей, поставлявшие в Афганистан всё необходимое для армии во время ведения там боевых действий.

- Лётчики, выполнявшие поставленные командованием военные задачи в Афганистане.

- Гражданские (в их числе пилоты гражданской авиации) осуществлявшие работы по содержанию армейских частей Советского Союза и РФ в других странах, получившие раны или иной ущерб здоровью в связи со службой либо представленные к наградам.

- Граждане, выполнявшие должностные поручения в Афганистане в период военных действий, полностью отработавшие положенный срок.

- Граждане, исполнявшие специальные задания в Сирии с 2015 года.

Где ветераны полностью освобождены от налога?

Сегодня большинство субъектов РФ не торопятся использовать возможность предоставить преимущества на транспортный налог ветеранам боевых действий. Подавляющее большинство регионов (к примеру, Республика Татарстан, Тюменская и, Омская области) не дают никаких прерогатив, только 30% из них пошли на уступки в отношении транспортного налога для ветеранов боевых действий.

К объектам сбора пошлины относятся не только легковые автомобили, сюда же входят мотоциклы и мотороллеры, автобусы и грузовые машины, мотосани и снегоходы, водный и воздушный транспорт, и другие самоходные объекты.

Пример, в каких регионах ветераны боевых действий не платят транспортный налог полностью:

Перечисленные области обеспечили освобождение участников войны от налогообложения, не устанавливая дополнительные требования. В иных регионах, предоставляющих подобное преимущество, оно зависит от мощности двигателя автомобиля.

Так, льготу в виде полной отмены сбора, но с установлением границы мощности двигателя машины (в лошадиных силах), содержат законы субъектов:

снегоходы и мотосани

мотоциклы и мотороллеры

Часть субъектов не отменяет автоналог полностью, но сокращает его до определённой доли.

Величина ветеранской скидки колеблется от 30 до 70%:

| Регион | Размер скидки (%) | Мощность (л/с) | Основание |

| Еврейский АО |

В Челябинской области налоговых преимуществ ветеранам войны нет, зато целиком отменена выплата для инвалидов военных операций на автомобили или мотоциклы (мотороллеры) с мощностью до 150 л/с.

Важно понимать, что предметом льготного налогообложения может стать только одна машина, выбор в большинстве случаев остаётся за владельцем. Но, например, в КБР (Кабардино-Балкарской Республике) преимущество отдаётся транспорту с меньшим размером начислений по налогу.

Узнать, платят ли ветераны боевых действий транспортный налог, и его размер можно из законодательных материалов субъекта федерации, касающихся деятельности налоговой службы.

Особенности оформления льгот

Избавление от налогообложения не происходит автоматически, для этого ветерану необходимо самостоятельно обратиться к налоговикам, написать заявление и подтвердить ветеранство представив:

- паспорт (заполненные страницы);

- ИНН;

- паспорт автомобиля;

- справка с места жительства;

- документ, с помощью которого гражданин подтверждает, что он имеет право на льготы.

Удостоверение имеет единую, установленную законом форму, заверяется печатью военного комиссариата.

Обратиться в ближайший к месту жительства филиал ФНС, можно: самостоятельно, передав пакет документов через доверенного представителя, задействовав услуги почты либо с помощью сайта налоговой и портала Госуслуги.

Представитель выполняет услугу оформления льгот на имущество ветерана, только имея нотариальную доверенность.

Важный момент: вероятно, в ФНС потребуют оригинал удостоверения.

Если предъявить его лично не получается, есть два варианта как это сделать:

- С помощью представителя, по доверенности.

- Заранее подготовить и вложить в письмо вместе с заявлением заверенную нотариусом копию.

При обращении к услугам почты лучше выбрать заказное письмо с описью вложения. Так будет возможность проследить за документами до места назначения и получить подтверждение, что они доставлены адресату.

Правила написания заявления

Заявление, нужное для получения налогового преимущества, заполняется строго в определённой форме. Найти её можно по ссылкам на сайте ФНС.

- сведения о личности заявителя (данные паспорта, фамилия, имя, отчество, ИНН);

- сведения о транспортном средстве (вид, марка, государственный номер);

- реквизиты документа, подтверждающего право на льготы (название, кем и когда выдан, срок действия, серия и номер);

- период действия льготы;

- количество прилагаемых документов;

- реквизиты доверенности, если действует представитель.

Заполнить нужные графы допускается вручную или в электронном виде, лучше сделать два экземпляра. Нельзя допускать ошибки, делать исправления – в таком виде заявление не примут.

На кого не распространяется льгота?

Существуют обстоятельства, когда ветеран боевых действий транспортный налог всё же оплачивает. Причиной может быть местное законодательство, которое, как уже сказано, не предоставляет преференций совсем или устанавливает ограничения (например, льготы полагаются только участникам ВОВ или исключительно на отечественные авто).

Кроме того, к наиболее распространённым причинам, обязывающим заплатить, относят:

- В собственности имеется несколько транспортных средств. Все нормативные акты субъектов объединяет условие о предоставлении прерогативы только на один автотранспорт. Выбор за что не платить остаётся за заявителем, на остальные машины выплата вносится в полном размере.

- Мощность автомобиля, страна-производитель или его возраст не соответствует требованиям законодательного акта к объектам предоставления налогового преимущества.

- Гражданин официально не признан лицом льготной категории, у него нет необходимых документов.

Перечисленные факторы нельзя отнести к окончательным. При необходимости ветеран может самостоятельно их изменить и воспользоваться своим законным правом. Сделать это несложно, достаточно заменить автомобиль на российскую марку, выбрать менее мощный или пойти в ближайший к месту жительства военкомат для оформления удостоверения.

Последняя новость, волнующая автолюбителей – ожидаемая в ближайшем будущем отмена транспортного налога. Скорее всего, это коснётся владельцев легковых машин с мощностью до 100 л/с, авто, оборудованных для инвалидов, перевозящих сельхозпродукцию, числящихся в угоне. Полностью будет отменён в отношении электромобилей.

Автолюбителям нужно помнить, что:

К сожалению, в Российской Федерации не принята практика информирования людей о возможности использования ими того или иного преимущества. Честно заслуженное право на льготы ещё не означает их автоматическое получение, поэтому гражданам, имеющим основания претендовать на преференции со стороны государства, стоит самостоятельно изучать законы как местные, так и федеральные, а также все вносимые изменения.

Налог на авто в России - сфера, вызывающая у населения немало разнообразных вопросов. Многих соответствующий платеж возмущает, особенно с учетом регулярно появляющихся фейковых новостей, говорящих об отмене налогов на ТС. Тем не менее граждане часто сталкиваются с подобным начислением. Более подробно о нем будет рассказано ниже. Предложенная информация актуальна на сегодняшний день. Что нужно знать о льготах транспортного налога? Ветеранам боевых действий налог этот придется платить или нет? И если да, то в какие сроки? Как показывает практика, ответы на все интересующие человека вопросы можно найти в Налоговом кодексе РФ. Законодательство четко прописывает принципы расчета налога на авто, а также сроки перевода денег в государственную казну.

Характеристика

С чем нам предстоит иметь дело далее? Транспортный налог - ежегодный платеж, который осуществляют собственники моторных средств передвижения. Он напрямую зависит от мощности автомобиля. Чем "сильнее" ТС, тем больше придется платить его владельцу.

Налог на авто в России относится к региональным налогам. Это значит, что налоговые ставки, а также льготники по нему определяются локальными (местными) законами. Соответственно, один и тот же автомобиль в разных регионах будет предусматривать различное по размеру налогообложение.

Ветераны - есть ли льготы

А можно ли как-нибудь не платить по выставленным счетам? Есть ли в России по транспортному налогу льготы ветеранам боевых действий? Налог на авто платят, как уже было подчеркнуто, с учетом местного законодательства.

Тем не менее ветеранов принято относить к федеральным льготникам. И в нашем случае они не являются исключением. Это значит, что претендовать на льготы ветераны могут. Только выражаются они в разной форме.

Виды льгот для ветеранов

И об этом необходимо знать заранее. Платят ли ветераны боевых действий транспортный налог? Дать однозначный ответ невозможно. Связано это с тем, что изучаемый платеж сам по себе регулируется на региональном уровне.

Как уже было сказано, ветераны могут иметь льготы по налогам на авто. Они могут быть выражены:

- полным освобождением от платежа;

- скидкой в размере до 50-70 процентов.

На что именно имеет право гражданин, лучше уточнять в конкретном регионе страны. Лишь так удастся избежать лишних проблем и неоправданных ожиданий.

Вообще не платят

Льготы ветеранам боевых действий на транспортный налог предоставляются исключительно по желанию собственника ТС. Поэтому необходимо знать, на что рассчитывать в том или ином случае.

В некоторых городах РФ ветераны вообще не платят налоги на авто. Но распространяется подобный "бонус" на один вид транспорта каждой категории.

Сегодня транспортный налог для участников боевых действий (ветеранов) отсутствует в:

- Москве.

- Туле.

- Сахалине.

- Адыгее.

- Кабардино-Балкарии.

- Мурманске.

- Липецке.

При все этом мощность ТС не имеет никакого значения. Важен сам факт его оформления на ветерана.

Нет платежа для маломощных ТС

Должен ли платить транспортный налог ветеран боевых действий? В 14 регионах страны существует освобождение от соответствующего платежа для собственников транспорта до определенной мощности.

Вот основные данные, актуальные на сегодняшний день:

- В Ленинградской области не нужно платить за авто мощностью до восьмидесяти "лошадей".

- В Хабаровске, Красноярске, Осетии, Волгограде, Ульяновске, а также в Самаре транспортный налог не начисляется за машины со средней мощностью. Их двигатель должен быть не больше сотни лошадиных сил.

- Собственники ТС в Воронеже не платят за машины до 120 "лошадей".

- Граждане в Питере, Саратове, Новосибирске, Калуге, Башкортостане и Тамбове тоже способны освободиться от изучаемого платежа. Для этого ТС должно быть не мощнее 150 л.с.

Вот и все. Как правило, в перечисленных регионах льготниками могут быть не только ветераны, но и обычные граждане.

Скидки для ветеранов

Как уже было подчеркнуто ранее, освобождение от транспортного налога ветеранов боевых действий, а также участников военных операций, имеет место далеко не везде. Чаще всего льгота заключается в предоставлении скидки по налогам на ТС. Они могут достигать 70 процентов.

Рассчитывать на подобные полномочия могут граждане, зарегистрировавшие машины в следующих городах:

- Еврейский автономный округ.

- Ивановская область.

- Удмуртия.

- Кировская область.

- Подмосковье.

- Чечня.

- Оренбург.

Во всех остальных регионах на данный момент транспортный налог для ветеранов боевых действий не отменен. Они платят его ежегодно наравне с остальными налогоплательщиками.

Не исключено, что правила предоставления льгот будут активно меняться. Поэтому лучше всего за разъяснением ситуации обращаться в местную налоговую службу. Только там смогут подсказать, на что рассчитывать ветеранам, а также иным категориям населения при расчете налогов на авто.

Где запросить

Ветеран боевых действий налог на машину в некоторых регионах платят частично или же не переводит деньги в установленных размерах за движимое имущество вовсе. Правда, последний вариант развития событий встречается в реальной жизни все реже.

Как оформить положенные льготы? Они, как было сказано ранее, сначала придется узнать и изъявить желание по их получению. Пока человек не сообщит о намерениях реализовать предложенные ему права, никто не сможет освободить налогоплательщика от налогов.

Подать заявление установленной формы можно в местный налоговый орган или во многофункциональный центр. Кроме того, помощь в оформлении льготы ветеранам боевых действий по транспортному налогу оказывают частные посредники, но за отдельную плату. Подобные службы помогают всем желающим, а не только федеральным льготникам.

Важно: обращаться за государственными "бонусами" нужно не по прописке собственника, а по месту регистрации машины.

Руководство по запросу бонусов

Ветеран боевых действий налог на машину может не платить, но далеко не во всех регионах страны. Как правило, такие жители РФ либо частично освобождаются от соответствующих начислений, либо платят на общих основаниях. Полное упразднение упомянутого начисления существует лишь в нескольких городах РФ.

В любом случае пока человек не обратится в уполномоченную службу за реализацией своих прав, он не получит никаких государственных "бонусов", чтобы добиться желаемого результата, потребуется:

- Собрать документы, необходимые для дальнейшего обслуживания гражданина.

- Написать заявление о предоставлении льготы по налогу на машину.

- Подать прошение в ФНС или иной уполномоченный орган.

На данном этапе активные действия заканчиваются. Если все было сделано верно, человека освободят от налога на ТС в той или иной степени. В противном случае заявителю должен прийти письменный отказ в реализации прав с обоснованием принятого решения.

Справки для обслуживания

Положены ли по транспортному налогу льготы ветеранам боевых действий? Налог за авто обычно оплачивают все собственники средств передвижения с моторами. Но и исключения тоже имеются.

Будем считать, что потенциальный заявитель может требовать льготы по налогообложению транспорта и желает этого. Тогда рекомендуется взять с собой:

- любой идентификатор личности;

- прошение установленного образца;

- справки, подтверждающие право собственности на машину и ее регистрацию;

- удостоверение ветерана или иные доказательства прав на льготы по налогу.

Все указанные составляющие должны быть предъявлены только оригиналами. Их копии не наделяются юридической силой без подлинников.

Формулы для подсчета платежа

Льготы ветеранам боевых действий по транспортному налогу в Российской Федерации положены далеко не везде. Этих льготников стараются постепенно исключать из числа таковых в отношении налогов на авто.

Далее изучим особенности соответствующего налогового начисления. Например, как оно рассчитывается.

Обычно для подсчета налога на ТС необходимо умножить налоговую ставку на количество "лошадей" в двигателе. Полученную цифру умножают на частное от деления количества месяцев владения машиной в году на 12. Больше ничего делать не придется.

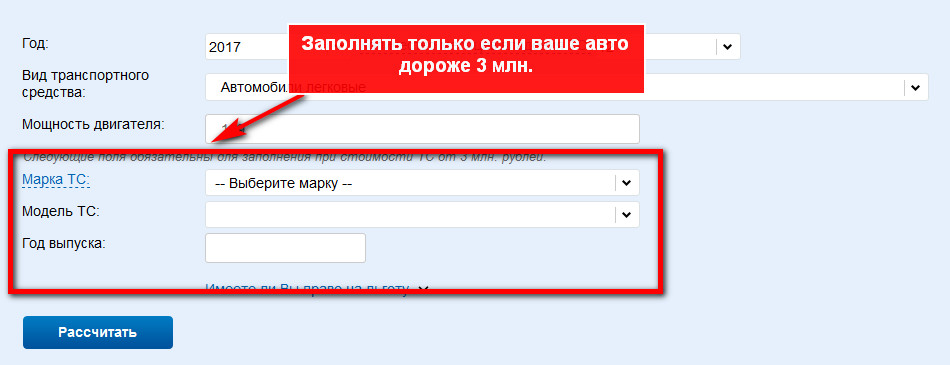

Формула немного меняется, если речь идет о роскошном транспорте. К таковому относят авто, стоимость которого составляет от 3 000 000 рублей. Чтобы рассчитать налог на такое движимое имущество, достаточно усовершенствовать предыдущую формулу. Но как?

Полученную в ходе предыдущих подсчетов сумму нужно умножить на повышающий коэффициент. Он зависит от года выпуска ТС, а также от места регистрации авто и стоимости движимого имущества.

Время на денежный перевод

Мы выяснили, какие предусматривает транспортный налог льготы ветеранам боевых действий. Налог на движимое имущество с мотором должен быть оплачен в определенные сроки.

Обычные граждане перечисляют средства до 1 декабря 2019 года. Совершить платеж можно в любое время, но до указанной даты. Организации обязаны расплатиться за нахождение ТС в собственности до 5 февраля.

Стоит также обратить внимание на то, что со 2 января или 6 февраля соответственно начинается налоговая задолженность. Она приводит к ежедневному начислению пени.

Методы оплаты

Далеко не всегда удается оформить льготы ветеранам боевых действий по транспортному налогу. В любом случае каждый должен понимать, как осуществлять соответствующий платеж. Это не слишком трудная задача. Решается она различными способами.

На данный момент оплатить налог на машину можно:

- через интернет (сервис "Госуслуги", сайт "Оплата госуслуг", электронные кошельки и интернет-банкинг);

- путем личного обращения в финансовые организации (кассы);

- посредством платежных терминалов;

- через банкоматы.

Некоторые способы внесения денег в государственную казну предусматривают комиссию за транзакции. Но при платежах на "Госуслугах" никаких дополнительных расходов не будет. Очень удобно и выгодно.

Важно: на зачисление денег в ФНС нужно несколько дней. Пока средства не будут переведены получателю, налог будет отображаться в системе как "Задолженность".

Вместо заключения

Если во время расчета налога на авто возникли проблемы, можно обратиться за помощью в налоговый орган. Там же объяснят, кто имеет право на льготы, а также как их правильно оформить.

Важно: на сайте ФНС РФ в разделе "Сервисы" есть налоговый калькулятор. Он избавит человека от ошибок при расчете налога на машину.

Читайте также: