Кто не платил налоги в империи

Обновлено: 28.05.2024

История налогов уходит корнями в глубокую древность. Во всяком случае, документальные подтверждения их существования в виде натуральных сборов обнаруживаются примерно в V в. д.н.э. Налоги появились вместе с государствами и со временем, после введения денежной системы, стали играть гланую роль в формировании его казны. У властей были популярны чрезвычайные (на случай войны) и целевые (например, на содержание госслужащих) налоги, когда определенная госудаственная нужда финансировалась путем введения специального налога. Налоговое бремя в древности было чрезвычайно высоким. И позднее непомерное налоговое бремя постоянно вызывало раздражение жителей самых разных стран и вело даже к восстаниям (историки насчитывают только в Европе более 80 таких "налоговых бунтов").

1.2. Почему платили налоги?

К современному обоснованию существования налогов человечество пришло не сразу. Вначале преобладала идея дара - гражданин делал подарок властелину в благодарность за защиту от врагов. Затем ее сменила идея смиренной просьбы правительства к народу о поддержке ради решения общих задач нации. Эта идея плавно переросла в представление о необходимости помощи граждан своему правительству денежными средствами. Четвертой ступенькой восхождения к современным налогам стала идея о жертвах, приносимых гражданами в интересах государства. Пятой - теория о долге гражданина перед государством. Шестой уровень развития идеи налогообложения - убежденность в праве государства принудительно изымать деньги у граждан ради общего блага страны. И, наконец, на седьмой ступеньке налогового прогресса родилось представление о налогах как о необходимой плате за жизнь в цивилизованном обществе.

1.3. Кто платил налоги?

Ответ на этот вопрос на протяжении большей части известной нам истории человечества был один и тот же: платить налоги должно основное население - "неблагородные", т. е. крестьяне, ремесленники, торговцы, жители колоний. Это их обязанность, поскольку своими деньгами они должны обеспечивать доходы правителей страны и их придворных. Идея налогообложения как обязанности свободного гражданина страны родилась относительно недавно — после того, как в Англии, США, а затем и странах Западной Европы возникли конституции и демократические государственные механизмы.

1.4. С чего платили налоги?

Как показывает история, налоги взимались с чего угодно. Например, в Древнем Риме: от налога на огурцы до сбора с проституток.

2. Древний мир (до V в. д.н.э.)

и Античность (V в. д.н.э. - V в. н.э.)

2.1. Древний Египет

В Древнем Египте, где власть принадлежала мощной бюрократии, потребность в деньгах для содержания такого государственного аппарата оказалась столь велика, что породила множество разнообразных налогов. Налоговые чиновники (их функции в то время выполняли писцы — самые грамотные члены общества) сопровождали египтян даже в загробную жизнь: в гробницах фараонов среди статуэток прочих слуг, призванных сопровождать владыку после смерти, обнаруживаются и статуэтки писцов-налоговиков. Они должны были и на том свете помогать фараону наполнять государственную казну.

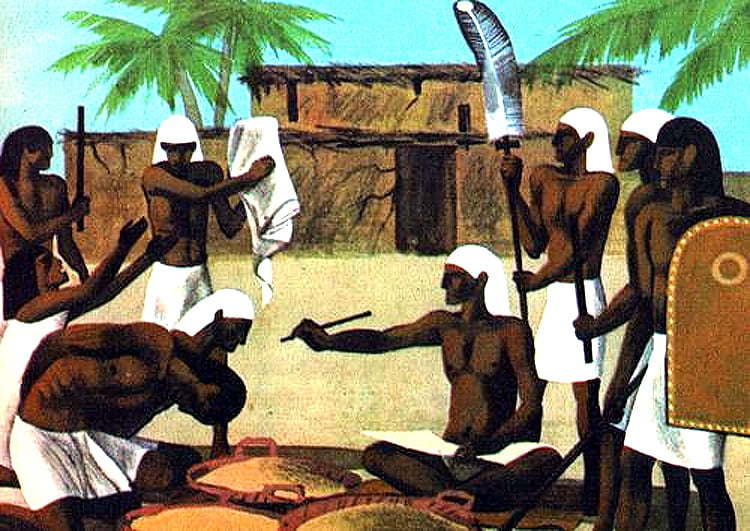

Рис. Налоги Древнего Египта

2.2. Древняя Греция

В Древней Греции тоже существовала своя налоговая система. Ставка подоходного налога составляла здесь от 10 до 20%. Но свободные граждане Афин налогов не платили, предпочитая им добровольные пожертвования. Однако если государству предстояли крупные расходы - война или большое строительство, народное собрание вводило обязательное налогообложение для всех. Деньги налогоплательщиков расходовались на содержание наемных армий, возведение храмов и оборонительных укреплений, строительство дорог, устройство празднеств, раздачу денег беднякам и другие общественные нужды.

2.3. Древний Рим

Великая Империя, Его государственное устройство стало образцом для государств Европы, которые появились гораздо позднее. Да и налоговая система римлян послужила примером для подражания. Такие понятия, как ценз, акциз, фискал, откупщик, дошли, до нас с тех далеких времен. Пока Рим оставался городом-государством, его налоговая система была не очень сложной. В мирное время налогов не существовало вовсе, а расходы покрывались путем сдачи в аренду общественных земель. Государственный же аппарат фактически содержал себя сам. Избранные магистраты не только исполняли обязанности безвозмездно, но еще и вносили на общественные нужды собственные средства, считая это почетным. В военное время граждане Рима облагались налогами в соответствии со своим достатком, для чего раз в пять лет подавали избранным чиновникам-цензорам заявление о своем имущественном и семейном положении. На основании этих заявлений, ставших прообразом современных налоговых деклараций. и определялась сумма налога (ценз).

Шли годы. Римское государство росло, постепенно превращаясь в империю. Победоносные войны позволяли присоединять к нему все новые и новые земли, получившие название провинций. Усложнялась и налоговая система. На завоеванных землях вводились коммунальные (местные) налоги и повинности, причем чем более упорное сопротивление оказывали римским легионерам жители покоренных земель, тем более высоким налогом они облагались.

Основные налоги Римской империи,

взимавшиеся в разных провинциях:

1. Сбор на содержание надзора за рынком.

2. Портовые пошлины при погрузке и выгрузке.

3. Дорожная пошлина.

4. Налог за закрепление сделки (налог с продаж).

5. Сбор за ярлык для ослов.

6. Налог на наследство.

7. Сбор за обмен и размен денег.

8. Сбор при уплате налога за выписку квитанции и прикладывание печати. 9. Сбор со скота.

10. Налог на владение рабами.

11. Налог в продовольственный фонд столицы.

12. Земельный налог.

13. Специальный налог на огороды.

14. Налог на вино.

15. Налог на пшеницу.

16. Налог на огурцы.

17. Сбор с квартирной платы.

18. Сбор с рыботорговцев.

19. Сбор с ломовиков.

20. Сбор с банщиков.

21. Сбор с проституток.

22. Подушная подать.

23. Налог на доход от фиников.

24. Налог на доход с земли под постройкой.

25. Сбор на воздвижение статуй.

26. Сбор на содержание неимущих.

27. Квартирный налог.

28. Пошлины с вина.

29. Сбор на содержание бань.

30. Сбор на содержание именитых гостей.

31. Сбор на содержание речной стражи.

32. Сбор на содержание тюрьмы для недоимщиков.

33. Сбор на содержание гарнизона.

34. Сбор на содержание сторожевых вышек.

35. Сбор на золотой венок в качестве выражения верноподданнических чувств представителю высшей власти.

36. Сбор на жалованье полиции.

37. Сбор на содержание и ремонт плотин.

38. Сбор на содержание сборщиков налогов.

39. Сбор на канцелярские принадлежности для правительственных учреждений.

40. Сбор на устройство зрелищ.

41. Сбор на содержание начальника района.

42. Сбор на благотворительность.

43. Налог на торговый оборот.

44. Налог на мыло.

45. Пошлины ввозные и вывозные.

46. Пошлины на пропуск в ворота.

Римские граждане, проживавшие вне Рима, платили как государственные, так и местные налоги. Но если в мирные времена они от государственных налогов освобождались, то коренные жители провинций таких налоговых льгот не имели, что служило символом их подчиненного положения. Налоги на доходы отсутствовали - их заменяли налоги на наследство и подушный налог, который платили все граждане Рима (по схеме горизонтальной справедливости).

Сбором налогов в римских провинциях занимались откупщики.

Контролировать их деятельность было довольно сложно, да и налогоплательщику было выгоднее дать взятку, нежели выплачивать непомерно высокие налоги. Коррупция и злоупотребление властью неизбежно вели к экономическому кризису, который разразился в 1 в. до н.э.

Рис. Налоги Древнего Рима

2.4. Налоги в Китае

В начале воцарения Сун наблюдалось расширение пахотных площадей и некоторое увеличение налогоплательщиков по сравнению с периодом Пяти династий. Но процесс концентрации земли приводил к потере крестьянами своего хозяйства, превращению их в арендаторов и сокращению налоговых поступлений. К тому же земельные собственники всячески пытались избежать налогообложения, сократить его. Попытки правительства бороться с этими явлениями не имели успеха .

В результате быстро росло налоговое бремя на крестьянство, что усугублялось нуждами на содержание огромного бюрократического аппарата и изнурительными войнами. Это, в свою очередь, вело к крестьянским восстаниям, которые приобретают довольно широкий размах уже в 90-х годах X в. (например, восстание в Сычуани). В 40-х годах XI в. вспыхивают крупные восстания в Шаньдуне и Хэбэе. В 1120—1122 гг. происходит известное восстание под руководством Фан Ла в Чжэцзяне. Но в целом, несмотря на размах крестьянского движения, оно не переросло в крестьянскую войну и правительству Сун удавалось подавлять восставших.

2.5. Налогообложение в Древней Руси

Началом финансового устройства в Древней Руси является установление даней. По сути, первоначально они были почти единственным источником доходов и служили удовлетворению потребностей князя и дружины. В дальнейшем содержание государственного аппарата потребовало уже реализации других задач. Каждая новая потребность вызывала новую повинность или подать. Для содержания исполнительных органов было установлено так называемое кормление; чрезвычайные подати взимались во время военных действий; для содержания войска появляются не чрезвычайные, а постоянные подати (стрелецкие деньги, хлеб и т. д.).

В целом понятие налога в Древней Руси основывалось на древнем понятии о государстве. Государь рассматривался не как Глава государства, а как вотчинник, и доходы его не отделялись от доходов, служивших для удовлетворения государственных нужд.

Все население делилось на две большие группы. Первая - класс, свободный от податей (княжеские слуги; духовенство; обеленные - люди, относящиеся к податному сословию, но по каким - либо причинам освобожденные). Вторая - податное сословие (городские обыватели; земледельцы).

На Руси о первых налогах, распределявшихся на регулярной основе, упоминается в летописях. В Лаврентьевской летописи указано: "В лето 6367 имаху дань Варяги из заморья на Чюди и на Словенах, на Мери и на Всех Кривичах; а Козари имаху на Полянах, и на Северах и на Вятичах, и маху по белей Веверице от дыма".

Княгиня Ольга в X в. в завоеванной земле уже устанавливает уставы и уроки, т.е. упорядочивает взимание даней-податей, а установившейся единицей обложения (дым, рало, плуг), говорящей о регулярности различных взиманий с народной массы, известные славянам задолго до Ольги, по крайней мере, в самом начале IX в., если не раньше.

Собирание налогов князями по большой части, бывали отнесены к двум временам года: к весне и зиме, когда князь и его войско отдыхали от походов. До 988 года основными видами налогов были: дани, оброки, корма. Дань собиралась двумя способами: подвластные народы привозили дань в Киев или же князья сами ездили за нею по подвластным народам.

3. Средние века

(V - XVI вв. н.э.)

В Византийской империи, где только прямых налогов существовал 21 вид, а также всевозможные косвенные и чрезвычайные налоги, налоговое бремя привело к сокращению налоговой базы и ослаблению государства.

В Западной Европе во времена Средневековья налоги были мало распространены. Они были важнейшим источником доходов преимущественно для католической церкви. Содержание же короля, его двора, армии, равно как и благосостояние дворянства обеспечивались не столько за счет налогов, сколько за счет платы, которая взималась с крестьян, живших и работавших на землях этих феодалов. И о каких-либо принципах налоговой справедливости и рациональности в то время даже и говорить не приходится.

4. Новое время

(XVI - XIX вв. н.э.)

Современное европейское государство сформировалось в основном в ХVI-ХVII вв., однако его система налогообложения была еще далека от совершенства. После распада феодальной системы основным объектом налогообложения закономерно стала земля - ведь именно она в те времена была главным источником богатства в экономике всех стран. Поначалу размер земельного налога определялся площадью сельскохозяйственных земель, и лишь потом родилась идея брать налог в зависимости от того годового дохода, который землевладелец мог получить от использования своей земли. Затем в североамериканских колониях Великобритании был введен всеобъемлющий налог на собственность. Он взимался не только с земли как таковой, но и с построек на ней, а также личного имущества и ожидаемых доходов людей, которые на этой земле жили.

Значительная часть средств поступала в казну через систему чрезвычайных налогов, а их сбор находился в руках откупщиков, то есть дельцов, которые называли на торгах самую высокую цену за право сбора очередного налога и таким образом откупали его. Деньги поступали в государственную казну, а откупщик занимался сбором налогов, стараясь при этом получить максимальную прибыль за счет комиссионных. Надо ли говорить, к каким злоупотреблениям это приводило и насколько непопулярными личностями были откупщики у населения, если еще средневековый церковный деятель и философ Фома Аквинский называл налоги узаконенной формой грабежа.

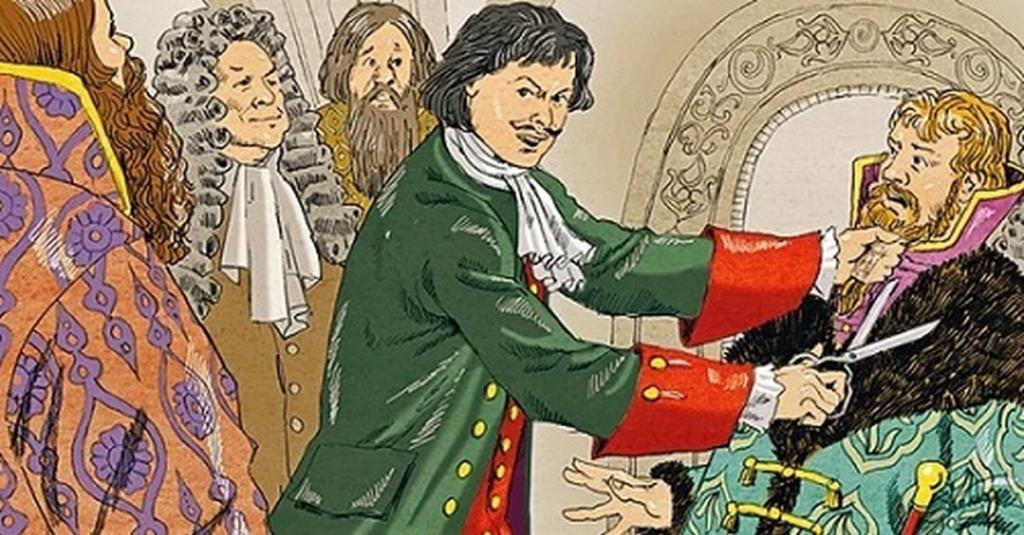

Рис. Европейские налоги

Достаточно рациональная налоговая система возникла на рубеже ХVII-ХVIII вв., когда в европейских странах в основном сложилось административное государство, располагавшее чиновничьим аппаратом. Доходы, как и в Древнем Риме, поступали через систему прямых и косвенных налогов. Прямые налоги в основной массе приходились на подушный и подоходный, ставка которых колебалась от 10 до 15%. Дворянство и духовенство от их уплаты освобождались, и налоговое бремя несли буржуазия и крестьянство. Основным косвенным налогом был акциз, размеры которого колебались от 5 до 25%. Но тут опять наметилось противоречие. Принося большие доходы в казну, налоги на предметы потребления сдерживали развитие торговли. Государство все сильнее нуждалось не только в системе, но и в научной теории налогообложения.

Создателем такой теории считается видный шотландский экономист и ученый XVIII в. Адам Смит. В противовес Фоме Аквинскому он утверждал, что налоги для налогоплательщика - признак не рабства, а свободы. Труд А.Смита "Исследование о природе и причине богатства народов", увидевший свет в 1776 г., определил основные принципы налогообложения, не утратившие значения и поныне:

- Принцип справедливости ("Подданные государства должны по возможности, соответственно своей способности и силам участвовать в содержании правительства, то есть соответственно доходу, каким они пользуются под покровительством и защитой государства).

- Принцип определенности ("Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен, а не произволен. Срок уплаты, способ платежа, сумма платежа - все это должно быть ясно и определенно для плательщика. . Неопределенность обложения развивает наглость и содействует подкупности того разряда людей, которые и без того не пользуются популярностью даже в том случае, если они не отличаются наглостью и подкупностью").

- Принцип удобности ("Каждый налог должен взиматься в то время или тем способом, когда и как плательщику должно быть удобнее всего платить его").

- Принцип экономии ("Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из карманов народа возможно меньше сверх того, что он приносит государственному казначейству. Обязывая людей платить, он может тем самым уменьшать и даже уничтожать фонды, которые позволяли бы им осуществлять эти платежи с большей легкостью. . Неразумный налог создает большое искушение для контрабанды").

5. Новейшее время (c XIX в. н.э.)

Главным источником государственных доходов стали налоги на доходы физических лиц и организаций. Это было вполне закономерно, так как становление после промышленной революции нового устройства экономической жизни общества привело к появлению вместо практически единственного источника доходов - земли - множества видов доходов и богатства.

Впервые прообраз современного налога на доходы был введен в Англии в 1799 году в связи с необходимостью найти деньги для войны с Наполеоном. А когда войска французского императора были окончательно разгромлены, англичане тут же отменили этот "неприятный" налог, и почти четверть века власти не решались его вновь ввести. Возрожденный спустя десятилетия, он стал образцом для аналогичных налогов в других странах. Но и там он приживался столь же тяжело, как и в Англии.

Во все времена экономистов занимал вопрос: формировать ли бюджет чисто фискальными методами или же стимулировать предпринимательскую деятельность и расширение налоговой базы путем снижения налогов? Какой путь вернее?

Практика показала, что реальное снижение налогов возможно лишь в государстве с прочной экономической базой. Только тогда снижение ставки налогообложения приведет к росту производства, который в дальнейшем компенсирует временное уменьшение налоговых поступлений. На таком принципе строят свою налоговую политику ведущие страны мира. Суть налоговых реформ, проведенных здесь в 80 - 90-е годы XX в., основывается на ускорении накопления капитала и стимулировании деловой активности. Снижаются ставки налога на прибыль корпораций (в США с 46 до 34%, в Великобритании с 45 до 35%, в Японии с 42 до 40%). Кроме того, снижен верхний уровень налогообложения личных доходов физических лиц, расширены интервалы необлагаемого дохода. Но снижение прямых налогов компенсируется ростом косвенных - налога с продаж, налога на добавленную стоимость и ряда других. Одновременно усилен контроль за соблюдением налогового законодательства и ужесточены экономические и юридические санкции к тем, кто его нарушает.

6. Заключение

Хорошая система налогообложения - динамическое явление. Ведь налоги должны соответствовать особенностям страны, стадии экономического развития. Все это меняется. Вслед должна меняться и налоговая система.

Оброки, налоги и подати издавна тяготили русский народ. Но больше всех царей, когда-либо правивших у нас в стране, в этом плане отличился Петр I. Помимо известного налога на бороды, царь-реформатор ввел в России еще множество других нелогичных налогов, которые сегодня выглядят дико.

Военная реформа

Главной реформой, проведенной в России Петром I, была, как известно, военная. До Петра московское войско состояло в основном из дворян. Они получали за службу поместья, а впоследствии вооружались и покупали коней на собственные средства, полученные с этих земель.

Однако вооруженное дворянство было достаточно опасным для самого царя. Ведь дворяне могли в любой момент попросить государя покинуть Кремль. Петр это хорошо понимал. При его правлении в армию вместо дворян начали набирать представителей низших сословий. Вооружались солдаты теперь за счет казны. Из казны же платили зарплату иностранным военным экспертам, на казенные деньги строили суда, верфи, литейные заводы.

Странные налоги

В основном для того, чтобы найти деньги на военную реформу, Петр и проводил свою политику странных налогов. Для изыскания новых источников финансирования царь даже учредил специальный институт прибыльщиков. Служили прибыльщиками обычно бывшие боярские холопы. В их обязанности входило придумывать новые налоги и предоставлять царю их обоснование.

Налог на бороды

Курс на сближение с Западом Петр I взял с самого начала своего правления. Наглядным образом это проявилось в желании царя придать русской знати современный внешний вид.

Начало преображения русского человека в европейца было положено Петром после первой поездки за границу. В конце лета 1698 года молодой царь в собрании бояр приказал принести ножницы. Когда приказ был исполнен, он собственноручно обрезал бороды нескольким именитым боярам. Позже Петр проделывал такую операцию неоднократно.

Бритью бород бояре, даже несмотря на страх перед царем, сопротивлялись изо всех сил. Ведь безбородость на Руси издревле считалась грехом. Священники даже отказывали безбородым в благословении.

В итоге царь ввел огромный налог на бороды. Таким образом Петр убил сразу двух зайцев — пополнил казну и завершил свое дело по изменению внешнего вида знати. Имели право не платить налог на бороду в России теперь лишь крестьяне и священники. Остальные — бояре, дворяне, чиновники, обслуга — за бороды облагались огромными, зачастую непомерными суммами. Отдельно от бород был введен налог также на ношение усов.

Другие странные налоги Петра

Многие налоги, изобретаемые в те времена прибыльщиками, выглядели не менее странно, чем налоги на бороды. Но люди вынуждены были их платить. В числе наиболее диких налогов Петра можно назвать, к примеру:

Очень странным налогом, введенным Петром, также был налог на баню. Помывшиеся в бане люди должны были платить в казну. Многим простым людям платить было нечем, поэтому они предпочитали не мыться в бане совсем. Именно с тех пор и пошло выражение "немытая Россия".

Конечно, при всей виртуозности прибыльщиков денег на руках у населения увеличиться не могло. Недоимки по новым налогам вырастали быстрее, чем доходы от них. Но в любом случае проведение военной реформы, как известно, у Петра закончилось удачно.

Налог на неработающий капитал

Многие налоги, введенные Петром I, действительно выглядели нелепо. В России народ и так жил небогато. Теперь же люди были вынуждены зачастую или отдавать последнее, или же преступать закон.

Подушный налог

В итоге царь Петр I все же упразднил большинство введенных им странных налогов. Вместо всех них был введен один большой подушный налог. До этого жители страны платили в казну так называемый подворный налог. И чтобы сэкономить на нем, простые люди зачастую жили огромными семьями в одном доме. После введения подушного налога такая экономия стала невозможной. Это позволило пополнять казну еще более эффективно.

Странные российские налоги во все времена

Странные налоги вводились в России, конечно, не только во времена Петра I. К примеру, в XVIII веке на территории Башкирии существовал очень необычный налог на цвет глаз и волос. Самую маленькую сумму в казну сдавали обладатели карих или черных глаз и темных волос. Больше всех платили светловолосые голубоглазые люди.

Такая мера современному человеку, конечно, может показаться очень странной. Но на самом деле в те времена налог на цвет глаз был довольно-таки оправданной мерой. В ту пору в Башкирию, являвшуюся окраиной Российской империи, бежали множество крестьян. Внешне эти люди, конечно, сильно отличались от местного населения. Налог на цвет глаз и волос, таким образом, стал своего рода заградительной мерой, дающей небольшое преимущество местному населению в финансовом плане.

В Алтайском крае в XIX веке люди были вынуждены платить странный налог на стирку белья в проруби. Официально таким образом власти края боролись с загрязнением рек. Однако, когда не жалеющие платить такой налог люди начали носить воду для стирки домой, в крае был введен еще и налог на коромысла.

Те, кто носил воду с помощью этого приспособления, должны были платить в казну 2 копейки. Отменены эти налоги в Алтайском крае были только после окончания Гражданской войны, уже при советской власти.

Кто придумал налоги? Кому пришла в голову идея собирать с населения деньги на содержание чиновников и силовых структур? История не сохранила имени этого гениального человека. Скорее всего, в разных странах процесс изобретения налогов проходил по-разному. Как это происходило у нас, в России? Мы попросили рассказать об этом налогового консультанта, кандидата экономических наук, председателя Партии налогоплательщиков России Евгения Сивкова.

От белки до рубля

Налоги тогда взимались натурой, поскольку денежное обращение ещё было не развито.

Но вот пришли монголы

Но затем русские князья уговорили ханов Золотой Орды сменить систему сбора налогов на более эффективную. Вместо монгольских наместников (баскаков) роль налоговых инспекторов брал на себя великий князь.

Эта система в конечном итоге привела к освобождению Руси от ордынского ига. Московские князья собирали налоги в полном объёме: 10 %. А в Орду отправляли только часть. Благодаря этому Москва поднялась и объединила вокруг себя русские княжества.

Новые времена – новые налоги

Прошло несколько столетий. Московская Русь превратилась в могучую империя, начало которой положили реформы Петра Великого. Реформы эти стоили огромных денег, которые беспощадный царь немилосердно выжимал из населения всеми доступными способами.

Пётр ввёл военные налоги на содержание армии. А поскольку у великого реформатора было очень мало свободного времени – он ввёл должность налоговых криэйторов - прибыльщиков. Эти люди должны были изобретать новые налоги! И прибыльщики не подвели своего работодателя, они придумали налоги на такие вещи, до которых ни один нормальный человек никогда не додумается: гербовый сбор, подушный сбор с извозчиков, налоги с постоялых дворов, с печей, с плавных судов, с арбузов, с орехов, с продажи съестного, с найма домов, ледокольный и другие налоги и сборы. Облагались даже религиозные взгляды. Так, раскольники были обязаны уплачивать двойную подать, от которой огни старались забраться в глухие скиты в самых дремучих лесах.

В дальнейшем Пётр провёл серьёзную налоговую реформу. Он установил подушную подать, которую обязаны были уплачивать свободные крестьяне. А за крепостных её должен был платить помещик (как сегодня за своих работников перечисляет социальные взносы работодатель). И масса свободного населения России добровольно пошла в кабалу. Страна получила проблемы, с которыми не справилась и спустя 200 лет.

Государство ввело при Петре ещё одну интересную подать – налог с дыма, то есть с каждого отдельного дома. Вроде бы, уклониться от него в принципе невозможно. Ведь у каждого есть изба, в которой он живёт. Но русские крестьяне – люди смышлёные. Они начали селиться по нескольку семей в один дом. Такие сельские коммунальные квартиры получились. Однако и русские налоговые инспекторы тоже глупостью не отличались. Они в ответ стали облагать налогом каждую наружную дверь, поскольку именно их количеством определялось число семей в доме. Тогда крестьяне стали заколачивать лишние двери, потом вообще бросали дома и бежали, куда глаза глядят, становились вольными казаками.

Что интересно: император принципиально не вводил такой очевидный налог, как налог на наследство. Видимо, опасался недовольства богатого купечества и помещиков. Ведь эти люди и так вносили весомый вклад в пополнение государственной казны.

Налоги наследников Петра

По-настоящему великого монарха после смерти Петра I Россия ждала довольно долго. Екатерина II продолжила дело своего предшественника, в том числе и в деле реформирования налоговой системы. До неё на протяжении многих поколений царская казна пополнялась за счёт казённых монополий, особенно на соль и на алкоголь. Екатерина снизила размер некоторых платежей, а отдельные монополии и вовсе отдала на откуп частным лицам. Например, на алкоголь. Это, пожалуй, было ошибкой. К чему приводит отказ государства от алкогольной монополии – мы видели на примере России 90-х годов прошлого века. Рост пьянства в сочетании со снижением налоговых доходов бюджета.

А ещё великолепная царица реформировала сбор налогов с купечества. Для зачисления в одну из трёх гильдий купчина должен был уплатить в казну взнос, размер которого зависел от заявленного им капитала. Ежегодные платежи составляли определённый процент от этого капитала. В дальнейшем императоры несколько раз повышали ставки этого налога.

Изменила Екатерина и систему сбора подушной подати. Крестьянская община получила право самостоятельно распределять размер платежей между односельчанами. Кроме того, размер ставки был в дальнейшем привязан к плодородию земель, на которых жили крестьяне. Современный земельный налог, кстати, учитывает кадастровую стоимость земли.

А главной особенностью налоговой системы императорской России было наличие большой группы косвенных налогов. Они составляли свыше 40 % от всей массы налоговых поступлений. И половина из таких налогов были налоги питейные. Кстати, уровень потребления алкоголя в дореволюционной России был в разы меньше, чем сейчас.

Вот где кроется огромный резерв пополнения напряжённого бюджета Российской Федерации!

Но в конце XIX века правительство России усваивает более прогрессивные методы налогообложения. Главными налогами взамен подушной подати стали налог со строений (крестьяне не могли уже заколотить избу и бежать в Сибирь, поскольку и туда добрались царские чиновники), а также налог за пользование землёй. Появились новые налоги, связанные с развитием рыночных отношений: сбор с аукционных продаж, сбор с векселей и заемных писем, налоги на право торговой деятельности, налог с капитала для акционерных обществ, процентный сбор с прибыли, промысловый налог. Так что в России всё шло как у людей: государство отслеживало изменение экономической ситуации и пыталось настроить на волну преобразований налоговую систему.

Продолжилась ли эта традиция в советское время? Об этом в следующем номере.

В феврале 1812 года, незадолго до вторжения Наполеона, в Российской Империи впервые был введен налог на доходы. Помочь казне решили в том числе за счет дворян, которые до этого государственные налоги официально не платили. Идея не внушала оптимизма, но обернулась примером фискальной дисциплины аристократов. Феномен успешной реформы изучила Елена Корчмина.

История умалчивает

Эпизод 200-летней давности тем интереснее, что мониторинг уплаты подоходного налога даже сегодня очень сложно осуществлять. В 1812-м к успеху привела инновационная система сбора платежей, но узнать ее подробности оказалось не так-то просто.

В международных исследованиях пример упоминается редко, несмотря на то, что Россия ввела подоходный налог одной из первых, причем с самой высокой на то время ставкой — 10%. В отечественной историографии закрепилось мнение, что дворяне массово уклонялись от уплаты, и значение реформы в целом очень скромное.

Расчеты основаны на комплексе уникальных архивных источников: индивидуальных налоговых декларациях около 4000 дворян, владевших недвижимостью в Московской губернии, материалах деловой и личной переписки, официальных банковских документах. Выборка охватывает почти 100% потомственных дворян губернии и 2,5% всего потомственного дворянского населения России.

Ставка на рост

Одной из проблем российского бюджета в начале XIX века было погашение внешнего государственного долга. Средства на его обслуживание госсекретарь Михаил Сперанский искал в том числе через повышение старых и введение новых налогов, поэтому 11 февраля 1812 года вышел манифест, вводивший временный сбор с доходов помещиков.

Налогом облагались все виды экономической деятельности, приносившие дворянину прибыль. Информацию о доходах он должен был предоставлять сам ежегодно. Суммы до 500 рублей от налога освобождались, далее, по мере их увеличения, ставка поэтапно росла от 1% до 10%.

Мировая практика подоходного налога только зарождалась. В 1799 году сбор с доходов ввела Великобритания. В английской версии необлагаемый минимум составлял 60 фунтов, годовые отчисления могли достигать 10%.

Таким образом, принципы налогообложения в двух странах были схожи. Но организации сбора платежей кардинально отличалась. Британский плательщик сдавал декларацию в государственные органы, где она проверялась. В России чиновники не имели отношения ни к собиранию сведений, ни к их проверке.

Самоуправление вместо бюрократии

Логичный, казалось бы, путь в казенную палату (представительство Министерства финансов) в этом случае не срабатывал. Сведения надлежало направлять в выборный сословный орган – дворянское депутатское собрание в губернии, состоявшее из предводителя дворянства (председателя) и депутатов от каждого из уездов.

Депутатские собрания получили широкий круг обязанностей:

направляли в казенные палаты списки налогоплательщиков с указанием уплаченных сумм;

выявляли уклонистов (тех, кто не отправлял деклараций самостоятельно), оценивали их доходы и по результатам оценки платился двойной налог.

Государство при такой системе просто собирало деньги. Переложив нагрузку на сословное самоуправление, оно минимизировало затраты и получило необходимый эффект.

Доход по справедливости

Основной доход российская знать имела от поместий: собственно сельскохозяйственное производство, мукомольное, лесопильное, сдача в аренду пастбищ и земель, разведение лошадей и проч.

Для всего этого требовался труд крепостных крестьян, следовательно, именно они являлись ключевым элементом в определении уровня богатства и в расчетах налоговых выплат.

Богатые vs бедные

10 рублей на одного крепостного в декларациях 1812 года указали 14% дворян Московской губернии, 53% зафиксировали более 10 рублей, 34% — до 9 рублей.

Но судить только на основе налоговых заявлений неправильно по двум причинам:

доход на одного крепостного в крупных поместьях действительно был меньше, чем у мелких землевладельцев . Богатые эксплуатировали крестьян не так интенсивно просто в силу их (крестьян) большего количества, а территориальная рассредоточенность имений приводила к серьезным управленческим тратам. В частности, в 1805 году граф Владимир Орлов получил 216 000 рублей от имения в Пермской губернии, но 106 000 из них ушло на плату управляющим;

Честные должники

Дворяне не использовали прямолинейные стратегии уклонения от налогов: не заявляли менее 500 рублей, чтобы не платить, либо 1999 рублей вместо 2001, чтобы платить меньше. Не злоупотребляли и правом на налоговый вычет (льготы).

Льготы полагались тем, кто имел кредитные обязательства. Выплачивающих кредиты, судя по декларациям, было много, однако декларации, напомним, не проверялись — все суммы вписывались без контроля и необходимости доказательств. Но честность победила. Сопоставление данных с официальными реестрами банков подтвердило достоверность заявленного в около 75% случаев.

Страх и этика

Общая сумма дохода, объявленного дворянством Московской губернии в 1812 году, превысила 15 млн рублей, размер уплаченного налога — 1 миллион. Столичным регионом Россия не ограничивалась (ее европейская часть тогда состояла из 50 губерний), и свою цель — найти средства для погашения внешнего долга — правительство вероятно достигло.

Как и другую — заставить элиту поделиться доходами. 70-процентное соблюдение налоговых требований — высокий показатель. Особенно достигнутый в развивающейся стране со слабым административным ресурсом и через социальную группу, которая по закону имела привилегию освобождения от личных податей.

Возможно, знать приняла нововведение, поскольку нагрузка оказалась невысокой и адекватной финансовым возможностям. Но главными причинами успеха, по мнению Елены Корчминой, было две: организация сбора налога через местное сословное самоуправление и страх перед вторжением Наполеона (на решение аристократов могли повлиять слухи о последствиях его прихода — освобождении крестьян и увеличении налогов).

Читайте также: