Корректировка 6 ндфл штрафы за ошибки

Обновлено: 16.05.2024

Как уточнить 6-НДФЛ за квартал, за полугодие, год

Например, в случае, если после сдачи 6-НДФЛ за полугодие вы обнаружили, что в расчете за I квартал была допущена ошибка, приведшая к занижению суммы дохода и, соответственно, к занижению базы по НДФЛ и удержанной суммы налога, придется сдать два уточненных расчета (и за I квартал, и за полугодие). Ведь раздел 1 заполняется нарастающим итогом с начала года, а значит, неправильными были все представленные в этом году расчеты.

Для исправления любых ошибок в 6-НДФЛ сдайте в ИФНС уточненный расчет по той же форме, что и первоначальный, указав порядковый номер корректировки. В расчет включите все показатели - и исправленные, и те, что были верны (Письмо ФНС от 09.08.2016 N ГД-4-11/14515).

Ошибки в КПП или ОКТМО исправляйте иначе. Сдайте два расчета: один с номером корректировки "000", второй - с "001". В первом проставьте верные значения КПП и ОКТМО, остальные строки заполните как в первичном расчете. Во втором укажите КПП и ОКТМО из ошибочного отчета, а в строках для сумм и дат проставьте нули (Письмо ФНС от 01.11.2017 N ГД-4-11/22216@).

Как составить и сдать уточненный расчет заполнение 6-НДФЛ за квартал

- изменились данные о суммах доходов и налога (например, налог был пересчитан);

- обнаружили ошибки в первичном расчете.

Например, если в первоначальной форме указали неправильный КПП или ОКТМО налогового агента, то придется сдавать уточненный расчет. Заявлением о корректировке реквизитов первичного отчета тут не обойтись (письмо ФНС России от 23 марта 2016 г. № БС-4-11/4900).

Расчет с ошибочным ОКТМО придется аннулировать. Для этого подайте уточненку с этим же ОКТМО, а во всех цифровых показателях проставьте нули. Это необходимо для того, чтобы убрать из лицевого счета ошибочные начисления. Если просто сдать уточненку с верным ОКТМО, ошибочные начисления так и останутся. К нулевой уточненке приложите сопроводительное письмо или пояснительную записку. Напишите, что сдаете расчет, чтобы закрыть ошибочные начисления. На это указывают представители ФНС России в частных разъяснениях.

Указали в 6-НДФЛ неверные даты выплаты дохода, удержания и уплаты НДФЛ. Что будет если не сдать уточненку?

Штраф за каждый расчет 6-НДФЛ с недостоверными сведениями – 500 руб. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Помимо организации, инспекторы выпишут штраф руководителям.

✅ Ниже приведены некоторые ситуации, когда необходимо сдать уточненную форму 6-НДФЛ за квартал, полугодие или год.

Неверно указан КПП или ОКТМО

Получится ли уточнить КПП письмом, не сдавая уточненки?

Нет, обойтись письмом не получится – сдайте уточненку. Инспекторы настаивают именно на таком подходе в письме ФНС России от 23 марта 2016 г. № БС-4-11/4900@.

В уточненном расчете записывается правильный КПП и номер корректировки. Далее формируется новый файл с формой 6-НДФЛ и заново отправляется в ИФНС. Исправлять КПП в самом файле не нужно, такой отчет просто не примут. Потому что у каждого файла есть свой идентификатор. И если налоговики получат отчет 6-НДФЛ с тем же номером, вам пришлют уведомление об отказе в приеме. Составить и сдать уточненный расчет поможет схема действий.

Что делать при обнаружении ошибок в 6-НДФЛ в КПП или ОКТОМО

Неверно заполнили строки 110-120 раздела 2 формы 6-НДФЛ за квартал

Выдали зарплату 3 марта 2016, а налог перечислен 10-го марта. В строке 110 раздела 2 прописали 3 марта, а в строке 120 – 10-е. Как быть?

Это ошибка, поэтому сдайте уточненку и укажите по строке 120 4 марта 2016 года. Строку 110 заполнили верно – указали дату, когда удержали налог при выплате. А вот по строке 120 отражают день, не позднее которого налог нужно перечислить в бюджет. В рассмотренном случае это 4 марта – следующий день после даты, указанной по строке 110.

Потому что по закону в строке 120 указываются даты, не позднее которых должен быть перечислен налог в бюджет. Эти даты указывайте в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Налогового кодекса РФ (письмо ФНС России от 20 января 2016 г. № БС-4-11/546). Как правило, это день, следующий за днем выплаты дохода. Но, к примеру, для больничных и отпускных срок перечисления налога в бюджет другой:

последнее число месяца, в котором производились такие выплаты. Если установленный срок перечисления налога приходится на выходной день, в строке 120 укажите ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 16 мая 2016 г. № БС-4-11/8568).

Заполнение 6-НДФЛ с завышенными доходами сотрудников

В данном случае сдайте уточненку и скорректируйте завышенную базу для расчета НДФЛ. Хотя сдать уточненку налоговый агент обязан только тогда, когда занизил налоговую базу. В рассмотренном случае база для расчета НДФЛ завышена. При этом искажаются данные по лицевым счетам налогоплательщика – сотрудника или исполнителя по ГПД, которому приписали лишний доход. Кроме того, возможно, вы удержали лишние суммы налога при выплате человеку, а значит, нарушили его права. Это нарушение трудового и гражданско-правового законодательства. Поэтому безопаснее подать уточненный расчет по 6-НДФЛ и вернуть суммы, которые неверно удержали у физлица, или зачесть их при следующей выплате.

Сдавать ли уточненку по 6-НДФЛ при перерасчете отпускных

Если работодатель произвел перерасчет отпускных, выплаченных работнику в предыдущем отчетном периоде, это еще не означает, что за прошлый период придется сдать уточненный расчет по форме 6-НДФЛ. Все зависит от того, в какую сторону изменилась сумма отпускного дохода.

Если в результате перерасчета отпускных производится доплата, то уточненку сдавать не потребуется. В таком случае сумма доплаты попадет в 6-НДФЛ за тот период, в котором она была произведена. А поскольку раздел 1 расчета заполняется нарастающим итогом, то в нем будет отражена полная сумма отпускных с учетом перерасчета.

А вот если после перерасчета сумма отпускных уменьшилась, то работодателю придется сдать уточненный расчет за период, в котором были начислены первоначальные отпускные. В разделе 1 уточненного 6-НДФЛ нужно будет указать уже новую, уменьшенную сумму.

Не указали граждан-арендодателей

Подайте уточненку и скорректируйте количество физлиц по строке 060 раздела 1 формы. Проверьте также суммы доходов и НДФЛ и в первом, и во втором разделах расчета. Если и тут есть искажения, поправьте их тоже. Потому что, в расчет при заполнении 6-НДФЛ за 2022 год включают выплаты не только за сотрудников, но и за всех тех, для кого организация – налоговый агент по НДФЛ.

Указали в 6-НДФЛ неверные даты выплаты дохода и срока уплаты НДФЛ. Что будет, если не сдать уточненку?

Июньскую зарплату выдали в июле

При этом в 6-НДФЛ раздел 1 заполнили строку 080 (сумма налога, не удержанная налоговым агентом).

В рассмотренном случае строку 080 не заполняют. В этой строке речь идет о суммах, которые организация должна была удержать, но по каким-либо причинам не смогла этого сделать. К примеру, при выплате дохода в натуральной форме.

Подайте уточненку, в которой в строке 080 поставьте нули, если не было выплат, с которых не получилось удержать налог.

Выплатили декабрьскую зарплату 13 января. Но в строке 130 раздела 2 не указали доходы 2015 года.

Подайте уточненку. В разделе 2 укажите доходы, по которым удержали налог в период с 1 января по 31 марта (письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

- в строке 100 запишите дату дохода 31.12.2015,

- в строке 110 – дату выдачи денег 13.01.2016,

- в строке 120 – следующий рабочий день 14.01.2016,

- в строке 130 – сумму дохода, которую перечислили на дату по каждой строке 100,

- в строке 140 – сумму налога, которую удержали на дату по каждой строке 110.

Подали по ошибке заполненный 6-НДФЛ

В отчетном периоде выплат не было, а отчет был отправлен, заполненным с предыдущими данными.

Уточненку подавать не нужно, в расчете 6-НДФЛ не привело к занижению или завышению суммы налога

Если зарплату, выданную 30 сентября, налоговый агент по ошибке включил в расчет 6-НДФЛ за 9 месяцев, то представлять уточненный расчет за этот период не нужно.

Согласно письму налоговой службы от 24.10.16 № БС-4-11/20126@, если сентябрьская зарплата выдана работникам 30 сентября, то в расчете 6-НДФЛ за 9 месяцев эту операцию нужно указать только в разделе 1. А в разделе 2 данная выплата должна отражаться при заполнении годового расчета. Объясняется это тем, что срок перечисления налога, удержанного с сентябрьской зарплаты, наступает 3 октября 2016 года.

Поскольку отражение операций по выплате зарплаты за сентябрь в расчете за девять месяцев не привело к занижению или завышению суммы налога, подлежащей перечислению, то представлять уточненный расчет за данный период не нужно . Кроме того, поскольку сведения о сентябрьской зарплате уже отражены в расчете 6-НДФЛ, то повторно указывать их в расчете 6-НДФЛ за год не требуется.

Уплата недоимки после представления уточненной декларации не спасет от налоговой ответственности

Минфин России в письме от 13.09.16 № 03-02-07/1/53498 напомнил условия, при соблюдении которых уточненная декларация поможет избежать ответственности за неуплату или неполную уплату налога.

Меры ответственности за неуплату или неполную уплату сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий, установлены статьей 122 НК РФ. В общем случае за такое правонарушение налогоплательщику грозит штраф в размере 20 процентов от неуплаченной суммы налога (сбора).

Однако налогоплательщик может избежать ответственности по статье 122 НК РФ. Для этого необходимо представить налоговикам уточненную налоговую декларацию до момента, когда налогоплательщик узнал о том, что контролеры выявили занижение облагаемой базы, или о том, что они назначили выездную проверку. Но перед этим необходимо заплатить недостающую сумму налога и пени (п. 4 ст. 81 НК РФ).

Автор: Нелли Иванова, специалист по налоговому законодательству и бухгалтерскому учету. Команда портала

Статья поможет правильно заполнить ежеквартальную отчетность 6-НДФЛ. Дан пример, образец заполнения декларации, сроки сдачи

Приведены сроки перечисления НДФЛ в бюджет с отпускных и других выплат. А также дата фактического получения дохода для уплаты НДФЛ

Вопросы и ответы по справке 2-НДФЛ. Какие доходы включать. Куда сдавать справку: по месту головного офиса или в обособленном подразделении. Как сдать уточненную 2-НДФЛ

Добрый день, как быть, если выплаченные дивиденды в марте не были отражены в отчете 6 ндфл в 1 кв. нужно ли подавать уточненку за 1 кв, или это можно отразить в годовом отчете? Спасибо!

Доброе утро! Да, нужно! Об этом написано в первых абзацах статьи. Вы ведь указали дивиденды уже во втором квартале? Смотрите сами по ситуации. Если уже все устаканилось и сумма не большая, то лучше не ворошить.

Добрый день. Подскажите, пожалуйста, куда отправлять 6-ндфл и 2-ндфл за 2020 год, если ИП был на ЕНВД, платил налоги и сдавал отчеты в инспекцию по месту ведения деятельности, а с 1.01.2021 ЕНВД отменен?

Доброе утро! ЕНВД тут НЕ причем! Налоговые агенты - индивидуальные предприниматели, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ. И расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности, то есть отчетность по формам 2-НДФЛ и 6-НДФЛ (п. п. 1, 2 ст. 226, абз. 6 п. 2 ст. 230 НК РФ).

Отчет отражает состояние дел компании по вопросу начисления, удержания и уплаты НДФЛ.

НДФЛ облагаются денежные выгоды, полученные гражданами в организации. Бухгалтерия предприятия консолидировано платят налоговые вычеты с доходов, которые получили работники на предприятии.

По сути Отчет ежеквартально контролирует работодателя и защищает интересы работающих граждан. Отчет используется налоговой как инструмент, чтобы выявлять тех налогоплательщиков, которые задерживают или вовсе не выплачивают заработную плату тем, кто на него работает.

С введением Отчета налоговые органы получили прозрачность в действиях работодателя в отношении выплат доходов физическим лицам, с которыми он взаимодействует и осуществляет выплаты.

Структура

Содержание

В Отчете налогоплательщик указывает информацию:

- об организации;

- о выплатах сотрудникам (оплата по трудовым договорам и контрактам, премии, дивиденды и т.п.);

- о суммах вычетов;

- о числах выдачи зарплаты и прочих выплат;

- о суммах удержаний из доходов физических лиц;

- о начисленных налоговых суммах и перечислении их в бюджет государства.

Штрафы

Если предприятие сдаст в инспекцию Отчет с неправильными показателями или укажет в разделах Отчета недостоверные сведения, которые:

- способствовали уплате не полной суммы налоговых вычетов;

- нарушили права граждан;

на нее накладываются штрафные санкции в виде денежного штрафа. Размер штрафа за допущенные налогоплательщиком ошибки не зависит от количества обнаруженных инспектором неточностей, так как штраф начисляется за факт сдачи документации с недочетами.

Штраф также станет итогом несдачи Отчета или сдачи его в налоговую инспекцию позже установленного законом срока.

Ошибки без штрафов

Федеральная налоговая служба РФ поясняет, что некоторые Отчета, сданные с ошибками, не будут основанием для начисления штрафов. Например, публиковались письма ФНС, в которых было указано, что ФНС применяет наказание в смягчающей форме к тем налогоплательщикам, которые допустили незначительные ошибки, не причинившие правам физлиц, на которых подаются сведения, ущерба. Не рассматривались также как серьезные нарушения ошибки, которые не стали причиной недоплат в бюджет по НДФЛ. То есть, мелкие арифметические неточности и незначительные орфографические ошибки не будут причиной для применения штрафных санкций к организации.

Но опытные предприниматели предпочитают тщательнее проверять строки, заполняемые в Отчете перед передачей Отчета в налоговую инспекцию, чтобы обезопасить себя от штрафных санкций.

Если же даже после сдачи Отчета ошибка все-таки обнаружена, предприятию стоит незамедлительно предоставить в инспекцию уточненку, успев опередить инспекторов, тогда можно избежать и штрафных санкций, и дополнительных инспекций со стороны государственных контролирующих органов.

За какие ошибки в 6-НДФЛ будут штрафовать, рассмотрим далее.

2-НДФЛ и 6-НДФЛ

До 2016 года отчетом по перечисленным налоговым сборам с физлиц от организации была только справка 2-НДФЛ. Срок ее подачи в инспекцию − до конца марта года, следующего за отчетным. Теперь к 2-НДФЛ присоединился Отчет 6-НДФЛ, и он сдается в инспекцию ежеквартально.

Налоговики разработали контрольные соотношения между этими формами. Важно, чтобы информация по сотрудникам из 2-НДФЛ соотносились с общими показателями по всем физлицам из первого раздела с итоговыми годовыми данными Отчета 6-НДФЛ.

Возможно, что 2-НДФЛ и Отчет по 6-НДФЛ не сойдутся по контрольным соотношениям из-за последней в году зарплаты, она начислена может быть в декабре текущего года, а выдана на руки или перечислена карты сотрудникам в январе будущего года. Таким образом, НДФЛ начислен будет в декабре, а удержан в январе. В Отчет по 6-НДФЛ сумма налоговых удержаний за декабрь не включается, удержания появятся в этом отчете в январе, а информация указывается только в строке "начислено". В справке же 2-НДФЛ начисленные налоговые удержания отражаются в текущем периоде, независимо от того, в каком месяце они будут удержаны. То есть, начисленный на декабрьскую зарплату НДФЛ, попадает в справку 2-НДФЛ. Ошибкой такое несоответствие не считается. Читайте подробнее, как заполнить 2-НДФЛ, если зарплата начислена, но не выплачена.

По всем остальным несоответствиям контрольных соотношений руководителю предприятия предстоит сдать уточненку, например:

Некоторым руководителям предприятий, сдающим 6-НДФЛ, штрафные санкции (за ошибки по несоответствиям) кажутся незначительными. Тщательно проверяйте уточненный Отчет на соответствие 2-НДФЛ и 6-НДФЛ (уточненка). Штрафные санкции по таким несоответствиям повторно – только начало неприятностей налогоплательщика, за ним последуют дополнительные уточнения и даже проверки.

Общие ошибки

Ошибки первого раздела

Часто встречающаяся ошибка при внесении данных и расчета показателей в первый раздел заключается в том, что показатели указываются в строках не нарастающим итогом.

Приведем примеры, какие еще ошибки в 6-НДФЛ, за которые оштрафуют, могут быть допущены в первом разделе:

Ошибки второго раздела

Требование из ФНС

В случае, если у бухгалтера приняли в налоговой Отчет, и вдруг приходит требование с указанием на код ошибки 0000000001 в 6-НДФЛ, что это? Речь идет о том, что по предоставленному налоговикам отчету требуются уточнения, по данным налогового органа, возможно, произошло несоответствие контрольных соотношений. Если Вы уверены, что в самом Отчете ошибок никаких быть не может, то Вам необходимо проверить, нет ли в отчетах, предоставленных в Фонды и в ФНС расхождений по сведениям, в них указанным, относительно застрахованных физических лиц. Если по результатам Вашей проверки, никаких ошибок нет - сообщите об этом в ФНС, указав, что Вами не обнаружено никаких расхождений с данными, предоставленными в ФНС.

Заключение

Корректировка 6-НДФЛ в 2021 году

Корректировка формы 6-НДФЛ нужна, если отчёт за отчётный период уже сдан в налоговую, а бухгалтер обнаружил в нём ошибки. Недочёт может рассматриваться как недостоверные сведения и на организацию будет наложен штраф, если бухгалтер не предпримет действий. Согласно п 1. ст. 126.1 НК РФ; письма ФНС от 09.08.2016 № ГД-4-11/14515 от 09.12.2016 № СА-4-9/23659@, сумма штрафа для налогового агента составит 500 рублей, аналогичные меры могут быть предприняты в отношении руководителя или главного бухгалтера. Для них предусмотрен штраф в размере 300-500 рублей.

А если ошибка скажется на занижении суммы НДФЛ, то сумма штрафа составит 20% от суммы, подлежащей удержанию (ст. 123 НК РФ).

Чтобы избежать последствий ошибок в отчёте, налоговый агент должен предоставить уточнёнку (или корректировку) по форме 6-НДФЛ. Корректировочный документ подается не только в случае арифметических или технических ошибок, но и в других ситуациях:

- если зарплата начисленная, например, за январь и выплаченная в апреле не отражена в разделе 2 за I квартал;

- если при выплате зарплаты за декабрь (в январе) НДФЛ не был включён в соответствующую строку раздела 1 и раздела 2 за I квартал следующего года;

- при перерасчёте зарплаты отпускных за предыдущие периоды.

Сервис напомнит о сроках сдачи, учтёт все нюансы заполнения, сформирует, проверит и отправит отчётность

Ошибка при перерасчёте отпускных

Нужно ли сдавать уточнёнку при перерасчёте отпускных? Да, если в результате этого уменьшилась сумма. В корректировке в разделе 1 следует указать итоговые суммы, учитывая уменьшенную сумму оплаты за отпуск. Но сумма удержанного НДФЛ остается прежней (в строку 140 второго раздела исправления вносить не нужно).

Если же при перерасчёте сумма отпускных увеличивается, в подаче корректировки нет надобности, а в разделе 1 указываются итоговые суммы с учётом доплаты и доудержанного НДФЛ.

Ошибка в строке 080

Ошибки в КПП или ОКТМО

Как корректировать отчет при обнаружении ошибок в КПП или ОКТМО? В таком случае корректировка предоставляется в виде уточнённого и первичного расчётов.

В уточнённом расчёте:

В первичном расчете:

Кстати, ФНС не привлечет организацию к ответственности, если корректировки КПП и ОКТМО будут сданы позже установленного срока.

Ошибка в сумме налога или дохода

Если доначисляем налог, например на доплату сотруднику, то в уточнёнке указываем предыдущую сумму зарплаты и налога, увеличенных на доначисление.

Будьте готовы, что если уменьшаем налог в уточнёнке, то у ФНС могут возникнуть вопросы и ведомство может запросить пояснительную по корректировке.

Когда не сдается уточнёнка?

ФНС разрешает не подавать корректировку в нескольких случаях:

- Сотрудник попросил провести имущественный вычет с начала года, но документы предоставил только в июле. За прошлый период подавать корректировку не нужно. Перерасчет НДФЛ указывается в отчёте за тот период, когда сотрудник предоставил необходимые для этого документы.

- Сумма зарплаты за последний месяц квартала отражена в отчёте как начисленная, однако получит её работник только в следующем месяце. Эта ситуация также не требует уточнёнки, так как завышения и занижения НДФЛ не наблюдается.

- В последнем квартале физлицо изменило статус с нерезидента на резидента. Перерасчет НДФЛ достаточно отразить только в годовом отчёте (за прошлые периоды корректировки не вносятся).

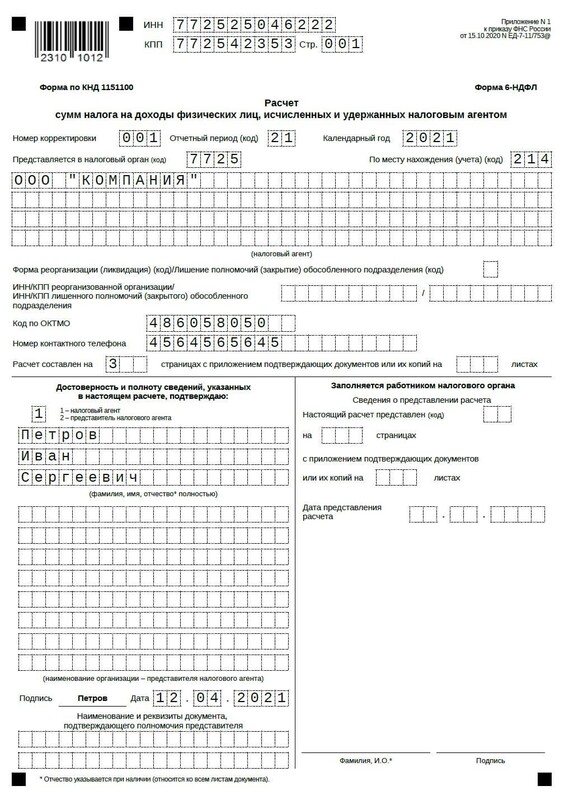

Образец заполнения корректировки 6-НДФЛ

Расскажем на примере, как сделать корректировку 6-НДФЛ.

Бухгалтер организации сдал форму 6-НДФЛ за первый квартал 2021 год, после чего обнаружил недочёт во втором разделе: сотрудник Иванов получил доход в январе на сумму 20 тыс. рублей, с которых организация перечислила в бюджет НДФЛ в размере 2,6 тыс. рублей, но бухгалтер не отразила налоговые отчисления в отчёте в разделе 1.

Корректировка в таком случае заполняется следующим образом:

6-НДФЛ. Титульный лист

1 раздел. В строки 020 и 022 нужно включить сумму удержанного НДФЛ (2600 рублей), а в строке 021 - указать дату перечисления налога.

6-НДФЛ. Раздел 1

2 раздел. Здесь все без изменений, просто переносится информация с прежнего варианта отчёта.

Образец заполнения:

6-НДФЛ. Раздел 2

Сроки сдачи корректировки

Выявить ошибку в 6-НДФЛ могут:

- налоговый агент;

- налоговая инспекция.

Сроки подачи корректирующего отчёта делятся на три категории:

- между сроком сдачи исходного отчёта и наступлением крайнего срока подачи отчетности;

- между крайним сроком подачи отчёта и крайним сроком уплаты налога;

- после истечения крайнего срока подачи отчётности и крайнего срока уплаты налога.

Специалисты советует подавать корректировку как можно раньше. В идеале сразу после выявления ошибки. Неприятных последствий не будет, если налоговый инспектор обнаружит в отчёте ошибку, не ставшую причиной занижения начисленного к уплате налога. Однако инспектор ФНС запросит корректировочный отчёт и письмо об уточнении реквизитов.

Если же ошибка отразилась на сумме подлежащего уплате налога, занизив её, последствий позволит избежать уточнёнка, отправленная между датой сдачи исходного отчёта и наступлением крайнего срока. Так корректировка будет относиться к исходному отчёту и налоговый инспектор не успеет выявить ошибки в отчетности.

Подача уточнёнки между крайним сроком подачи и крайним сроком уплаты налогов увеличивает риск обнаружения ошибки налоговым инспектором, который обязательно запросит пояснений и корректировки. В таком случае срок подачи уточняющего расчета не должен превышать пяти дней. Кроме того, налоговик составит акт о выявлении недочёта, после чего последует штраф. Если налоговый агент успеет подать корректировку до назначения выездной проверки, то к ответственности он привлечён не будет.

То есть, штрафа можно избежать в двух случаях:

- Если корректировка подана, а налог доплачен до получения извещения от ФНС о выявленной ошибки;

- Если выездная налоговая проверка не выявит налоговых нарушений в отношении данной исходной отчётности.

Представители бизнеса в процессе осуществления своей деятельности в качестве налогоплательщиков должны отчитываться перед налоговой службой. Многим из них вменена обязанность представлять в предусмотренные законом сроки декларацию о доходах физических лиц. Иногда налоговые агенты не успевают подать отчёт 6-НДФЛ или же неправильно заполняют форму, за что им приходится выплачивать штрафы. В связи с этим необходимо заранее поинтересоваться, в какие сроки подаётся отчётная документация, каким образом корректируется, когда инспекторы вправе не принять отчёт.

Сроки подачи 6-НДФЛ и ответственность за несдачу

Форма 6-НДФЛ — вид налоговой декларации, которую обязаны подавать все работодатели, являющиеся участниками предпринимательской деятельности.

Введена декларация 6-НДФЛ Приказом ФНС от 14 октября 2015 № ММВ-7–11/[email protected]

Подавать отчёт 6-НДФЛ обязаны следующие лица:

- индивидуальные предприниматели;

- коммерческие и государственные организации;

- физические лица, имеющие трудовые взаимоотношения с гражданами нашей страны, но не являющиеся ИП (адвокаты, нотариусы и т. п.).

Нотариусы в качестве работодателей также являются налоговыми агентами, обязанными подавать декларацию 6-НДФЛ

Документ составляется по всем гражданам, получившим от налогового агента доходы:

- заработок по трудовым договорам;

- вознаграждения по гражданским контрактам;

- дивиденды и пр.

Таблица: структура декларации 6-НДФЛ

| Наименование | Содержание |

| Титульный лист | На титульном листе отражаются следующие сведения: |

- наименование/полное имя (организации или ИП);

- ИНН;

- КПП;

- отчётный период.

На титульном листе фиксируются реквизиты налогового агента

Декларация 6-НДФЛ предоставляет сведения о том, в полной ли мере и своевременно ли налогоплательщики осуществляют уплату НДФЛ. Отсутствие у субъекта предпринимательской деятельности работников предполагает отсутствие необходимости подачи 6-НДФЛ. Однако в таком случае нередко подаётся отчёт с нулевыми показателями.

Налоговая инспекция может не владеть информацией о том, что организация или ИП не являются налоговым агентом, и будет ожидать поступления расчёта 6-НДФЛ. А если он не поступит в течение определённого периода, то последуют штрафные санкции.

В этом случае субъект предпринимательской деятельности может поступить следующим образом:

- письменно проинформировать налоговую службу о том, что он не обязан сдавать отчёт 6-НДФЛ;

- подать отчёт с нулевыми показателями.

У плательщиков есть возможность подать нулевой отчёт в целях избежать разного рода проблем с ФНС

Отчётность сдаётся ежеквартально. Предусмотрен крайний срок подачи — последнее число месяца, который следует за отчётным кварталом. Как и во всех подобных случаях, используется правило переноса дня представления отчётности, если он выпадает на выходной или праздничный день. Для сдачи отчётности за год установлен срок: последнее число месяца первого за отчётным годом квартала.

Законодательством установлены крайние сроки подачи налоговой декларации 6-НДФЛ

Если налогоплательщики не сдали декларацию или не уложились в предусмотренные сроки, к ним будут применяться штрафные санкции в размере 1 тыс. руб. за месяц просрочки.

За несвоевременность подачи отчёта 6-НДФЛ полагаются штрафы, размер которых будет зависеть от количества месяцев просрочки

Отчёт вовсе не будет принят в следующих ситуациях:

- на титульном листе указаны неверные реквизиты налогового агента (ИНН, наименование, Ф. И. О.);

- неверно указан код ИФНС;

- указан неправильный код отчётного периода.

Если субъект предпринимательской деятельности более чем на 10 дней задержал подачу отчётности, то контролирующие органы могут произвести блокировку его расчётного счёта.

Декларация 6-НДФЛ сдаётся в органы налоговой службы:

- для ИП — по месту их жительства;

- для организаций — по месту их нахождения.

В каких случаях подаётся корректировка 6-НДФЛ

Какие-либо исправления в отчёте 6-НДФЛ запрещены. Если допущена ошибка, документ оформляется заново. В этом случае подаётся уточнённый отчёт.

Корректировка необходима, если неверно указаны:

- КПП;

- ОКТМО;

- код места учёта отчитывающегося лица;

- ставка налога;

- количество лиц, в отношении которых имели место начисления, а также:

- суммы и даты получения этих выплат;

- величины налогов;

- даты их удержания и сроки выплаты.

Видео: особенности подачи корректировки расчёта 6-НДФЛ

Заполнение корректировки по форме 6-НДФЛ

При оформлении расчёта 6-НДФЛ необходимо соблюдать следующие правила:

- при ручном заполнении допускается применение чернил фиолетового, синего и чёрного цвета;

- строки заполняются слева направо, начиная с первой клетки. В пустых ячейках проставляются прочерки;

- показатели доходов отражаются дробными числами в рублях с копейками;

- сумма налога указывается полными рублями без копеек, округляется по общему математическому правилу;

- документ составляется по каждому ОКТМО отдельно;

- нумерация страниц должна быть сквозной начиная с первого листа.

Если у ФНС всё-таки возникли вопросы по представленному отчёту, налоговый агент должен написать письмо-пояснение.

Пояснение должно содержать:

- объяснение причины возникшей ошибки;

- реквизиты субъекта предпринимательской деятельности и фамилию руководителя;

- подтверждающую документацию.

![Крупным планом рука мужчины, заполняющего документ]()

В письме, направленном в ФНС, налоговый агент должен объяснить причину ошибки

Таблица: варианты ошибок в 6-НДФЛ

Проверка правильности заполнения 6-НДФЛ

Налоговым агентам вменена обязанность правильно заполнять декларацию 6-НДФЛ. Для проверки корректности показателей, внесённых в отчёт, используют контрольные соотношения.

При контроле значения определённой строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей. Для этого сравнивают 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ.

Контрольные соотношения помогают проверить следующее:

- правильность переноса показателей из регистрирующих документов;

- полноту указанных доходов;

- правильность вычислений;

- наличие всех необходимых вычетов;

- удержание налога с необходимых сумм и перечисление его в бюджет.

Видео: о проверках декларации 6-НДФЛ

Чем грозят ошибки в 6-НДФЛ

Если ИП или организация подали декларацию с недостоверными данными, то им грозит штраф в размере 500 р. за каждый неправильно оформленный отчёт. В том случае, если налоговый агент успел выявить ошибку и подать корректировочный документ до обнаружения ошибки налоговой инспекцией, штраф начислен не будет.

ФНС вправе снизить штраф в следующих случаях:

- не произошло занижение налога;

- не были нарушены права физических лиц.

Если ошибка была допущена организацией, то к руководителю будет применена административная ответственность (от 300 до 500 р. штрафа).

Видео: штрафные санкции за ошибки в 6-НДФЛ

Все работодатели обязаны подавать налоговый отчёт 6-НДФЛ в ФНС ежеквартально, не позднее предусмотренных законодательством сроков. Декларация должна быть заполнена правильно, ошибки и исправления не допускаются. Если налоговая инспекция обнаружит ошибки или несвоевременность подачи документа, по отношению к налоговому агенту будут применены штрафные санкции. У налогоплательщиков есть возможность провести корректировку отчёта, но это должно быть осуществлено в короткие сроки и до того, как инспекция проверит направленный им документ. Корректировка отчётности 6-НДФЛ подразумевает заполнение новой формы. В новую 6-НДФЛ заносятся верные данные, а на титульном листе проставляется номер корректировки.

Читайте также: