Компенсация имущества в 6 ндфл

Обновлено: 04.07.2024

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

При исполнении трудовых функций сотрудники предприятий часто пользуются собственным имуществом в виде мобильного телефона, транспортного средства, инструмента (в том числе музыкального) или оборудования.

Инициатором подобного использования может выступать как руководство организации, так и работник. В любой ситуации должны быть соблюдены положения трудового законодательства, касающиеся возмещения затрат сотрудника (ст. 188 ТК РФ), если:

- используемый объект/устройство является частной собственностью работника или находится в распоряжении такового на законных основаниях;

- имущество востребовано не в личных целях владельца, а в интересах компании;

- работодатель не возражает против применения в работе собственности сотрудника;

- сумма возмещения определяется по договоренности сторон.

Вопрос: Как отразить в учете выплату компенсации за использование в служебных целях личного имущества работника?

В соответствии с трудовым договором организация ежемесячно выплачивает работнику компенсацию за использование его личного ноутбука в служебных целях. По соглашению сторон размер компенсации составляет 1 000 руб. Выплата компенсации производится на основании распоряжения руководителя в следующем месяце на банковский счет работника. Ноутбук используется для управленческих нужд организации.

Для целей налогообложения прибыли используется метод начисления.

Посмотреть ответ

В ТК РФ не указан полный перечень имущества, принадлежащего работнику и используемого в процессе трудовой деятельности с согласия руководства предприятия. Поэтому компенсировать можно применение в работе любого личного имущества, осуществляемого с согласия/разрешения руководства организации.

Вопрос: Отражается ли в форме 6-НДФЛ компенсация за использование личного транспорта работника в служебных целях?

Посмотреть ответ

Соглашение о компенсации за использование собственного имущества

Размер возмещаемых сотруднику расходов за эксплуатацию в работе личного имущества устанавливается посредством:

- указания вида задействованного объекта и платы за его использование в трудовом контракте;

- оформления соглашения об аренде.

До заключения соглашения предприятие должно определить необходимость привлечения собственности работника в процессе выполнения им трудовых обязанностей, а также принадлежность последнего сотруднику.

Отражение возмещения в трудовом контракте

После того как стороны договорились об использовании имущества работника, происходит подписание контракта или дополнительного соглашения к нему с указанием условий работы с объектом.

Вопрос: Нужны ли путевые листы для учета в целях налога на прибыль расходов по выплате компенсации сотрудникам за использование личных автомобилей для служебных целей (п. 1 ст. 252, пп. 11 п. 1 ст. 264 НК РФ)?

Посмотреть ответ

В тексте документа отражается:

- наименование объекта, модель, идентификационный номер;

- для каких целей предполагается его эксплуатировать;

- документы, подтверждающие право собственности на описываемый предмет;

- оценочная стоимость объекта на дату оформления договора;

- планируемый срок (период) эксплуатации;

- при каких условиях соглашение прекращает свое действие;

- величину компенсационной выплаты владельцу используемого объекта;

- условия и порядок оплаты возмещения.

Период действия договоренности об использовании собственности работника не может превышать срок действия трудового договора.

К соглашению следует приложить копии документов на право собственности/пользования объектом, расчет суммы оплаты и иные документы, отражающие особенности сделки.

Величина возмещения может устанавливаться сторонами договора в любом размере, так как в ТК РФ ограничений по нему не предусмотрено. Сумма выплаты может покрывать износ имущества (ст. 106 ТК РФ), амортизационные отчисления и учитываться в себестоимости продукта полностью независимо от размера. Работодатель вправе также возмещать владельцу затраты по ремонту объекта, его содержанию и эксплуатации.

К сведению! При согласовании оплаты следует учитывать ПП РФ №92 (08.02.2002), определяющее нормы затрат предприятия на плату за использование личного ТС (автомобиля, мотоцикла). В учете возмещение в пределах действующих норм относят к прочим расходам по производству и реализации. Выплаты, превышающие нормативное значение, не будут приняты к зачету ФНС.

Компенсация охватывает лишь время эксплуатации объекта в интересах предприятия-работодателя и не выплачивается за периоды отсутствия сотрудника на рабочем месте в связи с отпуском или при болезни.

Оформление выплаты по договору аренды

Оформление договора аренды имущества, принадлежащего сотруднику компании, производится с учетом положений ГК РФ. К примеру, транспортное средство может быть арендовано с экипажем или без такового. Соответственно управлять арендованным ТС, осуществлять техническое обслуживание автомобиля будет работник (владелец) или иные сотрудники, назначаемые работодателем (арендатором).

В тексте договора об аренде отражаются параметры арендуемого объекта, условия сделки, все особенности правоотношений сторон, включая стоимость аренды. За пользование собственностью сотрудника компания оплачивает не компенсацию, а арендную плату.

Отражение в учете оплаты за использование личного имущества

При заключении соглашения об аренде следует учесть, что:

- Арендная плата – это доход, получаемый работником, поэтому предприятие обязано произвести удержание НДФЛ с начисляемой платы за аренду. При нарушении указанного условия работодатель будет подвергнут штрафу в размере 20% от неудержанной суммы налога.

- При наличии документального подтверждения расходов, произведенных согласно условиям договора аренды, размер облагаемого дохода может быть уменьшен на величину расходов при подсчете налога на прибыль.

- По арендным выплатам не предусмотрены страховые взносы, так как не отнесены к облагаемым выплаты по сделкам, касающимся передачи имущества в пользование (ст. 420 НК РФ).

При оплате компенсации по задействованному в трудовой деятельности личному имуществу НДФЛ не удерживается (ст. 217 НК РФ, письмо МФ РФ № 03-04-06/11996, 11.04.2013). Выплата в любой сумме, оговоренной в трудовом контракте/приложении к контракту, считается компенсацией, выплачиваемой согласно законодательству.

В большинстве ситуаций при подсчете налога по прибыли можно списать возмещение на расходы полностью (письмо МФ РФ от 11.04.2013). Исключение составляют ситуации по использованию в работе принадлежащего частному лицу автотранспорта, когда в налоговые траты включается сумма компенсации, соответствующая установленным нормам (ст. 264 НК РФ).

Компании, работающие по УСН, в которой налогообложение производится с разницы затрат и поступлений, также могут снизить налогооблагаемый объем на размер компенсаций, выплачиваемым сотрудникам за пользование личным ТС, в пределах установленных норм (ст. 346 НК РФ).

К сведению! Нормы затрат по оплатам включают все траты, связанные с задействованием личного транспорта в служебной сфере. Любые сверхнормативные оплаты и возмещения расходов при пользовании личным ТС не понижают облагаемую сумму при подсчете налога по УСН, по (письмо МФ РФ № 03-11-11/82, 26.02.2013).

Выдана оплата за эксплуатацию собственного имущества сотрудника в служебных целях:

Дебет сч. 73 / Кредит сч. 50, 51.

Компенсация за пользование собственностью работника снижает базу для подсчета налогов только при наличии документального подтверждения факта использования объекта.

Возможные спорные ситуации по оплате компенсации

В процессе осуществления трудовой деятельности между работником и руководством предприятия могут возникать разногласия по вопросам компенсации за использование личного имущества в процессе труда.

Если произошла поломка компьютера у сотрудника, работающего не в офисе компании, то невозможно установить, произошла ли поломка при исполнении работы или при эксплуатации устройства с личными целями.

Все условия по использованию объектов личной собственности (размер, порядок, периодичность оплаты возмещения и иных трат, особые условия), в том числе технических или программных устройств, средств защиты информации, должны отражаться в трудовом договоре о дистанционной работе сотрудника (ст. 57, 312 ТК РФ).

Если условие, касающееся поломки компьютера, не было включено в трудовой договор, то данное обстоятельство не освобождает организацию от необходимости произвести оплату стоимости ремонта оборудования в случае его поломки.

Разногласия возникают по оплате использования личного ТС для проезда к месту командировки. Но работник, направленный в служебную командировку, получает возмещение расходов на проезд (ст. 168 ТК РФ). В законе не содержится уточнение по виду используемого для проезда транспорта. Поэтому компенсацию проезда на личном автомобиле следует отнести к возмещению затрат на командировку.

Расчет при увольнении в 6-НДФЛ — это отражение в отчете выплат работнику при расторжении трудового договора с ним.

Что такое отчет 6-НДФЛ: как его составить и в какие сроки сдать

Согласно статье 230 НК РФ, налоговые агенты, выплачивающие доходы физическим лицам и удерживающие НДФЛ, обязаны предоставлять в ИФНС по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных за:

- первый квартал, полугодие и 9 месяцев — не позднее последнего дня месяца, следующего за отчетным периодом;

- за год — не позднее 1 марта следующего года.

Если организация имеет обособленные подразделения, она сдает отчет 6-НДФЛ по месту учета каждого обособленного подразделения в отношении доходов, выплаченных сотрудникам.

Она состоит из титульного листа и двух разделов. Первый раздел предназначен для отражения обобщенных сумм выплаченных доходов и удержанного НДФЛ. Во втором приводятся сведения о датах и суммах фактического получения доходов, удержания и перечисления налога.

Какие выплаты положены при расторжении трудового договора

Перечень выплат при увольнении зависит от его причины. В любом случае сотруднику выплачиваются:

- вся оплата труда по последний день работы;

- компенсация за неиспользованный отпуск.

В случае расторжения трудового договора по сокращению, по состоянию здоровья дополнительно выплачивается выходное пособие и сохраняемый заработок на время трудоустройство. При расторжении трудового договора по соглашению сторон выплачивается выходное пособие, если это предусмотрено в трудовом соглашении.

Все расчеты с работником необходимо завершить в последний день его работы. А перечислить удержанный с выплат НДФЛ — не позднее следующего дня (п. 6 ст. 226 НК РФ).

Какие выплаты отражаем в отчете

Так как полный расчет с работником производится в последний день работы, то он является датой фактического получения дохода. Как заполнить 6-НДФЛ при увольнении? В 6-НДФЛ подлежат отражению только выплаты, подлежащие обложению НДФЛ:

- оплата труда;

- компенсация за неиспользованный отпуск.

Выходное пособие, выплачиваемое при сокращении штата, ликвидации организации и в иных установленных законодательством случаях, не облагается НДФЛ. Следовательно, включать его не нужно. Выплачиваемое выходное пособие при увольнении по соглашению сторон облагается сверх трехмесячного среднего заработка. Это превышение и налог с него включают в отчет.

Инструкция по заполнению 6-НДФЛ

Если вы отражаете в 6-НДФЛ увольнение сотрудника в середине месяца, то все просто. Начисленные суммы и НДФЛ отражаем в 1 разделе, а во втором — выплаты сотруднику, удержанный и перечисленный налог одним блоком.

Покажем на примере как отразить увольнение в 6-НДФЛ. 12.05.2020 увольняется работник. Ему начислены:

- зарплата за май — 10 000 руб.;

- компенсация за отпуск — 5000 руб.

Удержанный налог составил:

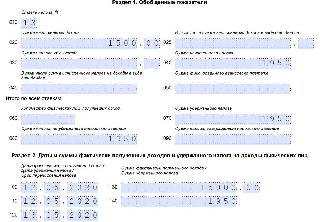

Пример заполнения 6-НДФЛ при увольнении сотрудника

Несколько раз ФНС разъясняла порядок заполнения отчета, если день окончания работы пришелся на последний рабочий день квартала (например, Письмо от 02.11.2016 № БС-4-11/20829@). В этом случае последняя дата перечисления НДФЛ переходит на следующий квартал. В этом случае начисленный окончательный расчет и налог с него необходимо отразить в разделе 1. А вот во втором разделе отражать эти суммы в квартале увольнения не нужно. Их следует включить в этот раздел в следующем квартале, на который попадает дата перечисления налога.

Вернемся к нашему примеру: предположим, что сотрудник увольняется 30.06.2020.

Тогда включим окончательный расчет с работником в третий квартал и раздел 2 заполним с учетом этих данных.

Образец заполнения 6-НДФЛ при увольнении в последний рабочий день квартала

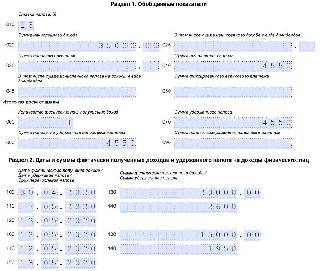

Образец заполнения при выплате зарплаты за предшествующие увольнению месяцы

Если до дня расторжения трудового договора работник еще не успел получить заработную плату за предшествовавший месяцу окончания работы период, то выплачивают ее в последний день работы. Для заработной платы пунктом 2 статьи 223 НК РФ установлено, что фактической датой получения дохода признается последний день месяца, за который она начислена.

Соответственно, налоговый агент заполняет два блока в разделе 2.

Дополним пример условием, что работнику выплачена 12.05.2020 зарплата не только за май, но и за апрель в размере 20 000 руб.

В этом случае организация заполнит в разделе 2 два блока:

- в первом блоке отражают зарплату за апрель;

- во втором — окончательный расчет.

6-НДФЛ при увольнении сотрудника в середине месяца с выплатой зарплаты за прошлый месяц

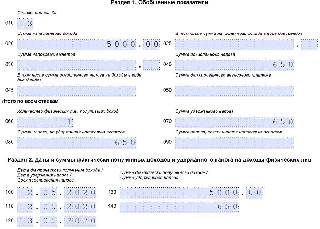

Отражаем увольнение, если отпуск отгулян авансом

Рассмотрим частную ситуацию, как в 6-НДФЛ отразить увольнение сотрудника если ему предоставлен отпуск авансом и он не отработан на день увольнения. В этом случае с сотрудника производится удержание за неотработанные дни отпуска. База по НДФЛ сотрудника в этом случае уменьшается на сумму удержания. Поэтому в отчетной форме необходимо показать суммы окончательного расчета за вычетом удержания за неотработанный отпуск.

Вернемся к нашему примеру: пусть сотруднику не начислена компенсация, а произведено удержание за неотработанный отпуск в размере 5000 руб.

Заполнение при увольнении сотрудника с удержанием выплаты за неотработанный отпуск

А что делать, если начисленный окончательный расчет окажется меньше удержания за неотработанный отпуск? С минусом отражать суммы начислений и налога в отчете нельзя. В этом случае придется подать уточненный отчет 6-НДФЛ за период, в котором были выплачены отпускные. В этом отчете придется уменьшить сумму начисленных отпускных.

Отражаем выплату дивидендов

Еще один сложный момент, о котором мы расскажем, — это то, как отразить в 6-НДФЛ выплату дивидендов. Их необходимо отразить обособленно в разделе 1. Ставка для резидентов установлена 13 %, поэтому дивиденды, выплаченные им, отражаются в одном блоке с начислениями сотрудникам. Но выделяются в строке 025 раздела 1.

Ставка для нерезидентов установлена в размере 15 %. Если учредитель — нерезидент, то по дивидендам необходимо заполнить еще и раздел 1.

Порядок удержания подоходного налога для дивидендов не имеет особенностей: удержать его необходимо в день выплаты, а перечислить — не позднее следующего рабочего дня.

Используя условия первого примера, дополним его: 25 мая выплачены дивиденды учредителю-резиденту в размере 100 000 руб.

Все предприятия и ИП, нанимающие сотрудников, должны отчитываться по налогу, удержанному с заработной платы, в органы налоговой службы. Они это делают с помощью 6-НДФЛ.

Содержание:

Декларация 6-НДФЛ

Эту форму ввели в 2016 году в дополнение к уже знакомой 2-НДФЛ. Сделали это для того, чтобы налоговая инспекция могла лучше контролировать:

- правильность заполнения документа;

- полноту отражения необходимой информации;

- соответствие дат по исчислению и удержанию налога установленным.

По сравнению со старым отчетом новый отображает информацию о начисленных и удержанных средствах со всех работников организации в целом, а не по отдельному сотруднику. Он является обязательным документом и подлежит сдаче каждые 3 месяца с начала года.

Таким образом, при наличии выплат физическому лицу от работодателя в виде дохода, ему нужно будет сдавать новый отчет, в котором будут обобщенные данные по выплатам работникам, имеющим доход от наймодателя в течение квартала, а именно:

- цифры касаемо полученных работниками средств;

- начисленная и удержанная налоговая сумма;

- дни поступления средств в виде дохода;

- информация о днях удержания и перечисления всей налоговой суммы компании по конкретному периоду.

Таким образом, новый документ позволяет инспекторам налогового законодательства легко установить своевременность уплаты средств работодателей в государственную казну.

Кому нужно подавать форму 6-НДФЛ?

По налоговому законодательству обязательство по оплате подоходного налога лежит на всех работодателях, к которым относят предпринимателей (отчитываются в налоговые органы, к которым они относятся по регистрации) и организации (отчитываются по месту ведения деятельности).

Внимание! В письме ФНС есть важное уточнение. Если выплата доходов работодателем осуществлялась сотруднику на протяжении трех кварталов, а после этого выплат и начислений он не делал, то он должен сдавать 6-НДФЛ за 4 квартал, поскольку первую часть декларации необходимо оформлять нарастанию.

Важно! Не пишут в расчете такие выплаты:

- частично облагаемые подоходным налогом;

- предпринимателей, нотариусов, адвокатов и тех, кто ведет частную практику;

- поступления, которые есть в статье 28 НК (по продаже принадлежащего собственнику имущества, получения вознаграждения от тех, кто не является работодателем, и др.);

- иностранные поступления, не облагаемые налогами по договорам между странами.

Образец 6-НДФЛ - Титульный лист

Образец 6-НДФЛ - 1 и 2 раздел

Особенности сдачи 6-НДФЛ

Расчеты отчислений налога подаются за 3, 6 и 9 месяцев до последнего числа в месяце, идущем за указанным промежутком времени. Следовательно, в 2020 году отчет нужно сдавать в следующие сроки:

- за I квартал - до 30 апреля;

- за 6 месяцев – до 31 июля;

- за 9 месяцев – до 2 ноября.

За все 12 месяцев отчетность нужно будет сдать до марта следующего года.

Внимание! Налоговый кодекс дает следующее уточнение: в случае, когда последний день предоставления отчета совпадает с праздником или выходным, то конечный срок переходит на следующий признаваемый рабочим день.

Предоставление отчета осуществляется в ИФНС по месту учета организации или регистрации ИП. Если в компании имеются обособленные подразделения, то расчет в отношении работников нужно производить по месту учета каждого подразделения в отдельности. В этом случае не имеет значения тот факт, что подразделения стоят на учете в одной инспекции.

В случае, когда подразделения находятся на территориях, подведомственных разным ИФНС, организация может встать на учет в одной из инспекций, чтобы туда подавать расчеты.

К примеру, сотруднику пришлось работать в нескольких филиалах организации в течение налогового периода. Поскольку для каждого филиала предназначено свой код ОКТМО, то организация должна представить по этому сотруднику несколько расчетов 6-НДФЛ.

В соответствии с НК РФ, за отступление от правил по сроку и способу сдачи этого отчета или выявление ошибок в предоставленных данных налоговый агент будет нести ответственность. Ее объем зависит от вида нарушения:

- Если пропущен установленный период предоставления отчета, то за каждый просроченный месяц, в том числе неполный, будет назначен штраф в размере 1000 рублей. Просрочка свыше 10 дней повлечет блокировку расчетного счета работодателя.

- Если отчетность содержит ошибки, недостоверные сведения, то налоговая служба оштрафует работодателя на 500 рублей за каждый такой отчет. Если сдать корректировочный отчет до того, как налоговики обнаружат ошибки, то можно будет избежать штрафа.

- Если нарушен способа предоставления отчета, к примеру, он был сдан на бумаге вместо требуемого электронного вида, работодателю выпишут за каждый документ штраф 200 рублей.

Также за пропущенный срок или предоставление неполной, искаженной информации к ответственности могут быть привлечены определенные должностные лица организации. Их будет ждать штраф в сумме 300-500 рублей.

Таким образом, расчет 6-НДФЛ нужно сдавать ежеквартально до последнего дня месяца, который следует за прошедшим кварталом. Сделать это можно на бумаге в случае не превышения установленной численности сотрудников, получивших доход (не более 25 человек), в других случаях необходима электронная форма.

За нарушение требований налогового законодательства по поводу сроков, порядка предоставления отчета и ошибки, допущенные в данных, работодателей жду штрафы в соответствии с видом нарушения.

Как заполняется 6-НДФЛ?

Декларация для заполнения является весьма сложной, поскольку в одном бланке нужно указать три показателя по налогу (начисленный, перечисленный и удержанный), причем информацию при этом нужно брать из разных регистров: из бухгалтерского учета берутся данные по исчисленному налогу, а из налогового – по его удержанной и перечисленной сумме.

Документ состоит из следующих разделов:

- титульный;

- первый раздел, где указывают информацию путем нарастания итогов;

- второй раздел, где указывают информацию по текущему кварталу.

Как заполнить титульный

- В верхних ячейках необходимо указать ИНН (для предпринимателя) или КПП (если это организация).

- Далее вводится корректировочный номер: при первичной сдаче отчета ставится 000, а если это уже исправленный вариант, то 001, 002, 003 (в зависимости от сделанных уточнений).

- Следующее – период представления, то есть квартал, за который подается отчетность. Первому соответствует код 21, 6 месяцам – 31; 9 месяцам – 33; 12 месяцам – 34.

- Далее нужно ввести налоговый период (текущий год сдачи отчета).

- Код налоговой (той инспекции, для которой составлен расчет).

- ОКТМО и телефонный номер.

- Далее нужно проставить количество листов, на которых заполнен документ. Обратите внимание! Цифру лучше ставить после того, как весь отчет будет заполнен, поскольку для большой организации листов может быть больше.

- Прописать информацию по представителю – человеку, который подписывает отчет. Вносятся его фамилия, имя и отчество. Если это сам налоговый агент, то нужно выбирать цифру 1, а если его представитель, то 2. Также нужно добавить данные номер и дату документа, который подтверждает полномочия представителя.

Обратите внимание! Нельзя оставлять поля незаполненными. Если информации нет, то нужно ставить прочерк.

Как заполнить первый раздел

1 раздел содержит обобщенные сведения, формирующиеся нарастанием с января текущего года:

- В строке 010 пишут ставку по налогу. К примеру, у Натальи Гореловой – 13 %.

- В строке 020 – информацию по сумме начисленного дохода. К примеру, если заработная плата Натальи Гореловой составляет 30 000 рублей в месяц, то за 3 месяца ее сумма будет равна: 30 000 * 3 = 90 000 рублей.

- В строке 030 пишут сумму вычетов по налогу, к которым относятся социальные, стандартные, имущественные. Например, у Натальи – 5 000 рублей.

- В строке 045 и 025 указывают сумму налога, рассчитанного по процентам.

- В строке 040 пишут сумму налога, которую рассчитали за квартал. Для Натальи Гореловой этот расчет будет таким: (строках 020 – 030) * 13 % (90 000 – 5 000) * 13 % = 11 050 рублей.

- В строке 060 нужно написать общее число людей, которым поступил доход.

- В строке 070 должна стоять налоговая сумма, которую удержали. Например, у Натальи в 1 квартале НДФЛ удержали за 2 месяца: 3900 * 2 = 7 800.

- В строке 080 – цифры по неудержанному налогу. К примеру, если Наталье Гореловой делали выплату в виде продукции компании.

- Строка 090 показывает ту налоговую сумму, которую перечислили по ошибке.

Как заполнить второй раздел

Второй раздел содержит данные за текущий квартал по сумме поступления и налогового удержания (обратите внимание на то, что здесь не нужно учитывать данные с первого месяца текущего года):

- В строке 100 пишут дату, которой датируется получение выплаты. Здесь подразумевают период начисления заработной платы сотруднику. К примеру, если брать первый квартал года, то ставится 31 января 2020 года, поскольку оплату труда работникам рассчитывают в день, являющийся последним в месяце.

- Строка 110 должна содержать дату, когда был удержан налог.Если у работника Гореловой по трудовому договору расчет датируется 15-ым числом каждого месяца, то нужно написать 15 февраля 2020 года.

- В строке 120 нужна дата, в которую перечислили налог. Налоговым законодательством установлен следующий период перечисления: не позднее дня, который следует за датой поступления оплаты труда. Поскольку 16 февраля является выходным днем, то дата переносится на начало новой недели. Ставим 17 февраля 2020 года. Важно! Могут встречаться исключения: выплату по отпускуи больничным можно делать позже, но не позднее месяца их выдачи.

- В строке 130 нужна сумма дохода до осуществления подоходной выплаты. Наталья Горелова в январе получила 30 000 рублей.

- В строке 140 – деньги, вычтенные по налогу за январь. В случае Натальи это 3900 рублей.

Таким же образом нужно внести данные о выплатах за февраль. При этом нужно обратить внимание на то, что во втором разделе зарплата сотрудника за март в отчет не вносится, поскольку выдается 15 апреля, а потому относится к началу другого квартала.

6-НДФЛ при увольнении

Специфика внесения данных в форму в случае, когда сотрудник увольняется, определяется выплатами и днем признания дохода.

Согласно законодательству по труду и в сфере налогообложения, днем поступления суммы по оплате труда и отпуску, который не использовали, признается последний день работы сотрудника.

При положенном выходном пособии или оплате в размере среднего ежемесячного заработка нужно будет заплатить НДФЛ лишь при превышении в 3 раза размера средней зарплаты (в 6 раз – для Крайнего Севера).

Следовательно, оплату, превышающую установленный предел, отображать не нужно. День поступления выплат в качестве пособий, которые превышают установленный лимит, – тоже последняя рабочая дата сотрудника. Об этом гласят статьи трудового и налогового законодательства.

День поступления суммы по оплате труда, отпуску и пособию свыше установленного лимита будет одинаковой (строке 100 второго раздела). Поскольку одинаковы дни поступления всех платежей, то их нужно будет указать во втором разделе (строке 100-140).

День поступления оплаты (строка 100) такой же, как и день удержания НДФЛ (строке 110). Следующий день – крайняя дата поступления НДФЛ в бюджет (строка 120).

Суммы, предназначенные уволенному работнику и другим сотрудникам, можно будет отобразить в разных блоках (строка 100-140), ведь дни поступления платежей могут быть разными.

Как отобразить зарплату в 6-НДФЛ?

Работодатель обычно делает оплату труда сотрудникам как минимум два раза в месяц.

Если расчет делают в месяце, идущем за месяцем исчисления, суммы нужно отразить особым образом. Так, июньская сумма поступит в июле. Ее отражают в первом разделе за 6 месяцев, а втором – за 9.

- в строке 020 – рассчитанный доход;

- в строке 030 – вычеты;

- в строке 040 – НДФЛ;

- в строке 060 – число сотрудников;

- в строке 070 – налог, который был удержан.

Июньского дохода здесь не будет. Зарплату за декабрь нужно будет выдать в оставшийся рабочий день, ведь 4 является выходным днем. Доход будет в первом разделе за этот год и во втором разделе за 1 квартал следующего (дата признания – 31 декабря, удержания налога – 29 декабря, а перечисления – рабочий январский день).

Расчет в конце месяца определяется днем удержания налога.

Например, июньская оплата сотрудникам была 29 июня. Здесь дату нужно поставить в строке 110, а следующий за ней рабочий день – в строке 120. Если налог удерживают, к примеру, с июльского аванса, то в строке 020 отчета за 6 месяцев будет июньский доход, а в строке 100-140 его нужно будет вписать в отчете за 9 месяцев.

Как внести отпускные в 6-НДФЛ?

В форму 6-НДФЛ вносят и отпускные, начисляемые за 3 дня до начала отпуска:

- Отпускные во втором разделе должны отражаться отдельно от других платежей по причине того, что не совпадает срок оплаты с них подоходного налога. Что касается первого раздела, то там они будут в строке 020, 040 и 070 (в общей сумме начислений доходов, удержанного и перечисленного налога за конкретный период).

- Если срок оплаты налога с отпускных выпал на выходной, был перенесен и перешел в следующий квартал, то строке 020, 040, 070 второго раздела будут заполнены уже в следующем отчетном периоде. Именно факт их начисления и фактической оплаты, а не связанный с ними период будет определять необходимость их отражения.

Как отобразить премию?

Вариант заполнения формы будет определяться видом премии и периодом оплаты:

- Производственные премии, поступающие каждый месяц, отражают в последний день месяца, за который начислялся доход, а НДФЛ уплачивают на другой день после оплаты.

- Производственные квартальные (а также полугодовые и годовые) премии указывают в дату поступления, а налог уплачивают на другой день после оплаты.

Как отобразить аванс?

В отчете 6-НДФЛ нет обособленного места для аванса. В НК РФ можно найти этому объяснение:

- работодатель рассчитывает налог на фактическую дату получения суммы;

- удерживать его нужно по факту оплаты;

- поступление сумм – последний день месяца начислений.

Важно! Выплачивая аванс в последний день в месяце рассчитывать и вычитать налог нужно, потому что в этом случае аванс является оплатой труда за прошедший месяц.

Компенсация за неиспользованный отпуск

Выплаты по отпускам делают в случая, если сотрудник покидает место работы. Дата поступления дохода по факту в этом случае – это день компенсационной выплаты. В строке 020 доход отражают в период оплаты. Исчисление и удержание налога осуществляют в день получения дохода по факту. В строке 120 вписывают другой день после удержания налога.

Обратите внимание! Все даты по строке 100-120 совпадают, но их нужно отображать обособленно от платежей тем работникам, которые остались в штате.

Таким образом, компенсационные выплаты отражают в расчете в виде дохода на момент оплаты. Их нужно выделять для избежания путаницы с платежами другим людям, но можно объединять с зарплатой увольняемого сотрудника.

В 1 разделе отчета за 6 месяцев выплаты сотруднику и налог нужно внести в такие строки:

- 020 (зарплата + полученный расчет + компенсация);

- 040 (строка 020 х 13 %);

- 070 (налог).

Во второй раздел нужно внести зарплатные выплаты за 3 месяца и отдельно отобразить расчет и отпускную компенсацию. Число поступления дохода, удержания и оплаты НДФЛ можно совместно вписать в строке 100-140 одного блока.

Заполнение по срокам:

- 100 (20 мая);

- 110 (20 мая);

- 120 (21 мая);

- 130 (полученный расчет + компенсация);

- 140 (строка 130 х 13 %).

Можно ли сдать нулевую отчетность 6-НДФЛ?

Если физическому лицу не выплачивали доходы, то сдавать отчет не нужно, поскольку обязательства по оплате НДФЛ в этом случае не возникают.

Изменения в 2021 году

Приказом от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) за 2020 год.

Главное новшество - в состав расчета 6-НДФЛ в качестве приложения включена справка о доходах и суммах налога физического лица.

Разделы 1 и 2 в новой форме меняются местами: в разделе 1 нужно будет отражать сроки перечисления НДФЛ и сумму налога, а в разделе 2 - обобщенную информацию.

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях - ПРАЙМ, ТАСС и других известных в РФ компаниях.

После слов Владимира Путина в своем видеообращении к населению, были объявлены нерабочие дни с 30 марта по 30 апреля, а также 6, 7 и 8 мая. Многие предприятия действительно прекратили свою деятельность на время карантина, однако, обязанность по выплате заработной платы на этот период за ними сохранялась. Если происходило перечисление заработной платы, то и возникала необходимость в удержании подоходного налога и перечислении его в бюджет.

Информацию по строкам 100 и 110 необходимо заполнить в соответствии с действующими правилами. А информация о сроках перечисления налога по строке 120 зависит непосредственно оттого, имелся ли у предприятия допуск на осуществление деятельности во время карантина.

Рассмотрим возможные примеры.

Деятельность организации не прекращалась на время карантина

В таком случае бухгалтера заполняют форму 6-НДФЛ в обычном порядке. Информацию по строке 120 нужно указывать в соответствии с существующими правилами:

- срок перечисления НДФЛ для больничных и отпускных – последний день месяца, в котором происходила выплата

- для остальных выплат – это следующий день после осуществления выплаты

Деятельность организации прекращалась только на часть нерабочего периода

Разрешение на возобновление работы могли дать власти региона, которых позже наделили такими полномочиями. В этом случае порядок заполнения 6-НДФЛ немного меняется. Возможность перечисления НДФЛ в бюджет появляется после того как была разрешена работа предприятия, а значит именно эту дату укажите по строке 120.

Дата первого рабочего дня

Организации не осуществляла свою деятельность на протяжении всех нерабочих дней

В таком случае существует другой вариант заполнения отчета 6-НДФЛ. С заработной платы, перечисленной работникам в период с 30 марта по 8 мая, подоходный налог подлежит перечислению в бюджет 12 мая текущего года. Если в мае имели место больничные или отпускные, то для них срок перечисления устанавливается в обычном порядке, то есть до 1 июня.

Дата уплаты подоходного налога

Деятельность прекращалась на весь период, но региональные власти продлили нерабочие дни после 12 мая

В этом случае организациям при заполнении отчета необходимо ориентироваться на порядок, приведенный в пункте 3 данной статьи. Поскольку региональные власти не могут оказать влияние на порядок предоставления формы 6-НДФЛ, в этом случае учитываются только Указы Президента. Соответственно по строке 120 нужно поставить дату 12 мая. Все последующие выплаты отражаются в отчете по общепринятым правилам.

Дата уплаты налога

Налоговые органы обращают пристальное внимание на выполнение этих требований при сдаче отчета. Будет проверяться действительно ли организация имела право на осуществление деятельности в указанные дни, и как дата указана по 120 строке.

Если предприятие не осуществляло свою деятельность на протяжении всего периода ограничений, но по 120 строке указала дату с 30 марта по 8 мая, то максимальное наказание какое может применить налоговая инспекция — это штраф в 500 рублей. Поскольку в этом случае не произошло занижение или завышение суммы налога.

Если же организации, напротив, разрешили осуществлять свою деятельность, но срок уплаты налога в отчете был указан 12 мая, то это грозит более серьезными санкциями. Так налоговая вправе назначить штраф и пеню за каждый день просрочки.

Как переносятся сроки уплаты НДФЛ из-за 24 июня и 1 июля

Летом Президентом было принято решение об объявлении двух дополнительных нерабочих дней 24 июня и 1 июля. В первый происходил парад, посвященный Дню Победы, второй выделялся для голосования по поправкам в Конституцию. Если организацией производились выплаты непосредственно 23 и (или) 30 июня, то по установленным правилам налог должен быть перечислен на следующий день. Однако, нерабочие дни не учитываются при установлении сроков, а значит соответствующий налог должен быть перечислен не позже 25 июня и (или) 2 июля, значит именно эти даты будут отражены в строке 120 отчета 6-НДФЛ.

Если крайний срок перечисления налога выпал на 2 июля, то весь блок строк 100, 110 и 120 по этой выплате нужно будет отразить в отчете за 9 месяцев.

Дата следующего дня после уплаты налога

Определить в отчетность за какой период необходимо отразить данного рода выплаты можно на основании крайнего срока перечисление НДФЛ. Для отпускных и больничных в марте срок перечисления не должен быть позже 31 числа, однако этот день объявлен нерабочим.

В отчете за первый квартал должны присутствовать только крайние мартовские даты, если по строке 120 появляется более поздняя дата, то выплату необходимо отразить в расчете за полугодие.

День выплаты заработной платы выпал на 27 марта

Как правильно поступить организации, если срок выплаты заработной платы выпал на пятницу 27 марта? В этом случае рекомендуется не удерживать налог, а вычесть его из следующей выплаты.

В таком случае данная выплата будет отражена сразу в двух отчетах 6-НДФЛ. В расчете за I квартал выплата будет отражена в первом разделе по строкам 20 и 40, а в расчете за полугодие в первом разделе по строке 70, во втором по соответствующим строкам 100, 110, 120.

Если же бухгалтерия удержала налог именно 27 марта, а перечисление произвела в первый рабочий день, то данную сумму необходимо отразить по строкам 40 и 70 раздела 1 за I квартал. А строки 100, 110 и 120 по данной выплате будут заполнены в разделе 2 отчета за полугодие, так как срок фактического перечисления будет относиться ко II кварталу.

В таком случае зарплату за март необходимо отразить следующим образом:

Дата фактического перечисления 2 квартала

В соответствии с письмами ФНС допускаются случаи, когда дата по строке 110 указана раньше, чем по строке 100. Это не является ошибкой, но если организация хочет избежать дополнительных объяснений по отчету, то данную выплату можно провести как прочий доход, тогда строки нужно заполнить следующим образом:

Дата раньше сроков перечисления

Зарплата, выданная в стандартный срок

Если у организаций выплата заработной платы происходила в штатном режиме, то эту соответствующую информацию нужно будет отражать при сдаче двух отчетов 6-НДФЛ. Первый раз в разделе 1 за I квартал по строкам о суммах дохода, исчисленного и удержанного налога, второй раз – в разделе 2 за полугодие по строкам 100, 110. 120.

Пример заполнения раздела 2 за полугодие приведен ниже.

Отражение зарплаты

Отражение в 6-НДФЛ мартовских больничных и отпускных

Если у организации в марте возникла обязанность по оплате больничных листов и отпускных сотрудникам, то эти суммы нужно будет отразить в разделе 1 расчета за I квартал в строках 020, 040 и 070. При сдаче расчета 6-НДФЛ за полугодие информацию по этим же выплатам нужно отразить во втором разделе по строкам 100, 110, 120.

Пример заполнения мартовских отпускных.

Отражение мартовских больничных и отпускных

В случае, если перечисление подоходного налога с подобных выплат фактически произошло в марте, то в таком случае сведения о больничных и отпускных нужно отражать в разделах 1 и 2 расчета за I квартал. Такое решение не является ошибкой. Главное, чтобы реальное перечисление налога в бюджет произошло в пределах даты, указанной по строке 120 расчета. В противном случае, придется объясняться с налоговой инспекцией.

Если организация частично допускалась к осуществлению своей деятельности в период затяжных нерабочих дней, то срок перечисления допускается подвинуть на ближайший рабочий день, т.е. на день, когда было получено разрешение на возобновление работы.

Читайте также: