Когда теряется право на применение усн в 2021 году

Обновлено: 05.05.2024

Налогоплательщики, которые платили ЕНВД, могут с 2021 года перейти на УСН. Для этого они должны подать в инспекцию соответствующее уведомление не позднее 31 марта.

Ранее ФНС говорила о том, что для перехода с 1 января на УСН уведомление нужно подать не позднее 31 декабря 2020 года, затем срок перенесли на конец января. Однако Госдума продлила срок подачи уведомления о переходе на УСН до 31 марта 2021 года, приняв законопроект № 1043391-7 в третьем чтении.

С 1 января действует прогрессивная шкала НДФЛ. Платить НДФЛ по ставке 15% нужно с доходов, которые нарастающим итогом с начала года превысили 5 млн руб. Перечислять налог с сумм превышения нужно будет по отдельному КБК – 000 1 01 02080 01 0000 110.

Предельные размеры базы по взносам на 2021 год следующие:

966 тыс. руб. – для взносов по временной нетрудоспособности и в связи с материнством. Данный лимит на 5,9% больше показателя 2020 года;

1465 тыс. руб. – для пенсионных взносов. Этот предел возрастет на 13,4% по сравнению с показателем текущего года.

С 1 января МРОТ составляет 12 792 руб. Теперь МРОТ зависит от медианной зарплаты за предыдущий год. Росстат определит методику ее расчета. Соотношение МРОТ и медианной зарплаты установлено на уровне 42%. Пересматривать его будут не реже одного раза в 5 лет. Кроме того, МРОТ не должен быть меньше:

прожиточного минимума трудоспособного населения в целом по России за год;

величины МРОТ предыдущего года.

С 1 января постоянным стал порядок расчета пособия по временной нетрудоспособности, который устанавливали на период с 1 апреля по 31 декабря 2020 г. включительно. Теперь размер больничного, рассчитанного так, будто работник проболел месяц, нужно всегда сравнивать с МРОТ. Если пособие окажется меньше, его размер следует считать исходя из МРОТ.

Земельный налог и налог на имущество

С 1 января появились нюансы расчета этих налогов.

Во-первых, в НК РФ предусмотрено только два исключения — ситуации, когда изменение кадастровой стоимости учитывается в текущем или прошлых периодах.

Во-вторых, если стоимость торговой или офисной недвижимости, включенной в региональный перечень, не определена на начало года, придется начислять налог по среднегодовой стоимости. Ранее Минфин разъяснял, что налог не платится вообще.

С 1 января нельзя принимать НДС к вычету по счетам-фактурам от банкротов. Текущая хоздеятельность организаций, признанных банкротами, не облагается НДС.

До 2021 года НДС не начислялся при реализации имущества и имущественных прав банкротов. В отношении реализации производимой продукции уточнений в НК РФ не было. В конце 2019 года Конституционный суд рассмотрел эту ситуацию и обязал внести изменения в кодекс (постановление КС РФ от 19.12.2019 № 41-П).

Налог на прибыль

Ежемесячные платежи. Для налогового периода 2020 года были установлены особые правила освобождения от ежемесячных платежей и перехода на уплату авансов по фактической прибыли. С 1 января они не действуют.

Если уплачиваются квартальные авансовые платежи, то при превышении в 2021 году лимита в 15 млн руб. нужно дополнительно рассчитывать и уплачивать ежемесячные авансы внутри квартала. Уведомлять налоговую об этом не требуется. В 2020 году лимит был временно повышен до 25 млн руб.

Инвестиционный вычет. При продаже объекта, к части стоимости которого был применен инвестиционный налоговый вычет, доходы можно уменьшить. Вычитается остаточная стоимость объекта, соответствующая той части первоначальной стоимости, к которой не был применен вычет.

На следующие периоды теперь разрешено переносить не только остаток инвестиционного вычета (то есть расходы, уменьшающие платеж в региональный бюджет), но и расходы, уменьшающие налог в федеральный бюджет.

Если организация больше не применяет вычет к объекту, допускается амортизация последующих затрат на его достройку, дооборудование, модернизацию.

Регионы смогут вводить инвестиционный вычет по расходам на НИОКР.

Применение УСН в 2021 году. Чтобы применять УСН в 2021 году со стандартными ставками, нужно соблюдать ряд условий. К примеру, доходы не должны будут превысить 150 млн руб., а штат – 100 человек.

Если допущено небольшое превышение (на 50 млн руб. по доходам, на 30 человек по штату), можно остаться на "упрощенке", но налог будет считаться по повышенным ставкам:

Лимиты в 150 и 200 млн руб. подлежат индексации и, возможно, будут немного увеличены за счет применения коэффициента-дефлятора 1,032.

В 2021 году по новой форме нужно сдать:

декларацию по налогу на имущество за 2020 год (не позднее 30 марта);

декларацию по налогу на прибыль за 2020 год (не позднее 29 марта);

декларацию по НДС за IV квартал (не позднее 25 января);

6-НДФЛ за I квартал (не позднее 30 апреля);

годовой РСВ (не позднее 1 февраля).

Бухучет и бухотчетность

применяется для незавершенного производства;

может не действовать для запасов, предназначенных для управленческих нужд;

не действует в отношении малоценных основных средств (так как они используются более года и не относятся к запасам);

меняет порядок определения фактической себестоимости запасов и оценки запасов после признания.

Бухотчетность. В новом бланке отчета о финрезультатах скорректированы строки для указания отложенных налоговых активов и обязательств. Это связано с изменениями в ПБУ 18/02 об учете расходов по налогу на прибыль.

На отчетность также могут повлиять ПБУ 13/2000 об учете госпомощи и ПБУ 16/02 о прекращаемой деятельности.

Малые предприятия теперь должны сдавать бухотчетность в налоговую строго в электронном виде.

С 2021 года налог при УСН рассчитывается с учетом прогрессивной шкалы, а также с учетом коэффициента-дефлятора. Указанные изменения поддержаны в "1С:Бухгалтерии 8" начиная с версии 3.0.86. Расчет налога и авансовых платежей по налогу удобно выполнять с помощью специального "Помощника расчета налога УСН". Детальный расчет налога за отчетный (налоговый) период приводится в справке-расчете. Эксперты 1С рассказывают о новых возможностях программы.

Переходный период для плательщиков УСН

Федеральным законом от 31.07.2020 № 266-ФЗ в Налоговый кодекс внесены поправки, которые вводят прогрессивную шкалу налоговых ставок для упрощенцев и меняют условия утраты права на УСН.

В общем случае налоговая ставка для упрощенцев установлена в размере (п. 1, 2 ст. 346.20 НК РФ):

6 %, если объектом налогообложения являются доходы;

15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

При этом законами субъектов РФ могут быть установлены пониженные налоговые ставки.

До 2021 года применять УСН разрешалось тем организациям и индивидуальным предпринимателям (ИП), доходы которых не превысили 150 млн руб. в год, а среднесписочная численность работников не превысила 100 человек.

С 01.01.2021 года НК РФ предусматривает переходный период для тех плательщиков УСН, которые незначительно превысят вышеуказанные значения лимитов по доходам и численности работников. Компании, у которых максимальный размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников - от 100 до 130 человек, сохранят право на применение УСН. При этом плательщики УСН станут уплачивать налог по повышенным налоговым ставкам:

при объекте "доходы" - по ставке 8 %;

при объекте "доходы минус расходы" - по ставке 20 %.

Причем повышенный налог будет рассчитываться не с начала года, а только с того квартала, в котором допущено превышение показателей по доходам или по количеству работников (п.п. 1.1 и 2.1 ст. 346.20 НК РФ в ред. Закона № 266-ФЗ).

С 2021 года налогоплательщик потеряет право на УСН, если доход за налоговый (отчетный) период превысит 200 млн руб. и (или) средняя численность сотрудников составит более 130 человек (п. 4 ст. 346.13 НК РФ в ред. Закона № 266-ФЗ).

В расчете налога УСН учитывается коэффициент-дефлятор. Его размер на 2021 год для целей применения УСН установлен в размере 1,032 (приказ Минэкономразвития России от 30.10.2020 № 720).

Таким образом, предельный размер дохода для применения основной ставки УСН в 2021 году составит 154,8 млн руб. (150 млн руб. х 1,032). Предельный размер дохода для применения УСН в 2021 году составит 206,4 млн руб. (200 млн руб. х 1,032).

Расчет налога при УСН в "1С:Бухгалтерии 8" с 2021 года

Начиная с версии 3.0.86 в "1С:Бухгалтерии 8" внесены изменения в расчет налога при УСН с 2021 года согласно Закону № 266-ФЗ:

внесены изменения в ставки налога при УСН с учетом прогрессивной шкалы;

предельные размеры доходов для применения УСН с учетом прогрессивной шкалы определяются с учетом коэффициента-дефлятора (см. выше);

внесены изменения в алгоритм работы и форму Помощника расчета налога УСН;

внесены изменения в справку-расчет по налогу при УСН;

при оценке риска налоговой проверки учитываются лимиты применения УСН - 200 млн руб. по доходам и 130 работников.

Настройка налогов для плательщиков УСН

В 2021 году для упрощенцев видоизменяется форма Упрощенная система налогообложения (УСН) регистра Настройки налогов и отчетов (раздел Главное - Налоги и отчеты).

В сворачиваемой группе Ставка налога теперь указывается:

основная ставка УСН (6 % или 15 %), которая действует с начала года до достижения предельного размера дохода для применения основной ставки и при средней численности наемных работников не более 100 человек;

повышенная ставка УСН (8 % или 20 %), которая действует с начала квартала, в котором доходы превысили предельный размер дохода для применения основной ставки УСН либо средняя численность наемных работников превысила 130 человек;

предельный размер дохода для применения основной ставки УСН с учетом коэффициента-дефлятора.

На рисунке 1 представлена форма Упрощенная система налогообложения (УСН) для УСН с объектом "доходы минус расходы".

Рис. 1. Ставки налога на 2021 год для УСН с объектом "доходы минус расходы"

Новый порядок расчета налога при УСН с 2021 года

Расчет налога (в т. ч. авансового платежа) по УСН рекомендуется выполнять с применением специализированного Помощника расчета налога УСН. Перейти к Помощнику можно из списка задач организации (раздел Главное - Задачи организации) либо из раздела Отчеты - УСН - Отчетность по УСН.

Рассмотрим применение Помощника на примере.

Пример

ООО "Ромашка" применяет УСН с объектом "доходы минус расходы". За I квартал 2021 года доходы составили 90 млн руб., а расходы - 60 млн руб. За II квартал 2021 года доходы составили 70 млн руб., расходов не было. Среднесписочная численность работников не превышает 100 человек.

В форме Помощника за I квартал 2021 года выводятся показатели для расчета:

доходы - 90 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 15 %.

Показатели расчета налогов можно проверить. Для этого достаточно кликнуть мышью по соответствующей гиперссылке, после чего открывается подробная расшифровка показателя.

Рекомендуется открыть расшифровку показателя Ставка налога, чтобы проконтролировать основания применения ставки налога в указанном размере.

Если учет заработной платы ведется во внешней программе, то в форме Ставка налога необходимо указать количество работников. Чтобы при расчете налога применить внесенные изменения, их следует сохранить по кнопке ОК.

Расчет налога в форме Помощника выполняется по кнопке Рассчитать налог. В результате обработки выводятся рассчитанные суммы:

налоговая база ООО "Ромашка": 90 млн руб. - 60 млн руб. = 30 млн руб.;

исчисленный компанией налог за I квартал 2021 года: 30 млн руб. х 15 % = 4,5 млн руб. Поскольку в данном отчетном периоде лимиты не превышены, то налог рассчитывается как произведение налоговой базы и основной ставки налога;

налог к уплате: 4,5 млн руб.

Непосредственно из формы Помощника можно перейти к оплате налога, а также запросить сверку с ИФНС через сервис 1С-Отчетность.

В марте 2021 года при проведении регламентной операции Расчет налога УСН, входящей в обработку Закрытие месяца (раздел Операции - Закрытие периода), налог начисляется проводкой:

Дебет 99.01.1 Кредит 68.12

- на сумму 4,5 млн руб.

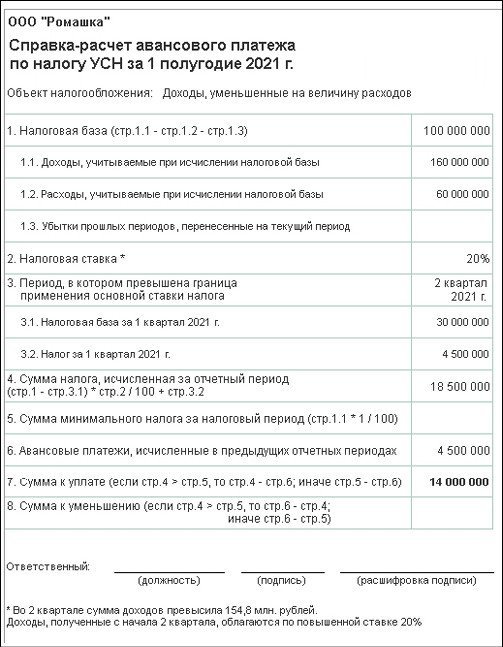

Детальный расчет налога за отчетный период приводится в Справке-расчете авансового платежа по налогу УСН, за год - в Справке-расчете налога УСН.

В форме Помощника за полугодие 2021 года выводятся показатели для расчета:

доходы - 160 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 20 %;

уплаченный авансовый платеж за I квартал - 4,5 млн руб.

Поскольку в текущем отчетном периоде применяется повышенная ставка, то дополнительно выводятся данные за отчетный период, в котором лимиты не превышались, и применялась основная ставка налога, то есть за I квартал 2021 года:

налоговая база - 30 млн руб.;

исчисленный налог - 4,5 млн руб.

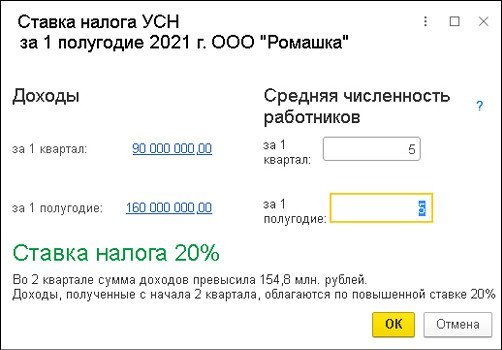

Чтобы проконтролировать основания применения повышенной ставки налога, нужно открыть расшифровку показателя Ставка налога (рис. 2).

Рис. 2. Расшифровка ставки налога УСН

По кнопке Рассчитать налог в форме Помощника выводится расчет налога за полугодие 2021 года.

Налоговая база составляет 100 млн руб. (160 млн руб. - 60 млн руб.).

Поскольку в данном отчетном периоде лимиты превышены, то налог рассчитывается как сумма величин (п. 1 ст. 346.21 НК РФ в ред. Закона № 266-ФЗ):

налога, исчисленного по основной ставке с налоговой базы до превышения лимитов. По условиям Примера - это налог за I квартал (30 млн руб. х 15 % = 4,5 млн руб.);

налога, исчисленного по повышенной ставке с разницы налоговых баз за период превышения лимитов и период, когда лимиты не превышены. По условиям Примера - это разница налоговых баз за полугодие и I квартал 2021 года ((100 млн руб. - 30 млн руб.) х 20 % = 14 млн руб.).

Таким образом, налог за полугодие 2021 года составляет 18,5 млн руб. (4,5 млн руб. + 14 млн руб.).

Налог к уплате за II квартал 2021 года рассчитывается как исчисленный налог за полугодие за вычетом уплаченных авансовых платежей за I квартал (18,5 млн руб. - 4,5 млн руб. = 14 млн руб.).

В июне 2021 года при проведении регламентной операции Расчет налога УСН формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12

- на сумму 14 млн руб. Проводка формируется исходя из сравнения налога, рассчитанного на отчетную дату, и налога, рассчитанного в предыдущих отчетных периодах и учтенного на счете 68.12 (18,5 млн руб. - 4,5 млн руб.).

Детальный расчет налога за полугодие 2021 года приводится в Справке-расчете авансового платежа по налогу УСН (рис. 3).

Рис. 3. Справка-расчет авансового платежа по налогу УСН

Оценка риска налоговой проверки при УСН

При оценке риска налоговой проверки (раздел Отчеты - Анализ учета) с 2021 года применяются лимиты применения УСН с учетом поправок, внесенных в НК РФ Законом № 226-ФЗ. Это 200 млн руб. для доходов и 130 человек для среднесписочной численности работников.

Основанием для проверки может оказаться неоднократное приближение показателей, дающих право на применение спецрежимов налогообложения, к предельным значениям. Приближением считается достижение 95 % от предельного показателя (приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок").

Чтобы в ходе проверки приближения к предельным значениям по УСН не выявились, доходы организации в 2021 году с учетом коэффициента-дефлятора не должны превышать 196,08 млн руб. (200 млн руб. х 1 032 х 95 %), а среднесписочная численность не должна превышать 124 человека (130 х 95 %).

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов 1С:Предприятие" раздела "Инструкции по учету в программах 1С" .

С 2021 года на упрощённой системе налогообложения станет работать ещё больше небольших компаний. Ведь отменяя ЕНВД, Минфин ничего нового не предлагает организациям взамен этого льготного режима.

Индивидуальные предприниматели, которые вынуждены будут уйти с вменёнки, могут, в дополнение к УСН, приобрести патент на определённый вид деятельности. А некоторые ИП уже планируют зарегистрироваться в качестве плательщиков НПД, чтобы хотя бы не платить страховые взносы за себя.

Напоминаем всем плательщикам ЕНВД: переход на УСН носит уведомительный характер! Если вы не хотите после отмены вменёнки оказаться на общей системе налогообложения со всеми её минусами, подайте уведомление на УСН не позднее 31 декабря 2020 года.

Пока ещё неясно, как отмена ЕНВД скажется в отдалённой перспективе на развитии малого бизнеса. Но однозначно можно сказать о росте налоговой нагрузки для бывших вменёнщиков. И вряд ли в такой ситуации смогут помочь последние изменения в УСН, которые вступают в силу с 2021 года.

Новые условия работы на УСН

Все льготные системы налогообложения устанавливают определённые условия и ограничения для применения. Причём, критерии для УСН всегда были достаточно щадящими.

По сути, это всего два основных лимита – по доходам и работникам. При этом максимально допустимая численность персонала для упрощёнки всегда составляла 100 человек. А вот лимиты по УСН в части возможного дохода меняются из года в год.

Сначала ограничение по годовому доходу составляло 60 млн рублей, которые умножались на ежегодный коэффициент-дефлятор. На период с 2017 по 2020 годы действие коэффициента приостановлено, поэтому ставки и лимиты для УСН зафиксированы на следующем уровне:

Если организация или ИП нарушали эти лимиты, то переводились на общую систему налогообложения, что предполагает более высокую налоговую нагрузку. И чтобы помочь бизнесу, пострадавшему от пандемии коронавируса, Правительство решило увеличить действующие лимиты по доходам и работникам.

Конкретные цифры на 2021 год утверждены законом от 31.07.2020 N 266-ФЗ:

- до 200 млн рублей годового дохода;

- до 130 человек допустимой численности персонала.

Но если раньше увеличение лимита по доходам не предполагало изменения налоговых ставок, то с 2021 года на УСН будут применять разные тарифы.

Таблица: новые ставки и лимиты на УСН в 2021 году

| Лимиты | УСН Доходы | УСН Доходы минус расходы |

|---|---|---|

| Доход не превышает 150 млн рублей, а численность работников – 100 человек | от 1% до 6% в зависимости от региона | от 5% до 15% в зависимости от региона |

| Доход в пределах от 150 до 200 млн рублей, численность работников – от 101 до 130 человек | 8% | 20% |

Как видим, для тех, кто соблюдает обычные лимиты – 150 млн рублей и 100 работников – на УСН с 2021 года ничего не меняется. Но те, кто попадает в промежуток между действующими и новыми лимитами, будут платить налоги по более высоким ставкам, начиная с квартала, в котором допущено превышение.

✐ Пример ▼

Организация работает на УСН Доходы. В первом квартале получен доход в размере 108 млн рублей. Поскольку обычный лимит в 150 млн рублей не превышен, то авансовый платёж за первый квартал рассчитывается по ставке 6%.

Во втором квартале ООО заработало ещё 62 млн рублей, то есть общий доход с начала года составил 170 млн рублей. Этот доход не превышает новый лимит в 200 млн рублей, поэтому организация сохранила право на УСН. Но остальные налоговые платежи до конца года будут рассчитываться уже по ставке в 8%.

Отменят ли декларацию по УСН в 2021 году

Самостоятельный учёт в КУДиР и сдача годовой декларации в этом случае отменяется, а уведомления с суммой налога к уплате станет направлять ИФНС. Чтобы перейти на такой способ расчёта налогов, организации или ИП должны подать соответствующее заявление.

За продвижением законопроекта можно следить по ссылке, там же доступен первоисточник документа со всеми подробностями.

Продление налоговых каникул на УСН

В течение пяти лет – с 2015 по 2020 годы – в России действовала программа налоговых каникул для индивидуальных предпринимателей. Это означает, что доходы ИП по некоторым видам деятельности облагались по нулевой ставке в течение двух налоговых периодов. Причём заявить про переход на УСН надо было сразу после государственной регистрации.

Законом от 31.07.2020 N 266-ФЗ федеральная программа налоговых каникул продлена до 2024 года. Однако чтобы ИП смог работать в рамках УСН на нулевой ставке, необходимо принятие новых региональных законов.

Условия перехода на УСН с 2021 года не должны претерпеть изменений. Но новшества для упрощенцев готовятся. Каковы свежие критерии применения УСН? Будут ли пересмотрены лимиты? По каким формам уведомлять налоговую о переходе на УСН и как не ошибиться в их заполнении? Обобщим все действующие условия применения УСН и расскажем о новостях для упрощенцев в нашей статье.

Кто может применять УСН

Упрощенная система налогообложения (УСН) действует в России наравне с общей системой (ОСНО), единым сельскохозяйственным налогом (ЕСХН), единым налогом на вмененный доход (ЕНВД) и патентной системой налогообложения (ПСН). В отличие от ОСНО, которую может использовать любой налогоплательщик, применение УСН требует выполнения определенных условий.

Для того чтобы перейти на УСН с 2021 года, показатели налогоплательщика должны соответствовать следующим условиям применения УСН:

Для последующего применения УСН вышеуказанные условия должны соблюдаться. За исключением условия по размеру доходов. Для сохранения права применения УСН доходы за календарный год не должны превышать 200 млн руб. (данное условие действует с 2021 года).

В п. 3 ст. 346.12 НК РФ приведен перечень тех, кто применять УСН не вправе. Ограничения касаются видов осуществляемой деятельности, прочих применяемых систем налогообложения, стоимостных характеристик доходов и основных средств предприятия, а также зависят от количества сотрудников.

Рассмотрим, какие системы налогообложения можно применять совместно с УСН (учтем, что ЕНВД с 2021 года заканчивает свое действие):

Изменения по УСН

Налогоплательщикам мало перейти на упрощенную систему налогообложения, надо суметь остаться в рамках тех критериев, которые установлены для возможности применения УСН.

С 2021 года действуют новые правила утраты права применения УСН. Изменения внесены федеральным законом от 31.07.2020 № 266-ФЗ.

Критерии перехода на УСН в 2021 году прежние. Закон устанавливает новые условия для тех, кто в процессе применения УСН вышел за допустимые рамки.

Налогоплательщик утрачивает право применения УСН, в частности, если:

- доход по итогам налогового периода превысил 200 млн руб.;

- средняя численность работников больше 130 человек.

При совмещении иных режимов налогообложения с УСН доходы и численность определяются из расчета всей деятельности, то есть подпадающей под оба применяемых режима.

Закон вводит следующий переходный период с 2021 года:

При расчете предельного дохода для возможности применения УСН абз. 2 п. 2 ст. 346.12 устанавливал необходимость индексации, указанной в Налоговом кодексе суммы дохода, на коэффициент-дефлятор. До 01.01.2020 действие данного условия было приостановлено. На 2020 года коэффициент-дефлятор для УСН равен 1.

Как перейти на УСН вновь организованным налогоплательщикам

Рассмотрим критерии применения УСН для тех ИП и организаций, которые только открылись. Условия перехода на УСН прописаны в ст. 346.13 НК РФ. Для новых ИП и организаций условия УСН, которые необходимо выполнить для применения упрощенки, оговорены в п. 2 ст. 346.13 НК РФ.

Такие организации и ИП обязаны уведомить налоговую о переходе на УСН в течение 1 месяца. Крайний срок — 30-й календарный день с даты, указанной в свидетельстве о постановке на учет в налоговом органе. В этом случае налогоплательщик вправе применять УСН с даты постановки на учет.

Применение УСН носит добровольный и заявительный характер. То есть при соответствии критериям можно использовать данный налоговый режим. Получать подтверждение или разрешение от налоговой на применение УСН не требуется.

Однако не следует забывать, что не могут применять УСН те, кто не уведомил налоговую надлежащим образом о выборе именно этой системы налогообложения. Нередки случаи, когда уведомление теряется и налоговая требует отчитываться по ОСНО. Чтобы не попасть в такую неприятную ситуацию при представлении уведомления о переходе на УСН следует сделать два экземпляра документа: один для налоговой, другой для себя — и потребовать у налоговой поставить на нем отметку о принятии.

Как перейти на УСН с общей системы налогообложения

Основными причинами обычно становятся:

- снижение налоговой нагрузки за счет отсутствия НДС и меньшие ставки налога по сравнению с налогом на прибыль,

- уменьшение количества представляемых в налоговую отчетов.

Основное условие перехода на УСН с ОСНО — сделать это можно лишь с начала следующего календарного года.

Для этого необходимо подать уведомление по приведенной выше в статье форме в налоговую инспекцию до 31 декабря текущего года.

Образец уведомления о переходе на УСН в этом случае — в начале нашей статьи.

- код признака налогоплательщика;

- код перехода на УСН;

- данные о доходах за текущий год;

- данные об остаточной стоимости ОС.

Перейти обратно на ОСНО можно также только с начала следующего календарного года. Таким образом, теоретически менять систему налогообложения в добровольном порядке, то есть исключительно по своему желанию, а не исходя из требований законодательства, разрешено раз в год.

Как перейти на УСН с ЕНВД

В абз. 4 п. 2 ст. 346.13 НК РФ указаны особые условия для перехода с ЕНВД на УСН. Ими можно воспользоваться, если деятельность по ЕНВД была прекращена. В этом случае можно применять УСН не с начала следующего календарного года, как в случае с ОСНО, а с начала того месяца, когда прекратилась деятельность по ЕНВД. Чтобы реализовать это право, необходимо подать уведомление по уже известной нам форме в налоговую инспекцию в течение 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Посмотреть, как выглядит уведомление в данном случае, можно также по ссылке в начале статьи.

Напоминаем, что такой переход возможен только при условии:

- прекращения деятельности по ЕНВД;

- отмены ЕНВД в регионе ведения вмененной деятельности.

Обратите внимание! С 2021 года ЕНВД прекращает свое действие. Подробно об этом мы писали в статье.

Как сменить объект налогообложения при УСН

УСН предполагает возможность выбора одного из двух вариантов расчета налоговой базы и, соответственно, процентной ставки для каждой из них:

- доходы — 6% ,

- доходы минус расходы — 15%.

Региональное законодательство может уменьшить указанные ставки. Выбор в рамках УСН ничем не ограничен и происходит по добровольному желанию налогоплательщика. Какой объект налогообложения выгоднее, зависит от многих факторов:

- организационно-правовой формы (ООО или ИП),

- наличия работников (для ИП),

- соотношения доходов и расходов.

В уведомлении о переходе на УСН необходимо указать выбранный объект налогообложения. Поменять свой выбор можно один раз в год. Таким образом, можно говорить о переходе с одного объекта налогообложения на другой в рамках применения УСН.

Для перехода внутри УСН существует специальный бланк. Его, а также образец заполнения, вы найдете в начале статьи.

В уведомлении следует указать реквизиты организации или ИП, код того объекта налогообложения, который необходимо применять и год, с начала которого применяется указанный в уведомлении объект.

Сроки подачи такого уведомления совпадают со сроками подачи уведомления о переходе на УСН: до 31 декабря текущего года, чтобы поменять объект налогообложения со следующего календарного года. Эта процедура также носит заявительный характер, получать подтверждающие документы от налоговой не требуется.

Особенности исчисления налоговой базы при переходе на УСН

При переходе с ОСНО на УСН возникнут новые вопросы по учету доходов и расходов для исчисления налогов.

Как правило, исчисление налоговой базы для налога на прибыль организаций происходит по методу начисления. В то время как налог УСН необходимо считать кассовым методом. Доходы и расходы при этих методах признаются таковыми в разное время.

Поэтому чтобы учесть все суммы доходов и расходов корректно и один раз, необходимо соблюдать правила перехода с ОСНО на УСН. Они изложены в ст. 346.25 НК РФ.

ИП, применяющие ОСНО, исчисляют не налог на прибыль, а НДФЛ. У расчета этого налога есть свои условия, которые отличаются от расчета налога на прибыль. Поэтому переходные условия УСН для ООО и переходные условия УСН для ИП могут различаться в части расчета налоговой базы по упрощенному налогу. В данном случае мы рассмотрим, как организациям необходимо действовать при переходе с ОСНО на УСН. То, что написано про НДС, относится как к организациям, так и к ИП.

Основные правила представим в виде схемы:

Учет основных средств зависит от того, с какой именно системы налогообложения был сделан переход на УСН. Отразим эти особенности на схеме:

Основные условия для перехода на УСН в 2021 году остались неизменными. Лимиты установлены для размера сумм дохода, средней численности работников, остаточной стоимости ОС. Кроме того, не все организации и не все виды деятельности имеют возможность облагаться по УСН. В конце 2020 года принят закон, который предлагает при незначительном превышении прежних лимитов по доходам и средней численности оставлять организацию на УСН, но уплата налога в этом случае должна производиться по повышенным тарифам.

Читайте также: