Когда придет транспортный налог в 2019 году

Обновлено: 09.05.2024

Объект налогообложения

Платежи осуществляют владельцы следующих видов транспорта:

- автомобили (грузовики и легковые);

- автобусы;

- мотоциклы;

- мотороллеры;

- квадрокоптеры весом свыше 30 кг;

- воздушный и водный транспорт;

- самоходные и гусеничные машины.

Основные изменения в транспортном налоге на 2022 год

В августе 2020 в Госдуму внесли законопроект, предусматривающий полную отмену транспортного налога. Ранее планировалось освободить от уплаты собственников российских маломощных машин. На сегодня за физическими и юридическими лицами сохраняется обязанность уплаты налога.

Произошедшие на законодательном уровне изменения, касающиеся только юрлиц:

- Отмена деклараций по транспортному налогу. Из ФНС РФ будет приходить извещение (по аналогии с квитанцией для физлиц). Штрафа за несданную по итогам 2020 декларацию не будет.

- Обязательная подача заявления на предоставления льгот (раньше имеющиеся основания отражались в декларации). Потребуется приложить комплект подтверждающих документов.

Предусмотрено также изменения, касающиеся всех плательщиков налога:

- с 2021 объектом налогообложения стали моторные лодки мощность 5 и менее л. с.;

- расширен список дорогих машин, в отношении которых применяется повышающий коэффициент.

Региональные власти наделили следующими правами:

- предоставлять льготы по уплате налога;

- изменять сроки и порядок уплаты для юрлиц;

- изменять ставки налога в большую и меньшую сторону (но не более, чем в 10 раз).

Ставки транспортного налога по регионам в 2022 году

| Регион | Ставка руб. за 1 л.с. | 0-100 | 100-150 | 150-200 | 200-250 | 251+ |

|---|---|---|---|---|---|

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 0 | 25 | 50 | ||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 0 | 15 | 50 | 75 | 150 |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

В Москве 1 л. с. обойдется в 12 руб. для автомобилей мощностью до 100 л. с. А владельцы машин мощностью свыше 250 л. с. заплатят уже 150 руб. за 1 л. с.

Повышающие коэффициенты для дорогих автомобилей

В 2014 введены повышающие коэффициенты для дорогих автомобилей (актуальный перечень представлен на сайте Минпромторга РФ). Размер коэффициента зависит от средней стоимости автомобиля (определяется на основании приказа Минпромторга РФ) и года выпуска:

| Средняя стоимость автомобиля | Возраст автомобиля | Коэффициент |

|---|---|---|

| От 3 000 000 до 5 000 000 руб. | до 3 лет | 1,1 |

| От 5 000 000 до 10 000 000 руб. | до 5 лет | 2 |

| От 10 000 000 до 15 000 000 руб. | до 10 лет | 3 |

| Более 15 000 000 руб. | до 15 лет | 3 |

Льготы по транспортному налогу

Физические и юридические лица вправе подать заявление на предоставление льгот по уплате налога при наличии оснований.

Список автомобилей, не облагаемых налогом:

Собственники угнанных автомобилей временно освобождаются от уплаты налога. При возвращении машины начисления возобновляются. Доплачивать налог за пропущенный срок не требуется. Старые автомобили (выпущенные до 1994) не попадают под льготное налогообложение. Из-за несоответствия экологическим нормам допустимо применение повышающего коэффициента.

Некоторые регионы ввели льготы для владельцев газовых и электрических автомобилей. В Москве, Московской области и ряде субъектов РФ до 2024 отменен транспортный налог на электромобили (гибридные под льготы не попадают). В Белгородской и Иркутской областях налог для владельцев транспорта на газу ниже в 2 раза. В Новосибирске и Приморье применяется понижающий коэффициент для машин старше 10 лет.

Для физических лиц

Список льготников на федеральном уровне, освобождаемых от уплаты налога:

- Инвалиды I и II группы, их родители, попечители и опекуны.

- Собственники автомобилей мощностью менее 70 л. с.

- Многодетные семьи, матери или отцы-одиночки.

- Жертвы радиации (ликвидаторы техногенных катастроф, участники испытаний ядерного оружия или космической техники и пр.).

- Герои СССР и РФ.

- Награжденные Орденом Славы (независимо от степени).

- Бывшие узники концентрационных лагерей, гетто и пр.

- Ветераны и инвалиды ВОВ, ветераны и инвалиды боевых действий.

Льгота распространяется на одно транспортное средство мощностью менее 200 л. с. (за исключением снегоходов и мотосаней). Оформить льготу могут только владельцы автомобиля, а не члены его семьи. Если в многодетной семье автомобиль есть у матери и отца, то льготу разрешено оформить только одному. Если у льготника в собственности несколько автомобилей, то гражданин вправе самостоятельно выбрать объект налогообложения. Если у льготника 2 машины и 2 основания для получения льготы, то льгота распространяется на одно транспортное средство по выбору. Льготник получает льготы в соответствии с регионом прописки, а не по месту проживания.

Региональные власти пользуются списком льготников на федеральном уровне. Правительства субъектов РФ вправе расширить перечень. Чаще всего в список региональных льготников попадают:

- пенсионеры (полное освобождение от налога или уменьшение ставки);

- ветераны труда.

Точный список льгот легко узнать на региональном сайте ФНС.

Для юридических лиц

Помимо перечисленных выше оснований для получения льготы региональные власти вправе уменьшать транспортный налог для юрлиц, которые:

- используют труд инвалидов;

- поддерживают коренные промыслы малых народов;

- осуществляют пассажироперевозки;

- поддерживают традиционные для региона сферы деятельности (кожевенное производство, сельское хозяйство и пр.).

Также льготы могут предоставить общественным или религиозным объединениям. На сегодня 73 региона из 85 готовы предоставить льготы по письменному заявлению организации.

Спецтранспорт (машины скорой помощи, санитарная авиация, автомобили органов исполнительной власти) не подлежат налогообложению.

Расчет транспортного налога в 2022 году

- мощность в л. с.;

- субъект РФ (по прописке собственника);

- тип транспорта;

- число месяцев владения.

Для дорогих машин, в отношении которых применяется повышающий коэффициент, необходимо указать год выпуска (из ПТС), модель и марку.

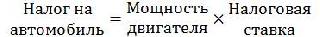

Для проверки можно сделать ручной расчет по формуле: базовая ставка для региона * мощность (л. с.) * месяцы владения /12 * повышающий коэффициент.

Правила и сроки оплаты налога для физических лиц

Физлица платят налог раз в год (в кассе банка, в терминале, в онлайн-банке, на Госуслугах или на сайте ФНС). Срок зафиксирован в НК РФ — до 1-го декабря. Разрешена уплата частями. В случае опоздания с уплатой полной суммы пени начисляют только на сумму недоимки.

Сроки оплаты налога для юридических лиц

По новым правилам юрлица оплачивают налог до 5-го февраля. Но региональные власти вправе установить более поздний срок. Или затребовать внесение авансовых платежей каждый квартал (не противоречит НК РФ). Расчет при этом делают сотрудники бухгалтерии. В связи с вступлением в силу ряда изменений декларация за 2020 не нужна. Но подсчитать сумму к уплате бухгалтеру придется самостоятельно. В следующем году придет извещение из налоговой.

Заключение

Уплата транспортного налога является обязанностью всех собственников автомобилей, квадрокоптеров весом свыше 30 кг, речных и воздушных судов и пр. Рассчитать налог удобнее всего с использованием онлайн-калькулятора. Принцип подсчета для организаций и физлиц не отличается. Важно проверять на сайте ФНС возможности получения федеральных и региональных льгот (автоматически не применяются, необходимо подать заявление в отделение ФНС РФ по прописке).

Налог на машину по лошадиным силам: как рассчитать налог на машину по лошадиным силам, будет ли повышение налога на автомобиль в 2020 году — обо всем расскажем подробно в нашем материале.

Уже на протяжении нескольких лет ходят разговоры об отмене транспортного сбора. Несколько раз такой законопроект выносился на согласование. Отмену предлагают компенсировать за счет повышения акцизов на топливо. Но на сегодняшний день решение это не принято, о чем вновь напомнил Минфин (Письмо от 14.05.18 № 03-05-06-04/31948).

Налог на авто в 2020 году: изменения

Вторым новшеством стало изменение повышающих коэффициентов на дорогостоящий автотранспорт. С начала 2018 года для всех автомобилей стоимостью от 3 до 5 млн.руб. не старше трех лет установлен коэффициент 1,1. Ранее коэффициент был дифференцирован в зависимости от возраста автомобиля. Например, если автомобиль изготовлен менее года назад, то налог на л.с. автомобиля 2020 к уплате увеличивался в 1,5 раза.

Третьим изменением стало введение новой налоговой декларации с отчетности за 2018 год. Её представляют ежегодно в ИФНС налогоплательщики — юридические лица.

Кто платит налог на автомобиль (2020)

Плательщиком может быть и физическое, и юридическое лицо. Это не влияет на то, сколько стоит лошадиная сила. Налог 2020 организации рассчитывают самостоятельно. Расчет за физическое лицо сделает ФНС, которой сведения о владельцах транспортных средств поступают от ГИБДД. При передаче сведений между госорганами нередки технические ошибки, поэтому, получив уведомление об уплате налоговых сборов от налоговой инспекции, следует проверить корректность расчета.

ИФНС обязана прислать уведомление физическому лицу о том, что ему установлены налоговые платежи, которые он должен перечислить в бюджет, в том числе на автомобильный налог на лошадиные силы 2020. Если вы являетесь владельцем транспортного средства, но вам не приходит уведомление или в полученном уведомлении указаны ошибочные сведения, необходимо обратиться в налоговую инспекцию по месту жительства для уточнения данных. Также очень удобно для проверки данных и получения сведений об уплате и начислении обязательных сборов пользоваться личным кабинетом налогоплательщика.

Налоги на автомобили в 2020 году: объект и налоговая база

Объектами обложения транспортным налоговым сбором являются:

- автомобили, мотоциклы и мотороллеры, автобусы и иные машины на собственном ходу;

- самолеты и вертолеты и другие воздушные суда;

- теплоходы, яхты, катера и моторные лодки и иные водные транспортные средства.

Далее остановимся на налогообложении автотраспортных средств.

Налогообложение транспортных средств регламентируется главой 28 НК РФ , а также соответствующими законами субъектов РФ. Регионы устанавливают ставку (в пределах прописанных в НК), налоговые льготы, а для организаций — порядок и сроки уплаты.

Ставки налога на автомобиль 2020

Налоговые ставки устанавливаются в сумме платежа, приходящегося на одну лошадиную силу, статьей 361 НК РФ . Их размер может быть изменен региональным законом, как в сторону увеличения, так и в сторону уменьшения, но не более чем в 10 раз. Как правило, регионы устанавливают максимально возможные тарифы.

25 (от 100 до 125)

45 (от 150 до 175)

65 (от 200 до 225)

Чтобы рассчитать сумму к уплате, необходимо мощность двигателя автомобиля (указанную в ПТС) умножить на ставку, установленную законом вашего региона:

Когда нужно заплатить налог на автомобиль за лошадиные силы -2020

Физические лица перечисляют транспортный сбор не позднее 1 декабря года, следующего за расчетным. То есть за 2018 год платеж необходимо осуществить не позднее 1 декабря 2020 г. Так как 01.12.18 — это суббота, то крайний срок уплаты переносится на первый следующий рабочий день. Таким образом, перечисление необходимо сделать не позднее 3 декабря 2020 г. Крайний срок уплаты налогового платежа за транспорт за 2018 год — 2 декабря 2020 г. (так как 1 декабря приходится на воскресенье).

Порядок и сроки перечисления для организаций устанавливают региональные власти. Они же устанавливают необходимость перечисления авансовых квартальных платежей.

Так, Законом Санкт-Петербурга №487-53 от 04.11.2002 установлено, что авансовые платежи необходимо перечислить не позднее последнего числа месяца, следующего за расчетным. Годовой платеж необходимо перечислить не позднее 10 февраля следующего года. Для организаций действуют аналогичные правила переноса сроков перечисления (если они выпадают на выходные дни), установленные пунктом 7 статьи 6.1 НК РФ.

Рассчитать налог на авто 2020 онлайн

Кто должен платить транспортный налог?

Как считается транспортный налог?

Размер налога зависит от мощности автомобиля, поэтому суммы для разных категорий транспорта могут существенно отличаться.

Поскольку полученные средства за оплаченную пошлину направляются в региональную казну, коэффициенты транспортного налога устанавливают местные власти самостоятельно, как и льготы и скидки для отдельных групп граждан. Методика расчета коэффициентов действует с 2003 года и за все время существенно не менялась.

Например: в Москве для машин с двигателями слабее 100 лошадиных сил размер пошлины составляет 12 руб. за 1 л.с.,

от 100 до 125 л. с. — 25 руб.,

от 125 до 150 л. с. — 35 руб. и так далее.

Как проверить правильность суммы транспортного налога?

Когда нужно оплатить транспортный налог-2020?

В 2020 году крайний срок оплаты транспортного налога – 1 декабря. К этой дате пошлина должна быть оплачена, а иначе автовладельцу грозят штрафные санкции.

Оплату можно совершить после получения квитанции из налоговой инспекции. В квитанции указаны все необходимые данные и реквизиты, которые вам потребуются для оплаты пошлины. Чаще всего платежные квитанции направляются водителям заранее, чтобы у автовладельца было время выделить необходимую сумму и успеть вовремя оплатить налог.

Что делать, если не пришла квитанция об оплате транспортного налога?

По закону квитанция должна прийти автовладельцу не позднее, чем за 30 дней до наступления даты оплаты. Если этого не произошло – вероятнее всего, она была утеряна. Это не значит, что налог можно не платить. В налоговых системах он уже начислен, и если до 1 декабря пошлина оплачена не будет, автовладельцу грозят штрафные санкции.

Если квитанция не пришла вовремя и, предположительно, была утеряна автовладельцу необходимо обратиться в налоговую службу с просьбой выслать дубликат извещения. Обычно на эту процедуру уходит около месяца, и в данном случае водитель рискует просрочить очередной платеж. Чтобы этого избежать, рекомендуется воспользоваться личным кабинетом на сайте ФНС, где содержится вся информация о счетах и задолженностях, либо порталом Госуслуги.

Что будет, если вовремя не оплатить транспортный налог?

В случае, если водитель не внес ежегодную оплату транспортного налога, ФНС в течение 3 месяцев направит ему соответствующее требование. После получения уведомления у должника есть 8 дней на погашение задолженности. В случае, если автовладелец вновь проигнорирует требования ФНС, налог, штраф и пени, которые начисляются с первого дня просрочки задолженности, будут взыскивать через суд в принудительном порядке. Вероятнее всего, долг будет списан с банковской карты автовладельца. Если необходимой суммы на карте не хватит, счет должника может быть заблокирован.

Серьезные просрочки государственных платежей и штрафов могут стать поводом для запрета на выезд за границу и даже ареста недвижимости или автомобиля.

Если гражданин предпочел скрыть от ФНС факт владения автомобилем, то после того, как это вскроется, его обяжут оплатить “пропущенную” сумму налога и прибавят к ней еще 20%.

Где можно оплатить транспортный налог?

А также заплатить пошлину можно через терминал любого банка.

Кто может не платить транспортный налог?

В России на данный момент действует ряд льгот по освобождению от транспортного налога. Кто может не платить транспортный налог:

- Владельцы автомобилей мощностью до 70 л.с.

- Инвалиды, которые получили машины через органы соцзащиты.

- Герои Советского Союза, ветераны труда, пострадавшие от радиации и облучения в связи с авариями или ядерными испытаниями, а также инвалиды 1-й и 2-й группы.

- В некоторых регионах полностью освобождены от налога пенсионеры, матери-одиночки и родители в многодетной семье. В других регионах эти категории могут получить значительную скидку

- Владельцы угнанных машин. Эта льгота начинает действовать с месяца начала розыска машины до месяца ее возврата водителю.

- В зависимости от региона льготу могут получить владельцы электрокаров и машин на газовом топливе.

- Автомобили полиции, скорой помощи и МЧС.

Как оформить льготы?

Также по закону водитель может потребовать пересчитать налог за три предыдущих года с учетом наличия положенных льгот. Сделать это можно на сайте налоговой службы. В случае положительного решения переплата будет возвращена автомобилисту в течение месяца.

Кто должен платить транспортный налог

ВАЖНО

Что касается водного транспорта, то налогом облагаются также несамоходные (буксируемые) суда — баржи, платформы, плавучие доки и т.п. А вот в отношении прицепов к наземным транспортным средствам платить налог не нужно, даже если прицеп оснащен мотором, необходимым для работы установленного на нем оборудования (письмо Минфина от 16.02.11 № 03-05-05-04/03).

ВНИМАНИЕ

Уклонение от регистрации транспортного средства (ТС) не освободит его владельца от необходимости перечислять транспортный налог (постановление Президиума ВАС РФ от 07.06.12 № 14341/11).

Основные изменения в транспортном налоге на 2021 год

Ранее такого заявления не требовалось — все сведения о льготах отражались непосредственно в налоговой декларации. ФНС пояснила, что подавать заявление нужно только за налоговые периоды, начиная с 2020 года. За предыдущие годы, а также за периоды в течение 2020 года (например, если компания ликвидирована или реорганизована), отдельное заявление о льготах не требуется (письмо от 12.09.19 № БС-4-21/18359@).

ВНИМАНИЕ

Подать заявление о льготе в 2020 году через интернет Подать бесплатно

ВАЖНО

Получать от ИФНС уведомления о сумме транспортного налога и формировать платежки в один клик Сформировать бесплатно

Таблица транспортного налога

Единой ставки по транспортному налогу не существует. В каждом субъекте РФ установлены свои размеры (но в большинстве случаев они не могут отличаться от установленных в НК РФ ставок более, чем в 10 раз). Ставка зависит от типа транспортного средства (наземное, водное, воздушное), наличия у него мотора и его мощности.

Повышающие коэффициенты для расчета транспортного налога

Налог с дорогостоящих машин рассчитывается с учетом повышающего коэффициента (п. 2 ст. 362 НК РФ). Он составляет:

- 1,1 — в отношении легковых автомобилей стоимостью от 3 млн. до 5 млн. руб. включительно, с года выпуска которых прошло не более 3 лет;

- 2 — в отношении легковых автомобилей стоимостью от 5 млн. до 10 млн. руб. включительно, с года выпуска которых прошло не более 5 лет;

- 3 — в отношении легковых автомобилей стоимостью от 10 млн. до 15 млн. руб. включительно, с года выпуска которых прошло не более 10 лет, а также в отношении легковых автомобилей стоимостью от 15 млн. руб., с года выпуска которых прошло не более 20 лет.

Как определить количество лет, прошедших с года выпуска автомобиля? НК РФ не содержит четких разъяснений на этот счет. На практике выработаны два подхода к расчету возраста машин.

Первый основывается на разъяснениях, приведенных в письме ФНС от 02.03.15 № БС-4-11/3274@. В нем сказано, что при исчислении транспортного налога за 2014 год в отношении машины 2011 года количество лет, прошедших с года ее выпуска, составляет 4 года. То есть число лет, истекших с года выпуска автомобиля, определяется в целых годах. Следовательно, возраст только что выпущенного заводом автомобиля равен одному году (за период до конца того календарного года, в котором он изготовлен).

Второй подход также основывается на официальных разъяснениях. В письме Минфина от 11.06.14 № 03-05-04-01/28303 (доведено до сведения налоговых органов письмом ФНС от 07.07.14 № БС-4-11/13195@) указано, что при исчислении транспортного налога за 2014 год в отношении автомобиля 2014 года количество лет, прошедших с года его выпуска, составит не более 1 года.

К сожалению, арбитражной практики по данному вопросу нет. Поэтому налогоплательщику придется самому решить, какой из названных подходов применить при подсчете возраста авто. Также можно обратиться в налоговый орган по месту учета с письменным запросом о порядке исчисления транспортного налога в отношении конкретного автомобиля ( подп. 1 п. 1 ст. 21 НК РФ). Следование этому разъяснению освободит от налоговой ответственности и станет основанием для неначисления пеней (подп. 3 п. 1 ст. 111 и п. 8 ст. 75 НК РФ).

Льготы по транспортному налогу

ВАЖНО

ИП платят транспортный налог как обычные физлица. Это значит, что они должны перечислить транспортный налог на основании уведомления об уплате, полученного из налоговой инспекции. В него включат налог не более чем за три года, предшествующих году, когда отправлено уведомление. Сведения для расчета налоговики получают из органов, которые регистрируют транспортные средства. Если за период владения транспортом ИП не получил уведомление об уплате налога, необходимо сообщить в инспекцию об объекте обложения.

Налоговый кодекс содержит перечень транспортных средств, в отношении которых вообще не надо платить налог. Речь идет не о льготе, а об исключении ТС из объекта налогообложения (п. 2 ст. 358 НК РФ) . А значит, что такому транспорту подавать заявление о льготе не нужно — освобождение от уплаты налога действует автоматически.

Расчет транспортного налога в 2021 году

Если машина поставлена на учет с 1 по 15 число месяца включительно, то этот месяц принимается за полный. А если регистрация состоялась в период с 16 по последнее число месяца, то этот месяц при расчете налога не учитывается.

При прекращении регистрации ситуация обратная. Если машина снята с учета с 1 по 15 число месяца включительно, то за этот месяц налог не платится. А если дата снятия с учета приходится на период с 16 по последнее число месяца, то налог придется заплатить за полный месяц (п. 3 ст. 362 НК РФ).

Региональными законами для организаций могут быть установлены авансовые платежи. В таком случае по итогам каждого отчетного периода (первый, второй и третий кварталы) уплачивается сумма, равная ¼ произведения налоговой базы и налоговой ставки с учетом повышающего коэффициента (п. 2.1 ст. 362 НК РФ).

У организации в собственности есть два автомобиля. Грузовой с мощностью двигателя 300 л. с., который был приобретен и поставлен на учет 16 марта 2021 года. И легковой с мощностью двигателя 205 л. с, который был куплен в прошлом налоговом периоде. Эта машина входит в перечень дорогостоящих (стоимость от 3 млн. до 5 млн. включительно).

На основании регионального закона налоговая ставка по грузовому автомобилю составляет 100 руб./л.с., а по легковому — 50 руб./л. с. Налоговая база — мощность двигателя в лошадиных силах. Региональным законом установлены авансовые платежи по налогу.

Рассчитаем налог по грузовому автомобилю.

Поскольку машина приобретена в середине 2021 года, требуется определить количество месяцев, за которые платится налог. Так как дата постановки на учет выпадает на период с 16 числа месяца, значит, месяц регистрации (март) при расчете налога не учитывается. А в январе и феврале машины у организации не было.

Таким образом, за первый квартал сумма авансового платежа не формируется, так как коэффициент владения (Кв) за этот период составит 0/3, то есть будет равен нулю. За второй и третий кварталы нужно будет заплатить по 7 500 руб.(1/4 × 300 л.с. × 100 руб./л. с.). И еще столько же придется доплатить по итогам года, так как годовой Кв составит 9/12 или 0,75. (300 л. с. × 100 руб./л. с. × 0,75 — 7 500 руб. × 2) = 7 500 руб.

Рассчитаем налог по легковому автомобилю.

Получается, что за каждый квартал организация заплатит по 2 819 руб. Приведем расчет: 1/4 × 205 л.с. × 50 руб./л.с.×1,1 = 2 818,75 руб.; по правилам пункта 6 статьи 52 НК РФ данная сумма округляется в большую сторону до полного рубля. Налог по итогам года составит 11 275 руб.(205 л.с. × 50 руб./л.с. ×1,1). Следовательно, доплатить придется 2 818 руб.(11 275 руб. – 2 819 руб. × 3).

Итого, по двум автомобилям организация должна заплатить:

- за I квартал — 2 819 руб.(0 + 2 819).

- за II квартал — 10 319 руб.(7 500 + 2 819)

- за III квартал — 10 319 руб.(7 500 + 2 819)

- по итогам года — 10 318 руб. (7 500 + 2 818).

Общая сумма транспортного налога за 2021 год составит 33 775 руб.(22 500 руб. + 11 275 руб.).

Отчетность по транспортному налогу в 2021 году

ВАЖНО

Для ИП никакой отчетности по транспортному налогу не предусмотрено.

Сроки уплаты транспортного налога

С 2021 года срок уплаты - единый для всей страны: организации перечисляют налог до 1 марта следующего года (п. 68 ст. 2 Федерального закона от 29.09.19 № 325-ФЗ). Это правило начало действовать с уплаты налога за 2020 год.

Индивидуальные предприниматели должны заплатить сумму налога, указанную в уведомлении, не позднее 1 декабря следующего года.

Авансовые платежи по транспортному налогу вносят только организации и только в тех регионах, где эти платежи введены соответствующим законом. Начиная с 2021 года, срок перечисления стал единым для всей страны — вносить авансовые платежи нужно не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ).

srok_uplaty_transportnogo_naloga_dlya_fizicheskih_lic_v_2019_godu.jpg

Похожие публикации

Граждане, имеющие в собственности транспортные средства, ежегодно обязаны перечислять в бюджет государства транспортный налог. Поскольку за несвоевременный платеж взимаются пени, желательно вносить денежные средства не позже установленной даты. Приведем данные о том, когда наступает срок уплаты транспортного налога для физических лиц в 2019 году.

Чем регулируется начисление и уплата налога

Начисление налога за автомашины и другие транспортные средства (далее -ТС) регулирует Налоговый кодекс. Главой 28 НК РФ установлено:

кто является плательщиком;

за какие ТС взимается налог;

срок уплаты транспортного налога.

Ставки налога власти субъекта РФ (края, области, республики) могут устанавливать свои, изменяя их не более чем в 10 раз от федеральных. Размер ставок для своего региона налогоплательщики могут узнать в своей территориальной инспекции или на официальном ]]> сайте ФНС ]]> .

Срок уплаты транспортного налога в 2019 году

За текущий период предъявлять налог к уплате ИФНС не вправе. Сумма платежа начисляется за прошедший год, после его завершения. Поэтому за 2018 год начисляется транспортный налог в 2019 г., срок уплаты наступает также в 2019 году.

Дата перечисления налога физлицами утверждена п.1 ст. 363 НК РФ – не позднее 1 декабря следующего за отчетным года.

Срок уплаты транспортного налога за 2018 год – 1 декабря 2019 г. Но в соответствии с п. 7 ст. 6.1 НК РФ, если последний день срока является выходным, крайняя дата уплаты переносится на ближайший рабочий день. Поскольку 1 декабря 2019 года выпало на воскресенье (нерабочий день), то срок уплаты транспортного налога за 2018 год – не позднее 2 декабря 2019 года.

Соответственно, транспортный налог за 2019 год нужно будет уплатить не позже 1 декабря 2020 года.

Санкции за несвоевременную уплату

Размер пени за несвоевременную уплату транспортного налога для физлиц и ИП – 1/300 ключевой ставки ЦБ (ставки рефинансирования) за каждый день опоздания с перечислением (п. 4 ст.75 НК РФ). После неисполнения требования об уплате ИФНС вправе обратиться в суд за получением судебного приказа. Тогда, помимо налога и пени, должнику придется платить еще и госпошлину.

Надо ли сообщать в ИФНС сведения о ТС

Сведения об имеющемся транспорте, на основе которых рассчитывается налог, в ИФНС передают государственные органы, регистрирующие транспортные средства. Физическим лицам ничего самим в налоговую инспекцию сообщать не нужно. Граждане могут при необходимости уточнять сведения, если в них закралась ошибка – предоставляя подтверждающие документы, например, копию паспорта ТС. Проверить данные можно по уведомлению, которое направляется гражданину для проверки начисления и оплаты. В уведомлении содержится сумма налога к оплате, которую нужно перечислить не позже утвержденного срока.

Получение уведомления

Какие данные желательно проверить по уведомлению

Иногда в документах ИФНС содержатся ошибочные данные. Поэтому рекомендуется проверить:

какие ТС указаны – все ли они принадлежали гражданину в периоде начисления;

количество месяцев владения;

год выпуска ТС, если от него зависит налог;

налоговую базу (например, мощность двигателя для авто);

учтены ли льготы (в ИФНС надо заранее подать заявление с подтверждающими документами);

Если гражданин платил налог заранее или у него имелась переплата за предыдущий период – это тоже указывается в уведомлении. Тогда сумма к оплате должна быть выведена с учетом авансов/переплаты.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Читайте также: