Кбк антидемпинговая пошлина 2021

Обновлено: 17.05.2024

Порядок заполнения платежных поручений для оплаты таможенных платежей в 2021г.

С 01.08.2021г. начали действовать положения статей 28, 30, частей 5 и 6 статьи 34, статей 35, 36, 42, 44, 45, 67 - 70 Федерального закона от 3 августа 2018 г. N 289-ФЗ "О таможенном регулировании в Российской Федерации, реализующие нормы Протокола о внесении изменений в Договор о Евразийском экономическом союзе (подписан в г. Астане 29.05.2014), а так же вступил в силу Приказ ФТС России от 29.04.2019 N 727 "Об утверждении Порядка ведения лицевых счетов плательщиков таможенных и иных платежей, взимание которых возложено на таможенные органы, таможенных представителей, а также иных лиц, осуществивших уплату денежных средств на счет Федерального казначейства, и об определении таможенных органов, уполномоченных на принятие и рассмотрение заявления о представлении отчета о расходовании денежных средств, внесенных в качестве авансовых платежей, а также об определении таможенных органов, уполномоченных на осуществление возврата авансовых платежей и возврата (зачета) излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных платежей, взимание которых возложено на таможенные органы"

На текущий момент все лица переведены на ЕЛС.

Рассмотрим основные особенности заполнения платежных документов для уплаты самых распространённых видов таможенных платежей, с учетом изменений произошедших 01 января 2022г.

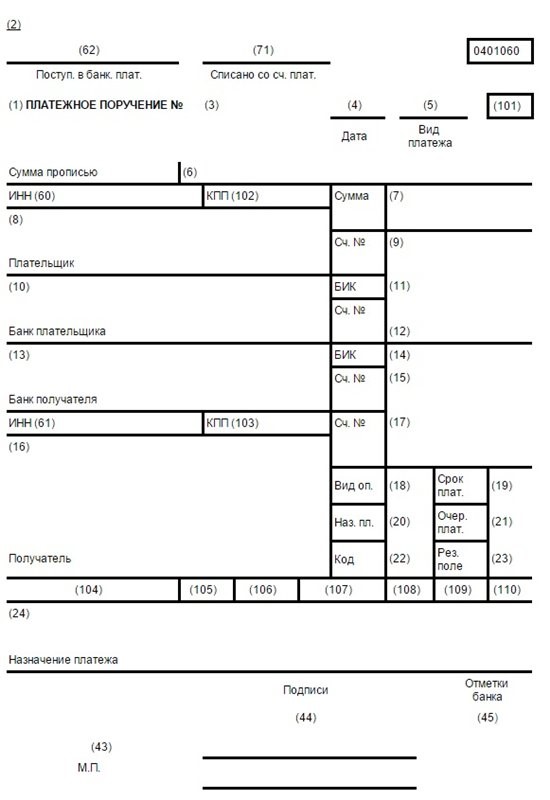

В зависимости от интерфейса системы платежей банка формат платежного документа может меняться, но в большинстве случаев создается документ по форме, предназначенной для уплаты налогов и сборов в бюджет, с учетом следующих особенностей заполнения его полей:

Типовая структура платежного поручения:

Платеж должен осуществляется в адрес ФТС России в соответствии с реквизитами для перечисления (указаны в таблице ранее).

Оплата выполняется без НДС.

С 01.01.2022 г. основным КБК для уплаты таможенных платежей стал:

Назначение платежа (пример)

153 1 10 09000 01 1000 110

Авансовые платежи в счет будущих таможенных и иных платежей. Без НДС.

- ввозная таможенная пошлина,

- вывозная таможенная пошлина,

- налог на добавленную стоимость и акцизы,

- утилизационный сбор, взимаемый в отношении колёсных транспортных средств и прицепов к ним,

оплачиваются в ФТС России ТОЛЬКО путем распоряжения АВАНСОВЫМИ платежами.

Остальные платежи уплачиваются на свой КБК.

Полный перечень КБК используемых для уплаты таможенных платежей перечислен в приказе Минфина России от 08.06.2021 N 75н "Об утверждении кодов (перечней кодов) бюджетной классификации Российской Федерации на 2022 год (на 2022 год и на плановый период 2023 и 2024 годов)".

Следует обратить внимание, что при оплате таможенных платежей физическими лицами в соответствии с приказом Минфина России от 12 ноября 2013 г. N 107н

"Об утверждении Правил указания информации в реквизитах распоряжений

о переводе денежных средств в уплату платежей в бюджетную систему

Российской Федерации" должны быть в обязательном порядке указаны:

- в поле "60" платежного документа ИНН плательщика - физического лица. Значение ИНН плательщика - физического лица может не указываться при условии проставления в поле "108" платежного документа идентификатора сведений о физическом лице или в поле "Код" ("22") платежного документа уникального идентификатора начисления. То есть при уплате платежей физическим лицом одно из вышеуказанных полей платежного документа (реквизиты "60", "108", "22") в обязательном порядке должно быть заполнено ненулевым значением;

- идентификатор сведений о физическом лице (поле "108"), которым выступает паспорт гражданина Российской Федерации;

- в поле "Плательщик" ("8") помимо фамилии, имени, отчества адрес регистрации по месту жительства.

В противном случае данный платеж будет не будет зачислен на ЕЛС.

Единственной категорией плательщиков таможенных платежей, которые могут использовать как ЕЛС, так и лицевые счета открытые на уровне таможни, являются таможенные представители. В соответствии с информацией ФТС России от 5 сентября 2018 г.

"Открытие единых лицевых счетов таможенным представителям", с даты администрирования единого лицевого счета таможенного представителя денежные средства по расчетным (платежным) документам, поступающим из Межрегионального операционного управления Федерального казначейства, по чекам, сформированным электронными терминалами, зачисляются на единый лицевой счет таможенного представителя либо на лицевой счет таможенного представителя, открытый на уровне таможни в соответствии с восьмизначным кодом таможенного органа, указанным таможенным представителем в поле 107 платежного документа.

Образцы платежных документов для уплаты таможенных платежей:

Для этого необходимо:

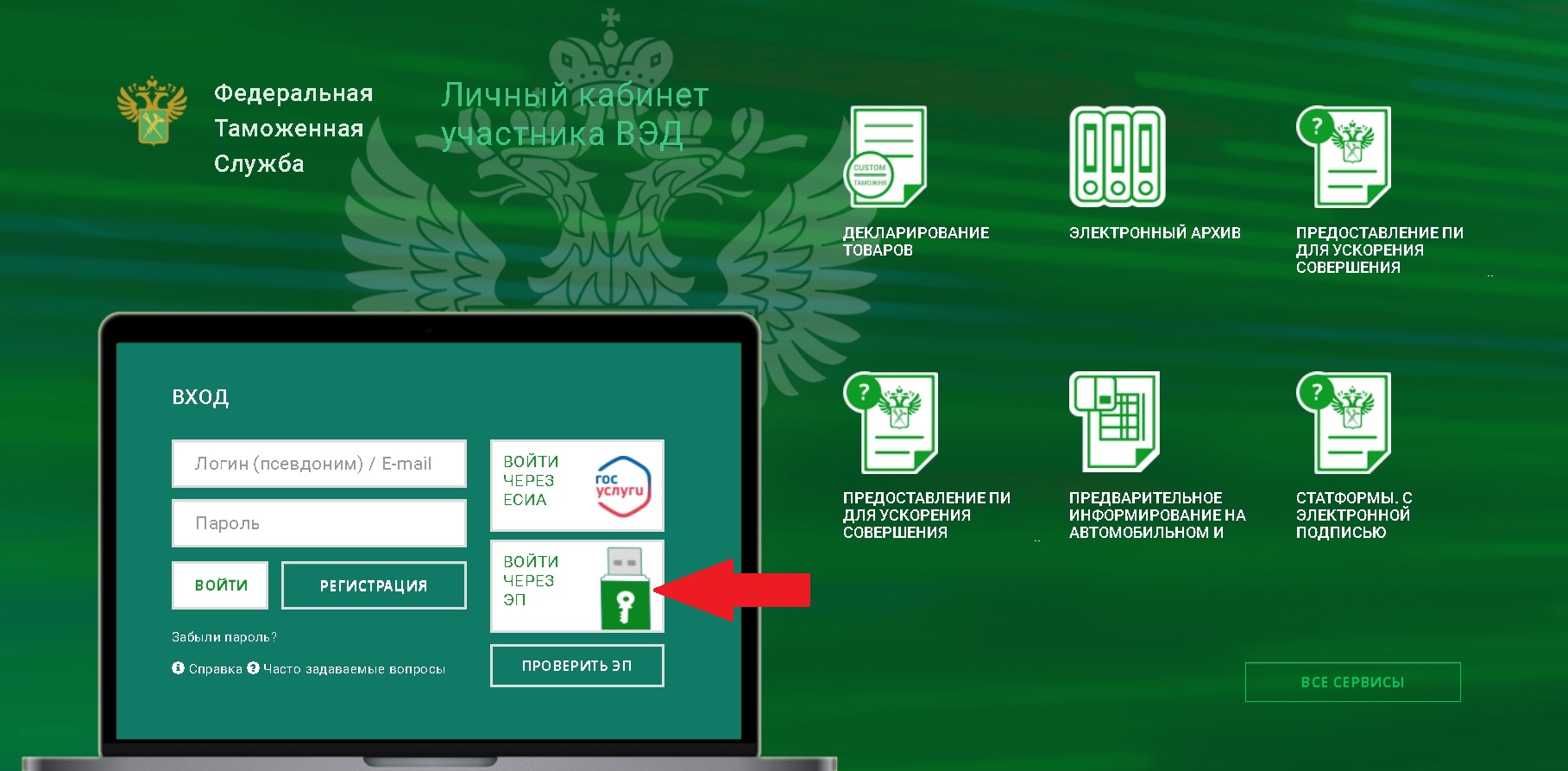

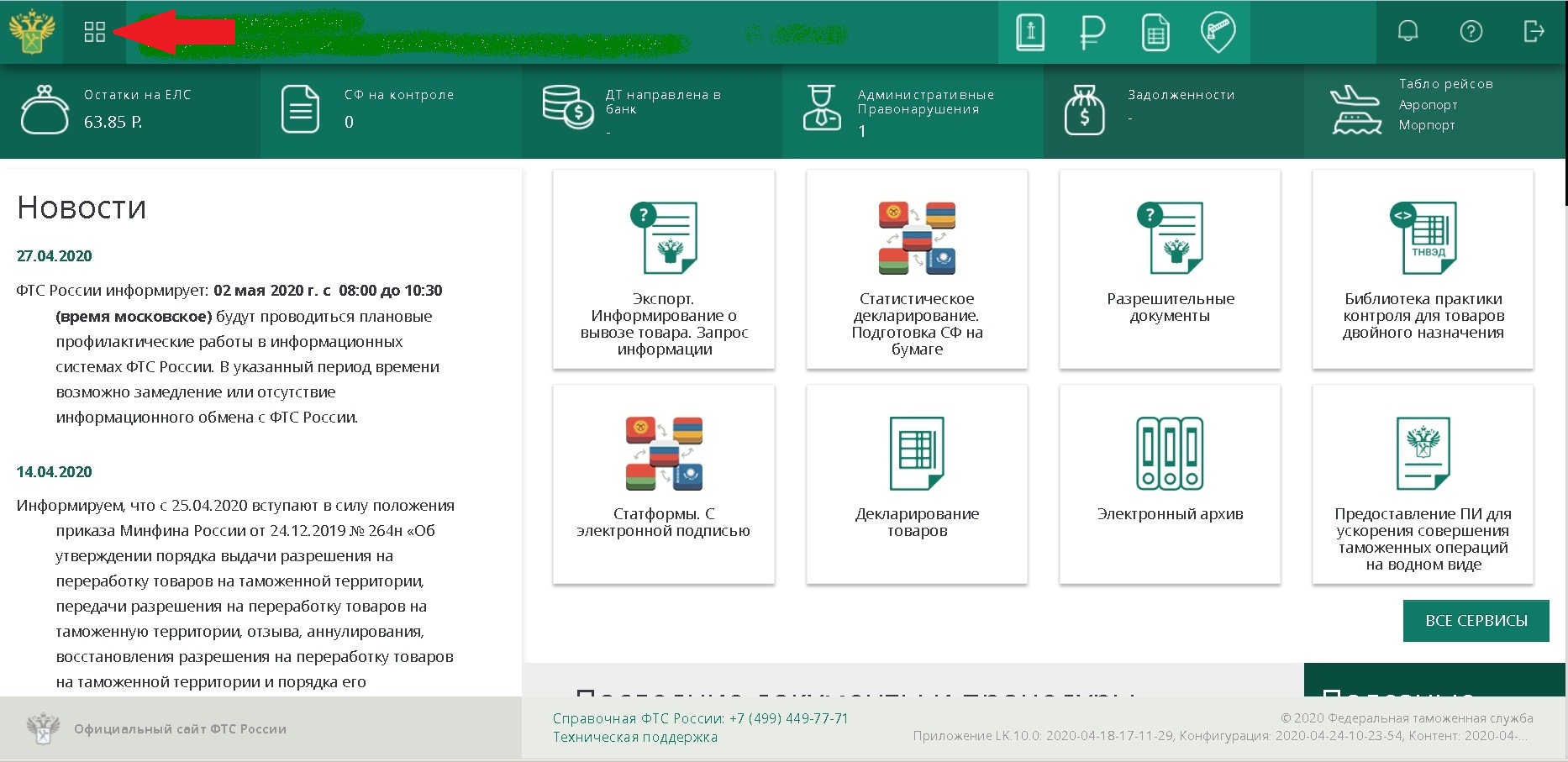

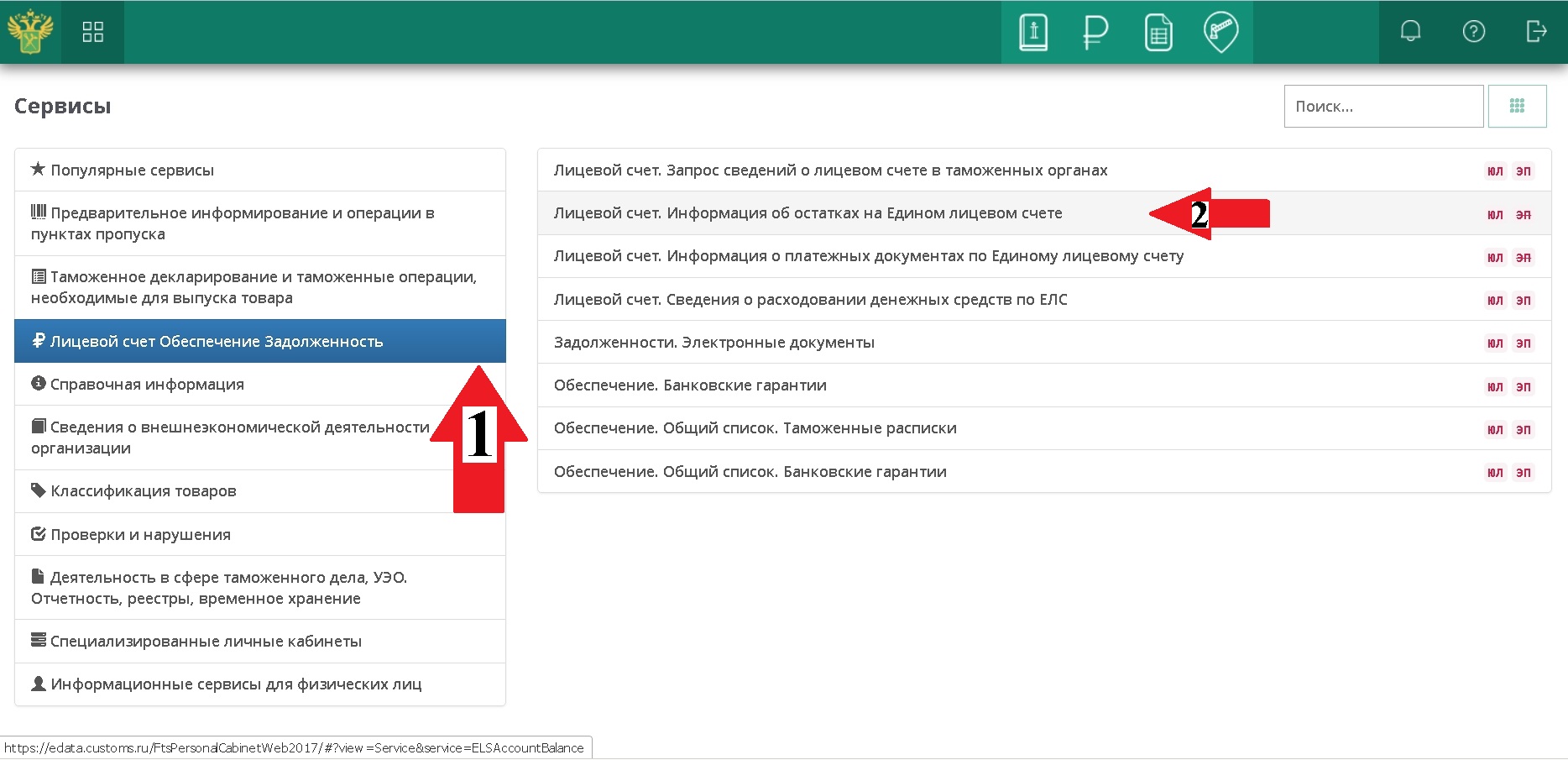

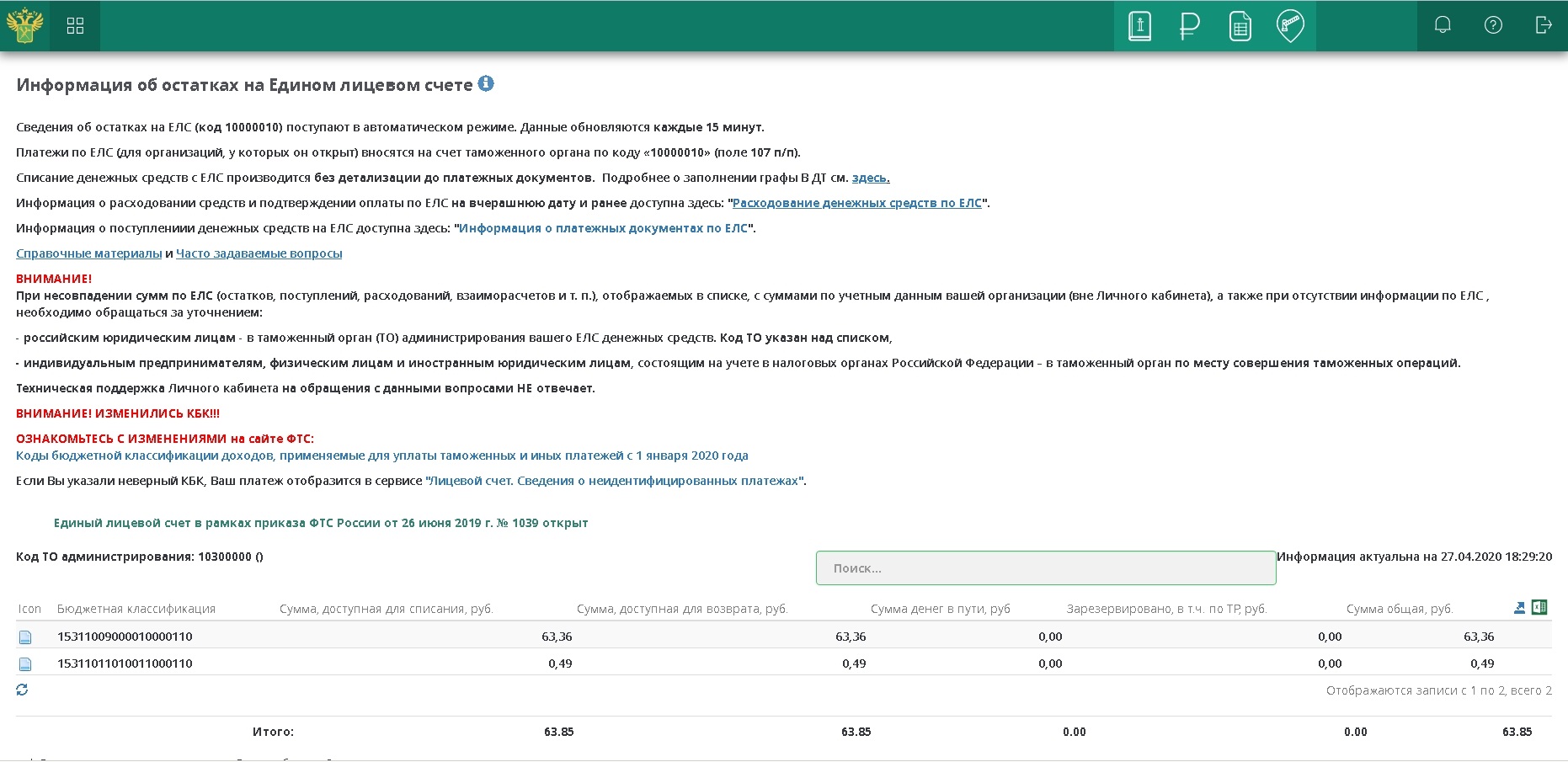

- Войти с помощью квалифицированной электронно-цифровой подписи (далее - ЭЦП) в свой личный кабинет:

Если платежный документ в адрес ФТС проведен банком, а информация о них отсутствует на ЕЛС (обычно зачисление денежных средств происходит в течении суток с учетом выходных и праздничных дней), вероятнее всего они переведены в категорию невыясненных платежей. Для корректировки ошибочно заполненных реквизитов платежного документа в отношении денежных средств, учтенных как невыясненные платежи, в соответствии с п. 21 Приказа ФТС России Министерства финансов Российской Федерации от 10 марта 2017 г. N 372 "Об утверждении Положения о Главном управлении федеральных таможенных доходов и тарифного регулирования" и п. 21 Приказа ФТС России Министерства финансов Российской Федерации от 29 апреля 2019 г. N 727 "Об утверждении Порядка ведения лицевых счетов плательщиков таможенных и иных платежей, взимание которых возложено на таможенные органы, таможенных представителей, а также иных лиц, осуществивших уплату денежных средств на счет Федерального казначейства, и об определении таможенных органов, уполномоченных на принятие и рассмотрение заявления о представлении отчета о расходовании

денежных средств, внесенных в качестве авансовых платежей, а также об определении таможенных органов, уполномоченных на осуществление возврата авансовых платежей и возврата (зачета) излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных платежей, взимание которых возложено на таможенные органы", плательщику необходимо подготовить письменное обращение на имя начальника Главного управления федеральных таможенных доходов и тарифного регулирования ФТС России (ГУФТД и ТР ФТС России) генерал-майора таможенной службы Е.В Ягодкиной.

- по факсу на т. (499) 449-73-00 с досылом оригинала документа по адресу: 121087, г.Москва, ул. Новозаводская, д. 11/5;

Какие КБК нужно указывать в платёжных поручениях в 2021 году для уплаты налогов, страховых взносов? Утверждены ли на 2021 год новые коды бюджетной классификации по НДФЛ, УСН и взносами? Приводим единую таблицу вместе с новыми КБК 2021 с изменениями и расшифровкой, которую вы можете скачать.

Где указывают КБК в 2021 году

Код бюджетной классификации необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней, штрафов и иных обязательных платежей в бюджет. В действующей форме платежки, приведенной в Приложении 3 к положению Банка России от 19.06.2012 № 383-П, для КБК предназначено поле 104.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу (отменена с 2021 г.), а также в расчете по страховым взносам (РСВ). Это позволяет налоговикам разносить платежи по принадлежности.

С 1 января 2021 года указывайте в платежках некоторые новые КБК по налогам, сборам и страховым сборам, которые утверждены приказами Минфина России от 08.06.2020 № 99н и от 29.11.2019 № 207н.

Изменения в КБК с 1 января 2021: новые коды

С 2021 года есть важные изменения по КБК. В частности:

- утвержден КБК для 15%-го НДФЛ, исчисляемого с доходов, превышающих 5 млн руб., — 182 1 01 02080 01 1000 110;

- введен КБК для уплаты земельного налога в отношении участков, расположенных в границах муниципальных округов. Его необходимо перечислять на КБК 182 1 06 06032 14 1000 110;

- появился КБК для уплаты налога, взимаемого в связи с применением ПСН, зачисляемого в бюджеты муниципальных округов, — 182 1 05 04060 02 1000 110;

- введен КБК для уплаты НДПИ при добыче прочих полезных ископаемых, в отношении которых при налогообложении установлен рентный коэффициент, отличный от 1, — 182 1 07 01080 01 1000 110.

Приказ от 12.10.2020 № 236н добавил новые КБК по НДФЛ, акцизам и налогам, которые формируют бюджет новой единицы территориального деления – муниципального округа.

Обобщим новые КБК-2021 в таблице:

Акциз

Налоги муниципальных образований

Другие КБК по основным налогам/взносам в 2021 году остались прежними.

Самые нужные КБК на 2021 год: таблица

Далее размещены таблицы с КБК на 2021 год по основным налогам и страховым взносам.

КБК для уплаты налогов для организаций и ИП на ОСН в 2021 году

- в федеральный бюджет (ставка — 3%)

- в региональный бюджет (ставка от 12,5% до 17%)

- по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС)

- по имуществу, входящему в ЕСГС

КБК уплаты налогов для организаций и ИП на спецрежимах в 2021 году

КБК по страховым взносам в 2021 году

| ВИД СТРАХОВОГО ВЗНОСА | КБК 2021 |

|---|---|

| Страховые взносы на ОПС | 182 1 02 02010 06 1010 160 |

| Страховые взносы на ВНиМ | 182 1 02 02090 07 1010 160 |

| Страховые взносы на ОМС | 182 1 02 02101 08 1013 160 |

| Страховые взносы на ОПС в фиксированном размере (в т. ч. 1%-ные взносы) | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС в фиксированном размере | 182 1 02 02103 08 1013 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02131 06 1010 160 |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02131 06 1020 160 |

| – для занятых на работах с тяжелыми условиями труда (подп. 2–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 02 02132 06 1010 160 |

| – для занятых на работах с тяжелыми условиями труда (подп. 2–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф зависит от результатов спецоценки) | 182 1 02 02132 06 1020 160 |

| Страховые взносы в ФСС на травматизм | 393 1 02 02050 07 1000 160 |

КБК для уплаты прочих налогов для всех организаций и ИП в 2021 году

- российским организациям

- иностранным организациям

КБК для пеней в 2021 году

- для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ ) (доптариф не зависит от результатов спецоценки)

- для занятых на работах с тяжелыми условиями труда (подп. 2–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ ) (доптариф не зависит от результатов спецоценки)

КБК для уплаты штрафов в 2021 году

- для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки)

- для занятых на работах с тяжелыми условиями труда (подп. 2–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ ) (доптариф не зависит от результатов спецоценки)

Что делать при ошибке в КБК в 2021 году

Заявление составьте в произвольной форме. В нем укажите:

- налоговый орган, куда обращаетесь;

- сведения о себе (наименование, адрес, ИНН, КПП организации, Ф.И.О., место жительства, ИНН ИП);

- информацию для связи с вами;

- реквизиты платежного поручения, в котором допущена ошибка;

- в чем именно состоит ошибка;

- правильное значение КБК на 2021 год.

При осуществлении государственной регистрации юридических лиц и индивидуальных предпринимателей

Госпошлина за регистрацию юридического лица, физических лиц в качестве ИП, изменений в учредительные документы, ликвидации юридического лица и другие юридически значимые действия

| КБК | Наименование платежа |

|---|---|

| 182 1 08 07010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Госпошлина за регистрацию юридического лица, физических лиц в качестве ИП, изменений в учредительные документы, ликвидации юридического лица и другие юридически значимые действия (при обращении в электронной форме и выдаче через многофункциональные центры)

| КБК | Наименование платежа |

|---|---|

| 182 1 08 07010 01 8001 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному |

| КБК | Наименование платежа |

|---|---|

| 182 1 08 07030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

При обращении с рассмотрением заявления о заключении соглашения о ценообразовании (внесение в него изменений)

| КБК | Наименование платежа |

|---|---|

| 182 1 08 07320 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

При осуществлении государственной регистрации прав на недвижимое имущество и сделок с ним

Госпошлина за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество и сделок с ним

| КБК | Наименование платежа |

|---|---|

| 321 1 08 07020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Госпошлина за государственную регистрацию прав, ограничений (обременений) прав на недвижимое имущество и сделок с ним (при обращении в электронной форме и выдаче через многофункциональные центры)

| КБК | Наименование платежа |

|---|---|

| 321 1 08 07020 01 8001 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Госпошлина за предоставление разрешения на добычу объектов животного мира

| 048 1 08 07240 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

При выдаче разрешений на осуществление негативного воздействия на окружающую среду

Госпошлина за предоставление разрешения на добычу объектов животного мира

| КБК | Наименование платежа |

|---|---|

| 048 1 08 07240 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Государственная пошлина за выдачу разрешения на выброс вредных (загрязняющих) веществ в атмосферный воздух стационарных источников, находящихся на объектах хозяйственной и иной деятельности, подлежащих федеральному государственному экологическому контролю

| КБК | Наименование платежа |

|---|---|

| 048 1 08 07261 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Государственная пошлина за выдачу разрешения на выброс вредных (загрязняющих) веществ в атмосферный воздух при эксплуатации транспортных и иных передвижных средств

| КБК | Наименование платежа |

|---|---|

| 048 1 08 07263 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному |

Государственная пошлина за выдачу разрешения на сброс загрязняющих веществ в окружающую среду

| КБК | Наименование платежа |

|---|---|

| 048 1 08 07270 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

Государственная пошлина за выдачу уполномоченным федеральным органом исполнительной власти документа об утверждении нормативов образования отходов производства и потребления и лимитов на их размещение, а также за переоформление и выдачу дубликата указанного документа

| КБК | Наименование платежа |

|---|---|

| 048 1 08 07281 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в т.ч. по отмененному) |

При выдаче лицензий и разрешений в сфере оборота оружия

Государственная пошлина за выдачу лицензии на приобретение, экспонирование или коллекционирование оружия и патронов к нему, уплачиваемая юридическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07441 01 0010 110 | Сумма платежа |

Государственная пошлина за выдачу лицензии на приобретение, экспонирование или коллекционирование оружия и патронов к нему, уплачиваемая юридическим лицом

Государственная пошлина за выдачу лицензии на приобретение, экспонирование или коллекционирование оружия и патронов к нему, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07441 01 0020 110 | Сумма платежа |

Государственная пошлина за выдачу лицензии на приобретение газового пистолета, револьвера, сигнального оружия, холодного клинкового оружия, предназначенного для ношения с национальными костюмами народов РФ или казачьей формой, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07442 01 0020 110 | Сумма платежа |

Государственная пошлина за продление срока действия лицензии на приобретение газового пистолета, револьвера, сигнального оружия, холодного клинкового оружия, предназначенного для ношения с национальными костюмами народов РФ или казачьей формой, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07442 01 0040 110 | Сумма платежа |

Государственная пошлина за выдачу разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз или вывоз оружия и патронов к нему, уплачиваемая юридическим лицом

Государственная пошлина за выдачу разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз или вывоз оружия и патронов к нему, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07443 01 0020 110 | Сумма платежа |

Государственная пошлина за продление срока действия разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз или вывоз оружия и патронов к нему, уплачиваемая юридическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07443 01 0030 110 | Сумма платежа |

Государственная пошлина за продление срока действия разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз или вывоз оружия и патронов к нему, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07443 01 0040 110 | Сумма платежа |

Государственная пошлина за переоформление лицензии на приобретение оружия и патронов к нему, разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз и вывоз оружия и патронов к нему, уплачиваемая юридическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07444 01 0010 110 | Сумма платежа |

Госпошлина за переоформление лицензии на приобретение оружия и патронов к нему, разрешения на хранение оружия, хранение и ношение оружия, хранение и использование оружия, ввоз и вывоз оружия и патронов к нему, уплачиваемая физическим лицом

| КБК | Наименование платежа |

|---|---|

| 180 1 08 07444 01 0020 110 | Сумма платежа |

Сдавайте отчетность ЕНВД через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство (за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам)

Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций

Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ

НДФЛ с доходов, источником которых является налоговый агент (за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ) части суммы налога, не превышающей 650 000 руб.

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 НК РФ

НДФЛ части суммы налога, превышающей 650 000 руб. (относится к части налоговой базы, превышающей 5 млн руб.)

Единый налог при УСН с объектом "доходы минус расходы" (за налоговые периоды, истекшие до 1 января 2011 года)

Минимальный налог при УСН, зачисляемый в бюджеты субъектов Российской Федерации (за налоговые периоды, истекшие до 1 января 2016 года)

Минимальный налог при УСН (уплаченный (взысканный) за налоговые периоды, истекшие до 1 января 2011 года)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки труда)

Пени, штрафы и проценты по страховым взносам по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии за периоды (тариф не зависит от результатов специальной оценки труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 1), зачисляемые в ПФР на выплату страховой пенсии (тариф зависит от результатов специальной оценки условий труда)

Страховые взносы по дополнительному тарифу за застрахованных лиц, занятых на видах работ, указанных в п.п. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.13 № 400-ФЗ (список 2), зачисляемые в ПФР на выплату страховой пенсии (тариф не зависит от результатов специальной оценки условий труда)

Страховые взносы на обязательное пенсионное страхование, зачисляемые в ПФР на выплату накопительной пенсии

Страховые взносы, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды с 2002 года по 2009 год включительно)

Страховые взносы, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды с 2002 года по 2009 год включительно)

Взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации, зачисляемые в Пенсионный фонд РФ на выплату доплат к пенсии

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (взносы "на травматизм")

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии, рассчитанные с суммы дохода, не превышающей 300 000 руб. в год (за расчетные периоды, начиная с 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода менее 300 000 руб. за периоды, истекшие до 1 января 2017 года)

Страховые взносы в фиксированном размере на обязательное медицинское страхование, зачисляемые в ФФОМС (за расчетные периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату страховой пенсии (исчисленные с дохода свыше 300 000 руб. за периоды, истекшие до 1 января 2017 года)

Страховые взносы на обязательное пенсионное страхование, исчисленные исходя из стоимости страхового года, зачисляемые на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2013 года)

Страховые взносы на обязательное пенсионное страхование в размере, определяемом исходя из стоимости страхового года, зачисляемые на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2013 года)

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР на выплату накопительной пенсии

Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату накопительной пенсии (за расчетные периоды, истекшие до 1 января 2010 года)

Страховые взносы в виде фиксированного платежа, зачисляемые в ПФР на выплату страховой пенсии (за расчетные периоды, истекшие до 1 января 2010 года)

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты внутригородских районов

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городского округа с внутригородским делением

Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городов федерального значения Москвы, Санкт-Петербурга и Севастополя

Государственная пошлина по делам, рассматриваемым Верховным судом РФ (уплачивается на основании судебных актов)

Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ (уплачивается на основании судебных актов)

Прочие государственные пошлины за государственную регистрацию, а также совершение прочих юридически значимых действий

Государственная пошлина за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством РФ, зачисляемая в федеральный бюджет

Государственная пошлина по делам, рассматриваемым Конституционным судом РФ (уплачивается на основании судебных актов)

Государственная пошлина по делам, рассматриваемым в арбитражных судах (уплачивается на основании судебных актов)

Государственная пошлина за государственную регистрацию: – организаций; – физических лиц в качестве предпринимателей; – изменений, вносимых в учредительные документы организации; – ликвидации организации и другие юридически значимые действия

Государственная пошлина по делам, рассматриваемым Верховным судом РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым конституционными (уставными) судами субъектов РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым Конституционным судом РФ (уплачивается при обращении в суд)

Государственная пошлина по делам, рассматриваемым в арбитражных судах (уплачивается при обращении в суд)

Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций

Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные ст. 116, 118, п. 2 ст. 119, ст. 119.1, п. 1 и 2 ст. 120, ст. 125, 126, 128, 129, 129.1, ст. 129.4, 132, 133, 134, 135, 135.1

Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьей 129.2 НК РФ

Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях

Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт

Земельный налог с участков, расположенных в границах внутригородских муниципальных образований городов федерального значения

Акцизы на этиловый спирт из пищевого сырья (за исключением дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России

Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России

Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России

Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России

Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России

Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России

Налог на добычу полезных ископаемых на континентальном шельфе России, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами территории России

Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов)

Регулярные платежи за пользование недрами при пользовании недрами на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации

налог 048 1 12 01010 01 0000 120 (на сайте РПН указано 048 1 12 01010 01 6000 120 ) Скопировано в буфер

налог 048 1 12 01030 01 0000 120 (на сайте РПН указано 048 1 12 01030 01 6000 120) Скопировано в буфер

налог 048 1 12 01040 01 0000 120 (на сайте РПН указано 048 1 12 01041 01 6000 120) Скопировано в буфер

Доходы в виде платы за предоставление рыбопромыслового участка, полученной от победителя конкурса на право заключения договора о предоставлении рыбопромыслового участка

Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (ЕГРН)

Для чего нужны КБК

Где необходимо указать КБК

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Из чего состоит код бюджетной классификации

Согласно Порядку формирования и применения кодов бюджетной классификации Российской Федерации (утв. приказом Минфина от 06.06.19 № 85н) каждый КБК состоит из 20-ти цифр (их называют разрядами).

Разряды с седьмого по одиннадцатый используются для детализации внутри каждой группы доходов.

КБК для налогов и взносов за прошлые периоды

Бухгалтеру следует помнить одно важное правило: как только появляются новые значения КБК, прежние значения становятся недействующими, и применять их нельзя. Перечисляя налог или взнос за прошлый период, в платежке надо указать код бюджетной классификации, который актуален сейчас, а не в прошлом периоде. Именно поэтому для заполнения платежек лучше пользоваться веб-сервисом, где все необходимые обновления устанавливаются автоматически, без участия пользователя и вероятность допустить ошибку ничтожно мала.

Если же специальный КБК для платежей за прошлые периоды не предусмотрен, то актуальный код действует в отношении всех перечислений независимо от периода. Это относится, в числе прочего, к налогу на прибыль, НДС, НДФЛ и страховым взносам.

При заполнении платежек или деклараций в веб-сервисе бухгалтеру или предпринимателю не придется отслеживать все эти тонкости. При указании вида налога, периода платежа и статуса декларации сервис просто не даст указать неверные значения.

Что делать, если КБК указан с ошибкой

В теории неверно указанный в платежке код бюджетной классификации (равно как и устаревший КБК) не означает, что налог или взнос не уплачен. Это прямо следует из статьи 45 НК РФ. Но на практике инспекция и казначейство не в состоянии быстро разобраться, как отразить ошибочный платеж на лицевом счете. И до тех пор, пока платеж не будет зачтен, за налогоплательщиком останется недоимка.

Читайте также: