Карточка лицевого счета по ндс

Обновлено: 18.04.2024

Сотрудники Центрального таможенного управления ответили на вопросы участников ВЭД, связанные с использованием единого лицевого счета.

Порядок возврата излишне уплаченных пошлин, налогов и иных денежных средств.

В случае, если зачет в счет авансовых платежей излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов и иных платежей, взимание которых возложено на таможенные органы, не произведен, плательщику необходимо обращаться в таможенный орган, в котором осуществлялось декларирование.

Порядок возврата денежного залога.

В соответствии с пунктом 36 Временного порядка, возврат плательщикам денежного залога осуществляется в форме зачета в счет авансовых платежей информационной системой таможенных органов в случаях, установленных пунктом 9 статьи 67 и пунктом 9 статьи 76 ТК ЕАЭС, при поступлении в ресурс единых лицевых счетов сведений о возникновении указанных случаев без представления лицом, внесшим денежный залог, заявления о таком зачете.

Контроль за исполнением обязательств, обеспеченных денежным залогом, осуществляется таможенным органом, принявшим денежный залог.

В какой таможенный орган обращаться за возвратом авансовых платежей.

После открытия лицевого счета плательщика в ресурсе ЕЛС его администрирование осуществляют региональные таможенные управления в соответствии с местом налогового учета плательщика исходя из кода причины постановки на учет, содержащегося в отношении данного лица в Едином государственном реестре юридических лиц (первые два символа кода причины постановки на учет (далее – КПП) (ХХ**01***)), за исключением Центральной энергетической таможни, которая осуществляет администрирование плательщиков таможенных пошлин, налогов, сумма уплаченных таможенных платежей при экспорте энергоносителей, классифицируемых в отдельных позициях и подсубпозициях группы 27 ТН ВЭД ЕАЭС и отдельных подсубпозициях группы 29 ТН ВЭД ЕАЭС, которых составляет более 100 млн рублей в течение года, предшествующего началу администрирования лицевых счетов данных плательщиков в ресурсе ЕЛС.

Администрирование единых лицевых счетов в соответствии с местом налогового учета плательщика осуществляют:

- Центральное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 31, 32, 33, 36, 37, 40, 44, 46, 48, 57, 62, 67, 68, 69, 71, 76, (кроме Москвы (77) и Московской области (50), открытие счетов, которым осуществляется в заявительном порядке);

- Северо-Западное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 10, 11, 29, 35, 51, 53, 60, 83 (кроме Санкт – Петербурга (78) и Ленинградской области (47), открытие счетов, которым осуществляется в заявительном порядке);

- Южное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 01, 08, 23, 30, 34, 61, 91, 92;

- Приволжское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 02, 12, 13, 16, 18, 21, 43, 52, 56, 58, 59, 63, 64, 73, 81;

- Уральское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 45, 66, 72, 74, 86, 89;

- Сибирское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 03, 04, 17, 19, 22, 24, 38, 42, 54, 55, 70, 75, 80, 84, 85, 88;

- Дальневосточное таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 14, 25, 27, 28, 41, 49, 65, 79, 82, 87;

- Северо-Кавказское таможенное управление в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 05, 06, 07, 09, 15, 20, 26;

- Калининградская областная таможня в отношении юридических лиц, КПП которых в ЕГРЮЛ начинается с 39.

После открытия лицевого счета плательщика в ресурсе ЕЛС региональные таможенные управления в соответствии с местом налогового учета плательщика осуществляют возврат авансовых платежей юридическим лицам, использующим единый лицевой счет, на основании заявлений о возврате авансовых платежей, поданных данными лицами в соответствующие таможенные органы.

Форма заявления о возврате авансовых платежей.

Перечень документов необходимых для возврата авансовых платежей.

Согласно статье 122 Федерального закона к заявлению о возврате авансовых платежей должны прилагаться следующие документы:

- платежный документ, подтверждающий перечисление авансовых платежей;

- копия свидетельства о постановке на учет в налоговом органе, засвидетельствованная в нотариальном порядке либо заверенная таможенным органом при предъявлении оригинала документа;

- копия свидетельства о государственной регистрации, засвидетельствованная в нотариальном порядке либо заверенная таможенным органом при предъявлении оригинала документа;

- документ, подтверждающий полномочия лица, подписавшего заявление о возврате авансовых платежей, засвидетельствованный в нотариальном порядке либо заверенный таможенным органом при предъявлении оригинала документа;

- образец подписи лица, подписавшего заявление о возврате авансовых платежей, засвидетельствованный в нотариальном порядке либо заверенный таможенным органом при предъявлении оригинала документа, удостоверяющего личность лица, подписавшего заявление;

- копия документа, подтверждающего правопреемство, в случае, если заявление о возврате авансовых платежей подается правопреемником лица, внесшего авансовые платежи, заверенная нотариально либо таможенным органом при предъявлении оригинала документа;

- иные документы, которые могут быть предоставлены лицом, подавшим заявление о возврате авансовых платежей, для подтверждения обоснованности возврата (справка из банка, подтверждающая наличие счетов).

В случае необходимости заверения таможенным органом документов, указанных в частях 4-7 статьи 122 Федерального закона, необходимо наличие оригинала и копии заверяемых документов, а также наличие оригинала и копии документа, удостоверяющего личность лица, подписавшего заявление о возврате авансовых платежей.

Возврат авансовых платежей через личный кабинет.

В настоящее время возврат авансовых платежей осуществляется только при подаче письменного заявления, поданного в соответствии со статьей 122 Федерального закона.

Предоставление отчета о расходовании денежных средств, внесенных в качестве авансовых платежей.

Риски при использовании личного счета

Если предприниматель использует для бизнеса личный счет, он должен учитывать риски, с которыми может столкнуться при взаимодействии с банками и деловыми партнёрами, а также особенности налогового законодательства.

Какие сложности могут возникнуть у ИП, который использует личный счет для взаимодействия с банками и контрагентами. Почему ФНС требует использовать расчётный счёт.

Когда открываете личный счет, внимательно читайте договор. Там может быть условие, которое запрещает использовать личный счет для бизнеса (ст. 848 ГК РФ). Если в договоре нет такого положения, оно содержится в локальных нормативных актах банка.

Контрагенты

Организации редко переводят средства на личные счета и предпочитают расчетные счета. Если ФНС сочтет перевод вознаграждением за труд, плательщик должен удержать НДФЛ от этой суммы и отчитаться по формам 2-НДФЛ и 6-НДФЛ.

Этого можно избежать, если есть договор и документы первичного учета с реквизитами коммерсанта. Плательщик отмечает в платежном документе, что это перевод для ИП, как указал Минфин в письме от 21.03.2011 № 03-04-06/3-52.

Налоговая служба

Расчетный счет ИП позволяет отделить личные финансы от рабочих. ФНС контролирует поступление и переводы средств предпринимателя. Их нельзя путать с личными деньгами ИП как физлица. Если же налог начислен на все средства, бизнесмен должен доказать в судебном порядке, какая часть суммы относится к предпринимательству, а какая нет.

Если ИП не успел уплатить налоги и расчетный счет заморожен, он сможет пользоваться личным счетом.

Обратите внимание! ФНС не признает расходы, произведенные с личного счета. Предпринимателю на УСН или ОСНО сложно обосновать, что такие расходы нужны для бизнеса, даже в суде (письмо Минфина от 16.01.2015 № 03-11-11/665).

Существует проблема безопасности наличных платежей и сохранности денег. Получается, что хотя для ИП расчетный счет не обязателен, на практике оказывается, что обойтись без банковских платежей трудно.

Расчетный счет для индивидуального предпринимателя в большинстве случаев необходим, и на это есть несколько причин.

Требования банка

Есть инструкция Банка России от 30.05.2014 № 153-И, в которой разграничено понятие текущих и расчетных счетов. Текущим называется обычный счет физического лица, который не связан с частной практикой или предпринимательской деятельностью. Расчетные счета открываются юридическим лицам, предпринимателям и гражданам, которые осуществляют частную практику, для совершения операций, связанных с их деятельностью.

То есть банки против того, чтобы ИП проводил операции через обычный счет физлица. Часто в договорах на открытие счета или вклада присутствует положение о том, что клиент обязуется проводить по нему лишь операции, не связанные с бизнесом. Если это положение будет нарушено, банк вправе отказать в обслуживании. В этом случае деньги от покупателей попросту не будут зачисляться на счет.

Расчеты с контрагентами

Во-первых, расчеты между юридическими лицами / предпринимателями в наличной форме ограничены суммой 100 000 рублей. Так что на серьезные бизнес-обороты без расчетного счета выйти никак не получится. Во-вторых, потенциальные контрагенты вряд ли захотят работать с предпринимателем, который использует обычный текущий счет. Ведь перечисления на этот счет по факту будут считаться произведенными в пользу физического лица, что может иметь для плательщика налоговые последствия.

Налоги

Новые горизонты для бизнеса

Помимо решения всех указанных выше сложностей, открывая расчетный счет, предприниматель получает новые возможности. Сегодня банки предлагают клиентам не только классическое расчетно-кассовое обслуживание, но и множество современных услуг. Это эквайринг (прием оплаты банковскими картами), дистанционное обслуживание через онлайн-банк и мобильные приложения, открытие счета в иностранной валюте, выпуск корпоративных банковских карт, бухгалтерское обслуживание, составление отчетности и другие.

Есть ли минусы?

Если вы получаете крупные суммы денег, как обычное физическое лицо, а не как ИП, то будьте готовы к вопросам службы безопасности банка об источнике этих средств. В рамках борьбы с финансированием терроризма и отмыванием нелегальных доходов банк вправе прекратить подозрительные операции.

Еще минусом открытия расчетного счета для ИП можно считать дополнительные расходы. Однако сегодня на рынке есть предложения по весьма приемлемым даже для самых малых бизнесменов ценам. Некоторые банки не берут платы за открытие расчетного счета и предлагают тарифные планы с символической абонентской платой или вовсе без нее.

Какие документы собрать?

Вот уже почти 2 года действуют упрощенные правила открытия счета для индивидуального предпринимателя. Если раньше нужно было нести в банк целый комплект документов, среди которых свидетельство о регистрации ИП, уведомление о постановке на налоговый учет, выписка из реестра и так далее, то сейчас этого не требуется. Эти данные и документы будут получены банком из ИФНС.

Согласно упомянутой выше инструкции 153-И, для открытия счета в банке понадобится:

- паспорт или иное удостоверение личности ИП;

- карточка подписи предпринимателя (делается в банке, если ИП открывает счет сам);

- карточка подписей лиц, которым он доверит подписывать документы;

- документы, подтверждающие данные третьих лиц, если таковые допущены до подписи документов;

- лицензии ИП (при наличии).

Предприниматель может открыть счет лично или доверить это своему представителю, чьи полномочия подтверждены нотариальной доверенностью. Тогда карточку подписи предпринимателя нужно оформить у нотариуса.

Как выбрать банк?

Конкретные рекомендации по выбору банка дать очень сложно, ведь у каждого предпринимателя свои предпочтения. Кто-то ставит во главу угла имя и репутацию, для других важнее удобство обслуживания, для третьих — стоимость. Однако можно выделить основные моменты, на которые предпринимателю стоит обратить внимание при выборе банка:

Заключение договора

Итак, ИП решил открыть счет и определился с банком. Осталось посетить его филиал или пригласить к себе представителя, если кредитная организация предоставляет такую услугу. Если планируется поход в банк, лучше заранее оговорить время визита, чтобы не пришлось ждать. С собой следует взять необходимые документы, а также печать, если она есть.

В настоящее время уведомлять об открытии расчетного счета никакие органы не нужно. С 2014 года эта обязанность возложена на банк. В течение трех дней после того как счет ИП будет открыт, он обязан передать все сведения о счете в Налоговую службу.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее образование.

- Опыт работы в банке.

- Финансовый журналист.

- Независимый эксперт. . .

- Определение лицевого счета

- Для чего он нужен

- Примеры лицевых счетов

- Банковский

- Налогоплательщика

- Сотрудника

- Финансово-лицевой счет

- Как выглядит лицевой счет

- Как выглядит номер лицевого счета

Определение лицевого счета

Лицевой счет — это счет, предназначенный для ведения учета расчетов с частными лицами и организациями. В нем отражаются все финансовые операции, которые связаны с конкретным человеком.

Л/С есть практически у каждого физического лица, который участвует в финансовых сделках — получает зарплату, пользуется услугами сотовых операторов и интернет-провайдеров, является клиентом банков. Информация о человеке, вся его история расчетов с компанией хранится на лицевом счету.

С точки зрения самого́ клиента, лицевой счет — это один из платежных реквизитов. Например, чтобы заплатить за интернет, плательщику нужно указать свой индивидуальный номер. В банковской сфере клиенты указывают номер Л/С для получения денежного перевода.

Каждый счет имеет свой номер — комбинацию цифр, которая служит своего рода идентификацией личности плательщика. Один человек может иметь несколько лицевых счетов.

Для чего он нужен

Как следует из определения, Л/С нужен для того, чтобы сгруппировать информацию, связанную с финансовыми операциями конкретного человека или организации.

Например, лицевой счёт сотрудника нужен для учета заработной платы, подтверждения в налоговом учете затрат на оплату труда. В нем содержится информация, необходимая для начисления больничных, компенсаций, пособий.

Лицевой счет в банке отражает информацию о движении средств конкретного клиента, а также о размере долга банка перед ним: когда вы получаете зарплату на счет, банк автоматически становится вам должен эту сумму, а при проведении безналичных платежей в магазинах он за вас платит. По Л/С банк ведет учет, чтобы понимать остаток задолженности перед вами.

Примеры лицевых счетов

Что такое лицевой счёт и для чего он нужен, мы рассмотрели. Перейдем непосредственно к областям, в которых он применяется. Л/С используется во многих сферах, связанных с бюджетом: в налоговой, госструктурах, страховых компаниях, банках, пенсионных фондах и т. д.

Самые распространенные примеры счетов:

- Банковский лицевой счет.

- Л/С сотрудника.

- Счет налогоплательщика.

- Финансово-лицевой счет.

Разберемся с нюансами каждого из них.

Банковский

На банковском лицевом счете фиксируются все денежные взаимоотношения банка с клиентом. Клиентом может выступать физическое и реже — юридическое лицо. Дело в том, что по Л/С не должны проходить расчеты, связанные с предпринимательской деятельностью. Для этих целей юр.лицам открываются расчетные счета.

Физическим лицам счет открывается автоматически при заключении договора с банком на оказание какого-либо вида услуг — получение кредита, открытие вклада. Счет необходим:

- для хранения собственных сбережений и получения процентов;

- проведения переводов с участием юр.лиц;

- оплаты задолженности по кредитному договору.

Посмотреть номер счета можно в договоре.

Налогоплательщика

Л/С налогоплательщика открывается в налоговой в момент постановки на учет, одновременно с присвоением ИНН. Счет содержит информацию по начисленным и погашенным налоговым выплатам.

Важно: когда в заявлении на возврат налогового вычета просят указать номер лицевого счета налогоплательщика, указывать нужно банковский лицевой счет — на него будут переведены деньги.

Сотрудника

Этот вид лицевого счета представляет собой форму Т-54, которая называется типовой или заработной. Открывается бухгалтерией в момент принятия человека на работу. Л/с сотрудника содержит данные о начисленной з/п, сведения о дополнительных выплатах: соцпомощи, надбавкам, премиям. На основании этой информации формируется размер налоговых взносов и сумма пенсионных отчислений.

Финансово-лицевой счет

Финансово-лицевой счет связан непосредственно с оплатой жилищно-коммунальных услуг. Помимо информации о платежных операциях и лицах, проживающих в квартире, здесь содержатся сведения о само́й жилплощади: квадратура, количество комнат, адрес и т. д. Иными словами, это документ с полным перечнем данных о помещении. Номер Л/С плательщика можно посмотреть в квитанции.

Как выглядит лицевой счет

То, как выглядит лицевой счет, зависит от сферы применения. В общих чертах он представляет собой документ/выписку с необходимой информацией. Если это Л/С сотрудника, то здесь указаны:

- данные о самом работнике — его Ф. И. О., должность;

- отметки о приеме на работу/переводе/увольнении;

- отметки об использованных отпусках;

- удержания и взносы;

- в конце есть подпись бухгалтера и расшифровка.

Выписка из банковского лицевого счета будет содержать уже другую информацию: дату совершения той или иной операции, ее код, номер документа по которому она проведена, сумму и остаток по счету.

В финансово-лицевом счете прописываются данные о жилплощади: тип помещения, количество комнат, наличие удобств и технического обустройства. Здесь же указываются сведения о льготах и прочие показатели, влияющие на ставку оплаты ЖКХ. Также в финансово-лицевом счете присутствуют сведения о собственниках помещения и жильцах.

Как выглядит номер лицевого счета

Номер лицевого счета представляет собой комбинацию цифр, которая несет определенное значение. Количество символов и их расшифровка будут также зависеть от типа Л/С. Например, банковский счет состоит из 20 цифр, в которых:

- Первые три цифры (1 раздел) говорят о группе банковского баланса, иными словами, кто и для каких целей открыл счет.

- Следующие две цифры (2 раздел) дают более полную информацию о специфике расчетов.

- Цифры с 6 по 8 (третий раздел) обозначают валюту счета.

- 9 цифра (4 раздел) — это ключ. Он нужен для того, чтобы определить, корректно ли обозначен счёт при обработке компьютером.

- В следующих 4 цифрах (5 раздел) зашифрован код отделения, в котором открыт Л/С.

- Последние 7 цифр (6 раздел) — это уникальный код клиента.

Несмотря на то что структура и количество знаков в лицевых счетах разного назначения отличаются, для всех номеров будут характерны строгий порядок символов и индивидуальность.

Нововведения направлены на совершенствование нормативно-правового регулирования порядка открытия и ведения лицевых счетов для учета операций:

— администраторов доходов бюджетов, главных админист-раторов и администраторов источников финансирования дефицита федерального бюджета;

— главных распорядителей, распорядителей и получателей средств федерального бюджета;

— финансовых органов субъектов РФ (муниципальных образований);

— главных администраторов, администраторов источников финансирования дефицита, главных распорядителей, распорядителей и получателей средств бюджетов субъектов РФ (местных бюджетов).

Уточним, что правки затронули Порядок открытия и ведения лицевых счетов Федеральным казначейством и его территориальными органами, утвержденный приказом Казначейст-ва России от 7 октября 2008 г. № 7н.

Когда учреждению открывают счет

Из Порядка удалено требование о представлении копии акта об утверждении перечня подведомственных участников бюджетного процесса, если в учредительных документах не указаны их полномочия.

Также, согласно новым правилам, учреждения, деятельность которых связана только с осуществлением оперативно-розыскных мероприятий, не представляют в казначейство копии своих учредительных и регистрационных документов.

Еще одно уточнение. Обособленному подразделению открываются только те виды лицевых счетов, которые уже открыты (а не могут быть открыты, как говорилось ранее) создавшему его учреждению.

Карточка образцов подписей

Теперь в случае если администратор доходов федерального бюджета является получателем средств бюджета, то данный документ заверяется в порядке, установленном для открытия лицевого счета получателя бюджетных средств.

Несоответствие данных в документах не помешает открыть счет

Согласно новшествам (п. 2.30 Порядка), Казначейство России или его органы не станут возвращать представленные документы, если наименование участника бюджетного процесса, указанное в его учредительных документах, не совпадает с наименованием, указанным:

— в Свидетельстве о постановке на учет юридического лица в налоговом органе;

— в документе о госрегистрации юридического лица.

Речь идет о несоответствии в части прописных (заглавных) и строчных букв, наличия (отсутствия) пробелов, кавычек, скобок, знаков препинания.

Счет может быть закрыт

Произошла реорганизация учреждения

Может статься, что лицевой счет закрывают по причине реорганизации учреждения. Тогда оно должно представить в Казначейство России или территориальный орган Федерального казначейства:

— копию документа о его реорганизации (ликвидации);

— копию документа о назначении ликвидационной комиссии (с указанием в нем срока действия ликвидационной комиссии);

— Карточку образцов подписей, оформленную ликвидационной комиссией.

Что необходимо сделать для перечисления остатка средств с ликвидируемого счета

Одно из важных новшеств: если лицевые счета открыты Федеральным казначейством, их закрытие осуществляется только при отсутствии на них учтенных показателей.

Если же на закрываемом лицевом счете числится остаток, то его перечисляют на основании Заявки на кассовый расход. Ее оформляет работник, уполномоченный руководителем органа казначейства, в соответствии с реквизитами, указанными в информации главного распорядителя средств федерального бюджета (главного администратора источников финансирования дефицита федерального бюджета). Напомним, что ранее указанный документ уже в заполненном виде должен был представить в казначейство главный распорядитель средств бюджета, в ведении которого находится учреждение.

Переоформление лицевых счетов

Оно возможно для счетов учреждений субъектов РФ и муниципальных образований в случаях изменения:

— наименования учреждения, не вызванного реорганизацией и не связанного с изменением подчиненности;

— в установленном порядке структуры номеров лицевых счетов клиента;

— наименования органа Федерального казначейства, не вызванного реорганизацией.

Но только при условии, что иное не предусмотрено соглашением об осуществлении органами казначейства (которые выполняют кассовое обслуживание) отдельных функций по исполнению бюджета субъекта РФ или местного бюджета. Напомним, что данное соглашение заключается органом казначейства с высшим исполнительным органом государственной власти субъекта РФ (местной администрацией муниципального образования).

Заявление на переоформление лицевых счетов может быть составлено как единое по всем лицевым счетам, открытым данному учреждению Казначейством России или территориальным органом Федерального казначейства.

Обратите внимание: формы поправили

Корректировки коснулись сразу нескольких документов, которые оформляют учреждения и подают в органы казначейства. Это:

— Заявление на открытие лицевого счета (приложение № 2 к Порядку);

— Карточка образцов подписей к лицевым счетам (приложение № 3 к Порядку);

— Заявление на закрытие лицевого счета (приложение № 18 к Порядку);

— Отчет о состоянии лицевого счета иного получателя (приложение № 30 к Порядку).

Сроки для оповещения клиента установлены

Казначейство России или его органы по месту обслуживания учреждения не позднее третьего рабочего дня, следующего за отчетным месяцем, представляют ему отчеты о состоянии лицевого счета. До вступления в силу новшеств они предоставляли эту информацию на последний день прошедшего месяца.

Статья напечатана в журнале "Учет в бюджетных учреждениях" №11, ноябрь 2009 г.

АКЦИЯ ПРОДЛЕНА

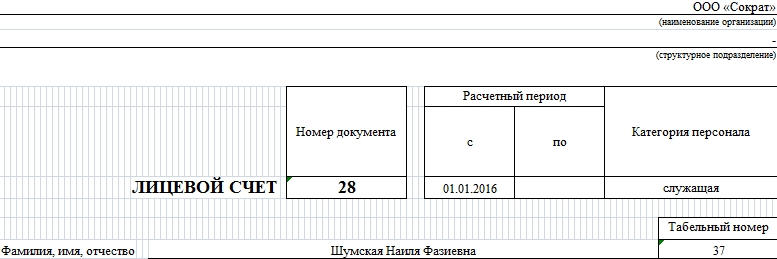

Форма Т-54 является унифицированным бланком для лицевого счета работников предприятий и организаций. Он оформляется на каждого сотрудника при приеме на работу и чаще всего применяется в больших компаниях (маленькие фирмы предпочитают использовать другие, более удобные для них бланки).

Лицевой счет по форме Т-54 является одним из самых важных документов на предприятиях, поскольку в нем указываются подробные личные сведения о сотруднике, количество отработанных часов по каждому конкретному месяцу, зарплатные начисления и удержания.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Кто оформляет Т-54

Учет лицевых счетов по заработной плате по форме Т-54 ведет специалист бухгалтерского отдела, он же ежемесячно занимается их заполнением.

Основания для заполнения формы Т-54

Для заполнения личного счета сотрудника по форме Т-54 необходимо пользоваться сразу несколькими документами. Сведения сюда вписываются на основании личной карточки работника, табеля учета рабочего времени (как в расчетно-платежную и расчетную ведомость), различного рода приказов – о трудоустройстве, увольнении, переводе, отпуске, взысканиях и поощрениях. Практически все данные, вписываемые в данный бланк, должны быть подтверждены документально.

Заполнение бланка лицевого счёта работника по форме Т-54

Часть 1

Как и любые другие учетные документы, бланк формы Т-54 включает в себя обязательную часть с реквизитами организации. Здесь в соответствующих графах нужно вписать полное наименование предприятия (с указанием организационно-правового статуса), код ОКПО (из регистрационных документов), а также структурное подразделение или отдел, к которому относится сотрудник, на которого оформляется данный лицевой счет.

Ниже вписывается номер документа, расчетный период (тут указывается дата приема на работу нового сотрудника, а в случае, если работник уже давно числится на предприятии, то первый месяц текущего года), а также категория персонала (руководитель, служащий и т.д.).

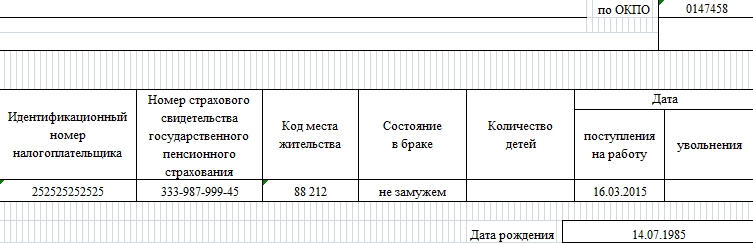

Далее нужно указать личные данные работника, на которого оформляется Т-54: его ФИО (полностью), табельный номер, присвоенный при трудоустройстве, номер ИНН, СНИЛС, код местожительства (узнать можно в территориальной налоговой службе), семейный статус, количество детей (если есть, если нет – прочерк), дату на момент трудоустройства и дату рождения.

Часть 2

Вторая и третья часть документа являются основными и включают в себя большую таблицу, содержащую 49 столбцов, в которые подробнейшим образом вписаны все сведения о работе сотрудника (в т.ч. фактически отработанном времени, начислению зарплаты, удержаниях и т.п.). Рассмотрим столбцы с 1-22.

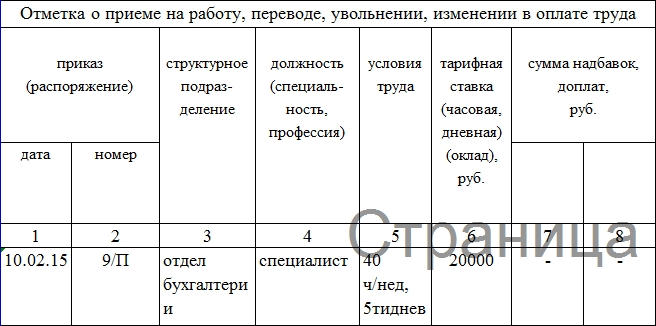

- С 1 по 8 столбцах указываются данные о приеме на работу, номер приказа о трудоустройстве, структурное подразделение, к которому относится сотрудник, условия труда (количество часов в неделю, график и т.п.), тарифная ставка (оклад или почасовая работа), а также всевозможные надбавки и премии, при наличии таковых. Если сотрудник увольняется, переводится на другое рабочее место и т.д. – это также необходимо внести в данные столбцы с обязательными ссылками на документы, послужившие основанием для этих действий.

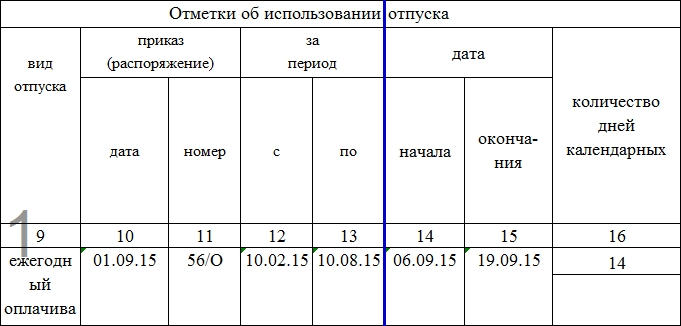

- С 9 по 16 столбцы вносится информация о количестве отпусков и их разновидностях, с указанием на приказы руководства и иные обосновывающие документы, а также точными датами отпускных периодов и общим числом календарных отпускных дней по каждому отпуску.

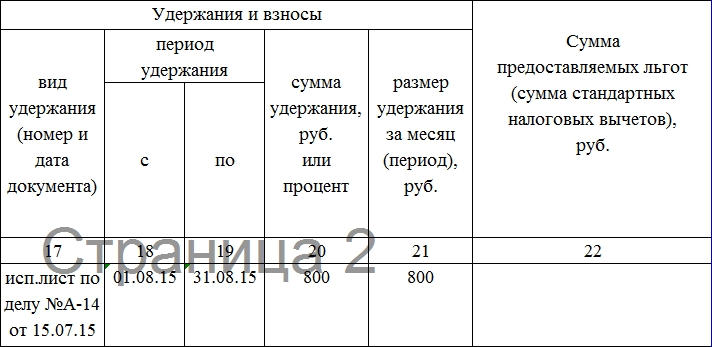

- С 17 по 21 столбцы фиксируют сведения обо всех удержаниях, принятых в отношении сотрудника (в т.ч по исполнительным листам), тоже с ссылкой на приказ, датой и суммой удержаний.

- В 22 столбец вписывается сведения о налоговых льготах (т.е. стандартного налогового вычета, если таковой имеет место быть).

Часть 3

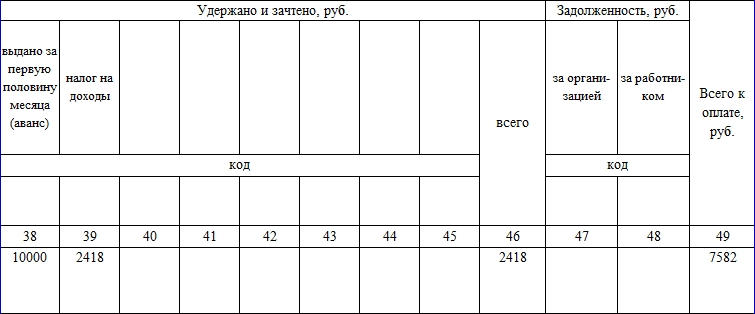

Последняя, заключительная часть формы Т-54 содержит информацию о начисления и удержаниях, произведенных в отношении сотрудника. При этом следует обратить внимание на то, что данные вносятся помесячно (т.е. построчно). Месяцы обозначаются порядковыми числами от 01 до 12 (столбец 23)

- С 24 по 27 столбец – сюда вносятся сведения о присутствии и отсутствии сотрудника на рабочем месте (общее количество часов по каждому пункту) в течение месяца;

- С 28 до 37 столбец содержит полный перечень начислений сотруднику за отчетный месяц (в т.ч. основной заработок, больничные, отпускные, премии, выплаты по материальной и социальной помощи и т.д.);

- С 38 по 46 столбцы фиксируют всевозможные удержания по работнику (в т.ч. ранее выплаченные авансы, НДФЛ и пр);

- C 47 по 48 столбцах указываются данные о задолженностях сотрудника перед организацией;

- 49 столбец включает в себя сумму начисленных к выдаче средств на основе данных, полученных из предыдущих строк, за месяц работы.

После тщательного внесения информации во все столбцы, бухгалтер, ответственный за оформление лицевых счетов, должен поставить под данным документом свою подпись с обязательной расшифровкой и датой окончательного заполнения.

Читайте также: