Как закрыть налоговый период

Обновлено: 07.07.2024

Если доходы сильно падают, долги растут и появляется убыток, то учредители часто решают закрыть свою компанию — ликвидировать ООО. Но сдать отчеты в налоговую и фонды все равно надо, а также надо подготовить ликвидационные балансы. Разберемся с составом отчетности и сроками для ее подготовки.

Что такое ликвидация ООО

Ликвидация — это процедура закрытия юрлица, при которой в ЕГРЮЛ вносят запись о том, что ООО прекращает свою работу и ликвидируется. После окончания процедуры правопреемники не получают активы и обязательства компании.

Ликвидация возможна в двух вариантах — добровольном и принудительном. Принудительная обычно проводится по судебному решению, вынесенному по инициативе одного из учредителей, налоговой или другого госоргана. Она может быть связана с нарушением закона, ошибками при регистрации, банкротством. Также налоговая может принудительно исключить ООО из ЕГРЮЛ без суда, если в реестре содержатся недостоверные сведения или компания по факту не ведет деятельность.

Добровольную учредители ООО проводят по своему решению — именно об этом виде процедуры мы поговорим подробнее.

Чтобы ликвидировать ООО в добровольном порядке, нужно:

- Провести общее собрание учредителей, принять решение о ликвидации.

- Назначить ответственных за процедуру — ликвидатора или комиссию.

- Сообщить в Федресурс, налоговую и кредиторам.

- Составить ликвидационные балансы.

- Подать сведения в ПФР.

- Рассчитаться по долгам ООО.

- Распределить между участниками ООО оставшееся имущество.

- Зарегистрировать ликвидацию в ИФНС.

Но в процессе выполнения этих пунктов ООО не должно забывать о своих стандартных обязанностях — платить зарплату и налоги, погашать долги перед контрагентами, а также сдавать отчетность. Подробнее про отчетность читайте дальше.

Сдавать ли отчеты при ликвидации ООО в 2020 году

Все отчеты, которые организация сдавала пока работала, нужно продолжать сдавать. Пока процесс ликвидации идет, делайте все в стандартном порядке. А вот отчетность за последний период, в котором работала компания, представляется в особые сроки и с изменениями в порядке заполнения.

Во время процедуры ликвидации ООО надо сдавать отчеты в несколько контролирующих инстанций — ФНС, ФСС и ПФР. Они будут ждать бухотчетность, а также отчеты по налогам и сотрудникам.

Вот полный список отчетов, которые надо сдавать:

- Декларация по прибыли, УСН, ЕНВД или ЕСХН.

- 6-НДФЛ и 2-НДФЛ.

- Декларации и расчеты по другим налогам и сборам: налог на имущество, НДПИ, водный налог, НДС и пр.

- РСВ.

- Расчет 4-ФСС.

- Персотчетность за работников: СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3, информационные сведения.

- Ликвидационные балансы.

- Отчетность в Росстат.

Штрафы за несвоевременное представление отчетов не обойдут стороной и ликвидирующихся юрлиц. Например, за налоговые декларации и РСВ сумма штрафа составит 5 % от неуплаченного налога за каждый месяц просрочки, но не меньше 1 000 рублей и не больше 30 %. Все полученные в процессе ликвидации штрафы прибавятся к обязательствам ООО, которые нужно погасить до закрытия.

Далее разберем порядок подготовки всех отчетов и правила сдачи ликвидационной отчетности в 2020 и 2021 году.

Кто подписывает отчеты при ликвидации ООО

Когда участники ООО решают ликвидировать компанию, они также решают, кому поручить руководство процедурой — назначают ликвидатора или ликвидационную комиссию. С момента назначения они получают все права и обязанности, связанные с деятельностью ООО: могут представительствовать в суде, подписывать доверенности и совершать иные юридически значимые действия.

Подписывать отчетность тоже будут ликвидаторы. Среди требований к бухгалтерскому балансу — обязательное наличие подписи руководителя. Так как с момента назначения ликвидатора он получает все полномочия по управлению ООО, то и баланс должен подписывать он (ст. 62, 63 ГК РФ).

Как сдать последнюю бухгалтерскую отчетность

Бухгалтерская отчетность одинакова для ООО на всех режимах налогообложения. Пока ликвидация идет, составлять и сдавать бухотчетность за прошедший год нужно в стандартном порядке. В пояснениях можно указать, что принято решение о скорой ликвидации.

Кроме того, понадобится дважды составить ликвидационный баланс. Первый будет промежуточным, второй — окончательным.

Промежуточный ликвидационный баланс

В приложениях к ПЛБ должна быть раскрыта информация об имуществе организации, требованиях кредиторов, результатах рассмотрения и перечне требований, которые удовлетворены по решению суда.

Ликвидационная комиссия передает ПЛБ на утверждение учредителям ООО, а затем направляет в регистрирующий орган уведомление по форме Р15016. Сам баланс сдавать никуда не нужно.

Окончательный ликвидационный баланс

После расчетов с кредиторами ликвидационная комиссия составляет окончательный ликвидационный баланс (ОЛБ). В целом порядок его подготовки аналогичен подготовке ПЛБ, но в нем отражается имущество, которое осталось после удовлетворения требований кредиторов.

После утверждения направьте ОЛБ в налоговый орган вместе с заявлением о ликвидации, документом об уплате пошлины и документом, подтверждающим сдачу сведений в ПФР (пп. б п. 1 ст. 21 Закона о госрегистрации юрлиц и ИП).

Последняя бухгалтерская отчетность

На основе ОЛБ и данных, полученных с даты его утверждения до даты ликвидации, нужно подготовить последнюю бухотчетность (ч. 3 ст. 17 Закона о бухгалтерском учете). Она составляется за неполный отчетный год — с 1 января до даты внесения в ЕГРЮЛ записи.

Срок сдачи этой отчетности законодательством не предусмотрен. Обычно ее подают в налоговую вместе с документами на регистрацию ликвидации.

Как сдать налоговую отчетность при ликвидации ООО

Ликвидируемая фирма должна сдавать все отчетные формы по налогам, которые сдавала в период своей обычной работы. Меняются только правила заполнения некоторых полей, отчетный период и дата сдачи.

Последний день для сдачи деклараций — день, предшествующий внесению в реестр записи о прекращении работы компании. Налоговый период зависит от периодичности сдачи декларации. Так, декларацию по УСН надо составить за период с 1 января до дня ликвидации. Если запись о ликвидации добавлена в реестр 26 ноября, то отчетным периодом будет 1 января — 25 ноября. Для квартальных и ежемесячных отчетов порядок определения отчетного периода практически аналогичный — с начала квартала или месяца до дня ликвидации (п. п. 2–3.4 ст. 55 НК РФ).

Если организация ликвидируется в начале года, то некоторые отчеты за текущий год нужно сдавать вместе с отчетами за предыдущие годы.

Информация в декларации указывается за те периоды, которые закончились до даты ликвидации, и за налоговый период в целом.

Сдавать ее рекомендуется после того, как закончатся все облагаемые операции: продажа имущества, расчеты с кредиторами и пр. Напоминаем, что это нужно сделать до внесения сведений о ликвидации в ЕГРЮЛ (п. 1 ст. 346.19 НК РФ, п. 9 ст. 63 ГК РФ, Письмо ФНС России от 03.08.2006 № 02-6-10/55@).

Расчет 6-НДФЛ и справки 2-НДФЛ

Эти отчеты нужно представить после окончательных расчетов с работниками, учредителями и остальными физлицами, но не позже окончания ликвидации (п. 3.5 ст. 55 НК РФ, п. 9 ст. 63 ГК РФ, Письмо ФНС России от 30.03.2016 № БС-3-11/1355@). Сведения в них попадают с начала года до момента прекращения деятельности.

Декларация по налогу на имущество и другим налогам

Сдают декларацию после того, как закончатся все облагаемые операции или объекты налогообложения. Например, при составлении декларации по налогу на имущество лучше подождать момента, когда облагаемый объект будет продан или передан участникам.

Отчетность по страховым взносам

РСВ и 4-ФСС тоже нужно сдавать при ликвидации. Их составляют после окончательного расчета с работниками, но вот дата окончания отчетного периода отличается.

Расчет по страховым взносам

РСВ нужно подготовить и сдать до составления промежуточного баланса. Расчет составляется за период с начала года до даты подачи (п. 3.5 ст. 55, п. 1 ст. 423, п. 15 ст. 431 НК РФ).

Разница между суммой страховых взносов, подлежащей уплате в соответствии с РСВ, и суммой взносов, уплаченной с начала расчетного периода, подлежит уплате в течение 15 дней со дня подачи расчета.

С 2021 года сведения о среднесписочной численности сотрудников тоже указываются в составе РСВ, поэтому они будут отражены в последнем расчете по взносам (п. 2 ст. 1, ч. 2, 3 ст. 2 Федерального закона от 28.01.2020 № 5-ФЗ).

4-ФСС нужно подать в фонд до дня подачи в налоговую заявления о госрегистрации ликвидации ООО (п. п. 1, 4, 15 ст. 22.1 Закона N 125-ФЗ). Расчет составляется за период с начала расчетного периода по день представления расчета.

Рассчитанную сумму взносов на травматизм ООО должно уплатить в течение 15 календарных дней с момента сдачи формы.

Отчетность по персонифицированному учету

После увольнения всех работников и окончательного расчета с ними, нужно сдать по ним последнюю персонифицированную отчетность. На ее подготовку отводится месяц. Отсчет начинается со дня утверждения ПЛБ на общем собрании и заканчивается в день подачи документов для регистрации факта ликвидации.

Подготовьте для ПФР следующие документы:

-

— с начала месяца подачи до дня составления. — с начала года до дня составления. — за период с начала квартала, в котором она подается, до даты составления, если в этом квартале вы перечисляли дополнительные взносы на накопительную пенсию работников. — на всех уволенных работников. В 2020 году форму нужно сдать не позднее рабочего дня, следующего за днем издания приказа об увольнении.

- Индивидуальные сведения о работниках — на каждого работника нужно передать данные, указанные в пп. 1-8 ст. 6 Закона о персучете. Их можно сдать по форме АДВ-1, дополнив СНИЛСом и фамилией из свидетельства о рождении.

В отчетность по сотрудникам включается ликвидатор и все члены комиссии, так как они тоже относятся к застрахованным.

Если не передать в ФНС документы, подтверждающие направление вышеуказанных сведений в ПФР, то в регистрации ликвидации не откажут. Но в таком случае налоговая запросит эти сведения из фонда самостоятельно, в порядке межведомственного взаимодействия.

Статистическая отчетность

Отчеты в Росстат подаются до самого прекращения существования организации в стандартном порядке. Никаких специальных форм или особенностей подготовки отчетности в процессе ликвидации и после ее окончания законом не предусмотрено.

Как сдать отчетность при ликвидации через Экстерн

Экстерн — сервис для сдачи отчетности через интернет. Через него можно отчитаться в ФНС, ПФР, ФСС, Росстат, РПН и ФСРАР. Кроме того, доступна отправка электронных заявлений и писем.

- автоматическое и своевременное обновление всех форм отчетов, деклараций, расчетов и заявлений;

- выгрузка отчетов из 1С;

- автоматическая проверка отчетов перед отправкой по утвержденным контрольным соотношениям;

- неограниченное количество выписок из ЕГРИП и ЕГРЮЛ;

- переписка и сверка с контролирующими органами;

- подробный индивидуальный график отчетности;

- автоматическое формирование платежек по данным деклараций и требований об уплате налогов.

Ответные документы от ФНС придут напрямую в систему, в налоговую за ними можно будет не ходить. Скачайте файлы на страничке документооборота и распечатайте.

Большинство проводок по приходу или расходу делаются при внесении в 1С соответствующих первичных документов. Но бывают операции, которые надо делать с определенной регулярностью, например, раз в месяц или квартал, при этом можно задать четкий алгоритм такого расчета. В этом случае нам поможет обработка Закрытие месяца, которая автоматически произведет необходимые вычисления. В данной статье на примере конфигурации 1С Бухгалтерия предприятия 8.3 будет приведена пошаговая инструкция по закрытию месяца*.

Следует отметить, что многие параметры того, как именно будет происходить закрытие месяца, задаются в настройках Учетной политики. Мы не будем рассматривать все особенности ее настройки, рекомендуем только обратить внимание на правильность ее заполнения для получения корректных результатов.

*Так как в статье будут показаны разные ситуации, рисунки не будут связаны между собой одним периодом и наименованием организации.

Операция Закрытие месяца в БП 8.3

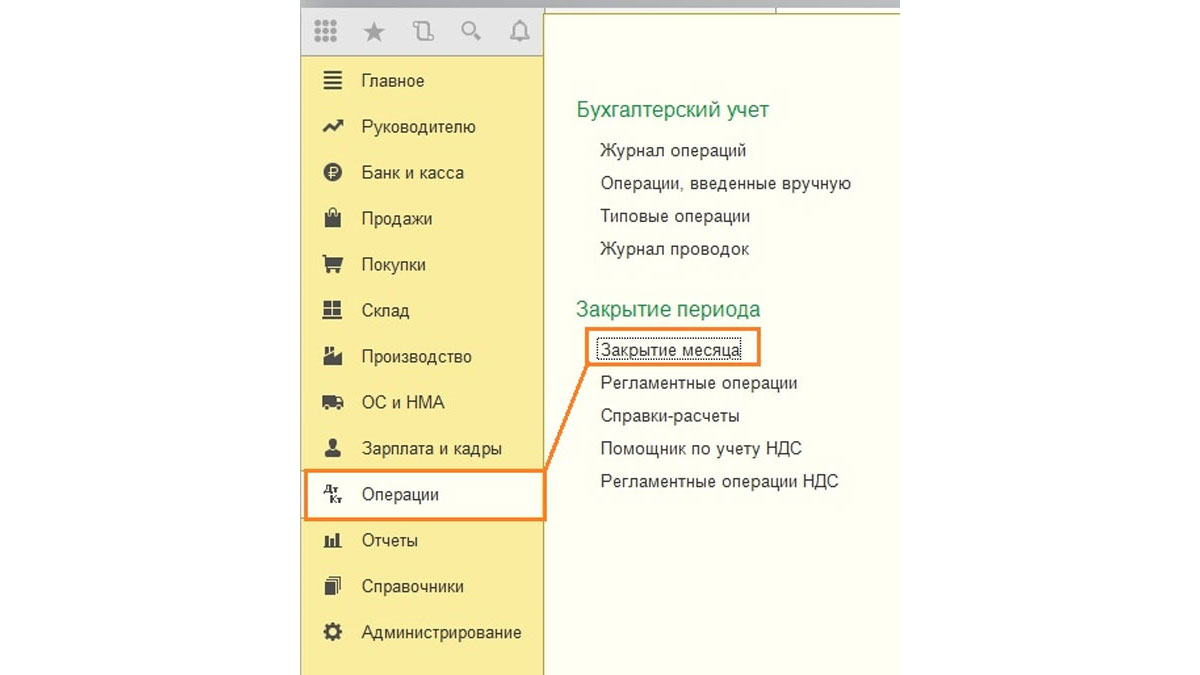

Рис.1 Операции – блок Закрытие периода – Закрытие месяца

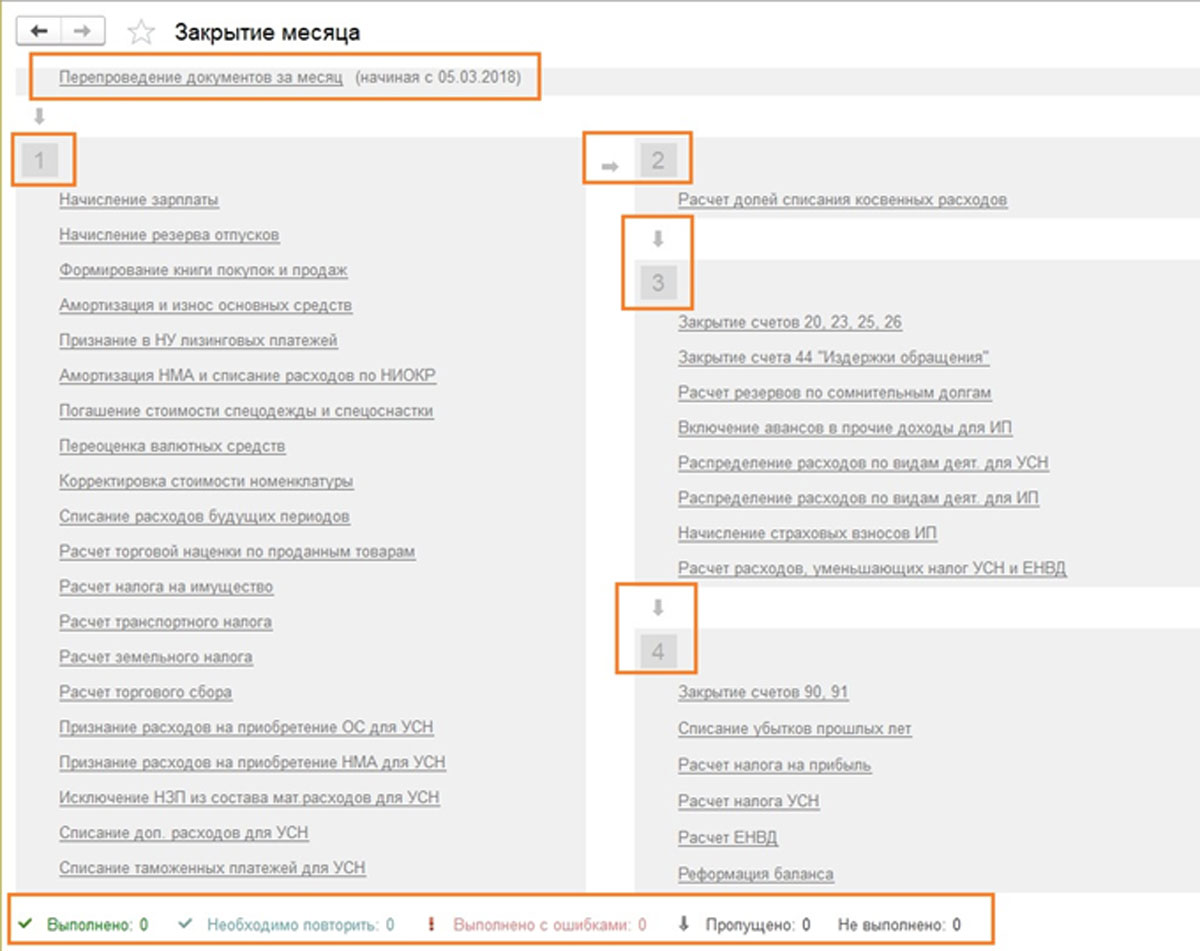

Если не задана организация или учетная политика, то можно увидеть все доступные пункты, которые могут быть при закрытии месяца. Сразу отметим, что в одной организации такая сборка быть не может, т.к. выбор вариантов зависит от системы налогообложения, настроек учетной политики и предварительно введенных первичных документов.

Рис.2 Если не задана организация или учетная политика, то можно увидеть все доступные пункты, которые могут быть при закрытии месяца

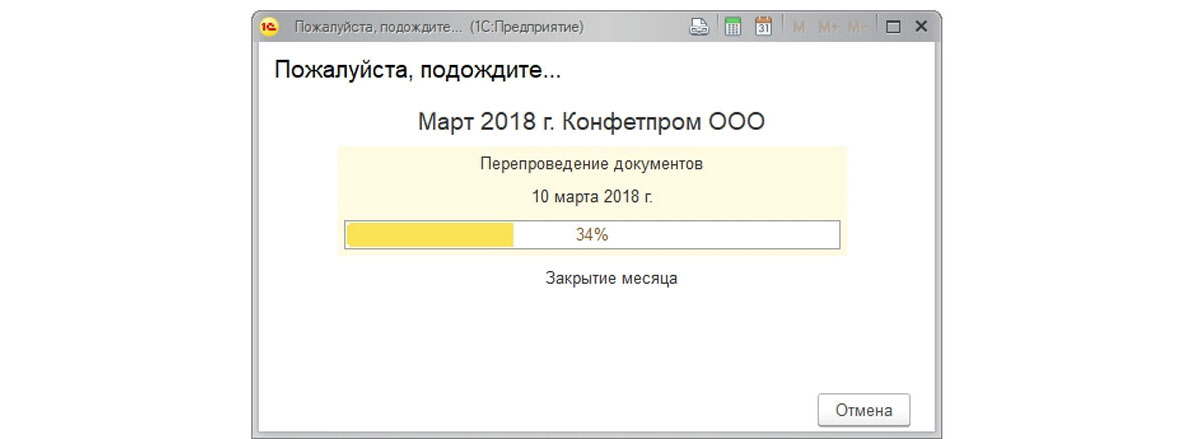

Здесь же можно предварительно отследить динамику проведения документов во времени: если задним числом перепровели какой-либо документ, перед тем, как провести закрытие месяца, программа предложит сделать перепроведение всех последующих.

На нижней панели видно подсказку по статусу выполненных операций, из которых проведенная без ошибок будет окрашена зеленым, ошибочная красным и т.д.

Сделать закрытие месяца в 1С 8.3 Бухгалтерия необходимо последней операцией за месяц. Но в списке допустимых операций можно увидеть Расчет зарплаты и регламентные документы по НДС, только обычно зарплата к закрытию месяца уже посчитана и сведена, поэтому трогать ее перепроведением не хочется. С формированием книги покупок и продаж то же самое. Что же делать?

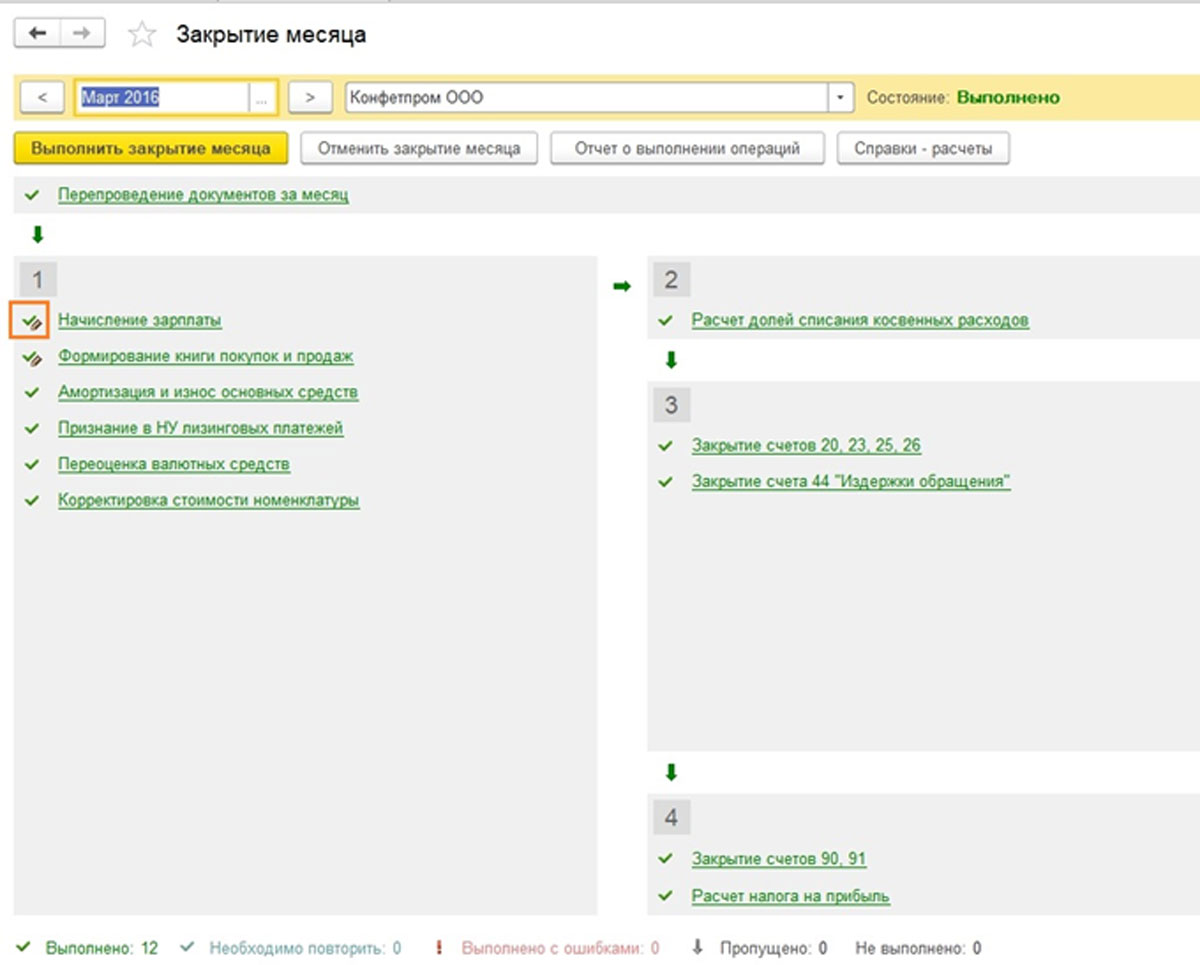

Рис.3 Исправленные вручную операции

Если начисление зарплаты не проводилось, но оклады сотрудникам установлены, при проведении месяца зарплата и взносы начислятся автоматически на основании окладов. Бывают ситуации, когда действительно не надо начислять зарплату за период. Тогда или откройте сформированную зарплату и обнулите суммы, или предварительно создайте пустой документ по начислению зарплаты.

Также следует отметить, что доступные пункты при закрытии месяца зависят от многих факторов. Например, регламентные документы по НДС появляются в конце каждого квартала, а реформация баланса в декабре. Если у предприятия нет основных средств или не надо списывать стоимость спецодежды, то такие операции и не будут в списке доступных. Как только ситуация изменится, увеличится и количество пунктов в обработке при закрытии месяца.

Рис.4 Доступные пункты при закрытии месяца зависят от многих факторов

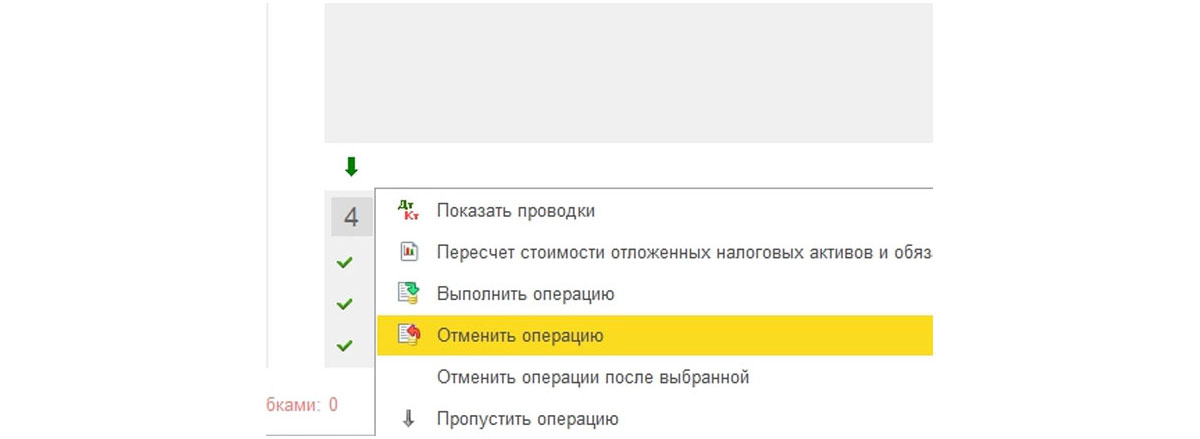

Если надо отменить закрытие месяца, для этого существует специальная кнопка. При этом операции, отмеченные как скорректированные вручную, останутся проведенными.

Рис.5 Операции, отмеченные как скорректированные вручную, останутся проведенными

Посмотрим на ситуацию, когда, несмотря на предупреждение о необходимости перепровести документы, просто отменили закрытие месяца и решили выполнить его снова. Появился ошибочный пункт по амортизации. По щелчку мыши можно вызвать контекстное меню и посмотреть ошибки.

Рис.6 Вызвать контекстное меню и посмотреть ошибки

В данном случае предлагают перепровести документы. Обратите также внимание, что операция по закрытию месяца выполняется в последний день периода, с указанием времени – 23:59:59.

Рис.7 Можно перепровести документы

Отметим, что в пределах первого блока операции провелись независимо друг от друга, но поскольку одна из них ошибочная, дальше закрытие месяца формироваться не стало.

Рис.8 В пределах первого блока операции провелись независимо друг от друга

Если решим перепровести прошлые периоды, то корректно проведенные операции изменят свой статус с Выполнено на Необходимо повторить.

Рис.9 Изменится статус с Выполнено на Необходимо повторить

Закроем месяц повторно.

Рис.10 Закроем месяц повторно

Теперь ошибок нет, а при вызове меню по каждому пункту можно посмотреть проводки или расшифровки расчетов.

Рис.11 Теперь ошибок нет, а при вызове меню по каждому пункту можно посмотреть проводки или расшифровки расчетов

Видим итоговые проводки, например, по амортизации за месяц.

Рис.12 Видим итоговые проводки, например, по амортизации за месяц

И более подробную справку-расчет.

Рис.13 И более подробную справку-расчет

Все сформированные справки-расчеты можно посмотреть по нажатию соответствующей кнопки. Есть еще кнопка Отчет о выполнении операции, она не покажет ничего нового, подробных расчетов по ней нет, только статусы операций, которые и так хорошо видны.

Рис.14 Отчет о выполнении операции

Рассмотрим отдельные виды расчетов при закрытии месяца. Проводки по начислению амортизации мы видели, они рассчитываются в зависимости от остаточной стоимости и срока полезной эксплуатации, которые были указаны по каждому основному средству.

Блок 1

Тут есть пункт Корректировка стоимости номенклатуры. Перед расчетом себестоимости сначала должна правильно рассчитаться стоимость номенклатуры. Это приобретает особенную актуальность, если материалы списываются в производство по средним ценам, а в течение периода было несколько поступлений по разным ценам. Или дополнительно к стоимости материалов были допрасходы, которые провели не сразу, а материалы уже успели списать. Тогда следует скорректировать их стоимость.

Например, за месяц было два поступления материалов (нитки швейные), количество в обоих случаях совпадает. Цена шт. в одном случае – 30 руб., во втором – 40. Средняя цена должна быть 35, но до второго поступления 10 шт. уже успели списать в производство. Тогда при закрытии месяца стоимость списанных материалов будет увеличена.

Иногда в подобной ситуации возможны сторнирующие проводки.

Рис.15 Возможны сторнирующие проводки

Блок 2

Этот блок связан с расчетом долей списания косвенных расходов. Дело в том, что согласно НК РФ некоторые расходы могут быть учтены не полностью, а в зависимости от некоторой базы. Например, иногда расходы по рекламе или представительские расходы подлежат нормированию и т.п. В 1С все подобные виды расходов считаются косвенными. Отражать их на счете 20 не следует, это может привести к ошибкам в налоговом учете. В нашем случае показан вариант, когда расходы на рекламу составили 5000 руб., а принять можно только тысячу. Справка-расчет покажет эту ситуацию.

Блок 3

Здесь мы переходим к закрытию затратных счетов. В этот момент происходит расчет себестоимости, корректировка фактической стоимости готовой продукции и корректировка

уровня себестоимости реализации. Пожалуй, это наиболее важный и объемный пункт из всех при закрытии месяца. На формирование проводок в этом случае повлияют настройки учетной политики в БУ, а также список прямых и косвенных расходов для НУ.

Отметим, что и наибольшее количество ошибок обычно возникает при закрытии именно этих счетов. Благодаря подсказкам 1С при закрытии можно найти ошибочный документ и внести исправление. Чаще всего ошибки связаны с некорректным использованием номенклатурных групп. Например, затраты отразили по одной номенклатурной группе, а выпуск продукции или реализацию провели по другой. Или какие-либо затраты должны распределяться, а для автоматического распределения не хватает данных. Например, не указали номенклатурную группу или статью затрат, или нет выручки, а она является базой. После внесения изменений следует повторно выполнить закрытие месяца.

Итоговым результатом закрытия месяца станет расчет налога на прибыль. После проведения закрытия месяца в БУ должны закрыться счета 25 и 26. 20-й может остаться на сумму незавершенного производства. Если незавершенки нет, 20-й счет тоже должен быть закрыт. По счетам 90 и 91 итогового сальдо на верхнем уровне не должно быть, а вот развернутое сальдо по субсчетам отражается в течение года.

В налоговом учете по счету 26 может быть разница на сумму косвенных расходов, которые рассчитываются во втором блоке закрытия месяца.

При реформации баланса счета 90, 91, 99 закрываются, перенося финансовый результат на счет 84. Если сальдо по сч. 84 кредитовое, получена прибыль, если дебетовое – убыток.

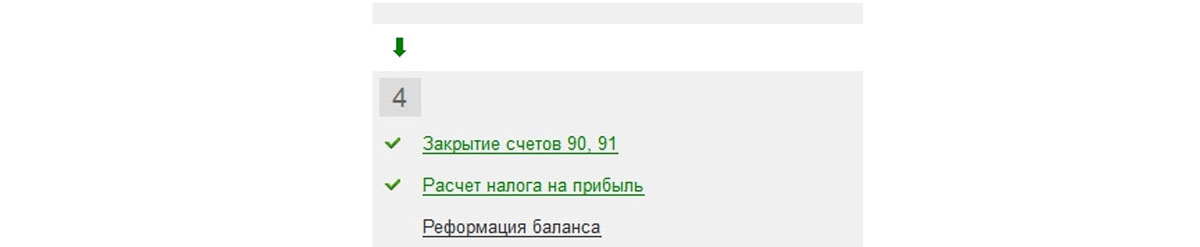

Для исправления ситуации отменяют реформацию баланса.

Рис.18 Для исправления ситуации отменяют реформацию баланса

Только эту операцию, весь месяц по остальным пунктам остается закрытым.

Рис.19 Только эту операцию, весь месяц по остальным пунктам остается закрытым

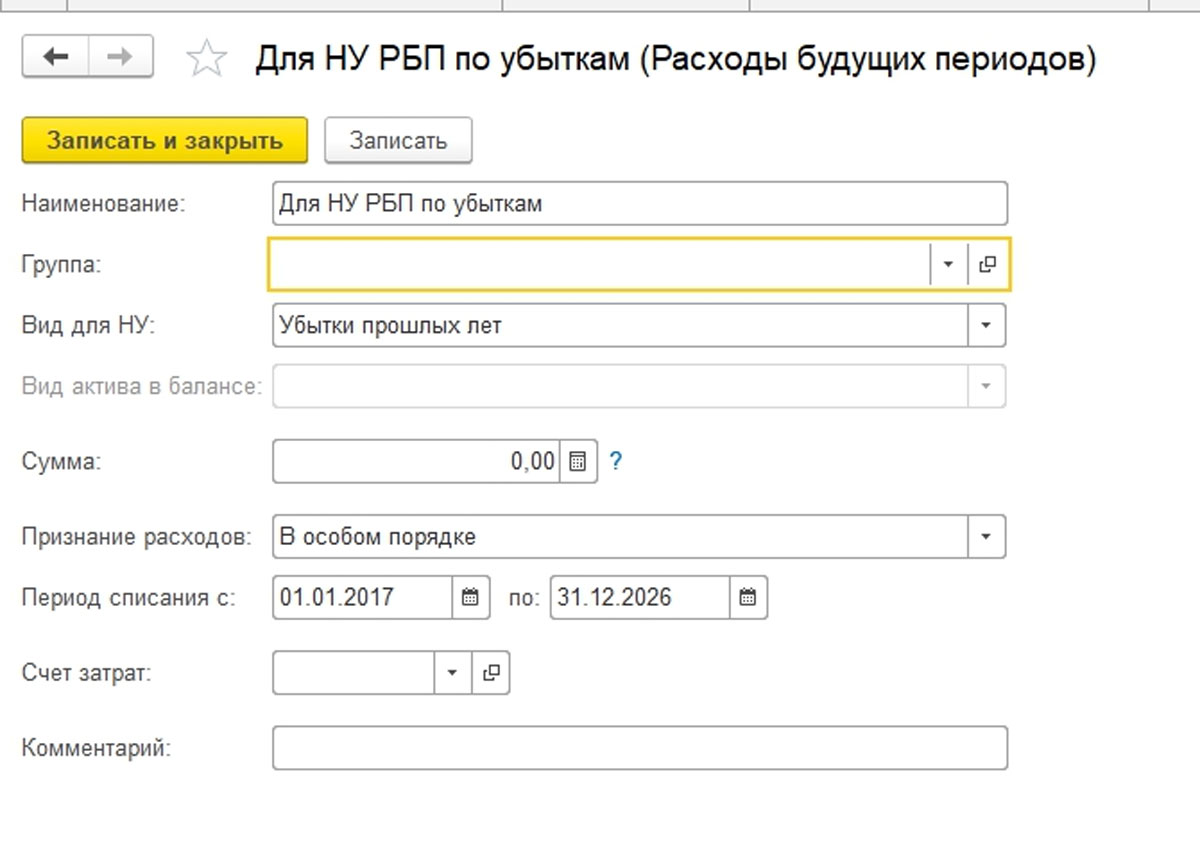

Создают ручную операцию. Согласно подсказке от 1С, в БУ по счету 09 переносим аналитику с Убыток текущего периода на Расходы будущих периодов (аналитика выбирается из справочников).

Рис.20 Аналитика выбирается из справочников

По счету 97 в НУ (БУ не меняем) записываем сумму убытка. В разных источниках упоминают разные субсчета счета 97 для этой операции, в нашем случае наиболее подходящий – 97.21. Одним из типов субконто по сч.97 могут быть подразделения, в данной операции их указывать не следует.

Рис.21 Одним из типов субконто по сч.97 могут быть подразделения, в данной операции их указывать не следует

Создаем новый вид расходов, наименование произвольное, Вид для НУ из справочника – Убытки прошлых лет. Признание расходов – в особом порядке. Задаем период списания, в нашем случае – 10 лет, начиная со следующего года. Можно в качестве подсказки указать сумму и комментарий.

Рис.22 Убытки прошлых лет

Как уже отмечалось выше, по сч.97 в БУ сумм не ставим, в НУ указываем сумму убытка. Для соответствия правилу БУ = НУ + разницы, по типу ВР ставим сумму убытка с минусом.

После этого проводим реформацию баланса.

В январе следующего года ошибок по расчету налога не будет, а в Блоке 4 закрытия месяца появится пункт о списании убытков прошлых лет. В случае получения прибыли они начнут списываться.

Рис.23 В Блоке 4 закрытия месяца появится пункт о списании убытков прошлых лет

Мы рассмотрели основные моменты при использовании обработки Закрытие месяца в 1С бухгалтерии 8.3. Следует отметить, что на нашем информационном ресурсе можно найти более подробные статьи по вопросам учета тех операций, которые участвуют в закрытии месяца, например учет ОС или спецодежды, расчет налога на имущество или прибыль, расчет себестоимости и т.д.

В рамках данной статьи мне хотелось обобщить в одном месте накопленную информацию по закрытию периода в 1С:ERP. Цель – дать консультанту, внедряющему регламентированный учет и расчет себестоимости в 1С:ERP, инструмент, с помощью которого он сможет понять, на основании чего в Закрытии месяца появляются те или иные операции, какие регистры анализирует система, какие действия должны быть выполнены по результатам.

Автор статьи: Пикурен Вера Александровна

Статью я писала на примере базы с настройками:

- Затраты – 2.2.

- Внеоборотные активы – 2.4.

- Взаиморасчеты – офлайн.

- НДС по фактическому использованию не установлен.

Начну с общей информации:

Что-то вроде этого:

Можно установить отбор по одной или нескольким организациям, либо запустить расчет сразу по всей группе компаний.

Обратите внимание, процедуры закрытия месяца представляют собой фоновое задание. Что это означает? Что вы можете запустить их на ночь (процедура обычно очень длительная), свернуть окно и заниматься другими вопросами в программе. Бывает, что такое поведение приводит к непониманию со стороны пользователей: например, бухгалтер пытается запустить закрытие периода, а система никак не реагирует на его действия. Обычно это означает, что процедура уже была кем-то запущена ранее, и до сих пор продолжается (второй раз она в этом случае не стартует).

Там же его при необходимости можно прервать.

Теперь вернемся непосредственно к списку операций Закрытия месяца. Важно понимать, что он может содержать в себе разный набор шагов от месяца к месяцу. Все зависит от того, какие документы вводились в систему.

Результат выполнения закрытия шага тоже отражается в списке:

- Зеленая галка – шаг выполнен успешно.

- Красный крест – шаг либо еще не выполнялся, либо завершен с ошибками.

Дальше рассмотрим наиболее часто встречающиеся процедуры, как на них повлиять и то, на что нужно обратить внимание. Полный список операций справочно указан в конце статьи.

Взаиморасчеты и переоценка валютных средств:

Формирование движений по данным взаиморасчетов

Движения будут формироваться в автоматическом режиме при запуске процедур закрытия периода.

Расчет авансов по покупателям и поставщикам, корректировка и добавление движений в документы расчетов с контрагентами.

Документы взаиморасчетов с актуальными движениями.

Переоценка денежных средств и финансовых инструментов.

При закрытии месяца регламентная операция формируется автоматически. В ходе ее выполнения перецениваются данные:

- Остатки безналичных денежных средств.

- Состояние расчетов с клиентами и поставщиками.

- Кредиты и депозиты.

- Денежные средства в пути.

- Движения Денежные средства – Контрагент.

- Движения Денежные средства - Доходы расходы.

- Денежные средства к выплате.

- Уведомления о зачислении валютной выручки на транзитный счет.

- Прочие расходы.

- Прочие доходы.

- Документы движения денежных средств.

- График платежей.

Автоматическая переоценка средств.

Формирование затрат:

Оформление выработки сотрудников

В ходе данного шага система проверяет необходимость отразить выработку сотрудников и было ли это уже сделано в системе.

Дальше программа анализирует остатки по тому же регистру. Если остатки есть, то это означает, что не вся требуемая выработка была оформлена, и нужно ее допровести.

Отражение зарплаты в финансовом учете

В отличие от выработки, здесь сама система ничего не будет пытаться создавать или проводить ранее созданные документы.

Автоматически документы не создаются.

Нет (только ручной ввод и проведение документа).

Начисление амортизации ОС

Документ по начислению амортизации создается автоматически.

Формирование движений по ОС и НМА

В ходе данной процедуры система выполняет актуализацию движений, для формирования которых требуются данные о начисленной амортизации и стоимости ОС и НМА, актуализируются движения в документах:

- Возврат ОС от арендатора.

- Выбытие арендованных ОС.

- Изменение параметров ОС (НМА).

- Модернизация ОС.

- Передача ОС арендатору.

- Перемещение ОС (НМА).

- Переоценка ОС (НМА).

- Подготовка к передаче ОС (НМА).

- Списание ОС (НМА).

Актуализация движений документов по ОС.

Правильные движения в документах:

- Возврат ОС от арендатора.

- Выбытие арендованных ОС.

- Изменение параметров ОС (НМА).

- Модернизация ОС.

- Передача ОС арендатору.

- Перемещение ОС (НМА).

- Переоценка ОС (НМА).

- Подготовка к передаче ОС (НМА).

- Списание ОС (НМА).

Погашение стоимости ТМЦ в эксплуатации

Автоматическое создание документа по погашению стоимости.

Расчет налога на имущество

В данном шаге система сигнализирует о необходимости расчета налога на имущество. Другие имущественные налоги (транспортный и земельный) система анализирует похожим образом.

Вторым шагом система проверяет настройки учетной политики: если в ней установлена уплата авансов по имущественным налогам, тогда в квартальные месяцы 1С будет показывать необходимость рассчитать налог на имущество.

При закрытии месяца расчет налога проходит в автоматическом режиме.

Автоматический расчет налога на имущество (при необходимости).

Распределение производственных затрат

Настройка распределения расходов

Если документы созданы не все или по введенным ранее документам обнаружена ошибка распределения, то операция отмечается как требующая выполнения.

При запуске процедуры будут сформированы недостающие документы. При этом само распределение происходит на следующем этапе.

Документы создаются с теми настройками, которые установлены у статьи расходов по умолчанию. При желании настройки могут быть изменены вручную.

Создаются недостающие документы распределения расходов.

Расчет себестоимости

Распределение затрат и расчет себестоимости

В ходе данного этапа программой выполняется актуализация движений регистров партионного учета и себестоимости, распределение доп. расходов, формируются отложенные движения по регистрам партий. Также рассчитываются доли списания косвенных расходов.

Регистр сведений задания к расчету себестоимости можно при необходимости скорректировать вручную.

В ходе расчета себестоимости выполнятся расчеты:

Автоматически формируются движения по регистрам партионного учета и себестоимости, выполняется расчет партий.

Актуальные движения по документам ТМЦ (с рассчитанными партиями, распределением дополнительных расходов и т.д.).

Распределение НДС

Расчет стоимости ОС и НМА

В результате выполнения предыдущих регламентных процедур стоимость ОС и НМА может быть пересмотрена, и соответственно, на данном шаге будут откорректированы движения документов (Перемещение ОС, изменение параметров и т.д.).

Если по принятым ОС уже были начислены налоги (на имущество или земельный), то он также будет при необходимости пересмотрен в ходе данного шага расчета.

Расчет стоимости ОС и НМА и актуализация движений.

Документы по учету ОС и НМА с актуализированными движениями.

Формирование финансового результата

Оформление документов распределения расходов

Если чего-то из списка в документе не хватает, то операция помечается как требующая выполнения, иначе операция не показывается.

Этапы оформления документов и формирования по ним движений специально разнесены на два шага, чтобы при необходимости можно было внести в документ какие-то ручные изменения.

Распределение расходов по направлениям деятельности

С точки зрения проводок затраты списываются на 90, 91 -ые счета.

Распределение доходов по направлениям деятельности

Регламентированный учет

Формирование записей книги покупок и продаж

Регистр сведений можно при необходимости корректировать вручную, регистр накопления – нельзя (только через корректировку регистров).

После выполнения данного шага программа запускает проверку соответствия сумм в счетах-фактурах и в оформленных торговых документах.

Документы программы с дописанными регистрами.

Отражение документов в регламентированном учете

На этом шаге формируются бухгалтерские проводки для новых или изменённых документов.

Формирование проводок у документов.

Документы с проводками.

Расчет курсовых разниц

Необходимость данного шага определяется системой на основании остатков по переоцениваемым валютным счетам.

При этом система делает предварительный расчет курсовой разницы по курсу на конец закрываемого периода. Если сумма отличается от того, что сейчас есть в остатках по проводкам, тогда фиксируется необходимость регламентного расчета.

Автоматический расчет курсовой разницы.

Формирование финансового результата

- Формирование финансового результата.

- Списание убытков прошлых лет.

- Расчет налога на прибыль.

- Переоценка суммы в валюте фин. Отчетности.

- Закрытие года.

Вот список этих проверок:

Остатки по счетам по бухучету и налоговому учету.

- Формирование финансового результата

- Списание убытков прошлых лет

- Расчет налога на прибыль

- Переоценка суммы в валюте фин. отчетности

- Закрытие года

Проверки операций закрытия месяца

В ходе проверок, которые я описывала раньше в статье, система также оперирует другими проверками корректности введенных данных (до расчета каждого шага и после расчета).

В справочнике список проверок сгруппирован по смыслу. В каждом элементе описано, что именно будет проверяться.

Обычно описание довольно информативно.

Также можно настроить выполнение каждого шага проверки в автоматическом режиме (например, если документооборот большой, и оставлять все выявленные ошибки непосредственно до закрытия месяца опасно).

При выполнении процедур закрытия периода проверки будут выполняться в любом случае.

Сразу паниковать не надо, потому что часто после обновления анализируются старые данные в уже закрытых периодах, которые к настоящему времени уже были скорректированы. Так что можно просто удалить записи ошибок за старые периоды и запустить закрытие периода за текущий месяц. Если проблема реально есть, то система ее снова диагностирует, и вот тогда уже надо будет разбираться. Просто игнорировать надписи с ошибками нельзя.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В феврале 2020 года закрылось одно обособленное подразделение, которое не было выделено на отдельный баланс.

Каков порядок предоставления налоговой декларации по налогу на прибыль организаций за 2020 год по закрытому обособленному подразделению?

Рассмотрев вопрос, мы пришли к следующему выводу:

Налоговую декларацию по налогу на прибыль организаций за 2020 год по закрытому обособленному подразделению в рассматриваемой ситуации следует представить в налоговый орган по месту нахождения головной организации (в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения).

В Приложении N 5 к Листу 02 Декларации по реквизиту "Расчет составлен (код)" следует указать код "2".

Обоснование вывода:

Налогоплательщики независимо от наличия у них обязанности по уплате налога на прибыль организаций (далее также - Налог) и (или) авансовых платежей по Налогу, особенностей исчисления и уплаты Налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено п. 1 ст. 289 НК РФ, соответствующие налоговые декларации в порядке, определенном указанной статьей (п. 1 ст. 289 НК РФ).

Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям (п. 5 ст. 289 НК РФ).

Приказом ФНС России от 23.09.2019 N ММВ-7-3/475@ утверждены форма декларации по налогу на прибыль организаций (далее - декларация), порядок ее заполнения (далее - Порядок), а также формат представления в электронной форме.

Согласно п. 1.4 Порядка организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговый орган по месту своего нахождения Декларацию, составленную в целом по организации с распределением прибыли по обособленным подразделениям в соответствии со ст. 289 НК РФ или по обособленным подразделениям, находящимся на территории одного субъекта Российской Федерации, при уплате налога на прибыль в соответствии с абзацем вторым п. 2 ст. 288 НК РФ (группа обособленных подразделений).

В налоговый орган по месту нахождения обособленного подразделения организации представляют Декларацию, включающую в себя Титульный лист (Лист 01), подраздел 1.1 Раздела 1 и подраздел 1.2 Раздела 1 (при уплате в течение отчетных (налогового) периодов ежемесячных авансовых платежей), а также расчет суммы налога (Приложение N 5 к Листу 02), подлежащей уплате по месту нахождения данного обособленного подразделения.

Приложение N 5 к Листу 02 "Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения" заполняется налогоплательщиком по организации без обособленных подразделений и по каждому обособленному подразделению, включая закрытые в текущем налоговом периоде, или группе обособленных подразделений. Количество расчетов зависит от количества обособленных подразделений или групп обособленных подразделений (п. 10.1 Порядка).

В случае принятия организацией решения о прекращении деятельности (закрытии) своего обособленного подразделения (далее - закрытое обособленное подразделение) уточненные Декларации по указанному обособленному подразделению, а также Декларации за последующие (после закрытия) отчетные периоды и текущий налоговый период представляются в налоговый орган по месту нахождения организации, а по организации, отнесенной к категории крупнейших налогоплательщиков, - в налоговый орган по месту её учета в качестве крупнейшего налогоплательщика.

При этом в Титульном листе (Лист 01) по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП по месту нахождения организации (по месту учета в качестве крупнейшего налогоплательщика).

По реквизиту "ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения" указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения (п. 2.7 Порядка).

В рассматриваемой ситуации на момент наступления срока представления Декларации за 2019 год организация снята с учета по месту нахождения обособленного подразделения.

В письмах Минфина России от 05.03.2007 N 03-03-06/2/43, от 11.12.2006 N 03-03-04/2/259 разъясняется, что прекращение обязанности по уплате Налога и Налога в виде авансовых платежей по ликвидированному обособленному подразделению и представлению соответствующих налоговых деклараций наступает в том отчетном периоде, в котором налоговый орган уведомил о снятии с учета организации по месту нахождения ликвидированного подразделения.

С учетом приведенных разъяснений Минфина России в постановлении Восемнадцатого ААС от 03.07.2018 N 18АП-7445/18 судьи указали, что в случае, если организация получает уведомление о снятии с учета обособленного подразделения до наступления обязанности по представлению Декларации за тот отчетный (налоговый) период, в котором принято решение о ликвидации, то Декларация за этот период в налоговый орган по месту нахождения ликвидированного обособленного подразделения уже не представляется .

Таким образом, по нашему мнению, в рассматриваемой ситуации Декларация по обособленному подразделению за 2019 год представляется в налоговый орган по месту нахождения головной организации (смотрите также письма УФНС России по г. Москве от 23.12.2009 N 16-15/136058, от 15.04.2009 N 16-15/36239). На наш взгляд, в такой Декларации в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения.

В Разделе 1 Деклараций по закрытому обособленному подразделению указывается код по ОКТМО муниципального образования, на территории которого находилось закрытое обособленное подразделение (п. 4.5 Порядка).

Соответственно, в рассматриваемой ситуации за налоговый период 2019 года в налоговый орган по местонахождению организации будет необходимо предоставить две Декларации: по закрытому обособленному подразделению и головной организации.

Поскольку Декларация по обособленному подразделению будет представляться за период, в котором данное подразделение действовало, полагаем, что Приложение N 5 к Листу 02 Декларации следует предоставить с кодом "2", а не "3" по реквизиту "Расчет составлен (код)" (п. 10.2 Порядка).

За отчетный период 1 кв. 2020 года в налоговый орган по месту нахождения головной организации также будет необходимо представить две Декларации: по закрытому обособленному подразделению (в такой Декларации в титульном листе по реквизиту "по месту нахождения (учета) (код)" указывается код "223", а в верхней его части указывается КПП, который был присвоен организации налоговым органом по месту нахождения закрытого обособленного подразделения) и по головной организации.

Полагаем, что в отношении закрытого обособленного подразделения в Приложении N 5 к Листу 02 Деклараций за отчетный период 1 кв. 2020 года нужно будет указывать код "3" по реквизиту "Расчет составлен (код)" (п. 10.2 Порядка).

Рекомендуем также ознакомиться с материалом:

- Вопрос: Было закрыто единственное обособленное подразделение, находящееся в Московской области. Отчетными периодами для организации признаются первый квартал, полугодие и девять месяцев календарного года. Авансовые платежи и ежемесячные авансовые платежи организацией не уплачиваются по причине убытка. На настоящее время налоговые декларации за девять месяцев 2018 года не представлены в налоговые органы. При этом в октябре было получено уведомление о снятии с учета организации по месту нахождения ликвидированного обособленного подразделения. В какой налоговый орган представляются налоговые декларации по закрытому обособленному подразделению? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2018 г.).

19 марта 2020 г.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Читайте также: