Как удержать с водителя штраф за нарушение пдд

Обновлено: 02.07.2024

Мы автобусное предприятие. В наш адрес приходят штрафы ЦАФАП за проезд на красный. За повторность предусмотрено 5000 руб., а водители постоянно меняются и получается, что водитель совершил впервые на данном автобусе. Как удержать 5000 руб. штраф с водителя, если им совершенно административное правонарушение впервые?

Ответы на вопрос:

В МВД считают, что эксперимент по внедрению камер себя оправдал и его следует продолжить. Так, к 2014 г. в одной только Москве планируют установить 800 камер (сейчас их около 30)

В МВД считают, что эксперимент по внедрению камер себя оправдал и его следует продолжить. Так, к 2014 г. в одной только Москве планируют установить 800 камер (сейчас их около 30)

Да, можно. Собственник автомобиля освобождается от административной ответственности, если он подтвердит, что в момент фиксации нарушения за рулем был кто-то другой.

на имя вышестоящего должностного лица того отдела ГИБДД, сотрудник которого выписал постановление об административном правонарушении;

в вышестоящий орган ГИБДД;

в районный суд по месту нахождения этого отдела ГИБДД.

К заявлению необходимо приложить документы, подтверждающие, что в день нарушения машину использовал конкретный водитель (к примеру, путевой лист).

Можно ли удержать сумму штрафа из зарплаты водителя?

Вполне. Ведь работник обязан возместить работодателю причиненный ему прямой действительный ущерб. К такому ущербу относятся, в числе прочего, и суммы штрафа, уплаченного работодателем из-за совершения работником административного правонарушения.

В нашем случае водитель несет ограниченную материальную ответственность — в пределах своего среднего месячного заработка.

Если не издать распоряжение об удержании с водителя суммы штрафа в месячный срок со дня получения штрафной квитанции, взыскать ее можно будет только через суд.

Обязана ли организация удерживать сумму ущерба?

Вовсе нет. Привлечение работника к материальной ответственности — это право, а не обязанность работодателя. Руководитель может полностью или частично отказаться от взыскания ущерба с виновного работника.

На мой взгляд, наиболее простой способ удержания 5000 рублей - лишение премии. Это будет вполне законно, поскольку водитель не качественно выполнил свою работу-допустил нарушение ПДД.

Игорь Евгеньевич, мы обращались и вышестоящему должностному лицу ГАИ и в суд, оставляют без изменений и на водителя не "перекидывают" как Вы говорите, ссылаясь на то, что водитель исполнял свои трудовые обязанности. А не ехал по личным нуждам на этом автобусе, поэтомуштраф подлежит уплате собственником-то есть транспортным предприятием. Что делать в этом случае? Будет ли законным приказ об удержании даже 20% зп каждый месяц при "живом" решении суда?!

Ответы на уточнение:

Есмотря на то что в описанной ситуации ПДД нарушил водитель, административную ответственность в подобном случае понесет именно собственник транспортного средства, то есть организация. Это правило установлено в ч. 1 ст. 2.6.1 КоАП РФ. Как гласит названная норма, к административной ответственности за правонарушения в области дорожного движения (в случае их фиксации работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото-и киносъемки, видеозаписи, или средствами фото-и киносъемки, видеозаписи) привлекаются собственники (владельцы) транспортных средств. Тогда как согласно определению, данному в п. 1.2 Правил дорожного движения* (1), водитель — это лицо, управляющее транспортным средством. Причем о праве собственности на транспортное средство как о квалифицирующем признаке водителя речь здесь не идет.

Исходя из сказанного можно сделать вывод, что водителем признается любое лицо, севшее за руль: не только водитель, сдавший экзамены на право управления каким-либо видом транспортного средства и получивший соответствующее удостоверение, но и лицо, у которого удостоверение было изъято в установленном законом порядке за ранее допущенное нарушение пунктов ПДД, лицо, не имевшее либо лишенное права управления соответствующим видом транспортного средства, а также лицо, обучающее вождению на учебном транспортном средстве с двойным управлением.

Примечание. Административный штраф является денежным взысканием, выражается в рублях и в полном объеме зачисляется в бюджет (ч. 1, 5 ст. 3.5 КоАП РФ).

Итак, организация, являясь собственником транспортного средства, выступает субъектом правонарушения в области ПДД, поскольку в ч. 1 ст. 2.6.1 КоАП РФ указан специальный субъект ответственности — собственник транспортного средства (абз. 8 вопроса 10 Обзора законодательства и судебной практики Верховного суда Российской Федерации за первый квартал 2010 года, утвержденного Постановлением Президиума ВС РФ от 16.06.2010). Поэтому административный штраф должна уплатить организация (ч. 1 ст. 32.2 КоАП РФ).

Отметим, что согласно ч. 2 ст. 2.6.1 КоАП РФ организация может быть освобождена от административной ответственности, если докажет, что в момент фиксации административного правонарушения транспортное средство находилось во владении или в пользовании другого лица либо к данному моменту выбыло из обладания организации в результате противоправных действий других лиц.

Приговор суда можно оспорить в течение 10 суток со дня вынесения судебного решения,

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

- удержать сумму штрафа (ст. 238 ТК РФ),

- не удерживать сумму штрафа (ст. 240 ТК РФ).

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

- месячный срок истек;

- работник не согласен добровольно возместить причиненный работодателю ущерб;

- сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок;

- работник обязался возместить ущерб добровольно, но до полного погашения долга уволился и отказался выплачивать долг.

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

- Роструд утверждает, что организация имеет право взыскать с работника прямой действительный ущерб, к которому относятся и штрафы (Письмо Роструда от 19.10.2006 N 1746-6-1).

- Многие суды приходят к выводу, что штраф не является прямым действительным ущербом, поэтому работник не обязан его возмещать (Апелляционное определение ВС Республики Татарстан от 01.04.2013 по делу N 33-3688/2013, Апелляционное определение Московского городского суда от 14.09.2012 по делу N 11-20881, Апелляционное определение Новгородского областного суда от 18.07.2012 по делу N 2-247/12-33-1059, Апелляционное определение ВС Республики Саха (Якутия) от 22.05.2013 N 33-1779/2013 и др.).

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

- У работника возникает экономическая выгода (натуральный доход) в виде освобождения от обязанности возместить прямой действительный ущерб в сумме неудержанного штрафа (ст. 41 НК РФ). Доход подлежит обложению НДФЛ (Письма Минфина РФ N 03-04-05/1660 от 20.01.2016, от 22.08.2014 N 03-04-06/42105, от 12.04.2013 N 03-04-06/12341, от 10.04.2013 N 03-04-06/1183, от 08.11.2012 N 03-04-06/10-310).

- У работника не возникает дохода, так как к ответственности привлечена организация как владелец транспортного средства (Письмо ФНС РФ от 18.04.2013 N ЕД-4-3/7135@, Письмо Минфина РФ от 02.12.2020 N 03-04-07/105532).

Если вы примете решение удержать налог, то для целей учета НДФЛ:

- дата получения дохода — день прощения ущерба (дата распоряжения, приказа о прощении) (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ — дата первой по времени денежной выплаты в пользу работника (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ — день, следующий за днем выплаты работнику (п. 6 ст. 226 НК РФ).

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

Как провести штраф ГИБДД в 1С 8.3

Начисление штрафа

В Организацию поступило Постановление об административном правонарушении в отношении ПДД.

07 мая Постановление вступило в силу.

08 мая оплачен штраф ГИБДД.

13 мая получено согласие работника на возмещение ущерба, нанесенного Организации.

20 мая внесена работником в кассу сумма возмещения.

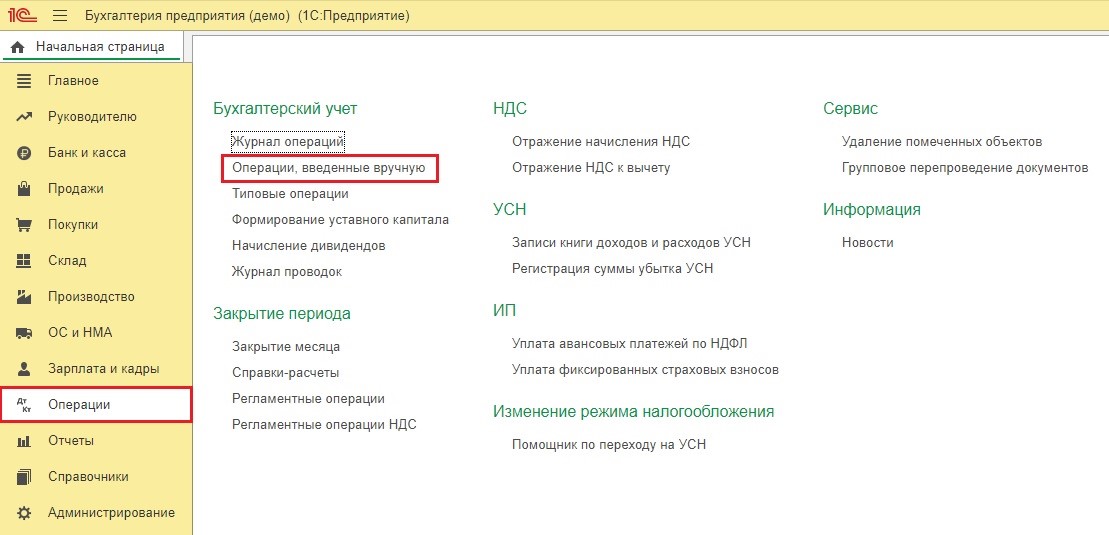

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

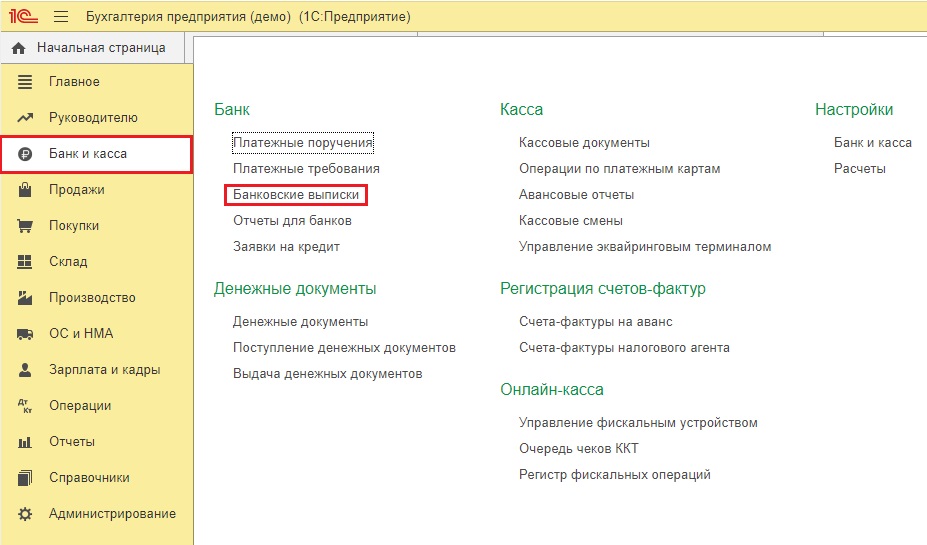

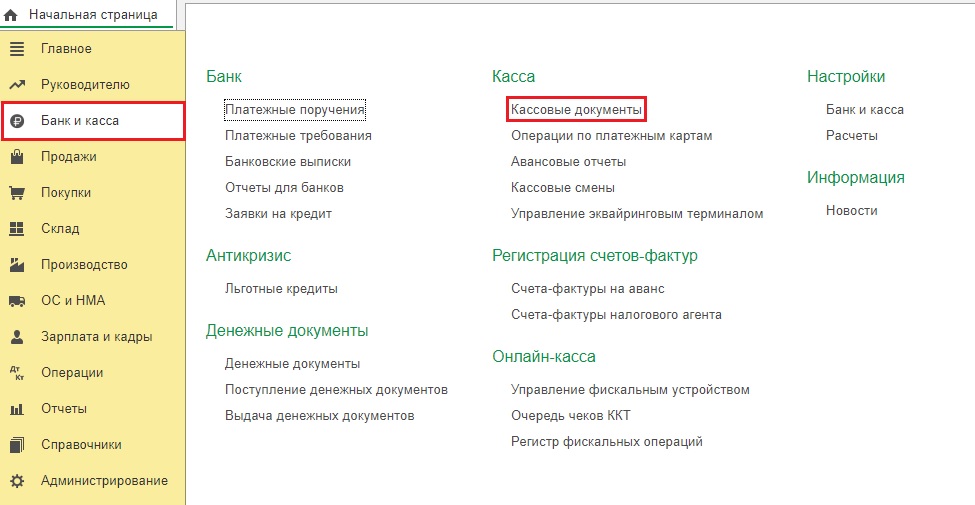

Уплата штрафа в ГИБДД

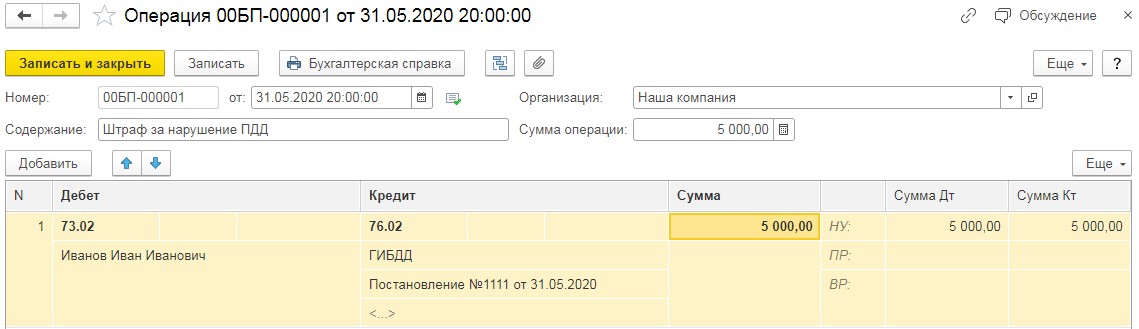

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание .

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

- Статья расходов — Прочие расходы;

- Вид движения — Прочие платежи по текущим операциям.

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную .

![]()

В документе укажите:

- от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

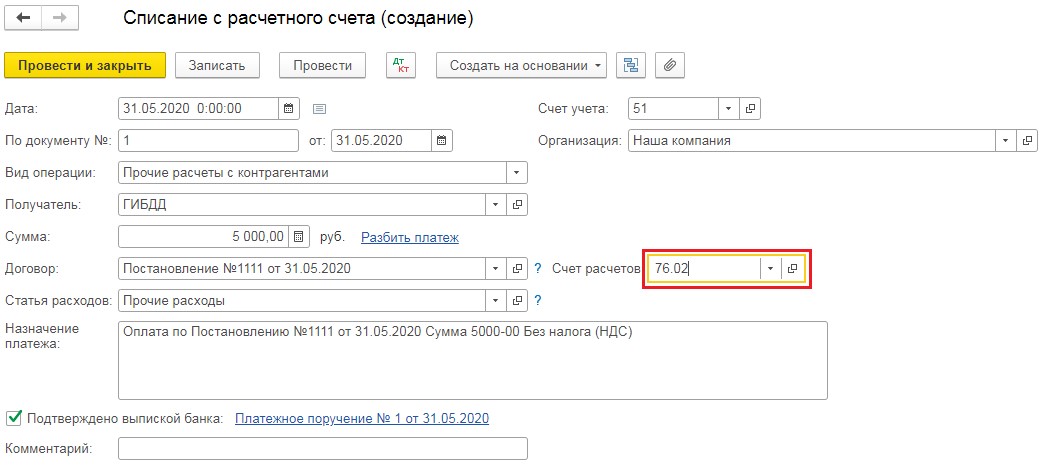

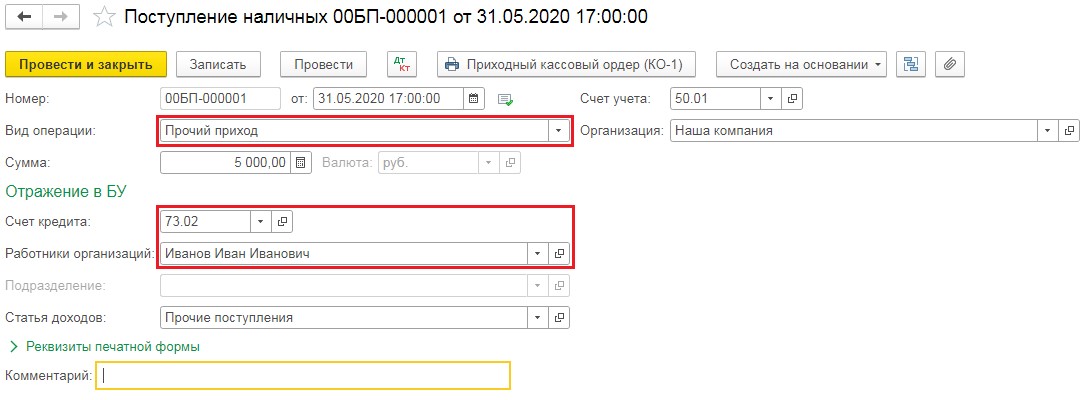

Внесение работником суммы штрафа в кассу предприятия

![]()

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

- Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров:

- Вид движения — Прочие поступления по текущим операциям.

Удержание НДФЛ в случае отказа от возмещения штрафа

![]()

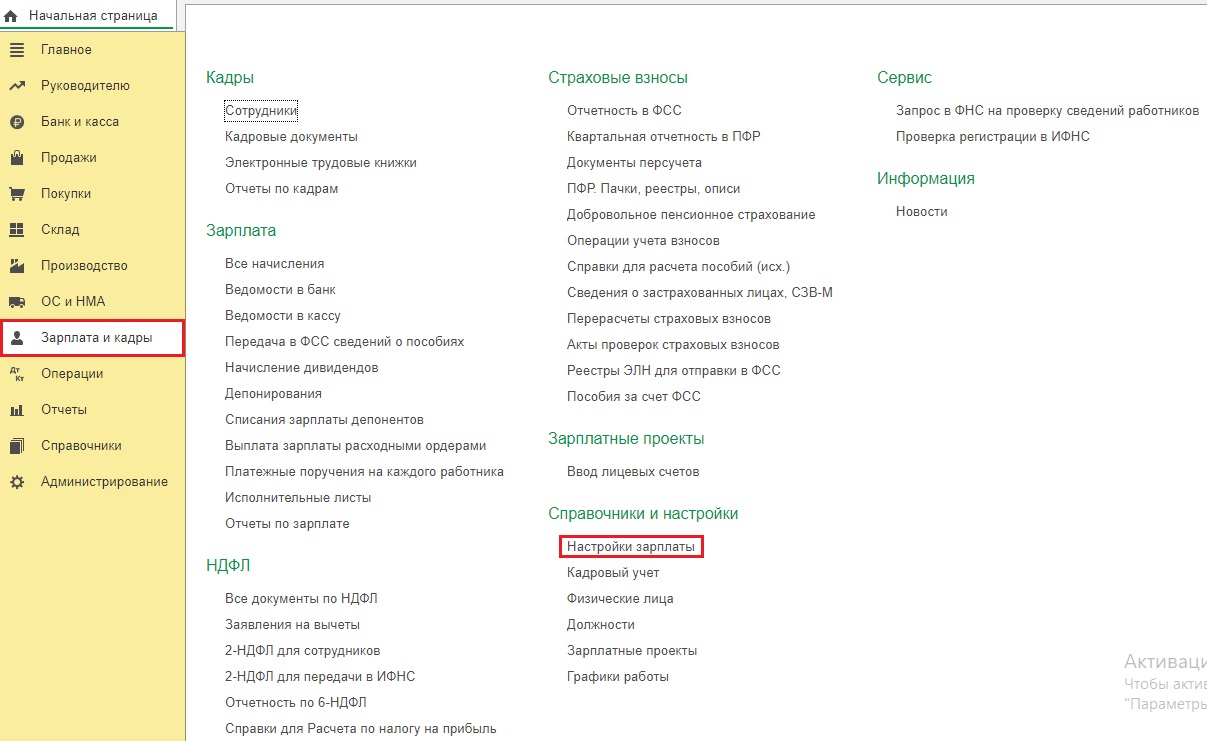

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать .

![]()

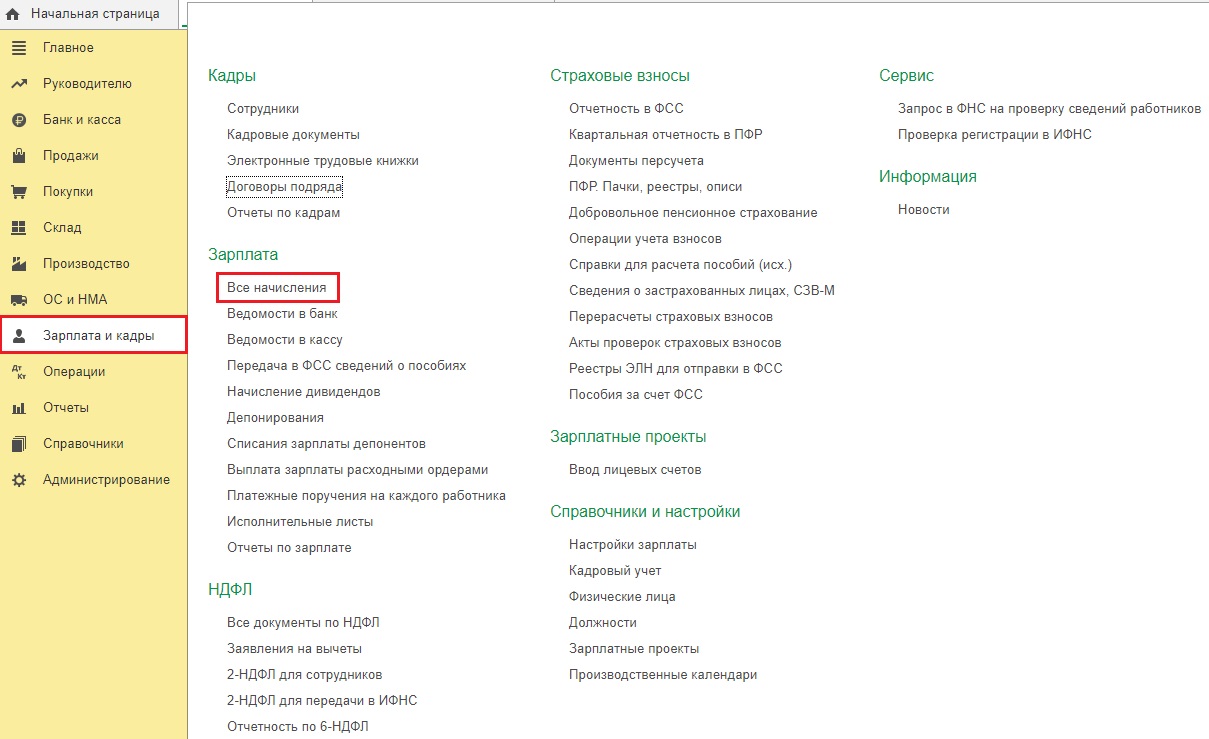

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты .

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

Штраф ГИБДД — проводки в 1С 8.3

![]()

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Специалисты ведомства в Письме от 10.04.2019 N 14-2/В-260 отметили, что.ФНС России в Письме от 03.09.2019 N БС-4-11/17598@ напомнила о.С 01.10.2018 для участия в электронных торгах, где требуется обеспечение.С 01.10.2018 для участия в некоторых видах электронных торгов организация-поставщик.

Карточка публикации

(6 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (3)

Спасибо за внимание к нашему материалу и такой обстоятельный аргументированный комментарий. Вопрос со штрафами ГИБДД действительно неоднозначный до сих пор.

В соответствии с письмом Роструда от 19.10.2006г. № 1746-6-1, штрафы считаются прямым действительным ущербом предприятия и могут быть списаны с сотрудника. Для этого в фирме необходимо выпустить нормативный акт не позднее 30 дней с даты уплаты штрафа организацией. Также сотрудник может самостоятельно проявить желание погасить ущерб. Нужно лишь написать заявление.

Если в течение 30 дней нормативный акт так и не издан либо сотрудник не согласен с тем, что он должен оплачивать штраф, взыскать средства можно исключительно в судебном порядке.

Необходимо отметить, что работодатель может не удерживать эти средства у работника. Это указано в 240 статье Трудового законодательства нашей страны.

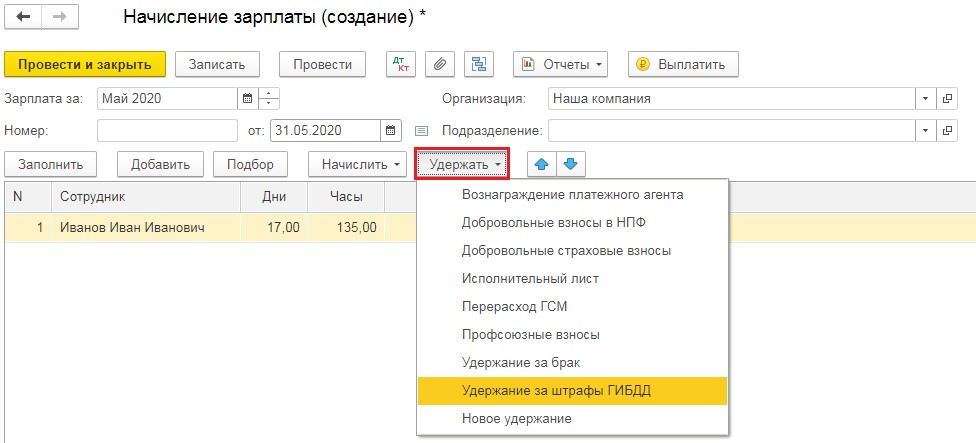

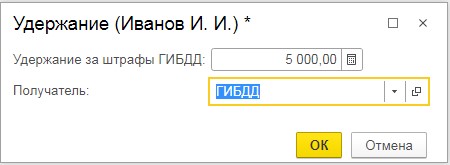

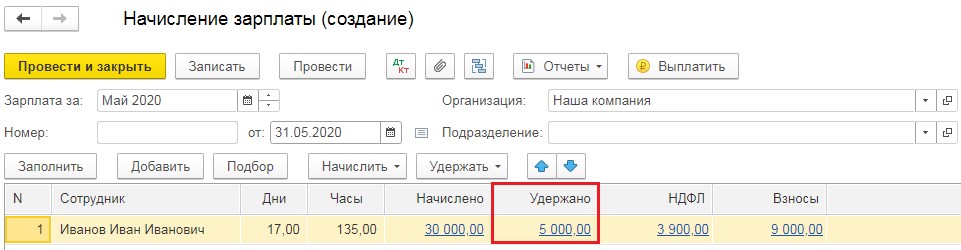

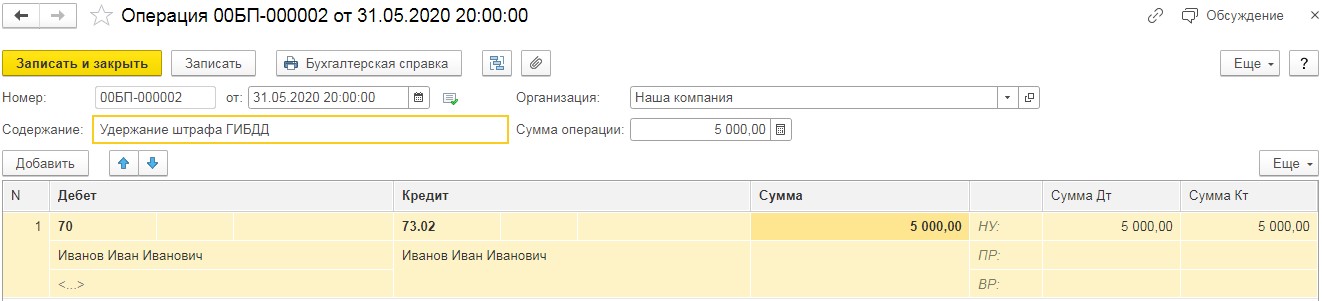

Рассмотрим, каким образом совершается удержание штрафа с работника в программе 1С.

Отображение взыскания штрафа в 1С: Бухгалтерии 8, ред. 3.0

![]()

![]()

![]()

![]()

![]()

Это можно осуществить или выгрузив сведения из банк-клиента и загрузив их в выписку, нажав на клавишу "Загрузить", или введя информацию, основываясь на созданном до этого платежном поручении. При внесении списания необходимо отследить счет взаиморасчетов с контрагентом. Необходимо указать 76.02.

![]()

Затем перейдем к задолженности работника перед организацией. Он может погасить ее, внеся средства в кассу либо на расчетный счет или же путем удержания денег из зарплаты. Для этого нужно написать заявление либо должен существовать нормативный акт предприятия.

Рассмотрим в качестве кассовой операции.

![]()

![]()

Если работник решил, что деньги лучше удержать из его зарплаты, он обязан написать письменное заявление. Затем нам нужно рассчитать, можем ли мы удержать долг из зарплаты за 30 дней или сумму понадобится разделить.

![]()

![]()

![]()

![]()

![]()

![]()

![]()

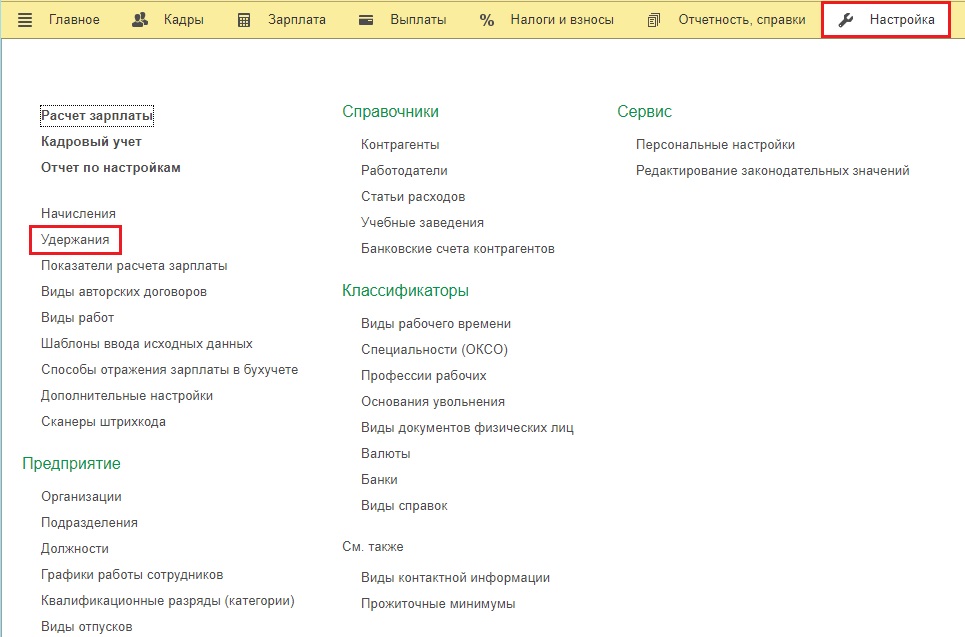

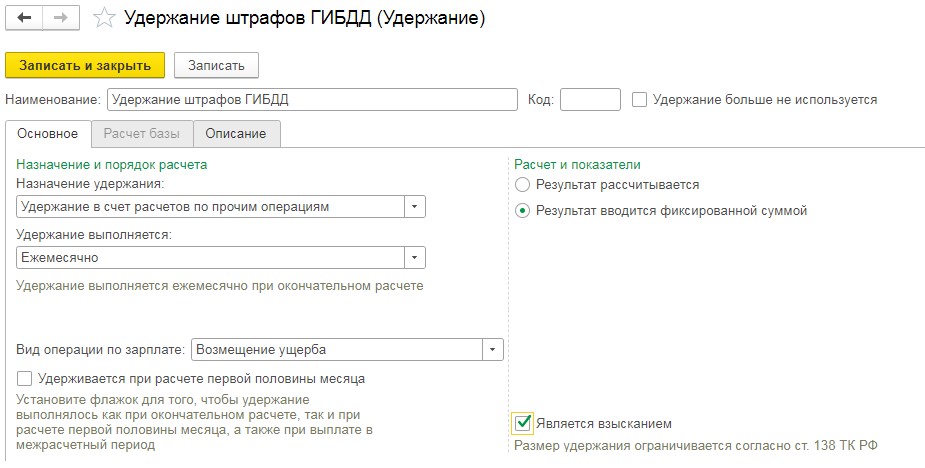

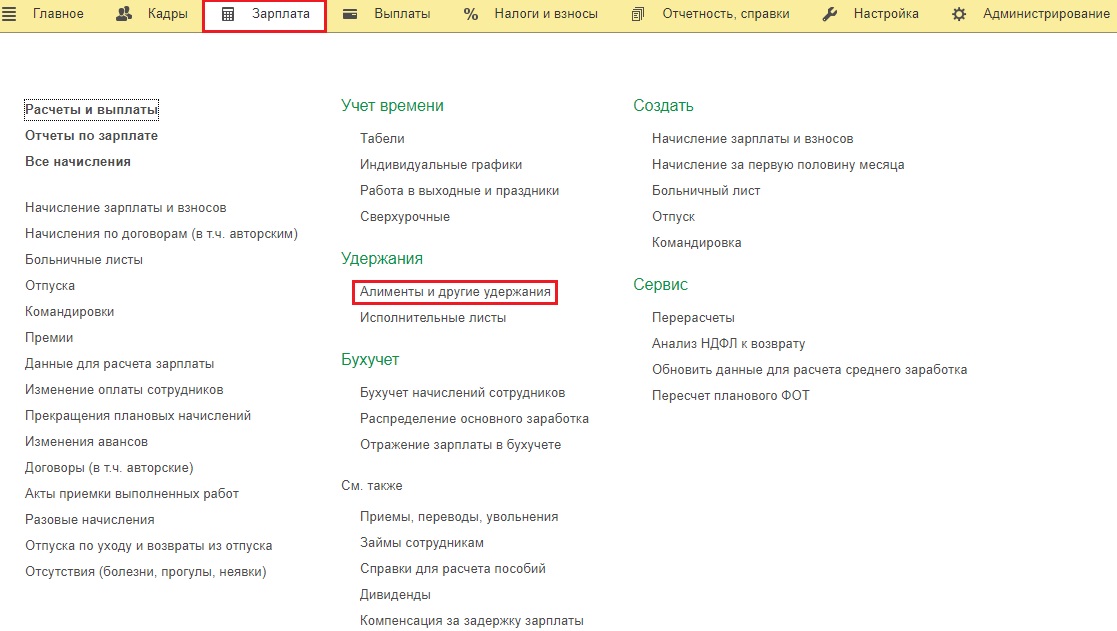

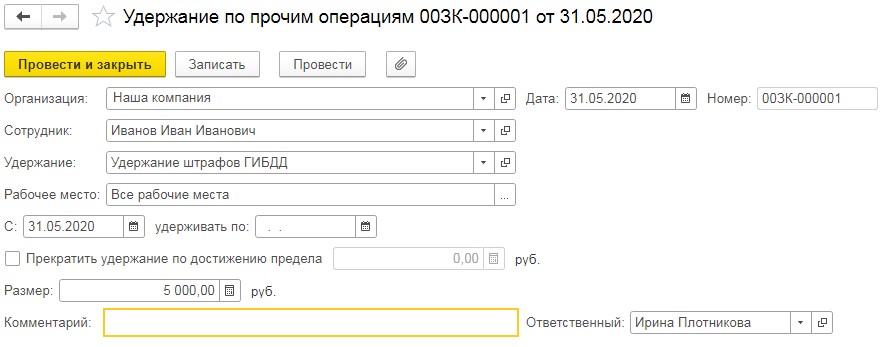

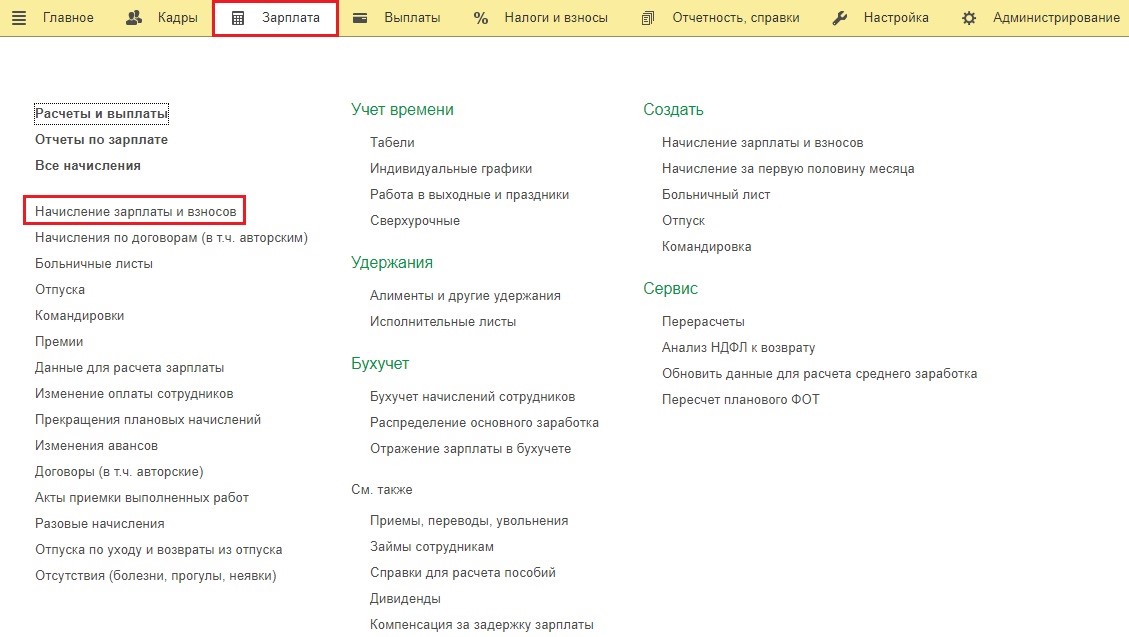

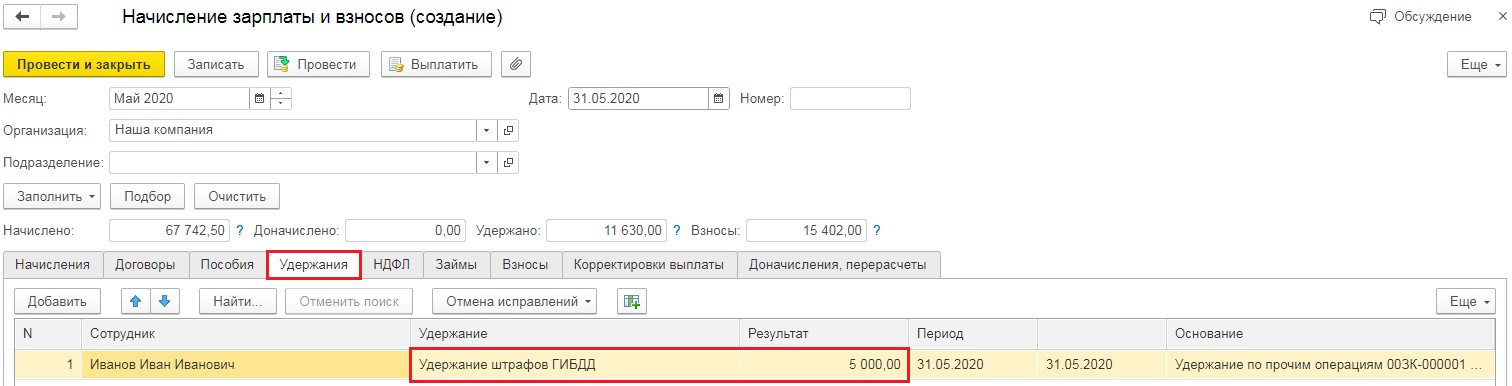

Отображение удержания штрафов в в 1С: Зарплата и управление персоналом, ред. 3.1

В этом приложении нет банковских документов, а также отсутствуют проводки по начислению. Это значит, что здесь у нас получится только отразить удержание штрафа из зарплаты работника.

![]()

![]()

![]()

Указать в нем работника, величину удерживаемой суммы и разновидность удержания, сформированную до этого.

![]()

![]()

![]()

Типичная ситуация – водитель учреждения, управляя в рабочее время служебным транспортом, нарушил правила дорожного движения (ПДД). Требование по уплате административного штрафа предъявлено владельцу транспортного средства – учреждению. Обязано ли учреждение платить штраф? Если да, то вправе ли оно взыскать потраченные деньги с нарушителя? Может ли сумма уплаченного учреждением штрафа рассматриваться в качестве дохода работника, подлежащего обложению НДФЛ? Надо ли с указанной суммы платить страховые взносы? Какие проводки должны быть сделаны в бюджетном учете?

Ответственность работодателя

Согласно нормам гражданского законодательства работодатель обязан возмещать вред, причиненный его работником при исполнении трудовых (служебных, должностных) обязанностей (п. 1 ст. 1068 ГК РФ).

Отметим, что транспортные средства относятся к источникам повышенной опасности для окружающих. Поэтому юридические лица, владеющие такими средствами на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортом, в силу распоряжения соответствующего органа о передаче ему транспорта и т. п.), обязаны возмещать вред, причиненный ими (ст. 1079 ГК РФ).

Кроме того, ч. 1 ст. 2.6.1 КоАП РФ предусмотрено, что к административной ответственности за правонарушения в области дорожного движения (в случае их фиксации работающими в автоматическом режиме специальными техническими средствами, имеющими функции фото- и киносъемки, видеозаписи, или средствами фото- и киносъемки, видеозаписи) привлекаются собственники (владельцы) транспортных средств, а не водители, в чьи должностные обязанности входит управление ими.

Имущество закрепляется за казенным учреждением на праве оперативного управления (п. 1 ст. 296 ГК РФ). Учреждение владеет, пользуется этим имуществом в пределах, установленных законом, в соответствии с целями своей деятельности, назначением имущества. Следовательно, обязанность по уплате административного штрафа за нарушение водителем ПДД возлагается именно на него.

Административный штраф должен быть уплачен не позднее 60 дней со дня вступления соответствующего постановления в законную силу (ч. 1 ст. 32.2 КоАП РФ).

В том случае, когда постановление об административном правонарушении вынесено в пользу водителя транспортного средства, обязанность по уплате штрафа лежит на нем исходя из смысла ст. 32.2 КоАП РФ.

Трудовые отношения

В силу положений ст. 238 ТК РФ работник обязан возмещать работодателю причиненный ему прямой действительный ущерб. Под прямым действительным ущербом понимается реальное уменьшение или ухудшение состояния наличного имущества работодателя, а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Сумма уплаченного учреждением штрафа за нарушение водителем ПДД может быть отнесена к прямому действительному ущербу (Письмо Роструда от 19.10.2006 № 1746-6-1). А при причинении ущерба в результате совершения административного правонарушения на работника возлагается полная материальная ответственность (п. 6 ч. 1 ст. 243 ТК РФ). Соответственно, возместить ущерб, причиненный учреждению, водитель обязан в полном размере (ч. 1, 2 ст. 242 ТК РФ).

Согласно ст. 248 ТК РФ взыскание с виновного работника суммы причиненного ущерба, не превышающей среднего месячного заработка, производится по распоряжению работодателя. Распоряжение может быть издано не позднее одного месяца со дня окончательного установления работодателем размера причиненного ущерба.

Если месячный срок истек или работник не согласен добровольно возместить причиненный ущерб, а его сумма превышает средний месячный заработок работника, взыскание может осуществляться только судом.

При несоблюдении работодателем установленного порядка взыскания ущерба работник имеет право обжаловать действия работодателя в суде.

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20% зарплаты, причитающейся работнику (ст. 138 ТК РФ).

Работник, виновный в причинении ущерба работодателю, может добровольно возместить ущерб полностью или частично. По соглашению сторон трудового договора допускается возмещение ущерба с рассрочкой платежа. В этой ситуации работник представляет работодателю письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей. В случае увольнения работника, который дал письменное обязательство о добровольном возмещении ущерба, но отказался его выполнить, непогашенная задолженность взыскивается в судебном порядке.

При этом возмещение ущерба производится независимо от привлечения работника к дисциплинарной, административной или уголовной ответственности за действия или бездействие, которыми причинен ущерб работодателю.

Также следует знать, что с учетом конкретных обстоятельств, при которых был причинен ущерб, работодатель имеет право полностью или частично отказаться от его взыскания с виновного работника (ст. 240 ТК РФ). Однако право на отказ о взыскании ущерба может быть ограничено собственником имущества в случаях, предусмотренных федеральными законами, иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ, нормативными правовыми актами органов местного самоуправления, учредительными документами учреждения.

Собственником имущества государственного (муниципального) казенного учреждения является соответственно РФ, субъект РФ, муниципальное образование.

НДФЛ и страховые взносы

Налог на доходы физических лиц. По мнению Минфина,если работодатель на основании положений ст. 240 ТК РФ откажется от взыскания с виновного работника причиненного ущерба в сумме расходов на уплату административного штрафа, это приведет к возникновению у работника дохода (экономической выгоды), полученного им в натуральном выражении, подлежащего согласно ст. 41 НК РФ обложению НДФЛ (письма Минфина РФ от 22.08.2014 № 03-04-06/42105, от 10.04.2013 № 03-04-06/1183, от 08.11.2012 № 03-04-06/10-310).

В свою очередь, ФНС придерживается противоположной точки зрения. В письме этого ведомства от 18.04.2013 № ЕД-4-3/7135@ сказано, что сумма уплаченного работодателем административного штрафа за нарушение ПДД не может рассматриваться в качестве дохода работника, подлежащего обложению НДФЛ. Это объясняется тем, что к административной ответственности, установленной ст. 2.6.1 КоАП РФ, привлекается работодатель – собственник транспортного средства, а не работник.

Аналогичная позиция была изложена в Постановлении ФАС МО от 15.03.2006 № КА-А40-1434-06, где рассматривался вопрос о возмещении собственником транспортного средства вреда, который был причинен третьим лицам в результате произошедшего по вине водителей ДТП. Тогда налоговики требовали доначислить НДФЛ, а также пени и штраф за неперечисление и неудержание НДФЛ. Однако судьи указали, что ущерб возмещался исходя из норм ГК РФ не за налогоплательщика, а за саму организацию, являющуюся владельцем транспортных средств. В связи с этим оплата ущерба третьим лицам с точки зрения ст. 211 НК РФ не может расцениваться как доход работников, облагаемый НДФЛ.

Несомненно, позиция ФНС и арбитров для учреждений более выгодна. Однако отказ от удержания НДФЛ с суммы штрафа может привести к спорам с представителями Минфина. Поэтому для получения соответствующих разъяснений рекомендуем вам обратиться с официальным запросом в налоговую инспекцию по месту учета.

Страховые взносы во внебюджетные фонды. В соответствии с ч. 1 ст. 7 Федерального закона № 212-ФЗ[1] объектом обложения страховыми взносами для учреждений признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, подлежащих обязательному социальному страхованию, в частности, в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг.

При отказе от взыскания ущерба с работника за нарушение ПДД никаких выплат в пользу работника учреждение не производит. Соответственно, на сумму уплаченного административного штрафа страховые взносы не начисляются.

Бюджетный учет

Операции по начислению и перечислению административного штрафа в бюджет отражаются в учете казенного учреждения следующим образом (п. 104, 121 Инструкции № 162н[3]):

Читайте также: