Как убрать ндфл из заработной платы в 1с

Обновлено: 19.05.2024

Рассмотрим два варианта с наглядными примерами: когда сотруднику в течение всего налогового периода (то есть года) производятся выплаты в денежной форме и когда таких выплат не предполагается.

Пример № 1.

Сотруднику Потапенко Г. Н. в июне 2017 г. были начислены и выплачены отпускные за 2 недели отпуска на общую сумму 28 673,00 руб. Потапенко Г. Н. является резидентом РФ. Из начисленных отпускных был удержан и перечислен в бюджет НДФЛ 1600,00 руб. Вычеты по НДФЛ сотруднику не предоставляются.

Однако бухгалтером была допущена ошибка в расчете налога, поскольку сумма НДФЛ, подлежащая удержанию, должна быть равна 3727,00 руб. (28 673,00 руб. × 13%=3727,00 руб.). То есть налог с отпускных был удержан не в полном размере. Недочет в расчете бухгалтером был обнаружен 1 декабря 2017 г. Потапенко Г.Н. продолжает работать и получает доход в денежной форме по настоящее время.

В рассмотренной ситуации организации, как налоговому агенту, рекомендуется пересчитать суммы НДФЛ по сотруднику за период с июня 2017 г. по декабрь 2017 г. включительно и доудержать до конца налогового периода (то есть до конца 2017 г.) с денежных доходов сотрудника недостающую сумму НДФЛ 2127,00 руб. (к примеру, из заработной платы, премий, больничных и пр.) и перечислить ее в бюджет. Но при этом важно помнить, что общая сумма удерживаемого НДФЛ не должна превышать 50% от выплачиваемого в денежной форме дохода сотруднику (п. 4 ст. 226 НК РФ).

Далее, в связи с перерасчетом НДФЛ, нужно подать корректировочную декларацию 6-НДФЛ за полгода и 9 месяцев 2017 г., а до 2 апреля 2018 г. сдать декларацию 6-НДФЛ и справки 2-НДФЛ по итогам всего 2017 г.

Обратите внимание! доудержать налог можно с облагаемых доходов сотрудника в денежной форме только лишь в рамках текущего налогового периода. В 2018 г. удержания производить уже нельзя. Об этом свидетельствует Письмо ФНС РФ от 26.10.2016 № БС-4-11/20405@. То есть в описанном выше примере у бухгалтера есть возможность удержать недостающий НДФЛ в размере 2172,00 руб. с доходов Потапенко Г.Н. за декабрь 2017 г.

Что же касается взыскания пеней при несвоевременном удержании, то тут есть два мнения – ВАС РФ и ФНС РФ. Так, ВАС РФ в своем постановлении № 57 30.07.2013 г. разъясняет, что с налогового агента, который не удержал налог, могут быть взысканы пени. Однако ФНС РФ в своем письме № ЕД-4-2/13600 от 04.08.2015 г. утверждает следующее: в связи с тем, что перечисление НДФЛ за счет средств налогового агента не допускается, то и оснований для взыскания неудержанного налога с налогового агента нет, а значит, нет и оснований для взыскания пеней, то есть если НДФЛ работодателем не был удержан, следовательно, и пеней быть не должно.

Но поскольку мнения ВАС и ФНС расходятся, да и к тому же если неудержание НДФЛ не является обоснованным, то взыскание пеней налоговым органом с работодателя в случае несвоевременного удержания налога (как описано в примере 1) все-таки может быть допустимым.

Напомним, что пеня рассчитывается исходя из 1/300 действующей ставки рефинансирования, суммы задолженности по налогу и количества просроченных для оплаты дней.

Если налоговая инспекция выставит требование об уплате пеней и штрафов, то их обязательно нужно будет погасить, в противном случае можно ожидать блокировку расчетного счета организации.

Выплат больше не предполагается

По-другому нужно действовать, если в течение оставшегося налогового периода выплата доходов работнику в денежной форме больше не производилась.

Пример 2.

Сотруднику Романовой И. Д. 15 ноября 2017 г. был произведен расчет при увольнении (начислена и выплачена заработная плата за отработанные дни 20 500,00 руб. и начислена компенсация отпуска 12 650,00 руб.). Бухгалтер рассчитал сумму НДФЛ, подлежащую удержанию и перечислению в бюджет, в общем размере 2665,00 руб. Сумма, выплаченная на руки сотруднику, составила 30 485,00 руб.

Бухгалтер допустил ошибку – сумма НДФЛ была удержана только лишь из заработной платы Романовой И. Д., а с суммы компенсации не отгулянного отпуска НДФЛ не был удержан и в бюджет не перечислен.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Например, рассмотрим ситуацию с отпуском. Пусть 25.10.2018 г. я внесла документ - отпуск (Рис.1,п.1), который был выплачен 01.10.2018 г. (Рис.1,п.3). Естественно, что дата документа по умолчанию у меня заполнилась текущая (Рис.1,п.1), которой я заношу документы 25.10.2018 г. Я этого, как часто бывает, не заметила и дальше стала регистрировать выплату отпускных (Рис.1,п.2,п.4).

В документ ведомость в банк я уже проставляю правильную дату 01.10.2018 г. (Рис.1,п.5), но при автоматическом заполнении документа, сумма отпускных заполнилась (Рис.1,п.6), а сумма НДФЛ к перечислению, то есть сумма удержанного налога - не определилась (Рис.1,п.7).

Рис.1

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Следующая ошибка, которая приводит к некорректному заполнению формы 6-НДФЛ. И, опять рассмотрим в таких документах, как отпуск . В межрасчетных документах есть такой реквизит, как планируемая дата выплаты, она фиксируется, как дата фактического получения дохода, с кодами доходов, отличных от кода 2000. Очень важно эту дату корректировать, если по факту выплаты этих доходов прошла в какой-то другой день. Поскольку, именно эта дата, попадает в форму 6-НДФЛ в строку 100. И рассмотрим тот же пример с отпуском, который рассматривали в ошибке №1. Планировали выплатить 01.10.2018 г. (Рис.3,п.1), а по факту выплатили, допустим, 10.10.2018 г. (Рис.3,п.2).

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Следующая ошибка, которая приводит к неправильному заполнению формы 6-НДФЛ – не заполняется 130 строка, там, где у нас указываются доходы. Возникает она вследствие того, что не совпадает дата получения дохода в трех учетах: в учете доходов, исчисленного налога и удержанного налога. И, опять по традиции будем разбираться с нашим примером по отпуску сотрудника.

Дата получения дохода, попадающая в учет доходов, отражается в реквизите – планируемая дата выплаты (Рис.5,п.1). Она при

проведении документа записывается в регистр - учет доходов для исчисления НДФЛ (Рис.5,п.2,3).

Затем, смотрим исчисленный НДФЛ, более подробно можно посмотреть по кнопке - зеленый карандаш (Рис.5,п.4), здесь у нас так же фиксируется дата получения дохода, с которого был исчислен этот налог (Рис.5,п.5). И, очень важно, чтобы эта дата с датой выплаты, указанной в документе отпуск, совпадала. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ , там, где у нас исчисленный налог, заполнен правильно в колонке - дата получения дохода (Рис.5,п.6,7).

Рис.5

Дальше проверяем удержанный налог в документе – ведомость на выплату . Нажимаем двойным кликом на сумму НДФЛ (Рис.5,п.1) в документе и открываем расшифровку и проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода (Рис.5,п.2).

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Я до этого писала, что все три даты у нас должны совпадать. Совпадает дата учета дохода (Рис.5,п.2,3), дата получения дохода, исчисленного дохода (Рис.5,п.6,7) и дата в учете удержанного налога (Рис.6,п.3,4). Если у нас в регистре - учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке и строка 100 заполнится по данным учета удержанного налога (Рис.7). Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

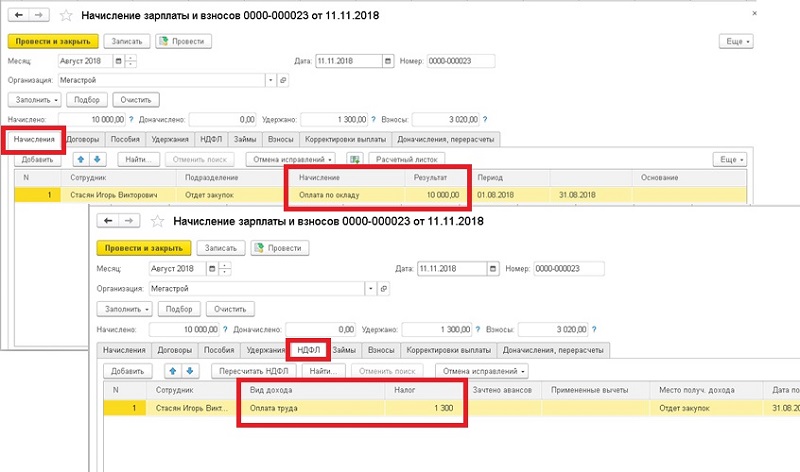

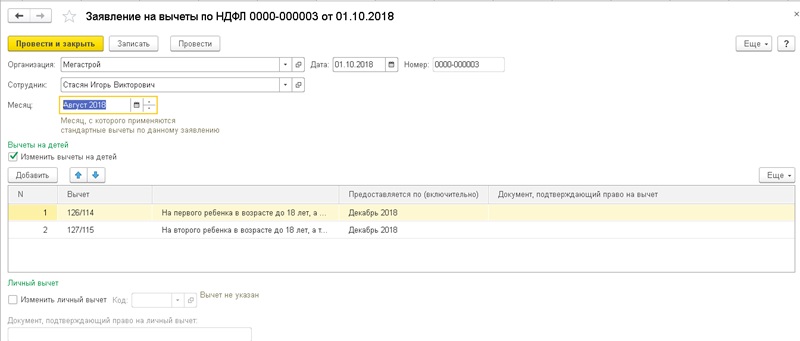

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

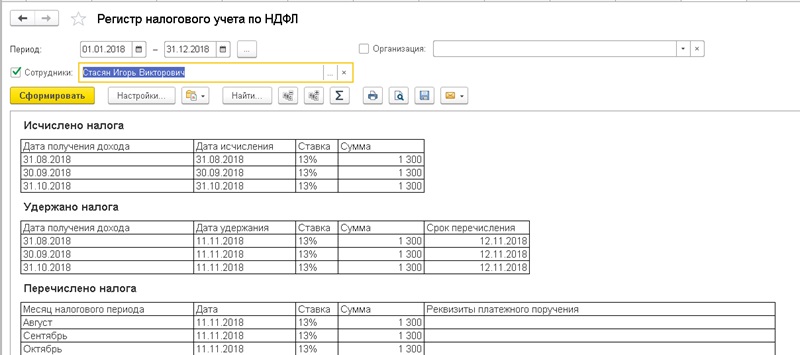

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

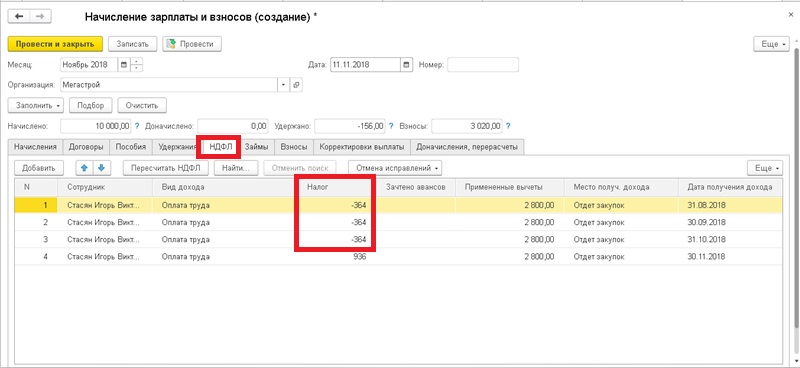

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

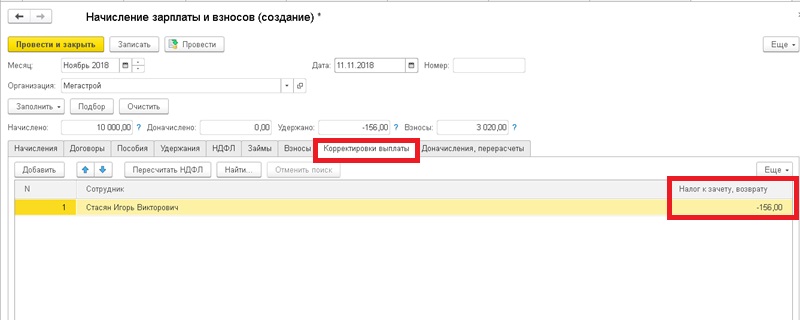

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

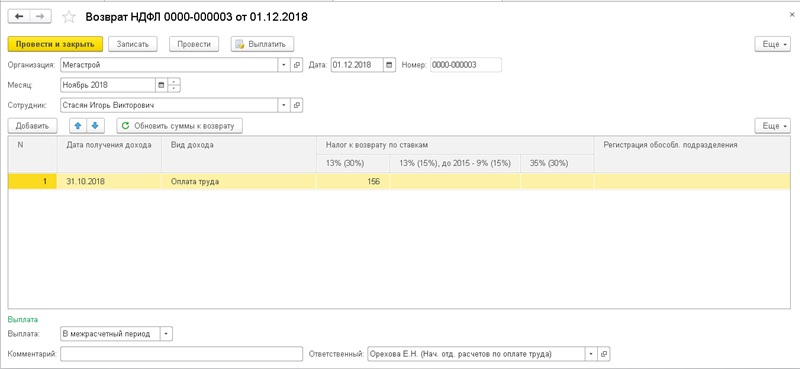

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

• Месяц, в котором производится возврат суммы излишне уплаченного налога - ноябрь.

• Сотрудник, которому необходимо возвратить излишне удержанный налог - Стасян Игорь Викторович.

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

НДФЛ и различные виды премий в программе 1С: Зарплата и управление персоналом. Легасофт.

Согласно письму Минфина России от 4 апреля 2017 года № 03-04-07/19708 для премий, которые являются составной частью оплаты труда и выплачиваются в соответствии с трудовым договором, датой получения дохода является последний день месяца, за который налогоплательщику был начислен указанный доход.

Предположим, что, согласно трудовому договору, сотруднику ежемесячно начисляются оплата по окладу и премия процентом. Такая премия является составной частью оплаты труда. Следовательно, датой получения дохода для неё является последний день месяца, за который она начисляется.

Выполним следующие настройки в программе ЗУП. Меню Налоги и взносы -> Виды доходов НДФЛ. В открывшемся справочнике находим вид дохода 2002. Устанавливаем флажок Соответствует оплате труда (см. рис. 1).

Для начисления Премия ежемесячная процентом на вкладке Налоги, взносы, бухучет устанавливаем Код дохода 2002 и Категорию дохода Оплата труда (см. рис. 2).

Создаем документ Начисление зарплаты и взносов. По сотруднику Базину рассчитываются и оклад, и премия (см. рис. 3).

На вкладке НДФЛ можно увидеть, что налог с этих двух начислений рассчитался на последний день месяца – 31.07.2018 (см. рис. 4).

Если выплата зарплаты за июль будет произведена 03.08.2018, то во втором разделе отчета 6-НДФЛ за 9 месяцев она отобразится одной группой строк, в которой дата получения дохода (строка 100) будет равна 31.07.2018, а дата удержания налога (строка 110) – 03.08.2018 (см. рис. 5).

Предположим, что в июле сотруднику Базину кроме ежемесячной премии была начислена также разовая премия. Для начисления Премия разовая (суммой) на вкладке Налоги, взносы, бухучет устанавливаем Код дохода 2002 и Категорию дохода Прочие доходы от трудовой деятельности (см. рис. 6).

В этом документе будет рассчитан НДФЛ с суммы премии. Обратите внимание, что он будет рассчитан на дату выплаты 03.08.2018 (см. рис. 8).

Далее перезаполняем документ Начисление зарплаты и взносов (этот документ заполняется последним из документов начисления) и ведомость на выплату. Переформировав отчет 6-НДФЛ за 9 месяцев, мы убеждаемся в том, что во втором разделе появляется дополнительный блок выплат, который относится к разовой премии. Дата получения дохода (строка 100) в нём равна 03.08.2018 точно также, как и дата удержания налога (строка 110) (см. рис. 9).

Остались вопросы по работе в 1С?

Мы являемся официальным партнёром 1С и будем рады оказать Вам услуги по внедрению и обслуживанию 1С. Свяжитесь с нами для получения более подробной информации о наших тарифах и услугах.

Напомню темы всех статей этой серии:

НДФЛ вычеты

Как можно убедиться исчисленный НДФЛ уменьшился с 3 900 до 3 718 рублей.

2-НДФЛ для сотрудника

Внешний вид печатной форме представлен на следующем рисунке.

Справки 2-НДФЛ для передачи в налоговый орган

| Однако прежде чем начинать формировать эту отчетность необходимо в сведениях об организации указать все возможные коды для автоматического заполнения в регламентированной отчетности. Лучше введите коде, относящиеся не только к налоговой инспекции, но и ФСС и ПФР. Также у каждого сотрудника должны быть указаны даты рождения, адрес регистрации и сведения о документах удостоверяющих личность (паспорт). |  |

После формирования отчета можно напечатать ряд печатных форм:

- Справка о доходах (2-НДФЛ);

- Реестр;

- Реестр (дополнительный с 2014).

Справка о доходах (2-НДФЛ)

Реестр сведений о доходах физических лиц

Реестр (дополнительный с 2014)

Квартальная отчетность ПФР

Теперь настало время немного поговорить про регламентированную отчетность в ПФР: форму РСВ-1. Хочу напомнить, что с 1 квартала 2014 года вступили в силу изменения, согласно которым отменяется необходимость вести и сдавать персонифицированную отчетность в отдельных формах СЗВ, а вместо этого появляются соответствующие разделы в РСВ-1. Также отменяется необходимость распределять уплаченные организацией взносы по всем физическим лицам, трудившемся в отчетном квартале. Подробнее о нововведениях можно почитать здесь:

Откроется окно, в котором можно редактировать данные отчета РСВ-1. Из этого окна можно открыть для редактирования разделы с 1 по 5 формы РСВ-1, а также пачку разделов 6 РСВ-1 с индивидуальными сведениями сотрудников.

В самом правильном варианте ведения учета Вам не должна понадобиться возможность редактировать форму РСВ-1, а достаточно лишь проверить правильность всех автоматически заполненных полей. Также как и в сервисе подготовки отчетности по НДФЛ здесь есть возможность встроенной проверки отчета, отправки (через 1С Отчетность) и выгрузки (в формате XML), ну и конечно печати.

Отражение факта уплаты страховых взносов

После этого можно перезаполнить РСВ-1 и в разделе 1 отчета будет отражен факт уплаты страховых взносов в ПФР.

Добровольное пенсионное страхование ДСВ-1,3

Справка о доходах исходящая

Сегодня на этом всё. Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя! Также не забывайте свои вопросы и замечания оставлять в комментариях! Вовремя узнать о новых публикациях Вы можете подписаться на обновления в блоге через e-mail. Буду снова рад Вас видеть на моем блоге blog-buh. До встречи!

Читайте также: