Как получить справку 2 ндфл через сбербанк онлайн

Обновлено: 17.05.2024

При выдаче займа кредитор должен быть уверен, что клиент сможет его вернуть. Подтверждением платежеспособности соискателя служит справка о доходах физического лица. В Сбербанке для ипотеки требуют 2-НДФЛ или справку по форме банка. Как их заполнять, где брать, существуют ли альтернативные варианты и другие важные вопросы будут рассмотрены в статье.

Требования Сбербанка к справке о доходах

При оформлении ипотечного кредита в Сбербанк надо предоставить справку о доходах 2-НДФЛ от работодателя. К этому документу есть определенные требования – выписка о заработной плате должна быть с настоящего места работы за предшествующие 6 месяцев.

В качестве дохода может учитываться прибыль, получаемая от сдачи квартиры в аренду и пенсия по возрасту или инвалидности (хотя она и не облагается налогом).

Доходом не считаются алименты, стипендия, пособия из госбюджета, декретные выплаты. Также не учитываются выигрыши в лотереях и прибыль от вложения средств в ценные бумаги.

Альтернативой выписке 2-НДФЛ может стать справка по форме Сбербанка, которую также надо брать в бухгалтерии по месту трудоустройства.

Для чего нужна справка 2-НДФЛ

- место трудоустройства;

- размер заработной платы;

- налоговые отчисления за последний год.

Заполнением справки для оформления ипотечного кредита занимается бухгалтер предприятия, где официально трудится потенциальный заемщик. Именно этой бумагой работник подтверждает свою платежеспособность.

За какой период для ипотеки требуется документ

Налоговыми нормами законодательства РФ не установлен конкретный период, за который справка о доходах должна предъявляться в банк для получения ипотеки. Каждый кредитор определяет свой интервал. В частности, Сбербанк требует, чтобы у клиента был наработан стаж не менее полугода.

Если соискатель за последние полгода поменял место работы, надо взять дополнительную выписку у предыдущего нанимателя.

Отличие справки 2-НДФЛ от справки по форме банка

Бланк справки по форме Сбербанка можно скачать с сайта, распечатать и отнести в бухгалтерию своего предприятия для заполнения.

Правда, не каждый работодатель согласится выдать такой документ. Это послужит доказательством того, что организация скрывает от налоговой ряд фондов и выплат. Кроме того, Сбербанк проверяет справку по форме банка более тщательно: перезванивает в указанную организацию и сверяет полученную информацию с предоставленной. При малейшем подозрении на мошенничество в кредите будет отказано.

При оформлении ипотеки действие справки 2-НДФЛ ограничивается сроком в месяц. Выписка о доходах по форме банка также действительна в течение 30 суток.

Отличие справки 2-НДФЛ от справки 3-НДФЛ

Справка 2-НДФЛ – это документ, сообщающий об официальных доходах и налоговых вычетах физического лица. Ее составляют по стандартному образцу (узаконен Приказом ФНС РФ от 30.10.2015 ). В выписке содержатся данные о работнике и его нанимателе, размере зарплаты, облагаемой налогом, и вычетах, полагающихся сотруднику по закону.

Такую справку получают в отделе кадров или у бухгалтера предприятия, где трудится заемщик, в течение 3 дней с момента подачи письменного заявления. Документ должен быть заверен подписью руководителя, главбуха и печатью.

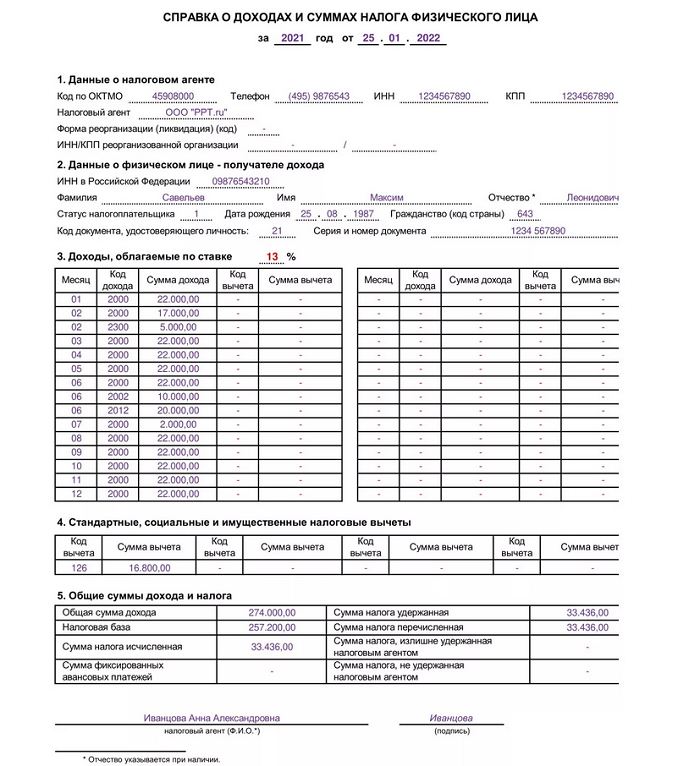

Пример справки 2-НДФЛ:

При оформлении ипотечного займа банк требует 3-НДФЛ от определенной группы лиц:

- индивидуальных предпринимателей;

- нотариусов;

- частных юристов.

Предварительно декларацию надо заверить в налоговой.

Срок действия справки

Законом не регламентирован точный срок действия справки 2-НДФЛ для ипотеки. Кредитная организация, которой нужна такая выписка, выставляет свои требования. Для Сбербанка, например, справка 2-НДФЛ действительна месяц.

Иногда менеджер Сбербанка требует справку о доходах со сроком актуальности не больше 5 дней с момента выдачи. Поэтому, собирая документы для оформления ипотеки, брать выписку о зарплате надо в последнюю очередь.

Сроки выдачи

Образец справки по форме банка

Заказать справку по форме банка можно в бухгалтерии на своем месте работы. Документ составляют на основании сведений о зарплате за последний год. Главное – проконтролировать, чтобы справку правильно оформили: указали без ошибок адрес прописки, паспортные реквизиты и прочие данные. Чтобы у бухгалтера перед глазами был наглядный пример, стоит попросить у менеджера финучреждения образец заполнения (или скачать его в интернете).

Справка по форме банка

Справка о доходах по форме Сбербанка ни к чему не обязывает заемщика, только отображает его действительный доход. Такой документ необходим, если:

- номер и дата составления;

- адрес филиала Сбербанка, где был выдан бланк и планируется оформление ипотечного займа;

- инициалы заемщика, его паспортные данные, занимаемая должность, дата трудоустройства;

- платежные реквизиты организации, где работает гражданин;

- среднемесячный доход сотрудника (должен соответствовать тому, что указан в ипотечной анкете) и уплаченные налоги за последние 6 месяцев;

- подписи бухгалтера и руководителя, а также синий штамп.

Если выписку готовят для военнослужащего, указывать адрес и номер телефона воинской части необязательно.

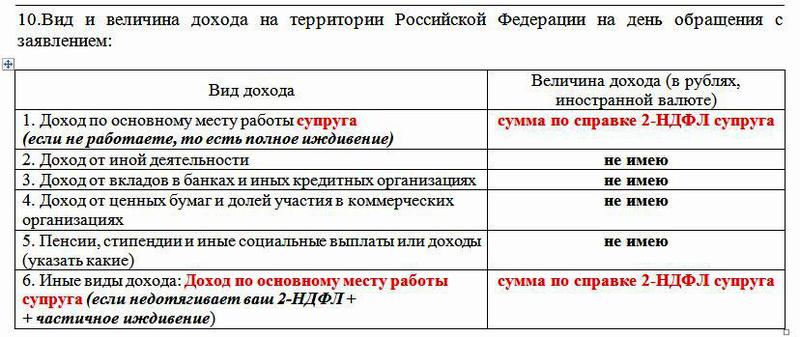

Пример заполнения справки:

Справка по форме госучреждения

Некоторые госучреждения не готовы оформить справку 2-НДФЛ по определенным причинам (например, в силу секретности). Тогда можно предоставить в банк справку по форме данной организации на специальном бланке или в виде документа со штампом в углу. Срок ее действия – 30 дней.

Документ должен содержать следующую информацию:

- Ф.И.О. сотрудника (заемщика), его должность и рабочий стаж;

- название госучреждения;

- юридический адрес и контакты для связи;

- среднемесячный доход работника за предшествующие полгода, а также удержания за тот же период;

- подпись руководителя и лица, который заполнял справку;

- печать.

Способы получения 2-НДФЛ справки

Получить справку о доходах можно несколькими способами – это зависит от категории, к которой принадлежит потенциальный заемщик.

2-НДФЛ справка для ИП

Индивидуальные предприниматели берут справку о доходе и занятости в налоговой инспекции. С момента подачи заявки документ выдают в течение 3 рабочих дней.

Получить у работодателя

По закону любой официально трудоустроенный гражданин имеет право получить у работодателя выписку о своем доходе. Надо обратиться в бухгалтерию с соответствующим письменным запросом.

Работник может запросить такую справку даже после увольнения, в течение 5 лет.

Как подтвердить доход по договору ГПХ

Прибыль, получаемую по договорам гражданско-правового характера (ГПХ), также возможно подтвердить. Достаточно предъявить само соглашение. Информация о доходах указывается в справке по форме банка за предшествующий год (если налог перечислял заказчик). Когда вопросы с налоговой решаются самостоятельно, потребуется декларация 3-НДФЛ за прошедшие 12 месяцев с пометкой о получении.

Для военной ипотеки

Лица, проходящие воинскую службу по контракту, могут оформить жилищный займ без справки о доходах. По требованиям военной ипотеки, погашение долга осуществляется за счет средств, перечисляемых Министерством обороны РФ. Поэтому подтверждать доход заемщика нет необходимости.

Для оформления военной ипотеки соискатель должен быть участником специальной накопительной программы (НИС). Только спустя 3 года ему предоставляется шанс купить собственное жилье за счет заемных средств на привилегированных условиях.

В декретном отпуске

Поскольку в декретном отпуске работник не получает доходов, облагаемых налогом, то и справку 2-НДФЛ ему не выдают. Полагающиеся пособия по беременности и уходу за ребенком не подлежат налогообложению.

Однако сотрудница в декрете может получить такую справку, если:

- женщине выписана премия или оказана материальная помощь;

- она совмещает работу с отпуском (выходит по сокращенному графику);

- имеет иные виды дохода на предприятии, с которых взимается налог.

При получении пенсии

Затем прийти самому в указанное в заявлении отделение и получить документ.

В выписке указывают:

- Ф.И.О. обратившегося лица;

- размер выплат за предшествующий месяц;

- источник поступления средств (например, ПФР);

- адрес и контактный телефон учреждения;

- инициалы, должность и подпись лица, ответственного за выплаты.

Документ заверяют мокрой печатью.

Можно ли получить ипотеку без справки 2-НДФЛ

Не всегда кредитор требует справку о доходах в качестве подтверждения платежеспособности клиента.

Льгота может быть предоставлена в следующих случаях:

- на момент обращения за кредитом клиент получает зарплату на карту этого банка уже более 3 месяцев (банк и так располагает сведениями о финансовом положении заемщика, поэтому дополнительных бумаг не требуется);

- потенциальный заемщик систематически вносит средства на депозит или исправно погашает действующий заем (долг по кредитке).

В подобных ситуациях банк может одобрить ипотечный кредит без бюрократической волокиты.

Индивидуальные предприниматели могут подтвердить свою платежеспособность налоговой декларацией 3-НДФЛ. Если ИП работает по упрощенной системе налогообложения, то потребуется форма УСН.

Как банк проверяет справку

Получив от заемщика документы, банк в течение 7 дней рассматривает их и проверяет достоверность изложенной информации. Процедура подразумевает двойной мониторинг – кредитным менеджером и службой безопасности.

Первым делом кредитный инспектор при приемке оценивает документы визуально на наличие:

- наименования организации (полностью и сокращенно);

- инициалов и даты рождения работника;

- требуемых подписей и штампов;

- ошибок и опечаток.

Потом менеджер рассчитывает ежемесячный доход потенциального заемщика за минусом налоговых отчислений. Если какие-то пункты справки вызывают подозрение, заявку на кредит не примут.

Можно ли купить 2-НДФЛ для получения ипотечного кредита

Существуют компании, предлагающие приобрести справку 2-НДФЛ с нужными подписями и печатями. Также они обещают, что при звонке из банка указанную информацию подтвердят. Стоимость услуги варьируется в пределах 1500-3000 руб. Только никто не даст 100% гарантию, что обман не раскроется в ходе проверки.

Тем, кто решается на такой шаг, надо знать о возможных последствиях:

Альтернативы для подтверждения дохода

Если нет возможности взять справку 2-НДФЛ для оформления ипотеки, можно предоставить другие подтверждения своей платежеспособности:

- выписку из личного банковского счета (подходит даже депозит, если по нему выплачиваются солидные проценты – более 3 тыс. руб.);

- официальные документы, подтверждающие поступление регулярного дохода (активного либо пассивного);

- налоговую декларацию 3-НДФЛ (для ИП);

- копии страниц из трудовой книжки, где отображены трудовой стаж и должность заемщика.

Если при этом внести большой первоначальный взнос (свыше 35%), банк, вероятно, одобрит заявку.

Самозанятость впервые появилась в российском законодательстве в 2017 году, а новый экспериментальный налоговый режим запустили в 2019 году. За 2 года к нему присоединились более 1,7 млн человек, которые смогли легально зарабатывать на репетиторстве, мелком ремонте и других видах деятельности.

В статье расскажем, как самозанятому получить справку о доходах, зачем она может понадобиться и какие нюансы стоит учитывать при оформлении документа. Если уже платите НПД или только собираетесь стать самозанятым, статья ответит на все вопросы.

Особенности НПД

Главная особенность НПД заключается в том, что нет нижней планки по доходу. Важно, чтобы самозанятый платил налоги каждый месяц, когда работает с физическими или юридическими лицами. Если он уезжает в отпуск или открывает больничный на несколько месяцев, платить налоги не надо.

У самозанятости много плюсов по сравнению с ИП. Например, нет обязательных взносов в ПФР и другие фонды. Если у предпринимателя на НПД дела идут хорошо, он может купить себе несколько лет стажа или копить на пенсию.

ИП не могут себе позволить такую роскошь, потому что им надо обязательно платить фиксированные взносы за каждый год предпринимательской деятельности и каждый раз цифра увеличивается. Например, в 2020 году было 32 тысячи рублей, а в 2021 уже 40 тысяч рублей.

А если у индивидуального предпринимателя есть наёмные работники, то платить взносы надо и за них. У многих ИП на уплату налогов и сборов уходит большая часть выручки. Если добавить к этой цифре зарплаты бухгалтера и юриста, самозанятость становится ещё более выгодной.

Зачем самозанятому получать справку о доходах

Некоторые самозанятые уже более двух лет используют привилегии плательщика НПД, но за это время ни разу не оформляли справку о доходах. Это логично, если у них не было необходимости подавать заявку на кредит или микрозайм, оформлять визу, пособие или решать другие задачи.

Через несколько месяцев после запуска тестового проекта самозанятости, участники поняли, что не могут подтвердить свои доходы. Например, чтобы оформить рассрочку на покупку дорогого ноутбука, надо обратиться в банк, а там просят справку 2-НДФЛ.

Через полгода после запуска самозанятости ФНС выпустила разъяснение и дала возможность всем самозанятым оформлять справку о доходах по форме КНД 1122036. В теле документа указывается ФИО, данные о месте регистрации и доход за календарный год.

В справке также указывается чистый доход и сумма налога за календарный год. В конце проставляется электронная подпись ФНС, которая подтверждает подлинность документа.

Справку по форме КНД 1122036 можно использовать для разных целей, но проблема в том, что не все организации её принимают. Для оформления субсидии или подачи заявки на займ она используется, так как есть разъяснение ФНС и на него можно ссылаться.

Но на практике получается так, что в банке даже не знают о существовании особого налогового режима. Менеджеры просят либо 2-НДФЛ, либо другие документы, которые могут подтвердить платёжеспособность. Если самозанятый не работает на компанию, а находит клиентов самостоятельно, он не может получить такую справку.

Получается замкнутый круг, который невозможно разорвать. Постепенно разные государственные органы и организации начинают менять подходы к работе с самозанятыми, но пока ещё плательщикам НПД могут отказывать в кредитах, ипотеках или займах.

Хотя принципиальная разница между ИП и самозанятым может заключаться только в уровне дохода. Например, плательщик НПД в месяц не может заработать в среднем более 200 000 рублей, а у индивидуального предпринимателя другие лимиты.

Справка для подтверждения доходов физического лица может понадобиться в любой момент и желательно, чтобы в ней были заполнены хотя бы 6 месяцев, но могут быть и пробелы. Например, если в июне-июле плательщик НПД был на больничном, в таблице будут пустые ячейки.

Постарайтесь объяснить менеджеру банка или представителю другой организации, что только недавно начали работать как самозанятый и чем занимались в период, когда таблица была пустая. Сотрудники банка обычно смотрят только на цифры и с подозрением относятся к справке о доходах самозанятого, но попытаться стоит.

ФНС ещё в 2020 году объяснила банкам и самозанятым как подтверждать доходы для оформления кредита, но до сих пор многие крупные финансовые учреждения не хотят сотрудничать с самозанятыми.

Получение кредита

До июня 2019 года у самозанятых фактически не было возможности подтвердить доход. Даже если они платили НПД с января, разъяснения ФНС ещё не было. Да и как показывает практика, даже в 2021 году банки не обращают на него внимание.

Если кредитная организация отказывается принять справку по форме КНД 1122036, покажите им письмо Федеральной налоговой службы за сентябрь 2019 года. В нём указано, что новая информация донесена до Банка России. А значит, все остальные банки, которые подчиняются ему, должны быть в курсе ситуации.

Если у занятого есть открытое ИП или он работает как наёмный сотрудник, можно дополнительно предоставить выписку с расчётного счёта, книгу учёта доходов или справку с места работы.

На получение займа сильно влияет кредитная история. Если у гражданина плохая репутация в финансовой среде, то даже справка о доходах, согласной которой он заработал 2 млн рублей в год, не повлияет на принятие положительного решения.

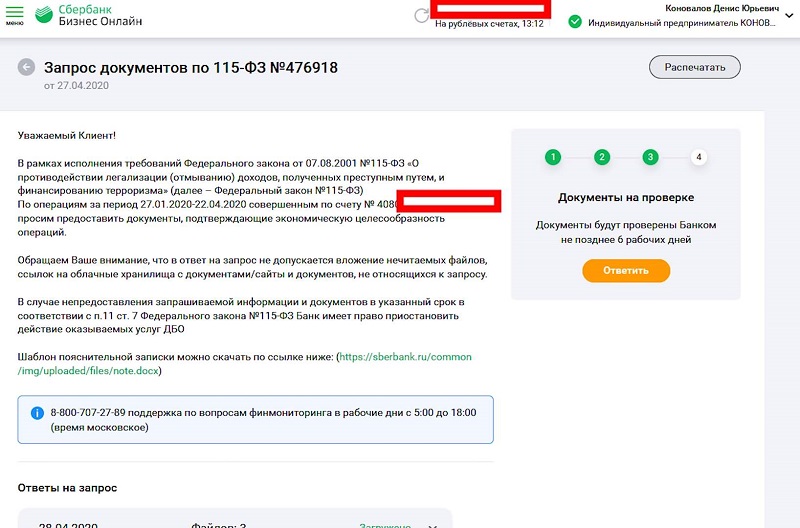

Подтверждение легальности полученных средств

К примеру, если у самозанятого несколько счётов в разных банках и на них приходит суммарно по 100 000 рублей в месяц, рано или поздно банк может попросить предоставить документы для подтверждения легальности средств.

При возникновении такой проблемы самозанятый получит справку о доходах и статусе регистрации в качестве плательщика НПД, передаст документы в банк и счёт быстро разблокируют.

Оформление пособия

Если человек официально не работает, а мало зарабатывает как самозанятый, ему могут одобрить пособие. Для оформления государственной помощи справка о доходах нужна в обязательном порядке.

Получение визы

Консульства других стран часто запрашивают справку о доходах, чтобы подтвердить платёжеспособность путешественников. Например, если турист поедет в отпуск и сломает руку, у него должны быть средства на оплату медицинских услуг.

Выписка с банковского счёта или справка о доходах может стать катализатором для получения визы. Платёжеспособным гражданам гораздо охотнее дают разрешение на въезд в другие страны, чем людям, которые не могут официально подтвердить свой доход.

Продление ВНЖ

Тем, кто не предоставит справку, могут отказать в продлении статуса и аннулировать его. Тогда придётся начинать процесс оформления заново и будет потеряно драгоценное время.

Самозанятый не может получать такую справку, если он официально не работает в компании. Если он совмещает работу на НПД с другими видами занятости, то сможет подтвердить доход формой, которую принимают в Миграционной службе.

Доказательство платёжеспособности

Справка о доходах для самозанятого — доказательство платёжеспособности. Оно может понадобиться при заключении договора аренды на квартиру или коммерческое помещение, подключение к франшизе и для других задач.

Граждане, которые могут документально подтвердить свои доходы, чувствуют себя более уверенно, потому что в случае возникновения проблем они могут показать справку и доказать свою платежеспособность.

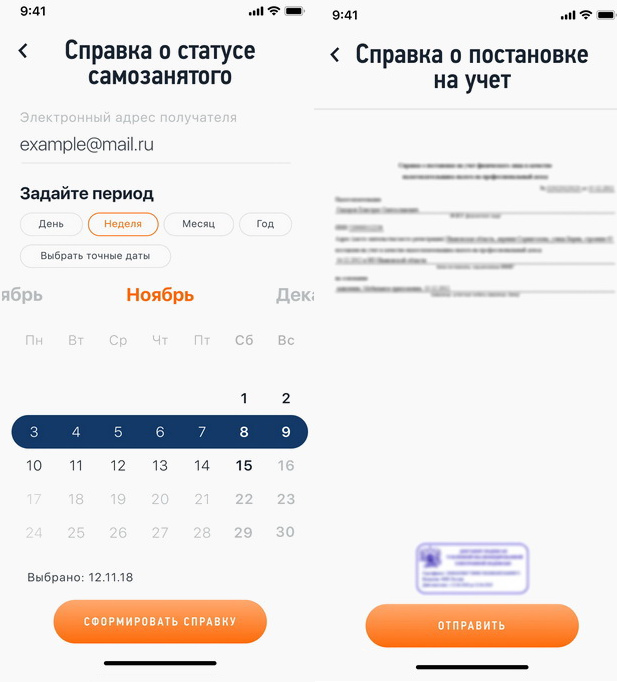

Как самозанятому получить справку о доходах

Справка о доходах по форме КНД 1122036 — официальный документ, который утвердила Федеральная налоговая служба утвердила в 2019 году. С этого времени все плательщики НПД могут оформить её буквально в несколько кликов.

Можно использовать любой метод, потому что результат будет одинаковым. Самозанятый получит документ, который подтверждает его платёжеспособность. В некоторых случаях кроме справки о доходах понадобится ещё справка, которая подтверждает действующий статус плательщика НПД.

Для получения справки через кабинет налогоплательщика зайдите в сервис и выполните следующие действия:

Если хотите взять заём или собираете документы для получения ипотеки, лучше сформировать справку за 1-2 года. Тогда шансы на успешное решение вопроса повысятся. В банке или другой финансовой организации увидят, что потенциальный заёмщик платежеспособен и, к примеру, за 2 года через его счёта прошло 4 млн рублей.

Также он платит налоги и регулярно покупаете себе пенсионный стаж, хотя по закону это необязательно. Если самозанятый совмещает НПД с ИП или работает в компании, понадобятся дополнительные справки, которые докажут, что платёжеспособность у него ещё больше.

Если у банка или другой организации справка о доходах самозанятого вызовет сомнения, можно сделать выписку с банковского счёта и отчёт о движении средств. Обычно этого достаточно, чтобы начать процесс оформления документов.

В регионах с пилотным проектом, где пособия по временной нетрудоспособности напрямую выплачивает ФСС, справки 2-НДФЛ по этим выплатам также выдает ФСС.

В отделении фонда по Ямало-Ненецкому округу подробно рассказали, как можно заказать справку.

1. Каким образом можно подать заявление на получение справки о доходах (произведенных выплатах) в ФСС?

— путем обращения в региональное отделение ФСС РФ (лично, через уполномоченное лицо или путем направления заявления почтой);

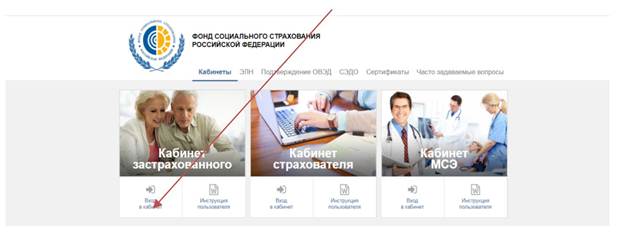

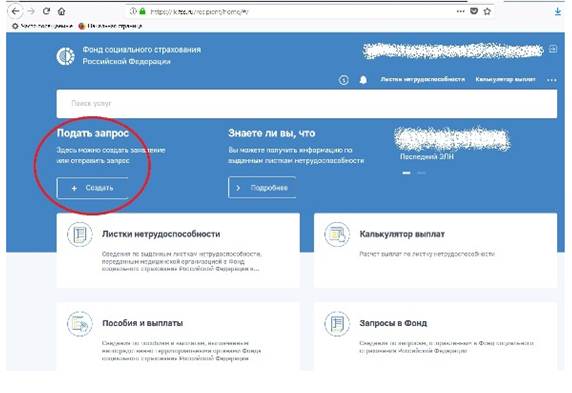

— онлайн через личный кабинет застрахованного гражданина.

По обращениям, направленным иными способами без приложения надлежащим образом оформленного заявления с личной подписью (через электронную почту, форму обратной связи на сайте регионального отделения или ФСС РФ и т.д.), выдача указанных справок НЕВОЗМОЖНА!

2. Какие документы необходимы при обращении за справкой в региональное отделение ФСС лично?

Для этого вам необходимо заполнить заявление, а также предъявить специалисту регионального отделения документ, удостоверяющий личность.

При обращении с заявлением через уполномоченного представителя необходимо будет предъявить паспорт уполномоченного представителя и доверенность (заверить ее может нотариус или ваш работодатель).

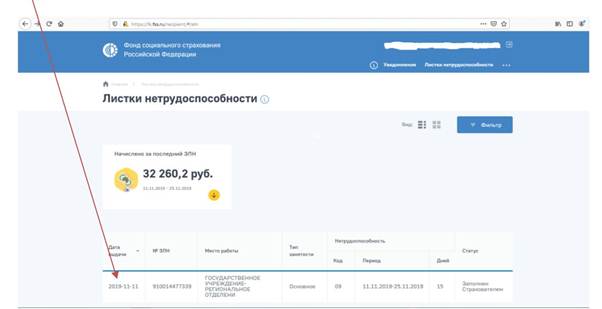

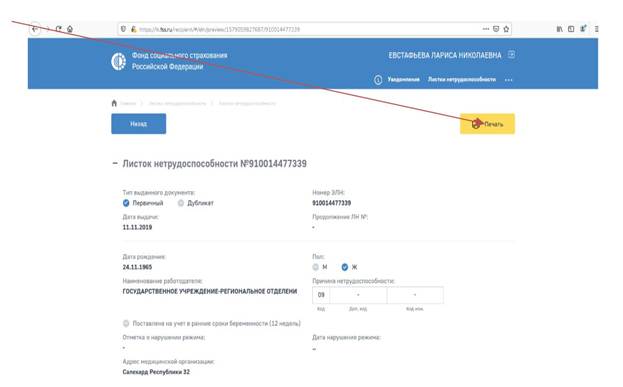

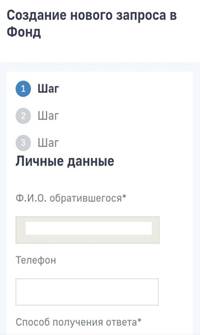

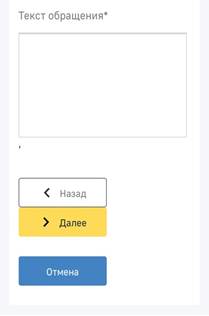

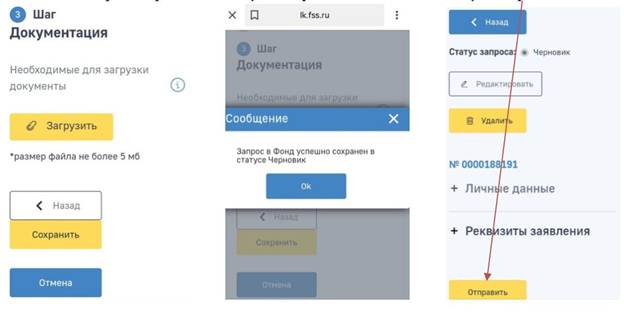

3. Как заказать справку онлайн?

3.1. Для того, чтобы распечатать Лист нетрудоспособности, необходимо нажать на строчку.

Важно: получение ответа по e-mail в данном случае НЕВОЗМОЖНО (см. вопрос 6)! В случае выбора этого варианта справка будет направлена в Личный кабинет или по почте.

В Шаге 2 заполнить реквизиты заявления:

В тексте обращения необходимо указать следующую информацию:

— вид справки: справка о произведенных выплатах/о доходах и суммах налога физического лица (2-НДФЛ);

— количество экземпляров справки (например, 2 экземпляра);

— полный почтовый адрес с указанием индекса (при необходимости отправки почтовым отправлением).

4. Через сколько дней я получу справку?

При запросе справки одним из указанных способов справка будет подготовлена в течение трех рабочих дней и направлена удобным способом (почтой или в личный кабинет).

5. Сколько справок мне дадут, если в течение года я получал разные пособия от ФСС или несколько раз ходил на больничный?

Сведения о доходах по всем страховым случаям, случившимся в период работы у одного работодателя, будут представлены в одной справке.

6. Почему нельзя прислать готовую справку на электронную почту?

Сведения, содержащиеся в справках, носят конфиденциальный характер, поэтому направление их по незащищенным каналам связи, к которым относится электронная почта, невозможно.

АКЦИЯ ПРОДЛЕНА

Справка 2-НДФЛ для кредита тщательно проверяется банками на предмет подлинности. Проверка не сводится только к оценке внешнего вида документа, также осуществляется связь с работодателем заемщика либо сверяются данные с полученными из разных источников сведениями.

Легко ли получить кредит со справкой 2-НДФЛ?

Коммерческие банки при расчете граничной суммы кредита отталкиваются преимущественно от сведений, указанных в справке с места работы потенциального заемщика. Кредит со справкой 2-НДФЛ, по которой была подтверждена достоверность содержащихся сведений, оформляется быстро и без излишней проволочки. Сумма дохода за вычетом удержанных налогов, полученная заемщиком за налоговый период, является основанием для определения кредитного лимита.

См. также материалы:

Если в справке будет заметно, что доход заемщика резко возрос, то от подателя справки кредитный инспектор, скорее всего, потребует разъяснения. Банку важно выяснить, с чем связан такой резкий рост заработной платы и сохранится ли такой уровень дохода в обозримом будущем.

Без справки о доходах можно получить лишь потребительский кредит на небольшую сумму. К тому же в большинстве случаев банк проверяет, не находится ли заемщик в стоп-листе какого-либо из кредитных финучреждений.

Как проверяется справка 2-НДФЛ?

Кредитный инспектор при получении справки о доходах от заемщика обязательно проверяет ее на корректность заполнения данных. Также делается визуальный осмотр с целью нахождения явных признаков подделки. Важно, чтобы справка была оформлена на действующем в данный момент бланке.

Так, справка 2-НДФЛ за 2018 год в 2018 году (с 10.02.2018) должна быть составлена по форме, утвержденной приказом ФНС от 30.10.2015 № ММВ-7-11/485@ с изменениями, внесенными приказом ФНС от 17.01.2018 № ММВ-7-11/19@.

В 2019 году сведения о доходах за 2018 год составляются уже на новом бланке (приказ ФНС от 02.10.2018 № ММВ-7-11/566@).

Банковский служащий проверит правильность отражения информации в справке. В частности, будет обращено внимание:

- на правильность указания соответствующих кодов вычетов и суммы фиксированных удержаний;

- несовпадение налогового номера работодателя в документе и на оттиске печати;

- ошибки в расчетах;

- помарки и исправления.

В случае обнаружения этих и других подобных недочетов банковский сотрудник откажется принимать неправильно оформленный документ и потребует заменить его на новый.

Обычно визуальной проверки справки вполне достаточно при оформлении краткосрочного кредита на небольшую сумму. В случае оформления ипотеки или автокредита проверкой справки также займется служба безопасности банка. Эти банковские сотрудники обладают большими знаниями и опытом работы, чем рядовой кредитный инспектор. На сегодняшний день у банков пока нет доступа к базам данных налоговой службы и Пенсионного фонда, поэтому для проверки достоверности подаваемых заемщиком сведений банкирам приходится применять различные ухищрения.

Так, у некоторых банковских сотрудников могут иметься личные связи в данных госструктурах, и они окольным путем получают необходимые сведения об официальных отчислениях, произведенных из зарплаты заемщика. Однако не все банки могут похвастать такими возможностями.

Так что более детальная проверка справки о доходах сводится к следующему:

- Осуществляется звонок работодателю с целью уточнения информации о том, работает ли у него заемщик.

- Направляется запрос работодателю с просьбой подтвердить документально содержащиеся в справке данные. Правда, в большинстве случаев работодатели отказываются раскрывать персональную информацию о заемщике и предоставлять свою отчетность для сравнения сведений.

- Сверяются указанные в справке данные о работодателе с теми, которые есть в открытом госреестре.

- Анализируется средняя зарплата в регионе на аналогичных должностях в той же сфере деятельности, в которой трудится заемщик. Если указанная в справке зарплата будет сильно отличаться в большую сторону от среднестатистической в отрасли, то заемщик с большой долей вероятности получит отказ в оформлении кредита.

- Производится обмен внутренней информацией между другими кредитными финучреждениями с целью выяснения, не занесен ли заемщик в стоп-лист какого-либо банка.

Итоги

Большинство банков при выдаче кредитов требует от потенциального заемщика предоставления справки о доходах по форме 2-НДФЛ. Такая справка обязательно нужна при оформлении долгосрочных кредитов на большую сумму, например ипотеки или займа на покупку автомобиля.

Для проверки справки банк использует все доступные ему способы. Обычно это визуальная проверка справки на корректность отображенных данных и правильность заполнения официального документа. Также служба безопасности банка анализирует полученную из открытых источников информацию и сравнивает ее с теми сведениями, которые содержатся в справке.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также: