Ип арендует офис нужно ли сообщать в налоговую

Обновлено: 02.07.2024

Офисное помещение является неотъемлемой частью любого бизнеса. Это всегда элемент солидности предприятия, привлекающий внимание клиентов. Однако это лишь практическая сторона вопроса. Но нужен ли офис для ИП в году, зависит от вида деятельности и наличия наемных работников.

Однако для налоговой инспекции имеет большое значение, где искать и проверять деятельность предпринимателя. Если в налоговой службе указан адрес конкретного помещения, например, если ИП арендует офис, но на самом деле там не работает, то такого предпринимателя привлекут к ответственности.

По месту регистрации физического лица сотрудники ФНС не смогут проверять частное жилище предпринимателя. Ему будет достаточно предоставить во время проверки бухгалтерскую или налоговую документацию.

Нужно ли сообщать в налоговую инспекцию о месте осуществления деятельности? Да. Это необходимо для того, чтобы уведомления из ФНС приходили не домой, а по месту фактической работы.

Можно ли снять офис без ИП? Фактически арендовать помещение можно. Однако осуществление нелегальной хозяйственной деятельности преследуется по закону. Такому предпринимателю грозят штрафы или даже уголовная ответственность.

Зачем нужен офис ИП

Итак, нужен ли офис для ИП? Если с юридической точки зрения для ИП офис не обязателен, то с практической стороны осуществлять свою деятельность без собственного помещения может быть невозможно.

Основные функции, которые выполняет офис:

-

и наемных работников;

- место для встречи клиентов;

- возможность контролировать деятельность сотрудников;

- адрес, по которому государственные органы и потенциальные контрагенты будут искать предпринимателя.

Необходимость в офисе для ИП напрямую зависит от характера его деятельности. Если предприниматель оказывает услуги на территории заказчика, то необходимость в офисном помещении отпадает. Но если ИП необходимо постоянно контактировать с клиентами, то офис становиться обязательным атрибутом успешного бизнеса.

Конечно, содержание офисного помещения удовольствие не из дешевых. Каждый месяц необходимо оплачивать аренду плюс коммунальные услуги. При этом налоговым органам нужно представить договор аренды, который подтверждает, что ИП снимает офис. Это позволит учитывать расходы хозяйствующего субъекта при расчете налогов.

Подобное обязательство поднимает стоимость аренды, так как арендодателю тоже необходимо встать на учет в налоговой инспекции, открыть ООО или зарегистрировать ИП по сдаче в аренду офисов, платить налоги.

На видео: Офис для ИП

Где держать работников без офиса

Нужен ли офис для ИП, если у него есть работники? Многие предприниматели, специализирующиеся на оказании услуг обходятся без офисного помещения. Некоторые частные специалисты оформляют ИП только для того чтобы получить стаж. Сегодня очень распространенным явлением стала работа на дому.

Глава 49.1 Трудового Кодекса о дистанционных работниках прописывает условия, по которым можно нанимать работников, осуществляющих свою деятельность на дому. Чтобы юридически грамотно оформить такое трудоустройство, специалисты рекомендуют указать в договоре, что это дистанционный работник.

Также ИП вправе не заключать трудовые соглашения со своими работниками, а нанимать их в качестве временных или разовых подрядчиков, вести деловые отношения как с контрагентами. Например, если ИП занимается рекламой в интернете, то ему совсем необязательно оформлять программистов или специалистов в области интернет маркетинга.

Достаточно на каждый поступивший от клиентов заказ найти соответствующего специалиста, которого в дальнейшем можно оформить в качестве контрагента. Но наемных специалистов оформлять нужно. Расходы по работникам будут учитываться налоговой службой, только если они документально оформлены.

Выполняя работы по ремонту и строительству ИП, также может использовать труд специалистов, не имея офиса. Но если хозяйственная деятельность достаточно обширная, то содержать офисную технику и документацию на дому будет проблематично.

На видео: Официальный фрилансинг

Современные альтернативы

Чтобы уменьшить свои расходы предприниматели находят аналоги офисному помещению. Кроме того, государство с целью поддержания малого бизнеса постоянно обновляет программы поддержки.

Для предпринимателей существуют следующие варианты:

- Виртуальное офисное помещение. Офис онлайн подразумевает наем нескольких дистанционных работников, создание специального сайта и требует небольшого помещения для установки электроники.

- Прокат офисов. Наиболее удобный вариант для тех, кому нужно принимать одного или двух клиентов в неделю. Прокат офиса на несколько часов обходится гораздо дешевле, чем ежемесячная аренда.

- Инкубаторы бизнеса. Сегодня они действуют по всем регионам. Основной задачей бизнес-инкубаторов является поддержка и развитие малого предпринимательства в сфере высоких технологий.

- Государственные программы поддержки малых предприятий. В каждом регионе действуют свои программы, по которым ИП могут предоставить офис на льготных условиях.

Если бизнес небольшой и не приносит стабильной прибыли, то для ИП аренда офиса становится неактуальной. Если ИП без офиса не может работать, то для начала стоит ограничиться краткосрочной арендой помещений.

На видео: Свободный бизнес | Нужен ли офис для работы и бизнеса в году?

Понравилась статья про особенности ведения индивидуального предпринимательства? Поделитесь в соц. сетях, расскажите друзьям - это лучшая благодарность нам! Поставьте свою оценку статье о ведении ИП, ПРОГОЛОСУЙТЕ за полезность - это анонимно и всем видно.

Арендодатели, которые считают, что официальное оформление деятельности избавит их от претензий ФНС, несколько ошибаются. На практике даже те, кто добросовестно платит налоги с дохода от сдачи в аренду, могут оказаться в должниках перед налоговой. Далее поясним, в каких случаях это возможно.

Многие арендодатели не доплачивают налог в бюджет, хотя сами искренне считают себя аккуратными плательщиками. Один из популярных вариантов, как стать налоговым должником, — не учитывать в полученном от арендатора доходе сумму коммунальных платежей.

Как известно, сдавая жилье внаем, собственник взимает с арендатора:

- арендную плату;

- плату за коммунальные платежи.

Если жильцы перечисляют собственнику только арендную плату, а все коммунальные услуги оплачивают самостоятельно, то налог на доход начисляется только на сумму полученной арендной платы. Однако такой вариант встречается крайне редко.

В подавляющем большинстве случаев в общую стоимость аренды включают квартплату. Как пояснил Минфин (письмо Минфина РФ от 01.02.2019 № 03-04-05/5889), полученная плата за коммунальные услуги также может быть признана доходом собственника (а значит, должна подлежать налогообложению).

Доходом собственника коммунальные услуги признаются в том случае, если оплачиваемые услуги не зависят от показаний счетчика. А именно:

- содержание и текущий ремонт общедомового имущества;

- отопление; и т. д.

Минфин исходит из той логики, что указанные расходы собственнику пришлось бы оплачивать независимо от того, сдается ли квартира в аренду или нет. А значит, он экономит на своих расходах, переложив их на плечи квартирантов. Такая экономия признается формой получения дохода, и с полученной суммы тоже нужно платить НДФЛ.

В противовес этому плата за коммунальные услуги по счетчику не является доходом собственника и налогообложению не подлежит.

Проблема № 2: арендаторы за свой счет производят неотделимые улучшения в арендованном жилье

Нередко жильцы, которые снимают жилье на долгий срок, делают в арендуемом жилье ремонт или другие неотделимые улучшения. Поскольку всё это остается в квартире и переходит собственнику, то это также является его доходом, полученным в натуральной форме.

С доходов, полученных в натуральной форме, также следует уплачивать налог (письмо от 29.12.2016 Минфина РФ № 03-04-05/79439).

При этом неважно, была ли стоимость ремонта по согласованию с собственником зачтена в счет арендной платы или никак не компенсировалась квартирантам. В любом случае ФНС вправе расценить это как доход и доначислить налог.

Проблема № 3: деятельность по сдаче в аренду признана предпринимательской

В общем случае НДС с услуг по сдаче физлицами жилья в аренду не начисляется. Но иногда ФНС может и доначислить НДС помимо НДФЛ.

Такой риск возникает в том случае, если деятельность собственника признают предпринимательской, а ИП он при этом не зарегистрировал.

Если у собственника одна квартира для сдачи и он уплачивает НДФЛ, НПД, или работает по патенту, то претензий к нему у ФНС не возникнет.

По мнению ВС РФ, если изначально жилье приобреталось для личных нужд, а затем за ненадобностью стало вдаваться внаем, то такую деятельность нельзя считать предпринимательской (постановление ВС РФ от 18.11.2004 № 23). В этом случае налоги собственник уплачивает как физлицо.

Но если у собственника несколько квартир в собственности, приобретенных целенаправленно для сдачи внаем, то следует регистрировать ИП и платить налоги как субъект коммерческой деятельности (письмо ФНС от 25.02.2013 № ЕД-2-3/125@).

Итоги

Арендодатель может оказаться в должниках перед ФНС, даже не подозревая об этом. Следует проверить себя на предмет получения дополнительного дохода от платы за коммунальные услуги, от дохода в натуральной форме в виде сделанного жильцами ремонта и т. д. Разумеется, проверить досконально весь рынок аренды ФНС не в силах, но при выборочных проверках есть риск доначисления НДФЛ, а в случае с профессиональной деятельностью по сдаче в аренду — еще и НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Использование имущества в предпринимательской деятельности — это стандартная ситуация для ИП, при которой коммерсант эксплуатирует предметы личной собственности в бизнесе. Эксплуатация требует дополнительных затрат. Проблемы возникают у коммерсантов на УСНО 15%, ведь ФНС не всегда соглашается с коммерсантами по составу расходов. О том, как правильно эксплуатировать личную собственность в бизнесе, рассказали налоговики.

Какое имущество ИП вправе использовать в своей деятельности

Имущество предпринимателя сложно разделить на личное (семейной) и деловое (рабочее). Например, бизнесмен ездит на одной и той же машине за ребенком в детский сад или к врачу, успевая на бизнес-встречи. Или, к примеру, рабочий ноутбук дизайнера использует вся семья для игр и социальных сетей.

Но это не значит, что никаких критериев для группировки не существует. Чтобы разделить имущество, четко определите, как и каким образом, конкретная вещь используется в бизнесе. Приносит ли она пользу. И главное, подтверждены ли эти факты документально.

В бизнесе разрешается использовать любое имущество коммерсанта. А вот учесть расходы на покупку и содержание личной собственности удастся не всегда. Потребуется доказать, что это имущество приносит пользу для предпринимательской деятельности.

Как ввести в эксплуатацию имущество

На упрощенном режиме обложения (доходы минус расходы), налогоплательщик вправе учесть произведенные затраты при расчете суммы налога. Чем больше издержек на бизнес, тем ниже сумма к уплате в бюджет. Коммерсанты стараются учесть практически все покупки и траты: даже те, что совсем не связаны с деятельностью.

Первоначальная проблема в использовании личного имущества ИП в предпринимательской деятельности — это документальное оформление и подтверждение бизнес-выгоды. Как это понимать? Рассмотрим два примера.

Дизайнер-ИП купил себе новый компьютер. Затраты на приобретение, настройку и ПО коммерсант учел при расчете УСНО 15%. По сути, у ФНС не возникнет никаких вопросов. К омпьютер и ПО непосредственно используются для разработки дизайн-проектов. Выгода для бизнеса налицо.

Коммерсант занимается грузоперевозками. Он приобрел ноутбук и хочет учесть затраты при исчислении налога. Вот тут и возникает проблема: основная деятельность ИП не связана с компьютером. Вопросов бы не возникло, если бы ИП приобрел автомобиль или запчасти к нему. А с ноутбуком ситуация спорная.

Как быть? Коммерсант приобрел ноутбук, чтобы вести отчетность и документацию в электронном виде. К тому же компьютер позволяет принимать заказы в режиме онлайн. Доказав свою позицию ФНС, он вправе принять затраты на покупку при исчислении УСН.

Что учесть при вводе собственности в эксплуатацию

- Включайте только те объекты, которые приносят выгоду бизнесу и это легко доказать. Например, покупка газели для грузоперевозок. ИП использует личное имущество в предпринимательской деятельности, что совсем не мешает ему отвезти на этой газели семью на дачу или на отдых к морю.

- Все затраты подтверждайте документально. Сохраняйте договоры, накладные, акты и чеки. Это подтвердит сумму фактических трат на покупку.

- Учитывайте только те активы, которые куплены после регистрации ИП в ИФНС. Например, если машина была приобретена задолго до постановки коммерсанта на учет в инспекции (в качестве ИП), учесть ее стоимость не получится. Но траты на содержание включить в расчет разрешено.

- Обращайте внимание на стоимость актива. Покупая объект дороже 100 000 рублей, нельзя списать затраты одновременно. Придется распределить расходы равными долями и учитывать в каждом квартале при исчислении налогообложения.

В расходы на покупку учитывайте не только фактическую стоимость объекта, но и иные траты, связанные с настройкой, транспортировкой, монтажом оборудования. Допускается учесть пошлины, налоги и сборы, включенные в стоимость актива.

Как учесть расходы на пользование имуществом

Приобретая имущества для семьи и бизнеса, не забывайте, что активы придется содержать. Некоторые объекты не требуют значительных вложений. Но большая часть собственности нуждается в ежемесячном содержании. Например, бензин, ГСМ, запчасти, коммунальные платежи, оплата услуг связи и интернет и многое другое.

Затраты на транспорт

Деловые разъезды на личном транспорте подтвердите документально, чтобы списать ГСМ. Для этого придется на каждую поездку оформлять путевые листы. В путевке обязательно указывайте показания одометра (до выезда и по возвращению в гараж). Можете разработать собственный бланк путевки.

Если ИП занимается грузоперевозками или перевозкой пассажиров, то придется заполнять специальные бланки путевок.

Заключите отдельный договор на обслуживание транспорта и замену запчастей со специализированной организацией. Важно, чтобы в договоре заказчиком выступал коммерсант, а не простое физлицо. Страховку оформите аналогично. Иначе ФНС не согласится с позицией коммерсанта.

Коммуналки и интернет

Для большинства коммерсантов квартира — это и офис, и дом. А за жилье приходится платить ежемесячно. Учесть платежи за коммунальные услуги при исчислении УСН нельзя: коммуналка начисляется в отношении пользователей жилых помещений. Ни о каком бизнесе речи не идет. И нельзя разделить затраты на коммунальные услуги между личными и деловыми целями.

Ситуация с интернетом и стационарной связью аналогична. Доказать налоговикам, что домашний интернет используется только для бизнеса, невозможно. Остается лишь обратиться в суд. Но и суды не всегда поддерживают позицию бизнесменов.

Мобильная связь

Зачесть расходы на сотовую связь при расчете УСН допустимо. Но есть ряд нюансов:

- Договор оказания услуг оформляйте на ИП.

- Подтверждайте траты на связь ежемесячно, получая акты выполненных услуг у оператора.

- Старую сим-карту переоформите на коммерсанта. Например, чтобы сохранить клиентскую базу.

- Используете сотовый для дела и семьи. Закажите детализацию звонков у оператора. Учтите расходы только по бизнес-звонкам. Личные переговоры не учитывайте.

Подключить безлимитный тариф на физлицо - рискованно. В ФНС вы не сможете доказать, что траты на связь производились исключительно в бизнес целях.

Платить ли налог на содержание имущества

Бизнесмены на спецрежимах освобождены от уплаты налога на собственность. Но распространяется льгота на имущество, используемое в предпринимательской деятельности. Личная недвижимость, не принимающая участия в бизнесе, облагается в стандартном режиме.

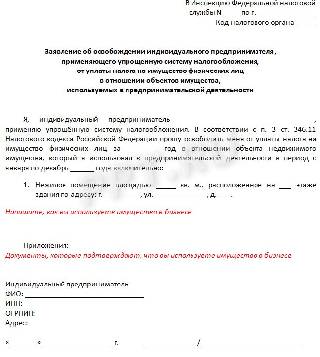

Пунктом 1 статьи 5 закона от 09.12.1991 № 2003-1 указано, что физические лица обязаны самостоятельно предоставлять в налоговые органы документы, подтверждающие право на льготы по налогу. Следовательно, ИП придется подать заявление. Иначе на льготу не рассчитывайте.

Чтобы получить освобождение от имущественного сбора, придется:

- Подать заявление на освобождение от уплаты имущественного сбора.

- Документально подтвердить основания для предоставления льготы.

Единого перечня подтверждающей документации не предусмотрено. Для каждой ситуации придется подготовить индивидуальный пакет документов.

Как продать имущество, используемое в деятельности ИП

Простые граждане обязаны уплачивать в бюджет со своих доходов 13% НДФЛ, в том числе и с продажи имущества. А коммерсанты платят налоги с доходов по выбранным режимам обложения (УСН, ЕНВД, ПНС). Но если ИП продает имущество, используемое в предпринимательской деятельности, то заплатить НДФЛ придется в любом случае.

В отношении физлиц чиновники предусмотрели льготу. Если имущество в собственности пробыло более 5 лет, то НДФЛ платить не нужно. Поэтому большинство предпринимателей стараются реализовать недвижимость как физическое лицо. Но ФНС пристально следит за правильностью исполнения фискального законодательства.

Как платить налоги с продажи имущества ИП

Если предприниматель продает имущество, использованное в бизнесе, то воспользоваться льготой для физлиц не получится. Придется уплатить НДФЛ в сумме 13% от продажи. Налогоплательщик подает декларацию по форме 3-НДФЛ, в которой отражает факт реализации собственности. Исчисленную сумму следует уплатить в бюджет не позднее 15 июля года, следующего за годом получения дохода.

Например, продажа ИП имущества, используемого в предпринимательской деятельности, произведена в 2020 году. Значит, сдайте декларацию до 30.04.2021, а уплатите НДФЛ — до 15.07.2021.

Будет ли освобождение от НДФЛ, если закрыть ИП и продать недвижимость? Нет, если реализовать собственность сразу по закрытию предпринимательства, то льготы не будет. Если закрыть ИП, выждать минимальный срок пользования (5 лет), то льгота по НДФЛ предоставляется в общем порядке.

Регистрационный учёт предпринимателей

Если говорить о регистрационном учёте, то предприниматель поставлен на него в налоговой инспекции по месту жительства. При этом понятия юридического адреса у ИП нет, и он может работать по всей территории России, независимо от адреса, указанного в паспорте.

Такая привязка к адресу имеет значение, если ИП работает на УСН, ОСНО или ЕСХН. Где бы он ни вёл реальную деятельность, сдавать каждый год декларации, платить налоги и взносы он будет в ИФНС по адресу прописки. Если же предприниматель получил патент, то ему надо обратиться еще и в налоговую инспекцию по месту деятельности. Эта ИФНС может быть как той же самой, где ИП стоит на регистрационном учёте, так и относиться к другому муниципальному образованию. В таком случае действует правило: налог уплачивается по месту деятельности, а взносы ИП – по месту его прописки.

Надо ли заявлять в свою инспекцию о смене прописки

После получения данных о новой прописке предпринимателя налоговая инспекция должна внести эти сведения в ЕГРИП в течение пяти рабочих дней. Получается, что после пятнадцати рабочих дней со дня смены места жительства можно проверить, действительно ли в реестр внесена соответствующая запись. Это можно сделать быстро и бесплатно с помощью сервиса от ФНС, который формирует сведения из ЕГРИП.

Если же вас, по какой-то причине, не устраивает такой длительный срок или новые сведения в реестре не отображены (внесены ошибочны), то о смене адреса ИП можно сообщить самостоятельно. Для этого заполняется форма Р24001.

После того, как ИП поменял прописку, он может быть переведён в налоговую инспекцию в другом муниципальном образовании. Регистрационное дело налогоплательщика передается в новую ИФНС тоже без его участия. Новые ИНН и ОГРН при смене прописки не выдаются, поэтому идти в инспекцию не требуется.

Надо ли обращаться в фонды и органы статистики

Итого, в течение двадцати рабочих дней после того, как произошла смена адреса ИП, все государственные органы, где он стоит на учёте, должны быть автоматически поставлены об этом в известность. Однако это относится только к гражданам РФ, иностранцам надо подавать в ИФНС заявление по форме Р24001.

Кого надо уведомить о новом месте жительства

Если у ИП открыт расчётный счёт, то надо сообщить в банк о новых реквизитах. Перечень документов, необходимых для этого, уточняйте в банке. Как правило, достаточно написать заявление в свободной форме и представить копию паспорта.

Кассовый аппарат надо перерегистрировать, если изменится место его установки. Но часто бывает так, что это не требуется, потому при переезде ИП касса остается в том же магазине или салоне красоты, что и раньше.

Что касается контрагентов, то необходимость их уведомления зависит от принятого стандарта делового оборота. Часто партнёры указывают в договорах и актах только ИНН и ОГРН предпринимателя, тогда без этого можно обойтись.

И ещё раз кратко о том, что делать предпринимателю при смене прописки в паспорте:

- Самостоятельно заявлять в инспекцию об изменении места жительства не требуется, но стоит убедиться, что новый адрес внесен в ЕГРИП. Иностранцы должны сами сообщать о смене адреса.

- Если предпринимателя не устраивает достаточно долгий срок внесения данных в ЕГРИП в автоматическом режиме, в инспекцию может быть подана форма Р24001.

- Информацию о новом адресе в фонды и органы статистики передаёт налоговая служба. ИП-работодатели должны уведомить ФСС о смене прописки.

- При переезде в другое муниципальное образование предпринимателя ставят на учёт в другую ИФНС, поэтому желательно перед сменой адреса разобраться с уплатой налогов и взносов. Для этого можно запросить сверку расчётов с инспекцией по старому адресу.

- При наличии выданной лицензии её надо переоформить, обратившись в лицензирующий орган с оригиналом и квитанцией об уплате пошлины.

- При необходимости сообщите о смене места жительства предпринимателя в банк и контрагентам.

Читайте также: