Имущество на 08 налог на имущество

Обновлено: 02.07.2024

Среди всех видов сборов, которые выплачивает население нашей страны в бюджет государства, отдельно стоит отметить налог на имущество. Его выплачивает каждый собственник. Рассмотрим, что он из себя представляет и на каких условиях начисляется.

На кого распространяется налог на имущество?

Налог на имущество распространяется на всех собственников того или иного вида имущества. Представляя собой государственный сбор, данный вид налогообложения предусматривает предоставление определенных льгот перечисленным в соответствующем законодательном акте категориям населения. Так, к их числу относятся в первую очередь пенсионеры, так как они считаются социально незащищенными и малообеспеченными. Под действие льготы попадают такие объекты недвижимости как:

- квартира или отдельная комната;

- дача;

- гараж;

- нежилое строение, используемое для хозяйственных целей, если его площадь не превышает 50 метров квадратных;

- помещения, которые используются в творческих целях.

Если в собственности находятся несколько схожих объектов недвижимости, то выплата налога отсутствует только в отношении одного из них. Другими словами, при наличии в собственности двух квартир на одну из них налоги будут начисляться по общим правилам.

Также к тем, кто имеет право на льготы на налог на имущество, относятся следующие категории граждан:

- награжденные званием Героя Советского Союза или РФ;

- участники ВОВ;

- пострадавшие при аварии на Чернобыльской АЭС и некоторые другие.

Необходимость в оплате налога на имущество указывается в письменном уведомлении, которое высылает налоговая служба плательщика. Оплата может быть произведена как в любом банковском отделении, так и через интернет с использованием специальных порталов (например, сайта госуслуг или личного кабинета налогоплательщика). Оплата налога производится в году, следующем за прошедшим налоговым периодом.

Каким образом осуществляется расчет налога на имущество?

Законодательство имеет свойство меняться. Причем за нововведениями стоит следить максимально внимательно, ведь от них зависит то, в каком размере и в каком порядке будет производиться оплата тех или иных налоговых отчислений. В частности, изменение порядка расчета размера налога на недвижимости привели к существенному изменению суммы выплаты. Ранее на основу бралась инвентаризационная стоимость объекта недвижимости, что приводило к значительному занижению ставок за счет того, что она рассчитывалась исходя из первоначальной стоимость недвижимости, которая была потрачена при его строительстве, и степени износа. Однако с 2016 года порядок, по которому рассчитывается имущественный налог, был пересмотрен за счет приближения используемой стоимости недвижимости к цене, установленной на рынке. Это стало возможным в связи с тем, что при расчетах за основу стала браться кадастровая стоимость того или иного объекта, который находится в собственности. Вследствие таких изменений произошел значительный рост данного вида налога.

Что касается ставки налога, то ее размер может изменяться в зависимости от региона. Установленные на федеральном уровне показатели не являются обязательными. Единственное ограничение заключается в том, что принятые на местах ставки налога на имущества не должны превышать общероссийские более чем на три процента.

Следует подчеркнуть, что для снижения налоговой нагрузки на население порядок, согласно которому начисляется налог на недвижимое имущество, предусматривает, что на объект недвижимости предусматривается налоговый вычет, который составляет площадь размером 20 квадратных метров. Следовательно, при расчете данного вида сбора в качестве облагаемой площади берется та, которая остается от разницы между общим размером объекта недвижимости и предоставляемым вычетом.

Конечный расчет размера, который составляет налог на имущество физических лиц в 2022, представляет собой несложную операцию умножения кадастровой стоимости интересующего объекта на установленную ставку (можно ориентироваться на средний показатель, который составляет 0,1%). Информацию о том, чему равняется кадастровая стоимость дома, быстрее всего найти на официальном сайте Росреестра. Для получения интересующих сведений после входа на указанный портал необходимо заполнить специальную форму (потребуется внести данные, отражающие местонахождение рассматриваемого объекта недвижимости). После обработки запроса искомая информация отобразится на экране.

Таким образом, можно сделать вывод, что чем более дорогостоящее по рыночным меркам жилье находится в собственности, тем выше взимаемый налог на имущество.

Порядок начисления и выплаты налога на имущество для организаций

Отдельно стоит затронуть вопрос, что собой представляет налог на имущество юридических лиц. Очевидно, что далеко не все компании работают на условиях аренды, множество из них обладают одним или несколькими объектами недвижимости на правах собственности. К таким помещениям относятся офисные здания, помещения общепита и любые другие постройки, которые используются в процессе работы. Ставка в данном случае выше: она составляет около 2%.

От уплаты данного налога освобождаются те, кто работает по упрощенной системе налогообложения, однако при условии того, что недвижимость используется для работы, а не в качестве жилья.

Суммарная стоимость объектов налогообложения, умноженная на коэффициент-дефлятор (с учетом доли налогоплательщика в праве общей собственности на каждый из таких объектов)

До 300 000 рублей включительно

До 0,1 процента включительно

Свыше 300 000 до 500 000 рублей включительно

Свыше 0,1 до 0,3 процента включительно

Свыше 500 000 рублей

Свыше 0,3 до 2,0 процента включительно

Как оплатить налог на имущество - основные способы

В отношении уплаты налогов следует помнить, что их суммы обычно не являются критичными, в то время как просрочка грозит созданием ряда проблем, среди которых не последнее место занимает появление трудностей при желании выехать за границу. Поэтому важно знать, каким образом может производиться уплата налога на имущество физических лиц.

Самый быстрый способ осуществляется при помощи любого устройства, которое позволяет выйти в интернет. В данном случае отпадает необходимость тратить время на посещение соответствующих учреждений (в первую очередь банков), подстраиваясь при этом под их график работы.

Как оплатить налог на имущество через интернет?

Для того чтобы произвести нужную уплату налога удаленно, необходимо иметь пластиковую карточку, на которую имеется достаточно средств. Есть несколько наиболее популярных сервисов для оплаты, среди которых такие как:

Каждый из них предполагает схожую схему, по которой происходит оплата. После прохождения процедуры авторизации необходимо найти в главном меню пункт, который касается проверки задолженности по налогам или их оплаты. После переход по ссылке появляется форма, которую требуется заполнить персональными данными (в числе которых ИНН). Следовательно, отпадает необходимость в наличии квитанции.

Обратите внимание, что некоторые сервисы берут со своих пользователей комиссию за проведение операции. Также следует помнить, что использование удаленных систем требуется предварительная регистрация. И если в случае с интернет банкингом вопрос о получении логина и пароля решается быстро, то для получения доступа к порталу Госуслуг потребуется время.

Налоговые льготы по налогу на имущество в 2022 году

Льготы, предоставляемые гражданам по данному налогу, классифицируют как:

- Общие льготы, предоставляемые определенным категориям граждан,

- Общие льготы, установленные в отношении определенных объектов имущества,

- Льготы, предусмотренные в отдельных регионах и определяемые местными органами самоуправления.

К первой категории относят освобожденных от уплаты налога на имущество:

- Граждан пенсионного возраста;

- Граждан, которым было присвоено звание Героя России или Советского Союза;

- Ветеранов и участников различных военных действий (в том числе, ВОВ);

- Инвалидов I и II групп, инвалидов детства;

- Лиц, пострадавших в результате аварии на ЧАЭС или во время испытаний ядерного оружия.

Льготы на ту или иную недвижимость связаны с осуществлением определенной профессиональной деятельности. Так, налог не оплачивают люди творческих профессий. Однако льгота установлена исключительно в отношении мастерских, студий, галерей и других зданий/комнат, предназначенных для ведения деятельности.

Также освобождение от налога на имущество предусмотрено для небольших хозяйственных помещений, которые размещены на территории, предназначенной для осуществления непредпринимательской деятельности.

Налог на имущество является одним из местных государственных сборов. В связи с этим, органы власти каждого отдельного округа или района имеют право освобождать от данной выплаты тех или иных граждан (не попадающих под общие федеральные льготы).

Как оформить льготы по налогу на имущество?

- Для того чтобы получить льготу, иными словами, оформить право не платить налог на имущество, необходимо обратиться в районное отделение Федеральной налоговой службы (ФНС).

- На месте заполняется соответствующее заявление и к нему прикрепляются копии всех документов, которые свидетельствуют о наличии права на данную льготу.

- Заявление может быть передано лично инспектору либо направлено по почте (с приложением копий документов). Во втором случае рекомендуется отправлять документы ценным письмом с описью вложений и уведомлением о вручении.

Стоит отметить, что законодательство предусматривает право гражданина на подачу подобного заявления и в произвольно форме, однако для более быстрого и корректного рассмотрения рекомендуется использовать стандартный бланк.

Льготы пенсионерам по налогу на имущество физических лиц (и другим гражданам) предоставляются по различным категориям недвижимого имущества, но только на единственный объект в рамках категории. Например, владелец нескольких домов, квартир и хозяйственных построек, попадающий под льготы, имеет право не платить государственную пошлину на один дом, одну квартиру и одну хозпостройку.

Данные льготы вступают в силу с момента появления права на эту льготу. Если гражданин обратился в отделение ФНС не сразу, уже перечисленные суммы налога будут пересчитаны и возвращены. Однако такой перерасчет возможен только за последние три года с момента обращения.

Налог на имущество — сроки уплаты в 2022 году

Налоговый кодекс определяет срок уплаты налога на имущество — не позднее первого декабря следующего за отчетным года. В 2019 году государственный взнос уплачивается на объекты недвижимости, бывшие в собственности в предыдущем, соответственно. Также кодекс оговаривает, что обязанность оплатить налог возникает у гражданина в момент получения соответствующего уведомления. Дата получения является началом 30-дневного срока, в течение которого задолженность по налогам должна быть погашена.

В случае неполучения уведомления, во избежание спорных и конфликтных ситуаций, гражданину рекомендуется самостоятельно обратиться в региональное отделение ФНС.

Нарушение срока уплаты налога на имущество физических лиц — последствия

Возможные последствия несоблюдения сроков уплаты налога:

- В случае неполучения от владельца имущества в установленный срок определенной суммы налога, налоговая инспекция имеет право начислить пеню за каждый день просрочки. Пеня определяется как произведение невнесенной/недоплаченной суммы налога, количества дней просрочки (с учетом праздничных и выходных) и специального коэффициента (ставки рефинансирования, деленной на 300).

- Пеня может быть начислена и в случае неполной уплаты налога на имущество.

- Помимо ежедневного начисления пени за неуплату имущественного налога предусмотрено применение штрафных санкций. В зависимости от срока просрочки штраф может составить от 10 до 40 процентов от суммы начисленного налога.

- Если гражданин продолжает игнорировать требование об уплате налога, против него может быть заведено уголовное дело. Суммы налога, пени и штрафов могут быть взысканы за счет личного имущества, денежных средств на банковских счетах и др.

Для юридических лиц предусмотрена отдельная система по уплате налога на имущество. На основании данных за первый–третий кварталы организация вносит в бюджет аванс. После окончания календарного года высчитывается точная сумма подлежащего уплате налога, и предприятие доплачивает разницу не позднее 30 марта следующего года.

6

6

1

5

1

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация приобрела незавершенный объект строительства. Объект недвижимости не относится к перечню имущества, налоговая база по налогу на имущество организаций в отношении которых исчисляется исходя из кадастровой стоимости. Он учитывается на счете 08. В 2019 году организация стала его использовать для хранения урожая этого года.

Существует ли обязанность платить налог на имущество за этот объект?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации объект незавершенного строительства, учитываемый на балансовом счете 08 "Вложения во внеоборотные активы", не должен рассматриваться в качестве объекта налогообложения по налогу на имущество организаций.

Обоснование позиции:

Согласно п. 1 ст. 374 НК РФ объектом налогообложения для российских организаций признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 НК РФ.

НК РФ не содержит определения понятия "недвижимое имущество". С учетом ст. 11 НК РФ для толкования этого понятия необходимо использовать определения, содержащиеся в иных отраслях законодательства. Из п. 1 ст. 130 ГК РФ следует, что объекты незавершенного строительства относятся к недвижимым вещам.

Однако одним из условий признания недвижимого имущества объектом налогообложения по налогу на имущество, как прямо следует из процитированного выше п. 1 ст. 374 НК РФ, является его учет на балансе в качестве объекта основных средств в порядке, установленном для ведения бухгалтерского учета.

Правила формирования в бухгалтерском учете информации об основных средствах организации установлены ПБУ 6/01 "Учет основных средств" (далее - ПБУ 6/01)

Пунктом 4 ПБУ 6/01 определено, что актив принимается организацией к бухгалтерскому учету в качестве основных средств при одновременном выполнении следующих условий:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Не оформленные актами приемки-передачи основных средств и иными документами затраты как на СМР, так и на приобретение зданий, оборудования (и т.п.), а также прочие капитальные работы и затраты (проектно-изыскательские, затраты по отводу земельных участков и переселению в связи со строительством и другие) в бухгалтерском учете относятся к незавершенным капитальным вложениям. Такие вложения до окончания работ по строительству учитываются счете 08 "Вложения во внеоборотные активы" и отражаются в бухгалтерском балансе по фактическим затратам, понесенным организацией (п. 41, п. 42 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина России от 29.07.1998 N 34н, п. 3.1.1 Положения по бухгалтерскому учету долгосрочных инвестиций, утвержденного письмом Минфина России от 30.12.1993 N 160).

Таким образом, действующее законодательство о бухгалтерском учете связывает постановку объекта на учет в составе основного средства с соблюдением условий, перечисленных в п. 4 ПБУ 6/01, и, соответственно, доведением объекта до состояния готовности и возможности его эксплуатации, вне зависимости от основания возникновения у организации права на соответствующий объект, будь то его приобретение, создание или какой-либо другой способ получения. Иными словами, в составе основных средств объект подлежит учету в момент фактического ввода его в эксплуатацию, то есть в том периоде, когда он не будет требовать дополнительных капитальных вложений на доведение его до состояния, пригодного к эксплуатации, и будет полностью готов к использованию для производственных нужд организации.

Специалисты Минфина России также придерживаются позиции, что объект принимается к бухгалтерскому учету в качестве основного средства в момент, когда он приведен в состояние, пригодное для использования. См., например, письма Минфина России от 12.01.2017 N 03-05-05-01/432, от 25.02.2013 N 03-05-05-01/5317, от 11.02.2013 N 03-05-05-01/3265, от 25.06.2012 N 03-05-05-01/28, от 22.06.2010 N 03-03-06/1/425, от 09.06.2009 N 03-05-05-01/31, от 18.04.2007 N 03-05-06-01/33. При этом объекты незавершенного строительства, не учтенные в составе основных средств, не подлежат обложению налогом на имущество организаций (письма Минфина России от 25.02.2013 N 03-05-05-01/5317, УФНС России по г. Москве от 06.05.2016 N 16-15/048499). В арбитражной практике присутствуют выводы, аналогичные выводам Минфина России (смотрите, например, постановления ФАС Северо-Западного округа от 09.07.2014 N Ф07-3264/14 по делу N А05-11351/2013, Одиннадцатого ААС от 14.11.2014 N 11АП-15607/14, Первого ААС от 02.06.2014 N 01АП-1437/14, Четырнадцатого ААС от 30.01.2014 N 14АП-12070/13).

Таким образом, с учетом требований статьи 374 НК РФ объекты незавершенного строительства, учитываемые на балансовом счете 08 "Вложения во внеоборотные активы", не могут рассматриваться в качестве объекта налогообложения по налогу на имущество организаций.

Вместе с тем обращаем внимание, что для признания объекта недвижимости основным средством государственная регистрация прав на него не требуется. Даже если объекта по каким-то причинам пока нет в Реестре, это не повод освобождать его от налога на имущество организаций, если он по всем параметрам соответствует требованиям п. 4 ПБУ 6/01 (письмо Минфина России от 25.02.2013 N 03-05-05-01/5317). Подробнее об этом смотрите: Вопрос: Если на объект недвижимого имущества нет свидетельства о праве собственности, можно ли его учитывать в составе основных средств? (ответ службы Правового консалтинга ГАРАНТ, май 2018 г.)

В рассматриваемом случае имеющийся у организации объект незавершенного строительства не достроен и не пригоден к эксплуатации, между тем часть этого объекта фактически используется в производственной деятельности организации (для хранения урожая). В такой ситуации полностью исключить налоговые риски мы не можем. Налоговые органы могут посчитать, что если объект незавершенного строительства фактически эксплуатируется, то он приведен в состояние, пригодное для использования, и его необходимо было принять на бухгалтерский учет в качестве основного средства и включить в налоговую базу по налогу на имущество. О существовании у фискалов такой позиции свидетельствует многочисленная арбитражная практика, анализ которой показывает, что факт отсутствия разрешения на ввод здания в эксплуатацию сам по себе не может однозначно свидетельствовать об отсутствии оснований для принятия объекта недвижимости к учету в качестве объекта основных средств Так, например, в постановлении Четырнадцатого арбитражного апелляционного суда от 27.09.2017 N 14АП-5818/17 судьи указали, что обязанность по уплате налога на имущества организаций возникает с момента начала эксплуатации объекта основных средств в хозяйственной деятельности общества, последующее выполнение работ капитального характера на этом объекте следует рассматривать как достройку, дооборудование, реконструкцию, модернизацию объекта основных средств. Смотрите также постановления Президиума ВАС РФ от 16.11.2010 N ВАС-4451/10 по делу N А56-21007/2008, ФАС Западно-Сибирского округа от 14.05.2013 по делу N А81-2053/2012, ФАС Поволжского округа от 19.07.2012 по делу N А55-22505/2011.

При этом рассматривая вопросы обложения налогом на имущество объектов незавершенного строительства, суды, руководствуясь п. 8 информационного письма Президиума ВАС РФ от 17.11.2011 N 148, устанавливают фактические обстоятельства дела, а не только данные бухгалтерского учета. А именно: готов ли объект к эксплуатации по назначению, осуществляется ли его эксплуатация (получение дохода), в том числе при отсутствии правоустанавливающих и разрешительных документов. Вопрос о включении имущества в объект налогообложения налогом на имущество не может зависеть от волеизъявления налогоплательщика, а должен определяться экономической сущностью этого имущества. Соответственно, обязанность по уплате налога на имущество возникает у налогоплательщика с момента, когда имущество соответствует необходимым требованиям для нормальной эксплуатации в деятельности организации. Данная правовая позиция изложена в Постановлении Президиума ВАС РФ от 08.04.2008 N 16078/07 (смотрите также постановление АС Поволжского округа от 03.03.2017 по делу N А65-20105/2015 (определением ВС РФ от 19.06.2017 N 306-КГ17-6927 отказано в передаче данного дела в Судебную коллегию по экономическим спорам ВС РФ для пересмотра)).

В рассматриваемом случае, как мы поняли, имеющийся у организации объект в настоящее время не пригоден к эксплуатации, не отвечает признакам основного средства, его использование по фактическому назначению в данный момент невозможно. При этом, хотя часть объекта и используется организацией в хозяйственной деятельности, это использование не связано с получением экономических выгод, как, например, в ситуации, когда недостроенный объект передается в аренду. В связи с этим мы считаем, что в данном случае рассматриваемый объект не может рассматриваться в качестве объекта налогообложения по налогу на имущество организаций.

26 декабря 2019 г.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Когда организация ведет деятельность на общей системе налогообложения, то она должна платить ряд налогов, среди которых есть налог на имущество (далее – налог). Чтобы правильно и вовремя рассчитывать и оплачивать налог, его учет нужно вести в системе 1С. Как учитывать налог на имущество в 1С 8.3, расскажем в этой статье.

Налоговая база, ставки

В главе 30 Налогового кодекса РФ обозначен объект налогообложения и ставка налога. Максимальный размер налога – 2,2%. Расчет налога производится по такой формуле:

Налог = налоговая база (руб.) х ставка налога (%) – сумма авансовых платежей (руб.).

Дополнительно в статье 381 НК РФ указаны федеральные льготники по налогу. Настраивая программу 1С, важно проверить, были ли внесены изменения в законодательство на региональном или федеральном уровне относительно регулирования налога. Важно регулярно обновлять программу 1С, чтобы были учтены все нововведения законодательства. Это можно сделать самостоятельно или обратиться к компании-франчайзи, которая оказывает услуги доработки 1С версий ПРОФ и КОРП. С ней должен быть подписан договор ИТС.

Настройка 1С для расчёта налога на имущество

- с другим кодом по ОКТМО (дает возможность по другим реквизитам формировать платежные поручения на уплату налога);

- по месту нахождения организации;

- в другом налоговом органе.

В этой вкладке нужно поставить код вида учета. Нажав на активную кнопку, по строке появится окно выбора групп имущества.

- применение сниженной ставки;

- освобождение от налогообложения;

- не применение льгот.

Налоговая декларация

Кстати, с 2022 года в России впервые вводится единый срок оплаты налога на имущество организаций – 1 марта. Об остальных изменениях в порядке уплате этого налога читайте в нашем обзоре.

Для примера рассмотрим создание расчета по налогу на имущество за 1 квартал 2018 года и начисления по нему.

- наименование;

- КПП;

- ИНН;

- отчетный период;

- код налогового органа и прочие сведения.

Например, организация купила два объекта ОС:

В Разделе 2 на первой странице указана остаточная стоимость здания цеха по состоянию на каждое первое число первого месяца отчетного периода.

Код строки 030 отображает остаточную стоимость здания цеха на 1 февраля 2018 г. Она рассчитывается как разница между стоимостью приобретения и НДС: 12 млн руб. – 2 160 тыс. руб. = 9 840 тыс. рублей. Остаточная стоимость снижается в следующие отчетные даты на суммы ежемесячных амортизационных отчислений – это 41 тыс. руб.

(9840 тыс. руб. / 240 мес.)

В Разделе 1 в нижних полях первой страницы обозначаются средняя стоимость за отчетный период, сниженная налоговая ставка по определенному объекту и сумма налога, назначенная к уплате в бюджет.

Средняя стоимость имущества формируется путем суммирования стоимости имущества на каждую дату исследуемого периода, разделенное на 4: (9048+9799+9758)/4=7349,3 тыс. руб.

В результате определяется налоговая база, которую необходимо умножить на ставку налога (в размере 1%). Это выглядит следующим образом: 7349,3 х 1% = 73,493 тыс. руб. Нужно учитывать, что получилась годовая сумма налога, которую необходимо поделить на 4 квартала – 18 882. Это отражено в строке 180.

В нижних полях установлена ставка налога 1,9%, а также отображена итоговая сумма налога по рассматриваемому объекту – 14 894 руб.

В Разделе 1 в строке 030 итоговая сумма налога равняется сумме налога по двум страницам – 14 894 руб. + 18 373 руб. = 33 267 руб. В Разделе 2.1 указаны данные по объектам ОС.

Раздел 3 оформляется в ситуации, если организация начисляет налог по объекту, у которого налоговая база рассчитывается по кадастровой стоимости. Используя программу 1С, выполнить расчет налога на имущество достаточно легко и оперативно. Важно внимательно вводить исходные данные в систему, чтобы избежать ошибок.

Если у вас есть вопросы по расчету имущественных налогов, свяжитесь с нашими специалистами по сопровождению 1С, мы с радостью вам поможем!

За время существования налога на имущество с ним происходили разные изменения. Преимущественно они касались объектов и базы налогобложения. К примеру, с 2015 налоговая база стала определяться на основании кадастровой стоимости, к уплате налога подключили организации на ЕНВД И УСН. А в 2018 году снова вернулось в объект налогообложения движимое имущество, в 2019г. оно снова было исключено из списка объектов налогообложения. Напомним основные аспекты, касающиеся налога на имущество организаций, который относится к региональным налогам, а также сообщим основные изменения.

01. Налогоплательщики

Налогоплательщиками данного налога являются как российские, так и иностранные организации, имеющие имущество, признаваемое объектом налогообложения.

02. Объект налогообложения

В качестве объекта налогообложения выступают:

1) для российских организаций – недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст. 374 НК РФ);

2) недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, в случае, если налоговая база в отношении такого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр недвижимости (ст. 375 НК РФ);

Критерии недвижимого имущества:

- наличие прочной связи объекта с землей (например, сооружение объекта на монолитном железобетонном фундаменте, функциональное или технологическое соединение этого объекта с другими объектами подземными коммуникациями (кабельными электролиниями, проложенными в подземных траншеях и т.п.));

- перемещение объекта невозможно без несоразмерного ущерба его назначению (в т.ч. способность объекта выступать в гражданском обороте в качестве отдельного объекта гражданских прав (в отличие от объектов, выполняющих исключительно обслуживающую (вспомогательную) функцию по отношению к объектам недвижимости, включая земельные участки, здания, сооружения); наличие у объекта самостоятельных полезных свойств, которые могут быть использованы в экономической деятельности независимо от земельного участка, на котором он находится, и других находящихся на общем земельном участке объектов недвижимости).

Это могут быть здания, сооружения, объекты незавершенного строительства, помещения, машино-места, жилые дома, квартиры, комнаты, дачи и гаражи. В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению. Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Движимое имущество, учитываемое на балансе в качестве объектов основных средств с 1 января 2019 года налогом на имущество, не облагается.

Список объектов, не подлежащих налогообложению по налогу на имущество организаций указан в НК (п. 4 ст. 374 НК РФ):

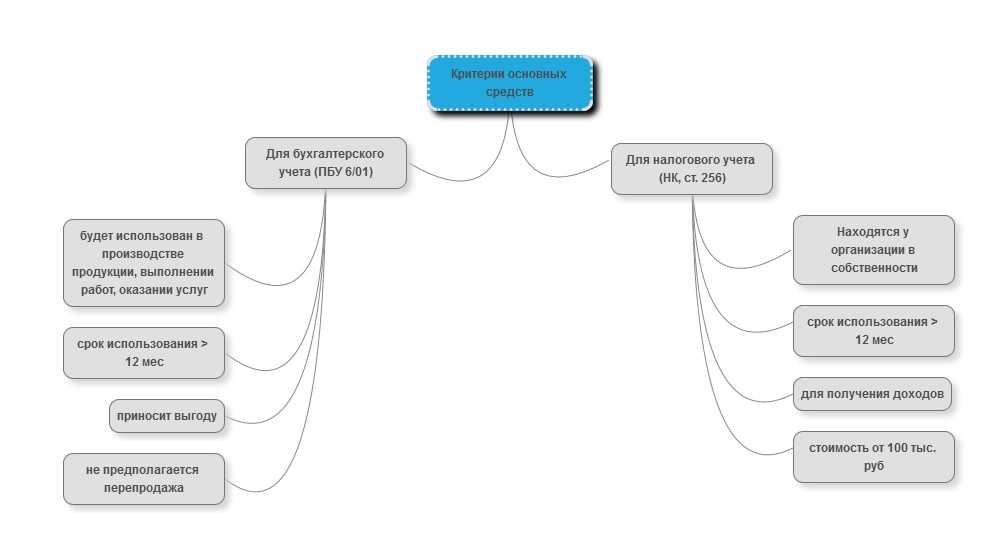

03. Критерии основных средств

Основные средства с точки зрения бухгалтерского учета - это активы, которые соответствуют следующим условиям:

- объект предназначен для использования в производстве продукции, выполнении работ, оказании услуг;

- объект предназначен для использования в течении срока, превышающего 12 месяцев;

- не предполагается последующая перепродажа объекта;

- объект способен приносить экономические выгоды.

Критерии основных средств для целей налогообложения несколько отличаются от таковых для бухгалтерского учета и установлены главой 25 НК, а именно – п.1 ст.256. В Налоговом кодексе основные средства относятся к категории амортизируемого имущества. Амортизируемым признается имущество:

- Находится у организации в собственности или в оперативном управлении. Исключение: основные средства, право на которые подлежит обязательной государственной регистрации, включаются в амортизируемое имущество с момента подачи документов, п.11 ст.258 НК;

- Используется с целью получения доходов;

- Предполагается к использованию свыше 12 месяцев;

- Стоимостью больше 40 000 руб. С начала 2016г. для целей налогообложения амортизируемым будет признано имущество, первоначальной стоимостью от 100 тыс. рублей.

Обратите внимание: То имущество, которое удовлетворяет всем критериям, но меньше стоимостного лимита, списывается как материальные расходы.

04. Налогооблагаемая база

В общем случае, налоговая база налога на имущество юридических лиц определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, причем такое имущество должно учитываться по его остаточной стоимости.

Учитывая изменения 2014 г., в отношении отдельных объектов недвижимого имущества налоговая база теперь определяется как их кадастровая стоимость. С 01.01.2020 НК РФ относит к объектам обложения по кадастровой стоимости не только основные средства, но и любую недвижимость, принадлежащую организациям на праве собственности или праве хозяйственного ведения. Таким образом, станет неважно, учтена недвижимость как основное средство или нет - начислять и платить налог по кадастру все равно придется. Правда, если регион не решит иначе. Ранее, если объекты не были поставлены на учет в качестве основных средств, налог, по кадастровой оценке, по ним не платили.

Перечень недвижимости, облагаемой юридическими лицами по кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Для оплаты налога по кадастровой стоимости должны быть выполнены два условия:

- кадастровая стоимость объектов установлена;

- в региональных законах указано, что объекты облагают налогом по кадастровой стоимости.

Если хотя бы одно из этих требований не выполнено, налог с таких объектов надо рассчитывать по среднегодовой стоимости при условии, что в бухучете они учтены как основные средства. Исключение: организации на УСН. Налог по среднегодовой стоимости с новых объектов они не платят (п. 2 ст. 346.11)

Данные о кадастровой стоимости можно узнать:

- на сайте Росреестра;

- Публичная кадастровая карта;

- Госуслуги.

05. Налоговые ставки налога на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (ст.380 НК РФ). В отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

- для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

06. Особенности начисления и уплаты

Исчисление суммы налога на имущество организаций осуществляется по итогам налогового периода, к которому относится календарный год.

С 01.01.2020г. налоговые расчеты по авансовым платежам по итогам отчетных периодов (I квартал, I полугодие, 9 месяцев) сдавать не нужно (п. 2 ст. 386 НК РФ утратит силу). Однако, обязанность по уплате авансовых платежей не отменена. Перечислять их в бюджет необходимо по старым правилам.

Также по итогам каждого отчетного периода (первый квартал, полугодие и девять) необходимо рассчитывать сумму авансовых платежей в размере 1/4 произведения налоговой базы и ставки налога. Таким образом, итоговая сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога за налоговый период и суммами авансовых платежей.

В чем разница уплаты налога на имущество российскими и иностранными организациями? Налог на имущество и авансовые платежи подлежат уплате налогоплательщиком в порядке и сроки, установленные субъектами РФ.

Однако, в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по местонахождению указанной организации. Иностранные же организации, осуществляющие деятельность в РФ через постоянные представительства, уплачивают налог и авансовые платежи в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

07. Cроки сдачи отчетности

С 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода. Ежеквартальный расчет авансовых платежей предоставлять в ИФНС больше не нужно. Форма декларации, а также порядок и формат ее представления утверждены Приказом ФНС РФ СА-7-21/405@ № КЧ-7-21/889 от 09.12.2020.

Если налогоплательщик состоит на учете в нескольких налоговых органах одного субъекта РФ по месту нахождения объектов недвижимости, налоговая база по которым определяется как среднегодовая стоимость, то за налогоплательщиком закрепляется право представлять единую декларацию по налогу на имущество. Теперь налогоплательщик может выбрать налоговый орган, в который он будет представлять декларацию, но при этом обязан ежегодно до 1 марта года, являющегося налоговым периодом, уведомить об этом налоговый орган по субъекту РФ. Форма уведомления утверждена приказом ФНС России от 19.06.2019 № ММВ-7-21/311@.

Срок представления декларации - не позднее 30 марта года, следующего за налоговым периодом.

08. Расчет налога на имущество юрлиц

В настоящее время расчет налогов в большинстве случаев осуществляется с помощью учетных бухгалтерских программ. Расскажу, как мы это будем делать на коротком примере.

Если же не используете учетной программы или нужно посчитать какой-то частный случай, рекомендуем для расчета налога на имущества организаций онлайн-калькулятор.

09. Как уплачивать налог на имущество организаций

Уплата налога в бюджет производится по месту нахождения каждого из объектов недвижимого имущества в порядке и сроки, которые установлены законами субъектов Российской Федерации. Обычно, это общеустановленные сроки (авансовые платежи - поквартально, последний день месяца, следующего за кварталом, годовой - до 31 марта), но бывают и отличия. Сроки и ставки налога на имущество по регионам.

Например, в Смоленской области:

- авансовые платежи - не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- годовой - не позднее последнего дня срока, установленного для представления налоговых деклараций, т.е. 30 марта года, следующего за налоговым периодом.

10. Уплата налога на имущество организациями на спецрежимах

Речь идет о вступлении в силу ФЗ №52-ФЗ от 02.04.2014 года, согласно которому устанавливается обязанность указанных налогоплательщиков уплачивать налог на имущество в отношении недвижимости, налоговая база по которым определяется как ее кадастровая стоимость. В отношении кого применяется данное новшество? Новое правило действует как для организаций, находящихся на УСН, так и для организаций, применяющих ЕНВД.

В чем разница нововведений для упрощенцев и фирм на ЕНВД? Для компаний, использующих ЕНВД обязанность по уплате налога на имущество возникла с 1 июля 2014 года в то время, как организации, находящиеся на УСН, началось с 1 января 2015 года.

Местные власти обязаны утверждать в установленном порядке результаты определения кадастровой стоимости объектов. Причем кадастровую оценку недвижимости они должны проводить не реже одного раза в пять лет. Также должен быть определен перечень объектов недвижимости, в отношении которых действует новый порядок налогообложения. Таким образом важно запомнить, что теперь в отношении отдельных объектов основных средств налоговая база по налогу на имущество организаций рассчитывается, исходя из кадастровой стоимости. И налог по такому имуществу организаций теперь придется заплатить и упрощенцам, и организациям, находящимся на вмененке.

Фирммейкер, август 2014 (актуализировано в марте 2021)

Алина Марина

При использовании материала ссылка обязательна

Читайте также: