Где в 1с декларация по усн

Обновлено: 19.05.2024

Раз в год упрощенцы подают налоговую декларацию. Срок отчетности зависит от статуса лица: ИП декларируют свои годовые доходы до 30 апреля, а юридические лица должны сделать это на месяц раньше — до 31 марта.

Титульный лист и шесть разделов — так выглядит декларация упрощенца. Объект налогообложения — ключевой фактор, который определяет наполнение декларации.

Немного отличается своим содержанием декларация у упрощенцев, которые считают налог, уменьшая доходы на затраты. Их декларация включает: титульный лист, разделы 1.2, 2.2 и 3 (при целевом финансировании).

Построчный порядок заполнения и актуальная форма декларации утверждены Приказом ФНС РФ от 25.12.2020 № ЕД-7-3/958@.

Все рублевые показатели нужно указывать без копеек. Пустые ячейки декларации прочеркиваются. Согласно инструкции по заполнению, прочерки можно не ставить, если декларация распечатана на принтере.

Титульный лист

Первый лист декларации наверняка не вызовет затруднений, ведь в нем все стандартно — там нужно указать основные данные отчитывающейся организации (ИП).

Разделы 1.1 и 1.2

В данных разделах налоговики должны увидеть авансовые платежи по налогу. А вот непосредственный расчет этих сумм производится в разделах 2.1.1, 2.1.2 или 2.2.

В строках 010, 030, 060, 090 отчитывающееся лицо должно отметить код ОКТМО. При этом строки 030, 060 и 090 в большинстве случаев остаются пустыми, а заполнить их нужно только при смене адреса компании или места жительства ИП. Максимальное количество знаков в ОКТМО равно 11. Но чаще всего этот код короче. В декларации первая цифра кода вписывается в первую ячейку строки 010, оставшиеся клеточки прочеркиваются. Например, семизначный ОКТМО будет выглядеть так: 1234567———— (7 цифр кода и 4 прочерка).

Определить код ОКТМО легко — достаточно зайти в бесплатный справочник Контур.Бухгалтерии и ввести свой ИНН или ОГРН. Сервис сразу выдаст вам нужный ОКТМО, а еще в нем можно узнать другие коды статистики.

По строкам 020, 040, 070 нужно указать суммы авансовых платежей, которые подлежит перечислить в бюджет.

Если по итогу полугодия или девяти месяцев аванс превышает ранее перечисленную сумму, разницу нужно отразить в строках 050 и 080.

Годовую сумму налога к доплате отражают по строке 100, а по строке 110 отражают сумму переплаченного в течение года налога.

Раздел 2.1.1

Строки 110–113 должны содержать информацию о всех полученных в отчетном периоде доходах. Эти данные зафиксированы в книге учета доходов и расходов, поэтому информацию можно взять оттуда.

Совет. Обязательно показывайте все доходы в декларации. ФНС проверяет заявленные доходы по банковским выпискам, делая запрос в банк. Если годовые поступления на расчетный счет компании отличаются от задекларированных доходов, инспектор выставит требование о представлении пояснений. Если плательщик не сможет объяснить причину расхождения, придется доначислить налог и уплатить пени.

- в 1 квартале — 11 000 рублей. Этот доход бизнесмен учтет в строке 110;

- во 2 квартале — 12 000 рублей, т. е. за январь — июнь суммарный доход равен 23 000 (11 000 + 12 000). В строке 111 предприниматель покажет суммарный доход в 23 000 рублей;

- в 3 квартале — 7 000 рублей, т. е. за 9 месяцев доход составил 30 000 (11 000 + 12 000 + 7 000). Совокупный заработок с 1 января по 30 сентября ИП учтет по строке 112;

- в 4 квартале — 9 000 рублей, т. е. за год ИП Успенский заработал 39 000 (11 000 + 12 000 + 7 000 + 9 000). Годовой заработок найдет свое отражение в строке 113.

По строкам 120–123 плательщик указывает ставку налога, в большинстве случаев она равна 6 % (ст. 346.20 НК РФ). Свою ставку можно найти в региональном законодательстве или сделать соответствующий запрос в налоговую инспекцию. В строке 124 укажите обо снование применения ставки, е сли она у становлена законом субъекта РФ. В первой части проставляется значение из Приложения № 5 к порядку заполнения, во второй — номер, пункт, подпункт статьи закона субъекта РФ.

По строкам 130–133 плательщики отмечают сумму налога (аванса), которая определяется как произведение доходов (стр. 110–113) и указанной ставки (ст. 120–123).

- строка 113 — 870 000;

- строка 123 — 6,0;

- строка 133 — 52 200 (870 000 х 6,0 %);

- строка 143 — 26 100.

Раздел 2.1.2

Доходы показывают в строках 110–113.

Сумма налога записывается в строки 130–133.

Зарплатные взносы и больничные пособия находят свое отражение в строках 140–143.

Уплаченный торговый сбор находит отражение в строках 150–153.

Показатели строк 110–143 раздела 2.1.2 включаются в строки 110–143 раздела 2.1.1.

Раздел 2.2

Если налог на УСН компания считает от разницы между доходами и расходами, нужно заполнить раздел 2.2.

По строкам 210–213 нужно записать общую сумму доходов нарастающим итогом. Проверить себя можно, сложив дебетовые обороты по счету в банке (дебет счета 51) и кассовые поступления (дебет счета 50).

Строки 220–223 содержат данные о расходах компании нарастающим итогом.

Не стоит забывать, что не все расходы могут повлиять на налоговую базу. Есть такие траты, которые недопустимо брать к учету (ст. 346.16 НК РФ).

Если за прошедшие годы у плательщика были убытки, нужно заполнить строку 230. Она уменьшает налоговую базу за налоговый период.

Полученная разница между доходами (строки 210–213) и расходами (220–223) отражается в строках 240–243. Это будет налоговая база, с которой нужно исчислить налог. Если расходы превышают доходы, строка остается пустой. Убыток текущего периода нужно зафиксировать в строках 250–253.

Ставку налога нужно показать в строках 260–263. Ее обоснование дается в строке 264. В первой части укажите значение из Приложения N 5 к Порядку заполнения, во второй — номер, пункт и подпункт статьи закона субъекта РФ

Умножив базу на налоговую ставку, мы получим сумму аван с овых платежей. Ее нужно показать в строках 270–272. В строке 273 указывается сумма налога за год.

Также в данном разделе следует отметить и минимальный налог, который равен 1 % от доходов. Платят его не всегда, а только в случаях, если рассчитанная сумма будет больше налога на УСН.

(Годовой доход по строке 213 × 1 %) > (Годовые доходы – Годовые расходы) × ставка налога

Рассчитанную минималку нужно отразить в строке 280.

- строка 213 — 870 000;

- строка 223 — 540 000;

- строка 223 — 330 000 (870 000 — 540 000);

- строка 273 — 49 500 (330 000 х 15%);

- строка 280 — 8 700 (870 000 х 1 %).

Также в данном разделе в годовой декларации нужно показать заработанные средства и понесенные расходы за каждый отчетный период по соответствующим строкам.

Раздел 3

Третий раздел на практике заполняют немногие плательщики. Придется оповестить налоговую инспекцию о целевых средствах, если организация получила грант, пожертвование, благотворительный взнос и т. п.

В графе 1 указывают трехзначные коды вида поступлений, значения которых расписаны в порядке заполнения декларации.

В графах 2 и 5 нужно указать дату зачисления денег на банковский счет или прихода в кассу отчитывающейся организации либо дату получения имущества (работ, услуг), а также сроки использования целевых средств на установленные нужды.

В графах 3 и 6 следует показать сумму прошлогодних средств, у которых не вышел срок использования, а также размер непотраченных средств без определенного срока использования.

Информацию о средствах, израсходованных по назначению и своевременно, а также о средствах, использованных не по назначению и с нарушением срока, нужно показать в графах 4 и 7.

Перед составлением декларации убедитесь в том, что ее форма актуальна. Чтобы избежать штрафов, не пропускайте сроки отчетности. Также не стоит пренебрегать авансовыми платежами, ведь это обязанность каждого упрощенца.

Раз в год упрощенцы подают налоговую декларацию. Срок отчетности зависит от статуса лица: ИП декларируют свои годовые доходы до 30 апреля, а юридические лица должны сделать это на месяц раньше — до 31 марта.

Начинающие предприниматели не решаются сами заполнять и сдавать декларацию в налоговую: боятся что-то сделать не так, попасть на штрафы и пени. Они платят бухгалтеру 2-5 тысяч рублей только за то, чтобы тот посчитал сумму налога и заполнил три листа декларации. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила инструкцию, которая поможет заполнить декларацию и сэкономить на бухгалтере.

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) | Не позднее 30 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу | В налоговую инспекцию по месту регистрации ИП |

| В каком виде | На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 | |

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) | |

| Когда сдавать |

| Компания Не позднее 31 марта (в 2019 году — не позднее 1 апреля, потому что 31 марта выходной) |

| ИП Не позднее 30 апреля |

| Куда сдавать |

| Компания В налоговую инспекцию по месту нахождения — юридическому адресу |

| ИП В налоговую инспекцию по месту регистрации ИП |

| В каком виде |

| На бумаге или по интернету через оператора: Сбис, Такском, Контур и других. |

| Какие разделы заполнять |

| Титульный лист, разделы 1.1 и 2.1.1 Тем, кто в прошлом году платил торговый сбор — дополнительно раздел 2.1.2 |

| Что будет, если не сдать |

| Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1 000 ₽, максимум 30% от суммы налога (п.1 ст.119 НК РФ) |

На готовом бланке: вручную или на компьютере

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете в Экселе. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельных листах — печатать с двух сторон листа нельзя.

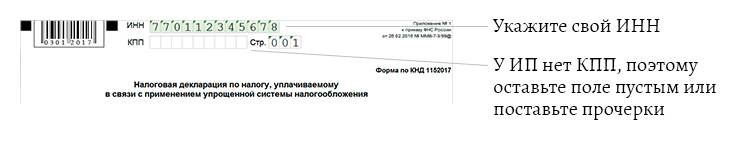

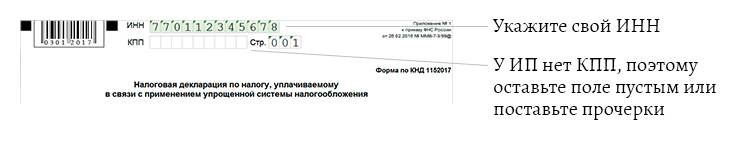

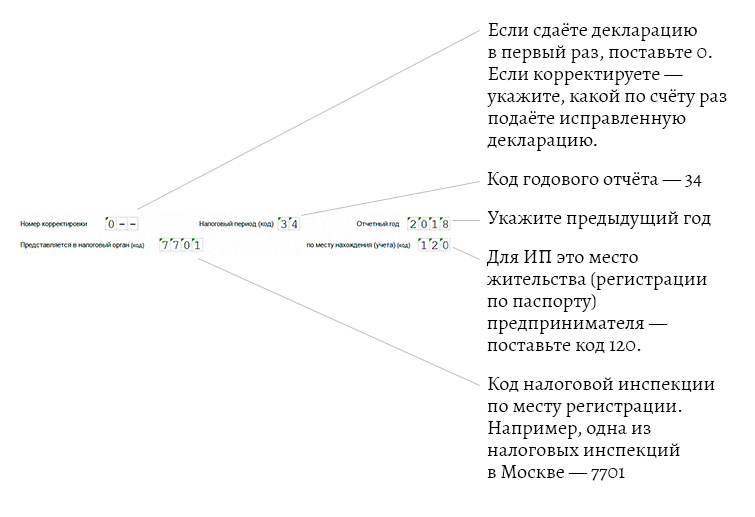

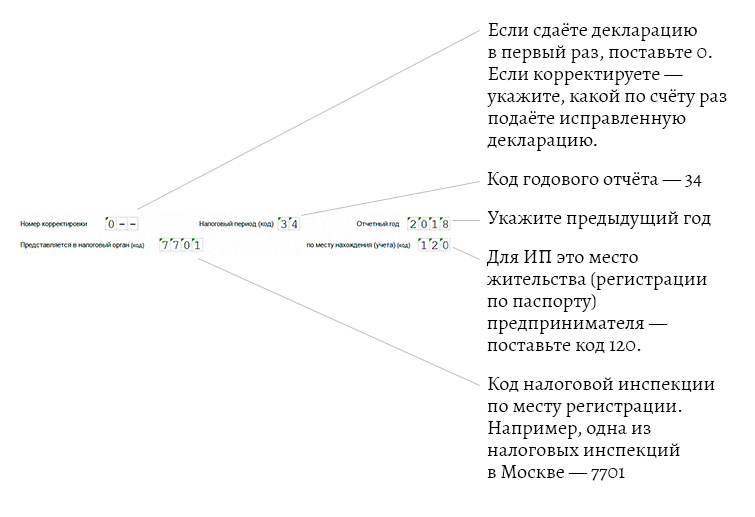

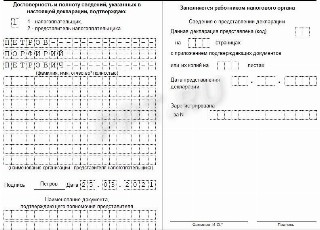

Шаг 2. Заполните титульный лист

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не знаете код своей налоговой инспекции, узнайте на сайте налоговой

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Если не помните свой ОКВЭД, посмотрите в выписке из реестра юрлиц — её можно получить на сайте налоговой. Достаточно ввести свой ИНН и проверочный код. Выписку можно скачать в формате ПДФ

Вопрос о том, как заполнять декларацию по УСН, обычно встает перед компаниями и ИП по окончании отчетного года. За год может поменяться форма декларации или механизм расчета налога, как это было не раз. Иногда можно элементарно забыть отдельные нюансы ее заполнения. Наш материал поможет сориентироваться в актуальных нормативных требованиях и заполнить декларацию по УСН с минимальными затратами сил и времени.

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2021 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

Форма декларации и сроки представления

Начиная с отчетности 2021 года, действует новая форма декларации.

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Подробнее о новшествах декларации по УСН за 2021 год читайте здесь.

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее о нововведениях 2021 года рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности изменений.

Сколько листов декларации заполнять

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 1.3─1.6 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@):

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Подробная инструкция по заполнению УСН-декларации приведена в приложении 2 к приказу № ЕД-7-3/958@.

Покажем, как заполнить декларацию по УСН на примере:

Заполнение декларации по УСН — это ежегодная обязанность всех налогоплательщиков, применяющих упрощенную систему налогообложения. Срок сдачи:

- для организаций — до 31.03.2021;

- для ИП — до 30.04.2021.

Декларацию по УСН для налогоплательщиков, применяющих ККТ, отменить пока не успели

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить декларацию по УСН.

Состав отчета по УСН

Форма и порядок заполнения декларации по УСН в 2021 году утверждены приказом ФНС №ММВ-7-3/99@ от 26.02.2016. Отчет состоит из титульного листа и трех разделов (у первого и второго есть по два подраздела):

С 20.03.201 для сдачи декларации по УСН разрешено использовать новую форму, утвержденную приказом ФНС России №ЕД-7-3/958@ от 25.12.2020 , но это не обязательно. Новый бланк предназначен для отчетности за 2021 год.

Основные требования к заполнению отчета

Приказом ФНС №ММВ-7-3/99@ от 26.02.2016 утверждена инструкция по заполнению декларации по УСН доходы для ИП без работников или с наемным персоналом. Суммы в этот отчет вносятся в целых рублях. Копейки округляются. Если документ заполняется от руки, необходимо использовать чернила синего, фиолетового или черного цвета.

Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Правила заполнения отчетов едины для любых видов собственности: и для юридических лиц, и для индивидуальных предпринимателей.

Чтобы сделать заполнение декларации по УСН максимально понятным, мы составили пошаговую инструкцию и готовые образцы.

Сроки сдачи декларации по УСН

Даты зависят от типа налогоплательщика. Последние даты подачи отчетности:

- 31 марта — для юридических лиц;

- 30 апреля — для индивидуальных предпринимателей.

Если организация или ИП прекращают применять упрощенку, то отчет они сдают, не дожидаясь окончания налогового периода, — до 25-го числа месяца, следующего за месяцем снятия с учета в качестве плательщика УСН. А если право на упрощенную деятельность утеряно из-за нарушений требований ст. 346.13 НК РФ, то декларацию УСН подают до 25-го числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ. У ИП есть возможность заполнить декларацию УСН онлайн в личном кабинете налогоплательщика на сайте ФНС.

Шаг 1. Титульный лист

ИНН и КПП берутся из свидетельства о постановке на учет и вписываются на все страницы документа (см. образец свидетельства). В электронном виде достаточно указать их только один раз, остальные заполнятся автоматически. Код налогового органа имеется и в свидетельстве о постановке на учет. Остальные коды, изображенные на рисунке, одинаковы для всех ООО. Под отчетным годом понимается налоговый период, т.е. 2020-й в нашем случае.

Название налогоплательщика берется из того же свидетельства либо из устава.

Писать надо и полное, и краткое название и наименование на иностранном языке, если они зафиксированы в учредительных документах.

Код ОКВЭД ставится для основного вида деятельности либо из устава, либо из кодов статистики, выдаваемых Росстатом. Телефон принято записывать 11-значный (с восьмеркой). Если до вас проще дозвониться по мобильному, значит, укажите его.

Заполним образец декларации.

Верность указанных сведений вправе удостоверить:

- директор ООО (код 1);

- штатный или аутсорсинговый бухгалтер (код 2).

Шаг 2. Раздел 2.1

Для итогового значения за отчетный период предназначена строка 213 в декларации по УСН, в ней суммируем доходы за все четыре квартала. Итоги по расходам подводим в строке 223.

В строках 240–243 указывается налогооблагаемая база для исчисления авансового платежа:

- Стр. 240 = стр. 210 – стр. 220, если > 0.

- Стр. 241 = стр. 211 – стр. 221, если > 0.

- Стр. 242 = стр. 212 – стр. 222, если > 0.

- Стр. 243 = стр. 213 – стр. 223 – стр. 230, если > 0.

Если сумма убытка по строке 230 равна налогооблагаемой базе, в 243-й ставим значение 0.

Убытки отчетного года отражают в строках 250–253, если показатели строк 210–213 меньше 220–223.

Следующие два блока по налоговой базе и убыткам отчетного года взаимоисключающие: если в строке 240 числовое значение (прибыль), то в строке 250 — прочерки (убыток), и наоборот. Аналогично для пар строк 241 и 251, 242 и 252, 243 и 253.

Значения определяются простым вычитанием расходов из доходов за нужный период (первые два блока).

Авансы по налогу рассчитываются и отражаются так:

- Стр. 270 = стр. 240 × стр. 260 / 100.

- Стр. 271 = стр. 241 × стр. 261 / 100.

- Стр. 272 = стр. 242 × стр. 262 / 100.

- Стр. 273 = стр. 243 × стр. 263 / 100.

Обратите внимание на строку 280 — минимальный налог на УСН (доходы за год по строке 213, умноженные на 1%). В строке 280 указывают минимальный налог к уплате. Он определяется как стр. 213 × 1 / 100.

Шаг 3. Раздел 3

Третий раздел налоговой декларации предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с п. 1 и 2 ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Заполнение раздела 3 начните с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. Для сумм, для которых установлен срок использования, укажите дату их поступления в графе 2, а в графе 3 — их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

- В графах 2 и 5 по средствам с установленным сроком ставят даты получения и использования.

- В графе 3 — сумма полученных средств с установленным сроком.

- В графе 4 — денежные средства, полностью использованные по назначению в установленный срок.

- В графе 6 — сумма неиспользованных средств, срок по которым еще не истек.

- В графе 7 — использованные денежные средства не по целевому назначению (их включают во внереализационные доходы в момент фактического использования).

Шаг 4. Раздел 1.2

- В строку 010 впишите код ОКТМО (код уточняйте на сайте ФНС).

- Впишите суммы квартальных авансовых платежей — в строки 020, 040, 070.

- В строку 100 — сумму доплаты за год.

Если в течение года были суммы к уменьшению, вместо 040 заполните 050, а вместо 070 — 080.

Строки 110 и 120 предназначены для особых случаев. Если налог за год меньше авансовых платежей, заполняется 110. Если следует доплатить сумму минимального налога — 120.

Шаг 5. Оформление и удостоверение декларации

Подписи и даты ставятся на титульном листе и в разделе 1.2 (внизу).

Проверяется наличие ИНН и КПП на каждой странице. Уточняются номера страниц: 001 — титульный лист, 002 — раздел 1.2, 003 — раздел 2.2.

На титульном листе указывается количество страниц. Официальных указаний, как это делать, нет, главное, чтобы все знакоместа были заняты. Учтите, что при подписании декларации по УСН представителем, а не директором фирмы имеется как минимум одно приложение — доверенность на представителя.

И последнее: в налоговую инспекцию необходимо отправлять только заполненные разделы. А те организации, которые в соответствии с уставом работают без печати, не заверяют отчет круглой печатью.

В строках 110–113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т.е. в 110 — доходы за первый квартал, в 111 — за полугодие, в 112 — за 9 месяцев, в 113 — за год. Эти значения будут умножены на ставку налога из 120.

В строках 130–132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 25-го числа месяца, следующего после окончания каждого квартала:

- 130 стр. = стр. 110 × стр. 120 / 100;

- 131 стр. = стр. 111 × стр. 120 / 100;

- 132 стр. = стр. 112 × стр. 120 / 100.

Сумма налога по стр. 133 рассчитывается как стр. 113 × стр. 120 / 100.

Если у индивидуального предпринимателя нет работников, в этих строках он ставит суммы фактически перечисленных страховых взносов за себя в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т.к. ИП вправе платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель вправе на все перечисленные за себя в отчетном периоде взносы.

Читайте также: