Если срок перечисления налога выпадает на другой квартал в 6 ндфл

Обновлено: 18.05.2024

6-НДФЛ самый непредсказуемый отчет. Мало того, что налог приходится часто платить — каждая уплата должна сойтись с отчетом и правильно встать в программе налоговой. Малейшие нестыковки — и пени обеспечены. Хотите узнать, как сдать 6-НДФЛ с первого раза и без последствий, — читайте статью.

Вы узнаете

Что изменилось в 6-НДФЛ с 2021 года

За первый квартал 2021 отчет 6-НДФЛ заполняйте уже по новой форме. Сроки сдачи остались прежними, не уложитесь — будет штраф. Как и раньше, при численности более 10 человек отчет нужно сдавать только в электронном виде.

Раздел 1

Разделы 1 и 2 поменялись местами. Теперь в разделе 1 показываем удержанный НДФЛ за последний квартал, а в разделе 2 — обобщенные данные с начала года.

-

Заполняем в разрезе КБК. С 2021 введен новый КБК для НДФЛ по ставке 15%: 182 1 01 02080 01 1000 110. По повышенной ставке облагаются доходы свыше 5 млн руб. с начала года. Для налога со всех остальных доходов действует прежний КБК: 182 1 01 02010 01 0000 110. Для каждого КБК нужно заполнить отдельный раздел 1.

Отражаем только срок перечисления и сумму удержанного НДФЛ. Из отчета убрали дату получения дохода и его сумму, а также дату удержания НДФЛ.

В раздел 1 войдут суммы НДФЛ, удержанные в последнем отчетном квартале. Неважно, когда был начислен доход. Например, в раздел 1 за первый квартал 2021 попадет НДФЛ, удержанный с зарплаты за декабрь 2020, выплаченной в январе 2021, но не попадет НДФЛ с зарплаты за март 2021 года, которую выплатили в апреле.

Раздел 2

Доходы по договорам ГПХ с самозанятыми не включаются в 6-НДФЛ. В этом случае исполнитель сам уплачивает налог на профессиональный доход и вы не являетесь налоговым агентом по НДФЛ.

Приложение

Подключить отчетность с автообновлением

Ошибки в уплате НДФЛ

НДФЛ приходится платить чаще, чем другие налоги, поэтому и ошибок в уплате больше:

Перечислили НДФЛ меньше или позже срока. Неправильно рассчитали остаток зарплатного НДФЛ к уплате или перечислили отпускной НДФЛ позже срока — налоговая это легко вычислит по вашему 6-НДФЛ. Если недоплатили или уплатили позже срока, будут пени и, возможно, штраф. Просрочка 70 000 руб. НДФЛ на два месяца обойдется почти в 1000 руб. пеней.

Перечислили НДФЛ раньше, чем удержали. Например, уплата НДФЛ с аванса — это ошибка. Налоговая вряд ли заметит разовые нарушения. Но систематическое перечисление значительных сумм авансового НДФЛ может повлечь налоговую проверку.

При перечислении НДФЛ с премий за месяц в поле 107 указывайте месяц, за который начислена премия. При перечислении НДФЛ с квартальных и годовых премий — месяц выплаты премии.

Если ошиблись в налоговом периоде, это не приведет к недоимке и автоматическому начислению пени. Но нарушение может всплыть при проверке, и тогда будут санкции.

Неправильный КБК. Если перечислите НДФЛ с дохода свыше 5 млн руб. по основному КБК, это ошибка. По основному КБК будет переплата, а по КБК для НДФЛ по ставке 15% — недоимка. На сумму недоимки налоговая начислит пени.

Перечислили НДФЛ не в ту налоговую. НДФЛ за работников обособленных подразделений нужно перечислять в налоговые инспекции по месту учета этих подразделений. Если случайно заплатите в налоговую головного офиса, то по обособленному НДФЛ появится недоимка.

Получать готовые платежки по НДФЛ прямо из ведомости

Как проверить 6-НДФЛ

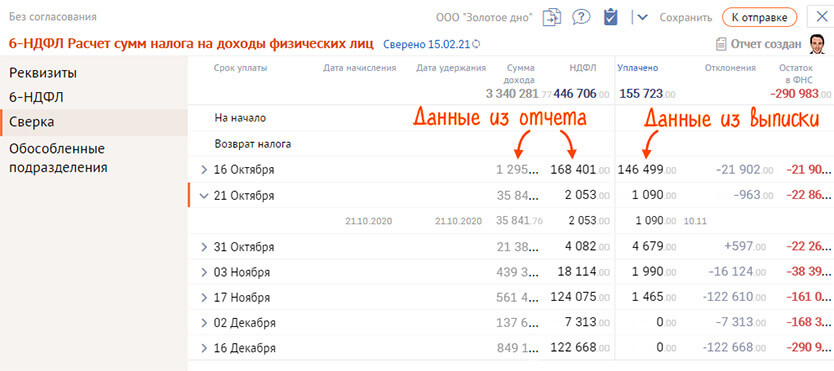

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

- Запустите сверку отчета и выписки операций по расчетам с бюджетом (выписки вы получите автоматически).

- Получите результат — все отклонения в уплате НДФЛ на каждую дату, указанную в отчете.

Недоимку можно перепроверить. Загрузите в СБИС вашу банковскую выписку, программа сверит ее с 6‑НДФЛ. Если в результате такой сверки недоимки не будет, значит, уплаченный налог не встал в выписку налоговой.

Вам останется отработать полученные отклонения:

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

В форму 6-НДФЛ[1] внесены поправки[2], которые необходимо учитывать при составлении этого отчета за 2021 год. Расскажем о порядке заполнения данной формы, исходя из последних изменений.

Общие положения

Согласно п. 2 ст. 230 НК РФ форму 6-НДФЛ за 2021 год необходимо представить в налоговый орган не позднее 1 марта 2022 года.

Этот отчет подается налоговым агентом или его представителем в налоговый орган в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи.

При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговый агент может сдать данный отчет на бумажном носителе в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

Форма 6-НДФЛ включает:

При заполнении формы 6-НДФЛ на титульном листе проставляется код периода 34.

Заполнение раздела 1

В разделе 1 указываются сроки перечисления налога и суммы налога, удержанного за последние 3 месяца отчетного периода.

Номер поля

Отражаемые сведения

Код бюджетной классификации по налогу

Обобщенная по всем физическим лицам сумма налога, удержанная за последние 3 месяца отчетного периода

Дата, не позднее которой должна быть перечислена удержанная сумма налога

Обобщенная сумма удержанного налога, подлежащая перечислению в указанную в поле 021 дату (при этом сумма налога, удержанная за последние 3 месяца отчетного периода, отраженная в поле 020, должна соответствовать сумме значений всех заполненных полей 022)

Общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ за последние 3 месяца отчетного периода

Дата, в которую налоговым агентом произведен возврат налогоплательщикам налога в соответствии со ст. 231 НК РФ

Сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ в указанную в поле 031 дату (при этом сумма налога, возвращенная за последние 3 месяца отчетного периода, отраженная в поле 030, должна соответствовать сумме значений всех заполненных полей 032)

Заполнение раздела 2

В разделе 2 указываются обобщенные по всем физическим лицам:

суммы начисленного и фактически полученного дохода;

суммы исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, разд. 2 заполняется для каждой из ставок налога.

В данный раздел добавлены следующие поля:

115 – в этом поле указывается обобщенная по всем высококвалифицированным специалистам сумма дохода из строк 112 и 113, начисленного по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода;

121 – в этом поле приводится общее количество высококвалифицированных специалистов, которым в отчетном периоде начислен доход по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

142 – в этом поле проставляется обобщенная по всем высококвалифицированным специалистам сумма исчисленного налога на доходы, начисленные по трудовым договорам (контрактам) и гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг), нарастающим итогом с начала налогового периода.

Заполнение справки

Справка подлежит заполнению при составлении формы 6-НДФЛ за календарный год. Она содержит сведения о доходах физических лиц истекшего налогового периода, о суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему РФ, и о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и о сумме неудержанного налога.

ФНС в Письме от 06.10.2021 № БС-4-11/14126@ уточнила, что в справке налоговым агентом указываются суммы доходов, в том числе в виде заработной платы, которые начислены и фактически выплачены физическим лицам (получены физическими лицами) на дату представления расчета по форме 6-НДФЛ. Доходы, которые на дату представления этого расчета фактически не выплачены физическим лицам (не получены физическими лицами) (в частности, невыплаченная заработная плата), не отражаются налоговым агентом в справке.

При уточнении (корректировке) сведений, указанных в ранее поданных справках, требуется представление уточненной формы 6-НДФЛ с корректирующими (аннулирующими) справками.

00 – при формировании первичной справки;

соответствующий номер корректировки (например, 01, 02 и т. д.) – при составлении корректирующей справки взамен ранее представленной;

99 – при составлении аннулирующей справки взамен ранее представленной.

Раздел 2 справки

В случае выплаты физическому лицу – получателю доходов в течение налогового периода доходов, облагаемых по разным ставкам, заполняется необходимое количество страниц справки.

Остальные поля заполняются следующим образом.

Наименование поля

Особенности заполнения

Общая сумма дохода

Сумма налога исчисленная

Приводится общая исчисленная сумма налога

Сумма налога удержанная

Указывается общая удержанная сумма налога

Сумма фиксированных авансовых платежей

Проставляется сумма фиксированных авансовых платежей, принимаемая к уменьшению суммы исчисленного налога

Сумма налога перечисленная

Отражается общая перечисленная сумма налога

Сумма налога, излишне удержанная налоговым агентом

Приводятся не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде

Раздел 3 справки

1 – если налогоплательщику выдано уведомление, подтверждающее право на имущественный налоговый вычет;

2 – если налогоплательщику выдано уведомление, подтверждающее право на социальный налоговый вычет;

3 – если налогоплательщику выдано уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

При отсутствии уведомлений названное поле не заполняется.

Раздел 4 и приложение к справке

В соответствующих полях этого приложения проставляются порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов, коды вычетов, суммы вычетов.

В приложении не указываются стандартные, социальные и имущественные налоговые вычеты.

Таким образом, при заполнении формы 6-НДФЛ за 2021 год необходимо учитывать следующие новшества:

1) добавлены поля для внесения сведений о высококвалифици-рованных специалистах;

2) введено поле для указания кода бюджетной классификации по налогу;

3) добавлена строка для отражения налога на прибыль, который подлежит зачету при исчислении НДФЛ с доходов от долевого участия (строка 155 разд. 2)[4];

4) скорректирован бланк формы.

[4] Данное нововведение в статье не рассмотрено как неактуальное для казенных учреждений силовых министерств и ведомств.

С зарплаты сотрудников вы удерживаете налог на доходы физических лиц или НДФЛ — 13%, перечисляете его государству, а оставшиеся деньги выдаёте работнику. Вот как это происходит в жизни.

Что такое 6-НДФЛ?

За удержанный и перечисленный НДФЛ нужно отчитаться. Для этого каждый квартал работодатели сдают отчёт 6-НДФЛ. До 2021 года сдавали ещё и ежегодный отчет 2-НДФЛ, в который входили справки по всем сотрудникам. Теперь отдельный отчёт 2-НДФЛ отменили, а данные из него входят в отчет 6-НДФЛ за год.

Кроме зарплаты сотрудников НДФЛ нужно платить и с других доходов, которые физлица получают от вас:

- вознаграждения по гражданско-правовым договорам,

- дивиденды,

- беспроцентные займы,

- подарки, общая стоимость которых превышает 4 000 рублей в течение года.

Если физик получил от вас доход хотя бы один раз в течение года, вам нужно сдавать 6-НДФЛ.

В отчёте укажите общие данные по всем физ. лицам, которые получали от вас доходы. Справки по каждому сотруднику отразите в приложении к годовому отчёту 6-НДФЛ.

Нулевой 6-НДФЛ

Нулевого 6-НДФЛ не бывает. Если вы не платили физлицам, просто не сдавайте отчёт.

Сроки сдачи 6-НДФЛ

6-НДФЛ следует сдавать один раз в квартал:

- за 1 квартал — до 30 апреля,

- за полугодие — до 2 августа,

- за 9 месяцев — до 1 ноября,

- за год — до 1 марта следующего года.

Если вы впервые заплатили физлицу только во 2 квартале, сдайте 6-НДФЛ за полугодие, 9 месяцев и год.

Антон — индивидуальный предприниматель и работает один. В июне он обратился к копирайтеру, который написал 5 статей для сайта. Всё оформили договором авторского заказа. Антон заплатил 10 000 рублей копирайтеру и 1495 рублей НДФЛ государству. В июле Антону нужно сдать 6-НДФЛ за полгода, 9 месяцев, а потом ещё отчитаться за год.

Как заполнить раздел 1 отчёта 6-НДФЛ?

Указывайте только те выплаты, у которых крайний срок перечисления НДФЛ попадает в отчётный квартал, отдельно за каждый месяц.

Строка 020 — налог, который удержали за квартал по всем сотрудникам. Это сумма строк 022.

Строка 021 — срок перечисления налога. В этой строке укажите дату, до которой необходимо перечислить НДФЛ в бюджет. Для зарплаты, расчёта при увольнении, выплат по договорам ГПХ и дивидендов — это следующий рабочий день после даты выплаты. Для отпускных и больничных — последнее число месяца, в котором их выдали. Если выдали зарплату сотруднику 10 марта и в этот же день перечислили НДФЛ в бюджет, то в строке 021 укажите 11 марта.

Строка 022 — сумма удержанного НДФЛ.

Как заполнить раздел 2 отчёта 6-НДФЛ?

Обобщает данные за все месяцы отчётного периода — с 1 января по последний день отчётного квартала.

Строка 110: укажите доходы физлиц с начала года — до того, как из доходов вычли НДФЛ. Для второго квартала — зарплату с января по июнь, включая зарплату за июнь, которую вы выплатили уже в июле. Отпускные и пособия по больничным, которые выплатили с января по июнь — неважно, за какой период. Другие доходы, которые физик получил с января по июнь и с которых вы должны удержать НДФЛ.

Строки 111, 112 и 113 отвечают за разные виды начислений: дивиденды, выплаты по трудовым договорам и по договорам ГПХ. Укажите общие суммы с начала года.

Строка 120 — число людей, доходы которых вы отразили в 6-НДФЛ.

Строка 130 — сумма вычетов по доходам из строки 110. Например, детских, имущественных, социальных вычетов.

Строка 140 — сумма НДФЛ с доходов из строки 110.

Строка 141 — сумма НДФЛ только с дивидендов, если платили их.

Строка 150 — заполняйте, если есть иностранные работники с патентом.

Строка 160 — сумма НДФЛ, которую удержали с начала года. Она может не совпадать с суммой в строке 140. Например, не получается удержать НДФЛ до конца года или доход получен в одном квартале, а налог удержан в другом.

Строка 170 — НДФЛ, который вы не сможете удержать до конца года. Например, НДФЛ с подарка дороже 4 000 рублей человеку, который не получает от вас денежные доходы.

Строка 180 — заполняйте, если удержали больше НДФЛ, чем полагалось.

Строка 190 — заполняйте, если возвращали налог работникам.

Сдать отчёт на бумаге можно, если у вас не больше 10 сотрудников. И только электронно — если сотрудников больше 10.

Куда сдавать 6-НДФЛ?

Сдавайте отчёт в налоговую по прописке ИП или юридическому адресу ООО.

Но за сотрудников, которые заняты в деятельности по патенту, отчитывайтесь в налоговую по адресу работы. Эта налоговая может отличаться от налоговой по адресу регистрации.

Что будет за нарушение?

Не вовремя сдать отчёт: штраф 1 000 рублей за каждый месяц просрочки, блокировка счёта в банке после 10 дней. Указать недостоверные сведения: 500 рублей за каждый недостоверный документ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

А Эльба поможет?

6-НДФЛ в Эльбе состоит всего из двух шагов. На первом вы проверяете выплаты сотрудникам, а на втором отправляете отчёт в налоговую.

Статья актуальна на 05.02.2021

Сегодня у бухгалтеров возникает много вопросов по заполнению налоговой отчётности по НДФЛ в связи с нерабочими днями в период с 30 марта по 8 мая. Оксана Смоланова, наш эксперт по бухучёту, рассказала о нюансах, на которые стоит обратить внимание при выплате зарплаты, отпускных и пособий по временной нетрудоспособности за март.

Зарплата за март в 6-НДФЛ, если на организацию распространяются нерабочие дни

При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода для целей НДФЛ признаётся последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (п. 2 ст. 223 НК РФ[1]).

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьёй 223 НК РФ[2], нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 НК РФ[3], начисленным налогоплательщику за данный период, с зачётом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ[4]).

Перечислять суммы исчисленного и удержанного налога налоговые агенты обязаны не позднее дня, следующего за днём выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ[5]).

При этом в соответствии с пунктом 7 статьи 6.1 НК РФ[6] (изменения внесены Федеральным законом № 102-ФЗ от 01.04.2020[7]) в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ или актом Президента РФ выходным, нерабочим праздничным и (или) нерабочим днём. Днём окончания срока считается ближайший следующий за ним рабочий день.

Многие организации, на которых распространялись нерабочие дни произвели выплату заработной платы за март в последний рабочий день месяца – 27 числа. Именно в этой ситуации и возникли спорные вопросы по заполнению расчёта 6-НДФЛ.

Порядок заполнения и представления расчёта сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, установлен Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@[11]. Доход в виде заработной платы за март, а также исчисленный с него НДФЛ должны быть отражены по строкам 020 и 040 раздела 1 расчёта 6-НДФЛ за первый квартал 2020 года вне зависимости от даты фактической выплаты этой зарплаты (п. 2 ст. 223[12], п. 3 ст. 226 НК РФ[13]).

В разделе 2 эта операция отражается в том периоде, на который приходится срок уплаты налога в соответствии с положениями пункта 6 статьи 226 НК РФ[14]. В рассматриваемой ситуации порядок заполнения раздела 2 при выплате заработной платы 27 марта 2020 года будет определён в зависимости от того, был удержан НДФЛ с выплачиваемого на эту дату дохода либо нет.

Чиновники неоднократно разъясняли, что до истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком, соответственно, до окончания месяца НДФЛ не может быть исчислен (письма Минфина России от 13.11.2019 № 03-04-06/87581[15], от 26.08.2019 № 03-04-06/65462[16], от 22.07.2015 № 03-04-06/42063[17], от 10.07.2014 № 03-04-06/33737[18], от 18.04.2013 № 03-04-06/13294[19], ФНС России от 03.09.2019 № БС-4-11/17598@[20], от 25.07.2014 № БС-4-11/14507@[21]). Исчисление суммы НДФЛ работодателем ‒ налоговым агентом производится один раз в месяц при окончательном расчёте дохода сотрудника по итогам каждого месяца, за который ему был начислен доход. В указанном Письме Минфина России от 13.11.2019 № 03-04-06/87581 при этом уточнено, что удержание у работника исчисленной по окончании месяца суммы НДФЛ производится налоговым агентом из доходов при их фактической выплате после окончания месяца, за который сумма налога была исчислена.

Но здесь необходимо обратить внимание на Письмо ФНС от 24.03.2016 № БС-4-11/5106[22], в котором рассмотрена ситуация с отражением в отчёте 6-НДФЛ досрочной выплаты зарплаты. Налоговые инспекторы допускают возможность удержания НДФЛ при выплате зарплаты до окончания месяца.

Закон № 102-ФЗ от 01.04.2020[23] не содержит положений, позволяющих распространить внесённые в пункт 7 статьи 6.1 НК РФ[24] изменения на прошлые периоды. В свою очередь до 01.04.2020 формулировки Указа № 206[25] и НК РФ не позволяли однозначно говорить о возможности распространения положений пункта 7 статьи 6.1 НК РФ[26] на нерабочие дни, установленные с 30 марта по 3 апреля 2020 года.

Учитывая вышеизложенное, операция по выплате зарплаты 27 марта 2020 года с удержанием на эту дату НДФЛ может быть отражена в разделе 2 расчёта 6-НДФЛ за первый квартал 2020 года следующим образом:

- строка 100 ‒ 31.03.2020;

- строка 110 ‒ 27.03.2020;

- строка 120 ‒ 30.03.2020 (срок, не позднее которого должен быть перечислен удержанный НДФЛ с учётом п. 7 ст. 6.1 НК РФ (редакция, действовавшая до 01.04.2020))[28];

- строки 130, 140 ‒ соответствующие суммовые показатели.

Рассмотрим ситуацию, когда выплата заработной платы за март была произведена в установленные сроки, например 10 апреля, на эту дату удержан исчисленный налог и организация не входит в число исключений, приведённых в указах Президента РФ. В таком случае срок уплаты налога, приходящийся на нерабочий день 13 апреля (11, 12 апреля ‒ выходные) переносится на ближайший рабочий день 12 мая (например,

Письмо ФНС России от 13.05.2020 № БС-4-11/7791@[29]).

Соответственно, заработная плата за март 2020 года, фактически выплаченная работникам организации 10 апреля, подлежит отражению в разделе 1 расчёта по форме 6-НДФЛ за первый квартал 2020 года и в разделе 2 расчёта по форме 6-НДФЛ за полугодие 2020 года. При этом в разделе 2 по строке 100 указывается 31.03.2020; по строке 110 ‒ 10.04.2020; по строке 120 ‒ 12.05.2020 (с учётом положений п. 6 и 7 ст. 6.1 Кодекса[30]); по строкам 130, 140 ‒ соответствующие суммовые показатели.

Зарплата за март в 6-НДФЛ, если на организацию не распространяются нерабочие дни

Если организация входит в перечень исключений, приведённых в указах Президента РФ № 206 от 25.03.2020[31], № 239 от 02.04.2020[32], № 294 от 28.04.2020[33], и соответственно продолжает работать, то полагаем, расчёт по форме 6-НДФЛ нужно заполнить в общем порядке, без учёта переноса в связи с нерабочими днями. Аналогично общего порядка уплаты НДФЛ и отражения в расчёте 6-НДФЛ зарплаты за март следует придерживаться и организациям, которые продолжают осуществлять деятельность, в том числе удалённо (письма ФНС России от 01.04.2020 № СД-4-3/5547@[34]; Минфина России от 31.03.2020 № 03-02-07/2/25589[35]).

Однако по данному вопросу по-прежнему нет официальных писем Минфина и ФНС.

Отпускные и пособия по временной нетрудоспособности, выплаченные в марте в 6-НДФЛ

Срок перечисления НДФЛ, который удержан из отпускных и пособий по больничному – последний день того месяца, в котором отпускные/пособие выплачены работнику (п. 6 ст. 226 НК РФ[38]).

Поэтому если они были выплачены в марте, то срок перечисления НДФЛ ‒ 31.03.2020. Именно эту дату нужно указать в строке 120 при их отражении в разделе 2 расчета 6-НДФЛ за первый квартал. Считаем, что перенести этот срок на ближайший рабочий день (в настоящий момент на 12 мая) действовавшее на тот момент законодательство не позволяло.

Таким образом, с введением нерабочих дней и отсутствием оперативных разъяснений ведомств в работе бухгалтера возникло множество спорных вопросов в части сроков уплаты налогов, порядка заполнения отчётности. Поэтому налогоплательщикам необходимо внимательно следить за разъяснениями контролирующих органов и своевременно вносить корректировки в учёт.

Читайте также: