Если ип не платил авансовые платежи по усн как заполнить декларацию

Обновлено: 14.05.2024

ИП, применяющие упрощенный режим налогообложения, обязаны уплачивать налог и сдавать декларацию по УСН. Если предприниматели не исполнят свою обязанность перед налоговой инспекцией, им будут выписаны штрафы.

"Упрощенка" для предпринимателей

Упрощенная система налогообложения ориентирована на субъекты малого предпринимательства, и в первую очередь на ИП. УСН представляет собой специальный налоговый режим, в соответствии с которым подразумевается особый порядок исчисления и уплаты налогов, а также представления отчетной документации.

Для применения УСН предприниматели должны соответствовать определенным критериям:

- количество сотрудников менее 100 человек;

- полученный доход менее 150 млн. руб.;

- остаточная стоимость основных средств менее 150 млн. руб.

При использовании упрощенной системы налогообложения предприниматели уплачивают налог по УСН, который заменяет другие налоги, а именно:

- НДФЛ в отношении доходов от ведения предпринимательской деятельности;

- налог на имущество физлиц, используемое в предпринимательской деятельности (за исключением налога, расчет которого производится по кадастровой стоимости);

- НДС (за исключением импортного НДС).

Внимание! Для использования УСН предприниматель должен подать заявление в ИФНС, иначе он обязан применять общий режим налогообложения.

ИП при применении УСН имеет право выбрать, какой объект будет облагаться налогом по УСН:

- доходы, и в этом случае ставка налога будет равна 6%;

- доходы минус расходы, и тогда ставка налога будет равна 15%.

При выборе объекта необходимо ориентироваться, какой из вариантов будет более выгодным с учетом особенностей предпринимательской деятельности.

Важно! Для ИП на УСН действует правило: если они выбрали объект "доходы - расходы", то для них применяется минимальный налог. Если по результатам года рассчитанный размер налога по УСН меньше 1% от полученных доходов, то ИП должен заплатить налог в размере 1% от доходов.

Оплата налога по УСН для ИП

Исчисление налога по УСН осуществляется за каждый отчетный квартал нарастающим итогом согласно выбранному объекту обложения. При этом такие платежи считаются авансовыми, а потому учитываются при расчете суммы налога за календарный год.

Авансовые платежи по УСН уплачиваются предпринимателями в срок не позже 25-го числа месяца, идущего за отчетным периодом (кварталом). Соответственно, за 2020 г. их нужно заплатить в срок не позднее 25 апреля, июля и октября 2020 г.

Что касается годовых платежей, то срок по ним установлен не позднее 30 апреля. Соответственно, в срок до 30 апреля 2020 г. предпринимателям нужно заплатить налог по УСН за 2019 г.

Важно! Если крайний день оплаты приходится на выходной, то он переносится на следующий первый рабочий день. Это правило относится и к авансовым, и к окончательным платежам.

Декларация по УСН для ИП

ИП обязаны сдать декларацию по УСН один раз в год - не позднее 30 апреля. Для ее формирования можно использовать 1С:Бухгалтерию, либо специализированное решение 1С:Упрощенка. Создание расчета производится в несколько простых шагов:

- в главном меню выбрать "Отчеты";

- затем выбрать "Регламентированные отчеты", "Виды отчетов", "УСН";

- выбрать период и нажать ОК.

Важно! В декларацию по УСН не включаются суммы авансовых платежей, уплаченных предпринимателем, поскольку такая функция не предусмотрена в программе. При заполнении декларации эти сведения нужно вносить вручную.

Ответственность ИП на УСН

Если ИП вовремя не перечислит авансовый или окончательный платеж налога по УСН, он должен будет заплатить пеню за просрочку:

- 1/300 ключевой ставки ЦБ РФ за период до 30 дней задержки включительно;

- 1/150 ключевой ставки ЦБ РФ за период с 31-го дня задержки.

Согласно ст. 122 НК РФ к предпринимателю при задержке платежей применяются штрафные санкции - 20% от суммы неуплаченного налога. Если действие совершено умышленно, сумма увеличивается вдвое.

Согласно ст. 119 НК РФ к предпринимателю при задержке в представлении декларации по УСН применяются штрафные санкции - 5% от суммы по расчету за каждый месяц просрочки. Минимальная величина штрафа - 1 000 руб., а максимальная - 30% от величины налога.

Остались вопросы по формированию отчетности в 1С, не формируется декларация? Закажите бесплатную консультацию наших специалистов!

УСН — это упрощенная система налогообложения. Все компании и ИП на УСН сдают налоговую декларацию раз в год. Рассказываем, как правильно рассчитать налоги и сдать отчетность, чтобы у налоговой не возникло вопросов.

Как заполнить декларацию по УСН за 2021 год

- титульный лист;

- раздел 1.1;

- раздел 2.1.1.

Остальные разделы компании и ИП дополнительно заполняют, если есть основания:

- раздел 2.1.2 — для плательщиков торгового сбора в Москве;

- аздел 3 — для получателей целевых средств.

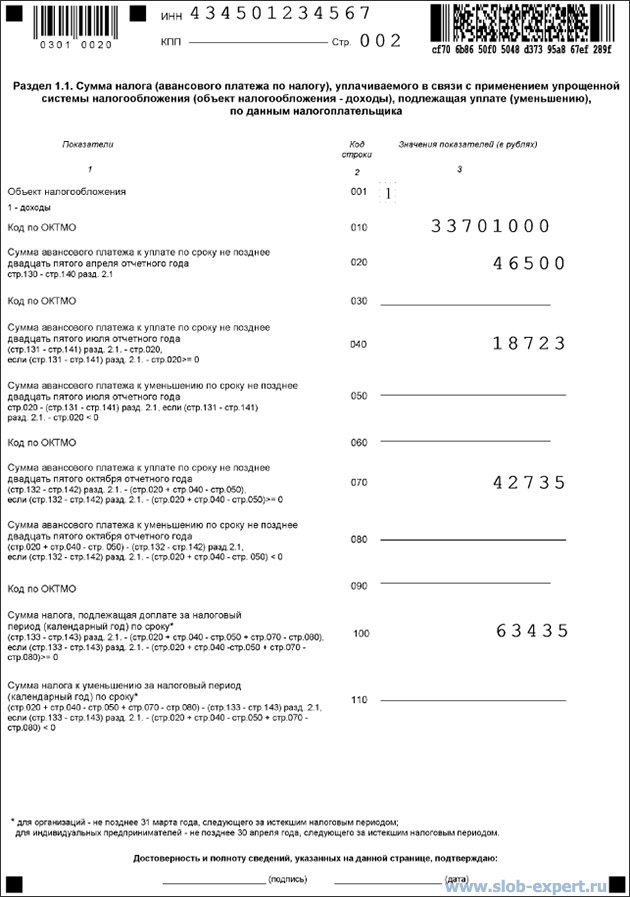

Раздел 1.1. Здесь нужно заполнить пять строк: 010, 020, 040, 070, 100.

В строке 010 нужно указать код ОКТМО: он показывает, к какому муниципальному образованию относится организация или ИП. Его можно узнать в уведомлении Росстата, выданном при регистрации, или по адресу с помощью сервиса ФНС.

В строки 020, 040, 070 нужно вписать суммы авансовых платежей, которые ИП или компания должны были заплатить по итогам первого квартала, полугодия и девяти месяцев 2021 года. Если получится сумма налога к уменьшению — например, вы в течение года платили страховые взносы и теперь хотите вычесть их из суммы налога, — вместо строк 040 и 070 ее записывают в строку с кодом 050 или 080.

В строке 100 нужно написать общую сумму налога на УСН за год, которую бизнес рассчитал и собирается перечислить в бюджет.

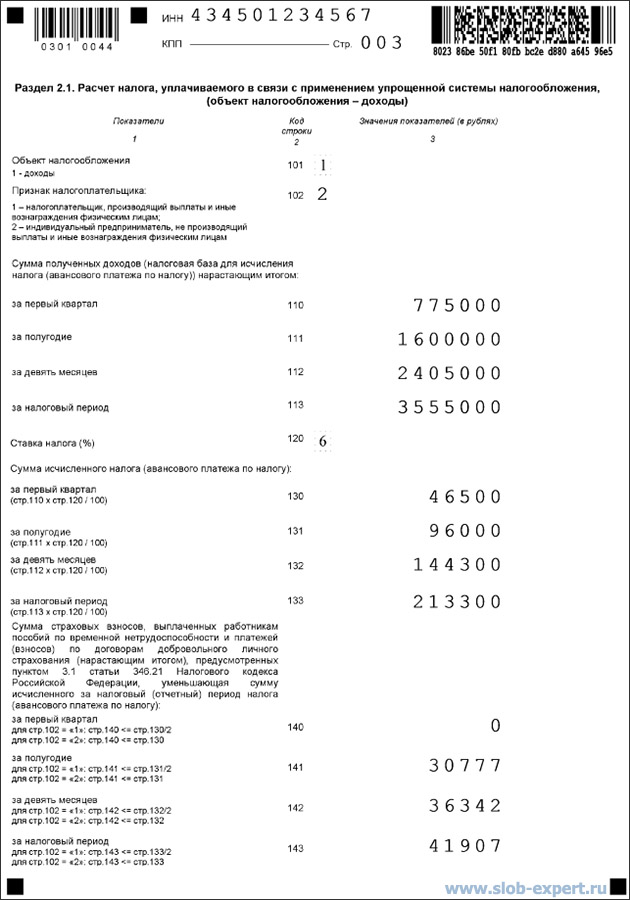

Раздел 2.1.1. В строках 110—113 нужно указать доходы нарастающим итогом с начала года. Это значит, что в каждой строке указывают суммарный доход за первый квартал, за первые два квартала, за три квартала, начиная с января.

В строках 130—133 — суммы исчисленных авансовых платежей по налогу за первый квартал, полугодие, девять месяцев и год.

В строках 140—143 — страховые взносы и пособия, уменьшающие налог.

Если ИП платил фиксированные взносы ИП каждый квартал, в строках 140, 141, 142 нужно указать суммы нарастающим итогом. Если внес одним платежом в четвертом квартале сразу за весь год — заполняют только поле 143, а в остальных ставят прочерки.

При наличии работников заполнить нужно все строки со 140 по 143, потому что взносы за них перечисляют ежемесячно.

Раздел 2.1.2 заполняют только московские компании и ИП — плательщики торгового сбора. Если вы работаете в другом регионе, пропускайте этот раздел.

Сюда вносят сумму торгового сбора, которая зависит от площади торгового помещения и места расположения объекта торговли. Поля заполняются по аналогии с разделом 2.1.1.

- титульный лист;

- раздел 1.2;

- раздел 2.2.

В разделе 1.2 нужно заполнить пять строк:

- Строка 010 — указать ОКТМО.

- В строках 020, 040, 070 — авансовые платежи, начисленные к уплате по итогам первого квартала, полугодия или девяти месяцев 2021 года.

- Заполнить одну из строк — 100, 120 или 110.

Если за полугодие или девять месяцев сумма налога была к уменьшению, вместо строк 040 или 070 нужно заполнить строки 050 или 080.

Одну из строк на выбор заполняют так:

- 100 — если надо доплатить налог при УСН;

- 120 — если ИП или компания платят минимальный налог;

- 110 — если обычный или минимальный налоги оказались меньше авансовых платежей. В этой строке указывают разницу между налогом и авансовыми платежами. Ее можно вернуть или зачесть.

В разделе 2.2 нужно указать:

- В строках 210—223 — доходы и расходы из КУДиР — книги учета доходов и расходов.

- В строках 240—243 — разницу между доходами и расходами. Если доходы меньше расходов, в строках 240—243 нужно поставить прочерки, а в строках 250—253 показать убытки.

- Строку 230 нужно заполнять, только если переносите убыток прошлых лет. Например, если доходы 2019 года оказались меньше расходов. Отрицательную разницу можно перенести на будущее и отразить в строке 230.

- В строках 270—273 нужно указать исчисленные авансовые платежи за первый квартал, полугодие, девять месяцев и налог за год.

- В строке 280 исчисляют минимальный налог — 1% от дохода.

Сроки предоставления отчетности и уплаты налога на упрощенке

Сроки подачи декларации по УСН различаются для компаний и ИП:

- для компаний — до 31 марта следующего года. Например, декларацию за 2021 год надо сдать до 31 марта 2022 года;

- для ИП — до 30 апреля следующего года.

Если крайний срок подачи выпадает на выходной или праздничный день, он переносится на следующий рабочий день.

ИП должен сдать декларацию за 2021 год до 30 апреля 2022 года. Это суббота, ближайший следующий рабочий день — 4 мая 2022 года, поэтому в 2022 году ИП могут сдать декларацию по УСН до 4 мая включительно.

Налог при УСН нужно платить четыре раза в год — по итогам первого квартала, полугодия, девяти месяцев и года.

В некоторых ситуациях для компаний и ИП действуют другие сроки подачи налоговой декларации.

Компания или ИП потеряли право на упрощенку и переходят на общий режим налогообложения. В таком случае сдать декларацию по УСН нужно не позднее числа месяца, следующего за кварталом, в котором слетели со спецрежима.

ИП потерял право на УСН 10 августа, это третий квартал. Значит, подать декларацию на УСН надо в первом месяце четвертого квартала — не позднее 25 октября.

Компания или ИП прекращает деятельность на УСН. Тогда подать декларацию нужно не позднее 25-го числа месяца, следующего за тем месяцем, в котором прекратили деятельность. Например, компания закрылась 13 сентября, значит, подать декларацию нужно до 25 октября.

Как и куда сдавать декларацию

Сдавать заполненные листы декларации нужно в налоговую по месту регистрации ИП или компании. Способ подачи декларации зависит от количества сотрудников.

Если среднесписочная численность сотрудников до 100 человек, декларацию можно сдать в электронном виде или на бумаге — на выбор налогоплательщика.

Если число сотрудников превысило 100 человек за прошлый календарный год, то декларацию можно подавать только в электронном виде.

Нулевая декларация по УСН

Нулевую декларацию подают, если в отчетном году нет:

Если компания или ИП не ведут деятельность или применяют нулевую ставку по УСН, тоже нужно сдать нулевую декларацию.

Нулевую декларацию подают в том же порядке и в те же сроки, что и обычную декларацию.

Штрафы за непредставление декларации по УСН

Если опоздать со сдачей декларации по УСН, компании или ИП грозит ответственность:

- компании или ИП — штраф 5% от не уплаченной в срок суммы налога по декларации за каждый полный или неполный месяц со дня просрочки. Есть ограничение — не более 30% этой суммы и не менее 1000 ₽. То есть минимальный штраф будет 1000 ₽.

- директору компании или главному бухгалтеру — предупреждение или административный штраф от 300 до 500 ₽.

Если вовсе не сдать декларацию, то через 20 дней после срока сдачи налоговая может заблокировать счета компании или ИП.

Например, компания должна сдать декларацию до 31 марта 2022 года. Если декларации не будет, начиная с 20 апреля налоговая может в любой момент заблокировать расчетный счет компании.

Декларация по УСН 6% заполняется без оглядки на фактически уплаченные авансовые платежи по налогу. Об этом не стоит забывать предпринимателю, приступающему к заполнению данной отчетности.

Декларация по УСН 6% заполняется без оглядки на фактически уплаченные авансовые платежи по налогу!

Точный пошаговый алгоритм формирования данного отчета я прописал в своей прошлой статье, но на днях от одного из предпринимателей пришло следующее письмо:

Я — ИП на УСН (доходы без работников). За 2014 г. я перечислила в ПФР 1% превышения от 300 тыс р. 11.04.2015 г., но не знала, что налог за 1 кв 2015 г. можно тоже уменьшить на 1% как и страховые взносы, можно ли этот 1% уменьшить в 4 к.в 2015 г., и как правильно это отразить в декларации за 2015 г.

Доходы: 1 кв. — 775000, 2 кв. — 825000, 3 кв. — 805000, 4 кв. — 1150000 . Взносы: 1 кв. — 5565 р., 2 кв. — 5565 р. и 1% — 19647 р., 3 кв. — 5565 р., 4 кв. — 5565 р. И еще один момент: за 1 кв. 2015 г. я отправила страховые взносы в ПФР по старым реквизитам 2013 года, написала заявление в ПФР и они позже прислали письмо о зачете этих сумм. Из-за того, что они не поступили в 1 кв., я их вычла из налога за 2 кв 2015 г., т.е. во 2 кв. 2015 г. уменьшила налог на 11131 р.

За 2015 год были уплачены следующие авансовые платежи: 1 кв. — 46500, 2 кв. — 38369, 3 кв. — 42735, 4 кв. — 43788.

Данный вопрос повторяется достаточно часто, поэтому стоит еще раз вернуться к теме уплаты налога по УСН 6%. Как заполнять декларацию я рассказывать еще раз не буду, т.к. этот вопрос рассматривался не единожды. Здесь будет сразу результат.

Готовимся к заполнению декларации

1. Считаем доходы нарастающим итогом:

- 1 квартал — 775 000

- полугодие — 1 600 000

- 9 месяцев — 2 405 000

- год — 3 555 000

2. Считаем уплаченные платежи по фиксированным взносам ИП:

- 1 квартал — 0

- полугодие — 30 777

- 9 месяцев — 36 342

- год — 41907

Раздел 2.1 в декларации должен выглядеть так:

P.S. в строке 010 у Вас, само собой, должен быть свой код по ОКТМО!

Проверяем декларацию

- У нашего ИП годовой доход составил: 3.555.000,- руб.

- Начисленный налог 6%: 213.300,- руб.

- Размер вычетов: 41.907,- руб.

- Размер налога, всего за год: 171.393,- руб. (213000 — 41907)

Сумма строк 20, 40, 70 и 100 также равна 171.393,- (46500+18723+42735+63435), т.е. декларация составлена верно.

Считаем налоги

За 2015 год были уплачены следующие авансовые платежи: 1 кв. — 46500, 2 кв. — 38369, 3 кв. — 42735, 4 кв. — 43788.

Всего, перед заполнением декларации, было уплачено 171.392,- руб. Получается, что остается доплатить ровно 1 рубль (171393 — 171392). Все!

То, что наш предприниматель вначале 2015 года переплатил авансовых платежей, ничего не значит для заполнения декларации — заполняем как полагается, а в конце года подбиваем итоги, и при необходимости доплачиваем остатки по налогу.

Бывает, что произведя все расчеты, налогоплательщик обнаруживает, что переплатил. В этом ничего страшного нет — излишне уплаченный налог можно вернуть, либо зачесть в счет уплаты налога за 2016 год.

Остались вопросы? Не стесняйтесь и спрашивайте!

Об авторе: Николай

Николай Соковнин - главный автор и администратор этого сайта. Цель моего сайта - помочь начинающим предпринимателям и бухгалтерам разобраться в налогах, декларациях и бухгалтерских программах!

« Предыдущая запись

Новый закон по вопросам оплаты труда: к чему готовиться работодателям

Большое послабление для ИП на ЕНВД: взносы за себя можно уплачивать до подачи декларации

Добрый вечер! Помогите разобраться, я ИП с одним работником на УСН 6%. В декларации на уменьшение мне указывать 100% оплаченных взносов за работника и + 50% взнос за себя? Или же за себя и работника 50%? За год доход 1,5 миллиона руб.

2016 год-УСН-6% ( доходы есть 1-й кв-63100,9-мес-88100,год-626235) А налоги все уплачены 07.12.2016.-23153,29Фиксиров. платеж за 2015 год прошел в марте 2016 в смме 22261,38.Как заполнить декларацию по УСН -доходы.?

Здравствуйте, помогите пожалуйста разобраться и.п. усн доходы без работников в 2016г Доходы с нарастающ. 1 кв. не раб.

полугодие-90000 9 мес.-190000 год 290000 взносы 1июля опр-5018 11июля ав платеж-382. 3октября опр-5788 ав платеж 212. 23 октября опр 5788 ав пл 212 за полугодие не прошло подскажите пожалуйста

Добрый день.

Такая ситуации. Авансовые платежи в течении года не платил. Оплатил уже по факту в этом году за вычетом взносов в ПФР. ПФР оплатил в декабре 2015, всю сумму сразу 22261р. Налог за год был 27424р. В итоге я оплатил налог 27424-22261=5163р.

Начал составлять декларацию.

Доходы по кварталам:

1кв. = 113800р

2кв. = 237900р

3кв. = 396000р

4кв. = 457000р

Если рассчитывать по формулам (либо Налогоплательщик ЮЛ) то строка 110 (Сумма налога к уменьшению) равна 18597р. А это не равно уплаченным мною взносам. Строка 100 у меня получается прочерк. Как правильно составить декларацию и какую сумму налога к уменьшению мне учитывать.

Николай, подскажите каким образом можно вернуть переплаченные налоги? Что для этого нужно?

Добрый день. Помогите, пожалуйста, правильно заполнить декларацию.

ИП без работников.

Доход 1кв. 2015 г — 875000

2 кв — 0

3 кв — 0

4 кв — 0

Фиксированные платились в конце года в ПФР — 18610,8, ФФОМС — 3650,6

Аванс УСН оплачен в 1 кв. 2015 — 17500.

1% с превышения, оплачен в апреле 2016 г.

Заранее спасибо.

Здравствуйте, Николай! Пожалуйста, помогите разобраться в ситуации ИП на УСН -6% без работников. Фиксированные платежи в ПФР, ФФОМС ИП может платить в любое время до 31 декабря; по ст. 346.21 НК РФ ИП без работников уменьшают налог по УСН 6% на уплаченные фиксированные взносы. Я сделала предварительный расчет декларации по УСН за 2016г.

1 вариант:

страховые фиксированные взносы в 1-м квартале не уплачивались, а во 2-м, 3-м и 4-м кварталах ( как в Вашем примере) уплачивались, значит — за 1-й квартал авансовый платеж налога по УСН (стр.020) уплачивается полностью без вычета , за полугодие получается сумма аванс. платежа к уменьшению (стр.050), за следующие отчетные периоды (стр.070, 100) — уже с учетом уплаченных взносов.

2 вариант:

Страховые фиксированные взносы уплачивались во всех кварталах по 1/4 годовой суммы.

Получилось, что итого за год в 1-ом варианте я уплачу за год большую сумму налога по УСН, чем во 2-ом варианте. Хотя годовой доход одинаков в 1-м и 2-м вариантах и фиксированный взнос уплачен полностью до 31 декабря. Я полагала, что при заполнении декларации в 1-м и 2-м варианте должна была получиться одинаковая сумма налога к уплате за год. Или я не так сделала расчет? Заранее спасибо за ответ!

Николай,подскажите,пожалуйста.Если я ИП на УПС -6%, пенсионные взносы за 1 квартал уплатила только 28 апреля, могу я эту сумму применить на уменьшение налога?

Надежда, мало информации: 1 квартал 2015 года? Речь идет о заполнении декларации?

Николай! Спасибо Вам огромное за подробные инструкции! Очень выручаете правда! По этому примеру не могли бы пояснить как посчитались платежи по фиксированным взносам ИП: 0, 30 777 и 36 342. Заранее благодарна!

Взносы: 1 кв. — 5565 р., 2 кв. — 5565 р. и 1% — 19647 р., 3 кв. — 5565 р., 4 кв. — 5565 р.

Взносы за 1 квартал ошибочно уплачены на старый КБК, зачет прошел во 2-м квартале, поэтому

строка 140 — 0

строка 141 — 30 777 (0 + 5565 + 5565 + 19647)

строка 142 — 36 342 (0 + 5565 + 5565 + 19647 + 5565)

Николай, вопрос по последнему абзацу. чтобы зачесть излишне уплаченные взносы, нужно ли писать письмо в ИФНС или автоматически они зачисляются? мне в ифнс сказали, писать не надо! ….

Анна, заявление писать не обязательно, т.к. в лицевом счете по налогу переплата автоматически зафиксируется после подачи декларации.

Декларация по УСН за 2021 год: срок сдачи

Срок сдачи декларации по УСН разный для организаций и ИП (п. 1 ст. 346.19, подп. 1, 2 п. 1 ст. 346.23 НК РФ):

- организации должны сдать декларацию по УСН 2021 не позднее 31.03.2022;

- ИП должны сдать декларацию по УСН 2021 не позднее 4 мая 2022 г.

Какой заполнять бланк за 2021 год (скачать)

С 20 марта 2021 года действует приказ ФНС России от 25.12.2020 № ЕД-7-3/958, который утвердил новую форму декларации по УСН (КНД 1152017), а также порядок её заполнения и электронный формат сдачи в налоговую. Именно этот бланк в 2022 году нужно представить ИП в качестве декларации по УСН за 2021 год. Мы можете скачать его в формате Excel для заполнения.

Состав декларации УСН и что заполнять

Декларация по упрощённой системе для ИП за 2021 год состоит из первого листа и шести разделов:

ЧАСТЬ

НАЗВАНИЕ

Кроме того, для правильного заполнения декларации по УСН за 2021 год очень важна последовательность заполнения её разделов. Причём она никак не связана с их нумерацией. Какую последовательность нужно соблюдать для объекта “доходы” и “доходы минус расходы” смотрите в КонсультантПлюс:

Декларацию по УСН за 2021 с объектом “доходы” заполните в такой последовательности… (читать далее).

Даже при отсутствии доходов и/или расходов, хозяйственных операций, при применении ставки налога при УСН 0%, упрощенцы все равно должны сдать нулевую декларацию по УСН за 2021 г. Она сдается в составе, указанном выше. При отсутствии каких-либо значений ставится прочерк.

Примеры заполнения декларации по УСН для ИП за 2021 год

Оформив бесплатный демодоступ к системе Консультант плюс, вы можете посмотреть образец заполнения декларации по УСН для ИП 2021:

Далее рассмотрим порядок заполнения каждой из частей отчётности по УСН за 2021 год ИП. Но сначала общие требования к оформлению декларации.

Общие правила заполнения декларации УСН

Рубли, копейки и другие показатели

Все значения стоимостных показателей ИП указывают в полных рублях:

- менее 50 копеек (0,5 единицы) – отбрасывают;

- 50 копеек и более – округляют до полного рубля.

Поля заполняют значениями текстовых, числовых, кодовых показателей слева направо, начиная с первого (левого) знакоместа.

При заполнении полей на компьютере значения числовых показателей выравнивают по правому (последнему) знакоместу.

Текст заполняют ЗАГЛАВНЫМИ ПЕЧАТНЫМИ символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк. Это прямая линия посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не нужно заполнять все знакоместа соответствующего поля, в остальных в правой части поля проставляют прочерк.

При сдаче декларации, подготовленной с использованием программного обеспечения, при распечатке допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться.

Для печати – шрифт Courier New 16 – 18 пунктов.

Нумерация страниц

Порядковый номер страницы записывают в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Цвет чернил

При заполнении используют чернила черного, фиолетового или синего цвета.

- исправление ошибок с помощью корректирующего или иного аналогичного средства;

- двусторонняя печать на бумажном носителе и скрепление листов декларации, приводящее к порче бумажного носителя.

Заполнения титульного листа

При заполнении титульного листа необходимо указать:

РЕКВИЗИТ

КАК ЗАПОЛНЯТЬ

Есть ли специальный порядок заполнения уточнённой декларации по УСН за 2021 год, смотрите в КонсультантПлюс:

Уточненную декларацию подайте обязательно, если в первичной у вас занижен налог к уплате из-за ошибки или неполного отражения сведений.

- 34 – календарный год;

- 50 – последний налоговый период при реорганизации (ликвидации) организации/закрытии ИП;

- 95 – последний налоговый период при переходе на иной режим налогообложения;

- 96 – последний налоговый период при прекращении предпринимательской деятельности, в т. ч. в отношении которой применялась упрощёнка.

- 120 – по месту жительства ИП;

- 210 – по месту нахождения российской организации;

- 215 – по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком.

- для организации – в соответствии с ее учредительными документами (в т. ч. на латинице);

- для ИП – построчно полностью Ф.И.О. (отчество при наличии) индивидуального предпринимателя.

- 1 – преобразование;

- 2 – слияние;

- 3 – разделение;

- 5 – присоединение;

- 6 – разделение с одновременным присоединением;

- 0 – ликвидация.

- построчно полностью фамилия, имя, отчество руководителя;

- его личная подпись;

- дата подписания.

ИП ставит только подпись и дату.

При сдаче представителем – физлицом:

- построчно полностью Ф.И.О. представителя;

- личная подпись представителя;

- дата подписания.

При сдаче представителем – юрлицом:

- построчно полностью Ф.И.О. физлица, уполномоченного в соответствии с документом, подтверждающим полномочия подтверждать достоверность и полноту сведений, указанных в декларации.

Как видно, предприниматели заполняют титул с учётом ряда нюансов. Все особенности, как ИП заполнить титульный лист в декларации по УСН, смотрите в КонсультантПлюс:

Титульный лист заполните так же, как это делают организации, но с учетом следующего (разд. III Порядка заполнения декларации по УСН): … (читать далее).

Заполнение Раздела 1.1

При заполнении кода по ОКТМО из 8 знаков остальные три свободные знакоместа оформляют прочерками.

По строке 010 заполняют обязательно, а по строкам 030, 060 и 090 – только при смене места нахождения организации (места жительства ИП).

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за 1 квартал на торговый сбор, уплаченный в течение 1 квартала.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за полугодие на торговый сбор, уплаченный в течение полугода.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за 9 месяцев на торговый сбор, уплаченный в течение 9 месяцев.

В дополнение к суммам уменьшения можно уменьшить авансовый платеж за налоговый период на торговый сбор, уплаченный в течение этого периода.

Не забудьте в конце раздела 1.1 подтвердить достоверность и полноту сведений подписью и датой.

Заполнение раздела 1.2

Заполняют только с объектом доходы, уменьшенные на расходы.

См. формулу на бланке декларации УСН.

См. формулу на бланке декларации УСН.

Если по итогам налогового периода минимальный налог (стр. 280 разд. 2.2) больше исчисленного в общем порядке налога за налоговый период (стр. 273 разд. 2.2), возникает обязанность уплатить минимальный налог по УСН (1% от полученных доходов – стр. 213 разд. 2.2).

Не забудьте в конце раздела 1.2 подтвердить достоверность и полноту сведений подписью и датой.

Заполнение раздела 2.1.1

- 1 – налогоплательщик (организация или ИП), производящий выплаты и иные вознаграждения физлицам;

- 2 – ИП, не производящий выплаты и иные вознаграждения физическим лицам.

См. формулу на бланке декларации УСН.

Сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к нему по строкам 140-143 не должна быть больше исчисленного налога (авансовых платежей) по строкам 130-133.

Иногда необходимо заполнить и сдать так называемую нулевую декларацию по УСН – когда нет показателей, которые нужно в ней отразить. Например, потому, что вы не вели деятельность. Как заполнить нулевку по УСН, узнайте из КонсультантПлюс:

Если такую декларацию не сдать, то вас могут оштрафовать и заблокировать счета, даже несмотря на то, что налога к уплате нет и бюджет не пострадал.

Заполнение раздела 2.1.2

См. формулы на бланке декларации УСН.

По строкам 110-143 раздела 2.1.1 указывают показатели только по виду предпринимательской деятельности, в отношении которого установлен торговый сбор.

Значения строк 110-143 раздела 2.1.2 включают в значения строки 110-143 раздела 2.1.1.

См. формулы на бланке декларации УСН.

Если налог (авансовый платеж) за налоговый (отчетный) период (стр. 130-133 разд. 2.1.2), уменьшенный на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.2), меньше фактически уплаченной в налоговом (отчетном периоде) суммы торгового сбора (стр. 150-153 разд. 2.1.2), то значения по строкам 160-163 раздела 2.1.2 – это разница, соответственно, строк 130-133 раздела 2.1.2 и строк 140-143 раздела 2.1.2.

Если налог (авансовый платеж) за налоговый (отчетный) период (стр. 130-133 разд. 2.1.2), уменьшенный на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.2), больше или равен фактически уплаченной в налоговом (отчетном периоде) суммы торгового сбора (стр. 150-153 разд. 2.1.2), то значения по строкам 160-163 раздела 2.1.2 соответственно равны строкам 150-153 раздела 2.1.2.

При этом сумма уплаченного торгового сбора, уменьшающая налог (авансовый платеж), исчисленная за налоговый (отчетный период) по строкам 160-163, не может быть больше налога (авансовых платежей), (стр. 130-133 разд. 2.1.1), уменьшенной на страховые взносы, выплаченные работникам пособия по временной нетрудоспособности и платежи (взносы) по договорам добровольного личного страхования (стр. 140-143 разд. 2.1.1).

Заполнение Раздела 2.2

Заполняют только налогоплательщики с объектом доходы, уменьшенные на расходы.

Порядок определения доходов установлен ст. 346.15 НК РФ.

Порядок определения расходов установлен ст. 346.16 НК РФ.

При исчислении налоговой базы можно включить в расходы разницу между суммой уплаченного минимального налога и налога, исчисленного в общем порядке, за предыдущий период.

См. формулу на бланке декларации УСН.

При прекращении предпринимательской деятельности, в отношении которой применялась УСН, и при утрате права на упрощёнку показатель за последний отчетный период строки 243 равен показателю за последний отчетный период строк 240, 241, 242, уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом периоде по строке 230.

См. формулу на бланке декларации УСН.

См. формулу на бланке декларации УСН.

См. формулу на бланке декларации УСН.

См. формулу на бланке декларации УСН.

См. формулу на бланке декларации УСН.

При получении по итогам налогового периода убытков – прочерк.

Если ваши расходы превысили полученный доход, имеет место убыток. Как заполнить декларацию по УСН, если получен убыток, разобрано в КонсультантПлюс:

Ваши доходы и расходы, сумму полученного убытка отразите в разд. 2.2. В нем рассчитайте платежи за каждый отчетный (налоговый) период. Затем на его основе заполните разд. 1.2.

Заполнение раздела 3

Заполняют налогоплательщики, получившие:

- средства целевого финансирования;

- целевые поступления;

- другие средства, указанные в п. 1 и 2 ст. 251 НК РФ.

В раздел 3 не включают субсидии автономным учреждениям.

Исходя из видов полученных целевых средств выбирают соответствующие им наименования и коды. Их берут из Приложения № 5 к Порядку и переносят в графу 1.

- федерального бюджета;

- бюджетов субъектов Российской Федерации;

- местных бюджетов;

- бюджетов государственных внебюджетных фондов

В Раздел 3 переносят данные предыдущего налогового периода по полученным, но не использованным целевым средствам:

- срок использования которых не истек;

- по которым нет срока использования.

- в графе 2 указывают дату поступления целевых средств на счета или в кассу либо дату получения имущества (работ, услуг), имеющих срок использования;

- в графе 3 – размер средств, срок использования которых в предыдущем налоговом периоде не истек, а также неиспользованных целевых средств, не имеющих срока использования, отраженных в графе 6 за предыдущий налоговый период.

Далее приводят данные о целевых средствах, полученных в налоговом периоде, за который заполняют раздел 3.

Графы 2 и 5 заполняют:

- благотворительные организации;

- некоммерческие организации – при получении целевых средств, предоставленных передающей стороной с указанием срока использования;

- коммерческие организации – получившие средства целевого финансирования согласно п. 1 ст. 251 НК РФ, по которым установлен срок использования.

Указанные в графе 7 доходы включают во внереализационные в момент, когда получатель фактически использовал их не по целевому назначению (нарушил условия получения).

Согласно ст. 346.21 НК РФ, аванс по УСН (упрощенной системе налогообложения) за 3 квартал 2019 года уплачивается 25 октября. Если сделать это позже, придется уплатить пени за каждый день просрочки.

Откуда брать значения?

Вначале стоит, есть ли в вашем регионе закон о пониженной ставке налога при УСН. И если есть, то выясните, вправе ли вы применять льготную ставку.

- уплаченные в пределах начисленных сумм страховые взносы во внебюджетные фонды;

- перечисленные за счет средств работодателя пособия по временной нетрудоспособности (за первые три дня нетрудоспособности);

- суммы взносов по договорам добровольного личного страхования, заключенным в пользу сотрудников на случай их временной нетрудоспособности.

Работодатели вправе уменьшить авансовый платеж не более чем на 50%, но есть исключения. Индивидуальные предприниматели, у которых нет работников, могут включить в вычет все уплаченные за себя страховые взносы во внебюджетные фонды без ограничений. А размер вычета организаций, которые не платят торговый сбор, не должен превышать 50% от начисленного налога и авансовых платежей.

Ситуация

Организация применяет УСН с объектом доходы и платит налог по ставке 6%. Доходы за 9 месяцев 2019 года составили 5 800 000 руб. За этот же период фирма уплатила страховые взносы в сумме 256 000 руб. Все взносы перечислены в пределах начисленных. Больничные пособия в 2019 году не выдавали, торговый сбор не перечисляли.

За 1 квартал 2019 года организация перечислила авансовый платеж в сумме 60 000 руб., за 2 квартал — 85 000 руб.

Последовательность действий бухгалтера

- Вычисление авансового платежа. Сумма аванса составит 348 000 руб. (5 800 000 руб. х 6%).

- Определение суммы налогового вычета.Фирма перечислила с начала года страховые взносы, равные 256 000 руб. Однако авансовый платеж разрешается уменьшить не более чем на 50%. Половина от начисленного аванса равна 174 000 руб. (348 000 руб. х 50%). Это больше чем сумма перечисленных страховых взносов. Значит, организация может уменьшить авансовый платеж только наполовину.

Сумма аванса к уплате за 3 квартал 2019 года к уплате составит 29 000 руб. (348 000 — 174 000 — 60 000 — 85 000). Эту сумму организация должна перечислить в бюджет не позднее 25 октября 2019 года.

Заполните платежное поручение в соответствии с образцом ниже (см. рисунок 1). Для удобства ориентации мы предоставили разметку полей платежного поручения (см. рисунок 2).

Пояснения к заполнению

Уплаченный налог за 1 и 2 кварталы 2019 года. Начисленные суммы можно уменьшить на авансовые платежи по итогам предыдущих отчетных периодов. Положительная разница перечисляется в бюджет, отрицательная — возвращается, зачисляется в счет недоимки по другим федеральным налогам либо в счет предстоящих платежей по единому налогу при УСН. Для этого необходимо подать заявление на возврат или зачет излишне уплаченной суммы.

Организация применяет УСН с объектом доходы минус расходы. Ставка налога — 10%. Облагаемые доходы фирмы за 9 месяцев года составили 5 400 300 руб., учитываемые расходы — 3 800 100 руб. За 1 квартал организация перечислила в бюджет 57 000 руб., за 2 квартал — 48 000 руб.

Последовательность действий бухгалтера

Начисленный аванс за 9 месяцев 2019 года равен 160 020 руб. — (5 400 300 руб. — 3 800 100 руб.) х 10%.

Аванс к уплате за 3 квартал 2019 года составил 55 020 руб. — 160 020 — 57 000 — 48 000.

Заполните платежное поручение в соответствии с образцом ниже.

Пояснения к заполнению

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Читайте также: