Доверенность на оплату квартиры для налогового вычета

Обновлено: 16.05.2024

Я купила квартиру по генеральной доверенности. Расписку в получении денег за проданную квартиру пишет человек, продававший квартиру по доверенности, так как он их и получает. Надо ли в расписке (как правильно оформить для возврата налогового вычета) в получении денег указывать, что квартира покупалась по доверенности, номер доверенности и все данные про доверенность.

Ответы на вопрос:

Елена! Не обязательно, т.к. это следует из договора купли-продажи (ст.549 ГК РФ) и доверенности (ст.185-185.1 ГК РФ), но лишним не будет указать. Специальных требований ГК РФ и НК РФ не предъявляет к написанию расписки. Можно хоть на одном листе, можно с оборотом. Согласно статье 220 НК РФ важно подтверждение факта оплаты по договору купли-продажи. Можете с двух сторон подпись у продавца попросить. Тогда покупатель сможет получить вычет.

Да. лучше эти данные указать.

Т.к. максимально подробная расписка поможет получить вычет (ст. 220 НК РФ)

Вам может быть лучше заказать составление расписки у юриста?

Чтобы в Налоговой службе расписка не вызвала никаких вопросов, при составлении расписки придерживайтесь следующих правил:

Расписка должна содержать полные персональные данные и реквизиты паспорта Покупателя и Продавца;

Расписка должна быть индивидуальной, то есть в случае приобретения жилья в долевую собственность, от каждого Покупателя деньги принимаются отдельно и пишется своя расписка. Не обязательно, чтобы суммы были одинаковые, даже если в договоре не прописывалась цена долей. Таким образом, Покупатель, оплативший в бюджет большую сумму налога, сможет получить больший возврат единовременно, конечно в рамках налогового вычета 2 000 000.0 рублей (ст. 220 НК РФ);

Важно, чтобы не была разногласий между датой расписки и сроками оплаты, прописанными в договоре купли-продажи;

Если за покупателя производил расчет другой человек (доверенное лицо) — необходимо приложить в пакет документов копию его доверенности, где прописаны полномочия произвести за оплату.

Если расписка на двух страницах, то на каждой странице нужны подписи сторон с расшифровкой.

На Этот вопрос ответ

Очень важно в расписке указать полные данные доверенного лица на основании конкретной доверенности по ст.185.1 ГКРФ, дату выдачи номер регистрации и фамилию имя отчество нотариуса, кто удостоверил эту доверенность потому что проверять будут в том числе право доверенного лица получать деньги

Главное в этой расписке указать абсолютно идентично тексту договора наименование объекта недвижимости, за которые производится расчёт, потому что указанный договор и расписка должны быть согласованы между собой, указать полные данные покупателя и продавца чтобы не было противоречий между текстом расписки и текстом договора, далее подпись о том, что ФИО, действующий по доверенности от ФИО денежные средства получил его фамилия имя отчество и роспись.

В расписку в получении денег по договору купли-продажи включают следующие сведения:

1) дату и место составления расписки;

2) сведения о продавце и покупателе. Рекомендуется отразить следующие данные:

- его фамилия, имя, отчество;

- данные паспорта или иного документа, удостоверяющего личность;

- адрес регистрации по месту жительства (пребывания);

• представитель по доверенности:

- его фамилия, имя, отчество;

- данные паспорта или иного документа, удостоверяющего личность;

- дата и номер доверенности;

- информацию о том, в чьих интересах действует представитель;

3) сумму и валюту стоимости квартиры.

Чтобы избежать возможных разногласий о размере стоимости в результате ошибки или описки, рекомендуем указывать сумму цифрами и прописью (например, 1 000 000 (Один миллион) рублей);

4) информацию о том, что деньги получены за квартиру.

Расписка подписывается продавцом и указывается расшифровка подписи.

Безусловно надо и указывать кто получил, сумму, на основании доверенности №. выдаанной. удостоверенной. и приложить ксерокопию доверенности, проверить полномочия по доверенности, там должно быть указано, что имеет право получать деньги, в соответствии со ст.ст.185;185.1 ГК РФ.

Расписка должна содержать полные персональные данные и реквизиты паспорта Покупателя и Продавца

Так же должны быть указаны реквизиты доверенности и совпадать с дкп (

ст.ст.185;185.1 ГК РФ)

Для идентификации и отсутствия вопросов от ФНС при оформлении вычета согласно ст.220 НК)

ОБЯЗАТЕЛЬНО! Это не только для налогового вычета, это вам для безопасности и правильности оформления расписки и передачи УПОЛНОМОЧЕННОМУ представителю покупателя! Кроме того, доверенность остается у вас!

Чтобы рассчитывать на налоговый вычет, нужно предоставить документ, который подтверждает передачу денег продавцу. Это написано в пп. 7 п. 3 ст. 220 НК РФ. Но расписка не единственный документ.

Да, расписка обязательна, но только если нет другого документа, который подтверждает передачу денег продавцу. Таким подтверждающим документом может выступать договор купли-продажи или банковская выписка (при безналичном расчете).

Расписка от продавца не потребуется, если в договоре купли-продажи написано, что в момент его подписания расчеты между покупателем и продавцом произведены полностью или вся сумма получена продавцом. Это прямо указано в письме Минфина РФ от 20 мая 2009 г. N 03-04-06-01/118. В записи о произведенных расчетах должны быть ФИО продавца, который получил деньги, его подпись, его паспортные данные, его адрес регистрации, дата получения денег и конкретная сумма. Вообщем, должны быть все элементы, которая имеет расписка. В данной ситуации договор заменяет расписку.

Банковская выписка подойдет, если деньги были перечислены напрямую на банковский счет продавца или через аккредитив. Ее можно получить в той организации, в которой был произведен расчет. Если вся сумма за квартиру была переведена только со счета одного из покупателей, тогда чтобы другие покупатели могли рассчитывать на вычет, им нужно написать в простой и произвольной форме доверенность на передачу их части денег тому покупателю, с банковского счета которого производилась передача денег продавцу.

Перечень документов для получения налогового имущественного вычета:

- налоговая декларация по форме 3-НДФЛ;

- заявление на возврат налога;

- копии документов, подтверждающие право собственности на жилье;

- копии платежных документов: чеки, квитанции, платежные поручения, расписки от продавца;

- доверенность на оплату, если деньги за квартиру кто-то вносил по поручению;

- справка о доходах по форме 2-НДФЛ;

- заявление на подтверждение права на вычет (если оформляется у работодателя).

Кому вернут налог

Предоставление имущественных налоговых вычетов регулируется ст. 220 НК РФ.

Правом на возврат налога обладает налогоплательщик, который осуществлял определенные операции с имуществом, в частности:

- продажа недвижимого имущества;

- покупка жилья;

- строительство жилья с приобретением земельного участка или без;

- выкуп у налогоплательщика имущества для государственных или муниципальных нужд.

При этом налогоплательщик должен:

- являться резидентом РФ;

- иметь официальный доход и исправно выплачивать НДФЛ;

- не исчерпать лимит на имущественный вычет.

Способы его получения

Для оформления необходимо обратиться с пакетом документов:

Исчерпывающий перечень документов для получения налогового вычета для разных ситуаций представлен в письме ФНС России от 22.11.2012 №ЕД-4-3/19630@.

За какой период вернут налог

Право на имущественный вычет возникает после законного оформления права собственности. П. 7 ст. 78 НК РФ позволяет вернуть налог только за три года, предшествующих обращению. На остальную сумму декларация и заявление подаются в налоговую каждый год с учетом уже возвращенного налога. До тех пор, пока не возвратится вся полагающаяся сумма.

Исключение составляют пенсионеры (п. 10 ст. 220 НК РФ). Они вправе вернуть налог за три периода до оформления жилья в собственность.

Документы, необходимые для возврата при покупке квартиры в новостройке

Квартира в новостройке приобретается у застройщика. Документами, подтверждающим право собственности на жилье, в этом случае будут являться договор о приобретении квартиры или комнаты и акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней). Остальной перечень документов для вычета при покупке квартиры в новостройке соответствуют стандартному пакету, указанному выше.

Документы для возврата НДФЛ при покупке жилья на вторичном рынке

Документами, подтверждающим право собственности на жилье, при покупке на вторичном рынке являются договор о приобретении квартиры или комнаты и свидетельство о государственной регистрации права собственности. Поскольку с 2016 года прекращена выдача данного свидетельства, вместо него налогоплательщик вправе представить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП). Запрос на выписку оформляется на портале Госуслуг.

Остальной перечень документов для возврата подоходного налога при покупке квартиры соответствуют стандартному пакету.

Перечень документов при покупке участка

Отдельного имущественного вычета на приобретение земельного участка законом не предусмотрено. Расходы на покупку земельного участка включаются в имущественный налоговый вычет только в том случае, если участок приобретен вместе с домом или на нем построен жилой дом и оформлен в собственность. Назначение земельного участка не является ключевым условием для возврата налога (письма Департамента налоговой и таможенно-тарифной политики Минфина России от 15.10.2012 №03-04-08/4-351, ФНС России №ЕД-4-3/20904@ от 10.12.2012). Моментом возникновения права на возврат налога является дата регистрации прав собственности на жилой дом. Дата договора купли-продажи участка и других документов роли не играет (письмо Минфина России от 21.05.2010 №03-04-05/9-278).

Участок и расположенный на нем жилой дом рассматриваются для целей получения имущественного налогового вычета как один объект (письмо ФНС от 13.04.2012 №ЕД-4-3/6240@), поэтому налогоплательщик возвратит налог в сумме, израсходованной им на новое строительство либо приобретение жилого дома с участком, в размере фактически произведенных расходов, но не более 2 000 000 рублей (к возврату 260 000 рублей).

При подаче заявления стандартный перечень документов для имущественного вычета в 2020 году в дополняется документами, подтверждающими расходы на покупку земли и строительство жилого дома. Список затрат на строительство, на которые предоставляется имущественный вычет, определен в пп. 3 п. 3 ст.220 НК РФ.

Список бумаг для вычета по ипотечному кредиту

При покупке квартиры/дома с использованием ипотечных средств есть возможность получить два имущественных налоговых вычета: основной и по ипотечным процентам (пп. 4 п. 1 ст. 220 НК РФ). Оба права возникают только после оформления права собственности. Его максимальный размер составляет 3 000 000 рублей (к возврату 390 000 рублей).

Полный перечень документов, необходимых для налогового вычета по ипотеке, кроме основного пакета, включает копию кредитного договора (или договора займа), справку об уплаченных процентах из банка-кредитора и график погашения кредита и уплаты процентов за пользование заемными средствами.

Особенности, если жилье куплено в совместную или долевую собственность

При совместной покупке жилья каждый покупатель вправе получить имущественный вычет в пределах установленного лимита.

До 1 января 2014 года при покупке жилья в общую долевую собственность он распределялся строго в соответствии с долями, указанными в свидетельстве о регистрации права собственности. В 2014 году в Налоговый кодекс были внесены изменения (Федеральный закон №212-ФЗ от 23.07.2013), согласно которым имущественный вычет при покупке в долевую собственность производится исходя из величины расходов каждого лица, подтвержденных платежными документами, или на основании заявления супругов о распределении их расходов на совместное приобретение объекта недвижимости (письма Минфина России от 29.06.2015 № 03-04-05/37360, от 01.06.2015 №03-04-05/31428).

Все расходы, понесенные супругами в браке, считаются общими, если иное не предусмотрено брачным договором (ст. 33, 34 СК РФ, п. 1 ст. 256 ГК РФ). Если даже официально расходы производил один из них, то согласно мнению контролирующих органов, супруги вправе распределить расходы самостоятельно (в любых пропорциях) на основании заявления супругов о распределении фактических расходов (письмо ФНС России от 30.03.2016 №БС-3-11/1367@) и заявления о распределении расходов на уплату процентов по кредиту (письмо Минфина от 16.05.2017 №03-04-05/31445).

При приобретении жилья в общую собственность супруги также вправе распределить имущественный вычет между собой (письма Минфина от 29.03.2017 №03-04-05/18320, от 20.04.2015 №03-04-05/22246). В этом случае заявление на распределение подается один раз, и в последующем невозможно изменить соотношение, в том числе и передать остаток имущественного вычета другому супругу (письмо ФНС России от 14.11.2017 №ГД-4-11/23003@). Если заявление о распределении не было приложено к пакету документов, то он автоматически распределится между супругами по 50%.

Распределение по ипотечным процентам не зависит от распределения основного. На него подается отдельное заявление о распределении и может отличаться от пропорции по основному имущественному вычету. Супруги вправе ежегодно на основании заявления перераспределять сумму затрат на погашение процентов (письма Минфина России от 06.11.2015 №03-04-05/63984, от 01.10.2014 №03-04-05/49106).

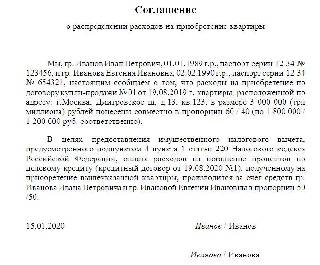

Образец соглашения о распределении:

Основной перечень документов для предоставления в налоговую инспекцию, кроме заявлений о распределении, дополняется копиями свидетельства о браке и рождении ребенка, если платили за долю супруга или ребенка.

Нужно ли заверять документы

Все, что входит в перечень документов для подачи налоговой декларации и подается в виде копий, заверяется нотариально или самостоятельно налогоплательщиком. При подаче в налоговый орган копий документов необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Декларация, заявление и справка 2-НДФЛ подаются в оригинале с подписью заявителя. При подаче онлайн подписывают электронной подписью, которая формируется бесплатно в личном кабинете.

Сроки подачи

Заявление и перечень документов при подаче декларации 3-НДФЛ на имущественный налоговый вычет налоговый орган принимает по окончании налогового периода. Заявление работодателю на уменьшение отчисляемой суммы НДФЛ из заработной платы разрешено подавать сразу при возникновении такого права.

Налоговое законодательство РФ не ограничивает сроки подачи заявления. При отсутствии в налоговом периоде доходов право на получение имущественного налогового вычета не теряется. Если оно не использовано, то при наличии в последующих налоговых периодах доходов, облагаемых по ставке 13%, налогоплательщик вправе претендовать на указанный имущественный вычет (письмо Минфина России от 28.04.2020 №03-04-05/34412).

Здравствуйте. После покупки квартиры в ипотеку можно рассчитывать на 2 вычета – налоговый вычет за расходы на приобретение и налоговый вычет за расходы на уплату процентов по ипотеке. Я называю их проще — вычет за покупку и вычет по ипотеке. Я перечислила 2 перечня документов, здесь для вычета за покупку, здесь для вычета по ипотеке. В описании каждого документа я подробно расписала как и где его получить.

Подать документы нужно в районную налоговую инспекцию ТОЛЬКО по адресу своей прописки/регистрации (п. 3 ст. 228, п. 2 ст. 229, п. 1 ст. 83 и ст. 11 НК РФ). Адрес купленной квартиры, места работы или фактического проживания значения не имеют.

Прежде чем ознакомится с документами, внимательно прочтите о том, в чем заключается возврат налога, какова его сумма и кому он положен — все о вычете при покупке квартиры в ипотеку.

Документы для вычета за покупку

Вычет за покупку выплачивают каждый год. Сумма части вычета равна ежегодной сумме уплаченных НДФЛ с зарплат/доходов собственника. Поэтому и документы на возврат НДФЛ подавать каждый год. Каждый собственник, который имеет право на вычет, должен подать свой пакет документов.

-

Налоговая декларация 3-НФДЛ (оригинал);

Это самый главный документ, ведь на основании декларации и рассчитывается сумма вычета. У меня есть в планах написать инструкцию как заполнить декларацию. Как только она будет готова, здесь вставлю на нее ссылку.

Если вы не хотите самостоятельно заполнить декларацию, можете предоставить это специалистам в фриланс-бирже Кворк. Цена услуги от 500р. С помощью фильтра выберите исполнителя (например, с репутацией от 5 баллов), оплатите услугу и он примется за работу. Если ваш заказ выполнят некачественно, биржа гарантирует возврат денег.

По этой ссылке можно узнать сколько раз можно получить вычет за покупку, а сколько вычет по ипотеке — здесь

Ее нужно получить в бухгалтерии своего работодателя. Там точно знают, что это за справка. В ней указана сумма, которую работодатель удержал в качестве НДФЛ с зарплат работника за год (или несколько лет). Не путайте её с декларацией 3-НДФЛ, это совершенно разные документы.

Оф. название – заявление о возврате суммы излишне уплаченного налога. В заявлении нужно указать реквизиты банковского счета (не банковской карты), в который налоговая перечислит деньги в качестве вычета. Обычно граждане указывают свой зарплатный или ипотечный счет, но можно указать любой счет в любом другом российском банке. Главное, чтоб он был рублевым и оформлен на ФИО получателя вычета. Деньги за вычет можно тратить абсолютно по своему усмотрению.

Копии потребуются основной страницы паспорта и страницы с пропиской. По закону копии необязательно подавать, но все налоговые инспекторы их требуют. Проще сделать копии, чем с ними спорить.

Если имеется свидетельство о регистрации права, подается оригинал и копия.

С июля 2016 года свидетельства не выдают, а вместо них выдают выписку из ЕГРН об основных характеристиках объекта недвижимости (бывшая выписка из ЕГРП). Объект недвижимости в нашем случае — это купленная квартира. Поэтому если свидетельства на руках нет, нужно подать бумажную выписку из ЕГРН с печатью. Как и где заказать выписку из ЕГРН на квартиру.

При покупке квартиры в новостройке по ДДУ или переуступке необязательно подавать свидетельство или выписку из ЕГРН. Т.е. вычет за квартиру в новостройке уже можно получать, даже если она еще не оформлена в собственность. Но только после подписания акта приема-передачи. Об этом ниже.

Подаются оригиналы и копии каждой страницы. Если договор купли-продажи потерян, собственник может получить его в МФЦ или у нотариуса (если он был в нотариально заверенной форме).

Такой документ требуется на основании пп. 7 п. 3 ст. 220 НК РФ. Без него налоговая инспекция откажет в оформлении вычета.

Этим документом может выступать договор купли-продажи, расписка от продавца о получении средств или банковская выписка.

Договор купли-продажи подойдет, если в нем написано, что расчеты между покупателем и продавцом произведены полностью или что на момент подписания договора были переданы деньги. В записи о произведенных расчетах должны быть ФИО продавца, который получил деньги, его подпись, его паспортные данные, его адрес регистрации, дата получения денег и конкретная сумма.

При безналичном перечислении денег от счета покупателя на счет продавца (также через аккредитив) потребуется не расписка, а банковская выписка (оригинал). Часто случается, что оплата продавцу производилась с банковского счета только одного из покупателей (собственников), хотя все покупатели понесли расходы на покупку. Поэтому, чтобы другие собственники могли получить вычет, им нужно написать собственноручно в простой и свободной форме доверенность на передачу их части денег тому покупателю, с банковского счета которого производилась передача денег продавцу.

- Свидетельство о заключении брака (оригинал и копия);

- Заявление о распределении имущественного вычета между супругами (оригинал);

- Свидетельство о рождении, если ребенку до 14 лет, или паспорт, если от 14 до 18 лет. Нужны оригиналы и копии;

- Заявление о распределении части вычета (оригинал).

В заявлении на распределение имущественного вычета нужно заполнить в пропорции — 0% ребенку, а его доля вычета в любой пропорции на обоих родителей или одного из них по желанию (50 на 50, 30 на 70, 100 на 0). Ребенок при этом не теряет право на получение вычета в дальнейшем.

Документы для вычета по ипотеке

Налоговая инспекция сначала возвращает деньги за вычета за покупку и только потом можно подавать документы на получение вычета по ипотечным процентам. Если вам известно, что в этом году уже точно получите остаток вычета за покупку, можно дополнительно подать документы и на вычет по ипотеке.

Вычет по ипотеке также выплачивается каждый год, поэтому и документы нужно подавать каждый год. Каждый собственник, который имеет право на вычет по ипотеке, должен подать свой пакет документов.

-

;

- Кредитный/ипотечный договор (оригинал + копии каждой страницы);

- Справка об уплаченных процентах ипотеки за год или несколько лет (оригинал);

Данная справка берется в своем банке, где брали ипотеку. Не путайте ее с графиком платежей.

Некоторые банки выдают справку бесплатно в день обращения или через несколько дней. Но есть и такие банки, которые выдают ее бесплатно, но нужно ждать примерно месяц. Если хотите получить быстрее, нужно заплатить. Цена зависит от политики банка.

Обычно данный график входит в ипотечный договор, или идет отдельным документом.

Обычно это чеки, квитанции или банковские выписки. По закону достаточно справки об уплаченных процентах, и данные документы необязательны. Но налоговые инспекторы все равно обязательно их потребуют.

Понравилась статья? Вы знаете, что надо сделать ;)

Есть вопросы? Можете бесплатно проконсультироваться. Воспользуйтесь окошком онлайн-консультанта, формой внизу или телефонами (круглосуточно и без выходных):

О налоговом вычете на недвижимость и социальном вычете на образование мы уже подробно писали на сайте. Какие необходимы документы, какие условия необходимо соблюсти для того чтобыэти вычеты получить.

Но давайте рассмотрим пример, когда недвижимость покупается по доверенности.

Итак, у нас сложилась следующая ситуация: В январе 2011 г. мать покупает квартиру. Все документы на покупку по доверенности оформляет дочь. Она же рассчитывается за квартиру денежными средствами, которые мама предварительно перевела на счет своей дочери в банке. Свидетельство о госрегистрации права собственности на квартиру оформлено на мать.

Какие документы нужно представить маме в налоговый орган, чтобы получить имущественный налоговый вычет?

В данной ситуации при подаче документов для получения имущественного вычета может возникнуть спор с налоговым органом по поводу подтверждения фактического несения расходов матерью на приобретение жилья.

Поясним почему. Налогоплательщик вправе получить имущественный налоговый вычет, если он израсходовал денежные средства на приобретение в собственность жилого дома, квартиры, комнаты или доли (долей) в них (подп. 2 п. 1 ст. 220 НК РФ).

Для подтверждения права на вычет налогоплательщик представляет документы, свидетельствующие о праве собственности на квартиру, а также платежные документы, удостоверяющие факт уплаты денежных средств по произведенным расходам. Минфин России в письме от 19.10.2010 № 03-04-05/7-625 указывает, что налогоплательщик имеет право на получение имущественного налогового вычета только при наличии оформленного на него свидетельства о праве собственности на квартиру (доли в ней) и документов, подтверждающих произведенные им расходы. А ФНС России в письме от 29.09.2009 № 3-5-04/1473@ разъясняет, что право на получение имущественного вычета является правом, неразрывно связанным с личностью налогоплательщика.

Поэтому подтвердить право налогоплательщика на вычет могут договор о приобретении жилья, покупателем или инвестором по которому выступает сам налогоплательщик, акт передачи ему этого жилья или свидетельство о государственной регистрации его права собственности на жилье, а также платежные документы, свидетельствующие о произведенных расходах. Имущественный вычет предоставляется, только если расходы по приобретению жилого помещения осуществлял сам налогоплательщик. Это должно подтверждаться платежными документами, оформленными на его имя, либо документами, свидетельствующими о том, что расходы произведены за его счет (письма Минфина России от 29.04.2010 № 03-04-05/9-240 и от 05.06.2009 № 03-04-05-01/437). УФНС России по г. Москве в письме от 12.05.2009 № 20-14/4/046504 также указывает на необходимость представления в таких случаях документов, подтверждающих оплату приобретенной квартиры за счет личных денежных средств налогоплательщика и по его поручению.

При заключении договора купли-продажи квартиры выступать от имени налогоплательщика и оформлять государственную регистрацию права может и его представитель при наличии у последнего нотариально заверенной доверенности, как в вашем случае. В этой части у налоговиков скорее всего претензий не будет.

Что касается документального подтверждения произведенных вами расходов на оплату квартиры, проблем удастся избежать, если:

1) из доверенности следует право вашей дочери производить оплату за счет переданных вами денежных средств;

2) в платежных документах указано, что денежные средства в оплату квартиры вносятся за вас дочерью в качестве вашего представителя. Если эти условия не соблюдены, необходимо позаботиться о подтверждении факта, что дочь расплачивалась за квартиру вашими денежными средствами, дополнительными документами. Документом, подтверждающим, что расходы произведены за счет налогоплательщика, может быть выписанная им доверенность, на основании которой третьим лицом внесены за него денежные средства в оплату имущества.

доверенности, дающей дочери полномочия на осуществление действий, связанных с приобретением жилья. В случае если этой доверенностью не подтверждается право представителя внести за счет мамы оплату за квартиру, то необходима копия доверенности на осуществление таких действий за счет денежных средств, переведенных матерью для этих целей на счет дочери в банке.

Реализовать право на вычет можно двумя способами:

1) по окончании налогового периода, представив в налоговую инспекцию налоговую декларацию с приложением копий указанных документов. Подать декларацию для получения имущественного налогового вычета по расходам на приобретение квартиры, оформленной в вашу собственность в 2011 г., вы сможете не ранее января 2012 г.

Отметим, что срок для представления деклараций с целью получения имущественных и социальных вычетов не установлен и ответственность за несвоевременное представление к таким декларациям не применяется;

2) до окончания налогового периода при обращении к работодателю. Тогда право на вычет подтверждается уведомлением налогового органа. Для получения уведомления в налоговую инспекцию надо подать соответствующее заявление с тем же набором документов.

О налоговом вычете на недвижимость и социальном вычете на образование мы уже подробно писали на сайте. Какие необходимы документы, какие условия необходимо соблюсти для того чтобыэти вычеты получить.

Но давайте рассмотрим пример, когда недвижимость покупается по доверенности.

Итак, у нас сложилась следующая ситуация: В январе 2011 г. мать покупает квартиру. Все документы на покупку по доверенности оформляет дочь. Она же рассчитывается за квартиру денежными средствами, которые мама предварительно перевела на счет своей дочери в банке. Свидетельство о госрегистрации права собственности на квартиру оформлено на мать.

Какие документы нужно представить маме в налоговый орган, чтобы получить имущественный налоговый вычет?

В данной ситуации при подаче документов для получения имущественного вычета может возникнуть спор с налоговым органом по поводу подтверждения фактического несения расходов матерью на приобретение жилья.

Поясним почему. Налогоплательщик вправе получить имущественный налоговый вычет, если он израсходовал денежные средства на приобретение в собственность жилого дома, квартиры, комнаты или доли (долей) в них (подп. 2 п. 1 ст. 220 НК РФ).

Для подтверждения права на вычет налогоплательщик представляет документы, свидетельствующие о праве собственности на квартиру, а также платежные документы, удостоверяющие факт уплаты денежных средств по произведенным расходам. Минфин России в письме от 19.10.2010 № 03-04-05/7-625 указывает, что налогоплательщик имеет право на получение имущественного налогового вычета только при наличии оформленного на него свидетельства о праве собственности на квартиру (доли в ней) и документов, подтверждающих произведенные им расходы. А ФНС России в письме от 29.09.2009 № 3-5-04/1473@ разъясняет, что право на получение имущественного вычета является правом, неразрывно связанным с личностью налогоплательщика.

Поэтому подтвердить право налогоплательщика на вычет могут договор о приобретении жилья, покупателем или инвестором по которому выступает сам налогоплательщик, акт передачи ему этого жилья или свидетельство о государственной регистрации его права собственности на жилье, а также платежные документы, свидетельствующие о произведенных расходах. Имущественный вычет предоставляется, только если расходы по приобретению жилого помещения осуществлял сам налогоплательщик. Это должно подтверждаться платежными документами, оформленными на его имя, либо документами, свидетельствующими о том, что расходы произведены за его счет (письма Минфина России от 29.04.2010 № 03-04-05/9-240 и от 05.06.2009 № 03-04-05-01/437). УФНС России по г. Москве в письме от 12.05.2009 № 20-14/4/046504 также указывает на необходимость представления в таких случаях документов, подтверждающих оплату приобретенной квартиры за счет личных денежных средств налогоплательщика и по его поручению.

При заключении договора купли-продажи квартиры выступать от имени налогоплательщика и оформлять государственную регистрацию права может и его представитель при наличии у последнего нотариально заверенной доверенности, как в вашем случае. В этой части у налоговиков скорее всего претензий не будет.

Что касается документального подтверждения произведенных вами расходов на оплату квартиры, проблем удастся избежать, если:

1) из доверенности следует право вашей дочери производить оплату за счет переданных вами денежных средств;

2) в платежных документах указано, что денежные средства в оплату квартиры вносятся за вас дочерью в качестве вашего представителя. Если эти условия не соблюдены, необходимо позаботиться о подтверждении факта, что дочь расплачивалась за квартиру вашими денежными средствами, дополнительными документами. Документом, подтверждающим, что расходы произведены за счет налогоплательщика, может быть выписанная им доверенность, на основании которой третьим лицом внесены за него денежные средства в оплату имущества.

доверенности, дающей дочери полномочия на осуществление действий, связанных с приобретением жилья. В случае если этой доверенностью не подтверждается право представителя внести за счет мамы оплату за квартиру, то необходима копия доверенности на осуществление таких действий за счет денежных средств, переведенных матерью для этих целей на счет дочери в банке.

Реализовать право на вычет можно двумя способами:

1) по окончании налогового периода, представив в налоговую инспекцию налоговую декларацию с приложением копий указанных документов. Подать декларацию для получения имущественного налогового вычета по расходам на приобретение квартиры, оформленной в вашу собственность в 2011 г., вы сможете не ранее января 2012 г.

Отметим, что срок для представления деклараций с целью получения имущественных и социальных вычетов не установлен и ответственность за несвоевременное представление к таким декларациям не применяется;

2) до окончания налогового периода при обращении к работодателю. Тогда право на вычет подтверждается уведомлением налогового органа. Для получения уведомления в налоговую инспекцию надо подать соответствующее заявление с тем же набором документов.

Читайте также: