Декларация по налогу на имущество иностранных организаций

Обновлено: 02.07.2024

За время существования налога на имущество с ним происходили разные изменения. Преимущественно они касались объектов и базы налогобложения. К примеру, с 2015 налоговая база стала определяться на основании кадастровой стоимости, к уплате налога подключили организации на ЕНВД И УСН. А в 2018 году снова вернулось в объект налогообложения движимое имущество, в 2019г. оно снова было исключено из списка объектов налогообложения. Напомним основные аспекты, касающиеся налога на имущество организаций, который относится к региональным налогам, а также сообщим основные изменения.

01. Налогоплательщики

Налогоплательщиками данного налога являются как российские, так и иностранные организации, имеющие имущество, признаваемое объектом налогообложения.

02. Объект налогообложения

В качестве объекта налогообложения выступают:

1) для российских организаций – недвижимое имущество, учитываемое на балансе в качестве объектов основных средств (ст. 374 НК РФ);

2) недвижимое имущество, находящееся на территории РФ и принадлежащее организациям на праве собственности или праве хозяйственного ведения, а также полученное по концессионному соглашению, в случае, если налоговая база в отношении такого имущества определяется как их кадастровая стоимость, внесенная в Единый государственный реестр недвижимости (ст. 375 НК РФ);

Критерии недвижимого имущества:

- наличие прочной связи объекта с землей (например, сооружение объекта на монолитном железобетонном фундаменте, функциональное или технологическое соединение этого объекта с другими объектами подземными коммуникациями (кабельными электролиниями, проложенными в подземных траншеях и т.п.));

- перемещение объекта невозможно без несоразмерного ущерба его назначению (в т.ч. способность объекта выступать в гражданском обороте в качестве отдельного объекта гражданских прав (в отличие от объектов, выполняющих исключительно обслуживающую (вспомогательную) функцию по отношению к объектам недвижимости, включая земельные участки, здания, сооружения); наличие у объекта самостоятельных полезных свойств, которые могут быть использованы в экономической деятельности независимо от земельного участка, на котором он находится, и других находящихся на общем земельном участке объектов недвижимости).

Это могут быть здания, сооружения, объекты незавершенного строительства, помещения, машино-места, жилые дома, квартиры, комнаты, дачи и гаражи. В соответствии с ГК РФ вещные права на объекты недвижимости подлежат госрегистрации в ЕГРН. При этом недвижимостью может быть признано и имущество, в отношении которого такая госрегистрация не была произведена. Для обоснованного отнесения имущества к недвижимости нужно учитывать не только наличие/отсутствие записи об объекте в ЕГРН, но и наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения его без несоразмерного ущерба его назначению. Например, для объектов капитального строительства такими основаниями могут быть документы, в которых содержатся сведения о соответствующих характеристиках объекта (документы технического учета или технической инвентаризации, разрешение на строительство и/или ввод объекта в эксплуатацию, проектная документация и т.д.).

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Движимое имущество, учитываемое на балансе в качестве объектов основных средств с 1 января 2019 года налогом на имущество, не облагается.

Список объектов, не подлежащих налогообложению по налогу на имущество организаций указан в НК (п. 4 ст. 374 НК РФ):

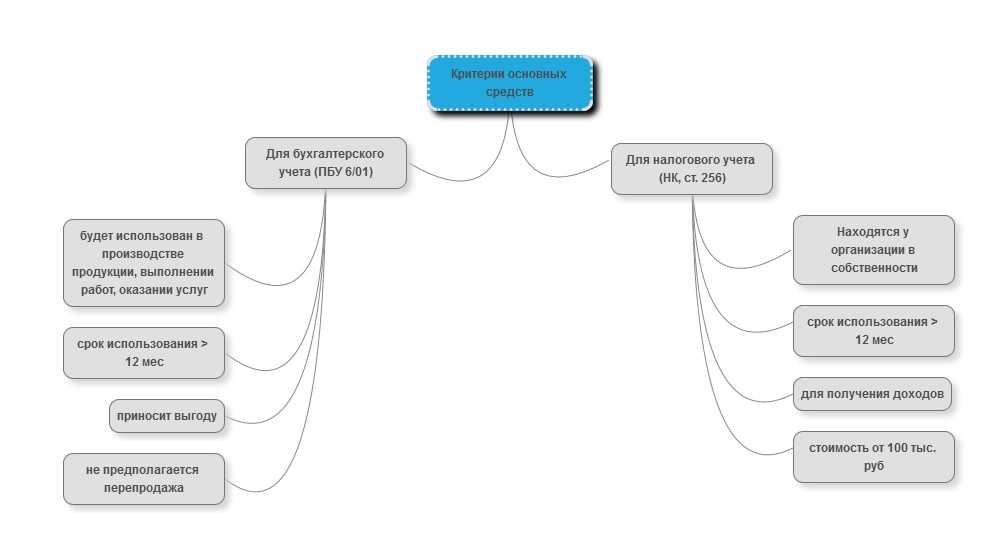

03. Критерии основных средств

Основные средства с точки зрения бухгалтерского учета - это активы, которые соответствуют следующим условиям:

- объект предназначен для использования в производстве продукции, выполнении работ, оказании услуг;

- объект предназначен для использования в течении срока, превышающего 12 месяцев;

- не предполагается последующая перепродажа объекта;

- объект способен приносить экономические выгоды.

Критерии основных средств для целей налогообложения несколько отличаются от таковых для бухгалтерского учета и установлены главой 25 НК, а именно – п.1 ст.256. В Налоговом кодексе основные средства относятся к категории амортизируемого имущества. Амортизируемым признается имущество:

- Находится у организации в собственности или в оперативном управлении. Исключение: основные средства, право на которые подлежит обязательной государственной регистрации, включаются в амортизируемое имущество с момента подачи документов, п.11 ст.258 НК;

- Используется с целью получения доходов;

- Предполагается к использованию свыше 12 месяцев;

- Стоимостью больше 40 000 руб. С начала 2016г. для целей налогообложения амортизируемым будет признано имущество, первоначальной стоимостью от 100 тыс. рублей.

Обратите внимание: То имущество, которое удовлетворяет всем критериям, но меньше стоимостного лимита, списывается как материальные расходы.

04. Налогооблагаемая база

В общем случае, налоговая база налога на имущество юридических лиц определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, причем такое имущество должно учитываться по его остаточной стоимости.

Учитывая изменения 2014 г., в отношении отдельных объектов недвижимого имущества налоговая база теперь определяется как их кадастровая стоимость. С 01.01.2020 НК РФ относит к объектам обложения по кадастровой стоимости не только основные средства, но и любую недвижимость, принадлежащую организациям на праве собственности или праве хозяйственного ведения. Таким образом, станет неважно, учтена недвижимость как основное средство или нет - начислять и платить налог по кадастру все равно придется. Правда, если регион не решит иначе. Ранее, если объекты не были поставлены на учет в качестве основных средств, налог, по кадастровой оценке, по ним не платили.

Перечень недвижимости, облагаемой юридическими лицами по кадастровой стоимости (ст. 378.2 НК РФ):

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, разрешенное использование или наименование которых в соответствии со сведениями, содержащимися в Едином государственном реестре недвижимости, или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые помещения, гаражи, машино-места, объекты незавершенного строительства, а также жилые строения, садовые дома, хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Для оплаты налога по кадастровой стоимости должны быть выполнены два условия:

- кадастровая стоимость объектов установлена;

- в региональных законах указано, что объекты облагают налогом по кадастровой стоимости.

Если хотя бы одно из этих требований не выполнено, налог с таких объектов надо рассчитывать по среднегодовой стоимости при условии, что в бухучете они учтены как основные средства. Исключение: организации на УСН. Налог по среднегодовой стоимости с новых объектов они не платят (п. 2 ст. 346.11)

Данные о кадастровой стоимости можно узнать:

- на сайте Росреестра;

- Публичная кадастровая карта;

- Госуслуги.

05. Налоговые ставки налога на имущество организаций

Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2% (ст.380 НК РФ). В отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

- для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

- для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

06. Особенности начисления и уплаты

Исчисление суммы налога на имущество организаций осуществляется по итогам налогового периода, к которому относится календарный год.

С 01.01.2020г. налоговые расчеты по авансовым платежам по итогам отчетных периодов (I квартал, I полугодие, 9 месяцев) сдавать не нужно (п. 2 ст. 386 НК РФ утратит силу). Однако, обязанность по уплате авансовых платежей не отменена. Перечислять их в бюджет необходимо по старым правилам.

Также по итогам каждого отчетного периода (первый квартал, полугодие и девять) необходимо рассчитывать сумму авансовых платежей в размере 1/4 произведения налоговой базы и ставки налога. Таким образом, итоговая сумма налога, подлежащая уплате в бюджет, определяется как разница между суммой налога за налоговый период и суммами авансовых платежей.

В чем разница уплаты налога на имущество российскими и иностранными организациями? Налог на имущество и авансовые платежи подлежат уплате налогоплательщиком в порядке и сроки, установленные субъектами РФ.

Однако, в отношении имущества, находящегося на балансе российской организации, налог и авансовые платежи подлежат уплате в бюджет по местонахождению указанной организации. Иностранные же организации, осуществляющие деятельность в РФ через постоянные представительства, уплачивают налог и авансовые платежи в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

07. Cроки сдачи отчетности

С 1 января 2020 года налогоплательщики будут отчитываться по налогу на имущество только по итогам налогового периода. Ежеквартальный расчет авансовых платежей предоставлять в ИФНС больше не нужно. Форма декларации, а также порядок и формат ее представления утверждены Приказом ФНС РФ СА-7-21/405@ № КЧ-7-21/889 от 09.12.2020.

Если налогоплательщик состоит на учете в нескольких налоговых органах одного субъекта РФ по месту нахождения объектов недвижимости, налоговая база по которым определяется как среднегодовая стоимость, то за налогоплательщиком закрепляется право представлять единую декларацию по налогу на имущество. Теперь налогоплательщик может выбрать налоговый орган, в который он будет представлять декларацию, но при этом обязан ежегодно до 1 марта года, являющегося налоговым периодом, уведомить об этом налоговый орган по субъекту РФ. Форма уведомления утверждена приказом ФНС России от 19.06.2019 № ММВ-7-21/311@.

Срок представления декларации - не позднее 30 марта года, следующего за налоговым периодом.

08. Расчет налога на имущество юрлиц

В настоящее время расчет налогов в большинстве случаев осуществляется с помощью учетных бухгалтерских программ. Расскажу, как мы это будем делать на коротком примере.

Если же не используете учетной программы или нужно посчитать какой-то частный случай, рекомендуем для расчета налога на имущества организаций онлайн-калькулятор.

09. Как уплачивать налог на имущество организаций

Уплата налога в бюджет производится по месту нахождения каждого из объектов недвижимого имущества в порядке и сроки, которые установлены законами субъектов Российской Федерации. Обычно, это общеустановленные сроки (авансовые платежи - поквартально, последний день месяца, следующего за кварталом, годовой - до 31 марта), но бывают и отличия. Сроки и ставки налога на имущество по регионам.

Например, в Смоленской области:

- авансовые платежи - не позднее 30 календарных дней с даты окончания соответствующего отчетного периода;

- годовой - не позднее последнего дня срока, установленного для представления налоговых деклараций, т.е. 30 марта года, следующего за налоговым периодом.

10. Уплата налога на имущество организациями на спецрежимах

Речь идет о вступлении в силу ФЗ №52-ФЗ от 02.04.2014 года, согласно которому устанавливается обязанность указанных налогоплательщиков уплачивать налог на имущество в отношении недвижимости, налоговая база по которым определяется как ее кадастровая стоимость. В отношении кого применяется данное новшество? Новое правило действует как для организаций, находящихся на УСН, так и для организаций, применяющих ЕНВД.

В чем разница нововведений для упрощенцев и фирм на ЕНВД? Для компаний, использующих ЕНВД обязанность по уплате налога на имущество возникла с 1 июля 2014 года в то время, как организации, находящиеся на УСН, началось с 1 января 2015 года.

Местные власти обязаны утверждать в установленном порядке результаты определения кадастровой стоимости объектов. Причем кадастровую оценку недвижимости они должны проводить не реже одного раза в пять лет. Также должен быть определен перечень объектов недвижимости, в отношении которых действует новый порядок налогообложения. Таким образом важно запомнить, что теперь в отношении отдельных объектов основных средств налоговая база по налогу на имущество организаций рассчитывается, исходя из кадастровой стоимости. И налог по такому имуществу организаций теперь придется заплатить и упрощенцам, и организациям, находящимся на вмененке.

Фирммейкер, август 2014 (актуализировано в марте 2021)

Алина Марина

При использовании материала ссылка обязательна

МИФНС № 46

Адрес: г. Москва, Походный проезд, д. 3, стр 2.

ФИЗИЧЕСКИЕ ЛИЦА

ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ

ЮРИДИЧЕСКИЕ ЛИЦА

Налог на имущество организаций является региональным налогом. Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку в пределах, установленных указанной главой НК РФ, порядок и сроки уплаты налога.

При установлении налога законами субъектов Российской Федерации в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения налогоплательщиками.

Плательщики налога

Кто платит налог

Кто не платит налог

Объекты налогообложения

Объектами налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 НК РФ.

Объектами налогообложения для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, признаются движимое и недвижимое имущество, относящееся к объектам основных средств, имущество, полученное по концессионному соглашению.

Иностранные организации ведут учет объектов налогообложения в порядке, установленном в Российской Федерации для ведения бухгалтерского учета.

Объектами налогообложения для иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, признаются находящееся на территории Российской Федерации и принадлежащее указанным иностранным организациям на праве собственности недвижимое имущество и полученное по концессионному соглашению недвижимое имущество.

Не признаются объектами налогообложения:

Налоговая база

Налоговая база (ст. 375 НК РФ) определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения, если иное не предусмотрено указанной статьей НК РФ.

Порядок определения налоговой базы

При определении налоговой базы как среднегодовой стоимости имущества, признаваемого объектом налогообложения, такое имущество учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

В случае, если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации.

Средняя стоимость имущества, признаваемого объектом налогообложения, за отчетный период определяется как частное от деления суммы, полученной в результате сложения в еличин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца отчетного периода и 1-е число месяца, следующего за отчетным периодом, на количество месяцев в отчетном периоде, увеличенное на единицу.

Пример расчета средней стоимости:

| Дата | Остаточная стоимость ОС, руб. |

|---|---|

| 1 января | 26 400 |

| 1 февраля | 25 200 |

| 1 марта | 24 000 |

| 1 апреля | 757 175 |

Среднегодовая стоимость имущества, признаваемого объектом налогообложения, за налоговый период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца налогового периода и последнее число налогового периода, на число месяцев в налоговом периоде, увеличенное на единицу.

Пример расчета среднегодовой стоимости:

| Дата | Остаточная стоимость ОС, руб. |

|---|---|

| 1 января | 26 400 |

| 1 февраля | 25 200 |

| 1 марта | 24 000 |

| 1 апреля | 757 175 |

| 1 мая | 740 350 |

| 1 июня | 723 525 |

| 1 июля | 706 700 |

| 1 августа | 689 875 |

| 1 сентября | 673 050 |

| 1 октября | 656 225 |

| 1 ноября | 639 400 |

| 1 декабря | 622 575 |

| 31 декабря | 605 750 |

СрГодСт = (26 400 руб. + 25 200 руб. + 24 000 руб. + 757 175 руб. + 740 350 руб. + 723 525 руб. + 706 700 руб. + 689 875 руб. + 673 050 руб. + 656 225 руб. + 639 400 руб. + 622 575 руб. + 605 750 руб.) / (12 мес. + 1 мес.) = 530 017,31 руб.

Налоговая база, определяемая как среднегодовая стоимость имущества, уменьшается на сумму законченных капитальных вложений на строительство, реконструкцию и (или) модернизацию вводимых, реконструируемых и (или) модернизируемых судоходных гидротехнических сооружений, расположенных на внутренних водных путях Российской Федерации, портовых гидротехнических сооружений, сооружений инфраструктуры воздушного транспорта (за исключением системы централизованной заправки самолетов, космодрома), учтенных в балансовой стоимости данных объектов.

Положение настоящего пункта не применяется в отношении законченных капитальных вложений, учтенных в балансовой стоимости указанных объектов до 1 января 2010 года.

Налоговая база определяется с учетом особенностей, установленных статьей 378.2 НКРФ, как кадастровая стоимость имущества, утвержденная в установленном порядке, в отношении следующих видов недвижимого имущества, признаваемого объектом налогообложения:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

В данной статье даны определения указанных выше объектов.

Налоговый период. Отчетный период

Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Налоговая ставка

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения

Налоговые ставки, определяемые законами субъектов Российской Федерации в отношении:

- железнодорожных путей общего пользования,

- магистральных трубопроводов,

- линий энергопередачи,

- а также сооружений, являющихся неотъемлемой технологической частью указанных объектов,

не могут превышать:

- в 2013 году 0,4 процента,

- в 2014 году — 0,7 процента,

- в 2015 году — 1,0 процента,

- в 2016 году — 1,3 процента,

- в 2017 году — 1,6 процента,

- в 2018 году — 1,9 процента.

Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации.

Объекты недвижимого имущества, налоговой базой в отношении которых признается кадастровая стоимость, подлежат налогообложению налогом на имущество организаций по ставкам, установленным законами соответствующих субъектов Российской Федерации по местонахождению указанных объектов, размеры которых не могут превышать:

- в 2014 году – 1,5%

- в 2015 году – 1,7%

- в 2016 году и последующие годы – 2%

- в 2014 году – 1,0%

- в 2015 году – 1,5%

- в 2016 году и последующие годы – 2%

Налоговые ставки, установленные законами Республики Крым и города федерального значения Севастополя, не могут быть повышены в течение пяти последовательных налоговых периодов начиная с налогового периода, с которого применяется налоговая ставка.

Льготы

Порядок исчисления суммы налога и сумм авансовых платежей по налогу

Сумма налога, подлежащая уплате в бюджет по итогам налогового периода:

Сумма налога, подлежащая уплате в бюджет, исчисляется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, в отношении имущества, входящего в состав Единой системы газоснабжения, в отношении имущества, налоговая база в отношении которого определяется как его кадастровая стоимость, а также в отношении имущества, облагаемого по разным налоговым ставкам.

В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на объекты недвижимого имущества, указанные в статье 378.2 настоящего Кодекса, исчисление суммы налога (сумм авансовых платежей по налогу) в отношении данных объектов недвижимого имущества осуществляется с учетом коэффициента, определяемого как отношение количества полных месяцев, в течение которых данные объекты недвижимого имущества находились в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периоде, если иное не предусмотрено статьей 382 НК РФ.

Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Порядок и сроки уплаты налога и авансовых платежей по налогу

Иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства, в отношении имущества постоянных представительств уплачивают налог и авансовые платежи по налогу в бюджет по месту постановки указанных постоянных представительств на учет в налоговых органах.

В отношении объектов недвижимого имущества иностранной организации, в отношении которых налоговая база определяется как кадастровая стоимость, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению объекта недвижимого имущества.

Декларация по налогу на имущество за 2020 год составляется по новой форме. Чем эта форма отличается от предыдущей и как правильно ее заполнить, расскажем в нашей публикации, а также приведем пример заполнения декларации по налогу на имущество за 2020 год.

Кто отчитывается по налогу на имущество

Обязанность сдавать декларацию на имущество с расчетом налога к уплате по итогам 2020 года возложена на юридических лиц, которые имеютна балансе основные средства, являющиеся объектом обложения указанным налогом.

С отчетности за 2020 год нужно сдавать сведения о среднегодовой стоимости имущества. В этой связи налоговики доработали декларацию по налогу на имущество, утвердив ее новую форму. Приказ с обновленной формой вступает в силу с 14.03.2021. Можно ли уже по новой форме отчитаться за 2020 год, разбираемся здесь.

Если облагаемых объектов у компании нет, то нулевку (как, например, по НДС) сдавать не нужно.

Спецрежимники на УСН отражают в декларации по налогу на имущество организаций за 2020 год только ту недвижимость, для которой на 1 января этого года была определена кадастровая стоимость. Упрощенцы освобождены от расчета и уплаты налога с имущества, облагаемого по среднегодовой стоимости.

Предприятия на ЕСХН показывают в отчете объекты ОС, которые не были задействованы в сельхоздеятельности (п. 3 ст. 346.1 НК РФ).

Физические лица независимо от наличия у них статуса ИП, адвоката, нотариуса и пр., по налогу на имущество не отчитываются. Их обязанностью является уплата налога по уведомлению, где сумма обязательства уже рассчитана налоговым органом.

Как изменился бланк имущественной декларации в 2020 - 2021 годах

Этим приказом утверждена лишь форма годовой декларации — форма расчета авансовых платежей отсутствует. Связано это с тем, что начиная с 2020 года ежеквартально отчитываться по имуществу больше не нужно, при этом обязанность по уплате авансов в течение года за организациями осталась.

Заметим, что с 14.03.2021 применяется новый бланк декларации по налогу на имущество из приказа ФНС от 09.12.2020 № КЧ-7-21/889@. Возможность применить новую форму декларации раньше (до 14.03.2021) в нем отдельно не оговаривается. Таким образом, желающим отчитаться по новой форме за 2020 год следует либо дождаться дополнительных разъяснений от ФНС, либо обратиться в свою налоговую с вопросом, по какой форме может быть сдана декларация до 14.03.2021.

Какие изменения претерпел бланк декларации по налогу на имущество, действующий с 14.03.2021, разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в обзорный материал.

Далее расскажем, как поэтапно оформить новую декларацию по налогу на имущество за 2020 год по форме из приказа от 14.08.2019 № СА-7-21/405 (в ред. от 28.07.2020 № ЕД-7-21-475@).

Чем руководствоваться при внесении данных в декларацию

Правила заполнения декларации по налогу на имущество за 2020 год соответствуют базовым требованиям к заполнению прочих отчетов, представляемых в налоговые органы. Все они содержатся в порядке заполнения, утвержденном тем же приказом № СА-7-21/405 (в ред. от 28.07.2020 № ЕД-7-21-475@):

- При оформлении декларации вручную используются синие, черные или фиолетовые чернила.

- При заполнении автоматизированным способом можно использовать специальные бухгалтерские программы, программы для сдачи отчетности либо внести данные в форму в Excel.

- Все страницы нумеруются по порядку, начиная с титульного листа.

- Двусторонняя печать на принтере, а также скрепление листов с помощью скоб или скрепок не допускаются.

- Поля заполняются значениями текстовых, числовых, кодовых показателей слева направо, начиная с крайнего левого знакоместа.

- Стоимостные показатели округляются до целых значений.

- Исправлять ошибки с помощью штрих-корректора нельзя.

Декларация состоит из титульного листа и разделов 1, 2, 2.1 и 3. Посмотрите и скачайте заполненный образец декларации по налогу на имущество - 2020 в КонсультантПлюс, бесплатно получив пробный демо-доступ к системе по ссылке ниже:

Титульный лист

Титульник содержит сведения по отчитывающейся организации: ИНН и КПП, которые затем повторяются на каждой странице отчета, полное наименование и номер контактного телефона.

В случае реорганизации необходимо указывать на первой странице код формы реорганизации (или ликвидации), ИНН и КПП реорганизованной компании.

Помимо этих сведений на титульнике отражается информация непосредственно по самому отчету:

Все данные заверяются подписью руководителя или уполномоченного представителя и печатью организации. Также здесь проставляется дата заполнения (или заверения) отчета.

После оформления титульника переходят к заполнению раздела 2 совместно с 2.1 и 3 в зависимости от наличия того или иного вида имущества у предприятия.

Раздел 2

Данный раздел представляет собой расчет налога исходя из среднегодовой стоимости имущества, имеющегося у компании на балансе. Заполнение строк происходит следующим образом:

Раздел 2.1

Этот раздел заполняется сведениями об имуществе, налог со стоимости которого рассчитывался в разделе 2. Внесение информации происходит по строкам:

Если объект продается организацией в течение года или выбывает любым другим способом до 31 декабря, раздел 2.1 по нему не заполнять не нужно.

Раздел 3

Последний раздел должен быть заполнен отчитывающимися лицами в том случае, если налоговой базой выступает кадастровая стоимость основных средств. Данные построчно нужно внести так:

Раздел 1

Раздел 1 заполняется в самую последнюю очередь на основании данных из разделов 2 и 3. Он предназначен для отражения величины налога, которую необходимо перечислить в госказну по месту нахождения предприятия или месту расположения его недвижимости. Строки несут в себе информацию:

Обратите внимание! Заполнена должна быть либо строка 030, либо 040. Обе строки по одному блоку одновременно заполненными быть не могут.

Итоги

Налоговую декларацию по имуществу за 2020 год должны сдать те компании, которые имеют на балансе объекты недвижимости, подпадающие под налогообложение. Отчет за 2020 год представляется по новой форме. Начиная с отчетности за 2020 год авансовые расчеты в налоговую не сдаются, за налогоплательщиками остается обязанность по уплате авансов и окончательной суммы обязательства, а также по представлению отчетности за налоговый период.

В статье мы рассказали о правилах оформления декларации, а также привели пример того, как она может быть заполнена.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

закон от 15 апреля 2019 года № 63-ФЗ). Юридические лица теперь должны представлять одну декларацию по итогам года. Особенности заполнения с примерами разберём в статье.

Бланк декларации, порядок и срок представления

Налоговую декларацию по налогу на имущество по итогам 2021 года необходимо представлять на бланке, утверждённом приказом ФНС от 14 августа 2019 года № СА-7-21/405. При этом если декларация будет представлена после 15 марта, то необходимо использовать бланк в редакции согласно приказу ФНС от 28 июля 2020 года № ЕД-7-21/475.

Отчитывать должны только юридические лица, ИП от данной обязанности освобождены.

Срок представления декларации установлен не позднее 31 марта 2022 года.

Заполнять декларацию необходимо в следующей последовательности:

- Титульный лист.

- Раздел 2.

- Раздел 2.1.

- Раздел 3.

Титульный лист

Рассмотрим, какие реквизиты необходимо заполнить на титульном листе.

ИНН указывается 12-значный идентификационный номер налогоплательщика.

КПП – 9-значный код, присваиваемый в органах ФНС.

Отчётный год – 2021.

По месту нахождения – указывается код, соответствующий месту нахождения имущества, в отношении которого заполняется декларация.

Налогоплательщик – полное наименование компании.

Титульный лист (часть 1)

Далее следует блок, который заполняется в случае реорганизации (ликвидации) компании.

Форма ликвидации (код) – указывается код, из Приложения 2 к Порядку заполнения.

ИНН/КПП реорганизованной организации.

Титульный лист (часть 2)

Номер контактного телефона – рекомендовано к заполнению, поскольку у инспектора могут возникнуть вопросы по заполнению.

Далее отражается общее количество страниц декларации с указанием количества приложений.

Титульный лист (часть 3)

Заполнение титульного листа завершается блоком с информацией о лице, подтверждающем достоверность и полноту представленных сведений. Правая сторона заполняется налоговым инспектором.

Титульный лист (часть 4)

Раздел 2

Раздел предназначен для расчёта налоговой базы и исчисления суммы налога.

Для строки 002 предусмотрено два кода:

Строка 010 предназначена для кода ОКТМО.

Раздел 2 (часть 1)

В строки 020-140 необходимо помесячно нести информацию о среднегодовой стоимости имущества. Графа 3 заполняется при наличии льготируемого имущества.

Раздел 2 (часть 2)

В строке 150 приводится среднеарифметическое значение строк 020-140.

Строка 160 предназначена для кода льготы, который состоит из двух частей:

Если у компании имеется льготируемое имущество, то по нему также необходимо указать среднегодовую стоимость по строке 170, которая рассчитывается как среднеарифметическое значение.

Строка 180 отображает долю балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ (если недвижимость расположена на территории нескольких субъектов).

По строке 190 отражается величина налоговой базы, которая рассчитывается как разница строк 150 и 170, умноженная на строку 180, при этом должно выполняться следующее неравенство строка 180 > 0.

В строке 210 отражается величина применяемой налоговой ставки.

Строка 215 заполняется в отношении железнодорожных путей в соответствии с п.2 ст.385.3 НК РФ.

Строка 220 содержит сумму налога, исчисленную за отчётный период. Рассчитывается как произведение строк 190 и 210.

Строки 230 и 240 заполняются в случае наличия права на применение льготы.

Строка 250 заполняется только иностранными налогоплательщиками.

Итоговая сумма налога рассчитывается как разница между строками 220 и 240 и отражается по строке 260.

Раздел 2 (часть 3)

Раздел 2.1

Данный раздел предназначен для отражения информации об объекте недвижимого имущества.

В соответствии с Разделом IV Порядка заполнения если в строке 020 указан кадастровый номер объекта, остальные строки раздела 2.1 можно не заполнять. В противном случае необходимо будет внести подробную информацию о месте нахождения налогооблагаемого объекта недвижимости.

В завершении Раздела 2.1 по строке 040 указывается код ОКОФ (Общероссийский классификатор основных фондов) и по строке 050 остаточная стоимость на 31 декабря отчётного периода.

Раздел 3

Раздел заполняется в отношении имущества, налоговая база по которому определяется в соответствии с его кадастровой стоимостью.

Строка 002 заполняется аналогично строке 002 из Раздела 2.

В строке 014 необходимо указать признак объекта недвижимости:

Строка 015 предназначена для кадастрового номера объекта.

Раздел 3 (часть 1)

По строке 020 указывается кадастровая стоимость имущества по состоянию на 1 января отчётного периода, в том числе необлагаемая стоимость по строке 025.

Строка 030 заполняется при наличии долевого участия.

Строка 035 заполняется если в отношении объекта налогообложения не установлена кадастровая стоимость, однако она имеется у здания, в котором расположен объект. В этом случае определяется доля стоимости.

Строка 040 заполняется на основании кодов из Приложения № 6 к Порядку заполнения.

По строке 050 отображается доля стоимости объекта, в случае если он расположен на территории нескольких субъектов РФ.

В строку 060 вносится величина налоговой базы, которая определяется как разница между строками 020 и 025. Если имеются значения отличные от нуля по строкам 030 и 050, то полученную разницу необходимо умножить на эти значения.

Если имеются основания для применения пониженной налоговой ставки, то соответствующую информацию необходимо отразить по строке 070.

По строке 080 указывается конечная величина налоговой ставки с учётом имеющихся льгот.

Строке 090 соответствует коэффициент, который рассчитывается при условии, что имущество находится в собственности менее года (отношение количества полных месяцев владения к числу месяцев в налоговом периоде).

Коэффициент по строке 095 указывается в случае изменения кадастровой стоимости в связи с изменением качественных или количественных характеристик и рассчитывается как отношение количества полных месяцев в налоговом периоде, в течение которых действовала указанная в строке 020 кадастровая стоимость к числу месяцев в налоговом периоде.

По строке 100 указывается сумма налога, при расчёте которой нужно учитывать ненулевые значения строк 090 и 095.

В строку 130 вносится конечная величина исчисленного налога с учётом налоговых льгот, отражённых в строке 120.

Раздел 3 (часть 2)

Раздел 1

Раздел 1 является итоговым и отображает величину налога на имущество, подлежащую уплате в бюджет.

Стоит отметить, что данных разделов внутри одной декларации может быть несколько. Количество разделов соответствует количеству кодов ОКТМО.

По строке 005 указывается признак налогоплательщика:

Строка 007 заполняется аналогично строке 002 из Раздела 2.

В строку 021 вносится исчисленная сумма налога за отчётный период, которая определяется как сумма строк 260 Раздела 2 и 130 Раздела 3.

Строки 023-027 предназначены для авансовых платежей, который были совершены налогоплательщиком в течение отчётного периода.

В строке 030 отражается сумма налога на имущество, подлежащая уплате в бюджет, которая рассчитывается как разница между исчисленным налогом (строка 021) и величиной произведённых ранее платежей (строки 023-027).

Образец заполнения декларации по налогу на имущество

Нормативная база

Читайте также: