Чтобы законно не платить налог с дивидендов надо

Обновлено: 17.05.2024

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Когда ООО получило прибыль, его владелец не может просто так забрать эти деньги: нужно оформить необходимые документы и заплатить налоги. Собственники хотят получить свои средства как можно быстрее и с минимальными затратами. Кроме того, нередко учредители выводят не всю прибыль, а оставляют часть заработанных денег в обороте, чтобы расширить бизнес.

Расскажем, какие существуют законные варианты вывода прибыли из ООО и как собственнику не только получить доход от бизнеса, но и оставить средства на развитие компании.

Из этой статьи вы узнаете:

- Почему деньги компании — это не собственность ее владельцев

- Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

- Выплата дивидендов

- Начисление зарплаты владельцам бизнеса

- Договор на управленческие услуги с ИП или самозанятым

- Как понять, какой вариант подходит для вашего бизнеса

Почему деньги компании — это не собственность ее владельцев

Многие учредители ООО думают, что деньги на счетах компании — это их личные средства. Особенно так считают единственные владельцы небольших компаний.

Однако по закону имущество юридического лица обособлено (ст. 48 ГК РФ). Это значит, что все активы компании, в том числе денежные средства, принадлежат самой организации, а не ее учредителям. Поэтому, даже если компания получила прибыль, ее владельцы не могут просто перечислить себе оставшиеся на счете деньги.

При выводе средств владельцы бизнеса должны заплатить налоги, а если выбран вариант с зарплатой — еще и страховые взносы.

За неуплату налогов или взносов при любом варианте вывода придется заплатить штраф в размере 20% от суммы недоимки, а также пени.

Выплата, начисление, договор — три варианта законного вывода прибыли из ООО

Но это выяснится при проверке, и налоговики доначислят на всю сумму выплат НДФЛ и страховые взносы, а также взыщут пени и штрафы.

- Выплата дивидендов.

- Начисление зарплаты собственнику.

- Управляющий со статусом ИП или самозанятого.

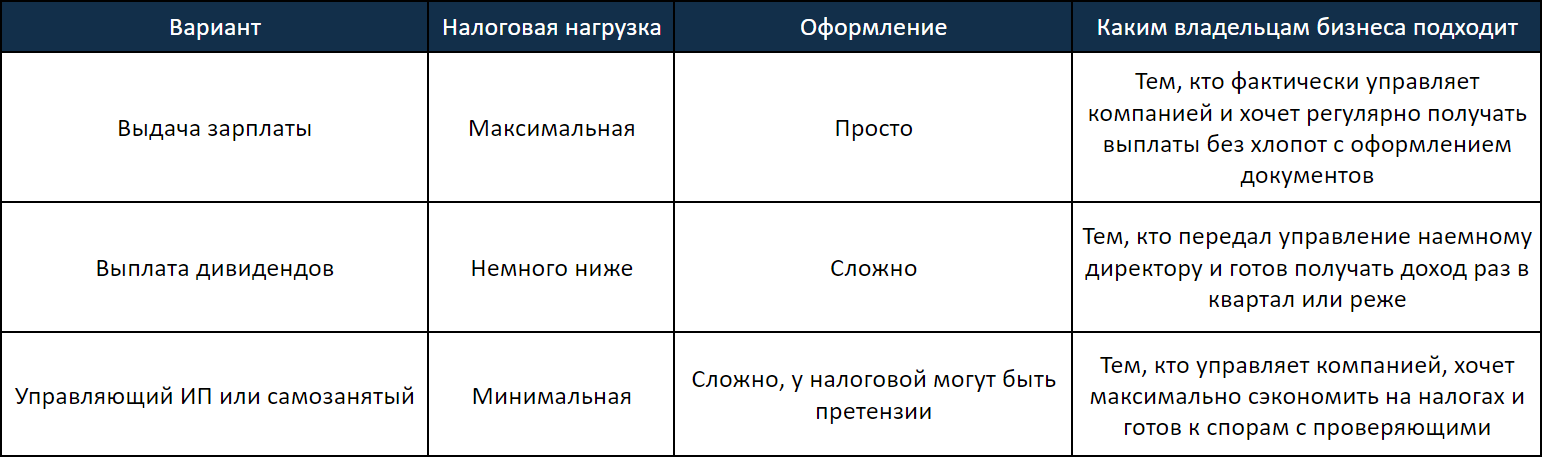

Выбор зависит от того, что для вас важнее: снижение налогов или защита от претензий налоговиков, поскольку есть нюансы использования вариантов.

Выплата дивидендов

Чтобы распределить прибыль ООО, нужно провести собрание участников и оформить решение протоколом. Если собственник один, то он оформляет решение единственного участника.

- Распределять прибыль можно не чаще, чем раз в квартал.

- Нельзя выдавать дивиденды, если не полностью выплачен уставный капитал или не проведены расчеты с участником, который выходит из общества.

- Не имеет права выплачивать дивиденды компания, у которой есть признаки банкротства, либо если эти признаки могут появиться после выплаты.

- Нельзя распределять прибыль, если чистые активы компании ниже суммы ее уставного капитала и резервного фонда, либо если станут ниже после выплаты.

При получении дивидендов вам придется заплатить налог дважды: сначала за счет компании, а потом удержать НДФЛ из выплаты. Итоговая сумма, которая останется в вашем распоряжении, зависит от налогового режима.

Рассмотрим расчет на примере ОСНО.

Кроме того, со всей суммы прибыли (200 тыс. рублей) нужно заплатить налог на прибыль по ставке 20%. В данном случае неважно, будет ли затем чистая прибыль направлена на выплату дивидендов или останется в компании, — ставка налога не меняется.

НПР = 200×20% = 40 тыс. рублей

Общая налоговая нагрузка при ОСНО будет равна сумме НДФЛ с дивидендов и налога на прибыль:

Н = 14,9 + 40 = 54,9 тыс. рублей

После выдачи дивидендов собственнику и расчетов по всем налогам из 200 тыс. рублей в компании останется на развитие:

Р = 200 — 100 — 54,9 = 45,1 тыс. рублей

Начисление зарплаты владельцам бизнеса

Владелец компании может занять в ней должность директора или другую по своему желанию. Тогда он может получать доход от своего бизнеса в виде зарплаты.

Преимущество этого варианта перед дивидендами в том, что получить деньги намного проще. Зарплату можно начислять ежемесячно, и для этого не требуется оформлять дополнительные документы и проверять финансовое положение компании.

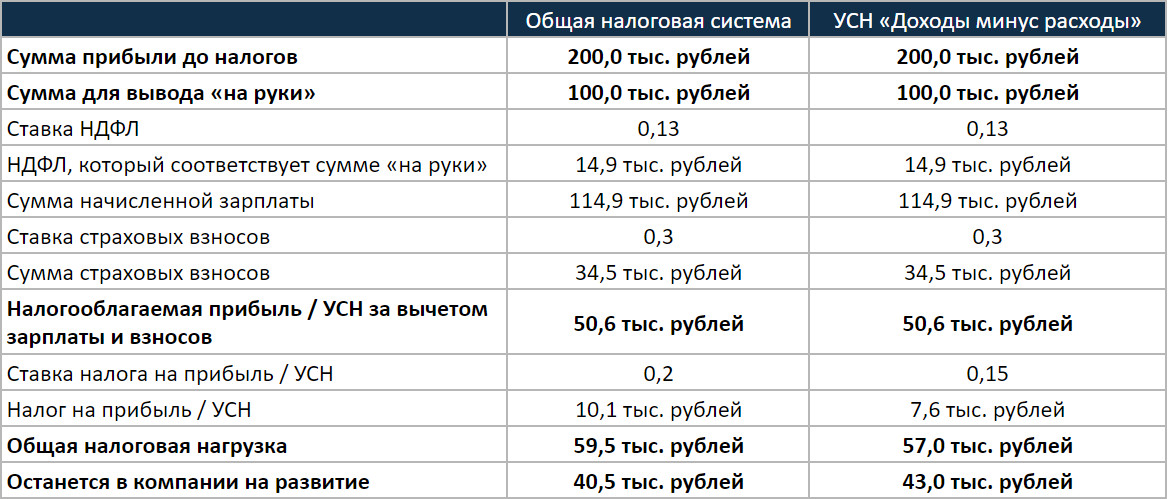

С налогами ситуация сложнее. С одной стороны, с зарплаты нужно не только удержать НДФЛ, но еще и начислить на нее страховые взносы по ставке 30%. Но с другой стороны, зарплату и взносы можно включить в расходы, а затем уменьшить налог на прибыль или УСН.

Рассмотрим расчет на примере ОСНО. При УСН принцип будет тот же, разница только в ставке налога.

В = 114,9×30% = 34,5 тыс. рублей

Зарплата и взносы — это расходы компании, поэтому они уменьшают налогооблагаемую прибыль, и в итоге налог на прибыль будет меньше, чем при выплате дивидендов:

НПР = (200 — 114,9 — 34,5) х 20% = 50,6×20% = 10,1 тыс. рублей

Общая налоговая нагрузка при этом варианте состоит из НДФЛ, страховых взносов и налога на прибыль:

Н = 14,9 + 34,5 + 10,1 = 59,5 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 59,5 = 40,5 тыс. рублей

Но при обоих налоговых режимах выплата зарплаты собственнику будет менее выгодной для бизнеса, чем дивиденды: после уплаты налогов в компании останется меньше средств на развитие.

Договор на управленческие услуги с ИП или самозанятым

Также внешний управляющий может быть и самозанятым. Ст. 6 закона № 422-ФЗ не запрещает самозанятым деятельность по обычному текущему управлению компанией. Запрещена только деятельность по арбитражному управлению в рамках процедуры банкротства.

Для самозанятых есть еще одно ограничение: они не могут в течение двух лет заключать договоры со своими бывшими работодателями. Поэтому, если собственник ранее был штатным директором или занимал в компании другую должность, стать самозанятым управляющим он сможет только через два года.

Представим, что вознаграждение управляющего составляет 30 тыс. рублей в месяц, то есть его годовой доход равен 360 тыс. рублей.

УСН = 360 000×6% = 21 600 рублей

При этом взносы составят:

В = 40 874 + (360 000 — 300 000) х 1% = 41 474 рублей

Взносы больше налога — платить его не нужно. Но взносы составляют около 11% от годового дохода. Если бы они были меньше налога, заплатить пришлось бы сумму, равную 6% от дохода, — то есть как будто только один налог без взносов. Такое становится возможным, когда доход равен 800 тыс. рублей в год или превышает его.

При доходе в 800 тыс. рублей в год сумма УСН будет равна:

УСН = 800 000×6% = 48 000 рублей

При этом взносы составят:

В = 40 874 + (800 000 — 300 000) х 1% = 45 874 рублей

Налог больше взносов, поэтому после вычета взносов из суммы налога останется 2 126 рублей к уплате. Вместе со взносами они составят сумму в 48 тыс. рублей — такую же, как УСН в 6%.

Таким образом, при годовом доходе ИП от 800 тыс. рублей установится минимальная налоговая нагрузка в 6% и станет такой же, как у самозанятых при любом уровне годового дохода.

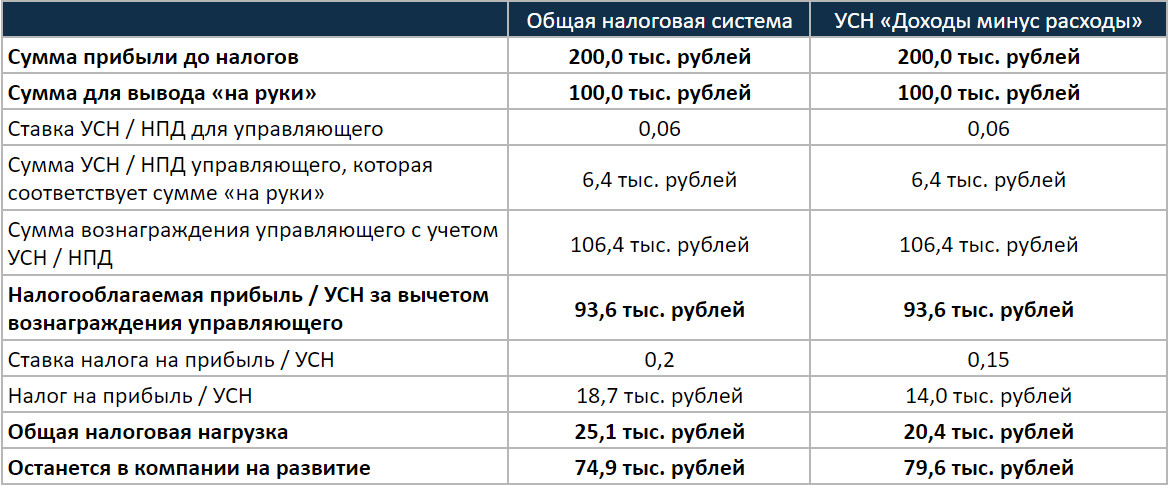

А для предприятия, которое выплачивает вознаграждение ИП или самозанятому, сумма выплаты — это расходы. Поэтому компания может снизить налог на прибыль или УСН.

Рассмотрим пример для общей налоговой системы.

Чтобы у владельца бизнеса в статусе внешнего управляющего после уплаты налога осталось 100 тыс. рублей, нужно начислить ему 106,4 тыс. рублей вознаграждения. Тогда за вычетом 6% налога (106,4×6% = 6,4 тыс. рублей) у него останется ровно 100 тыс. рублей.

Вся сумма начисленного управляющему вознаграждения (106,4 тыс. рублей) — это расходы компании. Поэтому организация может уменьшить на эту сумму налогооблагаемую прибыль. В итоге налог на прибыль будет равен:

НПР = (200 — 106,4) х 20% = 18,7 тыс. рублей

Общая налоговая нагрузка при выводе средств через управляющего будет более чем в два раза ниже по сравнению с выплатой дивидендов или выдачей зарплаты:

Н = 6,4 + 18,7 = 25,1 тыс. рублей

На развитие в компании останется:

Р = 200 — 100 — 25,1 = 74,9 тыс. рублей

Но налоговики знают эту схему не хуже, чем бизнесмены. При проверке инспекторы будут стремиться доказать, что договор с управляющим фиктивный и на деле имеют место трудовые отношения.

Если им это удастся, то компании придется заплатить за все время действия договора НДФЛ, страховые взносы, а также штрафы и пени. Кроме того, организацию оштрафуют и по п. 4 ст. 5.27 КоАП на сумму до 100 тыс. рублей.

Чтобы обезопасить себя, ответственно подойдите к оформлению документов. Подробно описывайте в договоре и ежемесячных отчетах обязанности управляющего и порядок формирования цены на его услуги.

Как понять, какой вариант подходит для вашего бизнеса

Составили для вас сравнительную таблицу. Варианты отсортированы по уменьшению налоговой нагрузки.

Налоги

Дивидендные ценные бумаги являются хорошим инструментом для инвестиций на бирже. Они подразумевают стабильную доходность, диверсифицируют портфель, позволяют избежать инфляции и получать дополнительную прибыль от владения акцией, облигацией или другим финансовым инструментом. Кажется, всё просто. Приобрёл бумагу, по которой регулярно платят дивиденды, и получай стабильную прибыль. Однако на деле здесь есть свои нюансы, и они связаны с удержанием НДФЛ.

Что такое налог на дивиденды, кто его платит и какие налоговые ставки предусмотрены на физлиц и юрлиц на территории РФ?

Что такое дивиденды

Это доля от заработанной прибыли компании, распределяемая между владельцами в зависимости от типа и количества ценных бумаг, которыми они владеют. Получить дивидендную выплату можно только после одобрения компанией или иным хозяйствующим субъектом о распределении заработанной прибыли за отчетный период.

Согласно отечественному законодательству, дивидендом является любой доход, полученный владельцем ценных бумаг от компании при распределении прибыли.

Что важно, распределение средств между акционерами, как правило, происходит после налогообложения.

Налоги для физлиц

Налогообложение дивидендных выплат, полученных физлицами, зависит от их статуса. А именно, являлись ли они резидентами РФ в момент начисления дохода.

Статус получателя

Налоговая ставка

Сумма, которую потребуется заплатить в налоговый орган в связи с получением дивидендов, рассчитывается следующим образом:

Налог = Дивиденды * Ставка НДФЛ (согласно верхней таблице)

Статус юридического или физического лица, согласно Налоговому кодексу РФ, зависит от количества проведенного времени в РФ за последний год. Если инвестор пребывал в России более полугода из этого срока, то он автоматически является резидентом. При этом период пребывания в стране может быть рваным. Главное, чтобы за последние 12 месяцев набралось указанное количество дней. Для такой категории предусмотрена налоговая ставка на дивиденды в размере 13%.

Важно! Гражданство инвестора никак не влияет на получение статуса резидента в РФ. Получить такой статус вправе даже зарубежные учредители, если они большую часть времени в течение последнего года пребывали в Российской Федерации.

Удерживает НДФЛ с дивидендных выплат в государственную казну обычно компания, акциями которой владеет инвестор. Для физлиц именно она служит налоговым агентом. Следовательно, дивиденды поступают на брокерский счет уже очищенными от НДФЛ. Физлицу в данном случае не требуется самостоятельно считать и платить налог.

Когда дивиденды платят не деньгами, а, к примеру, имуществом, процедура налогообложения будет сильно отличаться. Компания уже не сможет заплатить за инвестора НДФЛ, так как фактическая выплата была произведена не в денежной форме. В результате обязанность по уплате налога перекладывается на физическое лицо, которое получило дивиденды. Придется самому подавать налоговую декларацию и платить НДФЛ в установленные законом сроки.

Налоги для юрлиц

Ставка налога на дивиденды для юрлиц рассчитывается следующим образом:

В последнем случае компании из РФ потребуется доказать своё право на льготу. Для этого нужно предоставить в ФНС документы, подтверждающие право на владение долей в 50% и более.

По каким ценным бумагам выплачиваются дивиденды

- Инвесторам платят дивидендные выплаты не только отечественные, но и зарубежные акционерные общества. Причем компании из РФ могут производить начисление каждый квартал, раз в полгода или год.

- Выплаты также могут приходить и от ETF. Правда, сегодня на отечественной фондовой бирже дивидендных фондов нет. Такие финансовые инструменты, выплачивающие доход от заработанной прибыли, можно приобрести пока только на зарубежных площадках. Например, на американской фондовой бирже. Здесь представлено большое количество ETF с дивидендами. Причем деньги инвесторам выплачиваются на регулярной основе.

Особенности при уплате НДФЛ

При оплате налога с дивидендных выплат важно помнить следующее:

- В декларации, которая составляется в ФНС, дивидендам присвоен уникальный код – 1010. Аналогичный номер указывается в 2-НДФЛ.

- Если НДФЛ не был списан при начислении дивиденда, то придется самому декларировать свой доход и платить налоги. Подать декларацию за прошлый год нужно до 30 апреля. Срок оплаты – 15 июля. Если нарушить данные сроки, то налоговая инспекция начислит инвестору штраф.

- Если с дивидендов, полученных за рубежом, удержали НДФЛ больше 13%, то вернуть переплату нельзя. При этом данную сумму необходимо отразить в декларации о своих доходах.

- При расчете НДФЛ с дивидендных выплат уменьшить налог с помощью вычета нельзя. Речь идет об имущественных, социальных и стандартных вычетах.

При инвестировании в отечественные ценные бумаги инвестору не нужно декларировать доход с полученных дивидендов и уплачивать с них НДФЛ. Если заниматься инвестициями в зарубежные финансовые инструменты, то здесь налогообложение совсем другое.

Декларация при зарубежных инвестициях

По налоговому законодательству, полученные инвестором доходы на иностранных рынках должны облагаться НДФЛ. Однако под налогообложение попадают лишь налоговые резиденты.

Дивиденды, начисленные иностранными акционерными обществами, автоматически причислены к доходам за границей. Налоговая ставка, подлежащая уплате инвесторами, составит 13%.

Если при начислении дивидендных выплат НДФЛ удержан в стране, где была получена прибыль, то данную сумму можно зачесть в счет уплаты НДФЛ на территории России. Данная возможность прописывается в Договоре об избежании двойного налогообложения между РФ и страной источником дохода при наличии такого соглашения.

При составлении декларации потребуются:

- договор с брокером;

- выписка по финансовым операциям за отчетный период (берется у брокера).

Важно! Если за календарный год инвестор получил дивиденды от нескольких иностранных организаций, то ему потребуется указать все источники дохода.

Как считают НДФЛ отечественные брокеры

Российские брокеры при начислении инвесторам дивидендов сами удерживают налог и уплачивают в государственную казну. Однако на фондовом рынке, помимо отечественных, торгуются и иностранные бумаги. Самые популярные – акции США. По ним брокер не уплачивает НДФЛ с дивидендов, так как в этой ситуации он не является налоговым агентом. Следовательно, обязанность по уплате налога полностью лежит на инвесторе.

Как считают НДФЛ иностранные брокеры

Зарубежным брокерам из-за большого количества инвесторов сложно уследить за учетом дивидендов, так как денежные выплаты могут начисляться ежеквартально, по полугодиям или раз в год. Некоторые компании предусматривают собственный график дивидендных выплат. Тем не менее иностранные брокеры ведут строгую отчетность и по первому запросу передают её инвестору.

- Если говорить про американских брокеров, пользующихся высоким спросом на мировом фондовом рынке, то они удерживают НДФЛ с дивидендов в размере 10%. Однако ставка налога может быть увеличена до 30%. Такое происходит, когда брокер ничего не знает о резиденте владельца ценных бумаг.

- Российские инвесторы могут снизить данную планку до 10%. Для этого нужно подписать у брокера форму W-8BEN. Данный документ позволит сократить налоговую ставку при получении дохода по американским ценным бумагам. Подписанная форма рассматривается брокером в течение 30 дней.

Что делать, если НДФЛ был пересчитан

Если в инвестиционном портфеле находятся такие фонды, как SDY или VNQ, то инвестор рискует столкнуться с пересчетом налогов на дивиденды за прошлые годы. Придется корректировать указанные данные в предыдущем отчетном периоде с доплатой НДФЛ. Потребуется также заплатить пени за неправильно поданную декларацию, чтобы не быть привлеченным к ответственности.

Порядок уплаты НДФЛ с доходов, полученных за дивиденды, для российских инвесторов может показаться сложным. Однако при детальном разборе проблемы становится всё ясно и понятно.

Однако налоговая ставка будет строго индивидуальной, так как она зависит сразу от нескольких факторов – статуса (физлицо или юрлицо), резидентства в РФ и общего дохода за отчетный период. Например, если доход за прошедший год оказался высоким, то ставка налога увеличится до 15%. Она распространяется на сумму дохода, которая превышает 5 млн рублей.

Если доходы получены с зарубежных рынков, то отчитываться перед налоговой придется самостоятельно.

Налоговый агент

В соответствии с действующим законодательством брокер выступает налоговым агентом своих клиентов на фондовом и срочном рынке. Однако на основании положений, закреплённых в Налоговом кодексе, он не является налоговым агентом по валютному рынку. То есть брокер не занимается расчётом налогооблагаемой базы и удержанием налога на доходы физических лиц от операций, осуществляемых на валютном рынке ММВБ. И доход, полученный от торговли валютой, клиенту нужно задекларировать самостоятельно.

В соответствии со статьями 208, 209 и 224 Налогового кодекса доходы от операций с ценными бумагами и производными финансовыми инструментами (фьючерсами и опционами) подлежат налогообложению по ставке 13% (НДФЛ). В том числе это относится к доходам, полученным от долевого участия в организациях (дивиденды), и доходам от владения долговыми ценными бумагами (за исключением тех облигаций, доходы по которым освобождены от налогообложения).

С купонами ситуация более привлекательна и менее радикальна для инвесторов. Вообще говоря, различие лежит в плоскости корпоративного права, и это тема отдельного разговора: денежные средства, привлечённые с долгового рынка, эмитент может использовать по своему усмотрению, чего не скажешь о деньгах, полученных от эмиссии акций. Однако в любом случае стоит держать в голове несколько основных особенностей налогообложения облигаций.

Налоговые льготы

Государству развитый рынок ценных бумаг (РЦБ) в первую очередь интересен как источник дешёвых денег для российских эмитентов. РЦБ — это эффективный инструмент управления денежными потоками внутри страны, обеспечивающий ресурсами предприятия в реальном секторе экономики. Законодатель не может принудить граждан страны к инвестициям, но может заинтересовать их, простимулировать и подтолкнуть к покупке отечественных ценных бумаг.

Осуществляется это в том числе и через введение всевозможных налоговых льгот, начиная с федеральной программы развития российского фондового рынка, именуемой индивидуальным инвестиционным счётом (ИИС), и заканчивая освобождением от подоходного налога купонов по государственным и корпоративным облигациям.

Доходы по государственным облигациям и корпоративным облигациям российских эмитентов, выпущенным после 1 января 2017 года, не облагаются налогом на доходы физических лиц. Правда, налогом облагается разница курсовой стоимости между покупкой и продажей облигации, в том числе и разница между ценой приобретения облигации и номиналом, выплаченным при погашении. К примеру, вы приобрели облигацию с номиналом в 1000 ₽ по цене 98% от номинала. Додержали её до погашения. Ваш положительный финансовый результат и НОБ составит 2% от номинала облигации. НДФЛ — 2,6 ₽.

Список корпоративных облигаций, доходы по которым освобождены от налогообложения, приведён на сайте Московской биржи .

Налогообложение иностранных бумаг

Отдельная тема — налогообложение ценных бумаг, номинированных и обращающихся в иностранной валюте, а точнее, в долларах США. В частности, россиянам, инвестирующим исключительно в рамках российской юрисдикции, доступны валютные ценные бумаги, обращающиеся на фондовом рынке Московской и Санкт-Петербургской биржи.

На Московской бирже доход по всем ценным бумагам, обращающимся в долларах, за исключением государственных облигаций внешнего займа (еврооблигаций Минфина), предусмотрен подоходный налог по ставке 13% после валютной переоценки.

На фондовом рынке Санкт-Петербургской биржи, где обращаются только бумаги иностранных эмитентов, налогообложение дохода полностью идентично, за исключением дивидендов. Дивиденды, поступившие от владения ценными бумагами, эмитентом которых являются компании из США, облагаются по ставке 13%. Но в рамках соглашения об избежании двойного налогообложения только 10% удерживается в пользу страны эмитента, оставшиеся 3% инвестор должен уплатить самостоятельно в бюджет Российской Федерации — разумеется, через ФНС.

Отличается налогообложение уже упомянутых государственных облигаций внешнего займа (еврооблигаций). В отношении этих ценных бумаг Государственной думой был принят федеральный закон, отменяющий налоговую переоценку.

Раньше схема налогообложения выглядела так: инвестор приобретал облигацию дешевле и продавал её дороже или держал до погашения. Налоговый агент в рамках налоговой переоценки переводил цену приобретения и продажи бумаги в рубли по официальному курсу Центрального банка на установленные даты и таким образом высчитывал НДФЛ. Такой метод часто приводил к тому, что инвесторам приходилось платить налог при отсутствии роста стоимости ценной бумаги и, соответственно, фактического дохода — то есть налог возникал просто за счёт колебания валютного курса. Сейчас по государственным еврооблигациям при расчёте налогооблагаемой базы за основу по обеим сделкам берётся официальный курс ЦБ на дату продажи. (При этом по корпоративным еврооблигациям действует старая схема налогообложения.)

Мнение авторов колонок может не совпадать с мнением редакции сайта. Все решения об использовании каких-либо финансовых инструментов пользователь принимает самостоятельно на свой страх и риск.

Помимо налоговых льгот и вычетов для инвесторов, есть несколько нюансов налогового законодательства, которые могут уменьшить налогооблагаемую базу.

Наличие статуса налогового резидента РФ

Если вы являетесь налоговым резидентом РФ, то инвестиционные доходы будут облагаться НДФЛ по ставке 13% (15% при превышении 5 млн руб. в год). При наличии данного статуса вы сможете применять налоговые вычеты: по ИИС (подп. 2, 3 п. 1 ст. 219.1 НК РФ), по переносу убытков на будущее (ст. 220.1 НК РФ), по долгосрочному владению ценными бумагами (подп. 1 п. 1 ст. 219.1 НК РФ).

А вот доходы налоговых нерезидентов РФ в общем случае облагаются налогом по ставке 30% и 15% для дивидендов от компаний РФ. При этом перечисленные налоговые вычеты нерезиденты РФ применять не могут.

Окончательный налоговый статус, определяющий порядок налогообложения доходов, уточняется по итогам налогового периода.

Например, в начале 2021 г. вы числились налоговым нерезидентом РФ и ваши доходы облагались по ставке 30%, а в сентябре 2021 г. вы принесли документы, подтверждающие статус резидента. В этом случае ваши доходы с начала 2021 г. будут пересчитаны по ставке 13%.

Если вы являетесь налоговым нерезидентом РФ, но хотите поменять свой статус, необходимо представить документы, подтверждающие фактическое время пребывания на территории РФ, которое должно быть не менее 183 календарных дней в течение последних 12 месяцев (п. 2 ст. 207 НК РФ).

Расходные документы

Согласно Налоговому кодексу, при подсчёте налогооблагаемой базы доходы от продажи ценных бумаг можно уменьшить на расходы, связанные с приобретением данных ценных бумаг (хранением, реализацией). Если в течение календарного года вы зачисляли ценные бумаги от другого брокера (депозитария, реестра), получали в дар или в рамках наследства, то для учёта затрат нужны документы, подтверждающие расходы.

В случае отсутствия у брокера документов, подтверждающих расходы на приобретение ценных бумаг, налоговая база при продаже (погашении) будет рассчитана без учёта понесённых расходов. А в случае превышения 5 млн руб. для налоговых резидентов РФ уже будет применяться повышенная ставка в размере 15%.

Пример

При наличии подтверждающих документов налогооблагаемая база Ивана Ивановича составит 2 млн руб., с которых брокер рассчитает и удержит налог по ставке 13% в сумме 260 тыс. руб.

При отсутствии подтверждающих расходных документов налогооблагаемая база Ивана Ивановича составит 6 млн руб., с которых брокер рассчитает и удержит налог по ставке 13% в сумме 650 тыс. руб. и по ставке 15% — 150 тыс. руб.

Если затратные документы не представлены брокеру в течение календарного года, когда были реализованы ценные бумаги, за учётом расходов необходимо обращаться в налоговую инспекцию по месту регистрации. Для возврата налога необходимо представить налоговую декларацию 3-НДФЛ с приложением подтверждающих документов.

Особые условия расчёта налога по еврооблигациям Минфина России

Налоговым кодексом предусмотрено особое условие подсчёта доходов от продажи (погашении) еврооблигаций Минфина России. Данное правило действует как для доходов налоговых резидентов РФ, так и для нерезидентов РФ. Это не является льготой или налоговым вычетом.

Согласно законодательству, при реализации (погашении) облигаций внешних облигационных займов РФ, номинированных в иностранной валюте, расходы на приобретение указанных облигаций пересчитываются в рублях по официальному курсу ЦБ РФ, установленному на дату фактического получения доходов от реализации (погашении) указанных облигаций (абз. 22 п. 13 ст. 214.1 НК РФ). То есть именно для данных еврооблигаций РФ для подсчёта затрат берётся тот курс, который был на дату получения доходов от реализации.

Таким образом, данный расчёт обеспечивает освобождение от налогообложения доходов, получаемых в результате изменения курса иностранной валюты при реализации (погашении) облигаций внешних облигационных займов, номинированных в иностранной валюте.

Закрытие убыточных позиций

Расчёт финансового результата осуществляется по каждой операции/сделке отдельно. Общая налогооблагаемая база определяется путём сложения полученных финансовых результатов нарастающим итогом за налоговый период. Все эти процедуры делает брокер, поскольку является налоговым агентом. Для уменьшения налогооблагаемой базы можно рассмотреть продажу снизившихся в цене ценных бумаг. Но здесь нужен анализ, насколько выгодно вам продавать тот или иной актив.

Необходимо обратить внимание на следующие моменты:

- Будут ли сальдироваться финансовые результаты по разным инструментам, так как, согласно законодательству, не все они между собой сальдируются.

- Будет ли фактически получен убыток от сделки. Здесь нужно помнить о методе ФИФО, о нормировании затрат и о валютной переоценке.

- Необоснованная оптимизация. ФНС России может не принять для целей налогообложения убытки по таким сделкам, если признают их мнимыми, притворными, направленными исключительно на оптимизацию налогообложения. Например, внимание налоговой инспекции может привлечь обратный откуп данных ценных бумаг или продажа их близким родственникам сразу после сделки.

Пример

Далее брокер сальдирует данные финансовые результаты, по итогам чего налогооблагаемая база уменьшается и налог вместе с ней:

100 000 руб. — 50 000 руб. = 50 000 руб. * 13% = 6500 руб., вместо 13 000 руб.

Учтите, финансовые результаты по брокерскому счёту учитываются отдельно от финансовых результатов, полученных на ИИС. А обращающиеся и необращающиеся инструменты между собой не сальдируются.

Самостоятельное сальдирование финансовых результатов при наличии нескольких брокеров

Если вы торгуете через одного брокера (профучастника), то он, являясь налоговым агентом, самостоятельно в течение календарного года сальдирует ваши финансовые результаты, согласно законодательству.

Если вы торгуете через нескольких профучастников и за один календарный год у одного получили прибыль, а у другого — убыток, вы имеете право подать декларацию 3-НДФЛ и самостоятельно просальдировать данные финансовые результаты.

Причём неважно, торговали вы через российских брокеров или иностранных. Это даст возможность уменьшить налогооблагаемую базу и вернуть излишне уплаченный налог.

Перенос срока уплаты налогов

Ещё один способ оптимизации — отсрочить дату удержания налога. Рано или поздно он всё равно будет удержан/оплачен, но за это время неудержанные суммы можно инвестировать и получить прибыль.

Чаще всего купоны и дивиденды приходят уже очищенными от налога. Но есть исключения, которые зависят от того, что это за купоны или дивиденды, на какой счёт они оступают и так далее. А вот на сумму прибыли от реализации (погашении) ценных бумаг налоги начисляются, но в моменте не удерживаются.

Удержание налога по обычному брокерскому счёту налоговым агентом производится (ст. 226.1 НК РФ):

- в момент вывода денежных средств;

- в момент вывода ценных бумаг (например, в случае смены собственника);

- по окончании календарного года.

Расчёт финансовых результатов и налогооблагаемой базы идёт нарастающим итогом с начала года. И если вы в течение календарного года выводите денежные средства и при этом у вас образовалась прибыль, то налог будет удержан в момент вывода.

Один из вариантов избежать раннего удержания НДФЛ — без необходимости не выводить денежные средства со счёта в течение года.

Если вы не выводите деньги и при этом есть рассчитанный налог, то в течение января следующего года налоговый агент обязан удержать налог с рублёвого остатка на брокерском счёте. Исключение составляет ИИС.

Если остатка денежных средств нет (например, все активы находятся в ценных бумагах), брокер не сможет удержать налог. В этом случае он сообщит налоговой инспекции о том, что налог не удержан и инспекторы выставят физлицу уведомление. Уплатить налоги по этому уведомлению следует не позднее 1 декабря года, следующего за отчётным.

Например, вы получили доход от купли-продажи ценных бумаг в течение 2021 г. При этом деньги в 2021 г. не выводили. На конец года и в течение января 2022 г. на счёте не было свободного денежного остатка, только ценные бумаги. Таким образом, брокер не смог удержать налог, и оплатить его следует по уведомлению не позднее 1 декабря 2022 г.

АКЦИЯ ПРОДЛЕНА

Выплата дивидендов в ООО в 2021 году подчиняется порядку, утвержденному законодательством РФ. О том как правильно определить сумму дивидендов, распределить их между участниками и показать в отчетности, пойдет речь в сегодняшней статье.

Источник дивидендов ООО

У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении налогового периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности.

ВНИМАНИЕ! Налоговая база по доходам в виде дивидендов определяется по каждой выплате отдельно (п. 3 ст. 214 НК РФ). Поэтому полагаем, что, даже если по итогам года организация получит убыток или ее чистая прибыль окажется меньше суммы выплаченных промежуточных дивидендов, изменять их квалификацию для целей налогообложения не нужно.

Что нужно для выплаты дивидендов?

Правила выплаты дивидендов учредителям ООО в 2021 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

- отсутствия признаков банкротства, в том числе и после выдачи дивидендов.

Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ).

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

- указание на год, за который хотят выплатить доход участникам;

- сумма, отведенная на дивиденды;

- форма выдачи и срок осуществления выплат.

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи.

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

Распределение дивидендов

При наличии единственного учредителя вопрос распределения не встает. Он получает всю выделенную на цели выплат сумму.

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с внебюджетными фондами, в которые не производятся начисления на суммы законно выплаченных дивидендов. А суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны.

Порядок выплаты дивидендов

Как и ранее, фактическую выплату дивидендов в 2021 году осуществляют с удержанием налога. Их применяют независимо от года, за который происходит начисление, к платежам, произведенным в 2021 году:

- НДФЛ у физлиц — 13% (п. 1 ст. 224 НК РФ) для граждан РФ и 15% (п. 3 ст. 224 НК РФ) для нерезидентов, а также при превышении порога в 5 000 000 руб.выплаченных дивидендов в отчетном году;

- налога на прибыль у юрлиц — 13% (подп. 2 п. 3 ст. 284 НК РФ) для российских фирм и 15% (подп. 3 п. 3 ст. 284 НК РФ) для иностранных юрлиц.

Если ООО, выдающее дивиденды, является также и их получателем, то для дивидендов, выплачиваемых после 31.12.2020 установлен новый порядок зачета налога на прибыль в счет НДФЛ (п.3.1 ст. 214 НК РФ).

Чтобы рассчитать НДФЛ к уплате, воспользуйтесь формулой:

∑НП - сумма налога на прибыль, удержанного с дивидендов, полученных российской организацией, которая рассчитывается пропорционально доле участия физлица в этой организации. Определить показатель ∑НП можно по формуле:

Чтобы определить базу для суммы налога к зачету, нужно выбрать наименьшую величину из двух баз:

- сумма дивидендов, начисленная физлицу-получателю;

- часть суммы полученных дивидендов, которая приходится на физлицо-получателя дивидендов, рассчитываемая по формуле:

ПРИМЕР от КонсультантПлюс:

ООО приняло решение о распределении прибыли в размере 2 500 000 руб. следующим участникам общества:

- физическому лицу, которое является резидентом РФ, - в размере 500 000 руб.;

- российской организации - в размере 2 000 000 руб.

Другая организация, в которой участвует ООО, начислила ему дивиденды в размере 1 000 000 руб. С них был удержан налог на прибыль у источника выплаты в сумме 130 000 руб. Размер дивидендов, полученных ООО, составил 870 000 руб. (1 000 000 руб. - 130 000 руб.). Других дивидендов в отчетном году ООО не получало. Ранее полученные дивиденды были учтены при определении сумм налога, подлежащих удержанию из доходов участников, в прошлых периодах.

НДФЛ с дивидендов физического лица был рассчитан следующим образом. Читайте продолжение примера, получив пробный демо-доступ к системе К+. Это бесплатно.

Подробнее о расчете налога с дивидендов читайте в статьях:

Оплату налогов осуществляют не позднее 1-го рабочего дня, следующего за днем выплаты, независимо от того, кому платятся дивиденды:

- физлицу (НДФЛ) — п. 6 ст. 226 НК РФ;

- юрлицу (налог на прибыль) — п. 4 ст. 287 НК РФ.

Налоговые аспекты, а также бухучет при выплате дивидендов, подробно рассмотрели эксперты К+. Вы можете получить бесплатный пробный доступ к системе и перейти к Путеводителю.

Если дивиденды не получены участником в установленный решением срок, то он может обратиться за ними в течение 3 лет (или 5 лет, если оговорка по этому сроку есть в уставе) с даты завершения 60-дневного срока, отведенного на оплату (п. 4 ст. 28 закона № 14-ФЗ). По прошествии срока, установленного для обращения, требования о выплате не исполняют, а сумму неистребованных дивидендов возвращают в состав прибыли.

Отчетность при дивидендах

Выплату дивидендов в ООО сопровождает представление отчетности:

1) по НДФЛ — в виде:

-

, сдаваемых в ИФНС до 1 марта года, идущего за отчетным (см. письмо Минфина России от 19.10.2015 № 03-03-06/1/59890);

ВНИМАНИЕ! Справки 2-НДФЛ, как самостоятельный отчет, в последний раз сдаются по итогам 2020 года. С отчетной кампании за 1 квартал 2021 года сведения из 2-НДФЛ включаются в расчет по форме 6-НДФЛ.

-

, подаваемого в ИФНС ежеквартально не позже последнего дня месяца, идущего за отчетным кварталом, и (по году) до 1 марта года, наступающего за отчетным;

2) по прибыли — в виде декларации, в которую кроме титульного листа входят подраздел 1.3 раздела 1 и лист 03, сдаваемой в ИФНС в сроки, установленные для такой отчетности: промежуточной — до 28 числа месяца, идущего за отчетным периодом, окончательной (по году) — до 28 марта последующего года.

Подробности налоговой отчетности при выплате дивидентов изложены в системе КонсультантПлюс. Получите пробный бесплатный доступ к системе и следуйте рекомендациям экспертов.

Итоги

Порядок выплаты дивидендов учредителям в 2021 году не изменился. До принятия решения о выплате дивидендов необходимо проверить, не нарушаются ли ограничения, при которых выплата невозможна. Налогообложение операций по выплате дивидендов зависит от формы их выплаты, срока владения долей в уставном капитале, того, получало ли ООО дивиденды от других компаний, и того, кем является получатель дивидендов — российской или иностранной организацией / физическим лицом. Значительные изменения приняты в части расчета НДФЛ. Во-первых при выплате дивидендов свыше 5 млн.руб. применяется ставка 15%. Во-вторых утвержден новый порядок зачета налога на прибыль в счет НДФЛ, удерживаемого из дивидендов.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также:

- Налог на продажу квартиры многодетным семьям

- Приложение 1 к порядку заполнения заявления о предоставлении налоговых льгот по транспортному налогу

- Налог на имущество организаций при продаже ос

- Какие из перечисленных ниже объектов не облагается налогом на имущество

- Важнейшие причины возникновения задолженностей по налогам и основные категории организаций должников