Автоматизированная система налогового контроля

Обновлено: 03.05.2024

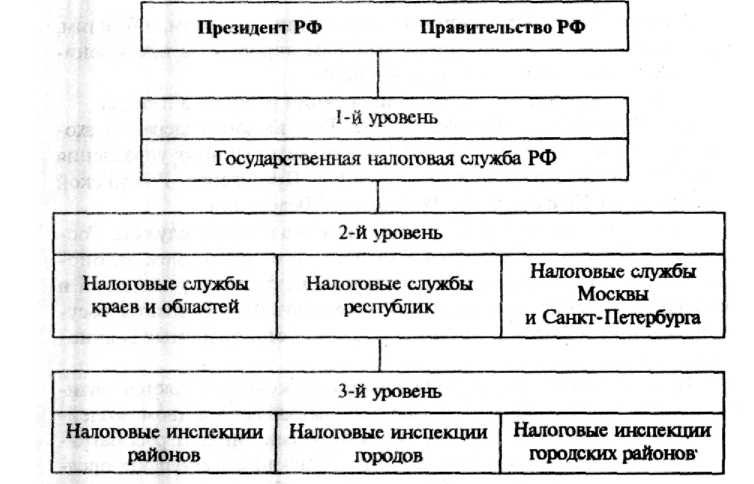

• Структура системы управления органами Госналогслужбы

• центральный республиканский (Российской Федерации) орган государственного управления - Государственную налоговую службу РФ;

• государственные налоговые инспекции по республикам в составе Российской Федерации;

• государственные налоговые инспекции по краям, областям, автономным образованиям, районам, городам (за исключением городов районного подчинения);

• государственные налоговые инспекции районов в городах.

Государственная налоговая служба Российской Федерации входит в систему центральных органов государственного управления Российской Федерации и подчиняется Президенту Российской Федерации и Правительству Российской Федерации.

Основной задачей Государственной налоговой службы Российской Федерации является контроль за соблюдением законодательства о налогах, правильностью их исчисления, полнотой и своевременностью внесения в соответствующие бюджеты государственных налогов и других платежей, установленных законодательством.

Целью системы управления налогообложением является оптимальное и эффективное развитие экономики посредством воздействия субъекта управления на объекты управления. В рассматриваемой системе в качестве объектов управления выступают предприятия и организации различных форм собственности и население. Субъектом управления является государство в лице налоговой службы. Воздействие осуществляется через систему установленных законодательством налогов.

Эффективное функционирование налоговой системы возможно только при использовании передовых информационных технологий, базирующихся на современной компьютерной технике. С этой целью в органах налоговой службы создается автоматизированная информационная система, которая предназначена для автоматизации функций всех уровней налоговой службы по обеспечению сбора налогов и других обязательных платежей в бюджет и внебюджетные фонды, проведению «комплексного оперативного анализа материалов по налогообложению, обеспечению органов управления и соответствующих уровней налоговых служб достоверной информацией.

Для создания автоматизированной информационной системы налоговой службы необходимо знать, какие функции свойствены каждому уровню и как осуществляется взаимодействие между этими уровнями. Система имеет иерархическую структуру, представленную на рис. 8.1.

Рис. 8.1. Структура системы органов Государственной налоговой службы РФ

Структура и состав системы управления налогообложением России соответствуют ее административно-территориальному делению. Налоговая служба построена таким образом, чтобы обеспечить единство целей, при котором отдельные системы управления одного уровня функционируют по единой схеме, решают одинаковый набор задач по заранее разработанной методологии и техно -логии обработки данных.

Первые уровни Государственной налоговой службы состоят из подразделений, осуществляющих методологическое руководство и контроль за налогообложением по видам налогов. Непосредственное взаимодействие с объектами управления, т.е. налогоплательщиками (как юридическими лицами - предприятиями и организациями, так и физическими лицами - населением) осуществляет 3-й уровень. Как показано на рис. 8.1, низовым уровнем являются налоговые инспекции районов, городов без районного деления и городских районов. Они осуществляют следующие функции:

• контроль за соблюдением законодательства о налогах и других платежах в бюджет;

• учет плательщиков налогов и платежей в бюджет;

• обеспечение правильности исчисления налогов и платежей и контроль за своевременностью их поступления в бюджет;

• проверка достоверности и контроль за своевременностью представления плательщиками бухгалтерской отчетности и расчетов, связанных с исчислением и уплатой налогов и платежей в бюджет;

• взаимодействие с органами исполнительной власти, правоохранительными, финансовыми и кредитными органами в части контроля за правильностью реализации и исполнения законодательства;

• наложение финансовых санкций, предусмотренных законодательством за его нарушение, и обеспечение правильности их применения;

• составление, анализ и представление в районные и городские финансовые органы сведений о фактически поступивших суммах налогов и платежей в бюджет;

• составление, анализ и представление вышестоящим государственным налоговым органам установленной отчетности;

• ведение в установленном порядке делопроизводства и другие функции.

► Повышение эффективности функционирования системы налогообложения за счет оперативности и повышения качества принимаемых решений.

► Совершенствование оперативности работы и повышение производительности труда налоговых инспекторов.

► Обеспечение налоговых инспекций всех уровней полной и своевременной информацией о налоговом законодательстве.

► Повышение достоверности данных по учету налогоплательщиков и эффективности контроля за соблюдением налогового законодательства.

► Улучшение качества и оперативности бухгалтерского учета.

► Получение данных о поступлении налогов и других платежей в бюджет.

► Анализ динамики поступления сумм налогов и возможность прогноза этой динамики.

► Информирование администрации различных уровней о поступлении налогов и соблюдении налогового законодательства.

► Сокращение объема бумажного документооборота.

На современном этапе развития экономики страны успех деятельности налоговой системы России во многом зависит от эффективности функционирования АИС. Автоматизированные информационные системы реализуют соответствующие информационные технологии. Автоматизированная информационная технология (АНТ) в налоговой системе - это совокупность методов, информационных процессов и программно-технических средств, объединенных в технологическую цепочку, обеспечивающую сбор, обработку, хранение, распространение и отображение информации с целью снижения трудоемкости процессов использования информационного ресурса, а такжепо-вышения их надежности и оперативности. Информационными ресурсами являются формализованные идеи и знания, различные данные, методы и средства их накопления, хранения и обмена между источниками и потребителями информации.

Одной из приоритетных задач налоговой службы является информатизация налоговых органов, предполагаются использование информационных технологий, создание информационных систем, эффективно поддерживающих функционирование структуры налоговых органов.

Структура АИС налоговой службы, как и структура самих налоговых органов, является многоуровневой. Существующая в стране система налоговой службы состоит из большого числа элементов. Вся система и каждый ее элемент обладают обширными внутренними и внешними связями. Для нормального функционирования системы осуществляется управление как отдельными элементами (налоговыми инспекциями), так и системой в целом. В налоговой системе процесс управления является процессом информационным. Как любая экономическая система, АИС налоговой службы имеет стандартный состав и состоит из функциональной и обеспечивающей частей.

11 Автоматизированные информационные технологии в экономике Обеспечивающая часть включает информационное, техническое, программное и другие виды обеспечения, характерные для любой автоматизированной информационной системы организационного типа.

Информационное обеспечение включает весь набор показателей, документов, классификаторов, кодов, методов их применения в системе налоговых органов, а также информационные массивы данных на машинных носителях, используемые в процессе автоматизации решения функциональных задач.

Техническое обеспечение представляет собой совокупность технических средств обработки информации, основу которых составляют различные ЭВМ, а также средств, позволяющих передавать информацию между различными автоматизированными рабочими местами как внутри налоговых органов, так и при их взаимодействии с другими экономическими объектами и системами.

Программное обеспечение представляет собой комплекс разно -образных программных средств общего и прикладного характера, необходимый для выполнения различных задач, решаемых налоговыми органами.

Автоматизированная информационная система налоговой службы относится к классу больших систем. К ней, как и к любой подобной системе такого класса, предъявляется ряд требований: достижение целей создания системы; совместимость всех элементов данной системы как в ее рамках, так и с другими системами, системность, декомпозиция и др. Эти требования предполагают возможность модернизации элементов системы, адаптацию их к меняющимся условиям; надежность в эксплуатации и достоверность информации, однократность ввода исходной информации и многофункциональное, многоплановое использование выходной информации; актуальность информации, хранящейся в базе данных. АИС при минимальных затратах ручного труда должна обеспечить сбор, обработку и анализ информации о состоянии объекта управления, выработку управляющих воздействий, обмен информацией как внутри системы, так и между другими системами одинакового и разных уровней. АИС должна быть оснащена таким комплексом технических средств, который обеспечивал бы реализацию управляющих алгоритмов, связь между системами, простоту ввода исходной информации, разнообразие вывода результатов обработки, простоту и технологичность технического обслуживания, совместимость всех технических модулей как в программном, так и в информационном аспекте. Существенным требованием является разработка и функционирование системы на базе имеющихся операционных систем различных типов, пакетов прикладных программ, ориентированных на обработку данных и решение функциональных задач, систем управления базами данных, обеспечивающих накопление, ведение и выдачу в обработку информации, необходимой для решения задачи пользователем или удовлетворения его информационного запроса, пакетов программ, обеспечивающих обмен информацией между системами и тд. В информационном аспекте система должна предоставлять достаточную и полную информацию для реализации ее основных функций, иметь рациональные системы кодирования, использовать общие классификаторы информации, иметь хорошо организованные информационные файлы и базы данных, управляемые СУБД, формировать выходную информацию в форме, удобной для восприятия пользователями, и тд.

В соответствии с методикой внедрения подготавливаются исходные данные для внедрения. Контрольный пример отражает реальные информационные совокупности и содержит всевозможные варианты и сочетания информационных условий каждой функциональной задачи для выявления наибольшего числа отказов. Особое внимание должно быть уделено узким местам в технологическом процессе обработки информации. По результатам внедрения составляется акт, в котором содержатся оценка полученного результата и перечень замечаний, подлежащих устранению. После устранения недостатков составляется протокол о приемке проекта и процесс проектирования заканчивается.

В процессе эксплуатации системы необходимо осуществлять сопровождение проекта. Это связано с тем, что проект по существу является прототипом проектируемой системы, разрабатывается специалистами по информатизации и в дальнейшем может быть модернизирован в зависимости от изменяющихся условий функционирования системы налоговой службы.

Выявление нарушений, связанных с уклонением от уплаты НДС, требует анализа большого количества документов. Связано это с тем, что нарушители для маскировки своих преступных действий используют большое количество фиктивных и связанных предприятий. В помощь инспекторам налоговая служба запустила АИС АСК НДС. Этот сервис автоматически анализирует поданные налоговые декларации и движение денежных средств с целью обнаружения нарушений.

Рассмотрим подробнее, как работает АСК НДС 2 и в чем отличие этого сервиса от АСК НДС 3 — более продвинутой версии системы.

АСК НДС: что это за программа

АИС АСК НДС предназначена для того, чтобы анализировать декларации по налогу на добавленную стоимость, которые сдают субъекты предпринимательства. Она сравнивает уплаченный и предъявленный к возмещению налог и на основе этого сравнения выявляет субъектов предпринимательства, которые незаконно предъявляют НДС к вычету.

Кроме того, АСК НДС 3 обнаруживает признаки уклонения от других видов налогов. Например, с помощью этого сервиса можно выявить компании, которые минимизируют налог на прибыль или уклоняются от его уплаты путем использования фиктивных компаний в качестве контрагентов, оказывающих выдуманные услуги.

АСК НДС 2 и АСК НДС 3: в чем отличие

Первая версия АИС АСК НДС вышла в 2013 году по инициативе Федеральной налоговой службы РФ. Основная цель запуска этой автоматизированной компьютерной системы — предотвращение незаконных действий со стороны плательщиков при начислении НДС и предъявлении налога к вычету (возмещению из бюджета).

Система АСК НДС позволяет без участия налогового инспектора выявить недобросовестные действия плательщика налога.

В 2015 году появилась вторая версия системы. Она стала работать более эффективно, появилась возможность выявлять фиктивные компании, которые используются в схемах возмещения НДС. Она позволила анализировать не только налоговые декларации, но и книги покупок и продаж каждого субъекта предпринимательства в цепочке.

Благодаря АИС АСК НДС можно проследить всю цепочку переводов, не прибегая к кропотливому анализу документов плательщиков.

АСК НДС 3 — это самая новая система автоматизированного контроля денежных средств. Она дает возможность отследить перемещение денег между счетами компаний и физических лиц. Инспектора налоговой службы прогнозируют увеличение эффективности системы на 90% в сравнении с текущим уровнем.

В третьей версии системы реализованы сложные алгоритмы анализа движения денежных средств, благодаря которому можно обнаружить факт уклонения от уплаты НДС и определить сумму доначисления. Кроме того, отслеживание платежа позволяет определить фиктивные субъекты предпринимательства и зависимые компании.

Как работает система контроля

Схема работы системы АСК НДС 3 достаточно проста. Сервис проводит проверку деклараций с помощью особых алгоритмов. После сдачи деклараций АИС проверяет:

- Совпадение сумм, указанных во взаимосвязанных разделах налоговой декларации. Например, при сдаче налоговой отчетности по НДС информация из частей 8 и 9 должна совпадать с информацией из раздела 3;

- Совпадение реквизитов компании, которая сдала отчетность, с реквизитами, указанными у ее контрагентов. То есть суммы в декларации проверяемого субъекта и его контрагента должны быть равными. Проверяется сумма НДС к вычету покупателя и сумма налога к уплате продавца.

- Совпадение сумм НДС, которые указываются плательщиком при составлении платежного поручения. Эту сумму алгоритм считывает и сравнивает с той, что указана в налоговой декларации по НДС.

Выявление нарушений автоматизированной системой в адрес налогоплательщика направляется:

- Требование ИФНС о предоставлении пояснений по сделке с направлением копий или оригиналов документов по ней;

- Приложение к требованию, в котором перечислены коды ошибок, выданные автоматизированной системой;

- Файл с требованием и приложением в электронном виде.

Обратите внимание, если требование было отправлено ошибочно, необходимо в любом случае ответить в ИФНС во избежание санкций вплоть до приостановления операций по расчетному счету.

Как АСК НДС выявляет налоговые риски

При сдаче отчетности сервис автоматически присваивает декларациям разные статусы. Как система АСК НДС 2 распределяет налогоплательщиков? Существует градация из трех уровней:

- Высокий. К нему относятся компании, при проверке которых ранее были выявлены нарушения налогового законодательства. Также в этой категории находятся субъекты предпринимательства, которые платят минимальные суммы налогов. Велика вероятность, что по результатам работы автоматизированной системы будет назначена выездная проверка.

- Средний. В этой категории представлены компании, которые не полностью выполняют налоговые обязательства перед государством.

- Низкий. Здесь представлены субъекты предпринимательства, которые не допускают нарушений и выплачивают налоги в сумме, которая характерна для отрасли и компании.

Приходите на обслуживание в Мегаконсалт и

получайте безлимитные консультации по бухгалтерским вопросам

ФНС раскрыла, какие проекты намерена внедрить в 2021 году. Из главного — блокчейн-система по предоставлению банкам данных о заемщиках, система нового поколения по контролю за налогами и платформа передачи данных в другие госорганы

В частности, ФНС планирует ввести в эксплуатацию цифровую платформу оценки налогоплательщиков на основании налоговых данных при оказании им финансовых (в том числе банковских) услуг. Сервис поможет банкам и их клиентам — в том числе потенциально ускорит и удешевит предоставление кредитных продуктов, утверждают опрошенные РБК представители банков. Однако есть и риски — например, утечки персональных данных, предупредили эксперты.

Досье банковских клиентов

Цифровая платформа ФНС для взаимодействия с банками уже функционирует, уточнили РБК в пресс-службе ФНС. Она построена на технологии распределенного реестра (блокчейн), когда каждый участник процесса работает с данными своего узла в соответствии с присвоенной ему ролью. В 2020 году платформа использовалась для поддержки граждан и экономики страны от последствий COVID-19, говорят в ФНС, в частности позволяла ускорить выдачу льготных кредитов бизнесу. Банки обходились без дополнительных подтверждающих документов, за короткое время получая верифицированные данные о статусе заемщика из государственных реестров, администрируемых налоговой службой.

Сервис позволит разгрузить банки и сократить бумажную волокиту — заемщикам не придется подавать документы в разные организации, поскольку их кредитный профиль будет доступен в рамках единой платформы, говорит старший юрист Deloitte Legal в СНГ Павел Баранов. У банков появится возможность (с согласия заемщика) оперативно получать данные из государственных информационных систем, быстрее проводить скоринг (оценку кредитоспособности клиентов. — РБК) и выносить кредитное решение, а клиентам, давшим согласие на проверку данных, не придется собирать документы для подтверждения доходов, указала пресс-служба Промсвязьбанка.

Весь массив информации, собранный налоговой службой о налогоплательщике, в том числе в результате мероприятий налогового контроля, может оказаться в распоряжении банков, говорит адвокат, старший юрист BGP Litigation Денис Савин. И это повышает вероятность утечки персональных данных налогоплательщиков, предупреждает партнер Five Stones Consulting Екатерина Болдинова.

Не только ФНС начнет предоставлять свои данные о налогоплательщиках банкам — налоговики недавно получили право на доступ к информации, которую в банк предоставляет клиент (ранее она защищалась банковской тайной). В феврале 2021 года президент России подписал закон, который обязывает кредитные организации по мотивированному запросу предоставлять налоговикам копии паспортов клиентов, копии доверенностей на распоряжение денежными средствам, копии договора на открытие счета и т.д.

Корректировка мер поддержки бизнеса

В конце 2020 года у ФНС появился новый реестр — получателей господдержки среди субъектов малого и среднего предпринимательства. По данным службы, в 2020 году малому и среднему бизнесу была оказана финансовая поддержка на 377 млрд руб. Также в реестре есть сведения о консультационной, имущественной (например, льготы по арендным платежам) и информационной поддержке.

Налоговая служба не уточнила, как новый сервис поможет оценивать эффективность мер господдержки малого бизнеса и в зависимости от этого корректировать их. В пандемическом 2020 году меры господдержки МСП приобрели особую значимость, и наделение ФНС новыми компетенциями выглядит логично, поскольку она во многих случаях является фактическим распределителем госпомощи, считает Павел Баранов.

ФНС как оператор больших данных в России

Налоговая служба планирует создать цифровую платформу для передачи административных данных в другие заинтересованные госорганы, следует из ее плана деятельности в 2021 году. К административным данным, например, относятся данные онлайн-касс о продажах продуктов, собираемые ФНС. РБК уже сообщал, что Росстат планирует в 2021 году внедрение нового метода расчета инфляции — на основе первичных данных транзакций, передаваемых налоговиками.

Новая система контроля за уплатой налогов

Российскую налоговую систему в ближайшие три-четыре года ждет революция. Такой вывод можно сделать на основе анализа изменений в цифровых взаимоотношениях ведомства с бизнесом. Федеральная налоговая служба (ФНС) последовательно идет по пути отказа от интерпретаций Налогового кодекса (НК) к полной стандартизации налогового учета. Итогом станет то, что не компании будут самостоятельно исчислять налоги, а налоговая служба, получив всю полноту данных, будет выставлять уведомление об уплате налогоплательщику. Что ждет бизнес и как заранее подготовиться к изменениям, разбираемся с заместителем директора продукта T1 EasyTax Лидией Черновой и методологом продукта Майей Воробьевой.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

Что нового ждет систему налогового мониторинга?

Законодательные новеллы 2020–2021 годов подводят правовую основу для дальнейшей эволюции налогового мониторинга. При этом меняется и способ цифрового взаимодействия. В начале ноября ФНС объявила о том, что с 2023 года начнется постепенный переход к прямому контакту налоговиков с юрлицами.

Сейчас налоговый мониторинг, в соответствии с Налоговым кодексом, может осуществляться тремя способами, напоминает заместитель директора продукта T1 EasyTax Лидия Чернова. Первый вариант: инспектору ФНС может быть открыт непосредственный доступ к учетной ИТ-системе предприятия, к необходимой отчетности и документам для осуществления контроля. Второй вариант — это витрина данных, тот же самый функционал с доступом к отчетности, только не внутри учетной системы, а во внешней среде и где инспектор может все проанализировать и проверить. Третий вариант — электронный документооборот, подразумевающий, что соответствующие файлы оперативно отправляются по телекоммуникационному каналу (ТКС) через операторов ЭДО в адрес ФНС.

Но на текущий момент фактически возможны только два сценария: от общения посредством ТКС налоговая служба отказалась в конце прошлого года, когда было сделано заявление, что этот способ будет работать только до 2024 года. Официальные причины отказа — существенные финансовые и временные затраты, снижение безопасности передачи информации и скорости обмена данными.

Бизнес, который мыслит более чем годовыми стратегиями, оказался на развилке: открывать прямой доступ в учетную систему или на витрину данных. Пока размышляли и выбирали ИТ-решение, изменилась парадигма.

Фото: Игорь Харсеев, Коммерсантъ

Фото: Игорь Харсеев, Коммерсантъ

Во-вторых, передавать по защищенным каналам связи они будут не привычную налоговую отчетность. Если сейчас российские компании сдают декларации и пакет регистров, подтверждающих данные деклараций, то вскоре они обязаны будут предоставлять стандартные файлы налогового аудита (SAF-T). Их формат еще только разрабатывается ведомством. По сути, это срез учетной системы в отношении какого-то конкретного налога, содержащий полную аналитику по всем операциям, событиям, проводкам, документам. Огромный массив данных, не сгруппированных в декларацию, а представляющих собой слепок с учетной системы, будет отправляться в адрес ФНС.

Этот метод налогового администрирования также используется при налогообложении самозанятых: онлайн-сервисы по контролю за поступлением выручки каждого участника системы позволяют автоматически рассчитать налоги и контролировать сроки их оплаты.

Эти методы используются и в других странах, например в Норвегии, Казахстане, Польше, но точечно. Например, в Норвегии SAF-T-файлы используются в целях налога на прибыль, в Польше — НДФЛ. Те скорости и те масштабы, которые предлагает наша ФНС, можно назвать беспрецедентными, считает Майя Воробьева.

Что сделать, чтобы подготовиться?

Во-первых, серьезным образом модернизировать существующие ИТ-системы компании, уверена Лидия Чернова. Это касается как учетных систем предприятия, так и биллингового ПО для расчетов с клиентами и электронных архивов. Их однозначно придется перестраивать, после того как ФНС выдаст требования к стандартным файлам налогового аудита. Сейчас предполагаемый объем данных в полном объеме не формируется ни в одной из учетных систем.

Фото: Сафрон Голиков, Коммерсантъ

Фото: Сафрон Голиков, Коммерсантъ

Во-вторых, автоматизировать систему внутреннего контроля, так как данный механизм становиться основным критерием доверия получаемой ФНС информации. Проверять работоспособность и эффективность системы будет само ведомство.

В-третьих, неизбежны кадровые изменения. Функционал традиционной бухгалтерии по отражению фактически совершенных операций будет смещаться в сторону рискориентированного анализа операций до их фактического осуществления.

В любом случае, уверена Лидия Чернова, нужно быть готовым к революционным изменениям в части налогового администрирования — функция ФНС по контролю за правильностью исчисления и своевременностью уплаты налогов будет заменена на контроль за правильностью отражения операций в целях налогообложения и своевременностью уплаты налогов. При этом функцию исчисления налогов и сборов налоговые органы возьмут на себя, и она будет полностью автоматизирована. Ждать, по-видимому, недолго.

Преимущества решения T1 EasyTax:

• Комплексное решение

Т1 EasyTax — это решение под ключ для клиента

• Импортонезависимость

Продукт является разработкой российской компании

• Размещение

Возможность размещения продукта: cloud и on-premise

• Универсальность

Может взаимодействовать с любой учетной системой: SAP, 1С и другими.

• Актуальность

Полное соответствие актуальным требованиям ФНС РФ

• Удобство

Возможность настроить интерфейсы и ИТ составляющую под каждого клиента

• Техническая поддержка

Осуществление технической поддержки на всех этапах работы продукта

• Методологическое сопровождение

Опытная команда методологов, работающая с ФНС и в области налогового мониторинга с 2016 года, сопровождает весь процесс внедрения.

Читайте также: