Адвокат налоги и обязательные платежи 2019

Обновлено: 13.05.2024

Кодекс Республики Казахстан от 25 декабря 2017 года № 120-VI ЗРК «О налогах и других обязательных платежах в бюджет (Налоговый кодекс) устанавливает основополагающие принципы налогообложения, регулирует властные отношения по установлению, введению, изменению, отмене, порядку исчисления и уплаты налогов и других обязательных платежей в бюджет, а также отношения, связанные с исполнением налогового обязательства.

В связи с принятием нового Налогового кодекса следует обратить внимание на порядок введения его в действие.

Согласно статье 1 Закона № 121-VI ЗРК Налоговый кодекс вводится в действие с 1 января 2018 года, за исключением норм Налогового кодекса, указанных в приведенной статье.

Следует отметить, что пунктом 1 статьи 33 Закона № 121-VI ЗРК установлено, приостановить до 1 января 2020 года действие заголовков статей 316 – 366 оглавления Налогового кодекса (это разделы 8, 9 по индивидуальному подоходному налогу), и установив, что в период приостановления данные заголовки действуют в редакции, указанной в данном пункте 1.

Пунктом 2 статьи 33 Закона № 121-VI ЗРК установлено, приостановить до 1 января 2020 года действие разделов 8 и 9 Налогового кодекса, установив, что в период приостановления данные разделы действуют в редакции, указанной в названном пункте 2.

Из смысла и содержания норм статьи 33 Закона № 121-VI ЗРК следует, что исчисление и оплата индивидуального подоходного налогов адвокатом (лицом, занимающимся частной практикой) до 1 января 2020 года (то есть в настоящее время) будет производиться в следующем порядке:

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ (далее — ИПН) (разделы 8 ,9 НК) = 10 % от дохода адвоката, полученного за месяц, по итогам каждого месяца (статья 365 НК).

При этом доходом адвоката являются все виды доходов, полученных от осуществления адвокатской деятельности, а также полученные суммы возмещения расходов, связанных с защитой и представительством (статья 336 НК).

Сумма исчисленного адвокатом ИПН подлежит уплате ежемесячно не позднее 5 числа,следующего за месяцем, по доходам которого исчислен налог (часть 3 статьи 365 НК).

Для информации:из норм статьи 192 НК (с учетом метода начисления) следует, что адвокат должен учитывать свой доход по факту оказания им юридической помощи лицу, обратившемуся за этой помощью, а не со дня получения или выплаты денег или их эквивалентов (например, по факту выполнения поручения по защите прав и интересов в суде и т.п.).

Порядок исчисления и уплаты социального налога регулируется Разделом 12 НК.

СОЦИАЛЬНЫЙ НАЛОГ (раздел 12 НК) = 2 МРП минус сумма социальных отчислений.

Объектом обложения социальным налогом для адвокатов (лиц, занимающихся частной практикой) является численность работников, включая самих плательщиков, т.е. адвокатов (статья 484 НК).

Порядок исчисления социального налога для адвокатов устанавливается частью 2 статьи 486 НК.

Адвокаты исчисляют социальный налог в 2-кратном размере месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на дату уплаты (2 525 х 2 = 5 050 тенге), за себя и 1-кратном размере месячного расчетного показателя за каждого работника (часть 2 статьи 485 НК).

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога,подлежащая уплате в бюджет, считается равной нулю (часть 3 статьи 486 НК).

Адвокат не оплачивает социальный налог, если не получал в отчетном налоговом периоде доход (часть 2 статьи 485 НК).

При этом налоговым периодом для исчисления социального налога является календарный месяц(часть 1 статьи 488 НК).

Уплата социального налога производится не позднее 25 числа месяца, следующего за налоговым периодом, по месту нахождения налогоплательщика (часть 1 статьи 487).

Помимо налогов адвокат обязан исчислять и оплачивать следующие обязательные платежи.

Объектом исчисления социальных отчислений для адвокатов являются:

При этом ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать семикратный минимальный размер заработной платы(7 х 42 500 тенге = 297 500 тенге),установленный на соответствующий финансовый год законом о республиканском бюджете (3,5 % = 10 413 тенге).

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы(42 500 тенге), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются,перечисляются исходя из минимального размера заработной платы (3,5 % = 1 488 тенге) .

При исчислении социальных отчислений суммы, исчисленные в тиынах, округляются до 1 тенге (пункт 7 Правил).

Примеры:

10 412,5 тенге = 10 413 тенге

1 487,5 тенге = 1 488 тенге.

Согласно пункту 13 Правил, Государственная корпорация осуществляет возврат социальных отчислений плательщику по участнику системы обязательного социального страхования:

1) не имеющему ИИН, и (или) в реквизитах которого допущены ошибки;

3) за которого сумма социальных отчислений уплачена от объекта исчисления социальных отчислений, превышающая семикратный размер минимальной заработной платы, установленной законом о республиканском бюджете на соответствующий финансовый год, от одного плательщика.

2) ОБЯЗАТЕЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ (далее — ОПВ) в свою пользу,подлежащие уплате адвокатом в единый накопительный пенсионный фонд (ЕНПФ) устанавливаются в размере 10 процентов от получаемого дохода, но не менее 10 процентов от минимального размера заработной платы (10 % от 42 500 тенге составляет 4 250 тенге) и не выше 10 процентов 50-кратного минимального размера заработной платы ( 10 % от 2 125 000 тенге составляет 212 500 тенге) , установленного на соответствующий финансовый год законом о республиканском бюджете.

Получаемым доходом является доход, определяемый самостоятельно адвокатом, для исчисления обязательных пенсионных взносов в единый накопительный пенсионный фонд в свою пользу.

Пункт 5 Правил и сроков исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд и взысканий по ним, утвержденных Постановлением Правительства РК от 18 октября 2013 года № 1116 (в редакции от 27.12.2016) устанавливает, что получаемым доходом для адвокатов для целей исчисления обязательных пенсионных взносов является сумма, определяемая ими самостоятельно в пределах размеров,установленных пунктом4 статьи 25 Закона, но не более дохода, определяемого для целей налогообложения в соответствии с Налоговым кодексом.

СДАЧА ДЕКЛАРАЦИЙ

По индивидуальному подоходному налогу (форма 240.00).

Декларация по индивидуальному подоходному налогу представляется в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом (статьи 363, 364 Налогового кодекса РК). Это — ежегодная декларации, т.е. по результатам года.

По социальному налогу (форма 200.00)

Декларация по индивидуальному подоходному налогу и социальному налогу представляется плательщиками в налоговые органы по месту нахождения ежеквартально не позднее 15 числа второго месяца, следующего за отчетным периодом(часть 1 статьи 489 НК).

По социальным отчислениям

По обязательным пенсионным взносам

Агенты ежеквартально в срок, установленный налоговым законодательством Республики Казахстан,представляют декларацию по индивидуальному подоходному налогу и социальному налогу (форма 200.00), в которой отражают сведения по исчисленным, удержанным (начисленным) суммам обязательных пенсионных взносов,обязательных профессиональных пенсионных взносов, если иное не установлено законодательством Республики Казахстан. Форма декларации и порядок ее составления устанавливаются уполномоченным органом (статья 29 Закона РК «О пенсионном обеспечении в Республике Казахстан).

ДЛЯ ИНФОРМАЦИИ

1)минимальный размер заработной платы – 42500 тенге;

2) минимальный размер государственной базовой пенсионной выплаты – 16 037 тенге;

3) минимальный размер пенсии – 36 108 тенге;

4)месячный расчетный показатель для исчисления пособий и иных социальных выплат,а также применения штрафных санкций, налогов и других платежей в соответствии с законодательством Республики Казахстан – 2525 тенге;

5)величину прожиточного минимума для исчисления размеров базовых социальных выплат – 29 698 тенге.

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

1) НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (далее — НДС)

Адвокат, как лицо, занимающиеся частной практикой, является плательщиком НДС (статья 367 НК) в случаях, установленных Разделом 10 Налогового кодекса РК.

2) ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ

Сауле Акатова, адвокат Коллегии адвокатов города Астаны.

Кодекс Республики Казахстанот 25 декабря 2017 года № 120-VI ЗРК «О налогах и других обязательных платежах в бюджет (Налоговый кодекс) устанавливает основополагающие принципы налогообложения, регулирует властные отношения по установлению, введению, изменению, отмене, порядку исчисления и уплаты налогов и других обязательных платежей в бюджет, а также отношения, связанные с исполнением налогового обязательства

В связи с принятием нового Налогового кодекса следует обратить внимание на порядок введения его в действие.

Согласно статье 1 Закона № 121-VI ЗРК Налоговый кодекс вводится в действие с 1 января 2018 года, за исключением норм Налогового кодекса, указанных в приведенной статье.

Следует отметить, что пунктом 1 статьи 33 Закона № 121-VI ЗРК установлено, приостановить до 1 января 2020 года действие заголовков статей 316 - 366 оглавления Налогового кодекса (это разделы 8, 9 по индивидуальному подоходному налогу), и установив, что в период приостановления данные заголовки действуют в редакции, указанной в данном пункте 1.

Пунктом 2 статьи 33 Закона № 121-VI ЗРК установлено, приостановить до 1 января 2020 года действие разделов 8 и 9 Налогового кодекса, установив, что в период приостановления данные разделы действуют в редакции, указанной в названном пункте 2.

Из смысла и содержания норм статьи 33 Закона № 121-VI ЗРК следует, что исчисление и оплата индивидуального подоходного налогов адвокатом (лицом, занимающимся частной практикой) до 1 января 2020 года (то есть в настоящее время) будет производиться в следующем порядке:

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ (далее - ИПН) ( разделы 8, 9 НК) = 10 % от дохода адвоката, полученного за месяц, по итогам каждого месяца ( статья 365 НК).

При этом доходом адвоката являются все виды доходов, полученных от осуществления адвокатской деятельности, а также полученные суммы возмещения расходов, связанных с защитой и представительством ( статья 336 НК).

Сумма исчисленного адвокатом ИПН подлежит уплате ежемесячно не позднее 5 числа, следующего за месяцем, по доходам которого исчислен налог ( часть 3 статьи 365 НК).

Для информации : из норм статьи 192 НК (с учетом метода начисления) следует, что адвокат должен учитывать свой доход по факту оказания им юридической помощи лицу, обратившемуся за этой помощью, а не со дня получения или выплаты денег или их эквивалентов (например, по факту выполнения поручения по защите прав и интересов в суде и т.п.).

Порядок исчисления и уплаты социального налога регулируется Разделом 12 НК.

СОЦИАЛЬНЫЙ НАЛОГ (раздел 12 НК) = 2 МРП минус сумма социальных отчислений.

Объектом обложения социальным налогом для адвокатов (лиц, занимающихся частной практикой) является численность работников, включая самих плательщиков, т.е. адвокатов ( статья 484 НК).

Порядок исчисления социального налога для адвокатов устанавливается частью 2 статьи 486 НК.

Адвокаты исчисляют социальный налог в 2-кратном размере месячного расчетного показателя , установленного законом о республиканском бюджете и действующего на дату уплаты (2 525 х 2 = 5 050 тенге), за себя и 1-кратном размере месячного расчетного показателя за каждого работника ( часть 2 статьи 485 НК).

При превышении суммы исчисленных социальных отчислений в Государственный фонд социального страхования над суммой исчисленного социального налога или равенстве их сумм сумма социального налога, подлежащая уплате в бюджет, считается равной нулю ( часть 3 статьи 486 НК).

Адвокат не оплачивает социальный налог, если не получал в отчетном налоговом периоде доход ( часть 2 статьи 485 НК).

При этом налоговым периодом для исчисления социального налога является календарный месяц ( часть 1 статьи 488 НК).

Уплата социального налога производится не позднее 25 числа месяца, следующего за налоговым периодом, по месту нахождения налогоплательщика (часть 1 статьи 487).

Помимо налогов адвокат обязан исчислять и оплачивать следующие обязательные платежи.

Объектом исчисления социальных отчислений для адвокатов являются:

При этом е жемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать семикратный минимальный размер заработной платы (7 х 42 500 тенге = 297 500 тенге),установленный на соответствующий финансовый год законом о республиканском бюджете (3,5 % = 10 413 тенге).

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы (42 500 тенге), установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы (3,5 % = 1 488 тенге).

При исчислении социальных отчислений суммы, исчисленные в тиынах, округляются до 1 тенге (пункт 7 Правил)

10 412,5 тенге = 10 413 тенге

1 487,5 тенге = 1 488 тенге.

Согласно пункту 13 Правил, Государственная корпорация осуществляет возврат социальных отчислений плательщику по участнику системы обязательного социального страхования:

1) не имеющему ИИН, и (или) в реквизитах которого допущены ошибки;

3) за которого сумма социальных отчислений уплачена от объекта исчисления социальных отчислений, превышающая семикратного размер минимальной заработной платы, установленной законом о республиканском бюджете на соответствующий финансовый год, от одного плательщика.

2) ОБЯЗАТЕЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ (далее - ОПВ) в свою пользу, подлежащие уплате адвокатом в единый накопительный пенсионный фонд (ЕНПФ) устанавливаются в размере 10 процентов от получаемого дохода, но не менее 10 процентов от минимального размера заработной платы(10 % от 42 500 тенге составляет 4 250 тенге) и не выше 10 процентов 50-кратного минимального размера заработной платы (10 % от 2 125 000 тенге составляет 212 500 тенге), установленного на соответствующий финансовый год законом о республиканском бюджете.

Получаемым доходом является доход,определяемый самостоятельно адвокатом, для исчисления обязательных пенсионных взносов в единый накопительный пенсионный фонд в свою пользу.

Пункт 5 Правил и сроков исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд и взысканий по ним, утвержденных Постановлением Правительства РК от 18 октября 2013 года № 1116 (в редакции от 27.12.2016) устанавливает, что получаемым доходом для адвокатов для целей исчисления обязательных пенсионных взносов является сумма, определяемая ими самостоятельно в пределах размеров, установленных пунктом 4 статьи 25 Закона, но не более дохода, определяемого для целей налогообложения в соответствии с Налоговым кодексом.

СДАЧА ДЕКЛАРАЦИЙ

По индивидуальному подоходному налогу ( форма 240.00 ).

Декларация по индивидуальному подоходному налогу представляется в налоговый орган по месту нахождения не позднее 31 марта года, следующего за отчетным налоговым периодом ( статьи 363, 364 Налогового кодекса РК). Это - ежегодная декларации, т.е. по результатам года.

Декларация по индивидуальному подоходному налогу и социальному налогу представляется плательщиками в налоговые органы по месту нахождения ежеквартально не позднее 15 числа второго месяца, следующего за отчетным периодом ( часть 1 статьи 489 НК).

По социальным отчислениям

По обязательным пенсионным взносам

Агенты ежеквартальнов срок, установленный налоговым законодательством Республики Казахстан, представляют декларацию по индивидуальному подоходному налогу и социальному налогу (форма 200.00), в которой отражают сведения по исчисленным, удержанным (начисленным) суммам обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов, если иное не установлено законодательством Республики Казахстан. Форма декларации и порядок ее составления устанавливаются уполномоченным органом ( статья 29 Закона РК «О пенсионном обеспечении в Республике Казахстан).

ДЛЯ ИНФОРМАЦИИ

1) минимальный размер заработной платы - 42 500 тенге;

2) минимальный размер государственной базовой пенсионной выплаты - 16 037 тенге;

3) минимальный размер пенсии - 36 108 тенге;

4) месячный расчетный показатель для исчисления пособий и иных социальных выплат, а также применения штрафных санкций, налогов и других платежей в соответствии с законодательством Республики Казахстан - 2 525 тенге;

5) величину прожиточного минимума для исчисления размеров базовых социальных выплат - 29 698 тенге.

ДОПОЛНИТЕЛЬНАЯ ИНФОРМАЦИЯ

1)НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ (далее - НДС)

Адвокат, как лицо, занимающиеся частной практикой, является плательщиком НДС ( статья 367 НК) в случаях, установленных Разделом 10 Налогового кодекса РК.

2) ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ МЕДИЦИНСКОЕ

СТРАХОВАНИЕ

27 апреля Комиссия Совета АП Санкт-Петербурга по вопросам деятельности адвокатских кабинетов опубликовала дополнительные разъяснения об уплате налогов за 2020 г. адвокатами, учредившими адвокатские кабинеты. Необходимость разъяснений вызвана сохранением в России режима нерабочих дней в связи с угрозой распространения коронавируса.

Налоги можно уплатить позднее

Прежде всего Комиссия отметила, что уплата налогов с 2020 г. производится адвокатами, учредившими адвокатский кабинет, поквартально – не позднее 25 числа месяца, следующего за окончанием квартала (п. 8 ст. 227 НК РФ). При этом согласно п. 7 ст. 6.1 Налогового кодекса если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ или актом президента выходным, нерабочим праздничным или нерабочим днем, то днем окончания срока считается ближайший следующий за ним рабочий день. Добавим, что данная редакция вступила в силу с 1 апреля 2020 г., ранее в НК РФ о нерабочих днях не говорилось.

На момент опубликования разъяснений Комиссии Совета АП Санкт-Петербурга нерабочими указом президента были объявлены дни со 2 по 30 апреля 2020 г. При этом комиссия обратила внимание на возможность продления периода нерабочих дней, что с учетом п. 7 ст. 6.1 НК отодвигает срок уплаты налога. Отметим, что 28 апреля Президент РФ объявил нерабочими дни с 6 по 8 мая включительно, предполагается, что первым рабочим днем станет 12 мая.

Как указано в разъяснениях, Комиссия Совета АП Санкт-Петербурга по вопросам деятельности адвокатских кабинетов направила обращение в ФПА РФ о содействии Правительства РФ в принятии мер поддержки адвокатского сообщества, которое ведет конституционно значимую деятельность в сложных условиях, связанных в том числе с объективным уменьшением доходов адвокатов. По мнению комиссии, для адвокатов следует продлить сроки, установленные законодательством для уплаты налогов (авансовых платежей), на 6 месяцев так, как это было сделано для других участников экономической деятельности, пострадавших от пандемии.

Адвокатам необходима отсрочка по налогам

Председатель комиссии обратила внимание на то, что Правительство РФ принимает меры по поддержке граждан и субъектов экономической деятельности, пострадавших от утраты дохода. Данные меры распространяются практически на все категории граждан и бизнеса: на ИП, организации малого и среднего бизнеса, на безработных, а также на работающих по трудовому договору граждан, которые в нерабочие дни (до 12 мая 2020 г.) получают заработную плату, указала она.

По ее словам, для решения этого вопроса 14 апреля 2020 г. Комиссия Совета АП СПб по вопросам деятельности адвокатских кабинетов направила обращение в ФПА РФ, к которому приложила проект обращения в правительство и сравнительную таблицу уплаты налогов для адвокатов и ИП, которые всегда уплачивали налоги практически в одинаковом порядке и в одинаковые сроки.

ФПА добивается льгот для адвокатов

Президент ФПА сообщил, что решение по этому вопросу правительство еще не приняло, проводятся консультации, в ходе которых Федеральной палате адвокатов РФ было поручено подсчитать потенциальные расходы, которые понесет федеральный бюджет в случае предоставления адвокатам льгот, предусматриваемых для малого и среднего бизнеса. При этом, по словам Юрия Пилипенко, правительство поручило Минфину и Минэкономразвития дополнительно проработать вопрос предоставления льгот адвокатам, Президент ФПА подчеркнул, что адвокатским палатам субъектов РФ важно продолжить работу, направленную на предоставление льгот адвокатам на региональном уровне, включая льготы по арендным платежам.

Доход снижается, риск заразиться возрастает, а обязанность платить налоги остается

Она напомнила, что взносы в ПФР с суммы дохода адвоката за 2019 г., превышающей 300 тыс. руб. за год, должны быть уплачены в срок до 1 июля 2020 г. С учетом общей неплатежеспособности доверителей и задержек оплаты юридических услуг очевидно, что многие адвокаты не смогут уплатить эти суммы в бюджет, что, в свою очередь, будет означать начисление пени за каждый день просрочки, пояснила эксперт.

Вот и пришел наш час, коллеги, для того, чтобы не только задуматься, но и уже начать самостоятельно рассчитывать и уплачивать авансовый платеж по налогу на доходы физических лиц за 2020 год, в виду отмены декларации 4-НДФЛ и изменений в НК РФ:

Индивидуальные предприниматели (по суммам доходов от осуществления предпринимательской деятельности), нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой (тоже по суммам доходов от такой деятельности) обязаны были представлять в налоговый орган декларацию по форме 4-НДФЛ с указанием суммы предполагаемого дохода от такой деятельности.

С 1 января 2020 года обязанность по представлению такой декларации отменена. Вместо этого названные налогоплательщики должны будут по итогам первого квартала, полугодия, девяти месяцев исчислять сумму авансовых платежей, исходя из ставки налога, фактически полученных доходов, профессиональных и стандартных налоговых вычетов, а также с учетом ранее исчисленных сумм авансовых платежей.

Теперь налогоплательщики должны самостоятельно рассчитать сумму к уплате по завершении каждого отчетного периода (квартал, полугодие, 9 месяцев). Денежные средства должны перечисляться в бюджет не позднее 25 числа следующего месяца за отчетным периодом, иначе за несвоевременное перечисление авансов инспекция вправе взыскать пени.

По итогам налогового периода вышеуказанные лица по-прежнему не позднее 30 апреля следующего года должны будут представить декларацию по форме 3-НДФЛ, и в срок, не позднее 15 июля года, следующего за истекшим налоговым периодом, обязаны уплатить сумму налога, рассчитанную за налоговый период по сведениям этой декларации, с учетом уже внесенных авансовых платежей.

В данной публикации я постараюсь подробно осветить этот насущный вопрос.

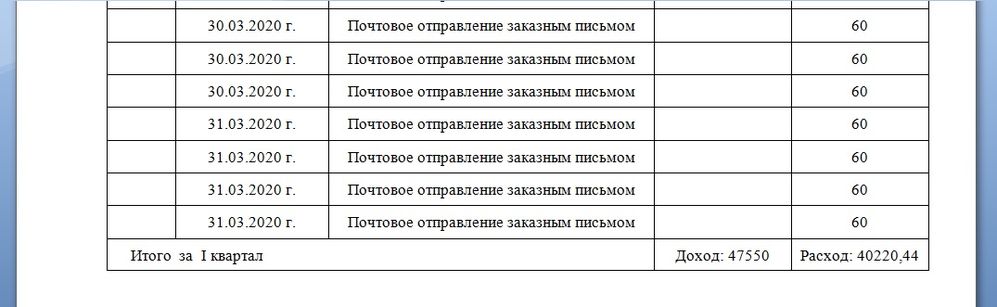

У меня, в книге учета дохода и расхода адвоката, эти колонки выглядят следующим образом:

Разница между доходом и расходом будет нашей налоговой базой для исчисления суммы авансового платежа. У меня она составляет 7329,56 рублей. Это будет налоговая база с учетом профессионального налогового вычета. Если у кого-то имеются еще стандартные вычеты, то рекомендую иметь их ввиду при расчете, для уменьшения суммы уплачиваемого авансового платежа по НДФЛ.

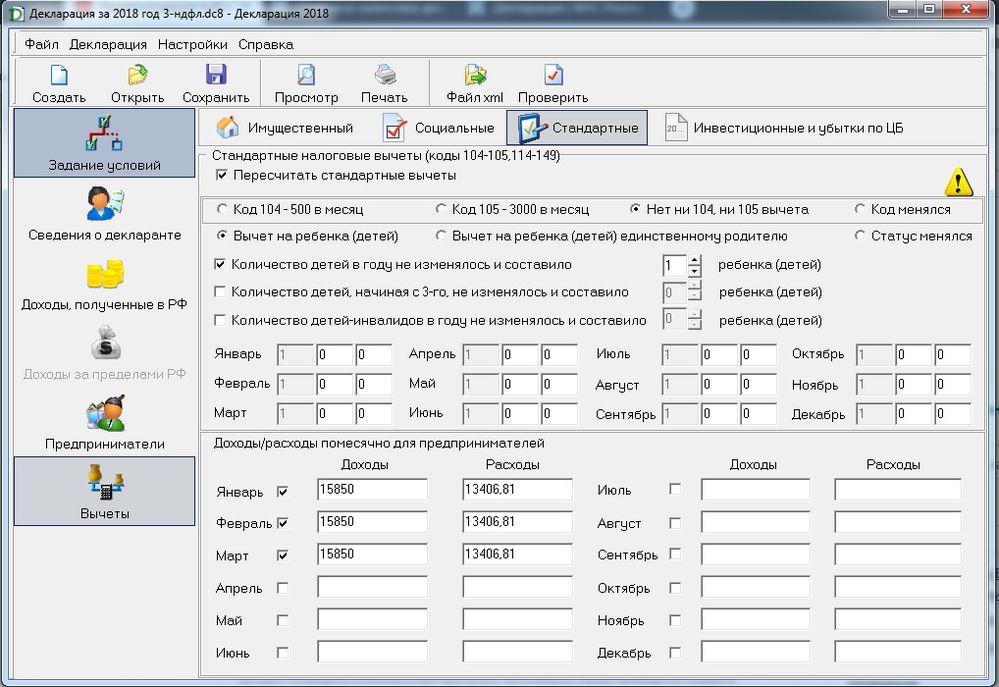

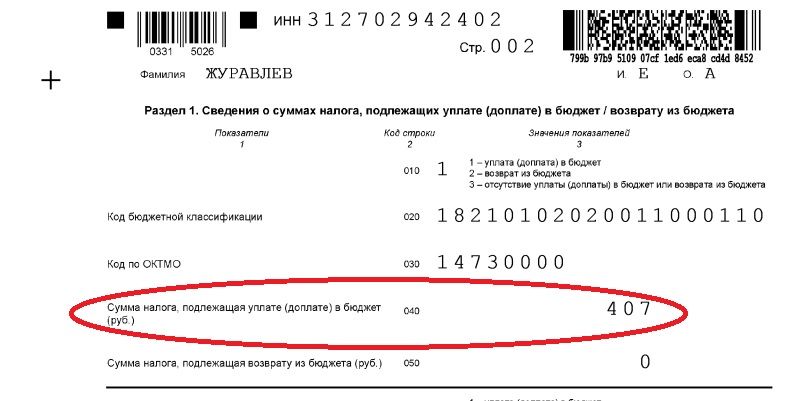

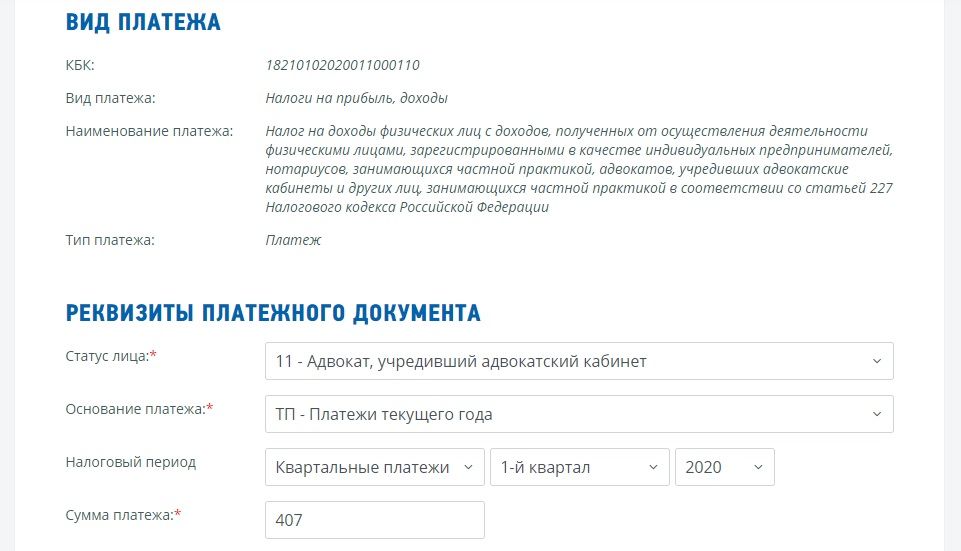

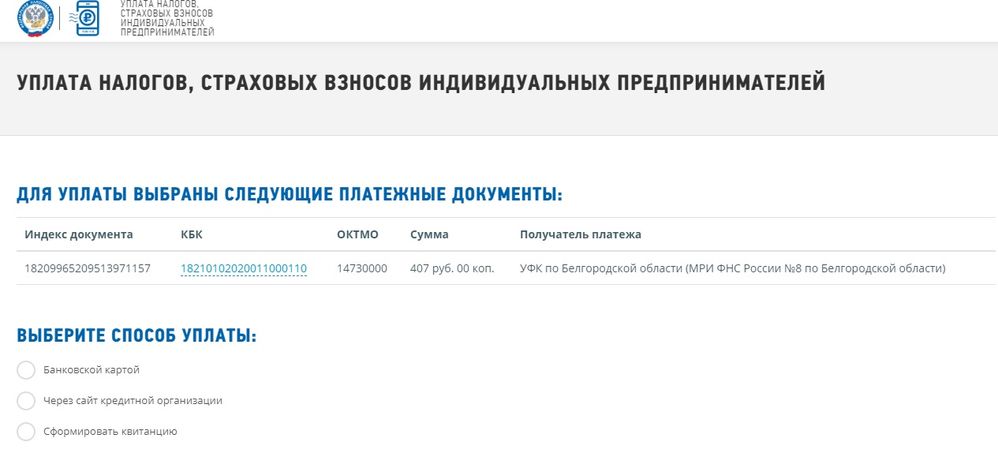

Лично я имею право на получение стандартного вычета, предусмотренного п.п. 4 ч.1 ст. 218 НК РФ, в сумме 1400 рублей за каждый месяц на первого ребенка. Итого, налоговая база для исчисления авансового платежа составит (7329,56 рублей — 1400 рублей — 1400 рублей — 1400 рублей) 3129,56 рублей, а сам авансовый платеж за I квартал 2020 года у меня получается в размере 406 рублей 84 копейки, которая округляется до 407 рублей.

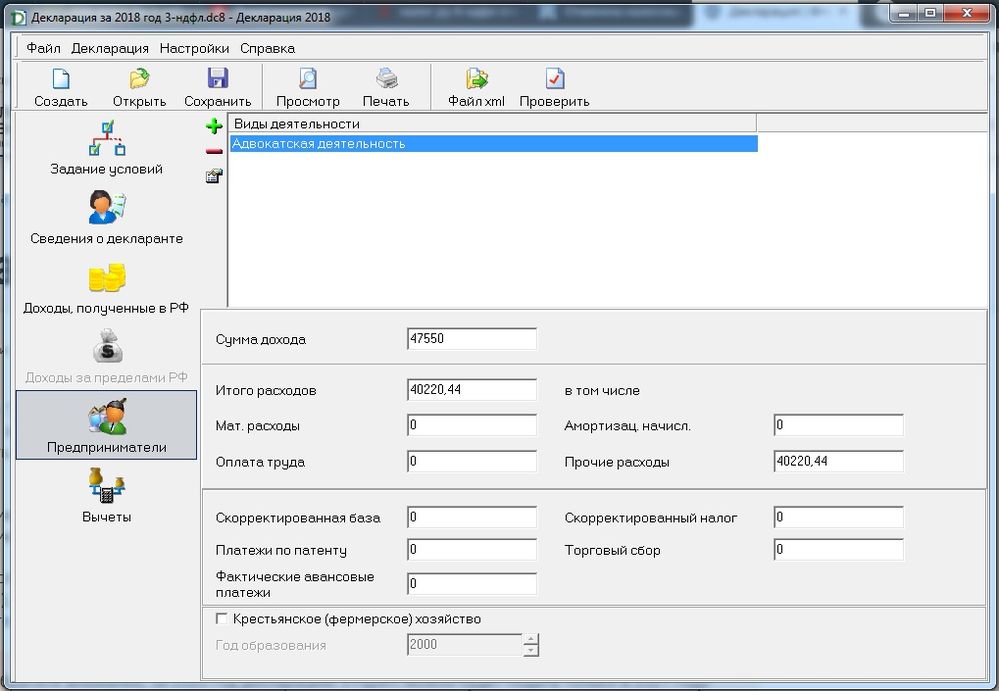

Вот как у меня в ней выглядит заполненная страница сумм доходов и расходов:

А так выглядит заполненная страница программы стандартного налогового вычета на 1-го ребенка:

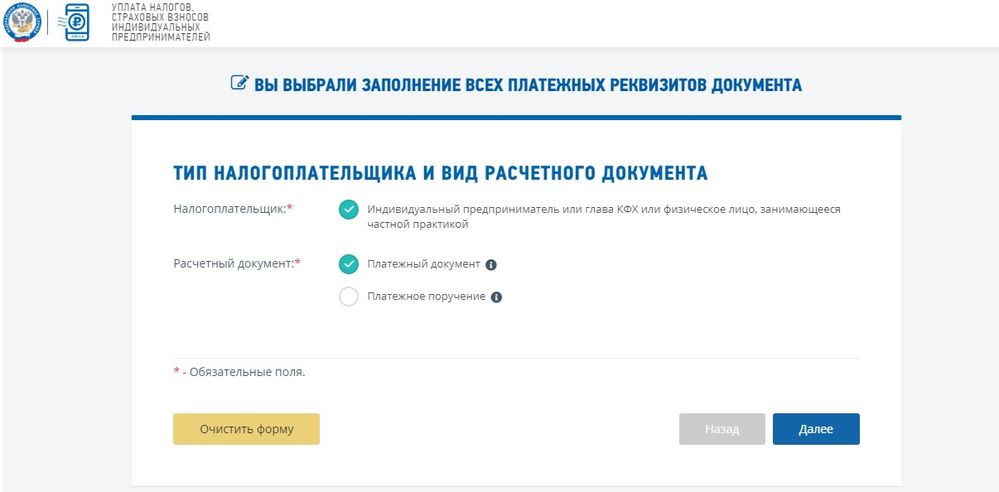

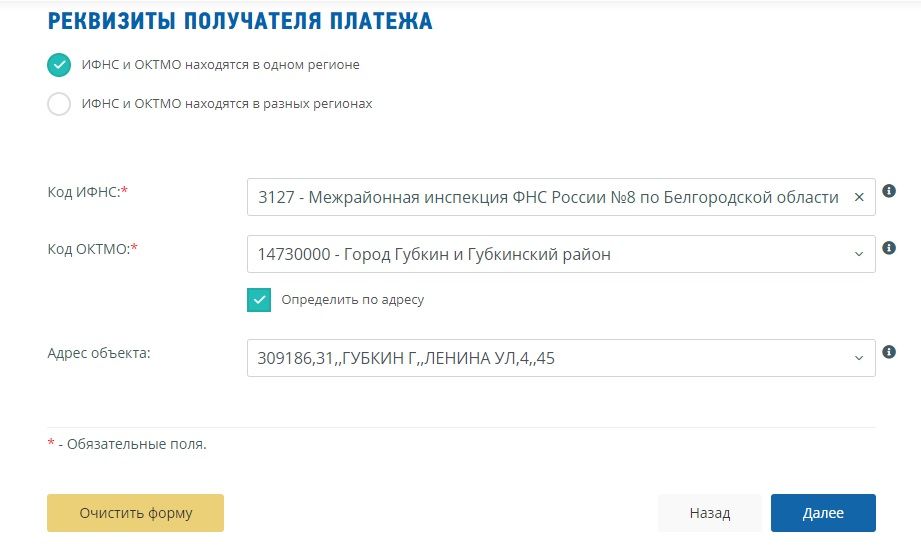

КБК и все остальное у нас там должно выглядеть так:

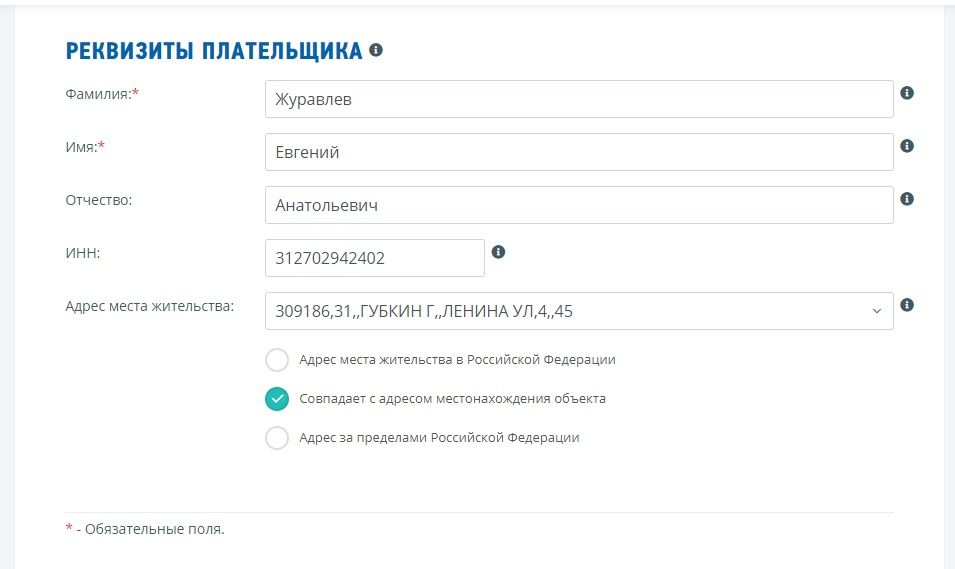

Далее следуют данные плательщика:

Ну, а дальше можно уплатить авансовый платеж по налогу на доходы физических лиц за I квартал 2020 года любым доступным способом.

Я люблю оплачивать с помощью приложения Сбербанк-Онлайн на телефоне, с помощью QR-кода на сформированной квитанции.

Сформированная и оплаченная квитанции прикреплены мной к данной публикации и доступны тем, у кого есть PRO-аккаунт. Вот так можно, не выходя из дома, в период пандемии COVID-19 и введенных в связи с этим ограничений, спокойно уплатить авансовый платеж.

Спасибо за внимание и желаю всем крепкого здоровья!

Адвокат АП Белгородской области

Журавлев Евгений Анатольевич.

Документы

Вы можете получить доступ к документам оформив подписку на PRO-аккаунт или приобрести индивидуальный доступ к нужному документу. Документы, к которым можно приобрести индивидуальный доступ помечены знаком " "

Читайте также: