3 какой размер штрафа возлагается на яндекс при наличии в его действиях вины

Обновлено: 07.07.2024

За совершенные налоговые правонарушения учреждение спорта может быть привлечено к ответственности в виде штрафа. Штраф устанавливается в твердой или дифференцированной форме. Между тем Налоговым кодексом предусмотрен механизм снижения налоговых санкций. О том, как работает данный механизм, мы расскажем далее.

Виды правонарушений и мера ответственности за них

За совершение налоговых правонарушений предусмотрены санкции, которые являются мерой ответственности за эти деяния. Санкции устанавливаются и применяются в виде штрафов, размеры которых определены положениями гл. 16 и 18 НК РФ.

Виды налоговых правонарушений, актуальные для учреждений спорта, представлены в таблице.

Вид правонарушения

Мера ответственности

Статья 116 НК РФ

Нарушение срока постановки на налоговый учет (п. 1)

Штраф в размере 10 000 руб.

Осуществление деятельности без постановки на налоговый учет (п. 2)

Штраф в размере 10 % от доходов, полученных в результате такой деятельности, но не менее 40 000 руб.

Статья 119 НК РФ

Непредставление в установленный срок в ИФНС налоговой отчетности

Штраф в размере 5 % не уплаченной в установленный срок суммы налогового платежа, подлежащего уплате (доплате) на основании этой отчетности, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб.

Статья 119.1 НК РФ

Нарушение установленного способа представления налоговой отчетности (например, подача отчетности на бумаге при обязательной электронной форме)

Штраф в размере 200 руб.

Статья 120 НК РФ

Грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода (п. 1)

Штраф в размере 10 000 руб.

Деяния, указанные в п. 1, совершенные в течение более одного налогового периода (п. 2)

Штраф в размере 30 000 руб.

Деяния, указанные в п. 1, повлекшие занижение налоговой базы (базы для исчисления страховых взносов) (п. 3)

Штраф в размере 20 % от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб.

Статья 122 НК РФ

Неуплата или неполная уплата сумм налоговых платежей в результате занижения налоговой базы, иного неправильного исчисления налогового платежа или других неправомерных действий (бездействия) (п. 1)

Штраф в размере 20 % от неуплаченной суммы налогового платежа

Деяния, указанные в п. 1, совершенные умышленно (п. 3)

Штраф в размере 40 % от неуплаченной суммы налогового платежа

Статья 123 НК РФ

Неправомерное неудержание и/или неперечисление (неполное удержание и/или перечисление) в установленный срок сумм налога, подлежащего удержанию и перечислению налоговым агентом

Штраф в размере 20 % от суммы, подлежащей удержанию и (или) перечислению

Примечание. При соблюдении условий, установленных п. 2 ст. 123 НК РФ, налоговый агент освобождается от указанного штрафа

Статья 126 НК РФ

Непредставление в установленный срок в ИФНС документов и (или) иных сведений, предусмотренных налоговым законодательством, если такое деяние не содержит признаков налогового правонарушения, предусмотренного ст. 119 НК РФ (п. 1)

Штраф в размере 200 руб. за каждый непредставленный документ

Непредставление налоговым агентом в установленный срок расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, в ИФНС по месту учета (п. 1.2)

Штраф в размере 1 000 руб. за каждый полный или неполный месяц со дня, установленного для представления расчета

Непредставление в установленный срок в ИФНС сведений о налогоплательщике (плательщике страховых взносов), отказ лица представить имеющиеся у него документы, предусмотренные НК РФ, со сведениями о налогоплательщике (плательщике страховых взносов) по запросу ИФНС либо представление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушений законодательства о налогах и сборах, предусмотренных ст. 126.1 НК РФ (п. 2)

Штраф с организации в размере 10 000 руб.

Статья 126.1 НК РФ

Представление налоговым агентом в ИФНС документов, предусмотренных НК РФ, содержащих недостоверные сведения

Штраф в размере 500 руб. за каждый представленный документ, содержащий недостоверные сведения

Примечание. Налоговый агент освобождается от указанного штрафа в случае, если он самостоятельно выявил ошибки и представил в ИФНС уточненные документы до момента, когда налоговый агент узнал об обнаружении ИФНС недостоверности сведений, содержащихся в представленных им документах

Статья 129.1 НК РФ

Штраф в размере 5 000 руб.

Деяния, указанные в п. 1, совершенные повторно в течение календарного года (п. 2)

Штраф в размере 20 000 руб.

умышленно, если лицо, его совершившее, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия);

по неосторожности, если лицо, его совершившее, не осознавало противоправный характер своих действий (бездействия) либо вредный характер последствий, возникших вследствие этих действий (бездействия), хотя должно было и могло это осознавать. Например, к налоговому правонарушению может привести низкая квалификация либо временная нетрудоспособность бухгалтера учреждения (см. Письмо ФНС РФ от 13.07.2017 № ЕД-4-2/13650@).

Окончательный размер штрафа за налоговое правонарушение (как в фиксированном, так и в дифференцированном виде), подлежащего взысканию с учреждения спорта (как с налогоплательщика или налогового агента), может быть снижен, поскольку закон предусматривает возможность применения смягчающих обстоятельств при назначении штрафных санкций.

ФНС считает: наказание должно быть адекватно тяжести содеянного налогового правонарушения, величине и характеру причиненного ущерба, другим определяющим их индивидуализацию существенным обстоятельствам. Поэтому учреждение, привлекаемое к налоговой ответственности, вправе рассчитывать на установление существенных обстоятельств, обусловливающих индивидуализацию наказания, в частности на учет смягчающих ответственность обстоятельств, предусмотренных ст. 112 НК РФ (см. Письмо от 12.05.2020 № БВ-4-7/7751@).

Какие обстоятельства признаются смягчающими?

Перечень обстоятельств, смягчающих ответственность за совершение налогового правонарушения, установлен ст. 112 НК РФ. В их числе (п. 1 названной статьи):

совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения.

Указанный перечень является открытым (что отмечено, например, в Письме ФНС РФ от 12.05.2020 № БВ-4-7/7751@), поскольку к числу обстоятельств, смягчающих ответственность за совершение налогового правонарушения, п. 4 ст. 112 НК РФ отнесены и иные, не указанные в п. 1 данной статьи обстоятельства, которые могут быть признаны таковыми судом или налоговым органом, рассматривающим дело, и учитываться при применении налоговых санкций.

Таким образом, смягчающими могут быть признаны (инспекцией или судом – в силу пп. 3 п. 1 ст. 112 НК РФ) любые обстоятельства. Приведем примеры обстоятельств, которые суды обычно признают смягчающими и уменьшают размер взыскиваемых с налогоплательщика санкций.

Смягчающее обстоятельство

Примеры судебных решений, в которых признаны смягчающие обстоятельства

Отсутствие тяжких последствий для бюджета в результате допущенного правонарушения, добросовестность налогоплательщика в виде надлежащего исполнения налоговых обязательств

Постановление Девятого арбитражного апелляционного суда от 21.01.2021 № 09АП-72672/2020 по делу № А40-84205/2020

Несоразмерность штрафа тяжести совершенного налогоплательщиком правонарушения

Постановление АС ПО от 21.02.2019 № Ф06-43969/2019 по делу № А12-11374/2018

Отсутствие умысла в совершении правонарушения (правонарушение налогоплательщик совершил впервые и по неосторожности)

Постановление АС УО от 14.02.2018 № Ф09-8784/17 по делу № А60-22643/2017;

Признание налогоплательщиком своей вины (он не оспаривает нарушение, а лишь просит о снижении штрафа)

Постановление АС ЗСО от 13.11.2019 № Ф04-4877/2019 по делу № А27-23267/2018

Тяжелое материальное положение налогоплательщика

Постановление АС ЦО от 07.08.2019 № Ф10-3213/2019 по делу № А64-1130/2017;

Постановление АС ПО от 21.02.2019 № Ф06-43969/2019 по делу № А12-11374/2018

Осуществление налогоплательщиком деятельности в социально значимой сфере

Постановление АС ВВО от 09.07.2018 № Ф01-2517/2018 по делу № А43-16446/2016;

Постановление АС СЗО от 18.07.2019 № Ф07-7043/2019 по делу № А56-31168/2017

Приведенные примеры смягчающих обстоятельств, разумеется, не являются панацеей. Поэтому нельзя однозначно утверждать, что они всегда будут признаны таковыми налоговиками или судом. Ведь и налоговики, и арбитры оценивают доказательства, представленные налогоплательщиком, по своему внутреннему убеждению (о чем сказано в ст. 101 НК РФ, ст. 71 АПК РФ). Поэтому одни и те же обстоятельства в разных ситуациях могут быть квалифицированы налоговиками и арбитрами по-разному в зависимости от оценки, основанной на всестороннем, полном, объективном и непосредственном исследовании имеющихся у них доказательств правонарушения. Но в любом случае для учреждения есть смысл заявлять о них и при рассмотрении материалов проверки, и в суде.

К сведению: если ошибка, приведшая к налоговому штрафу, была совершена из-за того, что учреждение следовало разъяснениям третьих лиц (например, консалтинговой компании), то данное обстоятельство, по мнению ФНС, не может быть признано обстоятельством, смягчающим вину (см. Письмо от 17.01.2020 № ЕД-4-2/523@). Но если разъяснения о порядке исчисления и (или) уплаты налога были даны уполномоченным органом, то следование таким разъяснениям может быть расценено как смягчающее обстоятельство.

Как применяются смягчающие обстоятельства?

Порядок применения смягчающих обстоятельств определен ст. 114 НК РФ. В частности, в п. 3 сказано, что при наличии хотя бы одного смягчающего обстоятельства размер штрафа может быть сокращен не меньше чем в два раза по сравнению с размером, установленным соответствующей статьей Налогового кодекса.

Таким образом, при применении санкций Налоговым кодексом обеспечена индивидуализация их содержания (объема) (см. Письмо Минфина РФ от 13.10.2017 № 03-02-08/69062). Более того, уменьшение размера штрафных санкций по основаниям, предусмотренным п. 3 ст. 114 НК РФ, не ставится в зависимость только лишь от волеизъявления налогоплательщика (Постановление Девятого арбитражного апелляционного суда от 08.10.2019 № 09АП-41791/2019 по делу № А40-49647/2019).

Минфин считает, что при принятии решения о привлечении налогоплательщика (налогового агента) к ответственности за совершение налогового правонарушения налоговики обязаны учитывать обстоятельства, смягчающие ответственность за его совершение (см. письма от 18.07.2018 № 03-02-08/50214, от 26.12.2018 № 03-02-07/1/95031).

Суды при рассмотрении спора по существу также должны установить наличие либо отсутствие смягчающих ответственность обстоятельств и исходя из этого определить окончательный размер штрафных санкций, взыскиваемых с налогоплательщика (Постановление АС ЗСО от 28.07.2021 № Ф04-4121/2021 по делу № А02-1486/2020).

Штраф не может быть снижен до нуля!

Пунктом 3 ст. 114 НК РФ установлен минимальный предел снижения налоговой санкции. Суд по результатам оценки соответствующих обстоятельств (например, характера совершенного правонарушения, количества смягчающих ответственность обстоятельств, личности налогоплательщика, его материального положения) вправе уменьшить размер взыскания и более чем в два раза (см., например, Постановление АС МО от 15.07.2020 № Ф05-10256/2020 по делу № А40-185452/2019). Но! Уменьшение суммы штрафа до нуля означает освобождение налогоплательщика от ответственности за совершение налогового правонарушения, что не соответствует п. 3 ст. 114 НК РФ. А это недопустимо.

Суд вслед за налоговиками тоже может снизить штраф

Ранее уже упоминалось, смягчающие обстоятельства при определении окончательного размера штрафа, подлежащего взысканию с учреждения, в равной степени могут быть применены как налоговым органом, так и судом.

Но может ли суд снизить размер штрафа после того, как налоговая инспекция уже снизила его? Никаких четких правил в этой части Налоговым кодексом не установлено. Как, впрочем, и ограничений относительно установления максимального размера снижения штрафа, подлежащего взысканию при наличии смягчающих ответственность обстоятельств (п. 16 Постановления Пленума ВАС РФ от 30.07.2013 № 57).

Поэтому в арбитражной практике в настоящее время сформирован следующий подход к разрешению споров о порядке снижения штрафа: суд вправе снизить размер штрафа более чем в два раза даже после того, как сам налоговый орган уже снизил его как минимум в два раза. Так, в Постановлении от 11.06.2015 № Ф04-20325/2015 по делу № А81-4793/2014 АС ЗСО указал, что само по себе применение смягчающих обстоятельств налоговым органом при принятии оспариваемого решения инспекции не означает невозможность их повторного применения судом.

К сведению: такого же мнения придерживается и ФНС: действующее процессуальное законодательство не содержит запрета на заявление в суде доводов о снижении размера налоговой санкции ввиду наличия смягчающих ответственность обстоятельств при их учете налоговым органом на стадиях досудебного урегулирования налогового спора, а также на невозможность суда учесть данные обстоятельства повторно и снизить размер санкции в случае несоблюдения налоговым органом принципа соразмерности наказания за допущенное правонарушение (см. Письмо от 22.08.2014 № СА-4-7/16692).

В каких случаях смягчающие обстоятельства не учтут?

Согласно п. 2 ст. 112 НК РФ обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение.

В связи с этим суды зачастую отклоняют довод о совершении налогового правонарушения впервые, если ранее налогоплательщик уже был оштрафован за аналогичное правонарушение (см., например, постановления АС СЗО от 09.08.2018 № Ф07-9643/2018 по делу № А56-85449/2017, АС ЗСО от 25.07.2016 № Ф04-3105/2016 по делу № А75-12477/2015).

Признание вины при систематическом совершении аналогичных деяний, скорее всего, также не будет признано в качестве смягчающего обстоятельства (см., например, постановления АС МО от 16.01.2019 № Ф05-22315/2018 по делу № А41-103588/2017, АС ДВО от 17.11.2016 № Ф03-5470/2016 по делу № А59-499/2016).

Есть случаи, когда арбитры отказались признать в качестве смягчающих следующие обстоятельства, указанные налогоплательщиками:

тяжелое финансовое положение – само по себе не является смягчающим ответственность обстоятельством. Такой вывод сделан, например, в постановлениях АС ЗСО от 23.08.2018 № Ф04-2935/2018 по делу № А27-15817/2017, АС МО от 06.07.2018 № Ф05-9403/2018 по делу № А40-171200/2017;

осуществление благотворительной деятельности – если размер санкции существенно превышает размер благотворительного взноса. На это обстоятельство указано в постановлениях АС МО от 08.08.2018 № Ф05-7824/2018 по делу № А40-246937/2016, АС СЗО от 09.08.2018 № Ф07-9643/2018 по делу № А56-85449/2017.

Применение смягчающих обстоятельств при доказанной вине налогоплательщика

Налоговое ведомство считает, что наличие умысла в действиях налогоплательщика не должно влиять на возможность применения смягчающих ответственность обстоятельств (конечно, при наличии таковых) и снижения размера штрафных санкций. В Письме от 12.05.2020 № БВ-4-7/7751@ ФНС подчеркнула: вопрос о применении норм ст. 112, 114 НК РФ при доказывании умышленных действий налогоплательщика и применении ст. 54.1 НК РФ должен рассматриваться налоговым органом в зависимости от фактических обстоятельств дела о налоговом правонарушении, а именно – установленного характера совершенного правонарушения, размера причиненного вреда, степени вины правонарушителя, его имущественного положения и иных существенных обстоятельств.

Иными словами, наличие отягчающих ответственность обстоятельств не является юридическим препятствием для применения смягчающих обстоятельств (см. Постановление АС ПО от 21.02.2019 № Ф06-43969/2019 по делу № А12-11374/2018). К примеру, в Постановлении АС ЗСО от 13.11.2019 № Ф04-4877/2019 по делу № А27-23267/2018 арбитры признали в качестве обстоятельств, смягчающих ответственность, тяжелое финансовое положение организации и ее активную роль в общественной и благотворительной деятельности региона. И, несмотря на установленную в ходе рассмотрения дела умышленную форму вины, арбитры все равно уменьшили размер налогового штрафа.

Большинство аварий на дороге происходит по вине водителей.

При этом другим участникам дорожного движения может быть нанесен физический, имущественный, а также моральный ущерб. Если у виновника происшествия оформлен полис ОСАГО, компенсация ложится на плечи его страховой компании.

Но не всегда страховка позволяет покрыть весь причиненный ущерб. В этом случае недостающую сумму можно взыскать с виновника аварии. Как это сделать, расскажем далее.

Какой размер выплат причитается по страховке?

При наличии у виновника ДТП полиса ОСАГО обязанность возмещения ущерба берет на себя страховщик. Но при этом размер выплат ограничен законом:

- при вреде здоровью установлен лимит в 500 тыс. руб. ;

- при имущественном ущербе — 400 тыс. руб.

Не имеет значение количество потерпевших, каждый из них в равной степени претендует на страховую выплату. Если же выделенной суммы недостаточно, чтобы покрыть расходы всех пострадавших, остаток средств должен оплатить сам виновник аварии.

Чтобы получить компенсацию за причиненный ущерб, обратитесь в страховую компанию виновника аварии с заявлением

Подаем иск о взыскании ущерба с виновника ДТП

Зачастую граждане уклоняются от обязанности оплатить причиненный ими ущерб. В этом случае проблему может помочь решить суд, в который нужно подать соответствующий иск.

Перед составлением заявления необходимо собрать все необходимые документы. К ним относятся:

- протоколы инспекторов ГИБДД, составленные на месте происшествия;

- акты медицинской экспертизы;

- протоколы оценки имущественного ущерба;

- бланки расчета суммы страховой выплаты;

- свидетельские показания.

Составление иска начинается с указания сведений об истце и ответчике.

Если виновник аварии отказался предоставлять личную информацию, ее можно запросить в отделении ГИБДД, сотрудники которого проводили осмотр места происшествия.

Далее следует перейти к основным требованиям — возмещение ответчиком любого понесенного в процессе ДТП ущерба, в том числе морального вреда (определяется потерпевшей стороной самостоятельно). Необходимая сумма указывается исходя из остатка, не покрытого страховыми выплатами.

К иску нужно приложить все сопутствующие документы. После его рассмотрения и при отсутствии письменных возражений со стороны ответчика, суд обяжет последнего выплатить причитающуюся сумму.

Образец искового заявления о взыскании материального ущерба и морального вреда, причиненного в результате ДТП

Размер госпошлины

Размер госпошлины при подаче искового заявления зависит от цены иска. Если она не превышает:

- 20 тыс. руб. — стоимость пошлины составит 400 руб. ;

- 100 тыс. руб. — размер госпошлины увеличится до 800 руб. , а также дополнительные 3% от всей суммы.

При иске до 200 тыс. руб . размер госпошлины будет составлять 3200 руб. и дополнительно 2% от текущей суммы.

Если вы решили взыскать более крупную сумму (до 1 млн. руб. ), то госпошлина возрастает до 5200 руб. и 1% от всей суммы. При цене иска выше 1 млн. руб. вам придется уплатить пошлину до 13200 руб. плюс 0,5% от требуемой суммы.

При наличии требований о компенсации морального вреда необходимо оплатить дополнительную госпошлину, которая составляет 200 руб.

Как взыскать ущерб с виновника ДТП, если у него нет полиса ОСАГО?

На практике нередки случаи, когда у виновника аварии не оказывается полиса ОСАГО, либо выясняется, что документ поддельный.

В этой ситуации закон прямо гласит, что причиненный материальный ущерб гражданину либо организации обязано возместить в полном объеме виновное лицо.

Таким образом, если вина гражданина в содеянном доказана, и у него отсутствует право воспользоваться страховой помощью, он обязан самолично оплатить понесенные каждым потерпевшим убытки.

Если виновник ДТП не имеет полиса ОСАГО или отказывается возмещать причиненный ущерб, вы можете обратиться в суд

При взыскании ущерба стоит заручиться поддержкой опытных юристов, которые помогут собрать документы и доказательства, подать обращение в страховую компанию или заявление в суд, возьмут на себя переговоры с виновником ДТП.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

на основании каких статей закона я могу обратиться в суд о взыскании ущерба с виновника ДТП у готорого отсутствовал полис ОСАГО

Вам необходимо руководствоваться статьей 1079 Гражданского кодекса РФ:

Статья 1079. Ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающих

1. Юридические лица и граждане, деятельность которых связана с повышенной опасностью для окружающих (использование транспортных средств, механизмов, электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, сильнодействующих ядов и т.п.; осуществление строительной и иной, связанной с нею деятельности и др.), обязаны возместить вред, причиненный источником повышенной опасности, если не докажут, что вред возник вследствие непреодолимой силы или умысла потерпевшего. Владелец источника повышенной опасности может быть освобожден судом от ответственности полностью или частично также по основаниям, предусмотренным пунктами 2 и 3 статьи 1083 настоящего Кодекса.

Обязанность возмещения вреда возлагается на юридическое лицо или гражданина, которые владеют источником повышенной опасности на праве собственности, праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (на праве аренды, по доверенности на право управления транспортным средством, в силу распоряжения соответствующего органа о передаче ему источника повышенной опасности и т.п.).

2. Владелец источника повышенной опасности не отвечает за вред, причиненный этим источником, если докажет, что источник выбыл из его обладания в результате противоправных действий других лиц. Ответственность за вред, причиненный источником повышенной опасности, в таких случаях несут лица, противоправно завладевшие источником. При наличии вины владельца источника повышенной опасности в противоправном изъятии этого источника из его обладания ответственность может быть возложена как на владельца, так и на лицо, противоправно завладевшее источником повышенной опасности.

3. Владельцы источников повышенной опасности солидарно несут ответственность за вред, причиненный в результате взаимодействия этих источников (столкновения транспортных средств и т.п.) третьим лицам по основаниям, предусмотренным пунктом 1 настоящей статьи.

Вред, причиненный в результате взаимодействия источников повышенной опасности их владельцам, возмещается на общих основаниях (статья 1064).

Подала в суд на виновника ДТП на сумму превышающую страховую сумму 120000. Ответчик затягивает момент вынесения решения уже третий год. Сумма ущерба рассчитана на момент ДТП, а получу я ее через три года, ремонт авто выйдет по новым ценам гораздо дороже. Есть ли вариант проиндексировать сумму возмещения ущерба с момента ДТП до вынесения решения?

Что значит ответчик затягивает? Судья решение вынес?

Почему через три года? Через три года можете уже ничего не взыскать, так как срок исполнительного может закончится.

Исковое было сдано в 2012 решения еще нет, в 2013 было заочное решение исполнительный лист, ответчик от получения повесток уклонялся. Начали приставы работать объявился отменил решение и вот уже полгода назначает экспертизы на перерасчет ущерба. Это считается затягиванием?

Да, можете. Вы можете дополнить исковые требования требованием об индексации взыскиваемых сумм и плюс к этому требованием о взыскании процентов за пользование чужими денежными средствами (поскольку он уклоняется в добровольном порядке выплатить вам причитающуюся сумму ущерба) на день вынесения судом решения. Также если он долго не будет платить по исполнительному листу эти требования еще раз можно будет к нему предъявить за период со дня вынесения судом решения до дня его исполнения. С уважением, Дунцова Ирина (г.Хабаровск) юрист.

Я дополнила исковое требованием начислить проценты с момента вынесения решения на взысканную сумму, а с какого момента и на какую сумму рассчитать проценты с момента ДТП до момента вынесения решения, из какой суммы исходить и с какого дня он считается должен

Это не сложно. Я могу вам все рассчитать.

С уважением, Дунцова Ирина (г.Хабаровск) юрист.

Виновнику ДТП предъявлено требование страховой компании о суброгации согласно ч. 1 ст 965 ГК РФ. У потерпевшей стороны КАСКО у виновника на момент ДТП полис просрочен, а новый вступил в силу через 1 час после ДТП. Возмещение ущерба предложено произвести на основании акта осмотра страховой и калькуляции станции СТО дилера. Экспертиза не проводилась, виновник о дате и времени проведения осмотра не уведомлялся. Правомерны требования? Может виновник ДТП ходатайствовать в суде о назначении судебной экспертизы, просить взыскать с него сумму ущерба с учетом износа заменяемых в процессе ремонта узлов и деталей? А стоимость ремонта по среднерыночным ценам по региону? Страховщик возмещает ущерб согласно условиям договора страхования по ценам дилера, а виновник- только по среднерыночным ценам по региону и с учетом износа?

Здравствуйте, Марина Петровна.

Виновник должен возместить ущерб без учета износа транспортного средства, то есть в полном объеме. Но ходатайствовать о проведении экспертизы Вы можете, чтобы возмещать вред именно за тот ущерб который возник в результате ДТП.

ГК РФ Статья 1064. Общие основания ответственности за причинение вреда

1. Вред, причиненный личности или имуществу гражданина, а также вред, причиненный имуществу юридического лица, подлежит возмещению в полном объеме лицом, причинившим вред.

Вам может быть интересно

Движение задним ходом — непростой прием, требующий от водителя предельной концентрации и опыта. Обзор затруднен, приходится ориентироваться практически только по зеркалам. Перед тем как начать сдавать назад, следует убедиться, что сзади нет пешеходов или других машин. Если на улице плохая видимость, а сдавать назад все-таки надо, не стесняйтесь обратиться за помощью. Человеку вне машины лучше видно.

Если вы стали счастливым обладателем авто, то вам необходимо его зарегистрировать. Первым делом отправляйтесь в ближайшую ГИБДД, чтобы поставить машину на учет и получить подтверждающий документ. Документ выглядит как небольшая пластиковая заламинированная карточка розового цвета, на которую с обеих сторон нанесен текст — основные характеристики машины и данные ее собственника. С одной стороны на.

Закон предусматривает обязательное страхование гражданской ответственности для автомобилистов — ОСАГО. В случае аварии необходимо правильно оформить все документы, чтобы рассчитывать на компенсацию ущерба. Разберемся, как проводится выплата страховки виновнику ДТП и потерпевшему? Перед расчетом страховых выплат необходимо разобраться в том, на что конкретно распространяется обязательное страхование.

Любое ДТП может обернуться тяжкими последствиями как для самих участников, так и случайно оказавшихся рядом людей. При этом потерпевшая сторона может рассчитывать на возмещение вреда здоровью по ОСАГО. Полис имеется у каждого автовладельца, поэтому страховая компания виновника обязана возместить расходы на лечение. Однако необходимо помнить, что пострадавшими могут оказаться не только автовладелец.

Если вы получили статус водителя и сели за руль авто, значит, вы отвечаете за причинение вреда другим участникам движения. Задумайтесь заранее о возможных опасностях на дороге, чтобы быть готовым к непредвиденным обстоятельствам. ДТП — ситуация не из приятных. Оно может закончиться потерей времени, нервов, денег и даже здоровья. Обычно автовладельцы не знают, что делать после ДТП, при этом из-за стресса.

Если вы припарковались на тротуаре в Москве или Санкт-Петербурге, штраф составит 3 тыс. руб., в других регионах России — 1 тыс. руб. Пожаловаться на нерадивого водителя могут пешеходы, а также владельцы магазинов, расположенных вдоль трасс, жильцы домов. Число автомобилей в разы превышает количество мест для парковки. Водители часто готовы поставить машину в чей-то двор, рискуя получить штраф за парковку.

В рабочей среде постоянно разделяют обязанности и ответственность. Требования к работе секретарей в целом сформированы давно, но они имеют свои особенности, которые связаны с тесным взаимодействием с подразделениями. Исполнители пишут письма, выполняют поручения и обеспечивают текущее хранение документов. А кто виноват, если письмо написано плохо, поручение просрочено, а оригинал документа утерян? Расскажем, на какие из этих вопросов есть ответы в действующих нормативных и методических документах по делопроизводству, а о каких аспектах придется подумать самостоятельно.

Почему важно распределить ответственность?

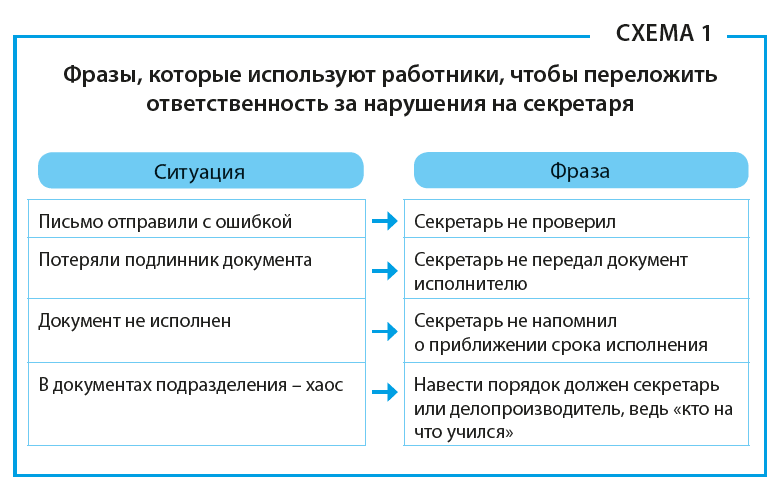

Часто сотрудники подразделений пытаются оправдать собственные недоработки и переложить ответственность за те или иные нарушения на плечи секретаря (Схема 1).

- не знает, как должен быть организован тот или иной процесс и за что он должен отвечать;

- выполняет слишком много обязанностей, чтобы повысить свою ценность.

Стандарты для управления документами

Вопросу управления документами посвящены следующие стандарты:

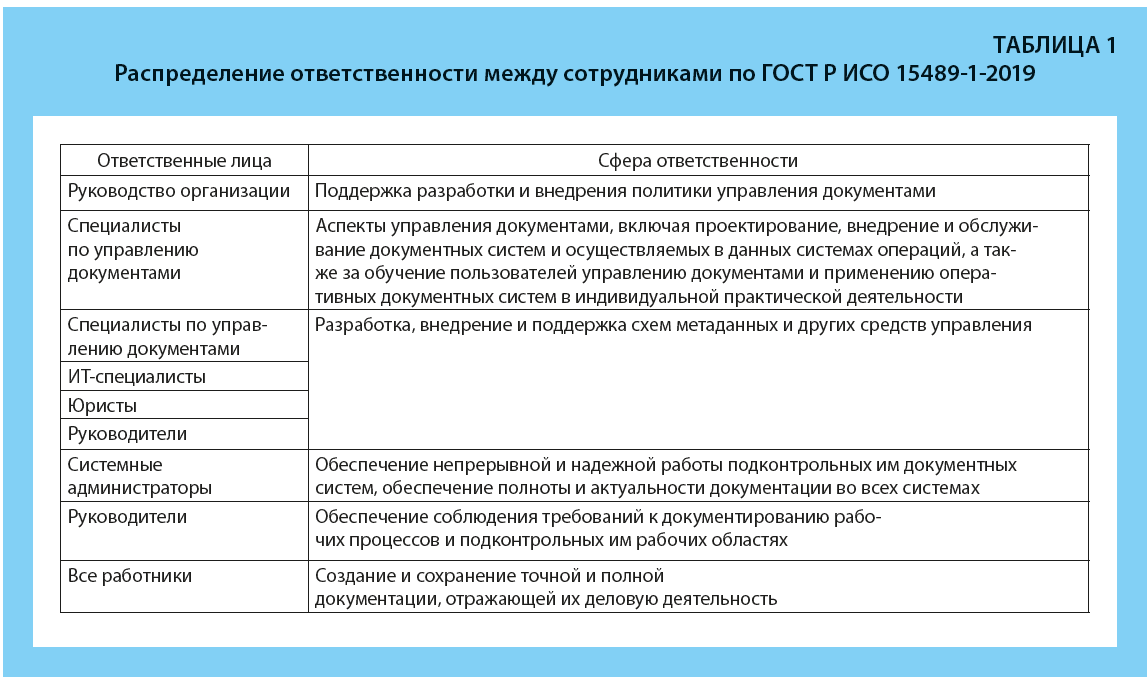

В ГОСТ Р ИСО 15489-1-2019 распределению ответственности между работниками уделено особое внимание. Так, установлено, что ответственность должна быть определена для:

- всех участников процесса создания документов;

- лиц, участвующих в управлении документами;

- всех пользователей документных систем.

Согласно ГОСТ Р ИСО 15489-1-2019 ответственность распространяется на всех сотрудников, которые создают и используют документы, и должна быть определена, установлена и доведена до их сведения (Таблица 1).

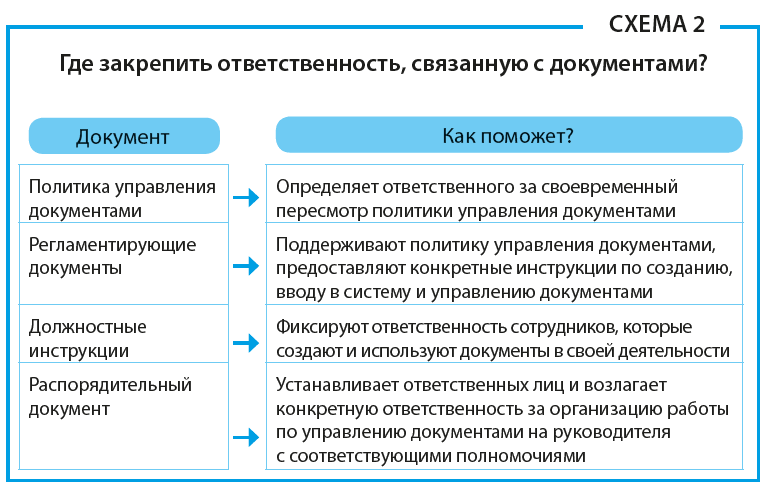

В соответствии с требованиями ГОСТ Р ИСО 15489-1-2019 в организации необходимо закрепить ответственность в ряде документов (Схема 2).

Для эффективного управления документами следует распределить ответственность между работниками. ГОСТ Р 7.0.101-2018/ИСО 30301:2011 регламентирует реализацию системы управления документами (далее – СУД), которая связывает управление документами с успешной деятельностью организации и подотчетностью путем создания структуры, включающей политику, цели и руководства для документов. Положения этого стандарта используют те организации, которые приняли решение о разработке и внедрении СУД.

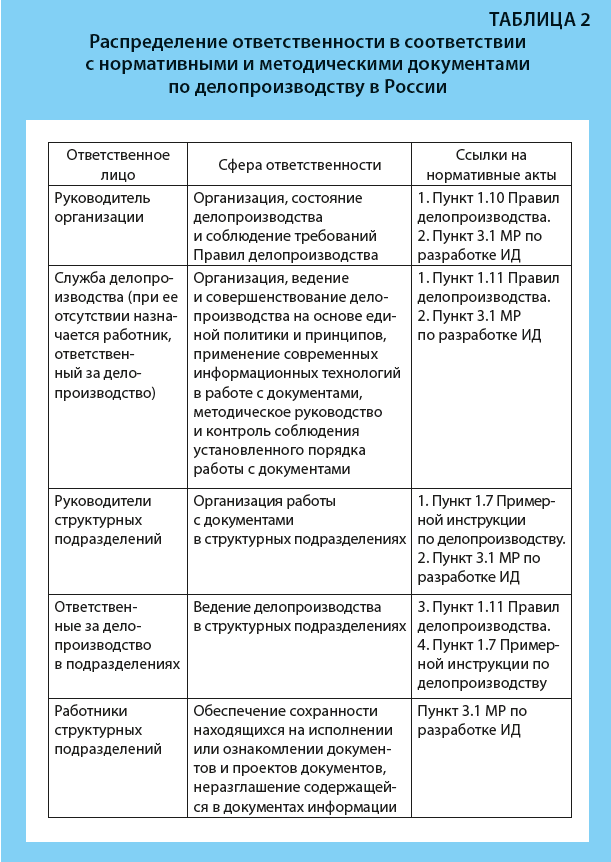

Нормативные и методические документы по делопроизводству об ответственности

Основным нормативным актом организации, регламентирующим вопросы работы с документами, является инструкция по делопроизводству. При ее составлении мы традиционно рекомендуем организациям всех форм собственности ориентироваться на положения трех документов:

1. Правила делопроизводства в государственных органах, органах местного самоуправления[1] (далее – Правила делопроизводства).

2. Методические рекомендации по разработке инструкции по делопроизводству в государственных органах, органах местного самоуправления[2] (далее – МР по разработке ИД).

3. Примерная инструкция по делопроизводству в государственных организациях[3] (далее – Примерная инструкция по делопроизводству).

Чтобы задача по обеспечению согласованности положений организационных и нормативных документов была успешно реализована, целесообразно разработать и закрепить единые формулировки для их включения в проекты должностных инструкций. Сделать это можно в нормативном документе, устанавливающем требования к структуре и тексту должностных инструкций в организации (если он есть), или же разместить информацию в общем доступе на корпоративном портале. Контроль за включением тех или иных обязательных положений в должностную инструкцию осуществляется в ходе согласования ее проекта. Делать это может как специалист по управлению документацией (начальник службы делопроизводства), так и работник, координирующий деятельность по разработке должностных инструкций в организации (например, начальник отдела кадров).

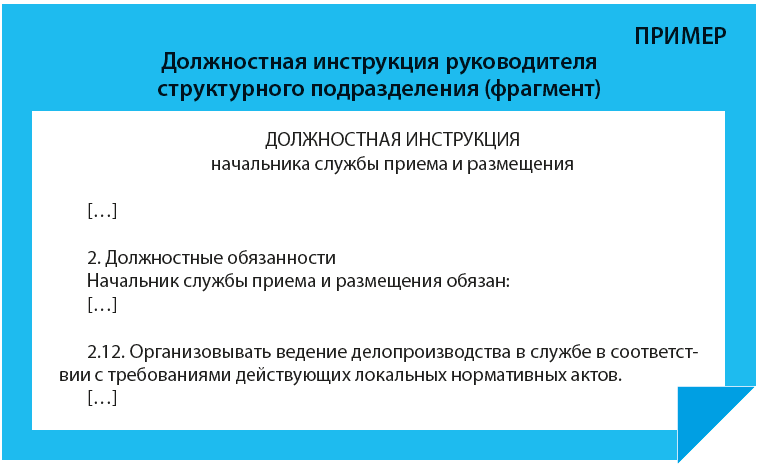

Ответственных за делопроизводство в подразделениях, как правило, назначают персонально (пофамильно) приказом руководителя, при этом их должностные инструкции (с соблюдением норм трудового права) включают обязанность по ведению делопроизводства в структурных подразделениях. Обычно детализация этой задачи в должностной инструкции не предусматривается. Перечень операций, вменяемых ответственному за делопроизводство в подразделении, удобно оформить отдельным пунктом приказа.

Распределение ответственности за работу на разных этапах жизненного цикла документа

В организации, которая провела глобальное распределение ответственности, служба делопроизводства (или секретарь) обеспечивает методическое руководство и контроль соблюдения порядка работы с документами. А пишут письма и выполняют поручения исполнители – сотрудники структурных подразделений. И кто же виноват, если документ содержит ошибки, а поручение не исполнено вовремя?

На практике вопрос разграничения обязанностей и ответственности приобретает особую остроту именно тогда, когда речь заходит о конкретных действиях тех или иных сотрудников на разных этапах работы с документами. Разберем два направления работы, по которым чаще всего возникают споры между секретарем и исполнителями: создание документов (документирование) и исполнение документов (поручений).

Создание документов (документирование)

Критериями для оценки эффективности процесса работы над проектом документа (документирования) можно считать:

- качество документа – документ прошел оценку (согласование) всеми заинтересованными сторонами; текст и композиция соответствуют нормам официально-делового стиля и требованиям к конкретному виду документа;

- своевременность выполнения операций – соблюдены сроки, установленные для каждого этапа работы: создания, согласования, подписания, регистрации, рассылки документа.

Различные упущения в ходе работы над проектом документа могут повлечь за собой неприятности. Например:

- документ оформлен с нарушениями и не принят к регистрации организацией-адресатом, в результате чего руководителю придется подписать его повторно;

- в документе обнаружены ошибки (от грамматических до фактических), что нанесло ущерб репутации компании и ее первого лица;

- между подписанием документа и его регистрацией или отправкой прошло длительное время (руководитель думал, что письмо отправлено, но выяснилось, что нет, и началось внутреннее разбирательство) и т.д.

Действующие нормативные акты по делопроизводству возлагают максимальную ответственность за качество документа на исполнителя (Таблица 3).

В зависимости от специфики организации, особенностей и формы организации делопроизводства в локальной инструкции по делопроизводству предусматривают дополнительные положения по разграничению обязанностей и ответственности. Так, документ может содержать требования, связанные с особенностями взаимодействия между секретарем и исполнителями на этапах регистрации документа и подготовки к отправке (например, требование заполнять поля регистрационной карточки документа в системе электронного документооборота на разных этапах работы). Учтите следующие советы:

1. В п. 4.4 Примерной инструкции по делопроизводству определен перечень подразделений и лиц, с которыми необходимо согласовывать проекты документов. В их числе – служба делопроизводства. И если, например, для юридической службы очерчен круг рассматриваемых документов (проекты ЛНА, проекты приказов), то согласно этому нормативному документу служба делопроизводства должна согласовывать все документы организации. По крайней мере те, требования к которым регламентированы в третьем разделе Примерной инструкции по делопроизводству. Одновременно с этим лишь для одной группы документов (а именно для распорядительных документов) оговорен обязательный контроль за правильностью оформления со стороны службы делопроизводства (см. п. 3.17 Примерной инструкции по делопроизводству). Рекомендуем в локальной инструкции по делопроизводству однозначно определить, какие виды документов согласовывает служба делопроизводства (секретарь) и что является предметом согласования.

2. Действующие нормативные акты по делопроизводству содержат требования к срокам выполнения тех или иных процедур. Так, например, согласно п. 5.36 Примерной инструкции по делопроизводству регистрация исходящих документов осуществляется в день их подписания или, в некоторых случаях, на следующий рабочий день. За регистрацию документов, как известно, отвечает служба делопроизводства или секретарь. Одновременно с этим в п. 7.11 Примерной инструкции по делопроизводству указано, что после подписания документа исполнитель передает его на регистрацию в порядке, установленном в локальной инструкции по делопроизводству. Кто будет виноват в срыве сроков и как обосновать это, если исполнитель забудет о подписанном документе на несколько дней? Рекомендуем обращать особое внимание на нюансы при разработке локальной инструкции по делопроизводству, продумать и описать единый порядок работы на тех этапах, которые в Примерной инструкции по делопроизводству не освящены и зависят от специфики организации. Как организован процесс передачи документов на подпись руководителю? Что происходит с документами после подписания? Как организовано взаимодействие исполнителя и службы делопроизводства (секретаря) на этом этапе? Ответы на эти вопросы желательно закрепить документально.

3. В соответствии со своими трудовыми обязанностями секретарь руководителя обеспечивает организацию работы с документами в приемной руководителя. Это, как правило, установлено в его должностной инструкции. А вот в действующих нормативных актах, устанавливающих требования к инструкциям по делопроизводству, о работе приемной как таковой не сказано. Рекомендуем подумать о регламентации работы приемной при регламентации делопроизводства вашей организации.

Исполнение документов (поручений)

Рекомендуем в локальной инструкции по делопроизводству в разделе, посвященном организации контроля исполнения, предусмотреть следующие нюансы:

1. В соответствии с п. 6.8 Примерной инструкции по делопроизводству служба делопроизводства осуществляет проверку своевременности доведения документов, подлежащих исполнению, до работников. Однако практика показывает, что неправильно концентрировать всю ответственность в одном месте. В ЛНА целесообразно установить обязанность работников по регулярной проверке новых задач в СЭД, электронной почты, забору документов на бумажном носителе из ячеек структурных подразделений.

2. С учетом специфики компании и ее документооборота (традиционный или электронный) следует тщательно описать работу службы делопроизводства (или секретаря) по предварительной проверке и регулированию хода исполнения документов (поручений), чтобы все действующие лица понимали допустимую степень вмешательства контролера, а ответственность за неисполнение не перекладывалась на его плечи из-за отсутствия конкретики во внутренних нормативных актах. Это касается и взаимодействия службы делопроизводства (или секретаря) с руководителем: подумайте о том, какая информация и в какие сроки необходима руководителю для осуществления контроля по существу рассматриваемых вопросов и своевременного вмешательства.

Резюме

3. Процессы работы с документами следует тщательно проработать и описать в инструкции по делопроизводству, определив для каждой операции ответственных лиц и сроки выполнения поручений. При этом рекомендуем ориентироваться на действующие в Российской Федерации нормативные и методические документы по делопроизводству – в них содержатся ответы на многие вопросы и на них удобно ссылаться. Однако помните, что некоторые этапы работы в них не детализированы: определите и опишите их с учетом специфики вашей организации.

Для уменьшения штрафа, наложенного налоговой инспекцией, важно подать ходатайство о применении смягчающих налоговую ответственность обстоятельств. Это законный способ снизить штраф. Какие смягчающие обстоятельства существуют и как они могут уменьшить налоговый штраф, рассказал наш эксперт Михаил Заплатников.

Виды штрафа

Штрафы бывают за несвоевременную сдачу отчётности. Например, не вовремя сдана декларация по налогу. В данном случае налоговый штраф составляет 5 % не уплаченного в срок налога за каждый полный или неполный месяц просрочки. Максимальный штраф в данном случае составит 30 % не уплаченного в срок налога, минимальный — 1 000 руб., в том числе и за нулевую декларацию.

Если вам не повезло вовремя сдать расчёт по страховым взносам, придётся заплатить 5 % взносов за последние три месяца за каждый полный или неполный месяц просрочки. Максимальный штраф также составляет 30 % не уплаченных в срок взносов, минимальный — 1 000 руб.

Не вовремя сдали 6-НДФЛ, придётся заплатить 1 000 руб. за каждый полный и неполный месяц просрочки. А если вы допустили ошибки в 6-НДФЛ, заплатите 500 руб. за каждый отчёт с ошибками.

Отчёты в Пенсионный фонд Российской Федерации, СЗВ-М или СЗВ-СТАЖ сданы не вовремя или с ошибками — 500 руб. за каждое лицо, сведения о котором поданы с опозданием или ошибкой.

Неуплата налога или взноса при занижении налоговой базы или ошибки в расчёте обойдутся компании в 20 % неуплаченной суммы. Если установят умысел в ваших действиях, придётся заплатить 40 %.

Штрафы за непредставление документов в налоговую. Если вы не предоставили в срок документы по требованию при проверке вашей организации, придётся заплатить 200 руб. за каждый документ. Если не представлены в срок документы при встречной проверке, штраф составит 10 000 руб.

Ранее мы рассказывали о том, что делать в случае штрафа за несвоевременный ответ на требование ИФНС.

Основания для снижения налогового штрафа

Налоговый кодекс РФ позволяет уменьшить штраф за нарушение налогового законодательства. Для этого должны соблюдаться определённые условия, одним из которых являются смягчающие налоговую ответственность обстоятельства.

Такая возможность закреплена в п. 3 ст. 114 Налогового кодекса РФ, в котором сказано, что при наличии смягчающего обстоятельства размер штрафа уменьшается не менее чем в два раза по сравнению с размером, установленным Налоговым кодексом.

Смягчающие обстоятельства

Все смягчающие вину обстоятельства можно условно разделить на те, которые прямо названы в ст. 112 Налогового кодекса РФ, и те, которые не названы, но активно применяются на практике.

В ст. 112 Налогового кодекса РФ речь идёт о таких обстоятельствах, как: нарушение из-за стечения тяжёлых личных или семейных обстоятельств; нарушение под угрозой, принуждением, в силу материальной, служебной или иной зависимости или тяжёлое материальное положение физлица-нарушителя. Как правило, на практике такие основания применяются к ответственности физических лиц, в том числе индивидуальных предпринимателей.

Весь интерес заключается в иных обстоятельствах, которые судом или налоговым органом могут быть признаны смягчающими ответственность обстоятельствами. О таких обстоятельствах может заявить любая организация или индивидуальный предприниматель по большинству нарушений.

К ним можно отнести, например, совершение правонарушения впервые. То есть раньше вас не привлекали к ответственности за такое же нарушение. Вы признали свою вину, не оспариваете нарушение, а лишь просите о снижении штрафа.

При получении претензии от госоргана СПС КонсультантПлюс поможет быстро оценить спорную ситуацию и предложить варианты решений.

Штраф несоразмерен тяжести нарушения. В одном из дел организация при камеральной проверке нарушила срок и сдала тысячу документов по требованию ИФНС на один день позже. За это предусмотрен штраф по п. 1 ст. 126 Налогового кодекса Российской Федерации — 200 000 руб. (200 руб. за каждый непредставленный документ). Точно такой же штраф был бы, если бы налогоплательщик опоздал на месяц или не представил их вообще. Очевидно, что просрочка на один день не настолько тяжкое нарушение, чтобы применять к нему полный штраф.

Вы выполняете социально значимые функции, например ведёте научно-техническую деятельность, обслуживаете социальные объекты, такие как больницы, школы, детсады, оказываете коммунальные услуги населению и т. п. Следовательно, если наказать вас крупным штрафом, это повлечёт за собой негативные последствия для социальной сферы. В связи с чем штраф могут уменьшить.

Есть вариант сослаться на тяжёлое материальное положение организации или индивидуального предпринимателя. Штраф может его ещё больше ухудшить. Инспекция и суд оценивают тяжесть материального положения в каждом конкретном случае индивидуально. Например, ваше финансовое положение могут посчитать тяжёлым, если вы не сможете вовремя выплатить сотрудникам зарплату или исполнить обязательства перед кредиторами, а это грозит банкротством. Помните, что своё тяжелое финансовое положение вы должны подтвердить документами.

Смягчающие обстоятельства в конкретных делах

Теперь давайте разберём те смягчающие обстоятельства, которые встречались на практике по конкретным нарушениям налогового законодательства.

По ст. 122 Налогового кодекса РФ при неуплате или неполной уплате налога, сбора или страхового взноса применялись такие смягчающие обстоятельства, как, например, вы сами обнаружили и исправили ошибку в декларации ещё до того, как налоговая инспекция назначила выездную проверку или обнаружила вашу ошибку. Или ещё вариант, при котором вы добровольно уплатили задолженность, не дожидаясь требования налоговой инспекции. И, конечно, что у вас не было умысла уклониться от уплаты налога, сбора, взноса.

По ст. 119 Налогового кодекса РФ при нарушении сроков подачи декларации или расчёта по страховым взносам имели место незначительная просрочка, сбой в работе компьютерной программы или у оператора электронного документооборота, из-за чего не получилось вовремя подать декларацию.

По ст. 126 Налогового кодекса РФ при нарушении срока подачи запрошенных налоговой инспекцией документов и информации компании ссылались на незначительную просрочку, на получение одновременно нескольких требований или затребование большого количества документов.

Кто и как выявляет смягчающие обстоятельства

Руководитель инспекции должен сам установить, есть ли смягчающие обстоятельства, при рассмотрении акта, в котором зафиксировано нарушение. Но будет лучше, если компания направит в налоговую инспекцию ходатайство и заявит о смягчающих ответственность обстоятельствах, потому что у налоговой инспекции не всегда есть такая информация. Например, тяжёлое финансовое положение фирмы может стать смягчающим обстоятельством. Но, если инспекции не сообщить о таком положении, сама она, скорее всего, этого не установит.

Ходатайство о смягчающих обстоятельствах

Форма ходатайства об уменьшении штрафа не утверждена. Поэтому составить его можно произвольно. В таком ходатайстве указываем обстоятельства, которые смягчают ответственность за налоговое нарушение. К ходатайству прикладываем документы или их копии, которые подтверждают смягчающие обстоятельства.

В случае если налоговая инспекция не учла ваше ходатайство или учла его не полностью, можно обратиться в вышестоящий налоговый орган с жалобой и попросить учесть смягчающие обстоятельства. В таком случае отдельным документом ходатайство можно не оформлять.

Если же вышестоящая инспекция не учла смягчающие обстоятельства или учла не все, тогда можно обращаться в суд. В суде можно заявить те же обстоятельства, которые учла налоговая. Суд по ним может дополнительно снизить штраф. И обязательно заявите о тех обстоятельствах, которые не учла налоговая инспекция.

Запомните, что по смягчающим обстоятельствам можно уменьшить только налоговый штраф как меру ответственности. А вот пени таким образом уменьшить нельзя. Пеня не является видом налоговой ответственности. Пеня это то, что недополучил бюджет. Даже при смягчающих обстоятельствах пеню нужно уплатить в бюджет.

Вывод

Смягчающие налоговую ответственность обстоятельства могут на законном основании помочь уменьшить налоговый штраф. Главное – это признать свою вину и попросить наказать в меньшем размере, потому что у вас имеются такие-то смягчающие вашу ответственность обстоятельства. Помните об этом и не ждите, что налоговая инспекция самостоятельно их учтёт. Налоговая может элементарно не знать о них, и здесь вам на помощь приходит ходатайство о применении смягчающих налоговую ответственность обстоятельств, образец которого есть в справочной правовой системе КонсультантПлюс.

Правильно заполнить налоговые расчёты, определить сроки сдачи и избежать штрафных санкций поможет СПС КонсультантПлюс

Читайте также: