Является ли кредитный договор сделкой совершенной в простой письменной форме

Обновлено: 16.05.2024

Договор займа и кредитный договор — это основополагающие документы при предоставлении денежных средств. Эти виды соглашений часто путают, что связано со схожестью их юридической природы.

Понятия займа и кредита

Заимствование и кредитование имеют древние корни. Еще 3000 лет назад в Ассирии, Вавилоне и Древнем Египте практиковали кредитно-заемные отношения, но условия их не сравнить с сегодняшними. В наши дни договоры займа и кредита — это не только неотъемлемая часть экономики любой страны, но и фундамент для отдельного рода отношений между людьми.

ГК РФ приводит легальные определения указанных видов соглашений. Так, в части 1 статьи 807 раскрывается сущность заемных правоотношений:

одна сторона (займодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество полученных им вещей того же рода и качества либо таких же ценных бумаг.

Сегодня эта разновидность договорных отношений пользуется огромной популярностью как среди обычных граждан, так и юридических лиц и даже у государства, его субъектов и муниципальных образований.

Часть 1 статьи 819 ГК содержит определение соглашения о кредитовании:

банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты за пользование ею, а также предусмотренные кредитным договором иные платежи, в том числе связанные с предоставлением кредита.

Указанные определения позволяют говорить о гражданско-правовой природе этих соглашений, целью которых является предоставление финансовых услуг. И все же на практике присутствует подмена одного договора другим.

Принципиальное значение для определения вида сделки имеет сравнительная характеристика договора займа и кредитного договора. Это связано с тем, что в научной среде нет единого мнения относительно их соотношения. Так, существует три основные точки зрения по этому вопросу:

- Соглашение о кредитовании является одной из форм получения заемных средств.

- Контракты имеют схожесть в их характере, но являются самостоятельными сделками.

- Заемные правоотношения представляет собой форму кредита.

Основные отличия соглашения для получения кредита и для получения заемных средств

Основополагающее отличие договора займа от кредитного договора проявляется в субъектном составе. Лицо, предоставляющее заемные средства (займодавец), — любое физическое или юридическое лицо, так как для таких операцией не требуется разрешение или лицензия. Кредитором же в случае кредитования является предприниматель (банк или другая кредитная организация), который получил соответствующую лицензию ЦБ РФ.

Заемные обязательства — это не всегда про деньги. Они также направлены на недвижимость и другие предметы. Что касается сделки по кредитованию, то она всегда имеет в основе получение денежных средств. Иное имущество (движимое или недвижимое) с его помощью получить нельзя.

Заемные средства возвращаются в форме единовременной выплаты. Кредит же возвращается частями и по определенному, заранее оговоренному, графику выплат, при несоблюдении которого начисляются пени в виде процента от суммы просрочки или фиксированной суммы.

Кредитование всегда имеет в своей основе установленный законом документ, который содержит порядок выдачи денежных средств, их получения и факультативные аспекты (к примеру, цель получения). Заем подтверждается документально, но на бытовом уровне это встречается достаточно редко.

В 2018 году в ГК РФ были внесены изменения. Норма, посвященная заемным правоотношениям, приобрела совершенно новую редакцию: соглашение о получении заемных средств стало возможным заключать как в реальной (для признания которого заключенным требуется передача вещи, денежных сумм или другого имущества), так в консенсуальной (признается заключенным с согласования существенных условий сторонами) формах.

Дискуссия об их соотношении существует вследствие того, что кредитование обладает одинаковой с получением заимствованных средств экономической природой, в связи с чем имеет сходный правовой режим, но имеется немало специфических черт. Есть ли у договоров займа и кредита общее и особенное, наглядно показывает сравнительная таблица.

В какой форме заключаются договоры займа с участием юрлиц и ИП

Начнем с изменения, которое касается формы договора. С 1 июня 2018 года договор займа между гражданами должен оформляться в письменной форме, если его сумма превышает 10 тыс. рублей (а не 10 МРОТ, как было ранее). При этом, как и прежде, суммовой порог не действует, если займодавцем является юридическое лицо — в этом случае договор займа даже на 1 рубль нужно составить в письменной форме. Таковы требования пункта 1 статьи 808 ГК РФ.

К сожалению, законодатель прямо не указал, нужна ли письменная форма договора, если юрлицо выступает в качестве заемщика. С одной стороны, сделки юридических лиц между собой и с гражданами должны оформляться письменно вне зависимости от суммы сделки (подп. 1 п. 1 ст. 161 ГК РФ). А с другой стороны, в пункте 2 статьи 161 ГК РФ сказано, что соблюдение простой письменной формы не требуется для сделок, которые в соответствии со статьей 159 ГК РФ могут быть совершены устно. При этом пункт 2 статьи 159 ГК РФ гласит, устно могут заключаться все сделки, исполняемые при самом их совершении, за исключением сделок, для которых установлена нотариальная форма, и сделок, несоблюдение простой письменной формы которых влечет их недействительность.

Получается, что договор займа, в котором обе стороны являются юрлица, надо заключать в письменной форме, так как этого требует пункт 1 статьи 808 ГК РФ. А если юрлицо занимает деньги у физического лица, не являющегося ИП, и при этом деньги передаются непосредственно при заключении договора, то формально допустима и устная форма сделки. Однако рекомендовать устный договор даже при небольшом заимствовании мы бы не стали, так как для налоговых целей (например, для учета доходов и расходов) все же необходимо иметь документ (ст. 252 НК РФ).

Отдельно остановимся на сделках, в которых участвуют ИП. Тут надо учитывать, что для целей ГК РФ предприниматели хотя и являются гражданами, но в силу прямого указания пункта 3 статьи 23 ГК РФ к их предпринимательской деятельности применяются правила, которые регулируют деятельность коммерческих юрлиц. Исключения могут быть установлены правовыми актами.

Письменная форма договора: можно ли ограничиться распиской?

Например, суды не признают в качестве подтверждения заключения договора займа бухгалтерские документы должника (в т.ч. расшифровку соответствующих строк бухгалтерского баланса). Обоснование — такие документы не содержат указания на заемный характер отношений между конкретными лицами (постановления ФАС Северо-Западного округа от 21.10.09 по делу № А13-1829/2009 и ФАС Центрального округа от 12.02.13 по делу № А35-11432/2010). Также нельзя использовать акт сверки взаиморасчетов. По мнению судов, этот документ не подтверждает наличие заемных отношений между сторонами, несмотря на то, что он содержит их подписи (постановление ФАС Московского округа от 28.12.09 № КГ-А40/13537-09 по делу № А40-43264/09-47-267, определение ВАС РФ от 02.02.12 № ВАС-214/12 по делу № А41-45367/10).

Как видим, для подтверждения заемных отношений довольно опасно не заключать договор займа в виде единого документа, подписанного сторонами, а ограничиться только распиской. Причем риск возникает не только у займодавца, который может столкнуться со сложностями при возврате суммы займа. Проблемы могут возникнуть и у заемщика. Как известно, в налоговом учете полученные по договору займа суммы не включаются в доходы (подп. 10 п. 1 ст. 251 НК РФ). Однако если суд при рассмотрении возникшего спора укажет, что не имеется оснований для признания отношений между сторонами заемными, то придется включить поступившую сумму займа в доходы.

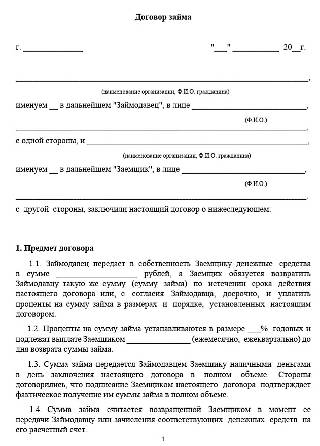

Составляем договор займа: момент заключения сделки

Итак, лучше все же не пренебрегать составлением договора займа. Но можно ли использовать для этой цели шаблон договора, найденный в интернете? На наш взгляд, это опасно, особенно сейчас, после вступления в силу поправок, внесенных Законом № 212-ФЗ в главу 42 ГК РФ. Дело в том, что этот закон, помимо прочего, изменил момент, когда договор займа считается заключенным.

Теперь же правила изменились: договор займа считается заключенным лишь с момента передачи денег только в том случае, если займодавцем является гражданин (п. 1 ст. 807 ГК РФ). В остальных случаях законодатели разрешили оформлять договоры займа, которые будут иметь юридическую силу сразу с момента проставления подписей обеих сторон. Для этого нужно правильно сформулировать условия договора.

Так, если необходимо составить документ, который будет действовать уже с момента подписания, в тексте договора необходимо зафиксировать, что займодавец обязуется передать в собственность заемщика определенную денежную сумму. Вместе с тем, включение в текст договора традиционной фразы о том, что займодавец передает в собственность заемщика определенную денежную сумму, приведет к тому, что договор будет считаться заключенным только с момента фактической передачи денег. Именно поэтому нужно с особым вниманием относиться к размещенным в интернете шаблонам договора займа. Важно, чтобы в таком шаблоне были учтены комментируемые поправки, и в частности, чтобы была возможность выбора формулировки, которая определяет момент заключения договора.

Составляем договор займа: передача и возврат денег, начисление процентов

Перейдем к рассмотрению других норм, которые необходимо учесть при составлении договора займа. В частности, к ним относятся правила, регулирующие передачу и возврат денег. И здесь тоже произошли изменения.

Так, согласно новой редакции пункта 3 статьи 810 ГК РФ, если договором не установлено иное, заем считается возвращенным в момент поступления денег в банк, в котором открыт счет займодавца, а не на сам счет займодавца, как это было до 1 июня. Соответственно, если займодавец не уверен в своем банке и хочет переложить на заемщика риски, связанные с возможным банкротством кредитной организации, то в договоре нужно указать, что заем считается возвращенным только после зачисления денег на счет займодавца. Заметим, что ГК РФ не содержит аналогичной нормы о моменте получения денег заемщиком. Поэтому соответствующее условие следует согласовать в тексте договора.

Остановимся и на норме, которая регулирует саму обязанность по уплате процентов. Общее правило такое: если в договоре денежного займа нет условия о процентах, это еще не значит, что он является беспроцентным. Исключение составляет ситуация, когда одновременно выполняются два условия: договор заключен между физическими лицами (в т.ч. ИП), а сумма займа не превышает 100 тыс. рублей. В этом случае договор, который не содержит условие о процентах, признается беспроцентным (новая редакция п. 4 ст. 809 ГК РФ).

Во всех остальных случаях за денежный заем нужно будет заплатить, если в договоре прямо не сказано, что он является беспроцентным. При этом если стороны не согласовали в договоре размер процентов, то они начисляются, исходя из ключевой ставки ЦБ РФ, действовавшей в период займа (новая редакция п. 1 ст. 809 ГК РФ).

Можно ли отказаться от займа?

В связи с тем, что теперь ГК РФ допускает составление договора займа, который вступает в силу еще до передачи денег, актуальным становится вопрос о возможности каждой из сторон отказаться от такого договора.

Новая редакция пункта 3 статьи 807 ГК РФ гласит: займодавец может отказаться от передачи денег, если после подписания договора появились обстоятельства, которые очевидно свидетельствуют о том, что заем не будет возвращен в срок. Однако перечень таких обстоятельств в ГК РФ не приведен. На наш взгляд, это могут быть следующие события, касающиеся заемщика: появление в ЕГРЮЛ записи о предстоящей ликвидации компании или об исключении компании из реестра как недействующей; начало процедуры банкротства; вступление в силу решения по налоговой проверке с доначислениями; проигрыш судебного дела на значительную сумму и т.п.

Обратите внимание, что в упомянутом пункте 3 статьи 807 ГК РФ говорится о невозможности возврата займа в срок (как об условии для одностороннего отказа займодавца от исполнения договора). Но при этом срок займа не является обязательным условием договора: если этот срок не установить, то сумма займа должна быть возвращена заемщиком в течение 30-ти дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором (п. 1 ст. 810 ГК РФ). Такой же порядок действует и в случае, когда по условиям договора заем должен быть возвращен по требованию заемщика, которое он может предъявить в любое время.

Перечисление суммы займа третьему лицу

И в заключение расскажем о поправках, которые полностью легализовали выдачу займа путем его перечисления не на счет заемщика, а третьим лицам, указанным заемщиком. Ранее подобные займы оказывались в зоне риска, так как из положений статьи 807 ГК РФ следовало, что по договору займа деньги необходимо передать именно заемщику. И если займодавец шел навстречу контрагенту, перечисляя деньги по его просьбе напрямую кредиторам заемщика, то у последнего появлялся шанс оспорить такой заем и не возвращать деньги (см., например, постановление Арбитражного суда Волго-Вятского округа от 26.03.18 № Ф01-547/2018 по делу № А82-746/2017).

Новые редакции статей 807 и 812 ГК РФ убирают эти риски, так как содержат нормы, приравнивающие передачу денег по просьбе заемщика третьему лицу к их передаче непосредственно заемщику. Таким образом, теперь можно не опасаться подобных взаимоотношений. Достаточно лишь иметь четкое указание заемщика о том, что сумма займа по договору должна быть перечислена на счет третьего лица. Это может быть сделано как непосредственно в тексте договора, так и в соответствующем письме заемщика. В последнем случае проследите, чтобы письмо содержало ссылку на реквизиты договора займа.

СМИ не устают говорить о том, насколько внимательным надо быть при продаже или покупке недвижимости. И тут сложно спорить: сделка с жильем – дело серьезное, заниматься им надо аккуратно, а еще разумнее – с помощью профильных специалистов. Эту мысль подтверждает и не слишком позитивная статистика: по оценкам МВД, в России число сделок, совершаемых с нарушением закона, ежегодно достигает отметки в 7%. Речь здесь, прежде всего, о сделках на вторичном рынке, где у охотников за чужими квадратными метрами фактически развязываются руки. О том, почему так происходит и как могут защитить себя владельцы жилья, сайту "РИА Недвижимость" рассказал председатель методического совета нотариальной палаты Ленинградской области, нотариус Всеволожского нотариального округа Ленинградской области Николай Быстров.Семь процентов – много это или мало? Судите сами. Так, по данным Росреестра за три квартала 2020 года в стране было совершено 2,5 миллиона сделок со вторичкой. Что показательно, это в полтора раза больше, чем было зафиксировано за аналогичный период 2019 года. Даже если взять 7% от 2,5 миллиона (то есть не от конечного годового показателя, который в итоге будет больше) получается 175 000 сделок с "браком".В общем, как ни крути, а идея заплатить риелтору за подбор действительно качественного и адекватного по цене варианта и нотариусу – за гарантии правовой безукоризненности сделки и решение всех бумажных вопросов, чем потом разгребать ворох проблем в одиночку – кажется вполне себе адекватной.Хотя бывает, что проблемы с жильем, причем серьезного характера, могут возникнуть даже у тех, кто вообще никаких сделок в обозримом будущем не планировал. Совсем недавно СМИ писали о том, как в Кемерово друг за другом произошли два схожих случая – собственники лишились своих квартир, не подписывая никаких договоров и вообще не зная о совершенных с их недвижимостью сделках. Оказалось, что кто-то выяснил необходимые паспортные и иные данные, подделал подписи собственников на договорах купли-продажи и на основе этих документов спокойно оформил переход права собственности на совершенно посторонних лиц.Как так вышло? Довольно просто, ведь на то есть общедоступная простая письменная форма для сделок с жильем. Смысл этой юридической конструкции в том, что для продажи или, скажем, дарения жилплощади человек вполне может сам составить договор (или скачать готовый шаблон из интернета), подписать его, обеспечить наличие подписи второй стороны и отнести в МФЦ для передачи документов на регистрацию перехода права собственности.Здесь многие ждут чуда от сотрудника МФЦ, представляя его прямо-таки юристом со стажем и мастером распознавания поддельных документов или незаконных сделок в одном лице. Однако чуда не происходит. И дело не в том, что кому-то просто не повезло, и ему попался неквалифицированный специалист, а в том, что от персонала МФЦ и не требуется такая квалификация. Они лишь обязаны взять предъявленные документы, сверить данные паспортов с фамилиями, указанными в них, проверить полноту набора документов и передать весь пакет в профильное ведомство, то есть в Росреестр.Добиться справедливости в ситуации, с которой столкнулись жители Кемерово, конечно, можно – через суд. Однако, думаю, многие согласятся, что это не самый простой, дешевый и приятный путь отстаивания своих прав, еще и на свое же честно заработанное имущество. Плюс нужно понимать, что в таких историях помимо изначального собственника нередко всплывают и другие пострадавшие и ни в чем не виновные лица, которые приобрели недвижимость в процессе ее перепродажи от лица мошенников. Кто возместит ущерб этим людям, и возместит ли – большой вопрос.Тут, кстати, не лишним будет затронуть еще один нюанс, который сегодня добавляет свою ложку дегтя к и без того проблемному рынку оборота жилья в России. Так как к сделкам на разных этапах привлекается целая "армия" посредников, у многих людей создается ложное впечатление надежности и безопасности. Случаи, когда один человек покупает у другого квартиру один на один, происходят редко, если только речь не о близких родственниках. В основном, тут есть и риелторы с обеих сторон, и представители банков, и те же сотрудники МФЦ, и просто "опытные" советчики из числа друзей или соседей. Однако привлечение кого-либо из этого списка или даже всех сразу ничего не меняет в юридическом смысле – сделка все также остается сделкой в простой письменной форме. А значит, все риски сохраняются. И такая же история происходит, если, к примеру, человек покупает квартиру по переуступке прав договора долевого участия у некого посредника –физического лица. Название договора в этом случае дела не меняет.Конечно, проблему небезопасного рынка оборота недвижимости в стране нужно решать на законодательном уровне. Может быть имеет смысл вообще отказаться от варианта заключить сделку в простой письменной форме, когда речь идет о недвижимости? Так, кстати, давно поступили многие европейские страны (Франция, Германия, Испания и пр.), где при покупке или продаже жилья стороны сделки по закону должны обратиться к нотариусу. Уже он в силу своего особого статуса и полномочий, наличия необходимых юридических знаний, опыта и ресурсов занимается проверкой всех правовых аспектов договора. И что еще важно – несет материальную ответственность за качество оказанных услуг.И тут вроде бы так и тянет сказать – "что русскому хорошо, то немцу…", однако спокойный и на протяжении многих лет стабильный рынок жилья в той же Германии определенно заставляет задуматься об обратном.

Так, например, в Липецке мошенники продали квартиру от имени уже умершей владелицы, в Пензенской области пожилого человека лишили жилья, когда он подписал договор о его продаже, думая, что ставит подпись под договором аренды, а в Кемеровской области риелтор продавал квартиры граждан по поддельным документам.

Так как жилье является для многих россиян самым ценным активом, важно знать, как не потерять свою квартиру из-за преступных действий третьих лиц.

Например, я бы не рекомендовала заключать сделки купли-продажи квартиры или дома в простой письменной форме (без участия нотариуса), так как в этом случае вся ответственность за правовые последствия сделки ложится на стороны сделки. И если одна из них имеет преступные намерения, велик риск потерять свое жилье.

Дело в том, что сотрудники МФЦ и регистраторы не обязаны проводить детальную правовую экспертизу сделки, разъяснять ее правовые последствия. Они только принимают документы и регистрируют переход права собственности.

Однако тут существует много подводных камней. Ведь одна из сторон сделки может согласиться на нее под давлением третьих лиц либо будучи введенной в заблуждение.

Если же сделка удостоверяется в нотариальной конторе, ответственность за ее чистоту несет нотариус. Он проводит правовую экспертизу документов еще до заключения сделки, при необходимости запрашивая недостающие бумаги в государственных ведомствах, идентифицирует личность сторон сделки. Так, например, история, которая произошла в Липецке, когда квартира была продана от имени уже умершей женщины, была бы просто невозможна, если бы сделка удостоверялась в нотариальной конторе.

Затем нотариус обязательно проводит беседу со сторонами сделки — это важнейшая часть работы, позволяющая установить, действительно ли стороны готовы заключить сделку на тех условиях, которые заявлены, действуют ли они осознанно и добровольно. До подписания договора сторонам сделки зачитываются и разъясняются его условия и правовые последствия сделки. И только потом стороны подписывают договор, а нотариус в тот же день отправляет его на регистрацию права собственности в Росреестр.

Кроме того, нотариус — единственный участник рынка недвижимости, который несет имущественную ответственность за свои действия, и если по его вине одна из сторон понесла ущерб, возместит его в полной мере.

Также гражданам следует знать о том, в каком случае и при каких условиях закон допускает возможность заключения сделок с недвижимым имуществом с использованием электронно-цифровых подписей сторон, то есть в дистанционном порядке. Ведь все мы помним, как мошенники продали несколько чужих квартир по поддельным ЭЦП, что вынудило законодателя допускать сделки с электронными подписями только после специального заявления, поданного собственником.

Прежде всего, при продаже квартиры таким образом собственник недвижимого имущества, то есть продавец, заблаговременно должен обратиться в органы государственной регистрации прав на недвижимое имущество с заявлением о том, что он дает согласие на регистрацию перехода права собственности в отношении принадлежащей ему квартиры с использованием его электронно-цифровой подписи. В противном случае в регистрации права собственности на имя покупателя на основании такой сделки будет отказано.

Однако закон устанавливает некоторые исключения. В частности, при заключении договора в нотариальной форме нотариус сам обращается в регистрирующий орган с целью регистрации соответствующих прав участников договора, а также возможно заключение договора с использованием информационного взаимодействия кредитных организаций и регистрирующего органа.

Одновременно собственник может обратиться в Росреестр с заявлением о том, что он в любом случае возражает, чтобы сделки проводились с использованием его электронно-цифровой подписи.

Покупатели недвижимого имущества также должны знать, что, заплатив денежные средства за приобретаемую квартиру и заключив сделку в электронном формате, они рискуют так и не стать собственниками. В настоящее время такая ситуация не редкость.

Очень важно также не стать участником недействительной сделки, которая впоследствии будет оспариваться. Для этого я бы рекомендовала также обратиться к нотариусу. Так как помимо работы непосредственно с человеком и разъяснения всех правовых последствий, при проведении нотариусом правовой экспертизы представленных документов могут возникнуть сложные вопросы юридической практики, которые также решает нотариус.

Например, нотариус устанавливает, чтобы заключаемый договор купли-продажи жилого помещения не нарушал прав и законных интересов лиц, не являющихся участниками сделки, но имеющих определенные права на жилое помещение. Такими лицами могут быть супруги участников сделки, члены семьи собственника жилого помещения, сохраняющие право проживания в нем, в том числе и в случае его отчуждения, несовершеннолетние дети собственника квартиры, приобретенной с использованием средств материнского (семейного) капитала и т. д.

Не случайно сегодня обязательная нотариальная форма сделок предусмотрена в том случае, когда участниками такого договора являются несовершеннолетние или недееспособные граждане или же если речь идет о продаже доли в праве собственности на недвижимое имущество. То есть сегодня нотариус удостоверяет наиболее сложные сделки с недвижимым имуществом.

С учетом развития информационных технологий и увеличения количества мошеннических действий, в том числе и в сфере оборота недвижимости, сегодня, как никогда ранее, наиболее остро стоят вопросы соблюдения и защиты гарантированных Конституцией Российской Федерации прав граждан, в том числе и права гражданина на жилье. Поэтому формирование законного и стабильного рынка недвижимого имущества — это одна из основных задач государства. И эта задача, на мой взгляд, будет решена путем введения обязательной нотариальной формы сделок с жилыми помещениями.

Ольга Фрик член комиссии ФНП по взаимодействию со СМИ и общественными организациями, нотариус г. Омска

В Информации Банка России от 20.05.2020г. сообщалось, что запущен сервис по цифровому взаимодействию между гражданами и банками через Единый портал госуслуг. Как считал Банк России, гражданам указанный сервис предоставит удобный и безопасный способ получения банковских и других продуктов и сервисов онлайн.

А тем временем правоприменительная практика пестрит судебными актами по искам о признании недействительными или незаключенными кредитных договоров, оформленных "Онлайн" способом. И практика эта приравнивает такие договоры к обычным, заключенным в письменном виде. А насколько это безопасно, мы расскажем в данной статье.

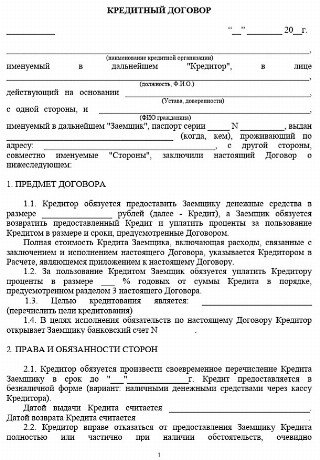

В соответствии со ст.820 ГК РФ кредитный договор должен быть заключен в письменной Форме. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным.

Казалось бы, статью на этом можно было бы и закончить. Не всё, однако, так просто. Сделка в письменной форме должна быть совершена путем составления документа, выражающего ее содержание и подписанного лицом или лицами, совершающими сделку, или должным образом уполномоченными ими лицами.

Письменная форма сделки считается соблюденной также в случае совершения лицом сделки с помощью электронных либо иных технических средств , позволяющих воспроизвести на материальном носителе в неизменном виде содержание сделки. При этом требование о наличии подписи считается выполненным, если использован любой способ, позволяющий достоверно определить лицо, выразившее волю.

- средств механического или иного копирования;

- иного аналога собственноручной подписи

допускается в случаях и в порядке, предусмотренных законом, иными правовыми актами или соглашением сторон.

Одним из видов аналога собственноручной подписи является электронная подпись. Отношения в области использования электронных подписей при совершении гражданско-правовых сделок и при совершении иных юридически значимых действий регулируются Федеральным законом от 06.04.2011г. №63-ФЗ "Об электронной подписи".

Электронная подпись - это информация в электронной форме, которая присоединена к другой информации в электронной форме (подписываемой информации) или иным образом связана с ней и которая используется для определения лица, подписывающего информацию.

Электронная подпись используется при совершении гражданско-правовых сделок. Нормами п.2 ст.5 Закона об электронной подписи предусматривается возможность использования простой электронной подписи, то есть:

- электронной подписи, которая посредством использования кодов, паролей или иных средств подтверждает факт формирования электронной подписи определенным лицом.

Здесь важно соблюсти обязательные правила. В частности, при подписании двустороннего документа простой электронной подписью должен быть подтвержден факт формирования электронной подписи каждым из подписывающих лиц.

Следовательно, процедура заключения кредитного договора с использованием простой электронной подписи должна выглядеть следующим образом:

- к электронной форме текста (условий) кредитного договора (подписываемая информация)

- прикрепляется (привязывается) поочередно исходящая от клиента и банка информация в электронной форме,

- сформированная посредством использования кодов, паролей или иных средств,

- которые позволяют другой стороне определить, что данная информация в электронной форме (простая электронная подпись) сформирована именно контрагентом по кредитному договору.

Электронный документ считается подписанным простой электронной подписью, если простая электронная подпись содержится в самом электронном документе.

Информация в электронной форме, подписанная простой электронной подписью или неквалифицированной электронной подписью, признается электронным документом, равнозначным документу на бумажном носителе, подписанному собственноручной подписью , в случаях, установленных законодательством или соглашением между участниками электронного взаимодействия.

Исключение составляют те случаи, когда федеральными законами или нормативными правовыми актами установлено требование о необходимости составления документа исключительно на бумажном носителе. Однако,Федеральный закон от 21.12.2013 . №353-ФЗ "О потребительском кредите (займе)" таких требований не содержит.

Потребительский кредит заем) - это денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности.

Следовательно, договор потребительского кредита (займа) может оформляться как электронный документ. Письменная форма при этом соблюдается, поскольку в документе отражены все существенные условия кредитного договора и стоит простая электронная подпись клиента.

При заключении договора с помощью электронных и иных тех. средств письменная форма соблюдена, если эти средства позволяют воспроизвести на материальном носителе содержание договора в неизменном виде (в частности, при распечатывании).

Приведем пример из судебной практики от апреля 2021г. Г. обратилась в суд с иском к Банку о признании кредитных договоров недействительными, взыскании судебных расходов.

В обоснование заявленных требований указала, что 03.03.2020 от имени истца с Банком, якобы, было подписано два кредитных договора о предоставлении кредитов - на сумму 221 700 руб. и на сумму 355 544 руб., тогда как сама истец данные договоры не заключала.

Судом первой инстанции в удовлетворении иска было отказано. Апелляционная инстанция отставила решение суда без изменения. При этом суд указал следующее.

Истец ранее при взаимодействии с банком предоставила номер телефона +. как контактный, в том числе для ее идентификации в банке. 03.03.2020 между истцом и Банком заключены указанные выше кредитные договоры.

Договоры и составные части договоров, в том числе график погашения по кредиту, подписаны со стороны Заемщика при помощи простой электронной подписи, которыми являлись смс-коды введенные Заемщиком при дистанционном заключении Договора. Смс-коды были направлены Банком Заемщику на ее контактный номер телефона.

При заключении оспариваемых договоров Заемщик оформила Распоряжения заемщика по счету, которые также подписаны простой электронной подписью в виде смс-кода, полученного от Банка в смс - извещении направленном на контактный номер телефона Истца.

Согласно п.1.3 Распоряжения Заемщик поручила Банку перечислить указанную в п.1.1. Индивидуальных условий суммы кредита в другой Банк. Банк распоряжения клиента исполнил надлежащим образом и в полном объеме, что подтверждается выпиской по счету истца.

- с использованием данных Истца,

- с введением неоднократно корректных СМС-кодов подтверждения, которые являются аналогом собственноручных подписей Истца, которые она получила на свой номер мобильного телефона, сообщенный ею Банку, что Банк зачислил на Счет Истца суммы кредитов.

Таким образом, проставление электронной подписи в заявке на предоставление кредита и в актах банка, устанавливающих условия кредитования и тарифы расценивается как проставление собственноручной подписи, в связи с чем ваш довод об отсутствии вашей подписи в договоре для суда не является обоснованным.

Должнику это грозит, в частности, тем, что при возникновении подобной ситуации:

- он не сможет ссылаться на незаключенность или недействительность сделки из-за отсутствия договора, подписанного на бумажном носителе;

- судом ему будет отказано в назначении почерковедческой экспертизы;

- мошенники очень любят использовать данный способ.

Будьте бдительны и предельно внимательны при предоставлении кому-либо своих персональных данных!

Надеемся, эта статья была для вас полезной.

Если вам понравилось, не забывайте ставить лайки, оставлять комментарии и подписываться на канал, это помогает его продвижению.

Читайте также:

- Установите соответствие между именами императоров и законодательными актами принятыми в их правление

- Банк проверяет есть ли у компании заемщика обязательства перед бюджетом какие документы он запросит

- Возрастной список детей и возрастные особенности образец

- Кто дает приказ о закрытии перегона для движения поездов сдо

- Единый именной льготный проездной билет с фотографией где оформить