Открыть расчетный счет для ип в сбербанке какие документы нужны для оформления

Обновлено: 07.07.2024

Предприниматели не обязаны регистрировать расчетные счета. Но после открытия своего бизнеса многие начинают нуждаться в их необходимости. Самые комфортные условия для своих клиентов предоставляет банковское учреждение Сбербанк. Поэтому сегодня мы поговорим о том, что обязательно нужно для открытия своего расчетного счета, какие варианты предоставляются и какие плюсы, минусы можно выделить.

Какие документы нужны

Чтобы индивидуальный предприниматель смог подать заявку на открытие расчетного счета, ему нужно подготовить пакет документов:

- Выписку о регистрации ИП в Госреестре.

- ИНН.

- ОГРНИП.

- Форму образцов подписи и печати организации.

- Сведения о клиенте в соответствии с установленной формой.

- Сведения о людях, которые имеют право подписи в карточке.

- Лицензии при наличии.

Если вы юридическое лицо, то дополнительно ко всем документам нужно предоставить устав и документы, которые подтверждают полномочия руководителя компании.

Все документы обязательно нужно предоставить в виде оригиналов. Если такой возможности нет, то это должны быть нотариально заверенные копии.

Какие виды расчетных счетов доступны для ИП

Каждый гражданин, желающий открыть расчетный счет, должен быть знаком с предоставляемыми видами, поэтому поговорим про них подробнее.

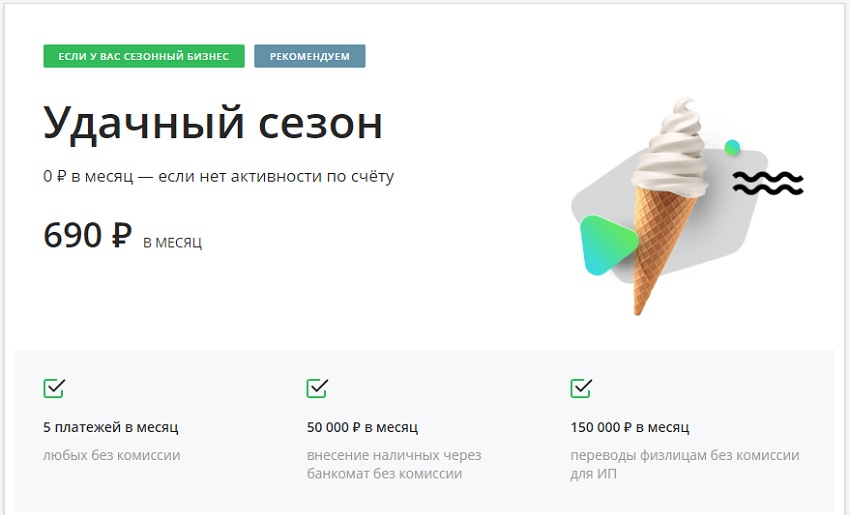

Удачный сезон

Предлагает своим клиентам следующие условия:

- Если в течение месяца нет никакой активности по счету, то вы не платите ничего.

- Предоставляется 5 любых платежей в месяц без комиссии.

- Вы можете вносить наличными без комиссии до 50 000 рублей в месяц.

- Вы можете переводить до 150 000 рублей в месяц физическим лицам без комиссии.

- После превышения суммы, допустимой для переводов без комиссии, с вас будут снимать 49 рублей, начиная с 6 транзакции.

Подойдет для тех, кто занимается сезонным бизнесом.

Легкий старт

Предлагает своим клиентам следующие условия:

- Переводы клиентам Сбербанка без комиссии.

- Отсутствие ежемесячных платежей.

- Вы можете платить клиентам других банков без комиссии до 3-х раз.

- Выдается бесплатная моментальная карта сроком на год.

- После исчерпания месячного лимита вы будете доплачивать по 199 рублей при переводах средств в другие банки, начиная с 4-го.

Подойдет для тех, кто только начинает бизнес.

Хорошая выручка

Предлагает своим клиентам следующие условия:

- Ежемесячный платеж составляет 1 090 рублей.

- Через банкомат без комиссии можно вносить до 100 000 рублей наличными.

- До 150 000 рублей можно переводить физическим лицам для ИП.

- При переводах свыше 5 000 000 рублей взимается комиссия 8%.

- Вы можете совершить 10 любых платежей в месяц без комиссии.

- За платежи сверх месячного лимита для переводов в другие банки взимается 35 рублей, в Сбербанк 8 рублей.

Подойдет для тех, у кого много наличной выручки.

Активные расчеты

Предлагает своим клиентам следующие условия:

- Ежемесячный платеж за тариф составляет 2 490 рублей.

- Остаток по платежам переносится на следующий месяц.

- В месяц 50 любых платежей без комиссии.

- После исчерпания месячного лимита за любой платеж взимается по 16 рублей.

Подойдет для тех, у кого много безналичных платежей.

Большие возможности

Предлагает клиентам следующие условия:

- Любые переводы для клиентов Сбербанка осуществляются бесплатно.

- Вы можете делать до 100 переводов без комиссии для клиентов Сбербанка.

- Вы можете переводить до 300 000 рублей физическим лицам без комиссии.

- Внесение до 500 000 рублей в месяц без комиссии через банкомат.

- Снятие до 500 000 рублей в месяц без комиссии.

- Снятие наличных при помощи бизнес-карты до 500 000 рублей в месяц.

- Обслуживание премиальной карты бесплатно.

- Ежемесячная оплата составляет 12 990 рублей.

Подойдет для тех, у кого много операций по счету.

Чтобы полностью изучить все условия для ИП, вам нужно авторизоваться в личном кабинете, а далее выполнить действия:

Что сделать для открытия расчетного счета онлайн

Чтобы открыть расчетный счет, следуйте инструкции:

Преимущества и недостатки открытия счета

Среди плюсов можно выделить:

- Экономия времени на посещении банка.

- Получения терминала для проведения платежей.

- Работа с иными ИП и компаниями.

- Выдача пластиковых карт работникам с перечислением на них заработной платы.

- Удобство совершения любых платежей.

Среди минусов можно выделить:

- Дополнительные затраты после превышения месячного лимита.

- Необходимость посещения банка для открытия счета. Без этого нельзя обойтись, поскольку в учреждении вам выдадут необходимые документы для осуществления законной деятельности.

- Дополнительные траты в пользу банка за ведение счета. Но если никаких передвижений денежных средств за месяц не было, то деньги не взимаются.

- Риск блокировки счета при наличии долгов по взносам и налогам. Если у ИП есть несколько счетов, то придется много побегать по банкам для повторного открытия.

Для открытия расчетного счета клиенту банка достаточно выбрать подходящую услугу и подать заявку. После ему позвонит работник банка и сообщит о дальнейших действиях. Все, что останется – это прийти и подписать бумаги, а после ежемесячно выплачивать налоги.

Сбербанк по праву можно назвать крупнейшим финансово-кредитным учреждением России. Сейчас в стране вряд ли найдется человек, который ни разу бы не обращался в эту компанию. Являясь ведущим международным финансовым институтом, Сбербанк входит в топ-25 мировых брендов. В составе Сбербанка 11 территориальных банков, в ведомстве которых находится свыше 14000 подразделений, расположенных в 84 городах РФ. Однако, сеть Сбербанка распространилась уже далеко за пределы России, в 21 стране мира имеются филиалы и представительства. Среди них США, Великобритания, многие страны Европы.

Масштаб работы Сбербанка

Штат сотрудников Сбербанка очень велик. Данное заведение является крупнейшим работодателем, представитель каждой 150-й семьи в России работает в Сбербанке.

Клиентов насчитывается свыше 150 миллионов по всему миру (из них 92 миллиона розничных пользователей и 2,4 миллиона корпоративных).

Сбербанк имеет огромны активы. На его долю приходится более 30% всех банковских активов по стране. Благодаря вкладам физических лиц (45%) Сбербанк выступает в роли главнейшего кредитора страны.

Все началось в далеком 1841 году, когда указом императора Николая I был основан самый крупный банк в стране. С тех пор сберегательные кассы, как их называли в те времена, только множились по стране. В 1987 году на базе всех этих касс и был учрежден Сбербанк СССР. В него на тот момент входило 15 банков (по одному от каждой союзной республики). В свете событий 1990 года банк стал собственностью Российской Федерации, в декабре этого же года его ждало преобразование в акционерный коммерческий банк.

В 1991 году Сбербанк перешел в собственность Центробанка, благодаря его поддержке он и выдержал кризис 1998 года. В 2012 году 7,6% акций банка были переданы в собственность частным инвесторам, это была инициатива Центробанка, который и по сей день остается контролирующим акционером. 44% акций — это собственность иностранных инвесторов.

В структуру Сбербанка входят: отделения в Казахстане, Украине и Белоруссии. Также есть банки в 9 странах восточной Европы, в Турции, в Швейцарии, в Индии, в Германии и Китае.

Особенности финансового учреждения

Особенностями Сбербанк являются:

- В банка имеется свыше 1 миллиона счетов юридических лиц.

- Сбербанк — монополист по частным вкладам, он контролирует 45% всего рынка.

- В Сбербанке огромное количество зарплатных клиентов (более 11 миллионов) и пенсионеров (более 12 миллионов).

- Эмиссия банковских карт составила свыше 30 миллионов штук.

- По всей РФ расставлено более 19 тысяч банкоматов Сбербанка и 68 тысяч терминалов самообслуживания.

- Штат сотрудников Сбербанка составляет более 300 тысяч человек.

- В структуру входят 17 региональных банка и 19 тысяч подразделений.

- Мобильным банком и приложением Сбербанк-онлайн пользуются 9,4 и 5,5 миллиона клиентов соответственно.

- Свыше 33% россиян кредитуются в Сбербанке, совокупная стоимость этих кредитов составляет 2,6 триллиона рублей.

- Чистая прибыль банка составляет около 500 миллиардов рублей в год, активы каждый год увеличиваются примерно на 22%.

Банковские услуги

Своим клиента Сбербанк предлагает огромное количество банковских продуктов, в число которых входят:

- Вклады с самыми выгодными процентными ставками. Вкладывая деньги, можно быть уверенным в их сохранности и приумножении, ведь Сбербанк входит в систему страхования вкладов. Каждый желающий может открыть вклад в рублях или в иностранной валюте.

- Потребительские кредиты — это тот продукт, который всегда пользовался повышенным спросом. В том числе можно выделить кредиты без обеспечения и с поручительством, кредиты под залог недвижимости, на образование, а также программы по рефинансированию.

- Кредитные карты представлены девятью наименованиями.

- Автокредиты — их можно оформить в любом из филиалов.

- Ипотечное кредитование от Сбербанка — это еще одна наиболее часто используемая россиянами услуга. Каждый офис или подразделение поможет клиенту в оформлении ипотеки. Получив ее, гражданин сможет купить квартиру на вторичном рынке недвижимости, в новостройке, возможно это будет какой-то объект загородной недвижимости. По ипотеке Сбербанка приобретают жилье военные, молодые семьи.

- Кредиты для представителей малого и среднего бизнеса выдаются на открытие либо на развитие своего дела.

Преимущества и принципы

Главными принципами работы Сбербанка являются:

- Постоянная работа по созданию самых лучших банковских продуктов и развитие современных каналов их использования.

- Создание новой платформы, работа на которой соответствовала бы самым высоким требованиям безопасности.

- Обучение и мотивация сотрудников банка, внедрение инновационных методов работы для повышения эффективности.

К преимуществам сотрудничества с крупнейшим банком РФ относятся:

- Надежность, важное значение играет поддержка Центробанка.

- Наличие отделений и банкоматов в самых отдаленные уголках России.

- Оплата всех известных счетов может произойти через Сбербанк, даже таких, с которыми не работают многие другие банки.

- Пенсионный фонд и многие работодатели активно сотрудничают со Сбербанком, поэтому огромное количество людей получают зарплаты и пенсии именно в этом банке.

- Расчётные система охватывает всю страну. Получится осуществлять платежи и переводы во всех направлениях.

Расчетный счет в Сбербанке

Расчетный счет — это одна из тех услуг, которую предоставляет Сбербанк своим клиентам из числа ИП и ООО. Наличие такого счета — это обязательное условие, без которого работа организации невозможна. Это обозначено на законодательном уровне.

Счет необходим для проведения межбанковских и внутрибанковских операций и платежей. Денежные средства не будут храниться на этом счете, ведь он не является ни вкладом, ни депозитом, от этих средств владельцу не будет никакой прибыли. Но он необходим для совершения сделок, выдачи заработной платы сотрудникам, оплаты услуг контрагентов.

Важно! Расчетных счетов у одного ИП или ООО может быть несколько, но даже одного вполне хватает для нормального функционирования организации. Если предприниматель решается работать без расчетного счета, то он будет сильно ограничен в своих возможностях.

Для физических лиц

Расчетный счет — это так же дополнительное удобство в работе самого банка. Физические лица так же иногда заинтересованы в открытии расчетного счета, к примеру, когда идет активное сотрудничество с какой-то компанией. С физическими лицами все обстоит еще проще. Расчетные счета для них, а точнее, лицевые или текущие, открывают по упрощенной схеме. Никаких дополнительных документов при этом не требуется и по ним не предусмотрено никаких ограничений в плане проведения операций. Особенность для физических лиц — такой счет может приносить и пассивный доход (он начисляется на остаток по счету).

Физическому лицу достаточно прийти в любое отделение банка со своим паспортом и ему сразу же откроют рублевый счет всего за несколько минут. Можно открыть даже не один счет, по ним не предусмотрено никаких ограничений.

Текущие счета в Сбербанке являются бессрочными, их можно закрыть только по инициативе клиента в любой момент. Активация же такого счета происходит сразу же, как только на него поступят первые средства. Стоимость открытия такого счета символическая — нужно внести сразу на него всего лишь 10 рублей.

Преимущества для ИП и ООО

Сотрудничество по расчетным счетам с ИП и ООО так же имеет ряд преимуществ:

- Моментально внесение средств, удобное их снятие. Это связано с огромнейшей сетью банкоматов и терминалов по всей стране.

- Длинный операционный день — с 06:00 до 23:00. Не каждый банк может этим похвастаться. Все платежи и переводы могут осуществляться практически в круглосуточном режиме.

- Огромное количество клиентов Сбербанка увеличивает шансы на то, что контрагент так же является клиентом данного банка. Это дает дополнительные преимущества при проведении операций. Тарифы здесь будут еще более привлекательными, а каждая операция происходит моментально.

- Служба технической поддержки работает в режиме 24/7, то есть возникающий вопрос можно решить в любое время дня или ночи.

Описание тарифов

Для того, чтобы привлечь к себе как можно больше ИП и ООО, Сбербанк создал уникальные тарифы на расчетно-кассовое обслуживание. Каждый предприниматель в зависимости от своих потребностей может выбрать тот или иной тариф:

- Легкий старт — это тариф для новичков, его обслуживание бесплатное. Все платежи клиентам Сбербанка проводятся без комиссии так же, как и переводы до 150 тысяч рублей в месяц. При превышении ежемесячного лимита по переводам предусмотрена комиссия, зависит она от суммы переводов. Межбанковские платежи в количестве 3 штук в месяц так же бесплатны, последующие будут по 199 рублей. К счету прилагается бизнес-карта (без оплаты за обслуживание сроком на 1 год).

- Удачный сезон стоит 690 рублей в месяц, он подразумевает 5 бесплатных платежей, внесение наличных без комиссии до 50 тысяч рублей. Лимит по переводам составляет 150 тысяч в месяц.

- Хорошая выручка — 1090 рублей в месяц, позволяет делать 10 любых платежей бесплатно. После этого внутрибанковский платеж обойдется в 11 рублей, межбанковский — в 35 рублей. Лимит по переводам — 150 тысяч.

- Активные расчеты. Данный тариф стоит 2490 рублей, по нему идет 50 бесплатных платежей, все остальные по 16 рублей за штуку. Лимит по переводам такой же — 150 тысяч.

- Большие возможности — самый дорогостоящий тариф. Оно обойдется в 12 990 рублей ежемесячно, по нему все внутренние платежи будут бесплатными так же, как и 100 межбанковских. Лимит по переводам составляет 300 тысяч без комиссии, затем идет комиссия в размере 1,7%.

Основные плюсы тарифов

Для каждого из указанных тарифов предусмотрены следующие преимущества:

- Для представителей малого бизнеса предусмотрено бесплатное пользование программой 1С сроком на 1 год. Программа поможет рассчитать заработную плату, отпуска.

- Резервирование любого тарифа происходит в режиме онлайн всего за 5 минут.

- Длинный платежный день.

- Электронный документооборот бесплатный, в том числе бесплатный выпуск электронной подписи.

- Бесплатный интернет-банкинг на любых устройствах.

- Бесплатное открытие счета.

В каждом отдельном регионе РФ могут действовать свои собственные тарифы так же, как один и тот же тариф может несколько отличаться по регионам.

Подача заявки

Для того, чтобы открыть расчетный счет, можно использовать дистанционную подачу заявки. Для этого необходимо:

Документы для ИП

Процедура открытия расчетного счета для индивидуальных предпринимателей упрощена. Все, что необходимо, это только заполнить анкету, выданную в банке, и написать заявление на открытие счета.

Из документов требуется принести с собой личный паспорт, КОП (карточку с образцами печатей), а также патенты или лицензии, если вид деятельности, которой занимается организации, подразумевает их наличие.

Важно! Если открытие расчетного счета производится доверенным лицом, то при нем обязательно должна иметься нотариально оформленная доверенность.

Документы для ООО

Юридическим лицам потребуется гораздо больше документов для открытия расчетного счета, в их число входят:

- Анкета. Она заполняется на месте так же, как и заявление.

- Устав организации, учредительный договор.

- Документ, подтверждающий полномочия руководителя организации, а также личный паспорт лица, назначенного руководителем.

- КОП — карточка с образцами печатей.

- Ксерокопии паспортов всех лиц, подписи которых указаны в карточке с образцами.

- При наличии все имеющиеся лицензии на право заниматься той или иной деятельностью.

- Доверенность, если открытие расчетного счета производит не сам руководитель организации.

РКО в Сбербанке

Расчетно-кассовое обслуживание в Сбербанке предоставляется на самом высоком уровне. В этом направлении ведется постоянная работа по усовершенствованию, чтобы клиент мог получать полнейший спектр банковских услуг в одном месте, не прибегая к помощи сторонних банков.

Расчетно-кассовое обслуживание — это комплекс услуг, предоставляемых банком, необходимый для осуществления финансовых операций, расчетов, платежей в наличной и безналичной форме. Помимо вышеописанных услуг, которые подразумеваются по каждому тарифу, Сбербанк предлагает следующие возможности в рамках РКО.

Помощь в регистрации ООО или ИП

Эта услуга бесплатна. Делается это в специальной программе на сайте банка, где заполняются все необходимые поля, а система сама сформирует пакет документов, который нужен для регистрации в налоговой инспекции. Все, что останется — это оплата госпошлины и личный визит в ФНС.

Помощь в ведении бухгалтерии

Особенно актуальна эта услуга для новичков. Сбербанк, как и его партнеры, берут это на себя. ИП и всем, кто работает по упрощенке, услуга предоставляется бесплатно. Заплатить придется только за электронную печать 1650 рублей в год. В рамках этой услуги есть несколько тарифов, они рассчитаны на разные виды бизнеса и имеют разную стоимость.

Зарплатный проект

Это то, без чего не будет работать ни один предприниматель или организация. Сейчас уже никто не выдает заработную плату сотрудникам наличными деньгами, зачисление происходит на пластиковые карты. Это избавляет предпринимателя от расходов на инкассацию и хранение наличных денег. К тому же при такой системе расчетов с сотрудниками можно быть уверенным, что зарплата придет в строго установленную дату, без задержек и опозданий.

Уже спустя 1,5 часа после отправки реестра зарплата зачисляется на карты сотрудников. Для этого каждый из них должен иметь банковскую карту Сбербанка, она может быть любой категории и принадлежать к разным платежным системам.

Выдача наличных в банкоматах Сбербанка для зарплатных клиентов бесплатная. Если зачисление идет на карту стороннего банка, комиссия составит 0,75%. Выдача средств по карте Сбербанка в банкоматах других банках облагается комиссией 1%. Лимит выдачи по таким картам составляет до 150 тысяч в месяц, это зависит от класса карты.

Торговый эквайринг

Это возможность осуществлять прием платежей от клиентов. Услуга актуальна для ИП и ООО, занимающихся розничной торговлей или работой в сфере услуг. Сбербанк — самая крупная организация, которая предоставляет такую опцию. Средства по операциям зачисляются на следующий день.

Интернет-эквайринг

Это прием платежей для интернет-ресурсов, а также возможность подключения к онлайн-кассе. Все это происходит в строгом соответствии с законодательством РФ. По операциям интернет-эквайринга берется комиссия в размере 2% на сумму до 1 миллиона рублей, при превышении этой суммы действуют индивидуальные расценки.

Онлайн-касса

Это услуга по предоставлению банком онлайн-кассы Эвотор. Она продается отдельно или вместе с необходимым оборудованием (примеру, сканер штрих-кода). Терминал для пластиковых карт прилагается бесплатно. Любое оборудование, предоставляемое Сбербанком, соответствует законодательству РФ и находится в исправном состоянии.

Бизнес-карты

Это круглосуточный доступ к средствам, находящимся на счету. Такие карты понадобятся для оплаты хозяйственных расходов организации, покупки билетов для своих работников и для снятия наличных. Лимиты по таким картам устанавливаются в индивидуальном порядке, к одному расчетному счету может прилагаться до 5 таких карт. Первый год обслуживания всегда бесплатный, далее — по 2500 р. в год.

Дополнительные опции

Удобное в Сбербанке мобильное приложение, им можно пользоваться с разных устройств, оно содержит в себе огромное количество функций. Получится все держать под контролем и иметь возможность круглосуточно участвовать в своем бизнесе из любой точки мира.

Сбербанк относится к крупнейшим банковским учреждениям Российской Федерации (РФ). Поэтому многие индивидуальные предприниматели (ИП) стараются открыть расчётный счёт для осуществления финансовых операций именно в нём. Давайте разберёмся в тонкостях этой процедуры.

Чем отличается текущий счёт от расчётного?

Многих интересует, в чём разница между обычным текущим счётом и расчётным. Основное отличие их заключается в целях, на которые они открываются. На текущем счёте в основном просто хранится определённая сумма и проценты с депозитов, а расчётный используется для целей, связанных с предпринимательством.

Все операции, которые проводятся на расчётном счёте, так или иначе связаны с бизнесом. В основном это расчёты с поставщиками, партнёрами, работниками предприятия. Отсюда и пошло его название.

Обслуживание расчётного счёта, как правило, платное. Исключение составляют какие-то специальные пакеты и предложения. Комиссия за обслуживание снимается банком каждый месяц. При этом, чем больше совершается действий по счёту, тем больше комиссионное удержание.

Некоторые предприниматели пытаются использовать в рабочих целях свои текущие счета. Но этого делать нельзя, потому что:

- это запрещено на законодательном уровне (инструкция ЦБ РФ от 30.05.2014 N 153-И);

- служба безопасности банка может потребовать отчёт об источниках, поступающих на счёт средств;

- организации, перечисляющие деньги на текущий счёт физ. лица, не могут вычитывать эти расходы и уменьшать сумму налоговых выплат;

- если операциями на текущем счёте заинтересуется налоговая служба, то все полученные доходы будут облагаться по ставке НДФЛ – 13 %, как не относящиеся к деятельности предпринимателей (что в итоге выльется в переплату).

Анализируя отличия расчётного счёта от текущего, становится понятно, что первый необходимо открывать всем, кто осуществляет какую-либо предпринимательскую деятельность. Обычные текущие счета не годятся для этих целей.

Преимущества и недостатки открытия РС в Сбербанке

Сбербанк – один из наиболее известных и надёжных банковских учреждений РФ. Индивидуальные предприниматели, желающие открыть расчётный счёт для осуществления операций, анализируют преимущества и недостатки разных банков, чтобы выбрать для себя наиболее подходящий.

Преимущества открытия расчётного счёта в Сбербанке:

- бесплатное открытие счёта;

- возможность подобрать наиболее подходящий тариф;

- надёжность проведения финансовых операций;

- удобство снятия и внесения средств – Сбербанк владеет крупнейшей сетью банкоматов и отделений по всей стране;

- возможность осуществлять многие операции в удалённом режиме, не посещая отделение банка – при этом онлайн-платежи можно проводить с 6 утра до 23 вечера;

- круглосуточная консультация по банковским продуктам и техническая поддержка;

- широкий выбор иностранной валюты и выгодные курсы при обмене для осуществления расчётных операций;

- большое число клиентов – есть вероятность, что контрагенты ИП тоже обслуживаются в Сбербанке, что обеспечит почти мгновенное поступление средств по привлекательным тарифам.

Однако, несмотря на такое количество плюсов, в обслуживании Сбербанка есть и свои недостатки:

- недешёвое обслуживание счетов (особенно в столице и Санкт-Петербурге), что может быть невыгодно ИП с небольшими оборотами – впрочем, в банке есть возможность выбрать наиболее подходящий тариф из предложенных;

- необходимость доплачивать за определённые опции для удобного использования счёта.

Актуальные тарифы

Одним из преимуществ открытия расчётного счёта в Сбербанке является возможность выбрать наиболее подходящий тариф для конкретного ИП. На сегодня существуют 3 основных тарифа, которыми могут воспользоваться индивидуальные предприниматели с небольшими оборотами (информация актуальна на январь 2019 г.):

- Лёгкий старт. Этот тариф просто идеален для начинающих индивидуальных предпринимателей, так как в нём отсутствует плата за ведение и обслуживание счёта в пределах определённого количества транзакций (безлимит внутри банка и 3 внешних платежа). Правда, за каждую операцию сверх лимита придётся доплачивать по 100 руб. Платежи для ИП на счёт физ. лиц бесплатны до 150 тыс. руб., далее комиссия — от 1%.

- Удачный сезон. За обслуживание по этому тарифу придётся заплатить 490 руб. в месяц. Сюда входят 5 любых операций, за операции свыше указанного количества придётся платить 49 руб. Бесплатные выплаты на счета физ. лиц имеют ограничение в 150 тыс. руб. За платежи сверх лимита взимается комиссия от 1 %. Особенность тарифа заключается в бесплатном обслуживании, если нет активности по счёту (то есть у вас сезонный бизнес).

- Хорошая выручка. Стоимость этого пакета – 990 руб. в месяц. Сюда входят уже 10 любых платежей (за операции свыше надо заплатить 10 руб. за внутрибанковский перевод и 32 руб. за внешний). Бесплатные выплаты на счета физ. лиц так же ограничены 150 тыс. руб. За платежи сверх лимита взимается комиссия от 1 %. Также это самый низкий тариф на внесение наличных во всей линейке.

Для предпринимателей, которые получают значительную прибыль и проводят большое количество операций, подойдут такие пакеты услуг:

- Активные расчёты. За ведение такого расчётного счёта придётся заплатить уже 2 460 руб. в месяц. В эту сумму входит возможность сделать 50 переводов. При этом за каждую транзакцию сверх установленного лимита берётся плата в размере 16 руб. Бесплатные выплаты на счета физ. лиц с ограничением в 150 тыс. руб. За платежи сверх лимита взимается комиссия от 1 %. При этом неиспользованный остаток по платежам переносится на следующий месяц. Подходим тем, кто совершает много безналичных платежей.

- Большие возможности. Самый дорогой тариф с большим количеством включённых в стоимость обслуживания операций. За его обслуживание придётся заплатить 9 600 руб. в месяц. Зато вы сможете осуществлять безлимитно любые внутренние операции по счёту и 100 любых внешних платежей. За операции свыше придётся платить по 100 руб. Перевод на счёт физ. лица без комиссии уже возможен в пределах 300 тыс. руб., свыше – взимается комиссия от 1,5 %.

Стоимость обслуживания счёта

На сегодняшний день открыть расчётный счёт индивидуальному предпринимателю можно совершенно бесплатно, независимо оттого, какой пакет услуг был выбран. Стоимость обслуживания расчётного счёта уже зависит от тарификации:

- Лёгкий старт – 0 рублей;

- Удачный сезон – 490 рублей;

- Хорошая выручка – 990 рублей;

- Активные расчёты – 2 460 рублей;

- Большие возможности – 9 600 рублей.

Пошаговая инструкция по открытию расчетного счёта

Что нужно сделать, чтобы открыть расчётный счёт в Сбербанке:

- выберите для себя подходящий тарифный пакет – при этом обращайте внимание на сумму за обслуживание и количество разрешённых финансовых операций;

- напишите заявление на открытие расчётного счёта;

- предоставьте сотруднику банка перечень необходимых документов для оформления открываемого счёта;

- если это необходимо, получите реквизиты зарезервированного счёта, которым можно сразу же пользоваться;

- подпишите договор с банком на расчётно-кассовое обслуживание (РКО);

- дождитесь доступа к своему открытому счёту – если с документами всё в порядке, счёт откроют в течение 2-х рабочих дней;

- подключите при необходимости дополнительные услуги.

Открыть расчётный счёт индивидуальному предпринимателю можно и удалённо :

Зарезервированным счётом можно пользоваться сразу же, как будет получен к нему доступ. Однако воспользоваться этими деньгами вы не сможете, пока не будет завершена процедура открытия расчётного счёта. Если открытие счёта было онлайн – занесите в течение 5 дней нужные документы в банк, иначе средства вернутся отправителю.

Документы и требования к ним

Открыть расчётный счёт невозможно без предоставления соответствующих документов. У Сбербанка есть перечень необходимых бумаг, которые необходимы для открытия счёта:

- оригинал паспорта предпринимателя или другого, разрешённого документа, который удостоверяет личность;

- лист записи ЕГРИП (Единого государственного реестра индивидуальных предпринимателей) по форме №Р60009 или свидетельство о регистрации ИП (выдавалось до 2017 года);

- свежая выписка из ЕГРИП;

- заполненная в бумажном или электронном виде анкета;

- заявление на открытие счёта;

- лицензия на осуществление отдельных видов деятельности, если это необходимо;

- паспорта и документы, отражающие полномочия сотрудников ИП, которые будут проводить операции по открываемому счёту;

- заверенная нотариусом или сотрудником банка карточка с подписями ответственных сотрудников и оттиском печати ИП, если она есть – этот документ нужен, если предприниматель будет использовать платёжные поручения на бумаге;

- доверенность на представителя ИП, если отрывать счёт пришёл именно он;

- иные документы, которые могут быть затребованы банковским сотрудником.

Если расчётный счёт открывает иностранное лицо, ему ещё нужно предъявить документ, который подтверждает его легальное пребывание на территории Российской Федерации. Лица, которые принимают участие в государственных закупках, должны приготовить копию контракта или выписку из него.

Рекомендации и ответы на популярные вопросы

У многих людей, желающий открыть расчётный счёт в Сбербанке, появляются какие-либо дополнительные вопросы в ходе подготовки документов или в процессе использования счёта. Давайте разберёмся в некоторых из них.

Как избежать блокировки счёта?

Иногда случается так, что расчётный счёт индивидуального предпринимателя оказывается заблокированным. Чтобы снова сделать его рабочим, придётся делать запрос в банк или выяснять причины блокировки в отделении. Это хлопотно и занимает время.

Правильнее будет предпринять ряд действий, которые помогут избежать нежелательной блокировки:

- проверьте осуществление своей деятельности на соответствие действующему законодательству;

- при снятии средств в кассе банка, обязательно указывайте цель снятия денег;

- не снимайте часто крупные суммы;

- всегда указывайте подробности переводов денежных средств;

- платите вовремя налоги – будет хорошо, если они составят не меньше 0,9 % от оборота по счёту;

- чаще делайте безналичные операции;

- начисляйте зарплату своим сотрудникам на банковские карты Сбербанка;

- оформите бизнес-карту для удобства оплаты безналичных расходов;

- работайте по кодам ОКВЭД;

- своевременно информируйте банк обо всех изменениях в деятельности и не игнорируйте его запросы;

- проверяйте новых контрагентов специальным сервисом или с помощью других открытых источников.

Возможные причины блокировки расчётного счёта:

Если же операции по счёту оказались заблокированными или ограниченными:

Как зарезервировать счёт?

Для предпринимателей, только начинающих свою деятельность, подойдёт услуга резервирования счёта. Она удобна тем, что позволяет пользоваться счётом сразу же после получения его реквизитов. Правда, снимать или пересылать деньги до завершения процедуры открытия расчётного счёта нельзя. Однако принимать платежи уже можно.

Процедура резервирования счёта онлайн выглядит так:

- зайдите на официальный сайт Сбербанка;

- заполните анкету с указанием всех требуемых сведений о себе и данных регистрации ИП;

- дождитесь получения реквизитов на указанную электронную почту.

Как рассчитывается комиссия за перевод физическим лицам?

Индивидуальные предприниматели могут переводить физическим лицам до 150 тыс. руб. в месяц бесплатно , согласно установленным тарифам. Дальше процент комиссии зависит от суммы переводов, отправленных с начала месяца.

Комиссия банка за перевод физическим лицам в зависимости от суммы переводов:

Свыше 5 млн руб.

Эти тарифы не применяются, если средства списываются со счёта финансовой организации или застройщика, а также в случае выплат социального характера (в том числе на исполнение решений судебных органов). По таким переводам тариф берётся за платежное поручение.

Пример расчёта комиссии. Допустим, первый перевод осуществляется на сумму 1 млн руб. Согласно тарифной сетке, комиссия составит 1,5 %, то есть 15 тыс. руб. При сумме следующего перевода уже на 1,5 млн руб., тариф высчитывается по нарастающей, учитывая сумму ранее совершённого перевода. Иными словами: 1 млн + 1,5 млн = 2,5 млн (эта сумма уже попадает в другой интервал, где комиссия составляет 3 %). Таким образом комиссия за 2,5 млн составит 75 тыс. руб.

Отзывы клиентов

Изначально хотел открыть расчётный счёт в другом банке, так как был наслышан о длительной волоките в Сбере. Но потом всё же рискнул попробовать. В итоге всем сейчас доволен: платежи приходят почти моментально, осуществлять операции можно практически в любое время, зарплата работникам перечисляется на карточки вовремя. Кроме того, получить наличные очень просто – у Сбера широкая сеть банкоматов.

У меня есть небольшая точка и для работы мне нужен был расчётный счёт. Решила для этих целей выбрать Сбербанк и считаю, что не прогадала. Счёт открыли очень быстро, с установкой терминала тоже не затянули. Вначале работы у меня часто возникали вопросы, и я со всеми ними обращалась к своему менеджеру. Мне ни разу не отказали в помощи, всегда консультировали и помогали решить мои проблемы.

Открыть расчётный счёт в Сбербанке достаточно просто. Это можно сделать, как обратившись в отделение банковского учреждения, так и дистанционно, заполнив онлайн-заявку на официальном портале организации. Сегодня Сбербанк даёт возможность своим клиентам самим выбрать один из наиболее подходящих для них тарифов обслуживания расчётного счёта.

× Мы стремимся поддерживать актуальность информации - периодически проверяем ее и вносим правки. Все же, все данные предоставлены банками или взяты из открытых источников. Пожалуйста, уточняйте условия продуктов в офисах банков или по телефонам справочных служб.

Открытие для ИП расчетого счета в Сбербанке — желание предпринимателя

Физическое лицо, получив статус ИП, может начать законно вести свой бизнес. И сразу возникает вопрос об открытии расчётного счёта для ИП. Право на его открытие предусмотрено в ст. 11 НК РФ, но законом не запрещено предпринимателям вести расчёты наличными денежными средствами. Таким образом, открытие для ИП расчетого счета в банке не закон, а желание.

Плюсы и минусы расчетов наличными денежными средствами

А дальше каждый начинающий бизнесмен должен просчитать для себя все плюсы и минусы расчетов наличными деньгами и проводками через расчетный счет.

Плюсы расчетов наличными средствами

- Экономия средств на ведение расчетно-кассового обслуживание.

- Ваши деньги всегда при вас и вы распоряжаетесь сами, когда и сколько взять купюр из кошелька. Все это только при условии работы, если ваш контрагент — физическое лицо.

Минусы расчетов наличными средствами

- Сумма договора с контрагентом — юридическим лицом имеет 100-тысячный лимит.

- Если вы работаете у себя на дому и ваш бизнес не связан с различными ООО, то это не должно вас тревожить. Но при необходимости аренды помещения под бизнес этот лимит явно будет маловат.

- Договор уже заключен в рамках суммы лимита. Что-то в договорных отношениях пошло не так (просрочен платеж, например), оплачивать штрафы и пенни будет уже нечем. Придется расторгать старый договор и заключать новый.

- Однотипные договора — еще один подводный камень для ИП. Бизнесмен заключает с контрагентом несколько договоров каждый на сумму менее 100 000 руб. А налоговики при проверках штрафуют за нарушение лимита, так как не учтены были те или иные пункты норматива расходования. А таких пунктов множество.

- Под контролем Центробанка и цели, на которые направлены деньги. Нормативные акты четко определяют, что можно оплачивать наличными, а что только с банковского счета, но разобраться, как за что платить порой бывает сложно. Например, бумага для офиса -это личные затраты ИП вне бизнеса или внутриорганизационная работа. Копеечный вопрос, а реши не так, — штрафные санкции.

- Все расчеты наличными или безналичными средствами между юридическими лицами взяты под учет. Большинство ИП обязаны иметь расчетно-кассовые аппараты. Некоторым ИП разрешено использование бланков строгой отчетности вместо кассовых чеков. Но вести книгу дохода/ расхода обязаны все ИП. И при отчете в налоговой все записи этой книги необходимо подтвердить документально (чеками). Очень трудоемкая и времязатратная задача!

- Большинство юридических лиц работают только по безналичной оплате, поэтому круг ваших партнеров очень узкий.

- И, самое главное, сейчас ИП имеют право участвовать в открытых торгах на выполнение госзаказов, но только те, кто имеет расчетный счет в банке.

Минусов расчетов наличными средствами оказалось гораздо больше, чем плюсов. Поэтому счет в банке ИП стоит открыть.

Личный лицевой счет

В ходе ведения бизнеса многие ИП используют личный лицевой счёт в банке. Стоимость обслуживание счета физлица значительно дешевле. Это незаконно. Банку легко установить факт использвания личного счета для коммерческой деятельности и заблокировать его.

Расчетный счет

Счёт для бизнеса (расчетный) во многом облегчает жизнь самого бизнесмена.

- сохранность денежных средств;

- прозрачность взаиморасчётов с контрагентами и, как следствие, налоговые органы проявляют меньший интерес к денежным переводам через банк;

- управление денежными средствами удалённо при помощи системы клиент-банк.

Список документов при открытии расчётного счёта

Процесс открытия счета во всех финансовых учреждениях практически одинаков.

Основной список документов при открытии расчётного счёта:

- паспорт индивидуального предпринимателя;

- свидетельство о регистрации в налоговом органе;

- ИНН;

- выписка из ЕГРИП (актуальна 30 дней);

- лицензии или патенты (оригиналы или копии);

- документы, удостоверяющие личность третьих лиц, наделенных полномочиями распоряжаться денежными средствами на расчетном счете (оригиналы).

В отделении совместно с сотрудником заполняются:

- заявление на открытие счёта;

- анкету;

- карточку с образцом подписи и печати (при наличии);

- договор расчётно-кассового обслуживания.

Выбор финансового учреждения

При выборе финансового учреждения необходимо учесть:

Расчетный счет в Сбербанке

Большинство предпринимателей предпочитают открывать счет в Сбербанке.

Основные преимущества Сбербанка:

- высокая степень надежности;

- большое количество филиалов по РФ;

- новейшие расчетные системы;

- постоянное обновление банковских продуктов;

- конкурентноспособные тарифы на расчетно-кассовое обслуживание (РКО);

- банк предоставляет дистанционное обслуживание, в том числе открытие расчетного счета через интернет на странице официального сайта банка;

- платежи осуществляются всю неделю с 6:00 до 23:00, что очень важно для бизнеса;

- для корпоративных клиентов у банка есть выделенная круглосуточная телефонная линия;

- все средства на счету предпринимателя до 1 400 000 рублей подлежат обязательному страхованию. Для ИП данная услуга бесплатна;

- Сбербанк предоставляет своим клиентам возможность вести бизнес в интернете — Сбербанк Бизнес Онлайн. Этот сервис является условно бесплатным. Он входит в состав базовых тарифных планов, но необходимо принимать во внимание тот факт, что в интернет-банкинге есть ограничение на количество операций. Сбербанк Бизнес Онлайн — мобильное приложение еще одно преимущество банка.

Тарифы на открытие и обслуживание расчетного счета для ИП в Сбербанке

Обслуживание расчетного счета для ИП в Сбербанке на апрель 2021 года обойдется от 0 рублей до 8 000 рублей в месяц в зависимости от выбранного пакета услуг. Пакетов на выбор 4. Разница в наборах пакетов в количестве проводимых электронных платежей в месяц и лимите приема/выдачи наличных средств.

Тарифы для разных регионов могут быть разными. Ниже приведена таблица тарифов для Москвы и Московской обл.

| Пакет услуг | Пакет услуг | Пакет услуг | Пакет услуг |

|---|---|---|---|

| Легкий старт | Минимальный + | Базис + | Большие возможности |

| 0 руб. | 990 руб. | 2100 руб. | 8000 руб. |

| Бесплатно платежи внутри Сбербанка в адрес юрлиц и 3 первых внешних платежа 100 руб. с 4-го внешнего платежа | 5 платежей бесплатно | 20 платежей бесплатно | Бесплатно платежи внутри Сбербанка в адрес юрлиц |

| Бесплатно 1 год обслуживания Бизнес-карты 0,15% комиссия за внесение наличных | 50 руб. с 6-го платежа | 11 руб. с 21-го платежа | 100 платежей бесплатно |

| Бесплатное внесение наличных до 30 000 руб. далее 0,3% от суммы внесения | Бесплатное внесение наличных до 100 000 руб. далее 0,3% от суммы внесения | 100 руб. с 101-го платежа | |

| Платежи на адрес физлиц до 300 000 руб. | |||

| Платежи через банкомат: Снятие до 500000 руб; Внесение до 500000 руб. |

Бесплатно с любым пакетом услуг:

- Открытие счета;

- Сбербанк Бизнес Онлайн;

- Платежи в бюджет;

- Выписки о текущих операциях;

- Бухгалтерия для ИП без сотрудников (УСН 6%);

- Перечисление на счета физических лиц до 150 тыс.руб. в месяц (только для ИП).

Читайте также: